作者:THOR HARTVIGSEN

編譯:Luffy,Forsight News

融資在加密貨幣和傳統市場中都發揮著重要作用,因為它是專案透過向私人投資者和基金出售股權來籌集早期資金的一種方式。雖然普通投資者通常無法獲得這些機會,但出於多種原因,了解行業融資情況是有所幫助的。例如,在分析代幣經濟時,了解專案是否透過私募向投資者出售代幣是重要資訊。

過去幾年,隨著新加密項目和協議吸引了大量資金,融資格局發生了顯著變化。今天的報告將涵蓋過去幾年的融資情況,並深入探討今年融資的細節。

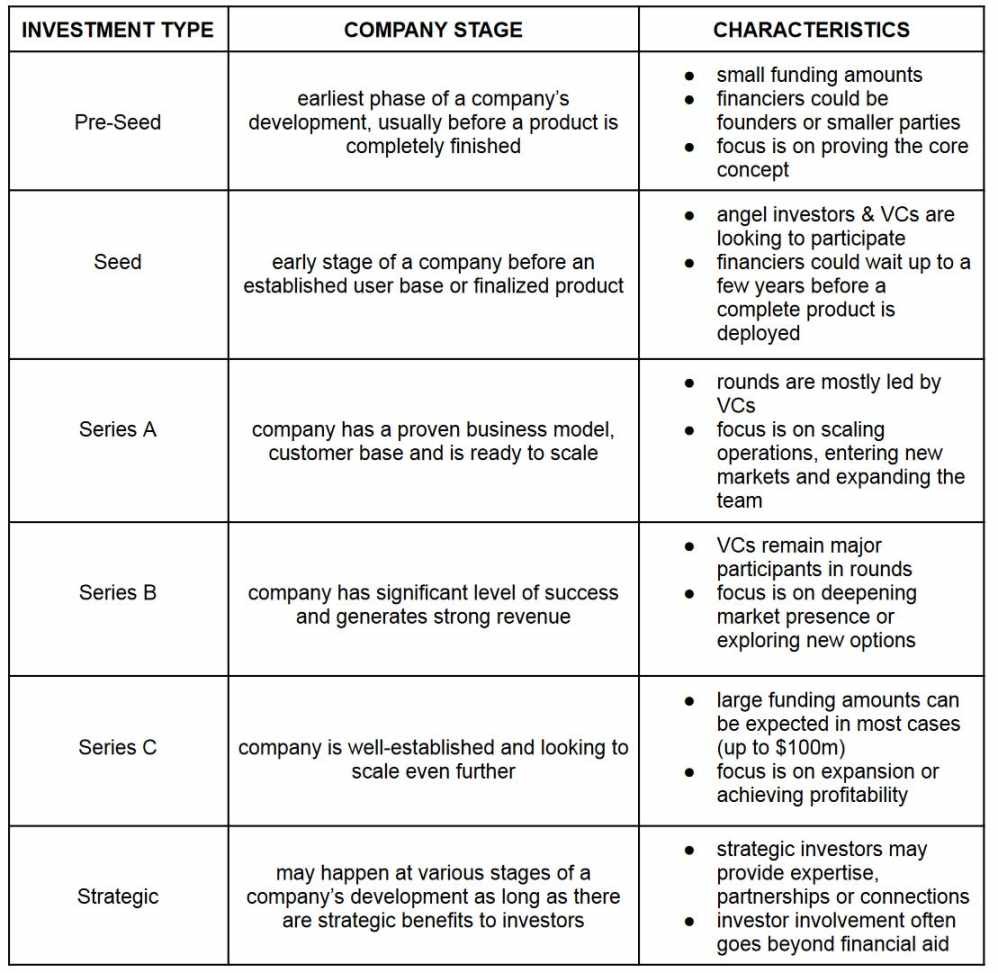

創投和天使投資可以分為不同的階段:

- Pre-Seed

- 種子輪

- AE 輪

- 戰略投資

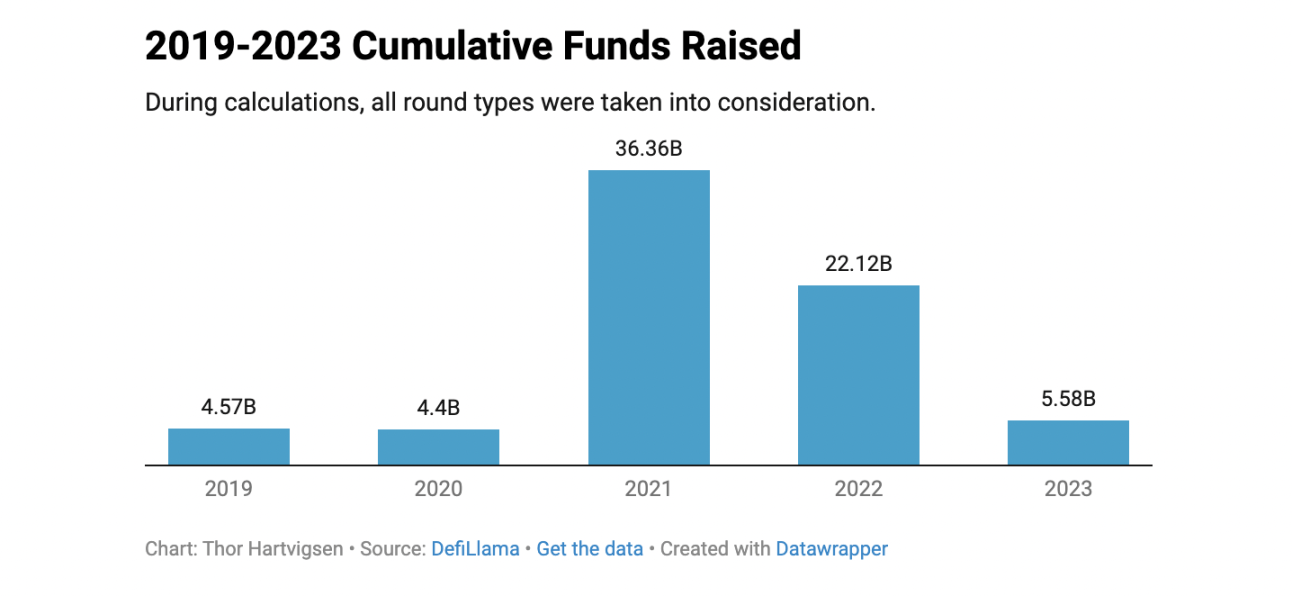

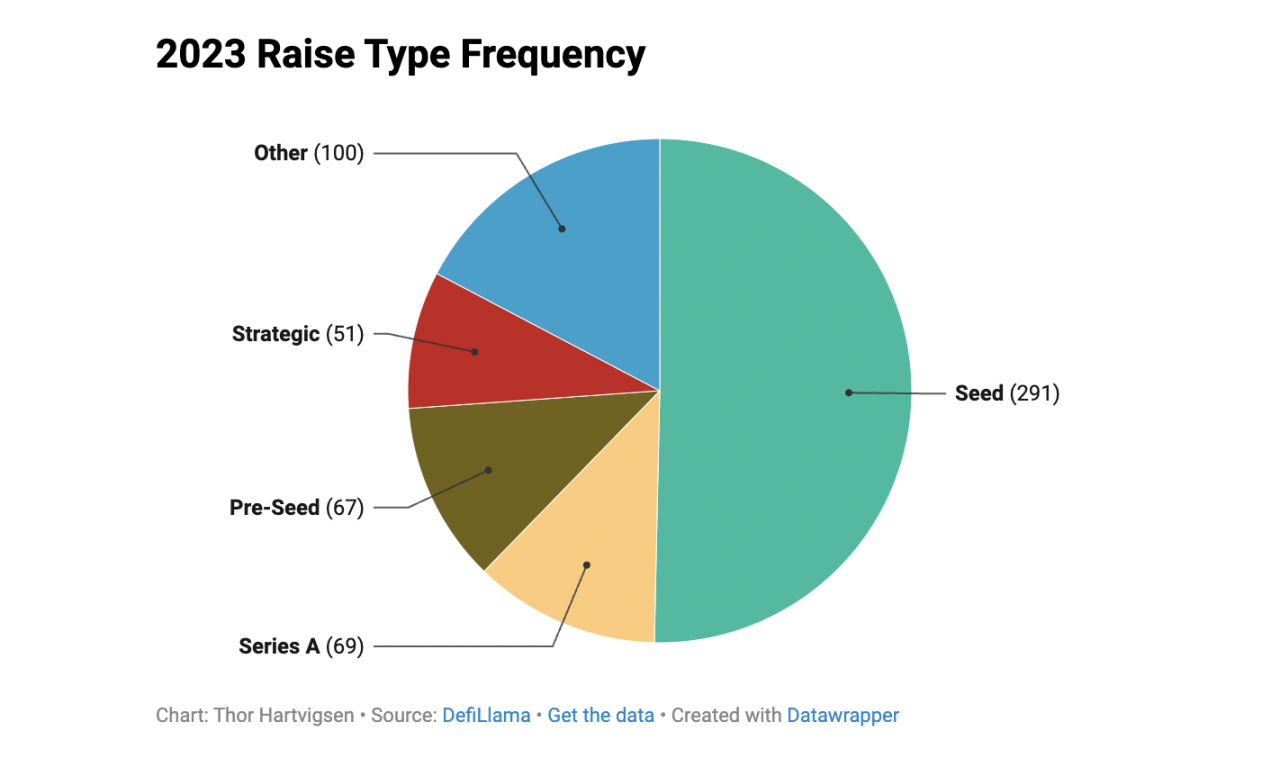

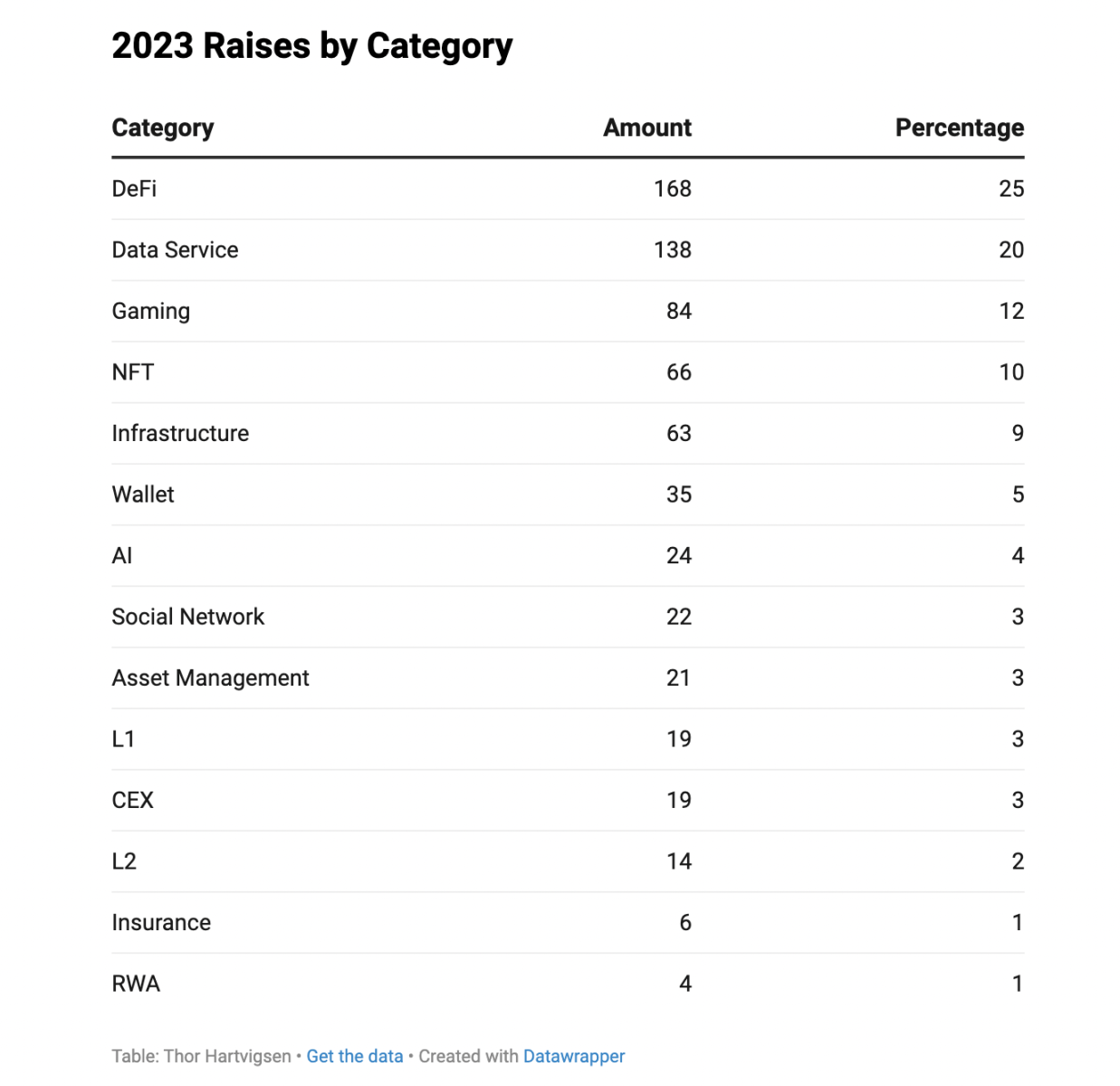

光是2023 年,就有617 個項目從1957 名獨立投資者完成641 輪融資,累計融資金額總計55.8 億美元,最常見的輪次是種子輪。

融資狀況概覽

在2021 年多頭市場之前的幾年,從參與融資的獨立投資人數來看,大多數融資相當集中。隨著行業的成熟,越來越多的投資者在這個領域尋求機會。 2021 年和2022 年初,我們看到由於「單邊上漲」的價格表現和低利率,加密項目獲得了令人難以置信的資金。很明顯,加密貨幣的這段期間已經結束,2023 年的累積融資金額僅略高於2019 年和2020 年。

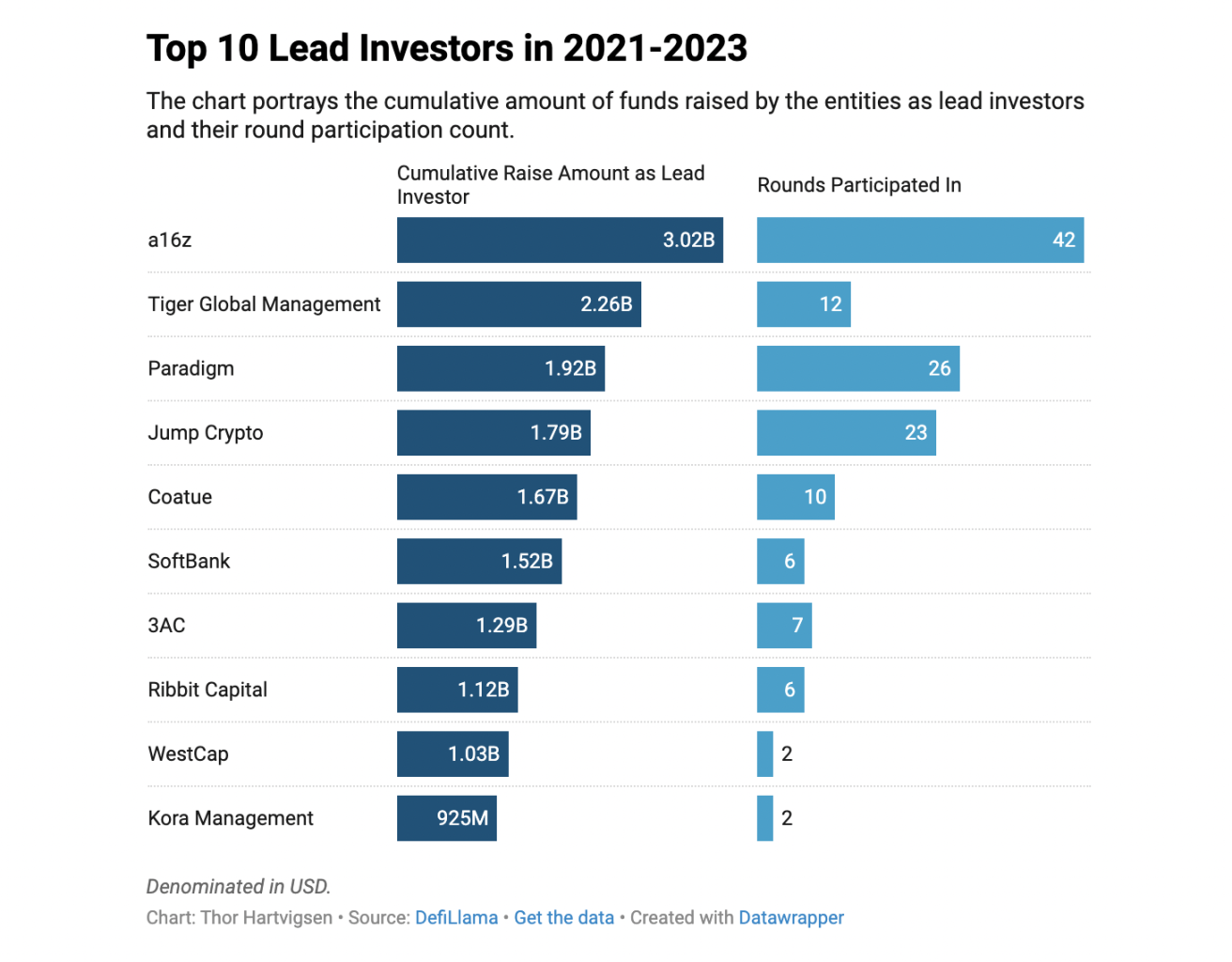

在融資方面,a16z、Paradigm 和Jump Crypto 等某些公司透過積極主導多輪引人注目的融資,並從看似取之不盡口袋中拿出大量現金而聲名鵲起。大多數大型投資都是在行業生機蓬勃的時候發生的。

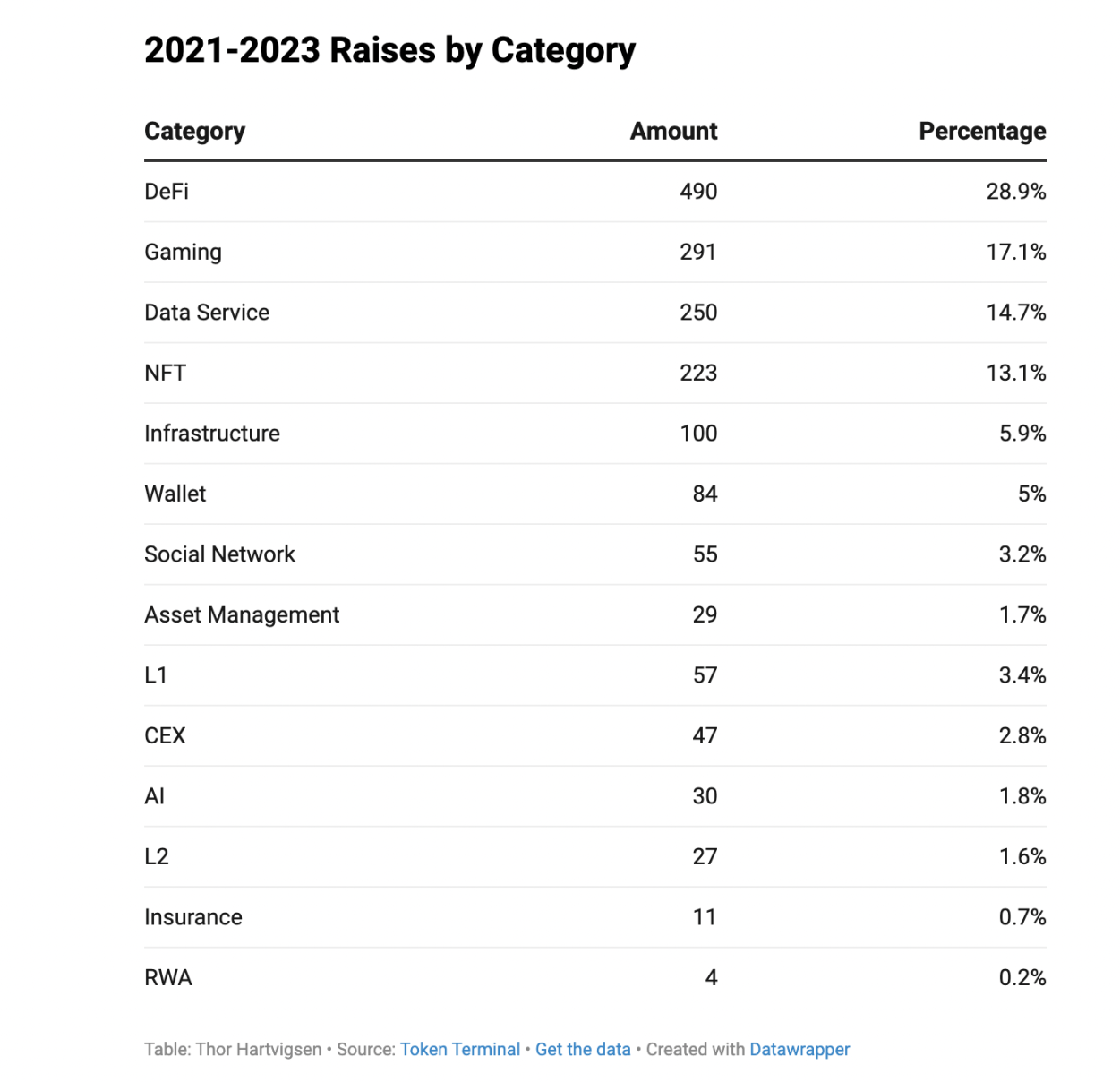

這段期間哪些類別獲得的資金最多呢?如下圖所示,DeFi 投資佔這段期間融資總額的29%。一些較大的DeFi 投資案例包括Li.Fi、M^ZERO 和Radiant。此外,遊戲也是熱門類別,其中大部分投資發生在2021 年和2022 年。但直到今天,它仍然是獲得資金最多的領域之一。

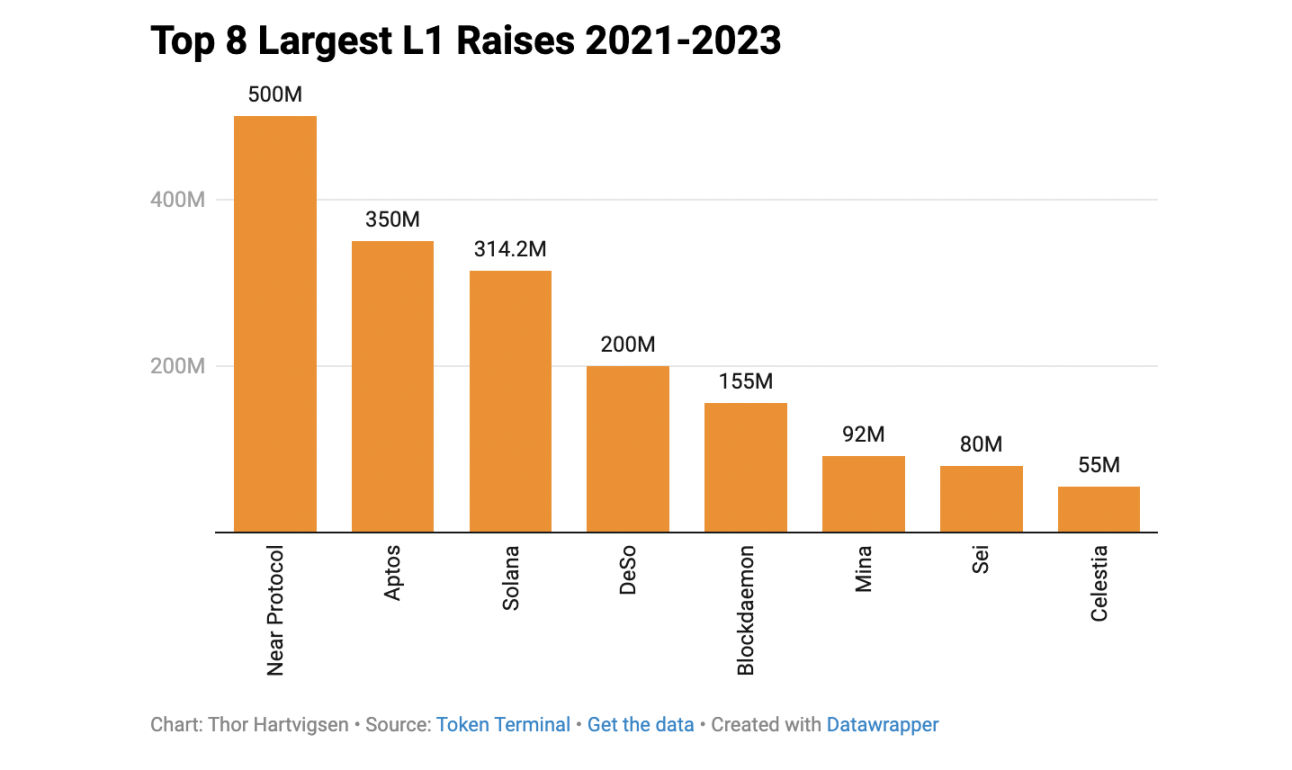

另一個受美元創投歡迎的類別是Layer 1 區塊鏈。 Layer 1 代幣引領了2021 年的牛市,其中一些代幣獲得了超過100 倍的回報。下圖顯示了2021-2023 年8 個最大的Layer 1 區塊鏈融資情況,其中NEAR、Aptos 和Solana 名列前茅。最近籌集資金的項目包括Celestia 和Sei,他們也榜上有名,但與2021 年牛市中推出的區塊鏈項目相比,這些項目的籌集金額要低得多。

請注意,這不是這些L1 項目的估值,而是他們從投資者籌集的美元金額。

2023 年的融資

如同上一節所提到的,最受投資者歡迎的輪次是種子輪。這可以歸因於高投資回報率,因為具有良好市場契合度的可靠產品已經多次證明其估值可以達到天文數字,足以讓投資者相信這是可行的投資策略。

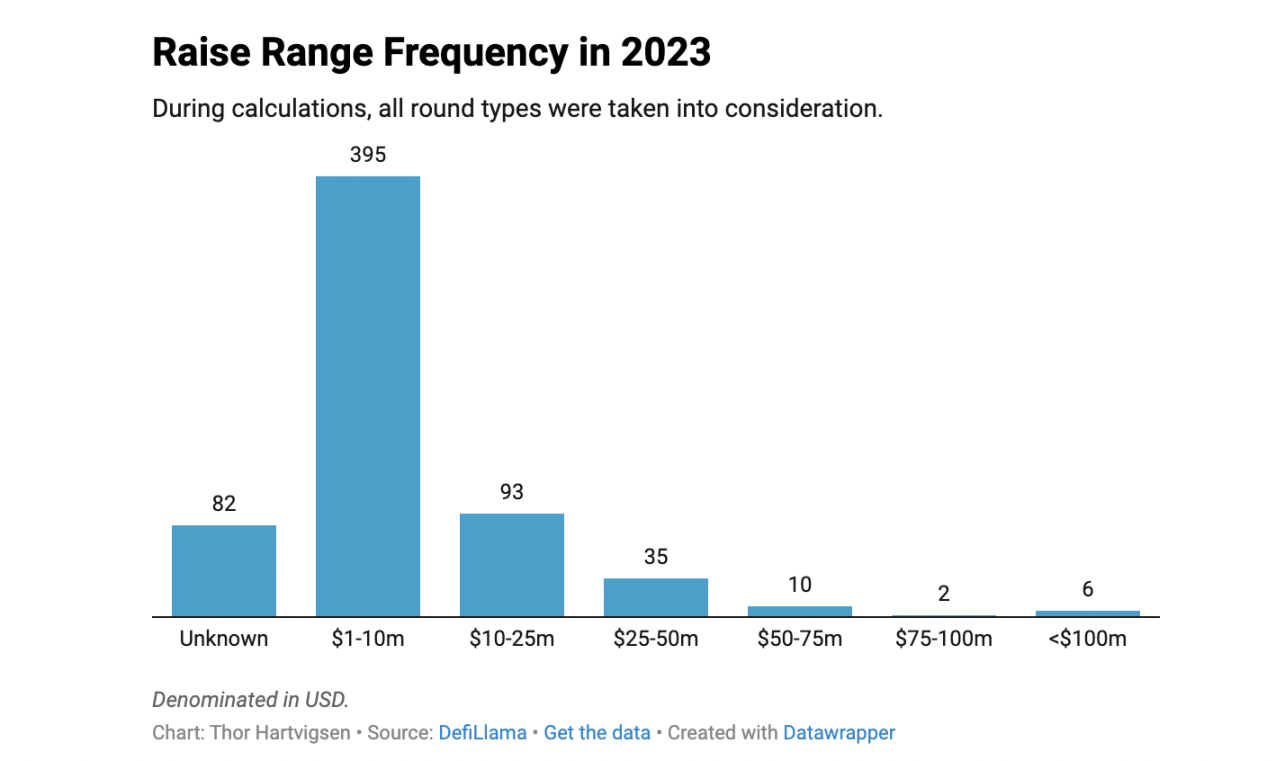

時勢艱難,因為2023 年的市場狀況不如前兩年,流動性難以取得,投資人不願意承擔額外風險。大多數專案獲得資金的範圍在100 萬至1000 萬美元之間,只有少數成熟的專案籌集到5000 萬美元或更多。

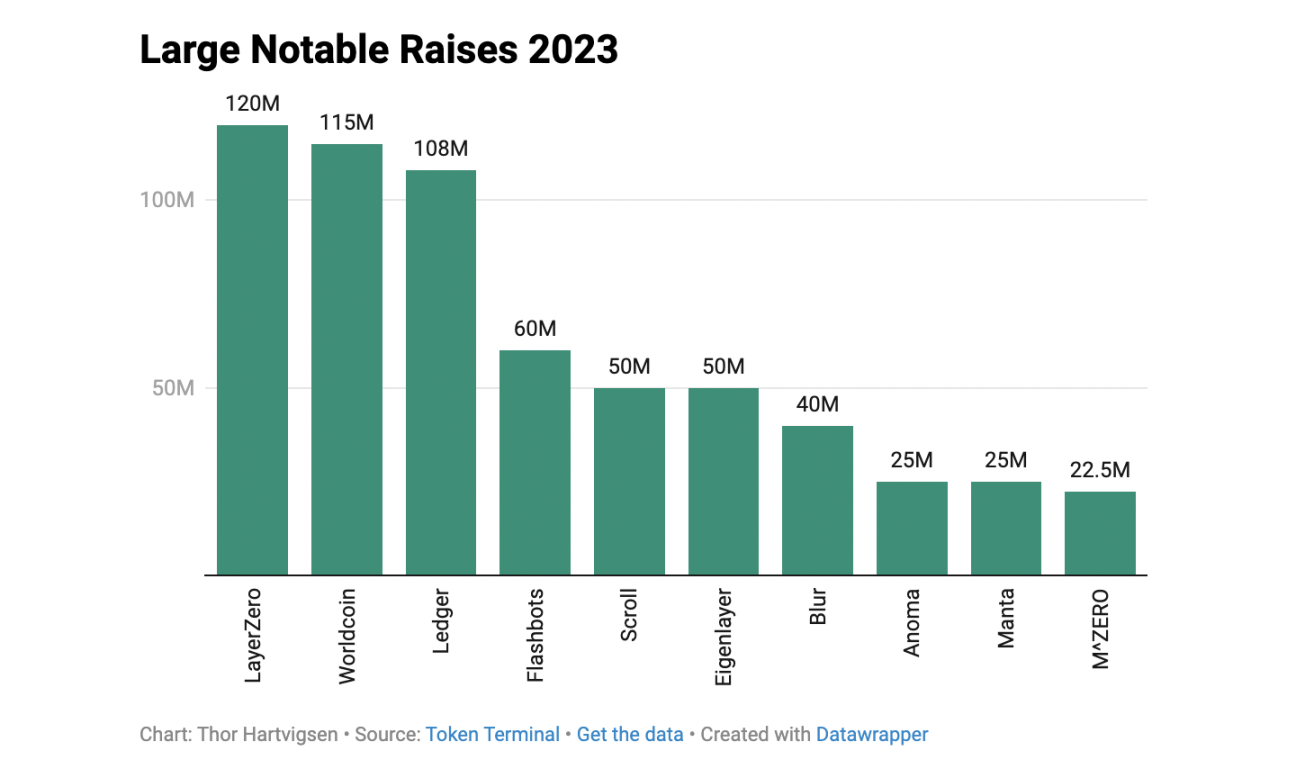

今年成功吸引大量資金的老牌企業有哪些?如下圖所示,這些包括LayerZero、Worldcoin、Scroll 和Eigenlayer 等。值得注意的是,他們多數都是區塊鏈基礎設施,不是跨鏈橋、鏈,就是隱私協議。

儘管沒有進入今年最大融資名單,但DeFi 專案仍然是最受創投和私人投資者追捧的加密貨幣領域。 Binance Labs 大力投資DeFi 的一個例子,今年投資了Pendle、Radiant、Helio 等。

下面,讓我們來看看今年下半年發生的一些有趣的投資。

2023 年下半年的L1 融資

Sei

Sei 是一個基於Cosmos 的Layer 1 區塊鏈,專門透過「Twin Turbo」共識機制優化交易應用程式的基礎設施。 Sei 聲稱能夠在0.5 秒內處理多達20,000 筆交易,並專注於增強去中心化交易所(DEX)生態系統。

大約一週前,Sei 從Circle Ventures 獲得了一筆策略性投資,金額未公開,旨在持續擴大USDC 在各個區塊鏈上的業務。這項投資得益於Sei 的快速交易處理能力和良好的可擴展性。

Noble

Noble 是Cosmos 生態系統中的一個新的特定於應用程式的區塊鏈,專為原生資產發行而構建。它旨在提高Cosmos 生態系統內原生資產的效率和互通性。 Noble 的願景是成為全球首屈一指的數位資產發行中心,促進與其他區塊鏈的無縫連接。

在由Polychain Capital 領投、Circle Ventures、Wintermute 和許多其他投資者參與的種子輪融資中,Noble 籌集了330 萬美元。

Linera

Linera 是使用「microchains」來增強可擴展性的Layer 1 區塊鏈,它允許輕量級區塊鏈在單一驗證器集中並行運作。這種多鏈基礎設施專為可擴展的Web3 應用程式而設計,旨在解決區塊空間稀缺問題並大規模提供可預測的效能、安全性和回應能力。

在Borderless Capital 領導,DFG、a16z 和GSR 等投資者的參與下,Linera 籌集了600 萬美元的種子資金,著手創建第一個低延遲區塊鏈,該區塊鏈將像Web2 應用程式一樣輕鬆擴展。

2023 年下半年L2 融資

Blast

Blast 是當前社群的熱門話題,在推出後7 天內就吸引了超過5 億美元的資金。在eGirl Capital、Manifold、Standard Crypto、Paradigm 和Santiago R. Santos 等主要投資者的幫助下,Blast 成功籌集了2,000 萬美元。 Blast 旨在為各種資產(例如ETH 和穩定幣)引入原生收益率,允許自動複利,同時獲得額外的Blast 獎勵。 Blast 計劃透過排序器費用共享將所有收入分配給協議開發者。

Fhenix

Fhenix 是一個採用全同態加密的L2,專注於為與以太坊相容的智慧合約開發創建保密環境。

Fhenix 在由Multicoin Capital、Collider Ventures 領導,Node Capital、Robot Ventures、Tane、Hack VC、Metaplanet 和Bankless Ventures 參與的投資中,獲得了700 萬美元的種子資金。這筆資金將用於部署重點關注加密和隱私性的Rollup。

Layer N

在dao5 和Founders Fund 領導的投資中,Layer N 獲得了500 萬美元資金,用於引導高性能L2 上兼具速度和可擴展性的金融應用程序,努力複製傳統金融市場的效率,同時為CEX 提供去中心化、非託管的產品。

2023 年下半年DeFi 融資

Ekubo Protocol

在Uniswap DAO 單獨資助中,Ekubo Protocol 收到300 萬個UNI 代幣(價值1800 萬美元)的資金,以換取其即將發行治理代幣20% 的供應量。 Ekubo 是專為Starknet 架構設計的AMM DEX,非常重視資本效率和第三方開發者支援。

Definitive

憑藉非託管執行平台和API,Definitive 本月稍早在BlockTower Capital 領投的種子輪融資中獲得了410 萬美元的資金,其中Coinbase Ventures、Nascent 和Robot Ventures 等著名投資者也參與了投資。 Definitive 最終目標是透過提供具有最佳滑點的交易執行以及先進的收益策略來增強DeFi 交易體驗。

Flashwire

Gate.io Labs、VeChain、CyberX、Legend Trading、Cobo 和SuperChain Capital 在10 月的A 輪融資中向Flashwire 投資了1000 萬美元。 Flashwire 是一家總部位於新加坡的數位銀行,其使命是透過使金融服務更易於存取和用戶友好,來提高金融服務的知名度。

結論

我們研究總結出的一些要點:

- 與2021 年和2022 年相比,今年的融資總額大幅下降。然而,鑑於最近的市場上漲趨勢和比特幣ETF 預期,2024 年這一數字可能會增加。

- DeFi 是融資最多的類別,融資額最大的項目集中在L1 和L2 區塊鏈。

- 遊戲仍然是加密貨幣基金最重要的押注之一。

- 種子輪是最常見的融資輪次。

- 今年只有幾輪與RWA 相關的融資,我們預計這一數字將在2024 年顯著增長。