作者:Yilan

一.投資邏輯

1. 資產類別-美股合規加密市場曝險的。

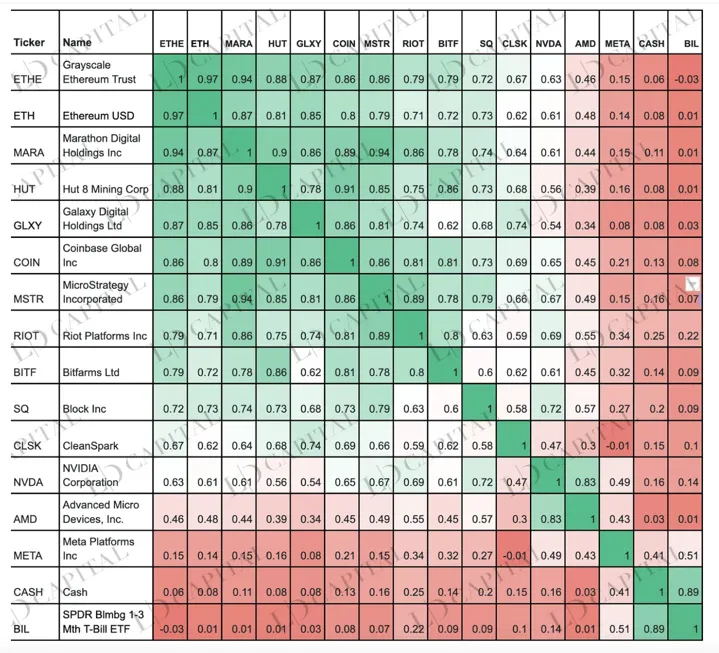

今年Coinbase股票上漲超173%,漲幅歸因於比特幣年初以來的122%以及科技股的40%漲幅。同時跟隨美股市場和加密市場,這種雙市場相關性在趨勢向上時會帶來超越兩個市場的收益。

圖為COIN和ETH以及其他相關資產的相關性(MARA,HUT, GLXYCOIN,MSTR等)均為跟隨ETH走勢較為緊密的標的

Source:LD Capital

2. 主營業務成長潛力尚未釋放

Coinbase主營業務為交易收入,近期受宏觀停止升息的利多影響及產業週期性-減半事件,以及現貨ETF等事件引起市場投機導致市場預期較為積極,Coinbase股價表現強勁。但接下來的8–12個月宏觀違背適合加密成長的高通膨高利率環境的延續對Coinbase的主營業務依舊會有不良影響。

以2021年5月才上市就遇上熊市的Coinbase來說成長是股價上升的核心驅動, Coinbase的全球站和衍生性商品交易今年5月才正式推出,全球站會帶來更多的現貨交易量,衍生性商品業務對交易收入增加是巨大的驅動。 8 月14 日,Coinbase宣布正式進入加拿大,與Interac 支付軌道、其他合作夥伴關係、資金轉帳和Coinbase One 一起推出,可以看出Coinbase對成長的重視(區域和業務拓展)。因此雖然接下來的12個月業務成長在外部條件限制下受到限制,但疊加眾多未釋放的利好,24個月內營收成長潛力巨大。

3. 總交易量未達預期但調整後EBITDA繼續大超預期

Coinbase 2023第三季實現1.8億調整後EBITDA, 雖然不如第二季的1.94億,但仍大超預期,和去年同期相比,交易量下降主要是由於加密資產波動性下降了60%,因此市場給力Coinbase較差的獲利預期,但實際上,Coinbase Q3業績表現不俗,透過折價回購票據,實現淨利8,160萬元。並且由於宏觀環境收益於不再加息的積極預期影響,Coinbase在戰略性的回購債券的盈利和宏觀基本面向好的因素疊加下迎來大超預期的調整後EBITDA,並且第四季度有望實現正向EBITDA。

4. Coinbase大力發展附屬業務帶來業績新成長點

· 國際站和衍生性商品交易業務-Coinbase的衍生交易所確實還處於早期階段, Q2-Q3實際上只是推出了API測試版,並僅擁有少數客戶。因此,Coinbase將要採取的一些下一步行動包括將其整合到零售應用程式中。 8月其全資子公司CFM成功獲得美國商品期貨交易委員會(CFTC)指定的自律組織-美國國家期貨協會(NFA)的監管批准,成為期貨經紀商(FCM),允許其向符合條件的美國客戶提供受聯邦政府監管的加密貨幣期貨交易。國際站和衍生品產品正式推出後會帶來實質收入成長。

· USDC業務-Coinbase收購Circle的股權(少數股權),並未透露有關投資的具體數字。這項投資的性質意味著Coinbase和Circle將在未來金融體系的發展上具有更大的策略和經濟一致性。預示著USDC 將有更廣闊的發展前景,有可能從加密貨幣交易擴展到外匯和跨國轉帳等領域。 Coinbase的高階主管淡化了與PayPal進入穩定幣領域的競爭(PYUSD 44mln Supply市佔率還很小)。 Q3穩定幣收入增加,主要歸因於USDC儲備上的更高平均利率,上升了375個基點或420%。 Coinbase和Circle將繼續從USDC準備金的利息收入中獲得收入。

· 鏈上業務-Base上線後,帶來的額外排序MEV收入是Coinbase可以獲得的直接利潤,除了直接的盈利機會,Coinbase CFO Alesia在電話會中表示,Base的使用度會帶給Coinbase提供的所有其他產品和服務機會,例如用戶將使用coinbase的支付管道和錢包產品等,這也會帶來附屬的收入。此外,ETH Staking業務為Coinbase帶來至少1億美金收入。

5. Coinbase或繼續取得Binance更多市場份額,成為第一大交易所。

SEC對Binance 的指控更加嚴重,除了跟CB一樣被指控經營未註冊的證券交易所、經紀商和清算代理,SEC還指控它進行了更多類似FTX 的活動:欺騙、跨實體混合資產以及與客戶進行對手盤交易,SEC 並未對Coinbase 提出類似指控。競爭對手Binance全球範圍的被打壓對Coinbase來說是利好的, 這意味著這Coinbase很有可能取代Binance成為最有影響力的交易所。

6.擁有的必要的合規資格使Coinbase成為Spot ETF的最大受益方之一。

傳統資管機構spot ETF申請通過後,對作為潛在託管方的Coinbase是巨大的利好,Coinbase將透過AUCC(每年平均託管資產成本)從託管即將推出的現貨ETF中獲得主要收入。在未來認為還可以透過清結算和其他服務獲得許多附加收入。但在這之前仍有許多問題需要解決,有很長的時間窗口。

7.監理壓力致合規成本上升

儘管Coinbase在持續的加密冬季中表現出色,但持續存在的監管不確定性仍然是該公司負面前景的基礎。關於SEC 對Coinbase的起訴,Coinbase正在尋求駁回SEC於6月提起的訴訟(指控該公司經營未註冊的交易所、經紀人和清算機構)。 SEC未必會勝訴,大概率依舊會以settlement結束,settlement罰款對公司利潤影響較大(kraken 3000w美金)。會影響公司基本面,但市場可能會解讀為利好。

關於類似銀行/金融機構存款等理財業務的開展, Coinbase可能需要從聯邦儲備系統、聯邦存款保險公司(FDIC)、辦公室的貨幣監理員(OCC)或者州級銀行監管機構獲得許可,在其他地區也需要申請相應許可,這會增加相應營運支(Compliance Cost), 並且在沒有獲得相應許可證之前,隨時面臨罰款和叫停。各地迥異的監管環境也導致Coinbase的國際業務拓展受限。

綜上,目前認為Coinbase的獲利預期好於2023年上半年,但獲利會因為加密市場沒有真正進入牛市繼續被壓制,但由於正確的鏈上,衍生性商品發展策略等,其收入獲利成長潛力會被釋放。還沒有被完全price in的營收成長:1)國際站和衍生性商品正式推出後會帶來實質收入成長。 2)staking業務的持續成長,包括base鏈(以及其他鏈)的排序收入;staking業務的收入;鏈上用戶帶來的對coinbase其他產品和服務(錢包等)的增量使用;3)USDC潛在的體量恢復帶來準備金利息收入和分發中產生費用的增長;但由於和加密市場的強關聯走勢,預計在宏觀不樂觀的8–12個月違背適合加密成長的高通脹高利率環境延續的背景下主營業務的交易收入不會有顯著成長。但在隨後的多頭市場中成長率會超過21年515%的成長。

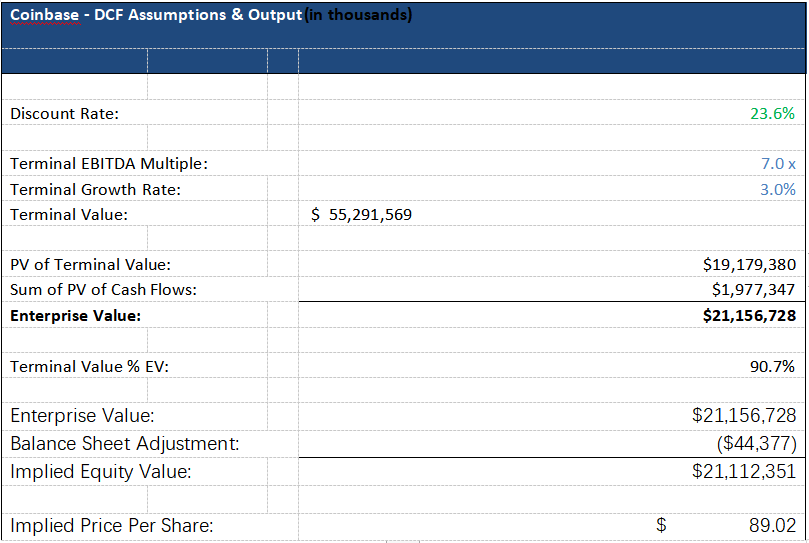

估值表明,在基準情境中,Coinbase的公允價值為89美元,現價74美元低估16%;但結合DCF估值模型對預測財年的業務成長以及終端EV/EBITDA乘數的敏感性較高,應該結合加密市場交易的內生週期和市場情緒來看,短期股價在近期美股及加密市場走出小牛的雙重局面下,反彈顯著,較為實際的操作建議為在短期宏觀利好正在定價時進行買入,P/B超過今年7月高點時需要考慮估值過高的風險。在EV/EBITDA 7x時,公允價值89美元,14x時,公允價值170美元。

二.公司背景和業務介紹

成立於2012年的Coinbase經營著一個多元化的加密貨幣業務,是美國最大的加密資產交易平台,已經為超過1.08 億客戶提供服務,用戶可以透過該平台提供加密資產購買、出售和交易;2021年4月14日,Coinbase在納斯達克成功上市,成為「加密貨幣第一股」。

具體業務線來看,

1)Coinbase應用— 面向普通交易者

用戶可以在平台進行代幣交易。費用收入的第一種選擇是按照透明的定價計劃支付交易費用,包括在消費者在法定貨幣對加密貨幣或加密貨幣對加密貨幣交易中購買、出售或轉換加密資產時添加到交易中的交易費用和點差。這些交易費用是根據用戶在該公司平台上的交易量的百分比來固定的,用於簡化交易(不包括小額交易,其具有固定費用)的交易量,用於高級交易的交易量則分層計費。第二個選擇是透過該公司的訂閱產品Coinbase One,消費者支付每月費用,而不是交易費用,直到達到一定的交易量門檻。但對於簡單的交易,交易仍會收取點差。

Coinbase application有擴展專有產品體驗,為其客戶提供了進行點對點支付、匯款、直接存款、透過其Coinbase卡(Coinbase品牌的借記卡)。另外用戶可以透過多種方式獲得加密資產的收益,包括透過質押獎勵、DeFi收益以及某些特定加密資產獨特的其他方法。

對大多數消費者來說,質押加密資產是一項技術挑戰。獨立進行質押需要參與者運作自己的硬體、軟體,並維持接近100%的正常運作時間。該公司提供真正的鏈上權益證明服務,減少了質押的複雜性,使其消費者能夠在完全擁有其加密資產的同時賺取質押獎勵。作為回報,該公司收取所有質押獎勵的佣金。近期其Cloud產品也整合了鏈上質押協議Kiln,可提供低於32ETH限制的以太坊質押。

2)兩個皮夾產品

Web3 Wallet

消費者可以透過在Coinbase應用程式中新增「web3錢包」來存取第三方產品。 web3錢包使該公司的客戶能夠與某些Dapp互動,包括在去中心化交易所上進行交易或訪問藝術和娛樂服務。該產品為消費者提供了方便,可以輕鬆存取和與Dapp互動,並在消費者與Coinbase之間共享了知道和儲存客戶安全金鑰的責任,使錢包恢復成為可能。該公司透過向在去中心化交易所上進行某些交易的費用收費來實現盈利。

Coinbase Wallet

Coinbase也向100多個市場的消費者提供了一個名為Coinbase Wallet的軟體產品,使他們能夠在沒有中央中介的情況下參與和進行Dapp和加密使用案例的互動。 Coinbase Wallet產品體驗與Web3 Wallet有相似之處,但有關鍵區別,包括消費者完全掌握其私鑰和種子短語,並且在web3中具有更廣泛的資產和用例。該公司透過一些在Dapp上進行的交易來實現盈利,例如透過法定貨幣對加密貨幣的交易收取費用,和/或透過去中心化交易所上的交易收取費用。

3)機構業務

Coinbase擁有兩種服務機構客戶(不限於做市商、資產管理公司和資產所有者、對沖基金、銀行、財富平台、註冊投資顧問、支付平台以及公共和私人公司等)的產品。

Coinbase Prime是一個全面的平台,以代理方式滿足所有機構的現貨加密需求。為機構提供交易、儲存、轉帳、質押和融資服務。透過Coinbase Prime,代理商可以存取加密市場上深層的流動性池,以及由於該公司能夠透過一系列連接的交易場所,包括Coinbase Spot Market而獲得的最佳價格執行。該公司提供基於交易量的定價,並對每筆匹配交易收取交易費用。

它還透過Coinbase Spot Market和Coinbase Derivatives Exchange提供了交易場所的市場基礎設施。

Coinbase Derivatives Exchange上推出了第一個受監管的衍生性商品,即Nano比特幣期貨和Nano以太坊期貨合約。 Coinbase是第一個在受監管的衍生性商品市場上獲得認可的加密原生平台。為其他衍生性商品中介提供了在其衍生性商品交易所上交易的機會。待監管機構批准,該公司將直接向其客戶提供這些衍生產品(目前只提供給機構)

4)開發者套件

開發者套件中包含一些最新的產品,包括Coinbase Cloud和Coinbase Pay。

Coinbase Cloud提供加密支付或交易API、資料存取和質押基礎設施。這些工具允許公司更快地建立加密產品,簡化與區塊鏈的互動方式。 Coinbase Pay和Coinbase Commerce讓開發者和商家更容易將加密交易整合到其產品和業務中。

三.財務分析

1. 商業模式和收入成長

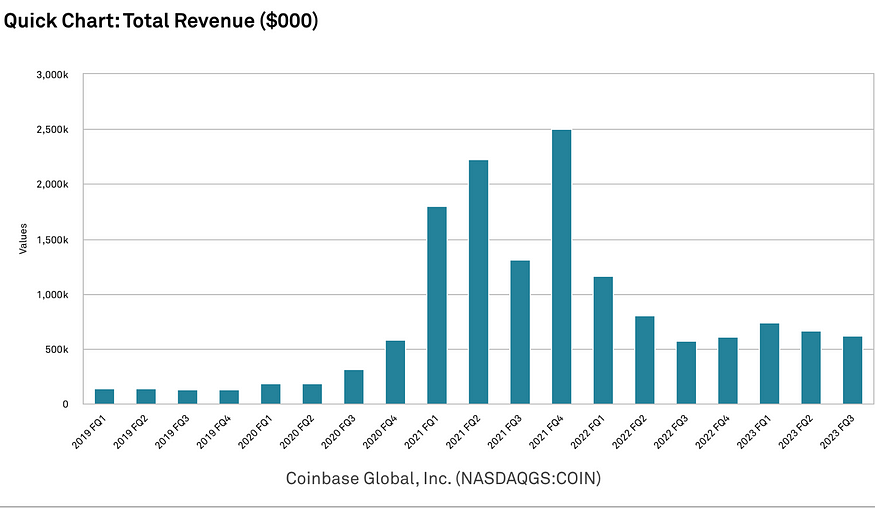

Source: Capital IQ

Coinbase 2023年Q3實現6.74億收入。細分收入拆解來看, 交易收入和訂閱/服務收入還是最主要的收入來源,附屬業務伴隨交易收入的增長而增長,但可以看到,2022年Q3,Q4交易收入分別佔總收入的61%,52%,2023年Q1佔48%,Q3佔比下降至43%。 Subscription和服務等其他業務的發展也為Coinbase帶來了可觀的收入並且佔比處於成長趨勢。

交易收入在多頭市場來臨時會呈現爆炸性成長,熊市呈現下降趨勢,訂閱服務等業務反而在熊市會看到穩定的成長,牛市伴隨交易收入成長。

業務收入分類

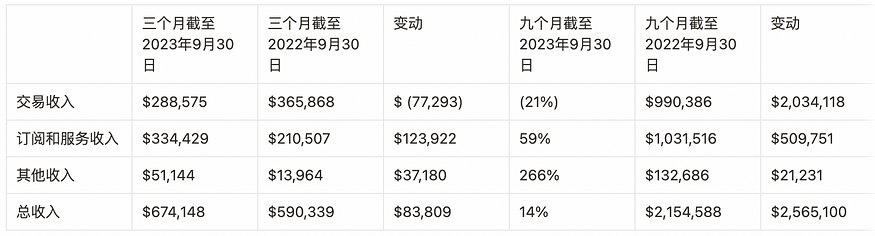

Source: Coinbase 10-Q

交易收入

交易收入曾經是Coinbase的主要收入來源,第三季產生2.88億美元的交易收入,但目前已被訂閱和服務收入超過(3.34億):Coinbase透過買賣加密貨幣來賺錢。它通常取決於交易價值或可能取決於固定收入。差價:這是加密貨幣的買入價和賣出價之間的差價。兌換費用:這些費用將一種加密貨幣轉換為另一種,並來自公司交易的收入流。場外交易:這項服務是針對機構買家和大額交易或高交易量交易者。槓桿交易:它還允許用戶從平台借款。它涉及用戶支付的利息和借款費用。付款處理費:它還允許用戶使用加密貨幣從其平台進行付款。

訂閱和服務收入

Coinbase提供包括Coinbase Pro、Coinbase Prime和Coinbase Custody在內的託管訂閱服務。

Coinbase Pro是針對專業和機構投資者的高級交易平台。它提供某些免費功能以及高級功能的高級訂閱。 Coinbase Prime專為機構投資者設計,提供增強的交易功能、專門的帳戶管理和存取流動性解決方案。 Coinbase Securities通常為機構客戶提供安全的託管解決方案,用於儲存加密貨幣。它還為數位資產提供保險覆蓋。此外訂閱和服務收入還包括穩定幣收入,區塊獎勵,利息收入等。

Coinbase 2023第三季訂閱和服務收入為3.34億美元,它在2023年第三季總營收佔49.55%。

其他收入

Coinbase的其他收入來自以下管道:Coinbase Commerce; Coinbase Cards; 利息收入; 機構服務; 其他產品和服務。 2023年Q3佔總營收的7.5%,佔比逐漸增加,

區域收入來看,雖然Coinbase的客戶遍布100多個國家,最大的集中在美國,佔約40%,其次是英國/歐洲,約佔25%,但美國地區收入FY2019–2022年佔總收入的比重分別為78%,76%,81%和84%,遠大於其他地區。今年8月,Coinbase宣布進軍加拿大市場, 但其他地區的成長會受限於當地監管環境和本土交易所的競爭。

2. 利潤拆解

Coinbase整體的毛利潤率非常高,這是SaaS類公司的主要特點,2023Q3年毛利潤率85%。主要利潤還是分佈於上述的交易收入和訂閱服務。 Staking業務帶來的MEV收入和USDC帶來的收入在這當中體現;債券回購增加的淨利潤達8160萬美元,增加淨利潤率,在第三季度是影響最大的一項變動。

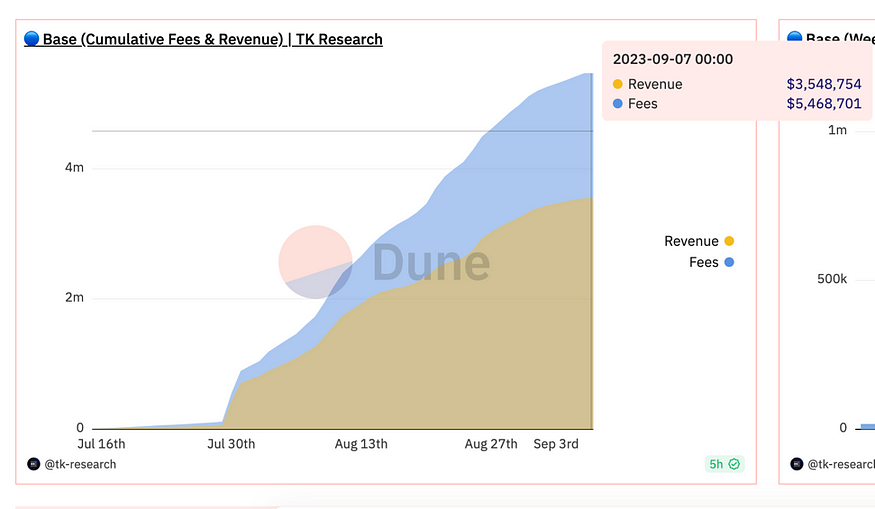

Staking業務與Base MEV收入

Coinbase 是Base唯一Sequencer,正因如此,Coinbase 才能從Base 鏈中獲得所有由於排序帶來的優先gas 利潤。

根據L2 收益= L2 手續費— L1 資料儲存費用— L1 驗證成本

以目前Base的累積費用來倒估排序費,預計546w減去354w中的一半能給到Coinbase即100w美元(但實際Coinbase依靠收取25%-35% staked ETH佣金作為收入)

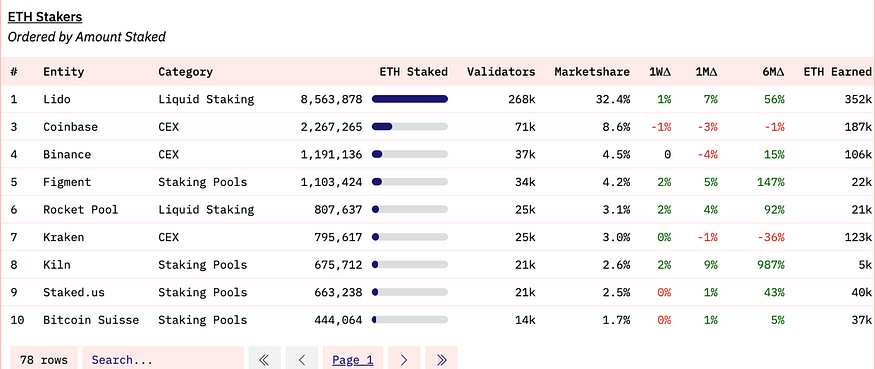

Source: Dune

Base鏈帶給Coinbase的收入達到100w(如果算到實際Coinbase收取的絕對值會更小),而再看Coinbase的ETH staked數量,在所有CEX中排名第一,市佔率8.6%,總排名次於Lido,已實現的ETH收入為187k約300mln美元,這其中Coinbase收25%-35%的佣金,即約1億美金的收入來自於Staking業務。

Source: Dune Analytics

Coinbase EBITDA維持在收入的40%左右,這個比例在主營收入由於週期和宏觀導致無法增長和監管處罰等外部成本增加時會減少。隨著多頭市場的到來EBITDA/收入比例會相應增加。

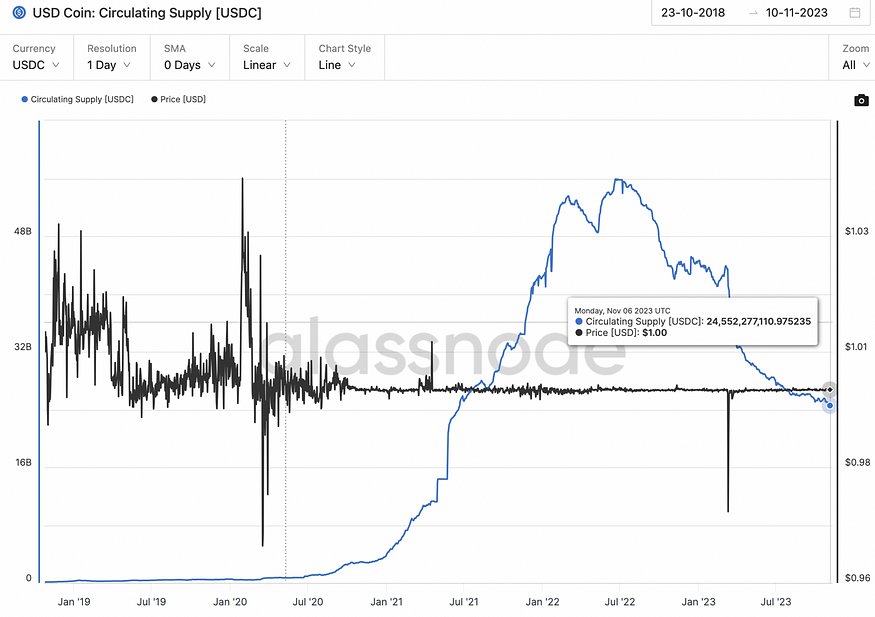

USDC業務

Source: Glassnode

目前Coinbase平台持有132mln USDC。由於Q1的銀行危機,導致矽谷銀行失敗USDC大幅回鑄,Binance將USDC換成另一種穩定幣導致USDC市值下降。但Coinbase CEO Bria認為美國監管風險可能加劇,人們認為USDC與Tether等其他穩定幣相比,更具有美國關聯性,這一點也會使USDC在短期內面臨困境。

USDC整體市值出現下滑,目前穩定幣市佔率僅21%,或許這也是其引入Coinbase作為投資者且計劃在9月至10月之間在六個新的區塊鏈上推出USDC以阻止份額繼續下滑的戰略考量。很顯然Coinbase重視穩定幣業務且需要在穩定幣業務中獲得盡可能多的收入。

3. 成本

2023年1月,公司宣布並完成了一項重組,影響了截至2022年12月31日的公司員工總數的約21%(以下簡稱「2023年重組」)。 2023年重組旨在應對持續影響加密經濟和持續業務優先級工作的市場條件,以管理公司的營業費用。因此,約有950名來自不同部門和地點的員工被解僱。作為解僱的一部分,他們獲得了分離補償和其他人事福利。

與此重組相關的現金支付在2023年第二季基本上已完成,其餘預計將在2023年12月31日前支付。人工成本減少導致的營運成文大幅減少50%也是今年Q1,Q2, Q3 Coinbase 連續三季為大超預期的重要原因之一。

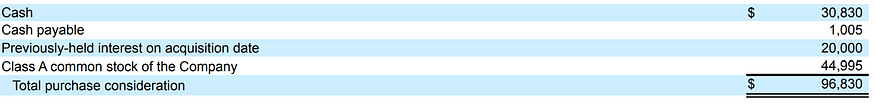

在營運成本支出方面,2023年3月3日,公司完成了對One River Digital Asset Management, LLC.(「ORDAM」)的收購,透過收購ORDAM的全部已發行和未償付的會員權益。 ORDAM是一家機構數位資產管理公司,已在美國證券交易委員會(SEC)註冊為投資顧問。公司認為,這項收購與公司的長期策略一致,可以為機構參與加密經濟提供更多機會。收購中支付的總對價為9,680萬美元。

Source:Capital IQ

4. 借貸成本

2023年8月和9月,Coinbase財務長Alesia Haas主導了對Coinbase 2031年債務的回購,金額為2.63億美元,但只花費了1.77億美元。即拿出大部分利潤回購可轉換優先票據(2021年9月發行了10億,2031年10月到期),相應的長期債務消失的淨收益達8,160萬美元。

2023年8月7日,Coinbase宣布以64.5美分的價格(截至8月18日之前)或61.5美分的價格(8月18日之後但在9月1日到期之前)提出現金要約,購買其到2031年到期的優先無擔保票據高達1.5億美元。 Coinbase將透過其營運現金流資金這筆交易。這項要約購買是在2023年6月以29%折扣購回了6.45億美元的到2026年到期的0.5%可轉換高級票據,約為4,550萬美元的現金。考慮到Coinbase具有充足的流動性,且沒有近期的再融資風險,認為這筆交易是有利可圖且不會為Coinbase帶來現金危機。該交易還將透過提供的折扣進一步增加對債務的超額現金儲備,並將減少其年度利息支出約540w美元。

理論上來說,Coinbase主動利用現金要約收購來購買部分未來到期的債務降低債務負擔有助於降低公司未來的債務利息支出,並提高財務穩定性。提升市場信心:公司的債務清償能力和財務強大度的提升可能會提升市場對公司的信心,有助於提高股價和信用評級,也有助於降低借貸成本。

四.估價

DCF分析

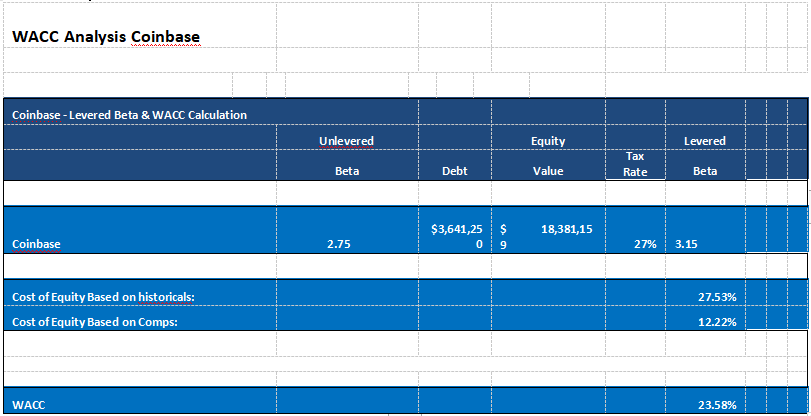

為執行折現現金流量分析,根據Coinbase的資本結構使用了目前的D/V(67%)和E/V(33%)比率。計算Coinbase的帶槓桿股本貝塔值為3.15。使用CAPM模型,假定市場風險溢酬為7%及無風險利率為5.5%,計算權益成本。使用公司優先票據的貸款成本,並結合27%的有效稅率來獲得稅後貸款成本。得到公司的加權平均資本成本(WACC)為23.58%。

鑑於目前處於高利率環境,認為這種高水準可能持續到明年7月回落。因此,在DCF模型中計算的終值偏向較不保守的水平。成長率預估FY2023–2025分別為-5%,10%,500%。

估值理由和建議

估值表明,在基準情境中,Coinbase的公允價值為89美元,現價74美元低估16%;但結合DCF估值模型對預測財年的業務成長以及終端EV/EBITDA乘數的敏感性較高,應該結合加密市場交易的內生週期和市場情緒來看,短期股價受美股及加密市場深熊雙重不理局面,面臨下行壓力,較為實際的操作建議為未來12個月的周期賣出,隨後未來24個月的周期買入,在EV/EBITDA 7x時,公允價值89美元,14x時,公允價值170美元。

五.風險-監理不確定性

Coinbase正在尋求駁回SEC於6月在紐約聯邦法院起訴美國合規加密交易平台Coinbase, Inc.及其母公司Coinbase Global, Inc.提起的訴訟,指控該公司經營未註冊的交易所、經紀人和清算機構。

起訴書重點內容

根據1934 年《證券交易法》,傳統的證券市場中的經紀商、交易所和清算機構的職能是分開的,但Coinbase 平台合併了三種功能,也未在SEC 進行註冊,也沒有獲得任何適用的豁免權。多年來,Coinbase 一直藐視監管結構,逃避國會和SEC 的資訊揭露要求。

Coinbase還提供了兩項額外的服務給投資者,這些服務涉及它作為一個未註冊的經紀人的運作。首先是Coinbase Prime(Prime),它將加密貨幣資產的訂單轉發到Coinbase平台或第三方平台。接著是Coinbase Wallet,透過將訂單路由到第三方加密資產交易平台,以取得Coinbase平台以外的流動資金。

Coinbase一直以提供加密資產交易服務為主要獲利來源,但忽略了這些資產可能具有證券屬性。事實上從2016年開始,Coinbase就明確了加密資產應受到證券法規的監管,並在其行銷中定位自己為合規平台。儘管口頭上表示願意遵守適用法律,但Coinbase一直允許符合Howey測試標準的加密資產進行交易。

自2019年以來,Coinbase提供了Staking服務,允許投資者透過質押加密資產來獲取回報,而Coinbase則從中獲得25–35%的佣金。然而,Coinbase從未就Staking項目的發行和銷售向SEC進行註冊,這使投資者無法獲得關於該計劃的重要信息,損害了他們的權益,同時也違反了1933年《證券法》的註冊規定。

Coinbase所獲得的收入最終流入其母公司CGI,實際上CGI是Coinbase的實際控制者。因此,CGI也違反了與Coinbase相同的交易法規定。

SEC 尋求最終判決:(a)永久禁止被告違反證券法相關規定的行為;(b)命令被告交出非法所得,並支付預付利息;(c)對Coinbase 進行民事罰款,並要求其為投資者的利益給予適當或必要的公平救濟。 (註:SEC 對Binance 尋求的裁決中,也禁止其永久從事金融業相關業務。)

總結

綜上,目前認為Coinbase的獲利預期好於2023年上半年,但獲利會因為加密市場沒有真正進入牛市繼續被壓制,但由於正確的鏈上,衍生性商品發展策略等,其收入獲利成長潛力會被釋放。還沒有被完全price in的營收成長:1)國際站和衍生性商品正式推出後會帶來實質收入成長。 2)staking業務的持續成長,包括base鏈(以及其他鏈)的排序收入;staking業務的收入;鏈上用戶帶來的對coinbase其他產品和服務(錢包等)的增量使用;3)USDC潛在的體量恢復帶來準備金利息收入和分發中產生費用的增長;但由於和加密市場的強關聯走勢,預計在宏觀不樂觀的8–12個月違背適合加密成長的高通脹高利率環境延續的背景下主營業務的交易收入不會有顯著成長。但在隨後的多頭市場中成長率會超過21年515%的成長。

估值表明,在基準情境中,Coinbase的公允價值為89美元,現價74美元低估16%;但結合DCF估值模型對預測財年的業務成長以及終端EV/EBITDA乘數的敏感性較高,應該結合加密市場交易的內生週期和市場情緒來看,短期股價在近期美股及加密市場走出小牛的雙重局面下,反彈顯著,較為實際的操作建議為在短期宏觀利好正在定價時進行買入,P/B超過今年7月高點時需要考慮估值過高的風險。在EV/EBITDA 7x時,公允價值89美元,14x時,公允價值170美元。

附錄

合規現狀

Coinbase CEO認為在歐洲通過的MiCA法案,但英國、新加坡、巴西,每個金融中心都在積極努力通過立法,其他國家在這方面領先美國。

同時Coinbase也在努力為整個產業提供監管明確性。阻礙這項技術採用的最大問題之一是缺乏明確的規則,以及到目前為止在美國進行的執法監管。雖然世界其他地方已經在接受加密和web3技術方面取得了重大進展,並制定了明確的立法,但美國在跟進方面一直存在困難。 Coinbase在這裡有重要的作用要發揮。當SEC拒絕進行規則制定,而選擇採用執法監管方法時,Coinbase利用了法院,以幫助為美國帶來監管明確性,並幫助創建了案例法。 Coinbase也積極參與了國會的活動,在那裡可以看到透過加密立法獲得跨黨派支持的情況。

在過去的兩個月裡,眾議院金融服務委員會和眾議院農業委員會以跨黨派支持通過了具有里程碑意義的加密市場結構法案(FIT21)和穩定幣法案。這些法案將在今年稍後提交給眾議院全體投票,並從那裡提交給參議院。 Coinbase承諾協助確保美國通過加密立法,並不會被拋在後面。也開始動員全美範圍內的加密用戶,以確保他們在Coinbase的民主政體中的聲音能夠被聽到。現在,有五分之一的美國人已經使用了加密貨幣— — 與持有工會卡相比,這個比例要高。到目前為止,「支持加密」運動已經吸引了大約6萬名加密倡導者,涵蓋了435個國會選區。 Coinbase的政治影響力也在擴大,之前8月與吉利布蘭德參議員辦公室、亞當斯市長辦公室和霍庫爾州長辦公室的代表以及數百名加密愛好者舉辦現場聚會。

Coinbase受到各種反洗錢和反恐怖主義融資法律的監管,包括美國的《銀行保密法》(Bank Secrecy Act,簡稱BSA)以及國外類似的法律和法規。在美國,作為一家在美國財政犯罪執法網絡(FinCEN)註冊的貨幣服務業務,BSA要求該公司開發、實施和維護基於風險的反洗錢計劃,提供反洗錢培訓計劃,向FinCEN報告可疑活動和交易,遵守某些報告和記錄保存要求,並收集和維護有關其客戶的資訊。此外,BSA要求其在履行反洗錢義務的一部分時遵守某些客戶盡職調查要求,包括制定基於風險的政策、程序和內部控制,合理設計以驗證客戶身份的。

Coinbase已經實施了一個合規計劃,旨在防止其平台被用於促進洗錢、恐怖融資和其他非法活動,無論是在國內還是與在外國制定的外國資產控制辦公室(OFAC)的指定名單上的國家、個人或實體進行交易。

在美國,Coinbase已經獲得了在其經營業務所需的州份中作為貨幣傳輸者或等效貨幣傳輸者運營所需的許可證,還包括哥倫比亞特區和波多黎各。此外,它已經獲得了來自紐約州金融服務部(NYDFS)的BitLicense。

在美國以外,Coinbase已經獲得了從德國聯邦金融監管當局獲得的提供加密資產託管和交易的許可證。該公司還在日本註冊為加密資產交易服務提供商,根據日本財政省關東地方財政局的註冊,提供加密資產和第一方支付服務,涵蓋加密資產和第一方支付服務。在新加坡,該公司根據支付服務法操作,並由新加坡貨幣局(MAS)監督。該公司目前處於初步批准狀態,需要MAS最終批准才能成為主要支付機構。在這些許可證和註冊下,它受到廣泛的規則和法規的約束,包括反洗錢、客戶資產和資金保障、監管資本要求、適格和妥當管理、營運控制、公司治理、客戶披露、報告和記錄保存。

Coinbase的子公司Coinbase Custody Trust Company, LLC,是一家經紐約州批准的有限目的信託公司,並受到NYDFS的監管、審查和監督。 NYDFS法規對各種合規要求施加了許多要求,包括但不限於,關於可以在託管下持有的加密資產性質的操作限制、資本要求、BSA和反洗錢計劃要求、關聯交易限制以及通知和報告要求。

Coinbase透過由英國金融行為監理局和愛爾蘭中央銀行授權的電子貨幣機構為客戶提供服務。該公司遵守適用於歐洲電子貨幣行業的規則和法規,包括與基金保管、公司治理、反洗錢、揭露、報告和檢查相關的規則。

Coinbase已建立了一套政策和做法,用於評估其考慮上市或託管的每種加密資產,並且是加密評級委員會的創始成員。 Coinbase的經紀業務由Coinbase Capital Markets和Coinbase Securities經營,它們根據《1934年修改的證券交易法》(Exchange Act)在SEC註冊為經紀商。

Coinbase Q3財報更新

總的來說,Coinbase第三季的獲利和收入超過預期,但在總交易量方面沒有達到預期。財務數據與第二季較相像(第三季調整後每股虧損為0.01美元,相比FactSet預期的每股虧損0.55美元要好,這是Coinbase連續第三個季度超過獲利預期)。該季度的總收入為6.741億美元,超過了預期的6.509億美元。

儘管市場不佳交易量萎縮,但Coinbase第三季表現強勁,表現在

1) 折價回購票據,淨利8,160萬元,現金流充裕

Coinbase財務長Alesia Haas主導了一項對Coinbase 2031年債務的回購,金額為2.63億美元,但只花了1.77億美元。即拿出大部分利潤回購可轉換優先票據(2021年9月發行了10億,2031年10月到期),這筆交易在2023年8月-9月發生,相應的長期債務消失的淨收益達8160萬美元。這非常有策略考量,並且顯示Coinbase不受現金流困擾。

2) 繼續大力發展on-chain業務,國際站和衍生性商品業務。

Coinbase的衍生交易所確實還處於早期階段, Q2-Q3實際上只是推出了API測試版,並且只擁有少數客戶。因此,Coinbase將要採取的一些下一步行動包括將其整合到零售應用程式中。 8月其全資子公司CFM成功獲得美國商品期貨交易委員會(CFTC)指定的自律組織-美國國家期貨協會(NFA)的監管批准,成為期貨經紀商(FCM),允許其向符合條件的美國客戶提供受聯邦政府監管的加密貨幣期貨交易。國際站和衍生品產品正式推出後會帶來實質收入成長。

展望第四季度,十月份的交易收入約為1.05億美元,Coinbase預計將在2023年實現「有意義的」正向調整後的EBITDA,相較之前「提高」2023年全年EBITDA「的目標略有調整。