作者:SWASTIK GARG

編譯:深潮TechFlow

在今天的閱讀中,我們將深入探討Hyperliquid,包括:

- 永續交易所的現狀

- Hyperliquid鏈

- Hyperliquid改進提案

- 積分計劃概述

- $PURR - Memecoin

- 成功因素分析

- 數據統計

永續合約交易在加密市場中一直是非常成功的產品。中心化交易所每天處理約1500億美元的交易量,突顯了永續合約的廣泛採用。在去中心化的永續合約市場,根據Defillama的數據,每日交易量約為70-80億美元,佔中心化交易所交易量的約5%。

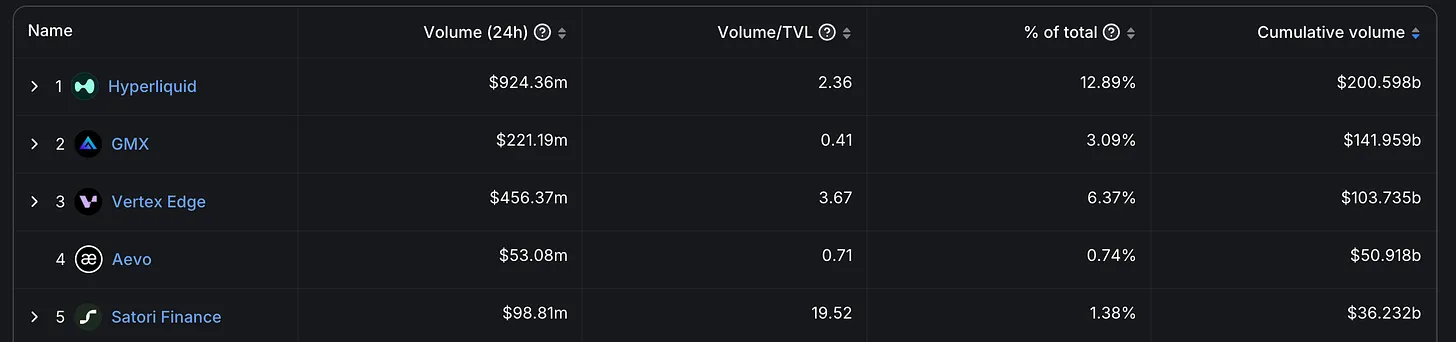

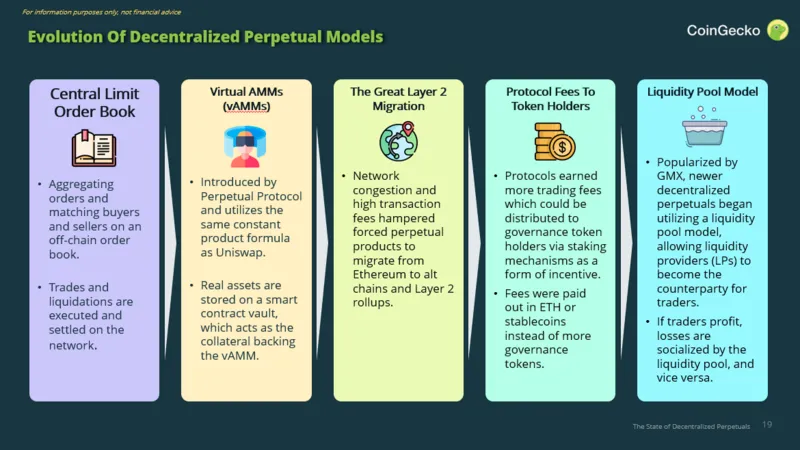

最近,尤其是今年,我們觀察到的交易量比前幾個週期更高。在鏈上世界,這始於DeFi夏季的dYdX,接著是2022年的Perpetual Protocol和GMX。起初,大家認為去中心化交易所(DEX)已經完全進化,但從2023年中期開始出現了轉變;新的永續合約DEX在前五名中佔據領先地位。其中,Hyperliquid貢獻了超過10%的鏈上永續合約每日交易量。

永續去中心化交易所(Perpetual DEX) 支援永續掉期(Perpetual Swap),這是一種衍生產品。永續掉期是一個加密原生概念,源自於傳統市場中的期貨合約,並進行了若干修改。本質上,它允許用戶在不持有股權的情況下投機資產的價格。

從上圖可以看出,永續領域(perpetual space) 發生了許多演進。在這個週期中,應用鏈(app-chain) 理論得到了更多關注。

當前永續合約去中心化交易所的格局

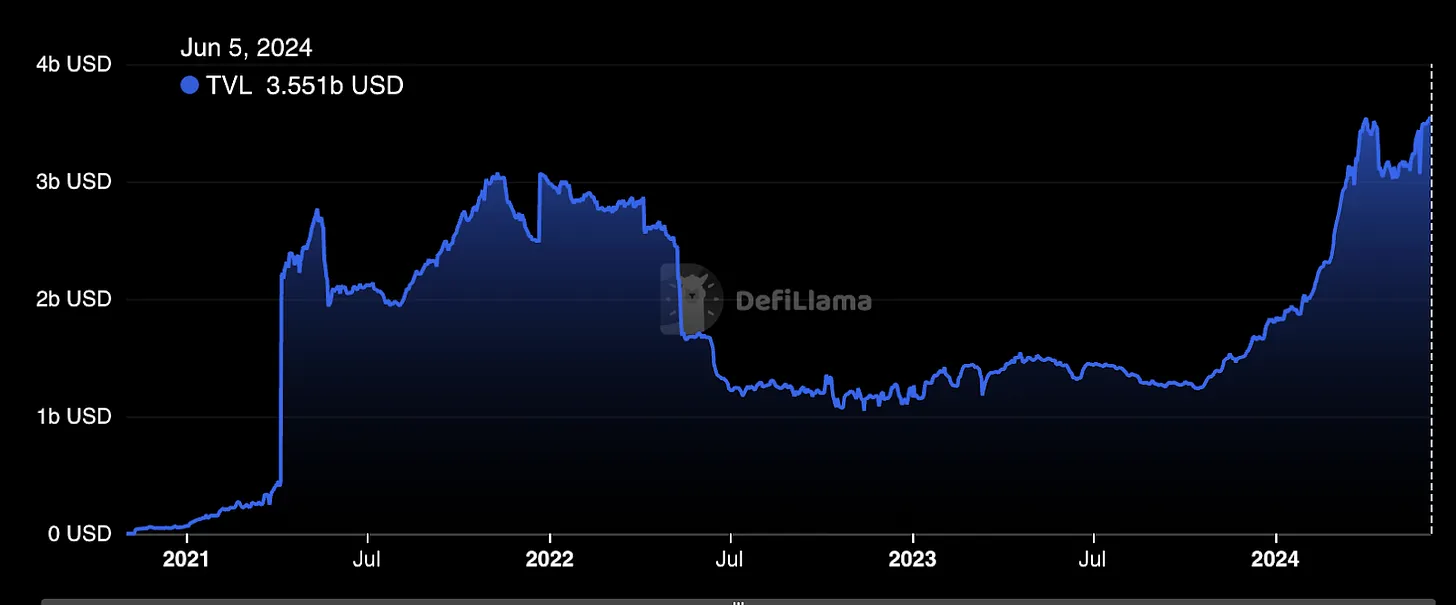

截至2024 年6 月5 日,Perp DEX 作為一個類別的總TVL 為35 億美元。這張圖表幫助我們了解一段時間內對交易永續合約的興趣。這也很好地反映了加密貨幣週期,我們可以觀察到,從2021 年年中到2022 年年中,TVL 徘徊在30 億美元左右。 2023年下跌,反映熊市階段,2024年開始,市場開始復甦,超過了上一個週期的峰值。

如果我們看一下TVL 排名前10 的永續交易所,我們可以觀察到GMX 和dYdX 的TVL 相似,每個都接近5 億美元。緊隨其後的是Jupiter、Hyperliquid 和Drift,每個房子大約有4 億美元。這五大交易所佔據了大部分份額,在Drift 之後,TVL 明顯下降了三分之一。

深入了解Hyperliquid

Hyperliquid團隊探討了各種交易機制模型,包括MM、RFQ和基於預言機的系統。他們的分析得出的結論是,訂單簿是更大規模的最佳長期解決方案。第二個問題涉及使用哪種區塊鏈進行應用。團隊評估了Solana 和Arbitrum 等現有環境,在進行研究後,他們得出結論,需要從頭開始建立一條新的鏈來解決這些問題。

Hyperliquid 鏈

Hyperliquid的願景是開發一個鏈上開放的金融系統。這個生態系的核心是Hyperliquid L1。每一次互動,無論是訂單、取消或清算,都是在鏈上執行的。

Hyperliquid的核心理念是實現真正的去中心化。它透過Tendermint的拜占庭容錯共識機制來保證一致的交易順序,只要三分之二(以質押/委託的代幣加權計算)的驗證者保持誠實。它支援每秒高達20,000次操作。

Hyperliquid的架構從零開始設計,允許全端最佳化,獨立於Cosmos SDK。 L1的核心狀態轉換邏輯使用Rust開發,並透過ABCI伺服器連接到Tendermint。網路透過權益證明機制(PoS)進行安全保障。質押和懲罰功能類似於Cosmos,更多細節將在本地代幣發布後公佈。

Hyperliquid計畫採用HyperBFT,新的共識演算法,將取代Tendermint。目前,HyperBFT的實作處於測試的最後階段。

HyperBFT帶來的主要改進:

- 目前,Tendermint支援每秒高達20,000個訂單。使用HyperBFT後,預期吞吐量將增加100倍,但實際上約為每秒200,000個訂單。

- 與以太坊和當前的Tendermint不同,HyperBFT可以在不等待當前區塊哈希執行的情況下繼續排序交易。

- 區塊的產生速度取決於驗證者達到法定人數的通訊速度,這將改善並穩定確認延遲。

原生EVM支持

Hyperliquid L1將提供原生EVM支持,並與原生L1元件(如HIP-1資產、現貨交易、永續合約交易和其他DeFi原語)整合。團隊認為這是有效擴展L1的策略方法。這項整合將為希望在EVM上開發的建構者提供優勢,使他們能夠使用熟悉的EVM工具部署智慧合約。

HIP-1資產將與其對應的ERC-20合約進行原子轉移,以展示L1的組合性。此功能使Hyperliquid L1成為開發、啟動和交易代幣的最佳平台。

橋接至Hyperliquid L1

透過Arbitrum 進行HyperLiquid 的進駐。 HyperLiquid 運行本地橋,由與HyperLiquid L1 相同的驗證器集保護。存款在L1 驗證器簽署後確認,提款在L1 上進行託管,每筆提款由驗證器作為單獨的L1 交易簽名。存款和提款都需要三分之二的質押權批准才能結算。在提款過程中,用戶無需支付Arbitrum 上的gas費。相反,HyperLiquid 收取固定的1 USDC 費用。

如果出現與L1 不符的惡意提款,將啟動爭議期,在此期間可以鎖定橋接。解鎖橋接需要三分之二的質押加權驗證器集的冷錢包簽名。橋接及其與L1 質押機制的整合已由Zellic 審計。

永續交易所

Hyperliquid 永續合約是沒有到期日的衍生性商品。其價格由資金費率機制調節,以緊密追蹤基礎資產的價格。資金費率每八小時重新計算一次,並以每小時八分之一的費率支付,最高上限為每小時4%。

Hyperliquid 為這些合約提供單一保證金選項:USDC 保證金,USDT 計價的線性合約。這意味著合約以USDT 計價,而抵押品以USDC 持有。這種設置增強了交易的便利性和流動性,無需進行貨幣轉換,實質上將這些合約視為quanto合約,其中USDT 的盈虧以USDC 計算。

交易所組成訂單簿

Hyperliquid 的訂單簿在鏈上,訂單以tick size 和lot size 的倍數下單。訂單遵循價格-時間優先系統。可用的訂單類型包括市價單、限價單、停損市價單和停損限價單。

保證金

Hyperliquid 的交易者有兩種保證金選項:交叉保證金和隔離保證金。交叉保證金是預設設置,允許抵押品在所有頭寸之間共享,最大化資本效率。隔離保證金將抵押品限制在特定資產上,保護其他部位不受其清算的影響。

預言機

驗證器在維護市場完整性方面發揮關鍵作用。 Hyperliquid 預言機每三秒鐘發布一次每個永續資產的價格,這些價格用於確定資金費率。每個驗證器透過考慮多個交易所的加權中位數價格來計算現貨預言機價格-Binance、OKX、Bybit、Kraken、Kucoin、Gate IO 和MEXC,權重分別為3、2、2、1、 1、1 和1。

清算所使用的最終預言機價格是每個驗證器提交的價格的加權中位數,其中驗證器的貢獻按其質押權加權。

清算者金庫

清算者金庫在Hyperliquid 的清算過程中至關重要。它清算低於維持保證金的頭寸,並控制其保證金和相關頭寸。

保險基金

顧名思義,保險基金是安全網。它在平台發生任何可能導致用戶損失的故障時用於賠償這些損失。它透過收取部分交易費用來資助。這種做法也被中心化交易所採用。

費用

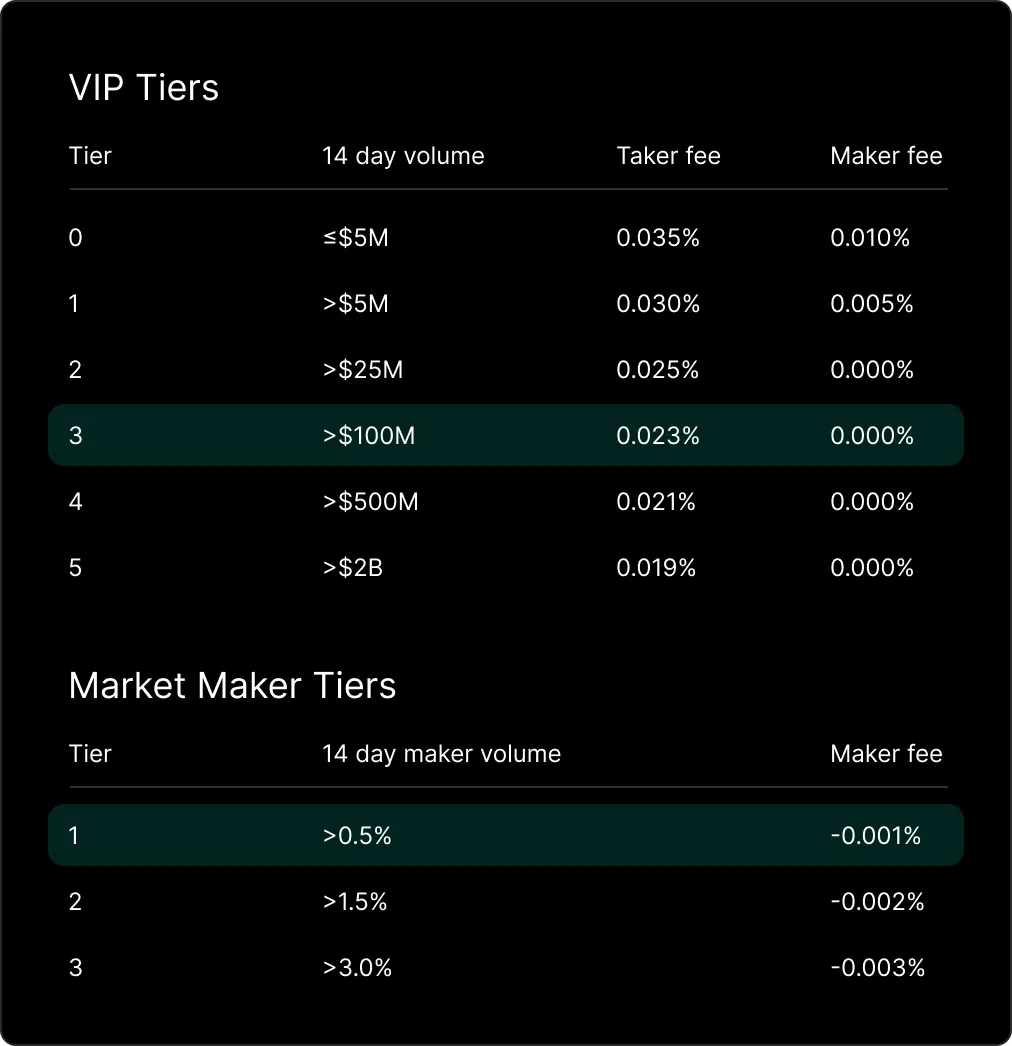

在Hyperliquid,所有費用都分配給社區,包括HLP 和保險基金。推薦人從其推薦用戶的交易費用中賺取10%。

這張圖片清楚地有助於理解費用

子產品

指數永續合約

這些合約透過追蹤公式衍生的指數提供一種新方法。它們類似於傳統的永續合約。用戶可以透過這些合約對一籃子資產進行投機。有兩種合約可供交易:NFTI 和FRIEND。

NFTI-USD

它代表了頂級NFT 系列的指數,如無聊猿遊艇俱樂部、變種猿遊艇俱樂部、Azuki、DeGods、Pudgy Penguins 和Milady Maker。該指數是總地板價的三分鐘EMA。總地板價是每個系列地板價的總和,其中BAYC 除以10。地板價透過匯總OpenSea 和Blur 計算。

FRIEND-USD

Friend-USD 是Hyperliquid 上市的第一個指數永續合約,基於社交應用Friendtech。 Friendtech 將用戶的影響力轉換為一種稱為Key 的代幣化版本,用戶可以進行交易。其核心受眾是加密推特,著名的CT 用戶創建了個人資料並相互交易Key。該指數每兩週重新平衡一次,包括Friend.tech 上的前20 個個人資料。選擇標準包括價格、至少5000 名推特粉絲,以及過濾出交易活動和持有者數量的異常值。 FRIEND 近期已下架。

Uniswap 永續合約

這些永續合約使用Uniswap V2 或V3 AMM 價格作為基礎現貨資產。這些合約僅限於隔離保證金,即不允許交叉保證金。 Uniswap 池價格始終根據CEX 預言機價格轉換為USDT 價格,涵蓋RLB、Unibot 等代幣。

Hyperp 簡介

Hyperps 像永續合約一樣交易,但不需要基本現貨或指數預言機價格。 Hyperps 是幫助發現即將上市代幣價格的預發布代幣。這個週期,它們被廣泛使用,最初由Binance 啟動。

Hyperps 的運作類似於普通永續合約,不同之處在於外部現貨/指數預言機價格被最後一天每分鐘標記價格的8 小時指數加權移動平均所取代。當預發布代幣在Binance 和Bybit 等中心化交易所正式開啟現貨交易時,Hyperp 轉換為正常的USD 永續合約。

Hyperliquid 的做市方式- HLP

Hyperliquid 團隊意識到在專案初期階段引導流動性的挑戰,並認為最佳解決方案是向使用者開放做市。之前,團隊在其封閉alpha 階段處理做市。

引進Hyperliquidity Provider (HLP) 金庫,這是Hyperliquid 做市策略的核心。它允許任何人貢獻流動性並分享利潤和損失。重要的是,HLP 無需費用,按每個貢獻者在金庫中的份額成比例分配利潤和損失。專業做市商也可以使用其SDK 參與Hyperliquid。

Hyperliquidity Provider (HLP) 使用的做市策略涉及基於Hyperliquid 和主要中心化交易所的tick 資料計算公平價格。這個公平價格指導金庫的行動,包括做市和接市策略,以在所有上市資產中持續且有利可圖地提供流動性。策略在鏈下執行,但任何人都可以透過瀏覽器即時追蹤頭寸、開單、交易歷史、存款和提款。

Hyperliquid 改進提案- HIP

改進提案是用於指定產品新功能或變更的標準。這是一種常見做法,任何社群成員都可以透過提案參與並分享他們對如何改進產品的想法。在Hyperliquid 中,這些被稱為HIP。目前,由於Hyperliquid 不是社區所有,而是由團隊運作。然而,隨著其操作的民主化,任何人都可以參與。

HIP-1:本地代幣標準

HIP-1 是一個有限供應的可替代代幣標準,支援HIP-1 代幣對之間的鏈上現貨訂單簿。每個代幣的部署交易產生一個全域唯一的哈希,L1 用它來索引代幣。目前用USDC 支付的燃氣費用最終將以Hyperliquid 本地代幣支付。原生現貨費用遵循與永續合約類似的基於交易量的費用計劃。

$PURR 是第一個HIP-1 代幣,作為Hyperliquid 的本地meme 幣。 HIP-1 現在正在被採用,目前已有超過10 種代幣部署。這些代幣每天的交易量約為1700 萬美元,約93,000 筆交易。大多數是meme 幣。

HIP-2:Hyperliquidity

Hyperliquid 的核心設計原則之一是流動性應民主化。對於價格發現初期的HIP-1 代幣,一個新的模型在引導流動性方面變得重要。 Hyperliquidity 受Uniswap 啟發,與本地鏈上訂單簿互通以支援流動性。 HIP-2 包括一個完全去中心化的鏈上策略,整合到Hyperliquid L1 的區塊轉換邏輯中。策略邏輯由管理訂單簿的相同共識保護。

最終策略每三秒維持0.3% 的價差。一個顯著的改進是Hyperliquidity 是通用訂單簿的一部分。這允許活躍的流動性提供者隨時加入並貢獻流動性,使市場能夠適應日益增長的流動性需求。

積分計劃概述

計畫開始: Hyperliquid 積分計畫於2023 年11 月1 日開始。

期間:六個月,結束於2024 年5 月1 日。

每週分發:每周向活躍的Hyperliquid 用戶分發一百萬積分。

初步快照:對封閉alpha 階段的使用者在2023 年10 月31 日進行特別快照。

第一階段積分分發:初始快照的積分於2024 年4 月15 日分發。

第二階段開始:稱為“L1 賽季”,於5 月29 日開始,每週持續四個月。

第二階段分發:每週分發70 萬點。

活動倍增: 2024 年5 月1 日至28 日的活動將獲得活動倍增。

第二階段的第一個快照:涵蓋5 月29 日至6 月4 日。

額外積分: 5 月1 日至28 日的活動分發了200 萬積分,因新階段在第一個結束一個月後開始。

它還具有聯盟計劃,聯盟透過賺取其推薦用戶每四積分中的一積分來受益。積分分配標準定期審查,分配基於每週記錄的活動,每週三結束,每週四分配。

Meme 幣空投- $PURR

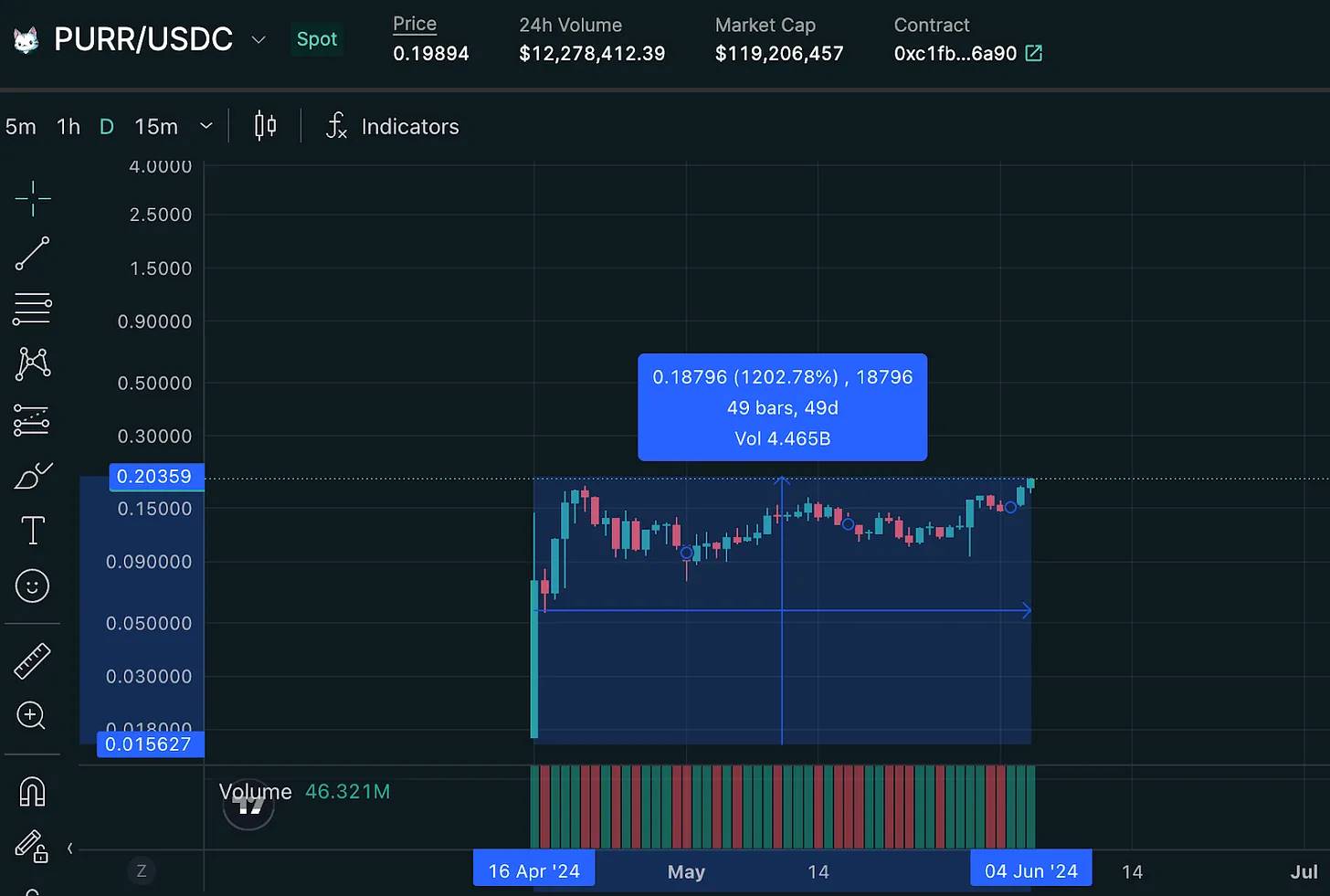

PURR 是Hyperliquid 本地代幣標準(HIP-1)上的第一個現貨代幣。 Hyperliquid 透過向用戶空投其本地meme 幣採取了一種有趣的方法。它於4 月16 日上線。沒有代幣銷售,也沒有計劃的用途。

總共有10 億個$PURR 代幣。 50% 的$PURR 代幣按比例空投給積分持有者。其餘的50% 將永久作為PURR/USDC 對的Hyperliquidity 提供。社群回饋認為50% 是總供應量的過多,因此團隊決定銷毀原本分配給HIP2 的總供應量的40%。

PURR 取得了巨大成功。通常,meme 幣的結果是可預測的,但PURR 的圖表講述了一個不同的故事——它是「只漲不跌」。隨著Hyperliquid 推遲其本地代幣的發布,PURR 現在已成為押注Hyperliquid 的方式,如其圖表所示。

是什麼因素促成了Hyperliquid 的成長?顯然,Hyperliquid 做了許多正確的事情才有今天的成就。

整合

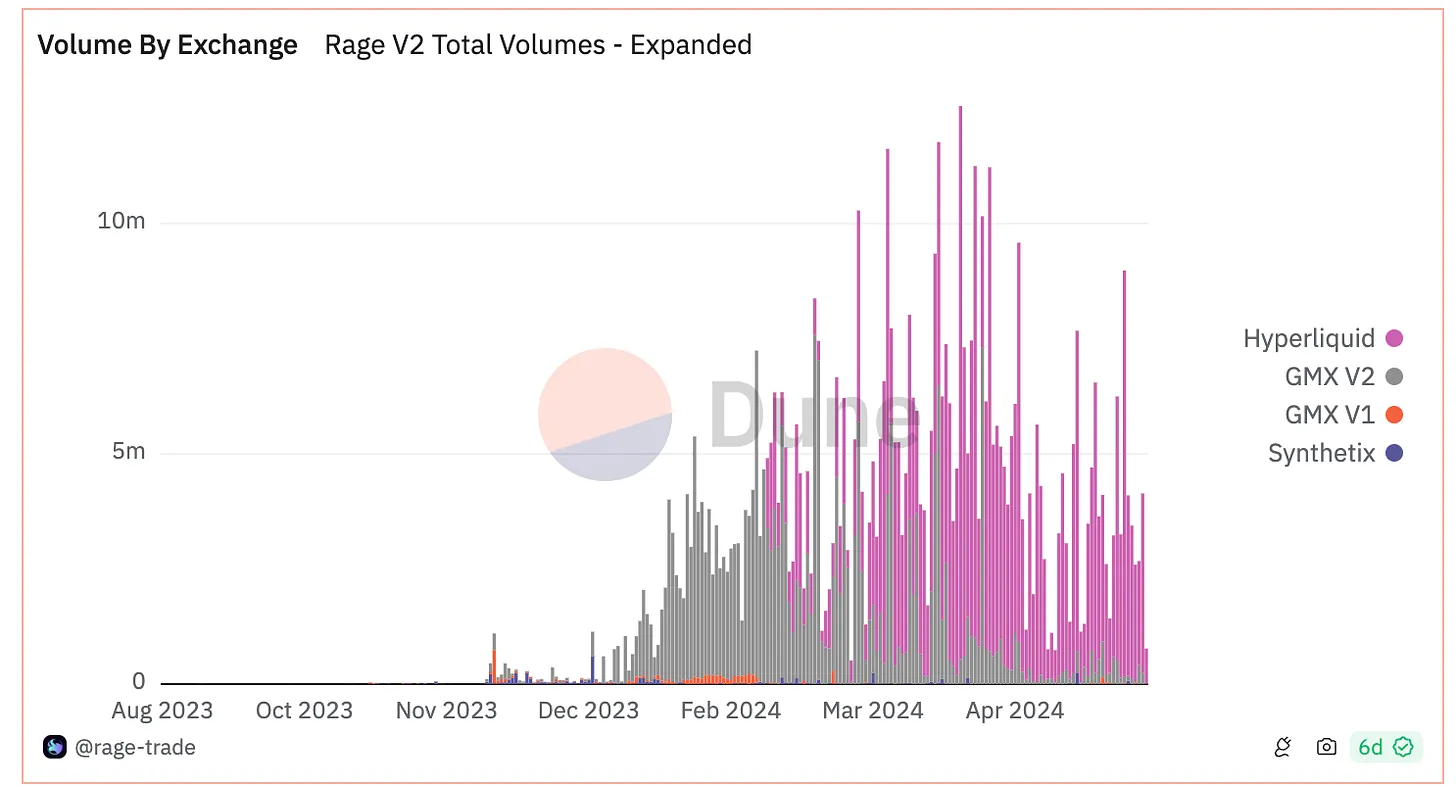

Rage Trade

Rage Trade 是一個鏈上永續交易所的聚合器。 Hyperliquid 於今年2 月15 日與Rage Trade 整合。 Rage Trade 的總交易量約為6.41 億美元,其中約57.5% 的交易量僅來自Hyperliquid。 Rage Trade 還整合了其他永續交易所,如GMX 和Synthetix。然而,Hyperliquid 的交易量單獨超過了它們,迄今為止總交易量約為3.7 億美元。

Octo

Octo 類似於超級錢包,已將Hyperliquid 整合到其行動應用中。 Octo 是印度中心化交易所CoinDCX 的產品。雖然沒有數據表明它的交易量貢獻,但這些市場推廣努力透過整合提供了發現機會並為Hyperliquid 增值。

Hyperliquid 做市

Hyperliquid 金庫是推動Hyperliquid 採用的一個重要因素。最初,為用戶提供參與利潤的選項,營造了非常積極的印象。此外,該平台允許專業和個人做市商參與並執行自己的策略,這有助於引導流動性。這反過來吸引了更多交易者,形成了良性循環。金庫的最高總存款達到了1.78 億美元,目前約為1.5 億美元。

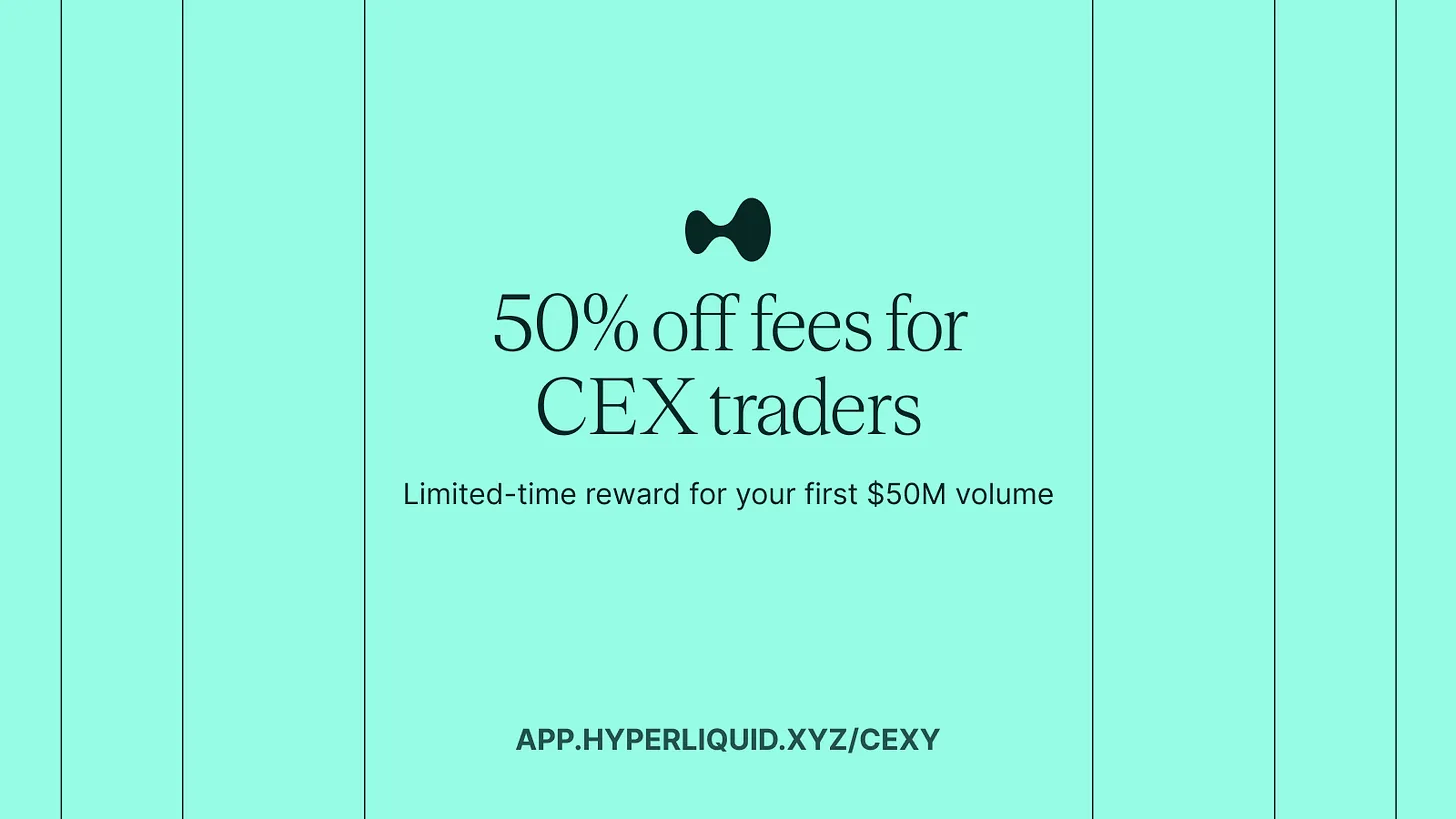

針對中心化交易所交易者

加密貨幣衍生性商品交易量的大部分來自中心化交易所。為了吸引這些用戶到Hyperliquid,團隊提供了高達5,000 萬美元的50% 折扣。這些市場推廣努力值得注意。

最後,Hyperliquid 產品本身。

入住Hyperliquid:進駐過程簡單,感謝Privy。 Privy 是一個嵌入式錢包提供商,支援透過社群登入和標準錢包登入進行註冊,這是一個重大突破。

橋接選擇: Hyperliquid 選擇了Arbitrum 作為其橋接,大多數主要的Defi 活動都在Arbitrum 上進行。

存款: Hyperliquid 接受USDC 作為抵押品。透過其應用內小部件的Lifi 集成,用戶將任何其他穩定幣轉換為USDC 變得非常容易。

橋接速度:將資金引入Hyperliquid 的速度很快。雖然沒有關於所需時間的官方統計數據,但這個過程感覺是瞬時的。

使用者體驗: Hyperliquid 提供無瓦斯費體驗,其使用者介面類似於中心化交易所,為使用者提供增值體驗。

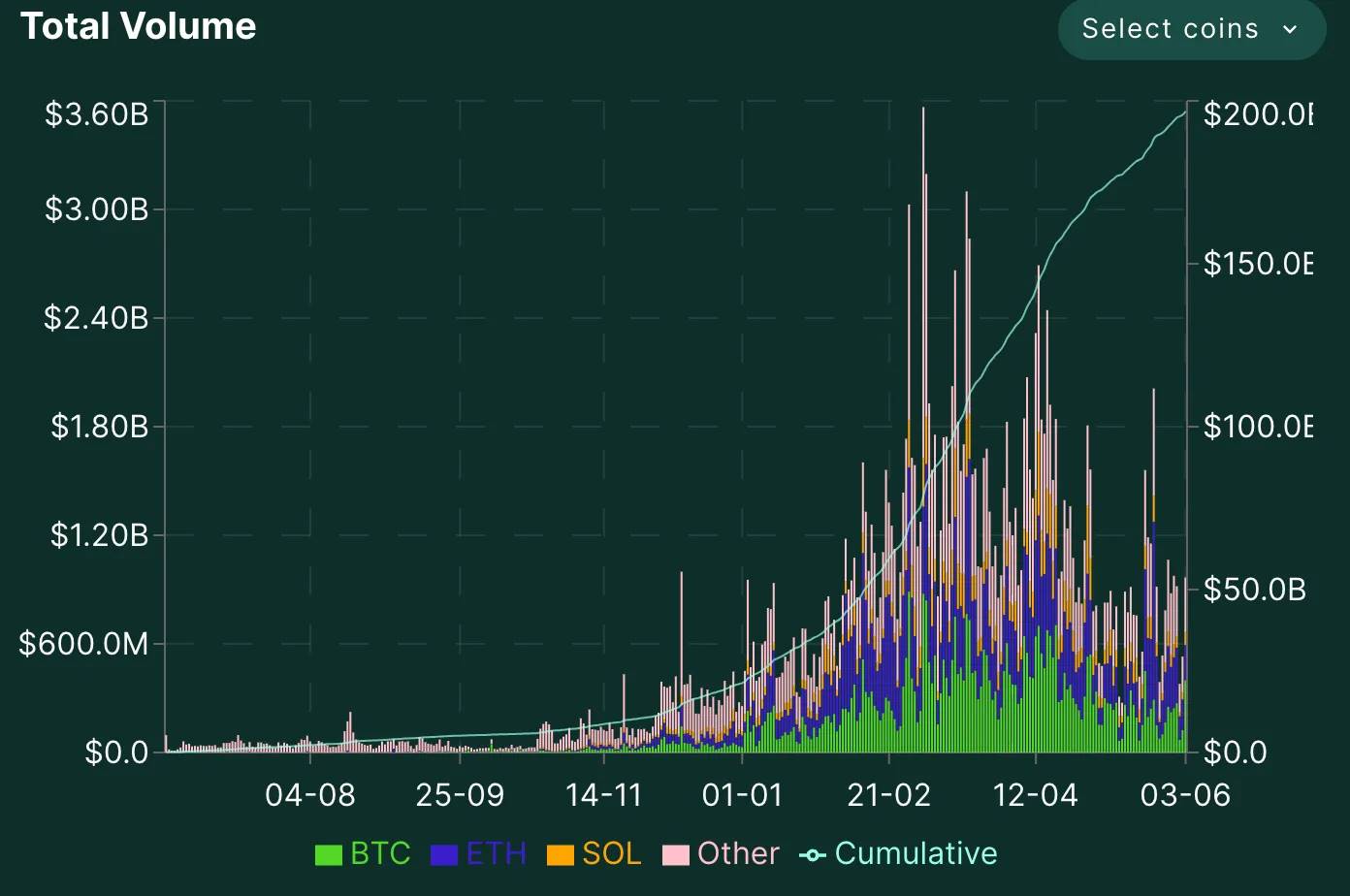

統計數據

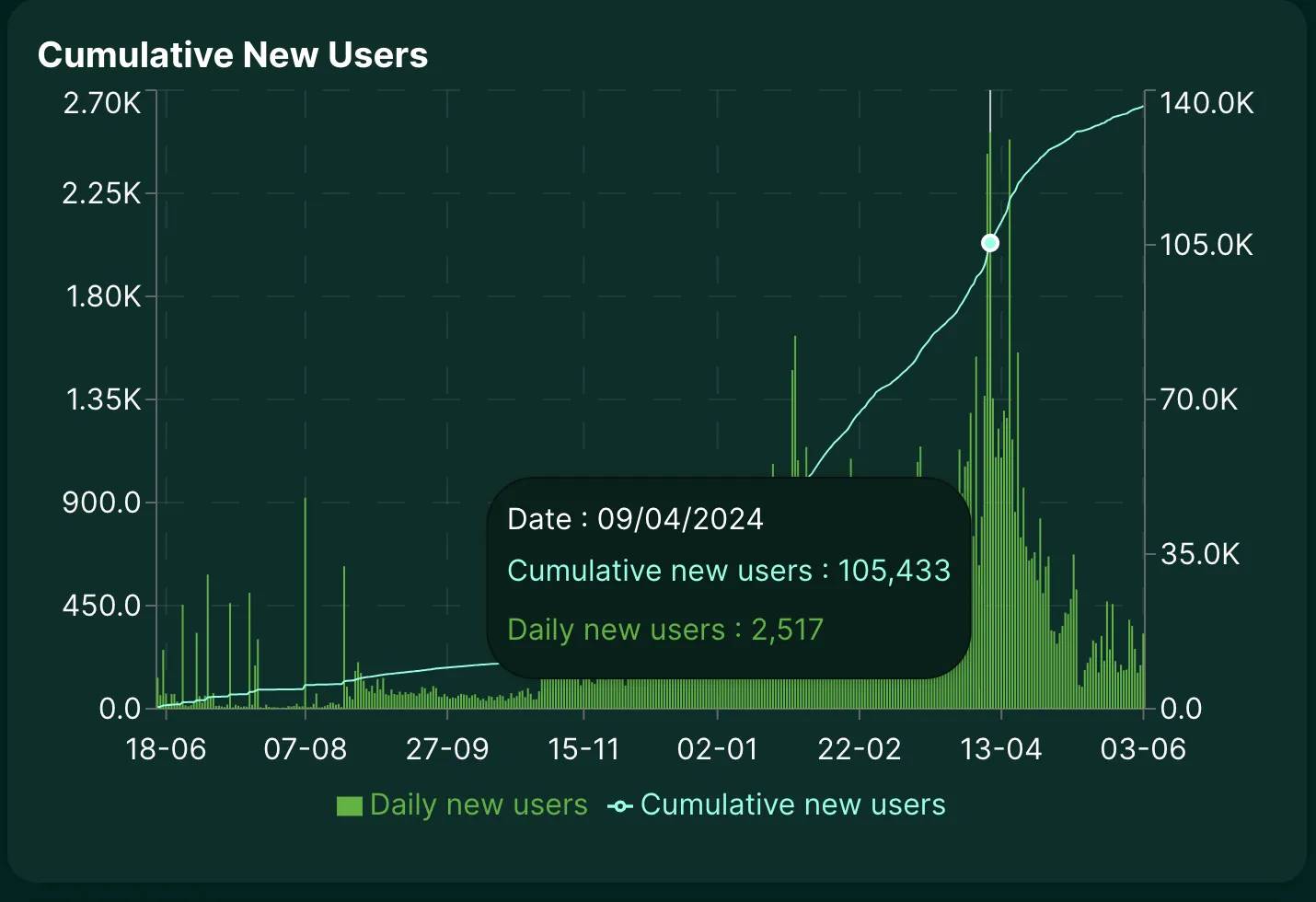

截至2024 年6 月3 日,Hyperliquid 的總交易量達到了1,968 億美元,約有136,000 名用戶。在其營運期間,存款超過20 億美元,提款約17.5 億美元。在鏈上交易所的累積交易量排行榜中排名首位。

Hyperliquid 的總交易數約為85 億次。多數顯著的交易量激增發生在今年1 月至5 月,與早期多頭階段相吻合。這段期間由於BTC ETF 批准等因素導致市場普遍上漲,活動增加。

Hyperliquid 的用戶總數約為136,000 名用戶。去年6 月至今年6 月3 日的年均新用戶數為385 名。

Hyperliquid 在產品和市場推廣方面表現出色。其產品吸引了顯著的採用,HIP-1 的現貨交易和民主化做市等進一步發展讓社區感到興奮。此外,Hyperliquid 沒有任何外部投資者,這也是一個優點。然而,隨著其推出第二季積分計劃而不是代幣生成事件(TGE),社區也有一些反對意見。隨著穩定幣採用重新上軌,越來越多的人對鏈上交易感到熱情。 Hyperliquid 已從一個交易產品擴展到建立自己的生態系統。