作者:合規研究員

香港虛擬資產交易平台清退政策於5月31日正式落地,此後非合規交易所將停止展業。限期臨近,包括OKX、Kucoin等近一半的VATP申請者已經退場,引發了市場討論。其中,不乏部分FUD香港的聲音:“香港已是金融中心遺址”、“香港Web3剛開始就結束了”,但真的是這樣嗎?監理究竟該以什麼姿態迎接Web3?

結論放在最前面,香港作為東方Web3橋頭堡,之於西方的博弈,才剛開始。

Web3下一個十年,全面合規

如果拿2022年和現在對比,香港的態度似乎確實從「擁抱」變成「相對謹慎」。但從歷史維度來說,香港現在處於什麼階段?我們可以從全局的視角,先對全世界幾大主要的Web3金融市場進行橫向比較。

最早是日本,是Web3監管領域妥妥的先行者。在2014 年發生了著名的Mt.Gox 比特幣交易所倒閉事件後,日本就已逐步啟動監管,並於2017年引入了數位貨幣交易所牌照制度,由日本金融廳審批。 10年過去了,日本共有23 家數位貨幣交易所獲得批准並展業,其中包括幣安,但其他大多是本土企業。

在日本經營一家交易所和在香港有一定相似性。例如,需要遵守有關資產分離和冷錢包的規定,進行定期審計等。但也是得益於相對嚴苛的規定,讓日本的交易所在FTX暴雷時,得以不受牽連——因為相當部分用戶的錢都被放在了冷錢包裡。除此之外,日本的ICO 、IEO 、STO、CBDC等多個監管架構都已推進至相對完善的階段。

新加坡和美國則是在三箭以及FTX交易所暴雷之後,於2022年啟動了強力監管。

雖然美國是沒有正經「合規」交易所的,但上市公司Coinbase比其他交易所'看起來'更合規,其也於今年來獲得了顯著的業績增長,打得一手「奉旨展業」的生意。而幣安、Kucoin等其他離岸交易所在22年FTX事件後,逐漸受到美國監管挑戰。

可以看到的共通點是,監管正在逐步深入垂直領域,成為一個「精細活」。

期間,日本、新加坡其實也傳出「太嚴格」、「唱衰」的聲音,但隨著監管條例不斷完善,這兩地Web3生態都在越來越活躍。

一度「重拳出擊」的美國監管則一改強壓態勢。近期,美國也最新發布了FIT21 (21 世紀金融創新與技術法案)監管框架,其中提出瞭如何定義數位資產(包括Defi和NFT),以及劃分商品和證券的邊界,這也可能成為後續對Crypto 影響最深遠的法案之一。

緊跟在美國之後,東南亞地區、杜拜、印度、伊朗等地都在幾年內計劃推出Web3的監管政策。甚至是先前未在加密貨幣產業活躍的歐洲、奈及利亞等原本沒有明確監管態度的國家,也紛紛加入了本輪清理整頓中。

全世界的監理機關都不想錯過Web3。合規態勢已經形成,無論是以擁抱或暴雷作為起點,每個司法管轄區最終都會逐步走向精準監管。

而從交易所持牌數量來看,各地離岸交易所佔總持牌比幾乎不超過30%,監管方更傾向本地企業。

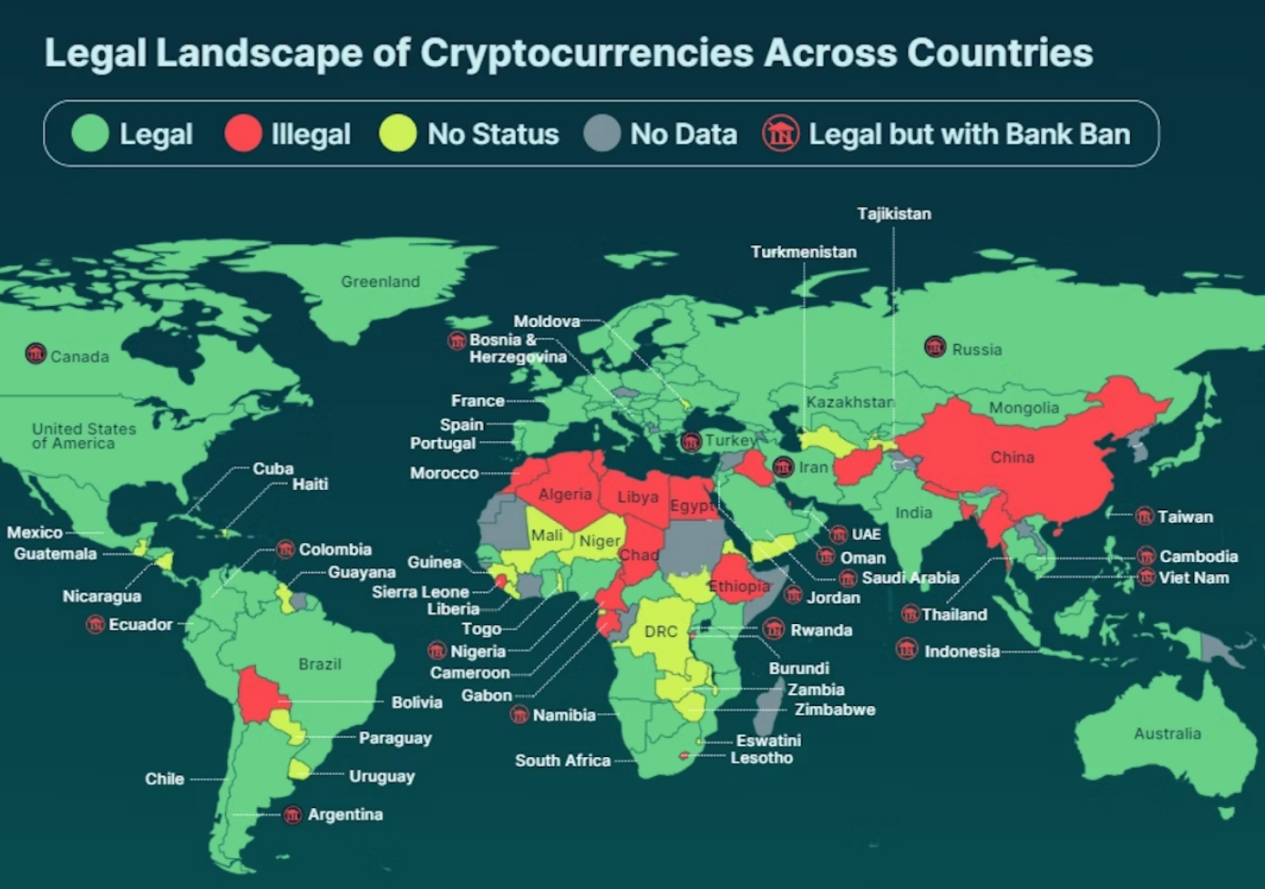

2023年至2024年合法加密貨幣景觀圖(CoinGecko 繪製)

這其實不是監管難題,而是離岸交易所的難題。回顧草莽時代,離岸交易所可以在寬鬆的監管環境下,服務近2億用戶。但這已成為過去式。除了眾所周知交了天價罰款也要合規的幣安,在此次撤回申請的交易所中,OKX已逐步佈局,幾年間獲得新加坡、迪拜等地牌照,但Gate、Kucoin則相對獲牌數較少。

打一個不恰當的比方,「由奢入儉難」。離岸交易所想要“上岸”,尋求進入各個主要金融監管轄區中,看來頗有坎坷。

週期更迭,加密市場蠻荒時代的“監管套利”,已經一去不復返。

轉了一圈再來看看香港。比起美國先展業、再挨罰的“延展式監管”,香港採取的則是先持牌、再展業的“原生式監管”。直接跳過了野蠻生長階段。

自2022年香港推出Web3監管政策,已開始吹響Web3產業全面合規的號角,至2024年6月1日,AMLO牌照正式落地,非正規交易所正式完成清退,目前還有超過半數的申請者在場。已展業的交易所諸如HashKey Exchange等,交易量已破4,400億港幣,呈現良好發展業態。

因此看來,部分交易所的退出並不值得過度悲觀。縱觀歷史全局,這只是一個香港和其他監管區一樣,正在經歷的清本溯源的必然階段。

更重要的是,531政策同時也標誌著香港已經啃下了“交易所”這塊,行業中資金集中度最高,同時最複雜的“硬骨頭”,完成了全面監管。

香港、美國,東西方的博弈橋頭堡

監管了,然後呢?起勢期已過,博弈期才剛開始。

4年前,PayPal創辦人就曾預估,未來政治的重大衝突將落在共產主義的人工智慧,和自由主義的加密技術之間。

而如今AI和Web3勢頭均已起,美國和香港被視為Web3產業東西方的橋頭堡,兩地監管態度的博弈將引領全球Web3發展方向。

為何要博弈?與AI不同的是,在Web3,壟斷式監理行不通了。 Web3時代搭建了更多基於網路經濟的商業體,可以輕易的跨越實體邊界為客戶提供服務。

曾啟發中本聰發明了比特幣的Web3聖經《主權個人》曾描繪過此場景,「由於資訊科技的發展,很快你就可以在網路空間創造財富,並且完全不受民族國家的掠奪。這將會形成一種事實上的元憲政要求, 也就是說,政府在要你支付賬單之前,必須真正地提供令你滿意的服務。

未來,政治領導力可能變得越來越類似企業家精神,只有足夠友善,才能吸引到資金與人才流入。不是Web3需要被監管,而是監管者需要Web3。

美國的近期的態度已經很明顯了。今年,加密貨幣話題被首次放到了美國政壇舞台中央。根據CoinDesk,約三分之一的美國選民在做出投票決定之前,會考慮政治候選人對加密貨幣的立場。 77% 的選民認為美國總統候選人應該至少了解加密貨幣。 44% 的選民在某種程度上認為「加密貨幣和區塊鏈技術是金融的未來」。川普甚至大呼:“確保加密貨幣的未來發生在美國!”

東西方博弈格局已成型,一個比較明顯的戰場是ETF。這次美國對於ETH ETF核准態度的急轉彎,除了本土因素外,還有可能是由於香港在4月,已經相對先鋒的推出了ETH ETF 。

雖然目前來看,香港與美國ETF目前存在較大的規模差距,但香港作為世界上最大的離岸金融中心之一,預計未來隨著生態完善,將吸引到更多的機構入場,形成一輪機構牛。

而接下來, ETH ETF作為可質押的生息資產,其發展預期將成為博弈的下一個重點。

以太幣自POS轉向POW後,可質押後產生類似利息的被動收入,目前市場年利率約為4.5%左右,如果香港率先落地帶Staking的以太坊現貨ETF,在獲得質押收益後,認購ETF將不再是付費行為,而是獲利行為。其也可在一定程度上成為“數位美債”,其吸引力甚至將超過比特幣ETF。

Web3產業的發展與其當地文化底蘊也有關係。雖然比起相對外向、多元的西方,東方人顯得更加內斂,謹慎,但不代表其已落後。

香港目前已發布《虛擬資產交易平台營運者指引》、《打擊洗錢及恐怖分子資金籌集指引(適用於持牌法團及獲證監會發牌的虛擬資產服務提供者)》、《證券及期貨事務監察委員會發出適用於持牌法團及獲證監會發牌的虛擬資產服務提供者的有聯絡實體的防止洗錢及恐怖分子資金籌集的指引》及《證監會紀律處分罰款指引》等多份監管文件。

監理政策比起美國此前沿用的《商品期貨條例管理條例》,顯得更為清晰成熟,也不需要在加密貨幣到底是「證券」還是「商品」的問題上多費口舌。

而隨著多頭市場逐漸到頂,產業造富效應將顯現,新的一批富豪即將誕生。香港,這個天生擁有「東方神秘力量」優勢的地區,也將隨著行情,流入更多大陸、華僑Web3的中堅力量,以及其資金。

未來下個週期,將是Web3與傳統金融在多元維度上的融合,並盤活香港金融市場。目前,香港證監會已表示可能對散戶投資人開放STO和RWA投資,進一步拓寬虛擬資產市場。除此外,香港的港元穩定幣和場外虛擬資產商店(OTC)進行監管框架也在推進中。全鏈路打通後,Web3將為整個香港市場注入新的活力。

歷史浪潮滾滾前行,什麼企業會留在牌桌上?交易所,正是香港Web3生態中最重要的基石。

在可預見的未來裡,仍在場的持牌交易所門,除了本身的交易業務,也將成為香港Web3打通各個金融業的關鍵。例如,在此次ETF發行中,例如Hashkey Exchange也扮演了託管方的角色,為發行方提供底層基礎設施支援。未來諸如RWA、STO以及OTC業務中,都將扮演不可或缺的角色。

也正是因為此,部分離岸交易所,被趕下了香港的牌桌。這也叫,「出來混,遲早要還的」。

發展有起有落,我們或許應該在香港經歷清退的時刻,更縱觀歷史全局,理智判斷。