撰文:Tyler

在某個角度上,1.75 兆美元體積的比特幣(2024 年11 月12 日最新CoinGecko 資料),正是加密世界最大的「沉睡資金池」。

遺憾的是,大部分時間它既沒有為持有者帶來收益,也沒能為鏈上金融生態注入活力。雖然2020 年DeFi Summer 開始後,關於釋放比特幣資產流動性的嘗試有很多,但大部分都是在重複地造輪子,總體吸引的BTC 資金流入十分有限,始終未能真正撬動BTCFi 市場。

那什麼才是BTCFi 的主戰場?或者說比特幣質押到底要先解決什麼問題?這是一個至少值千億美元的答案,也是比特幣生態尤其比特幣質押項目們的必答題。

而作為目前比特幣Staling 領域的頭號種子,Solv 則給出了一個頗具前瞻性的的解題思路,而答案的核心,正藏在SAL(Staking Abstraction Layer) “標準化”的理念中。

被困在「流動性破碎」裡的比特幣

我們可以先來「刻舟求劍」以太坊Staking 生態的發展歷程。

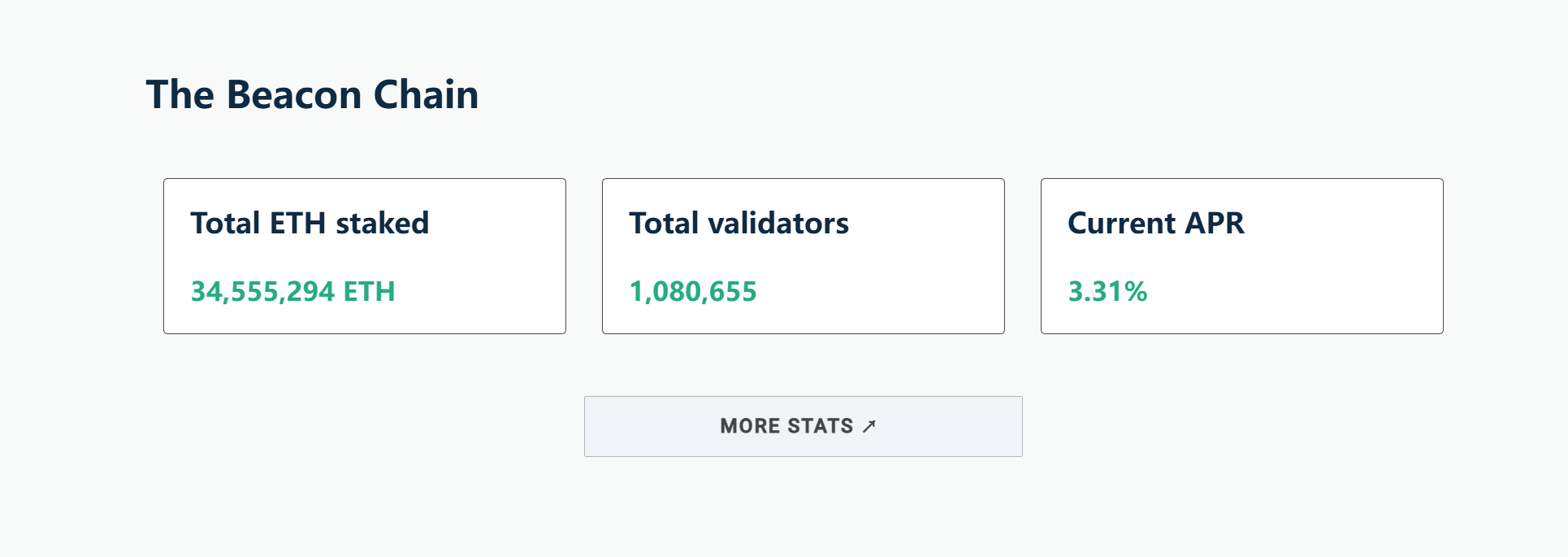

截至2024 年11 月12 日,以太坊質押總量超3,455 萬枚ETH,同時CryptoQuant統計顯示,已質押ETH 佔ETH 總供應量的比例,也從2023 年4 月的15% 大幅上漲到約29 %,翻了近一倍,總規模突破1000 億美元。

ETH 質押數量/ 圖源: Ethereum

只是同期伴隨著Ordinal 浪潮開始起勢的比特幣生態,質押滲透率卻遠低於以太坊,即便BTC 市值體量和價格漲幅都遠優於ETH,但卻始終追不上以太坊Staking 生態的擴張速度。

要知道, BTC 流動性哪怕釋放10%,就會催生一個高達1750 億美元的市場,若能達到類似ETH 的質押率,更是將釋放約5000 億美元的流動性,推動BTCFi 成為碾壓泛EVM網路的超級鏈上生態。

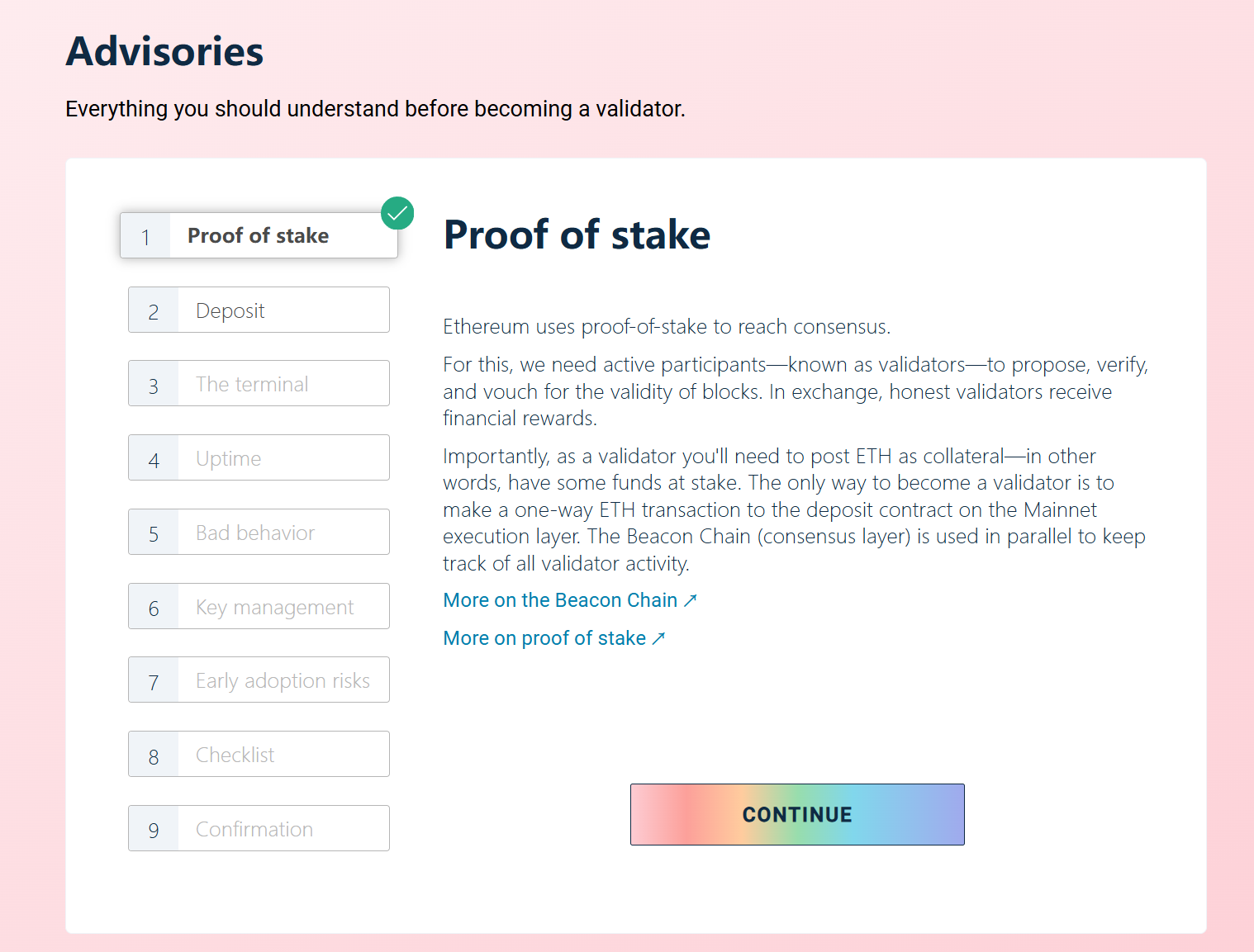

某種程度上,以太坊Staking 生態的這一優異表現,除了可編程性的優勢之外,也得益於以太坊基金會在協議層面牽頭,針對ETH 質押設立了一套明晰且完備的標準,包括明確的32 枚ETH 質押門檻、Slash 懲罰機制以及對硬體與網路成本的綜合考量,從普通用戶的資金要求到節點運行的經濟安全性,均進行了周全設計。

驗證者需至少質押32 枚ETH、Slash 懲罰機制、硬體和網路門檻等等,綜合考量了一般使用者運作節點所需的資金門檻、硬體和網路成本以及經濟安全性。

正是這套統一的標準化框架設計,不僅提升了網路的去中心化和安全性,還降低了開發和參與門檻,促使Lido Finance、Rocket Pool、Frax Finance 等項目快速崛起,推動了以太坊Staking 生態在短時間內實現了規模化和多樣化的跨越式增長。

ETH 官方質押流程/ 圖源: Ethereum

相較之下,比特幣生態「無創始人」、「無中心化推動組織」,形成了其極度去中心化的獨特「鏈情」,這既是比特幣生態獨一無二的優勢,在某種程度上也是一種「發展詛咒」:

這種完全去中心化的結構意味著像質押機制等關鍵技術標準的製定,沒有能扮演「以太坊基金會」的領導角色,需要在全球開發者和節點運營者的廣泛共識下才能推行,而這種達成共識的過程往往漫長且複雜。

因此,以太坊生態中一整套明確的標準化框架,為其質押和流動性生態的快速增長奠定了穩固的基礎,而BTCFi 的發展要取得類似進步,勢必需要在質押領域引入類似的標準化機制,以解決流動性和資產管理的許多難題。

特別是在比特幣資產流動性加速碎片化的當下,使得「統一」需求變得特別迫切:

- 一方面,BTC 以WBTC、cbBTC 等各類封裝比特幣的形式橋接至以太坊等EVM 相容網路時,雖然為用戶提供了將比特幣資產用於參與DeFi 獲取收益的機會,但也導致了BTC 流動性進一步分散在不同鏈上,形成了「流動性孤島」,難以在自由流轉和利用,極大地限制了BTCFi 的發展潛力(包括WBTC近期也因託管風險受到社區關注,分散化和標準化勢在必行);

- 另一方面,伴隨著比特幣ETF 的推出及全球範圍內資產共識的進一步加強,比特幣正加速向CeFi 和CeDeFi 拓展,越來越多的BTC 開始流向機構託管服務,形成了一個個龐大的沉澱資金池;

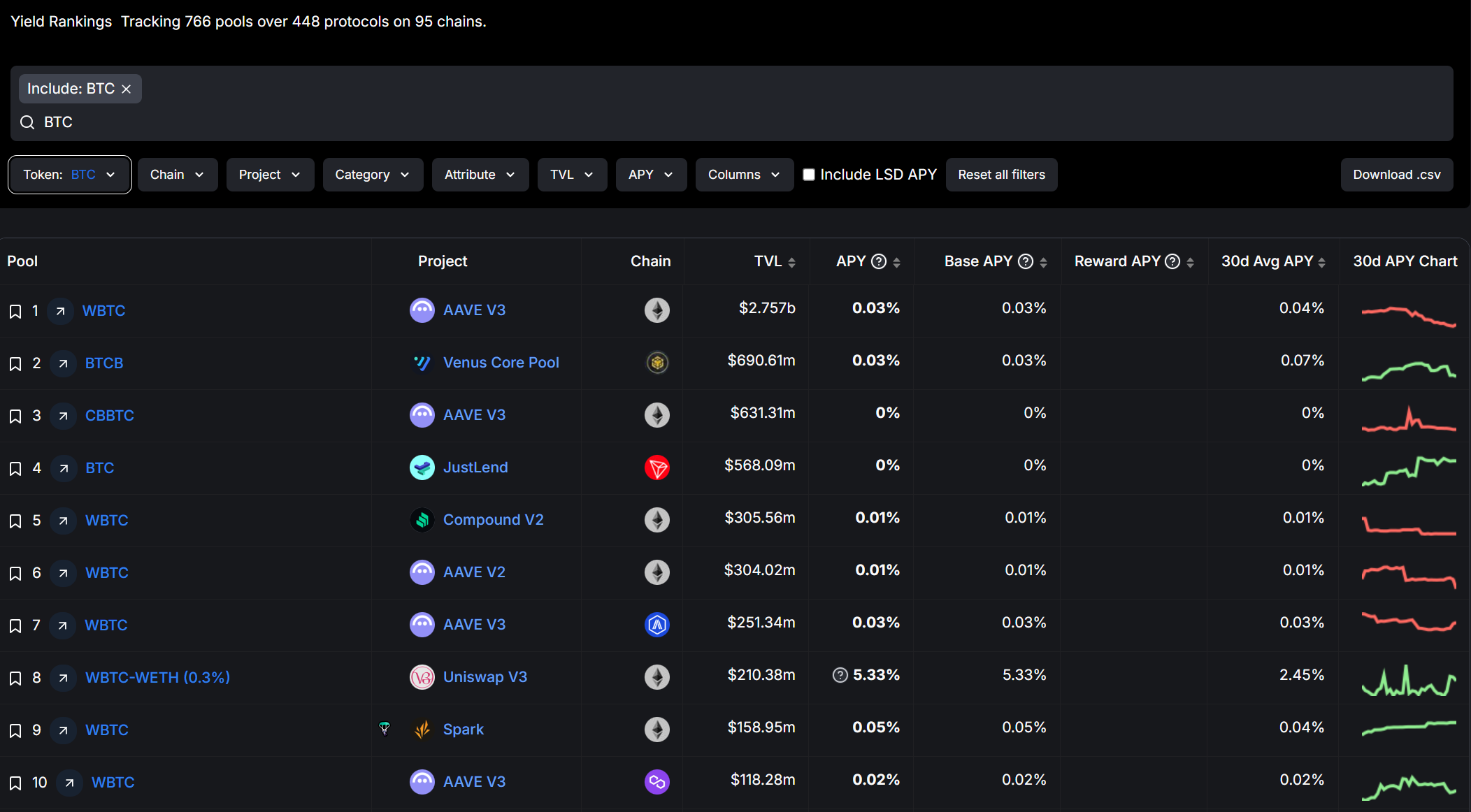

BTC 流動性統計/ 圖源: DeFiLlama

根據DeFiLlama的數據顯示,目前可產生收益的比特幣已被分散到95 條鏈、448 個協議和766 個流動性池中,只是因為缺乏統一的質押標準和跨鏈流動性機制,跨鏈、跨平台、跨機構的BTC 資產不僅使用摩擦成本高,分散的流動性也無法高效率整合利用。

在此背景下,如果BTCFi 和比特幣質押生態要持續擴大規模,亟需建立一個通用的、標準化的產業安全標準和框架,以高效整合分散在多鏈、多平台的比特幣流動性資源。

所以客觀上講, BTCFi 和比特幣生態目前呼喚一個能夠主導這些標準化進程的領導角色,使得跨鏈比特幣流動性的整合可以形成共識,建立一個統一的技術框架和規範,從而為比特幣質押市場帶來更廣泛的適用性、流動性和可擴展性,進一步促進質押資產的金融化進程,推動BTCFi 生態走向成熟。

Solv:比特幣質押「房間裡的大象」

作為目前市場上最大的比特幣質押平台,Solv 過去半年迅速抓住了比特幣質押領域的東風,自今年4 月以來,已吸引超過25,000 枚比特幣(包括BTCB、FBTC、WBTC 等),累積了逾20 億美元的資管規模。

其中超過70% 的SolvBTC 已投入各類質押場景,使Solv 成為目前比特幣領域中TVL 最高、資金利用效率最高的協議。

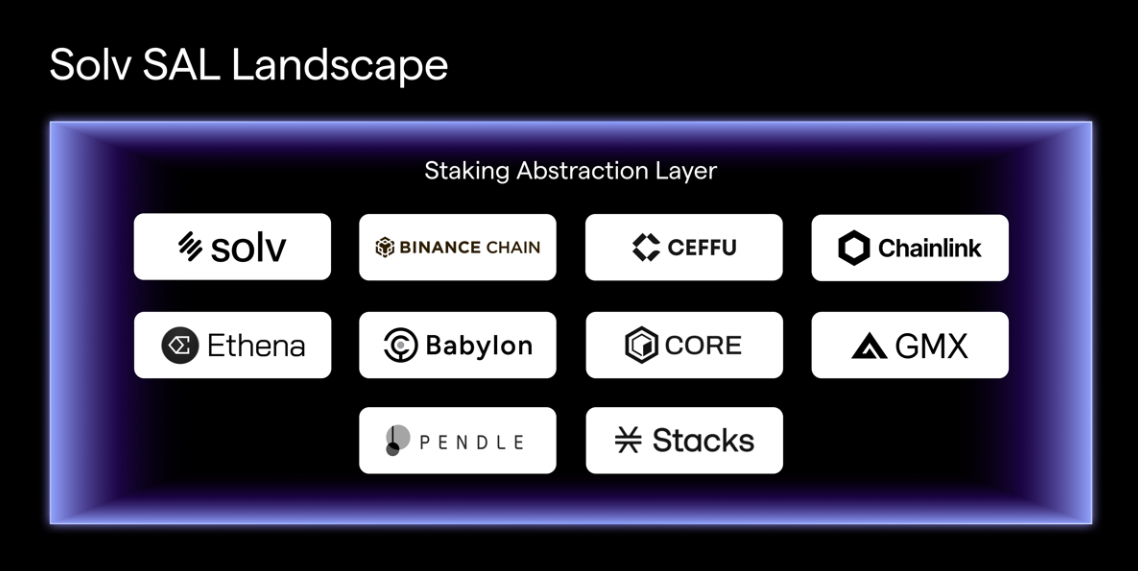

手握最強大的流動性與市場滲透率,Solv 率先牽頭提出了Staking Abstraction Layer(SAL)質押抽象層的新敘事,旨在聚合全鏈分散的BTC 流動性,提供一個可擴展且透明的統一解決方案。

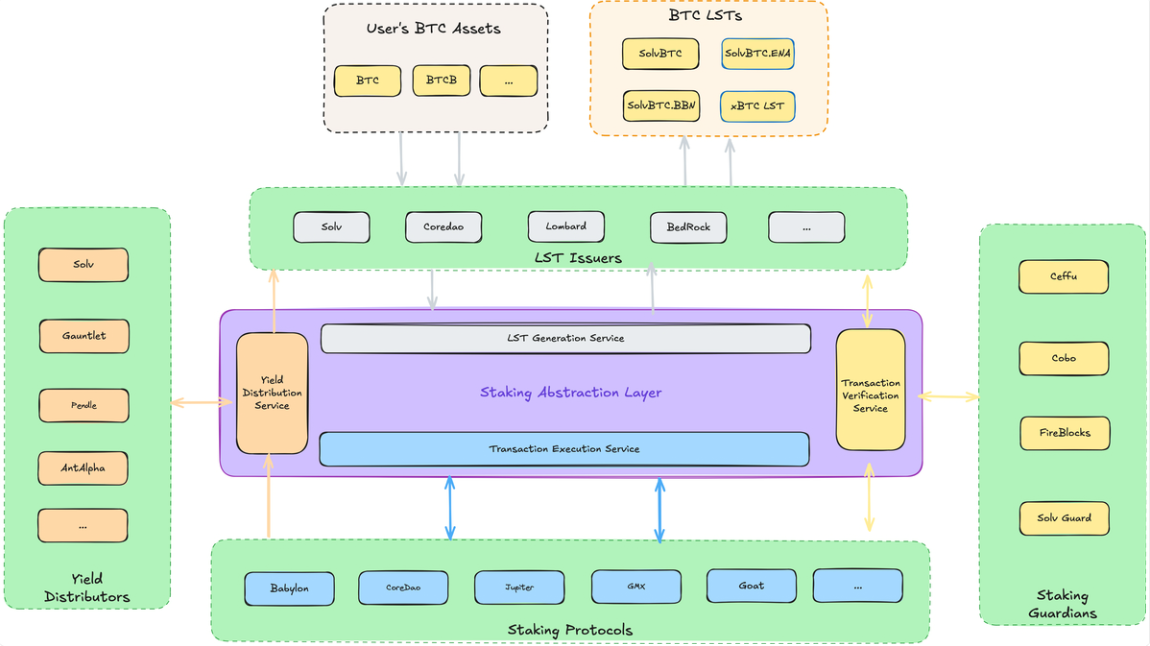

為實現這一目標,Solv 首先對比特幣質押生態進行了系統性梳理,並將其中的核心參與者分為四大關鍵角色,從下到上依序為:

質押協議:允許用戶存入比特幣資產並透過質押活動產生收益的協議,如Babylon、CoreDao、Botanix 等;

質押驗證者:負責驗證質押和交易過程完整性的實體,確保LST 發行方真實執行質押,防止錯誤或欺詐行為,如Ceffu、Cobo、Fireblocks 和Solv Guard 等;

收益分配者:管理質押獎勵分發的實體,負責有效率、公平地分發獎勵,如Pendle、Gauntlet、 Antalpha,以及大多數LST 發行者也扮演了收益分配者的角色;

LST 發行方:將用戶的比特幣質押資產轉換為流動性代幣(LST)的協議,使得質押者既能獲得收益,又能保持對資產的流動性控制,如Solv、BedRock 等;

這四大角色相輔相成,構成了比特幣質押生態的核心結構——質押協議作為整個系統的底層基礎,管理並支持所有其他角色;質押驗證者在協議之上運行,維護鏈上安全;收益分配者則根據協議規則分配收益,確保系統的激勵機制運作;LST 發行方則透過代幣化為質押資產賦予流動性。

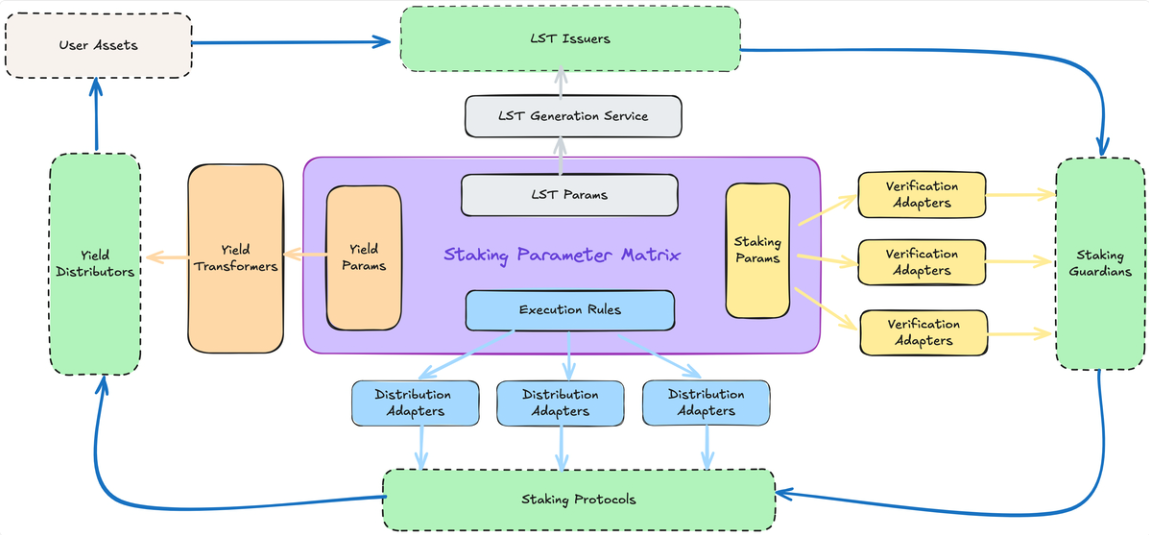

因此SAL 的設計緊密地圍繞著這些角色,推出了覆蓋全流程的關鍵模組,包括LST 生成服務、質押驗證服務、交易生成服務和收益分配服務,利用智能合約技術和比特幣主網技術對其進行了高效整合:

具體而言,SAL 包含以下五大核心模組:

質押參數矩陣(SPM):抽象質押過程所需的核心參數,包括比特幣腳本配置、質押交易參數、LST 合約參數以及收益分配規則,這些參數不僅在SAL 各模組間共享,還支持參與質押流程的跨角色協作;

質押驗證服務:基於比特幣主網的演算法,確保每筆質押交易的正確性和完整性,同時核查LST 的發行量是否與底層BTC 數量匹配,避免作惡行為;

LST 生成服務:負責BTC LST 的發行與贖回,同時支援比特幣主網與EVM 鏈的交互作用;

交易產生服務:自動產生質押交易,估算最佳交易費用,並將交易廣播到比特幣主網;

收益分配服務:透明計算質押收益,透過預言機機製或收益兌換服務,將收益按比例分配至使用者;

透過這些模組,SAL 不僅有效整合了比特幣生態中不同協議的技術差異,也為不同角色提供了清晰的操作框架,建構了一個高效協作的新體系:

對於質押使用者: SAL 提供便利、安全的質押流程,減少操作失誤及協議不透明所帶來的資產風險;

對於質押協議: SAL 的標準化介面讓協議快速連接比特幣質押市場,縮短開發週期並實現生態冷啟動;

對於LST 發行者: SAL 提供全面的收益計算與驗證工具,提升用戶信任,同時簡化發行流程,使其專注於產品創新;

對於託管商: SAL 開啟了參與比特幣質押生態的新業務模式,為託管商帶來額外收入機會。

這大大簡化了比特幣質押生態的參與門檻,為多方提供一個能有效滿足需求、共建共享的統一解決方案。

截至目前,也有多個協議和服務商加入了SAL 協議生態,包括BNB Chain、Babylon、ChainLink、Ethena、CoreDAO 等,不僅證明了SAL 的廣泛適用性,還為比特幣質押帶來了更加豐富的應用場景,加速了這領域商業模式的永續發展。

盤活比特幣質押的多元化收益生態

DefiLlama數據顯示,以太坊LSD 賽道中,Lido Finance 以68.53% 的市佔率(981 萬枚ETH)穩居第一,儘管其中心化隱憂長期受到質疑,但不可否認的是,Lido 透過LST 的創新設計,推動了質押資產與DeFi 收益生態的深度融合,大幅提升了質押資產的利用效率。

比特幣質押同樣需要一個能促進資產高效利用的基礎框架,而SAL(Staking Abstraction Layer)也正是為此而推出:既降低了各方的參與門檻,為比特幣質押生態提供了一致的使用體驗,又透過統一的流動性管理機制,顯著提升資本利用效率,使比特幣資產能夠在不同鏈之間自由流動,為DeFi 生態中的各類金融創新奠定了基礎。

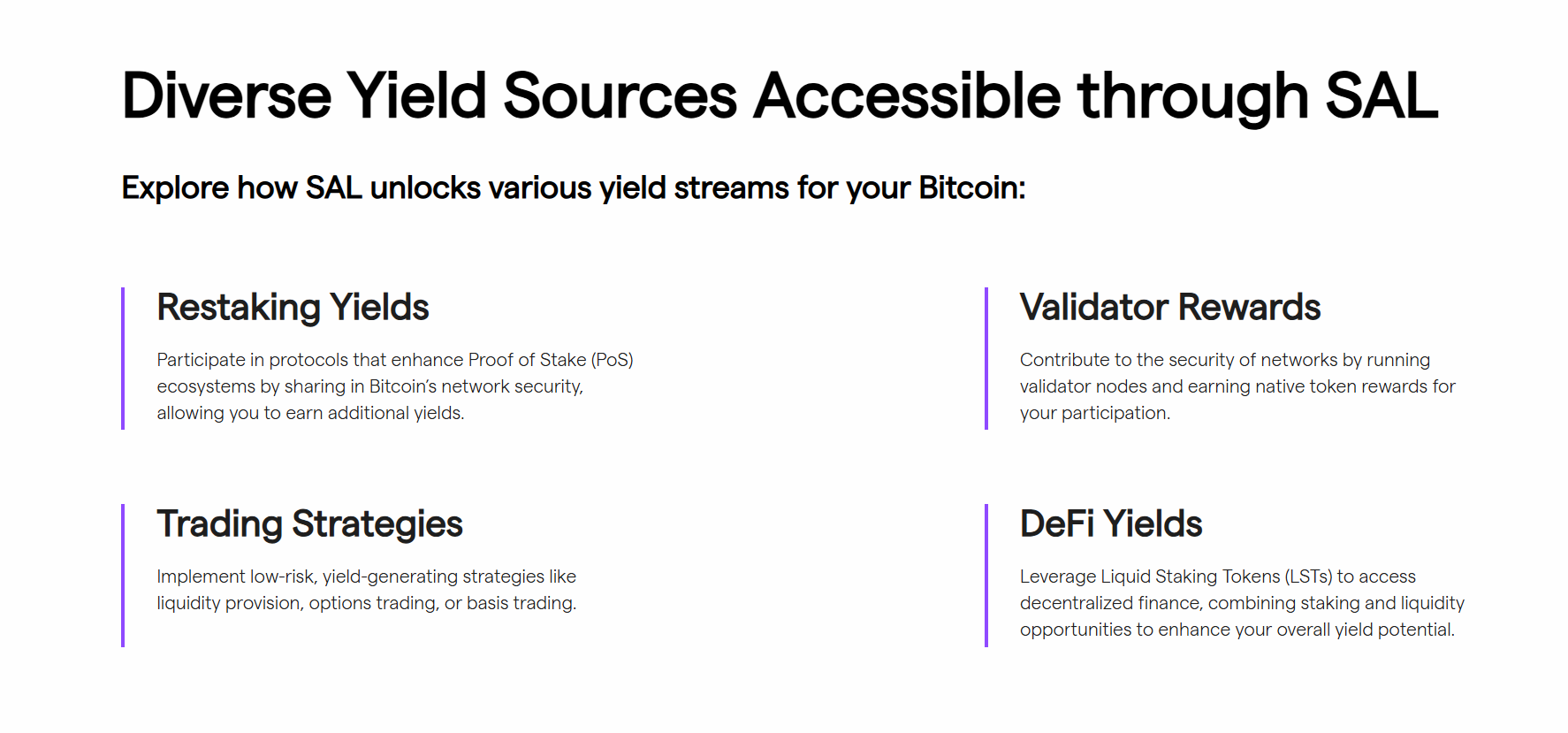

因此一個更值得期待的想像空間是,SAL 本質上能衍生出一套基於全鏈BTC 的多元化收益解決方案,使比特幣持有者能夠在不影響流動性的情況下獲得多樣化和動態的收益流,為BTCFi(比特幣金融化)開啟全新的發展空間。

其中主要是基於SAL 的跨鏈功能,支援用戶解鎖各種產生收益的機會,將比特幣從被動的價值儲存轉變為生息& 生產性資產,可以參與DeFi 和其他鏈上用例,創造新的價值:

用戶可以將比特幣質押在受益於比特幣經濟安全性的平台上(如Babylon),利用Restaking 獲得本地代幣獎勵;

用戶可以基於持有的BTC 來參與比特幣L2 網路們的安全維護,透過運行驗證者節點或委託比特幣來獲得驗證者獎勵;

SAL 使比特幣持有者能夠透過「Delta 中性」等交易性的收益策略,獲得DeFi 中相對穩定的收益;

用戶還可利用流動性質押代幣(LST) 在DeFi 中進一步操作,結合質押和流動性機會,最大化整體收益潛力;

1.利用Restaking 實現比特幣質押收益

首先,基於SAL,比特幣持有者可以將比特幣質押於受益於比特幣經濟安全性的平台上,來獲得本地代幣獎勵,譬如Babylon、EigenLayer 和Symbiotic。

除此之外,這些平台也依賴比特幣的經濟安全性,能為用戶提供了基於Restaking 的收益機會,將比特幣的安全屬性轉化為金融收益,使用戶能夠從比特幣的經濟安全性中獲益,實現BTC 資產的進一步增值。

2.透過驗證節點獲得獎勵收益

其次,用戶還可以參與Layer2 網路的安全維護,透過運行驗證者節點或委託比特幣來獲得驗證者獎勵。

透過將BTC 進行質押,用戶可以在保障網路安全的同時可以獲得獎勵,目前包括:

CoreDAO 和Stacks:允許用戶質押BTC 以維護L2 安全,並取得平台的本地代幣作為獎勵;

Botanix:用戶可以在Botanix 網路中運行驗證者節點,貢獻運算資源和比特幣支持,並獲得驗證者獎勵。

這項驗證節點獎勵不僅幫助用戶獲得持續的BTC 收益,同時也為BTCFi 生態提供了安全保障,使BTC 持有者能夠直接參與生態建設並享受回報。

3.「Delta 中性」等交易收益策略

SAL 也為比特幣持有者提供了諸如「Delta 中性」等交易收益策略,使其在DeFi 中獲得相對穩定的收益。

以「Delta 中性策略」為例,比特幣持有者能夠在GMX、Pendle、Ethena 等合作平台上透過對沖市場波動獲得穩定的收益——BTC 價格假設為8 萬美元,用戶可以存入1 枚BTC,同時賣出1 枚期貨BTC,形成「Delta 中性」投資組合:

如果BTC 最初為8 萬美元,那麼該組合的總價值就是8+0=8 萬美元,所以總部位價值仍為8 萬美元;

如果BTC 跌至4 萬美元,那麼該組合的總價值仍是4+4=8 萬美元,所以總部位價值仍為8 萬美元(上漲亦然);

同時,由於開空了1 BTC 的永續期貨,所以可獲得多頭支付的資金費率收入(歷史回溯來看,比特幣歷史上資金費率為正的時間佔大多數,這也意味著空頭部位的整體收益會呈現正數,而且這種情況在牛市做多情緒濃厚的背景下更甚)。

這些交易策略幫助比特幣持有者在不直接承擔市場風險的情況下獲得穩定收益,使BTC 成為一個多功能的金融工具,進一步提升了比特幣在DeFi 生態中的使用效率。

4.各式場景用例下的DeFi 收益

最後就是基於SAL 連結至以太坊等智慧合約公鏈,提供諸如DEX、借貸、LSD 等情境用例,使其能與以太坊等多鏈生態耦合,以獲取DeFi 等多樣化場景的耕作收益。

這樣就一下子就為原本處於零息收入的比特幣Holders 構建了四重收益,疊加之下,SAL 等於是將比特幣引入了更廣泛的應用場景,盤活了比特幣這個沉睡中的最優質的加密原生資產,同時為BTC 持有者帶來了多元化的收益來源並提高了資金效率,某種程度上算一舉多得。

結語

對任何一個產業或賽道來說,統一度量衡,都是解放生產力的關鍵一招。

從比特幣質押生態的發展現狀來看,Solv 來牽這個頭也正合適——基於賽道龍頭的影響力和廣泛朋友圈,SAL 通過提供一套清晰的標準化框架與共建共享的解決方案,能帶來顯著的協作效應:

從普通質押用戶到質押協議、驗證者和LST 發行者乃至託管商,SAL 的通用標準化框架為所有參與者都帶來了切實利益,極大地提升了生態的協同效率,也使比特幣資產能夠在DeFi 生態中扮演更加多元的角色,有望引發比特幣市場的一系列連鎖反應,為BTC 質押業務的大規模應用鋪平道路。

1.75 兆的沉睡資產,導致收益機會與資金效率是貫穿比特幣生態尤其是BTCFi2 的核心議題,而Solv SAL 的解決方案,某種程度上可以類比為比特幣生態的「基建工程」:

可望在賦予比特幣質押生態統一框架的基礎上,盤活比特幣資產這個上萬億美元體積的最優質原生加密資產,極富想像空間,同時也頗具挑戰性。