5月19日,驚魂一夜,加密貨幣迎來雪崩式行情。

據歐易OKEx行情顯示,比特幣從當日最高43816美元一度跌至29000美元,跌幅達33%。大哥尚且如此,其他小弟更是“慘不忍睹”。

ETH 從3464美元最低跌至1764 USDT,24 最大跌幅達48%,一眾山寨幣最高跌幅均在50%左右。

在期貨合約市場,據幣coin數據,5月19日,全網超過57萬人爆倉,爆倉金額達442億人民幣,最大單幣爆倉為6700萬美元,折合4.3億人民幣。

如此慘烈的大跌,究竟發生了什麼?

回顧此次加密貨幣大跌,我們發現其和2015年A股股災有諸多相似之處。

第一,炒作垃圾股題材。

第二,槓桿資金的踩踏與連環爆倉。

第三,新股發行加速。

馬斯克“叛變”

回顧這一輪比特幣大跌,一個明顯的分界點為,特斯拉CEO馬斯克的“叛變”。

今年以來,馬斯克成為加密貨幣粉絲,頻繁在社交平台上吹捧比特幣、狗狗幣等加密貨幣,並帶來一眾利好:特斯拉購買超過15億美元比特幣,並接受比特幣支付;馬斯克不遺餘力為狗狗幣帶貨,自稱為狗狗幣教父……

市場一片繁榮,比特幣最高觸及64843萬美元/枚,較年初漲超70%;狗狗幣更在半年時間內漲了260倍。

然而,5月13日,馬斯克突然“叛變”,在推特宣布,特斯拉暫停接受比特幣作為支付方式,原因是對於挖礦造成的環境問題感到擔憂。

儘管,特斯拉在聲明中強調不會出售任何持有的比特幣,並且當挖礦流程採用更多可再生能源後會重新接受這一付款方式。

消息一出,比特幣立即迎來暴跌,下跌超過1萬美元,跌幅接近15%,此前大熱的柴犬幣盤中一度暴跌近40%。

鬧劇並未結束。

5月17日凌晨,馬斯克又在一條推特中暗示,特斯拉可能已出售其持有的剩餘比特幣,隨即比特幣暴跌逾10%,最低跌至42212美元。

當日上午,馬斯克發文澄清稱,特斯拉並沒有出售任何比特幣。消息一出,比特幣短線漲拉漲2500美元,但未能收復失地。

馬斯克突然叛變,借環保問題向比特幣發難,並在“賣”與“沒賣”之間量子波動,徹底惹怒了加密貨幣社區的投資者,也分裂了比特幣投資者社群和狗狗幣社群,形成對立,揭開了比特幣大跌的序幕。

中國監管來臨

正當大家為馬斯克的搖擺立場而疑惑時,中國監管機構順勢出手了。

5月18日晚間,中國互聯網金融協會、中國銀行業協會、中國支付清算協會聯合發布《關於防範虛擬貨幣交易炒作風險的公告》,三大協會要求,金融機構、支付機構等會員單位要切實增強社會責任,不得用虛擬貨幣為產品和服務定價,不得承保與虛擬貨幣相關的保險業務或將虛擬貨幣納入保險責任範圍,不得直接或間接為客戶提供其他與虛擬貨幣相關的服務。

其中重點提到一條:

開展法定貨幣與虛擬貨幣兌換及虛擬貨幣之間的兌換業務、作為中央對手方買賣虛擬貨幣、為虛擬貨幣交易提供信息中介和定價服務、代幣發行融資以及虛擬貨幣衍生品交易等相關交易活動,違反有關法律法規,並涉嫌非法集資、非法發行證券、非法發售代幣票券等犯罪活動。

該公告一出,比特派錢包隨即發布消息,宣布關閉OTC、幣幣兌換服務等多項業務。

同日,內蒙古發布了關於設立虛擬貨幣“挖礦”企業舉報平台的公告,公眾可對虛擬貨幣“挖礦”企業、為從事虛擬貨幣“挖礦”企業提供場地租賃等服務的企業等四類參與主體進行舉報。

三部門公告給了脆弱的市場環境再一次重擊,在海外,不少投資者將其理解為“中國將禁止比特幣”,開始恐慌拋售。

大跌,一觸即發。

股災記憶

回顧此次加密貨幣大跌,我們發現其和2015年A股股災有諸多相似之處。

第一,炒作垃圾股題材。

2015年,A股最火熱的投資標的是暴風影音,全通教育,樂視網這種沒有核心競爭力的股票:暴風影音29個一字漲停;全通教育上漲十幾倍,超越茅台成為第一高價股;樂視網市值最高達1700億元……

垃圾股飛天,散戶跑步進場,是典型的泡沫化特徵。

幣圈同樣如此,在狗狗幣的帶動下,柴犬幣、哈士奇幣、豬幣……等一眾沒有基本面的空氣幣成為市場熱點,大漲上百倍,引發投機狂潮。

空氣幣的氾濫與炒作異化了原有的市場資金機構,大量散戶資金從主流幣撤出,投入到動物幣的懷抱,資金越分散,市場也因此變得越脆弱。

第二,槓桿資金的踩踏與連環爆倉。

牛市怎麼來的,來之於槓桿,去之於槓桿。

2015年A股的牛市是槓桿資金加速入市,不斷累計疊加槓桿的結果,典型的“槓桿牛”。

據海通證券發布的研究報告,2015年A股高峰時槓桿資金規模約4萬億以上,主要包括:場內融資規模2.27萬億,場外配資規模約1.8萬億。

槓桿資金對於大盤的下跌十分敏感,當股市行情走壞時,為了避免被系統強行平倉,很多槓桿資金就會盡快離場,或者直接被清倉,這也造成股價下跌,從而引發更大規模的連環爆倉。

“暴跌——強平——再暴跌——更大規模平倉”,一波又一波的暴跌,將投資者無情地拋入股災的深淵。

今年,加密貨幣市場同樣如此。

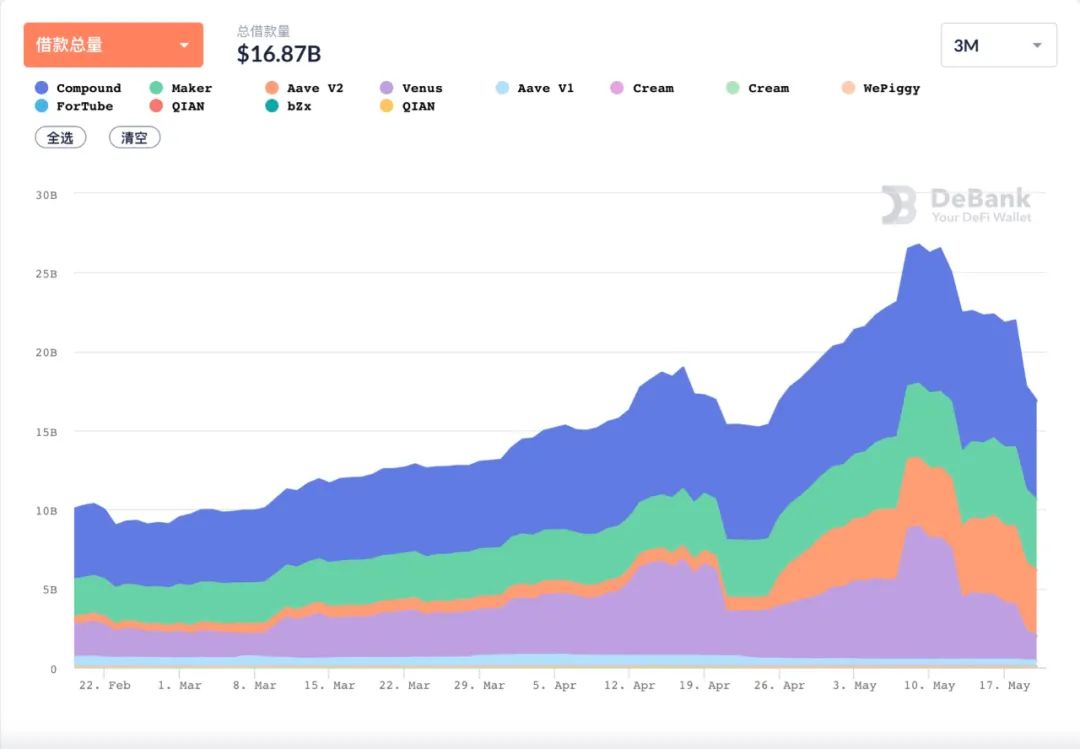

得益於去中心化(DeFi)的興起,投資者可以便捷地在各類借貸協議抵押比特幣、以太坊等一眾加密貨幣,按照60%-80%的質押比例獲得美元穩定幣USDT,再投入市場購買資產,繼續質押,循環加槓桿。

5月19日上午,以太坊上三大借貸協議MakerAaveCompound鏈上質押總金額達330億美元,在中心化的交易所錢包,同樣提供抵押借貸等金融服務,整個市場的繁榮是建立在槓桿資金之上。

這樣的市場繁榮且脆弱,一旦大跌,便會陷入連續踩踏的死亡螺旋之中,暴跌-平倉-再暴跌-再平倉……

據Debank數據顯示,截止5月20日,主流DeFi借貸協議24小時清算資金達6.29億美元。

和2015年A股類似,暴跌的本質就是暴力去槓桿。

在5月19日的驚魂一夜中,更驚險的是,孫宇晨的60萬枚(價值15億美元)以太坊差點被清算,如果這60萬以太坊被砸向市場,將引發新一輪大跌,全面崩盤。

幣圈大佬神魚評價稱“要是ETH再跌100多,(以太坊)今晚估計就1000刀以內見”。

據推特賬號Philippe Castonguay昨日爆料,借貸平台LiquityProtocol 還差2分鐘就將清算孫宇晨的60.6萬個以太坊,在一段非常緊急的時間內,孫宇晨償還了3億美金才使得這場清算沒有觸,險些成為幣圈“Bill Hwang”。

回憶起驚魂瞬間,孫宇晨發微博表示,“確實有一個瞬間子彈從我頭皮一擦而過,讓我冷汗直冒。”

第三,新股發行加速。

2015年期間,證監會將新股發行由一月一發,改為一月雙發,大量的新股發行,凍結了大量的資金,加大了股市的抽血效應,使大盤上漲的動力減弱,加劇了股市的震盪幅度。

在幣圈,幾乎每天都數個新項目上線交易所,無論是個人還是團隊都渴望通過發行屬於自己的加密貨幣在牛市中謀取暴利,新項目源源不斷湧現,從主流市場抽離了大量資金,讓二級市場缺乏資金深度支撐。

拯救幣圈

大跌之際,特斯拉CEO馬斯克在推特發布消息,稱“特斯拉有鑽石手(Diamond Hand)”。

按字面意思,有“鑽石手”的意思是不畏市場波動,持有倉位直到目標,可以解讀為特斯拉不會拋售手中已有的比特幣。

根據測算,特斯拉的比特幣平均持倉單價約為25000美元左右,按目前市價計算仍有超過50%的盈利。

美股女股神“木頭姐”Cathie Wood同樣也出來為比特幣打氣,稱仍然堅持此前的觀點,認為比特幣將漲至50萬美元。

孫宇晨,也在驚魂瞬間後發聲,表示自己已經“逢低買入”,用36868美元的平均價格購買了價值1.53億(約合人民幣9.8億)美元的比特幣,用2509美元的平均價格購買了價值1.35億(約合人民幣8.68億)美元的以太坊。

後市行情如何,又將由新一輪槓桿資金以及各方勢力重新博弈。

原比特大陸創始人吳忌寒看好後市,認為“狂暴的大牛市即將展開”,但也有投資者開始退縮,準備留足慢慢彈藥在熊市“撿屍體”。

“整個幣圈都是賺美元泡沫的錢,美聯儲發布4月FOMC議息政策會議的紀要文件開始提到,警惕通脹率的上行風險,並將討論退出QE拿到了檯面上,一旦美元加息逼近,那麼整個幣圈又將進入新一輪熊市”,有投資者如此表示。

世上沒有新鮮事,無論是股市還是幣圈,只要一夜暴富的夢還在,槓桿的奴隸們就會不斷推動整個市場在繁榮與崩壞中循環往復,然後成為光榮的燃料,綻放剎那的火光,證明自己曾經存在過。

敬畏市場,敬畏風險!