儘管Ethereum DeFi的活動停滯不前,但協議的流動性和新產品發布繼續推動生態系統向前發展。

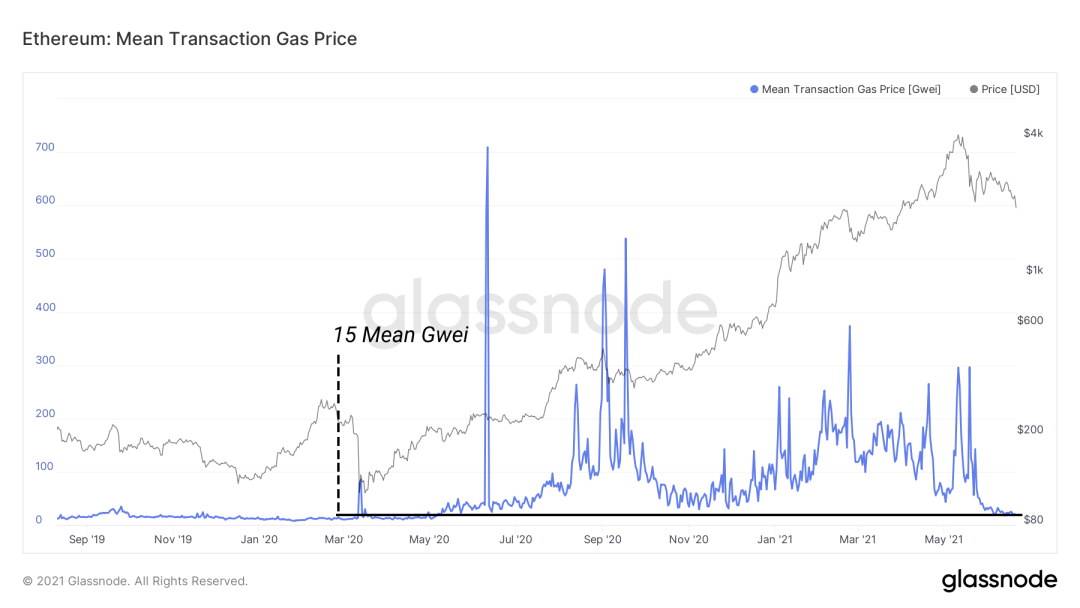

由於DeFi主鏈上的活動停滯不前,以太坊和DeFi代幣價格繼續呈現疲軟狀態。 Gas費已經達到了2020年DeFi夏季開始以來的低點。 EIP-1559敲響以太坊的大門,伴隨著使用代幣會有一定規模的燒毀,這使得許多人重新考慮ETH通縮的程度。

在看跌情緒中,鏈上的流動性仍然很強,因為DeFi核心參與者尋找穩定幣的最高收益,積累治理代幣並繼續持有現貨ETH。 ETH的長期持有者似乎仍然意志堅定。此外,隨著數十個VC資助的項目走到了3-12個月開發週期的終點,更多的產品正在進入市場。

整個行業活動放緩

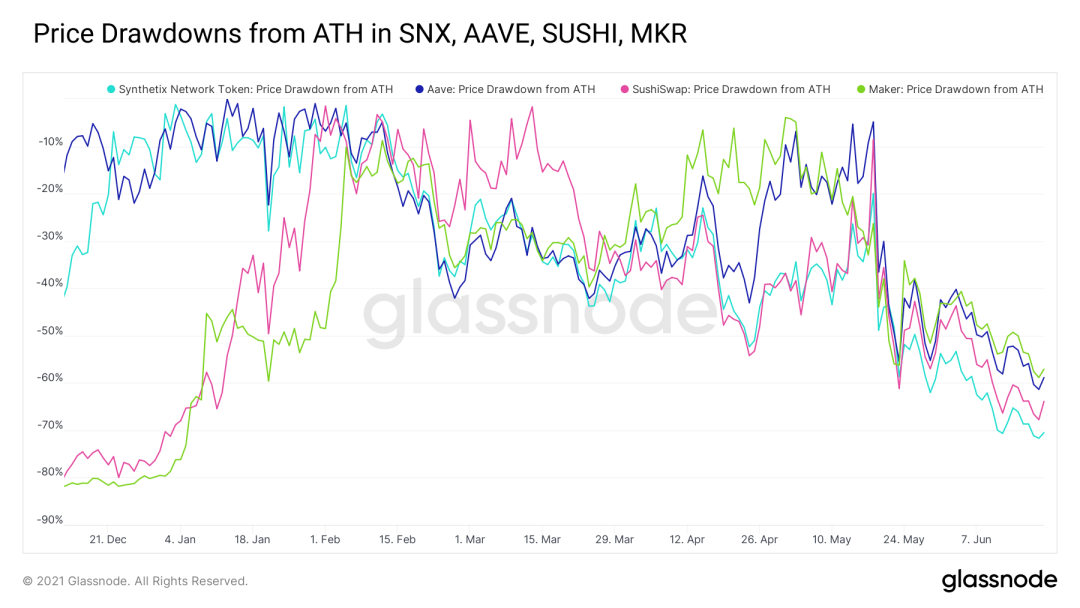

由於參與者在橫盤期間大多處於閒置狀態,過去指數式增長的活動現在停了下來。在價格波動期間,我們可以看到短暫的活動爆發,但是隨著價格穩定,活動很快就放緩。大多數主流治理代幣價格的下跌繼續加深。

Gas費價格已經恢復到2020年DeFi summer早期的水平,願意耐心等待的交易員甚至可以在非工作時間支付個位數Gwei的gas費。

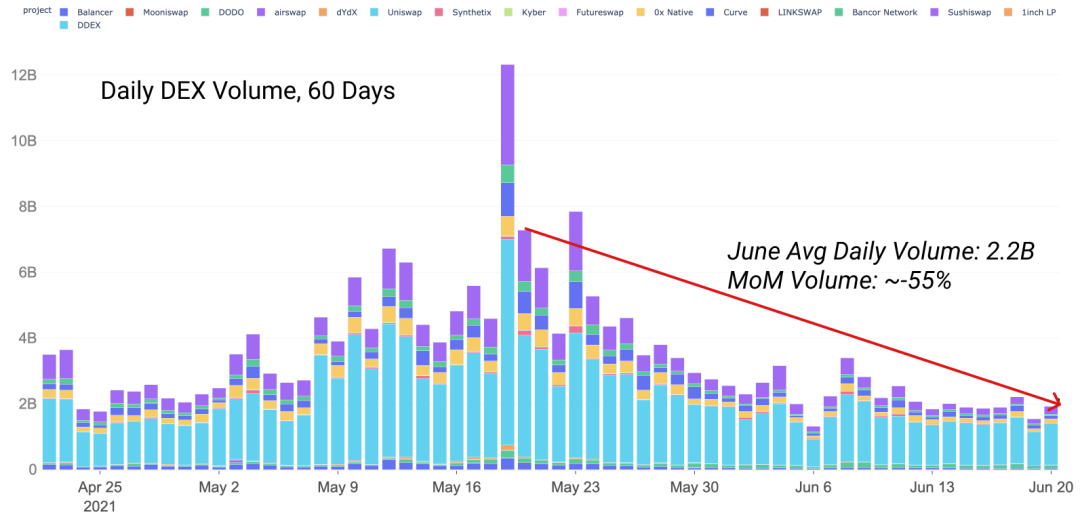

在整個2021年的牛市中,DEX交易量主導了gas的消耗量。即使整個DEX的交易量下降,情況依然如此,Uniswap在區塊空間方面的消耗量上一直穩坐第一。儘管交易量下降,但DEX月交易量仍然同比增長5600%以上。日交易量已經穩定在20億美元的水平上,在(價格)波動劇烈時會出現明顯峰值,其餘時間基本平穩。

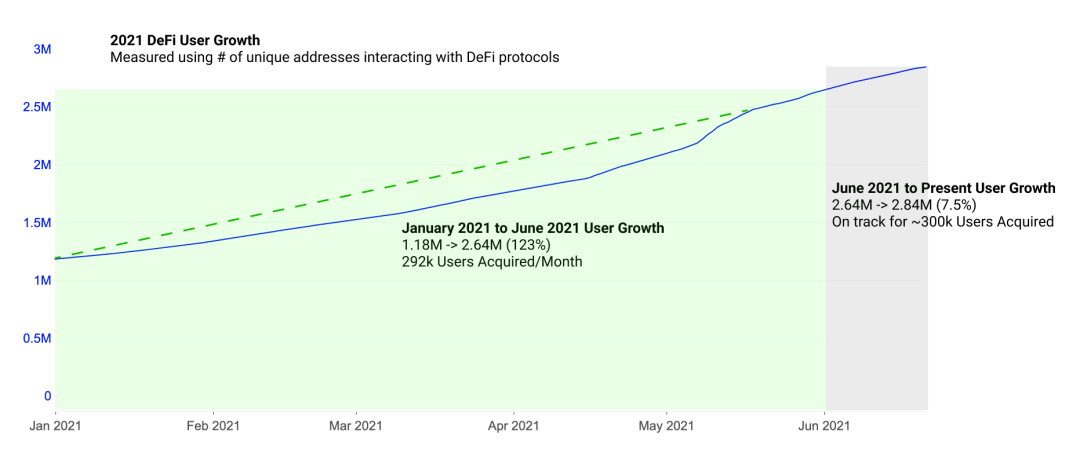

用戶增長(地址增長)保持相對穩定,從4 月份18% 到5 月份25%的增長,環比增長略有放緩。 6月份,用戶增長有望達到約12%。高用戶增長對持有者來說可能是一個看漲的指標,因為它是採用(adoption)的關鍵指標,也是確定是否有邊際代幣買家的關鍵指標。雖然按總用戶數計算,增長仍然強勁,但按百分比計算的增長(增長率)曲線正在變緩。

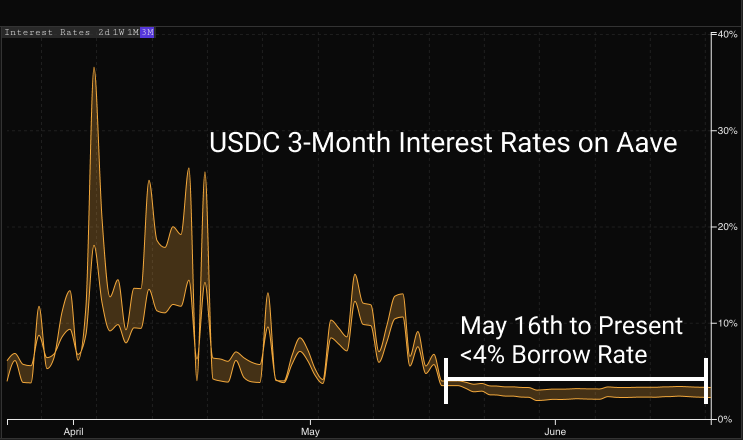

隨著對鏈上槓桿需求的放緩,主流借貸市場的收益率已經開始收縮。在收益率下降的過程中,出現了低波動性利率。這些低利率並不都是壞事,它讓以穩定幣來挖礦的礦工和賣空者都能獲得便宜的借貸資本,這在牛市期間幾乎是聞所未聞的。只要流動性保持強勁且借貸需求減少,借貸市場的收益率將繼續保持低位。

這反映了利用率和收益率之間的關係,此前在《DeFi發展現狀報告:你認為DeFi發展到哪個階段了? 》的分析中探討了這個問題。

數據來自Parsec Finance

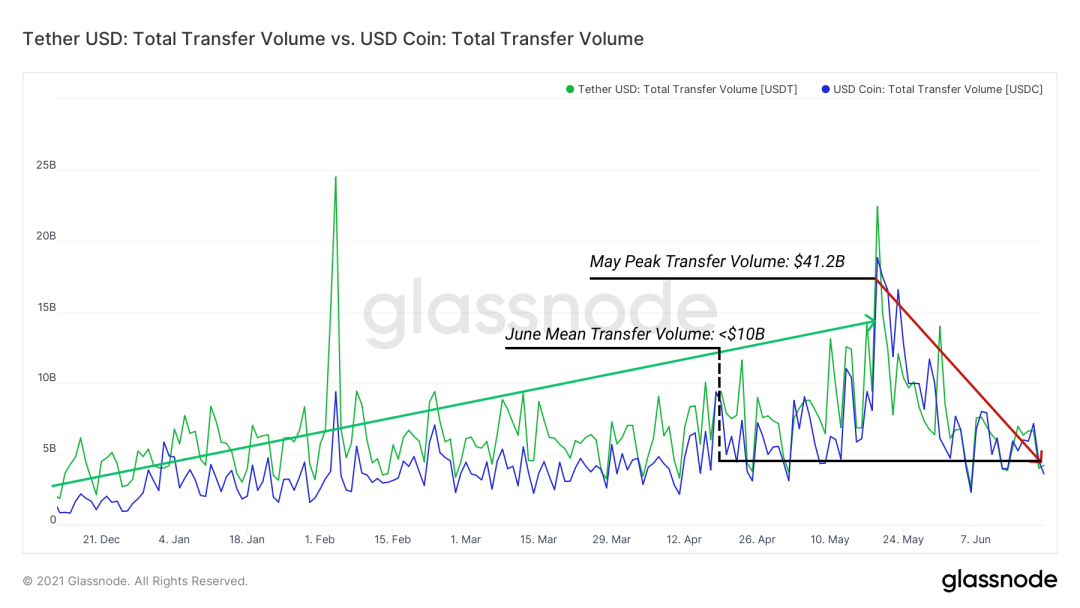

穩定幣轉賬已經結束了長期需求和交易量增長的階段。 USDT轉賬歷來是以太坊gas消耗量排名前十的活動,因為大大小小的持幣者都流行使用USDT在交易所之間不用承擔價格波動風險地轉移資產。

DeFi向前推進

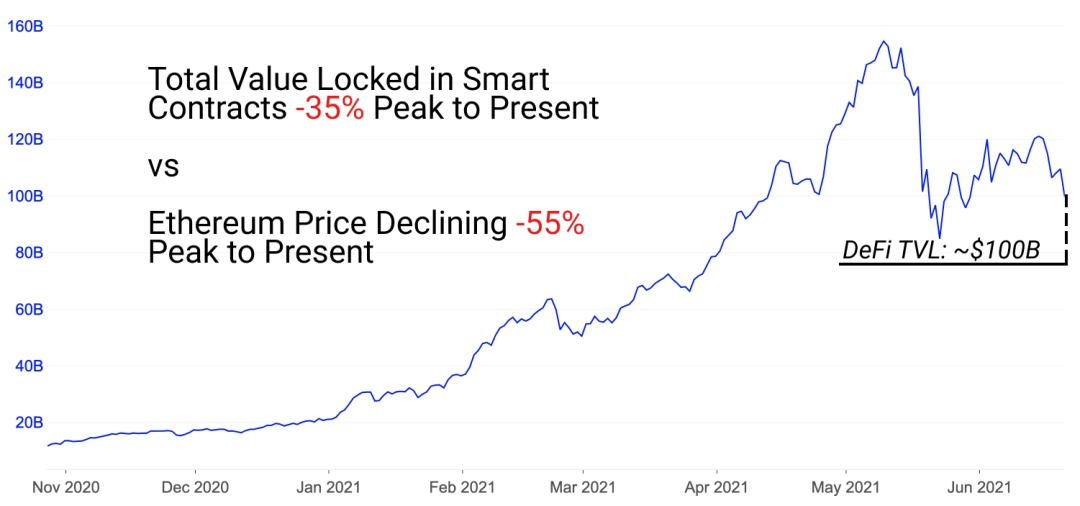

許多人預測,如果熊市到來,流動性將大範圍枯竭,無風險收益率將收緊。到目前為止,由於價格超過了總流動性,流動性在調整期間保持強勁。

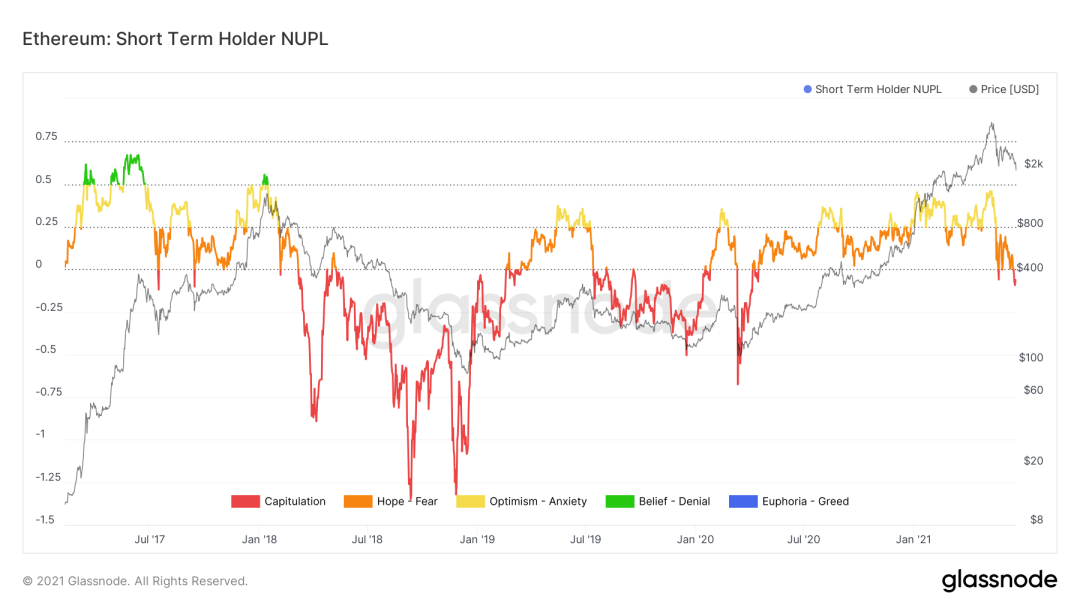

隨著未實現的淨損益指標進入了投降區,短期ETH持有者(<155天幣不動)目前正看著他們未實現的收益蒸發。最近購買ETH的持有者看著賬面收益變成了賬面損失。在未實現收益幾乎達到市值的46%之後,短期持有者現在持有的賬面損失總額為市值的-25%。

鑑於這種STH-NUPL(注:STH即short term holder,短期持有者;UNPL即net unrealized profit and loss,未實現的淨損益)下降的幅度,我們可以得出結論,在從2.2k美元漲到ATH過程中所購買的大量ETH,現在都在水下(處於虧損狀態)。這些投資者可能在價格反彈到他們的成本價(STH-NUPL=0)時清算掉。反之,如果(看漲)信念仍然很強,他們很可能接下來繼續持有,無視波動。

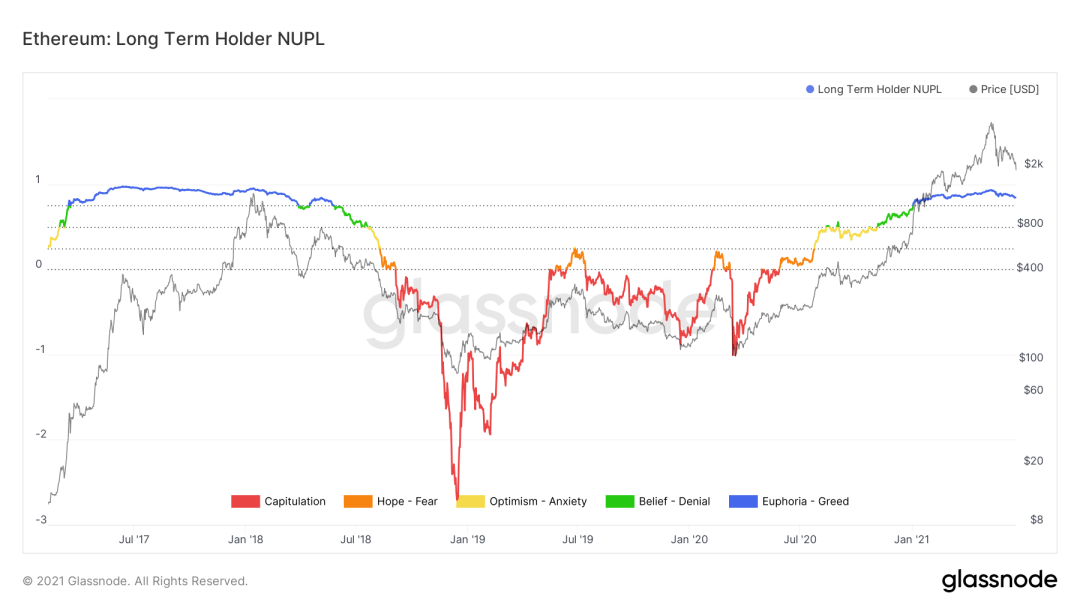

長期持有者(大於155天幣不動)仍然保持盈利狀態,持有相當於市值80%左右的賬面收益。 LTH-NUPL保持平穩,因為大多數長期持有者仍然盈利,但如果市場繼續下跌,他們將看到其未實現的收益下降。注意2018年1月的反彈,隨後是最終的走低,因為持有者看著他們的賬面收益消失而變得疲憊。

目前,長期持有者仍然盈利,這凸顯2020/2021年的ETH的上漲走勢的確驚人,令人印象深刻。如果市場出現下跌趨勢,這些持有者的信念將受到考驗。

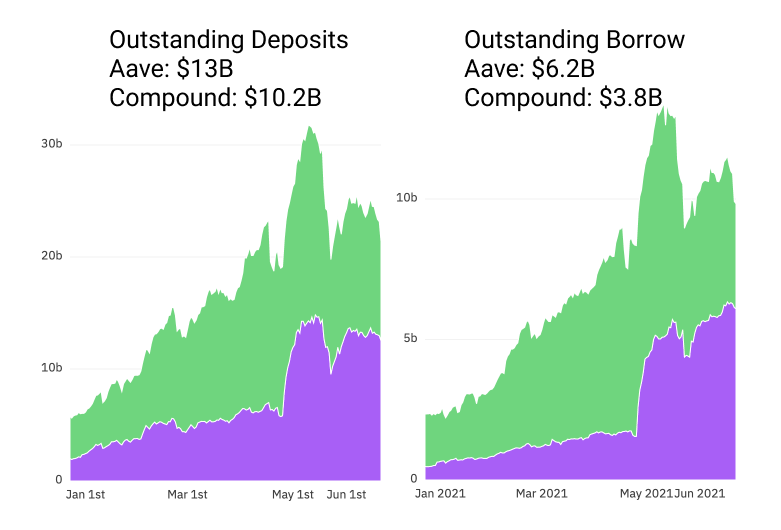

與以前價格走低的時期不同,這些長期持有者中的許多人,現在可以在DeFi中部署他們的資產。 ETH被廣泛存放在Aave和Compound等借貸協議中,目前它在Aave和Compound中看到了超過40億美元的未償還貸款。

這些協議讓他們可以用存入的ETH借出穩定幣,然後用穩定幣來獲得有吸引力的風險收益或進行代幣投機。持有者可以積累治理代幣,增加他們的穩定幣餘額,或大舉買入,同時保持他們作為長期貸款人對ETH的敞口。 Aave和Compound的存款和借款仍然強勁。

數據來自Dune Analytics

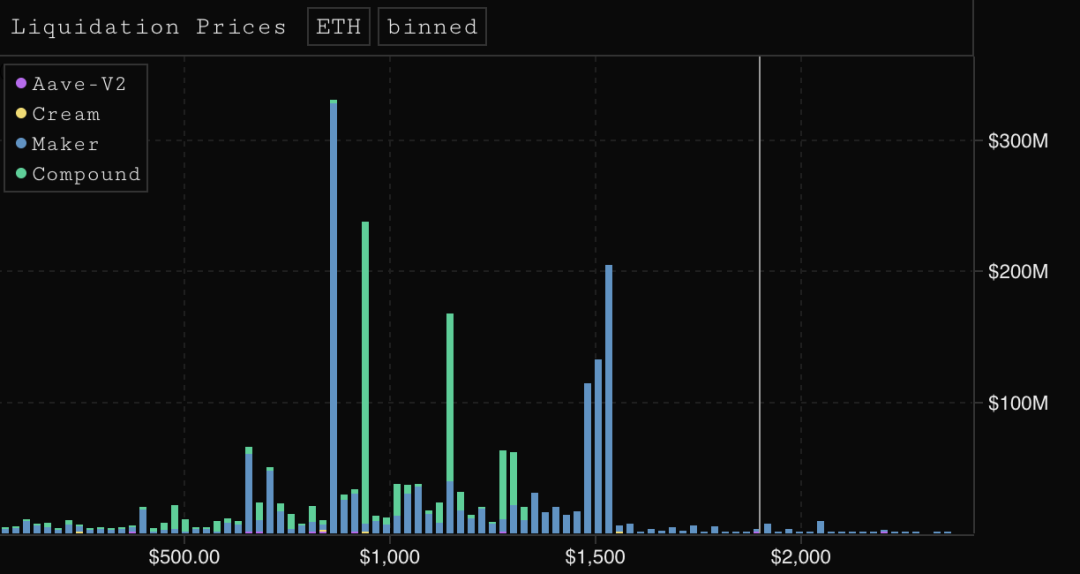

隨著我們進入進一步的波動,觀察大型借款人的清算水平很有意思。其中許多是自動頭寸,當健康因素達到危險水平時將會關閉。當價格達到清算水平時,額外的抵押品、平倉或容忍清算都會出現在藉款人的菜單上。例如,下圖是關於ETH貸款人清算水平的視圖(按清算價格水平分類);請注意1500美元水平的大型Maker頭寸和1000美元的大型Compound頭寸。

數據來自Parsec Finance

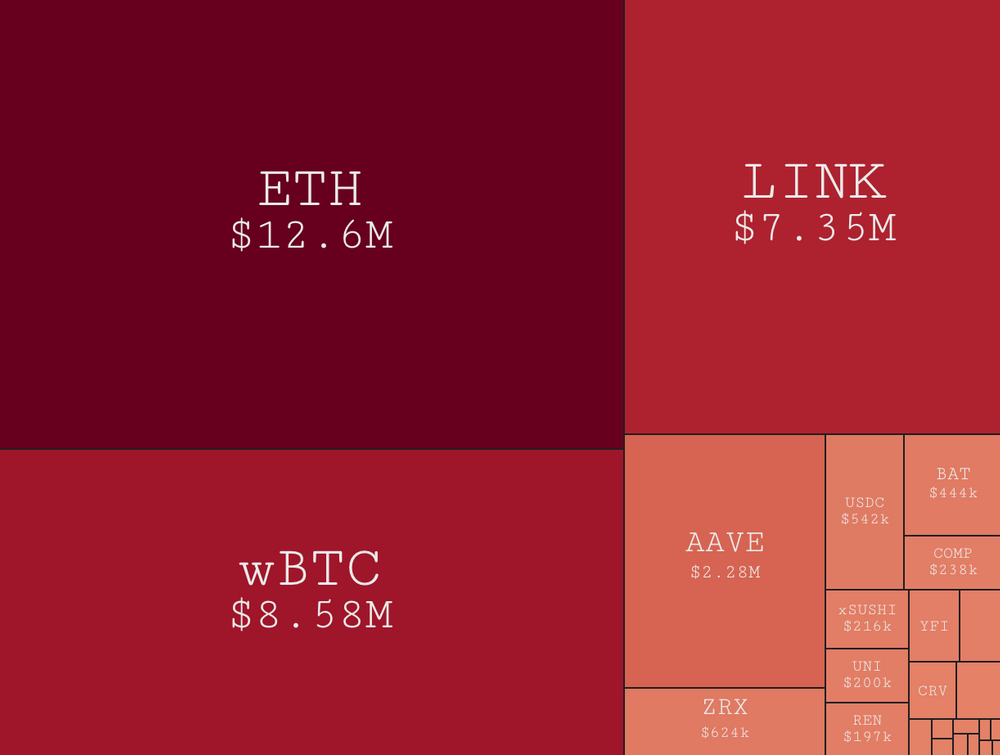

看看哪些資產的清算率最高也很有意思,以最近一周的LINK清算為例。

數據來自Parsec Finance

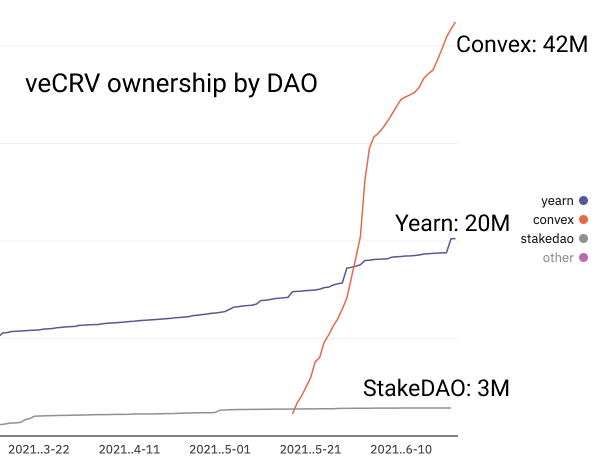

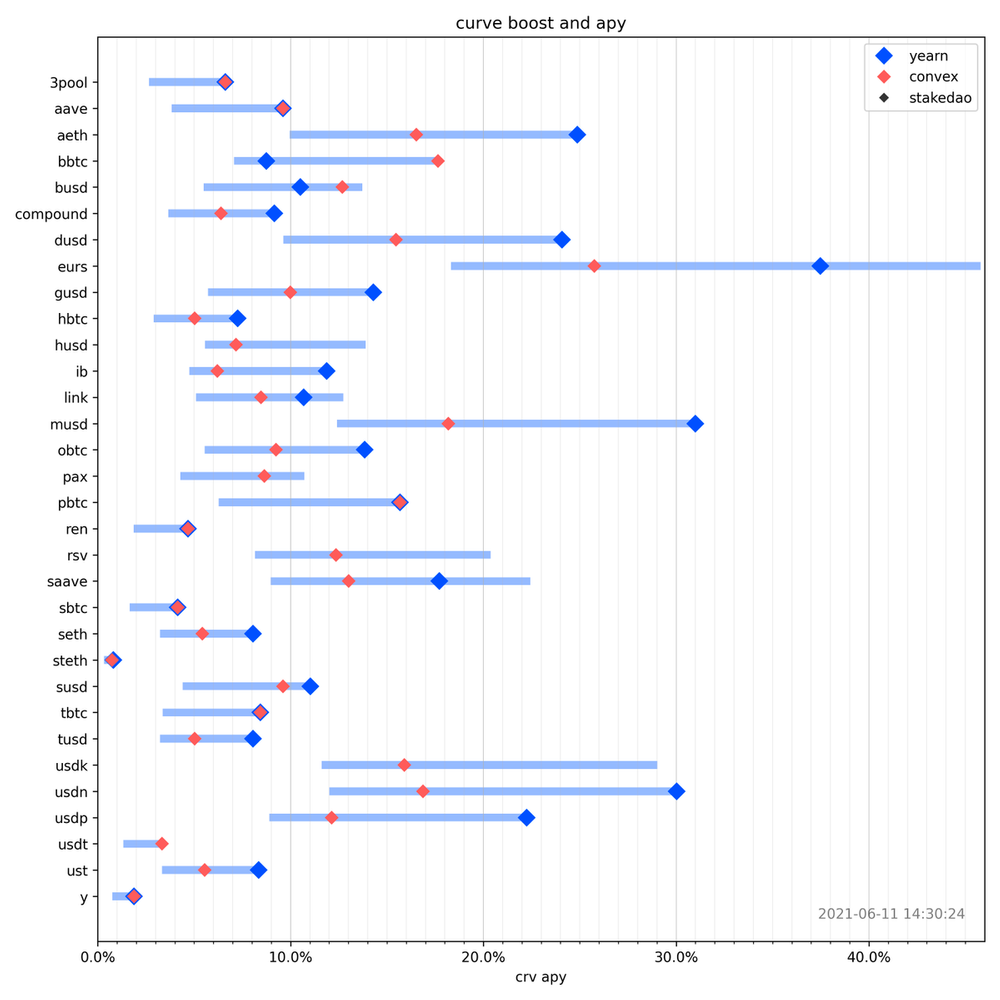

在經濟下滑時,穩定幣礦工的獲利情況依然健康。在Curve Finance 生態系統中,隨著Yearn、Convex Finance 和Stake DAO 爭奪存款主導地位,競爭開始了。 Curve協議擁有的veCRV 讓我們了解每個協議用來提高用戶獎勵所購買和鎖定的代幣數量。

三個協議的收益率都保持強勁,每個協議都提供了具有卓越回報的資金池。 Convex已經在許多穩定幣中佔據了穩定幣池領先地位,Yearn仍然是其他資金池的領導者。 StakeDAO目前僅在EURS上佔據領先地位,為領先的歐元穩定幣提供最高收益率。 10-30%以上的穩定幣收益率在三個平台上都能找到。

結語

從ATH到現在,大多數治理代幣都經歷了-60%以上的跌幅,整個DeFi領域的新活動和現有活動的增長都受到了打擊。雖然鏈上活動不再環比增加,但同比增長仍然巨大。

DeFi參與者現在期待著無風險的收益耕作機會和更高質量的資產,以最佳、安全的方式度過下行波動期。整個生態系統的流動性大多保持健康,長期持有ETH的人仍然意志堅定,他們的許多代幣都還放著不動。

發現Alpha

儘管鏈上活動看跌,但隨著3-12個月開發週期的實現,DeFi的創新比以往任何時候都要多。每週都有越來越多的項目啟動,越來越多的重大更新推進,改變生態系統的重要事件離我們越來越近。

Cozy Finance推出了他們的保護性收益產品。 Cozy在去年得到大量的炒作後(最初宣布他們的產品正在開發中),很大程度上被遺忘了。 Cozy讓用戶可以進入一個內置有保險的頭寸。

Volmex推出了他們的波動性產品,未來幾個月將推出的高級交易產品之一。 DeFi不久將推期貨、perps、分級(tranches)、利率掉期和其他各種從傳統金融移植過來的工具。 Ribbon Finance增加了一個流動性挖礦項目。

Ribbon為他們的治理代幣RBN增加了一個流動性挖礦項目。然而,他們設置的存款上限使大多數人無法參與。 Pendle推出了他們的期貨收益率產品。代幣化收益率是一個熱門話題,因為更多的項目嘗試如何在整個空間內擴展收益率產品。

Rari Capital推出Fuse借貸池,用於Yearn池頭寸。 Rari與Abracadabra.money(Spell)和其他公司一起,尋求讓DeFi用戶擴展其頭寸的能力。

OlympusDAO結束了他們的Fohmo2活動。在廣泛參與的社區活動中,出現了新的用戶界面、主要政策討論和其他社區主導的活動。

Alchemix宣布了恢復償付能力的初步計劃。 Alchemix正在尋求從“允許存款人提取ETH而不支付alETH”的漏洞中獲得alETH的回報。歸還ETH的持有者將收到ALCX代幣和NFT以示紀念。他們的DAI/alUSD產品仍然不受影響。