在5月12日比特幣減半當日,灰度基金更是大手筆買入了3716個比特幣,遠超其當日產量。

本文謹代表作者個人觀點,不代表火星財經立場,該內容旨在傳遞更多市場信息,不構成任何投資建議。

文 | 棘輪比薩

來源:一本區塊鏈

自3月12日的大跌之後,比特幣已經連續兩月上漲。

但這次幣價上漲與以往有很大不同:比特幣的上漲曲線,似乎出現了人為操控的情況。

很快,一個名為“灰度基金”的機構浮出了水面。正是它,在大舉收購比特幣。數據顯示,自2020年4月15日起的一個月裡,灰度基金買走了3.7萬個比特幣,相當於全網挖礦產出的70%。

在灰度基金背後,是虎視眈眈的華爾街巨頭。它們正在殺入幣市,吸走散戶手中的籌碼。

灰度到底是什麼來頭?這個神秘的投資機構,將會如何改變幣圈生態?

機構入場

從3月12日暴跌到3800美元之後,比特幣的價格開始回升,近期一直在9000美元上方震盪。

但幣圈玩家發現,這一次的幣價上漲,與以往有許多不同。

首先,是USDT的溢價情況出現異常。

在以往,每一次比特幣上漲,USDT都會出現正溢價,即USDT的價格超過美元。但最近,USDT卻一直維持著負溢價。比如說,在1美元等於7.1人民幣時,USDT為7.04元。

“幣價上漲,中國幣圈玩家大量入場,USDT價格就會上漲,出現正溢價。”一位幣圈從業者表示,“但是,這一次幣價上漲,USDT卻出現了負溢價,這說明中國玩家在出貨,而國外投資者在接盤。”

此外,比特幣的價格曲線在近期也出現了奇怪的規律:週一到週五,幣價經常上漲,到了周末,則會下跌。

比如說,5月8日這個週五,比特幣的價格突破1萬美元大關,達到近期高點。但在接下來的周末,比特幣開始下跌,兩日跌幅高達19%。

到了5月11日這個週一,比特幣的價格再次出現上漲,直至週六,才開始回調。

這種不同尋常的幣價走勢,究竟意味著什麼?

有人分析,這是海外投資機構殺入幣市的證據之一。 “因為這些機構的員工會在工作日買幣,週末休息。”

那麼,到底是哪些海外機構在不斷購入比特幣?

澳大利亞比特幣基金公司ListedReserve做過一個統計,發現2020年第一季度,有兩個美國“大戶”購入了8.5萬個比特幣,相當於同期比特幣產量的52%。這兩個大戶,一個是美國移動支付公司Square旗下的Cash App,而另一個是灰度基金(Grayscale)。

而灰度基金定期公開的資產報告也顯示,它確實在瘋狂買入比特幣。

報告顯示,截至4月15日,灰度基金掌管的比特幣信託資產總價值已經達到了20.9億美元。按當時的比特幣價格,相當於315779個比特幣。

到5月15日,灰度的比特幣信託資產達到了32.9億美元,相當於353621個比特幣。這意味著,短短一個月時間,灰度基金就買入了37824個比特幣,平均每天1261個。

在比特幣產量減半前,每天有1800個比特幣被挖出。這意味著,灰度基金每天買走的比特幣,相當於比特幣產出量的70%。

在5月12日比特幣減半當日,灰度基金更是大手筆買入了3716個比特幣,遠超其當日產量。

這一輪比特幣價格的上漲,有可能就是灰度基金等大戶推動的結果。

灰度是誰?

買入如此之多比特幣的灰度基金,究竟是何方神聖?

灰度基金成立於2013年,是數字貨幣投資集團(DCG) 旗下的一隻數字貨幣基金,投資標的覆蓋BTC、ETH、BCH、ETC等幣種。

通過灰度基金,個人、機構投資者都可以合規配置數字貨幣資產。比如說,只要在灰度基金上買入比特幣信託基金產品“GBTC”,就相當於間接持有了比特幣。持有1份GBTC,就相當於持有了0.00096個BTC。目前,每份GBTC的淨值為11.07美元。

而購買者的比特幣私鑰,會被託管在灰度的冷錢包裡。

由此來看,灰度基金不過是一個普通的資管機構。它的成功來自何處?

在外界看來,灰度的成名,很大程度上是因為其營銷實力。

比如說,每當有比特幣ETF的消息傳出,灰度基金都會趁機推銷自己的信託產品。

2019年5月,灰度基金策劃了一起成功的營銷活動,將自己的名氣推到了頂峰。

當時,灰度基金錄製了一段推薦比特幣的廣告片。廣告片用荒誕的鏡頭,記錄了西裝革履的投資者們提著笨重的黃金走來走去的畫面,並稱:“投資黃金?你恐怕還活在過去。”

同時,灰度基金發起了“Drop Gold”(拋掉黃金)運動,在華爾街引發轟動。

*灰度基金投放的廣告

但灰度基金真正的殺手鐧,其實是合規。

早在2013年,灰度基金就被SEC(美國證監會)批准,可以通過非公開手段,針對指定投資者進行募資。

2020年1月,灰度基金更是在SEC成功註冊,成為了首個在SEC獲批的數字貨幣投資平台。

通過灰度基金,華爾街大亨們有了投資比特幣的合規渠道。灰度基金最新報告顯示,目前,它一共管理著36億美元資產,其中88%都來自於機構投資者。

而美國特殊的金融政策,也讓灰度基金受到了個人投資者的歡迎——灰度基金還有12%的資金來自個人投資者,其中三分之一來自退休金賬戶。

在美國,許多人都沒有現金存款,而是靠退休金賬戶進行投資、理財。個人投資者通過退休金賬戶投資,可以獲得稅收優惠,但只能投資合規的金融產品。

所以,一些美國人如果想投資比特幣,也會選擇灰度基金這樣的合規平台。

不過,投資者們也要承受合規帶來的溢價。

5月15日,每份GBTC的淨值是11.07美元。按此計算,GBTC信託中一個比特幣的價格為11448美元,與二級市場9700美元的比特幣價格相比,GBTC有18%的溢價。

“華爾街不喜歡私鑰。”美國幣圈如此評論。和自己持有比特幣相比,他們更願意讓灰度基金代為管理。

爭議

在幣圈,灰度基金被認為是多次幣價上漲的直接推動者。

“灰度是機構中的'死多頭',只買不賣,堅定看多。”一位幣圈玩家評價。

與幣圈常見的量化投資基金不同,灰度基金是一隻信託基金,並不會在市場上進行頻繁交易。它的盈利模式非常簡單:每年向客戶收取2%-3%的管理費。

灰度基金也不支持投資者贖回比特幣資產。投資者只能去OTC Market(一家美國OTC交易所)尋找買家,賣出GBC信託基金。

這意味著,在幣圈的二級市場裡,灰度基金是只買不賣的存在。它也因此被許多渴望幣價上漲的玩家和散戶,視作親切的“戰友”。

人們的想法,確實有一定依據。

灰度基金的母公司DCG,被視作數字貨幣、區塊鏈行業的頂級投資機構。 DCG的創始人Barry Silbert,也是一位堅定的“Holder”(囤幣不賣者),曾經多次在Twitter上號召玩家拿住手裡的比特幣。

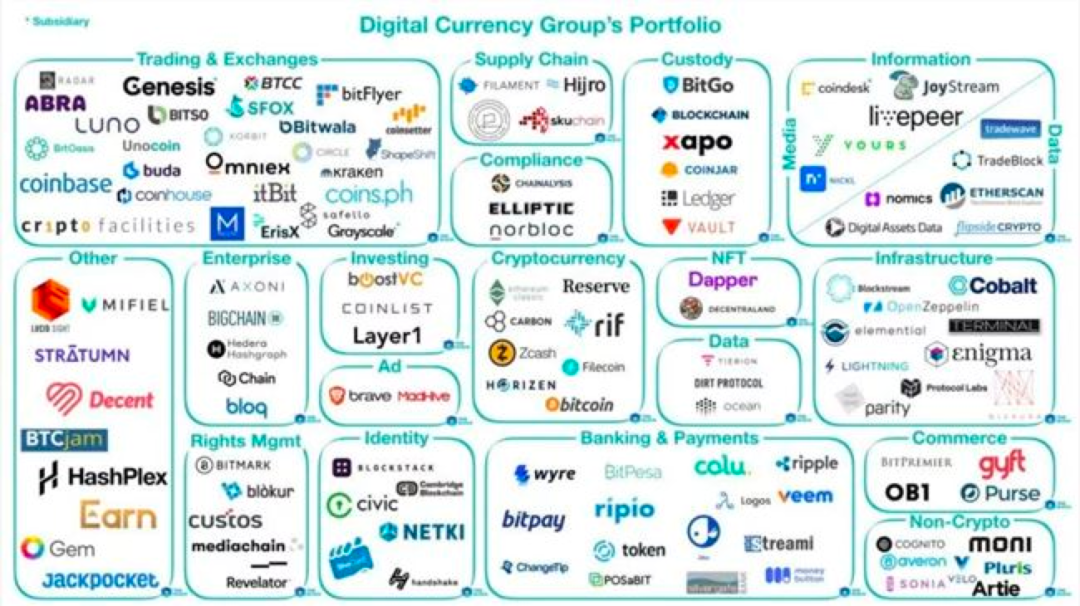

近年來,DCG在全球三十多個國家投資了一百多家區塊鏈公司,覆蓋了公鏈、交易所、錢包、媒體等多個領域。中國幣圈玩家熟知的交易所Coinbase,以及區塊鏈媒體Coindesk,都曾被其投資。

*DCG投資版圖

不難看出,無論是管理費的盈利模式,還是母公司在整個幣市的產業地位,都決定了灰度基金可以通過幣價上漲直接獲利。

但在幣圈,灰度基金還是存在一定爭議。許多時候,它站在了散戶們的對立面。

比如說,在比特幣、ETH等主流幣外,灰度基金還長期重倉了ETC。後者是以太坊的分叉幣,市值常年維持在20名左右。按常理來說,這樣的小幣種並不值得灰度青睞。

但在幣圈,ETC、灰度及其母公司DCG之間的親密關係,從來都不是秘密:

DCG是ETC的投資方,DCG的老闆Barry Silbert多次為ETC站台。

此外,灰度還堅持定期為ETC的一個開發團隊捐款,並稱四年來已為其捐款超過110萬美元。

同樣的故事,也發生在另一個幣種ZEN(近期更名為Horizen)身上。它在幣市的市值排名常年在60名之外,但卻被灰度看重——DCG也是ZEN的一個投資方。

對於ETC、ZEN這樣的小幣種而言,灰度基金不僅是大玩家,還是幕後的操盤手。在這些市場,散戶的命運,往往都掌握在灰度這樣的大莊手中。

2020年,疫情之下,全球金融形勢撲朔迷離。而在比特幣產量減半之後,幣市的未來也不明朗。

此時,灰度基金卻動作不斷。或許,機構投資者正在跑步入場。

一場新的洗牌,已經開始。