作者:Nancy,PANews

7月30日,Starknet生態衍生品DEX ZKX聲稱因收支嚴重不平衡將停止營運後,遭到社區質疑和聲討,要知道該協議在一個多月前還官宣獲得760萬美元的戰略融資。實際上,受資金面收緊、流動性風險和產業不景氣等多重考驗,加密項目的生存指數直線飆升,即便是曾被資本看好押注。根據CoinGecko今年年初報告顯示,自2024年以來,已有14,039種加密貨幣“死亡”,比例超過50%,且大部分項目出現在2020年至2021年的牛市期間。僅在上個牛市期間,在1.1萬個加密項目中有約70%已停止運作。

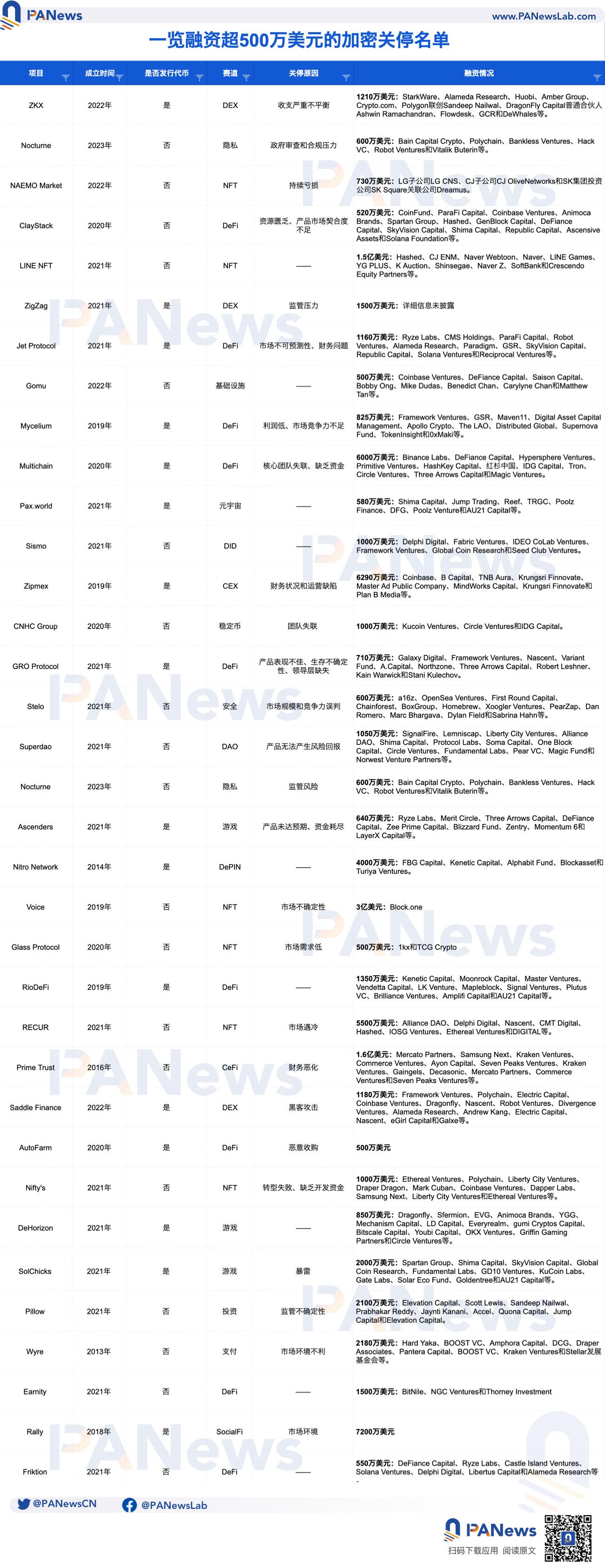

本文PANews整理了去年至今的35個融資超500萬美元的「出櫃」項目,其中不乏曾被知名資本熱捧或背靠巨頭的項目,主要涉及NFT、DeFi和遊戲等賽道。而在這些關停項目中,有日薄西山的老將,也有猝然倒下的新秀,大部分因財務問題、市場不景氣、監管壓力和產品採用率低等問題走向末路。

關停計畫累積融資超11億美元, DeFi、NFT和遊戲上演生存難

儘管加密市場已走向資本「控場」的階段,但單靠融資並不代表可順利穿越泡沫週期。根據PANews不完全統計,自2023年至今,加密市場有35個融資超過500萬美元的項目已經關停,這些項目的累計融資金額近11.7億美元,平均金額約為0.34億美元。其中,獲得融資最高的三個項目分別是Voice、Prime Trust和LINE NFT,它們共獲得超6億美元融資。

“風口一時爽,複盤火葬場”,儘管穿越行業風險的成功案例不在少數,但投資市場是如此具有殘酷性。從這些倒閉計畫的所屬賽道來看,DeFi、NFT和遊戲領域中首當其中,是資本押注的主力敘事。這三大領域的失敗項目數量佔比分別達22.8%、11.4%及8.5%,且獲投金額分別約為1.7億美元、5.3億美元以及0.35億美元,佔整體關停項目融資總額的約62.8 %。

而這些高金額融資背後,不乏不少明星級VC,如Coinbase Ventures、Paradigm、Binance Labs、紅杉中國、Circle Ventures、Galaxy Digital、a16z、Polychain,以及已破產的Alameda Research和Three Arrows Capital等,其中Coinbase Ventures、Alameda Research、Three Arrows Capital和Polychain更是「踩雷」高發者,都參與了至少3個以上的失敗項目,當然這也與它們的高頻投資活動有著重要關係。

另外,從成立時間軸來看,2020年至2021期間上線的專案失敗率最高,約佔統計總體的61.7%,共獲超4.3億美元融資。其中,有16個失敗項目皆來自2021年,主要以DeFi和NFT計畫為主。

加密倒閉潮下,這些因素成主要導火線

在快速變化的加密市場環境中,這些加密項目的失敗案例無疑為產業敲響警鐘。從整體來看,絕大部分項目均因市場遇冷、財務困境、監管趨嚴及產品滲透率不足有關。

產業的景氣程度是影響計畫生存與發展的重要因素,特別是「寒冬」大環境之下,成功「求生」成為各大計畫的難題。根據PANews統計數據顯示,至少有5個項目都因市場行情問題而不得不停止營運。

以NFT市場為例,眾所周知,熱潮退去後的NFT市場持續呈現下行趨勢,市場需求愈發低迷。根據數據追蹤平台CryptoSlam近期報告顯示,目前NFT市場的月銷售額已降至3.93億美元,出現了自2023年11月以來最低月銷售額。在這種交易大幅萎縮之下,NFT市場不可避免出現停運潮,即便其中不少有著強大後台背景和巨額融資。

例如,日本通訊巨頭LINE旗下NFT市場LINE NFT在獲得約1.5億美元的高額融資的情況下,在僅運行兩年時間後仍終止服務;背靠Bithumb旗下元宇宙公司Bithumb Meta的NAEMO Market也因自成立以來的持續虧損狀態停止經營,這也導致其投資者包括LG子公司LG CNS、CJ子公司CJ OliveNetworks和SK集團投資公司SK Square關聯公司Dreamus等多個韓國大型企業約730萬美元的投資化為烏有;曾獲5500萬美元融資的NFT品牌體驗平台Recur也因NFT市場不可預見的挑戰和商業格局的變化在運行兩年多後關閉。

同時,儘管融資可在一定程度緩解計畫生存發展的“堵點”,但缺乏良性且可跑通的生存模式很難獲得持續生存空間。在PANews統計中,至少有7個以上的項目的關閉原因均來自預期收益無法覆蓋支出成本甚至超過融資資金。

例如,ZKX在兩輪融資中共獲得了高達1210萬美元,但仍因無法找到經濟上可行路徑選擇停止運營,據其創始人透露,ZKX停止運營的決定基於幾個關鍵因素,包括用戶參與度極低、TGE未達預期等,該平台收入幾乎無法支付工資和其他基本營運成本,且當前代幣價值也無法持續支持協議。當然,這種現狀與當前VC幣被散戶“抵制”有關,事實上天量待解鎖的拋壓使得VC幣在本輪牛市中日漸失去“民心”,這種投資背景反而成為一道束縛加密項目發展的「無形枷鎖」。

同樣的問題也出現在流動性質押平台ClayStack身上,在經過3年以上的持續營運和6次以上的產品審計,以及高達520萬美元的種子輪融資後,這家平台因資源匱乏和產品市場契合度不足在今年5月宣布逐步停駛;獲得120萬美元融資的跨鏈流動性聚合協議Via Protocol也因無法再負擔伺服器成本選擇終止合作;

而財務困境也大幅侵蝕專案價值,甚至最終面臨倒閉風險。在以上這些失敗項目中,有5個項目均因資金問題面臨生存困局。例如,獲得Paradigm等1160萬美元融資的Jet Protocol、DAO創建平台Superdao、鏈遊項目Ascenders等項目均陷入財務困境選擇關閉。

另外,監管合規也是加密專案正面臨的重大挑戰。事實上,隨著加密市場規模日漸壯大,全球監管大錘頻頻出擊,相關合規要求日益嚴格,相關項目面臨的監管和審查的壓力日漸擴大。在統計項目有至少5個項目均因監理因素最終關閉。例如,成立於2023年的隱私協議Nocturne在獲得Bain Capital Crypto、Polychain、Bankless Ventures、Hack VC、Robot Ventures和Vitalik Buterin等一眾投資者600萬美元支持後,在今年6月決定逐步關閉,而這一決定繼去年稍早成立的隱私協議受監管壓力停止營運後做出的決定。再例如, 加密投資應用程式Pillow在獲得2,100萬美元融資的情況下,因監管的不確定性被迫淹沒在加密歷史洪流中。

當然,還有部分則因核心團隊失聯、駭客攻擊、投資暴雷等黑天鵝事件也走向倒閉。而在這35個關停項目,還有不少項目毫無預警地倒閉了,其中部分發幣項目更是給投資者帶來巨大損失。例如,元宇宙遊戲生態系統DeHorizon和元宇宙計畫Pax.world等都未發布任何公告,代幣現已幾乎歸零甚至還未能上線中心化交易所。

值得一提的是,儘管因不同原因倒閉後,相比直接rug的項目,部分主動關閉的項目也給出了積極的善後方案,比如ZKX將所有市場頭寸平倉,且所有資金均退還到每個用戶的交易帳戶中、LINE NFT在關閉後將所有在售資產全部退還等。