作者:菠菜菠菜

Sui 這波暴漲的原因是什麼? Sui 的生態是否即將迎來爆發?菠菜帶大家簡單複盤和了解Sui 生態目前值得關注的一些項目

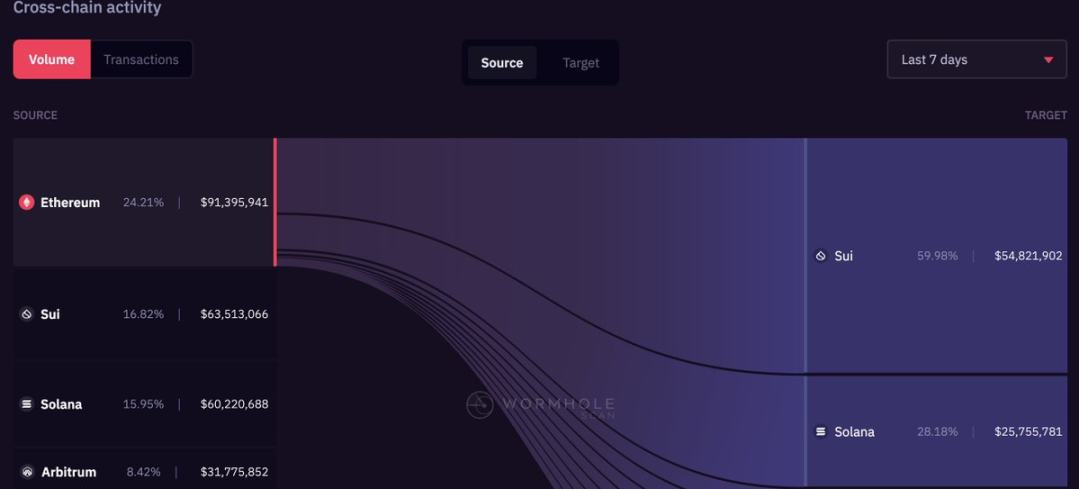

繼上次菠菜發現Sui 的TVL 和跨鏈活動相繼出現顯著增長後,菠菜也是陰差陽錯的吃了一波Sui 的暴漲(事先也沒有做什麼研究)

Move 生態菠菜之前從未研究過,也沒有關注,所以一直不太了解,但自從寫了幾篇Move 智能銘文的推文後,菠菜發現了Move 語言的優勢,特別是其在金融應用場景上有著非常強大的優勢,這是因為其可以實現資產所有權和智能合約的解藕。

這點與以太坊體係不同,在EVM 體系中如果智能合約出了安全問題,那麼裡面的資產也會跟著出問題,而使用Move 語言的話便可以避免這樣的情況發生,即便是智能合約出了安全問題你的資產也不會有事(這取決於合約的設計,如果是池子的話還是有風險),總而言之就是Move 語言會比Solidity 更安全更靈活。

但由於Move 語言還比較年輕,很多人並不了解,開發者生態也不及以太坊以及Solana,之前一直不溫不火,但是隨著高性能鏈的敘事以及Solana 的浴火重生,菠菜認為Sui 可能也會迎來生態爆發,尤其是在金融、RWA、DePIN 領域。

首先先來簡單複盤一下這次Sui 的暴漲原因是什麼?其中有兩個主要因素:

- Move 生態大會的舉辦,一般來說公鏈開會大概率都會搞一波「拉盤」,畢竟需要給大家打打雞血才更有動力嘛😂

- Sui 生態計畫開啟了高額補貼,這也是TVL 和跨鏈活動快速成長的主要因素

例如在Navi Protocol@navi_protocol上存Sui 和USDC 的利率都超過了20%,高額補貼吸引了大量資金前來薅羊毛,也導致了大量的Sui 被鎖在協議裡吃利息,造成了一定的飛輪效應將Sui 的價格不斷拉高。

Sui 的一波爆發也引起了市場上的廣泛關注,目前除了已經發幣的Cetus 之外,還未發幣的DeFi 借貸項目Navi Protocol@navi_protocol和ScallopLend@Scallop_io 成為了大家重點關注的項目。

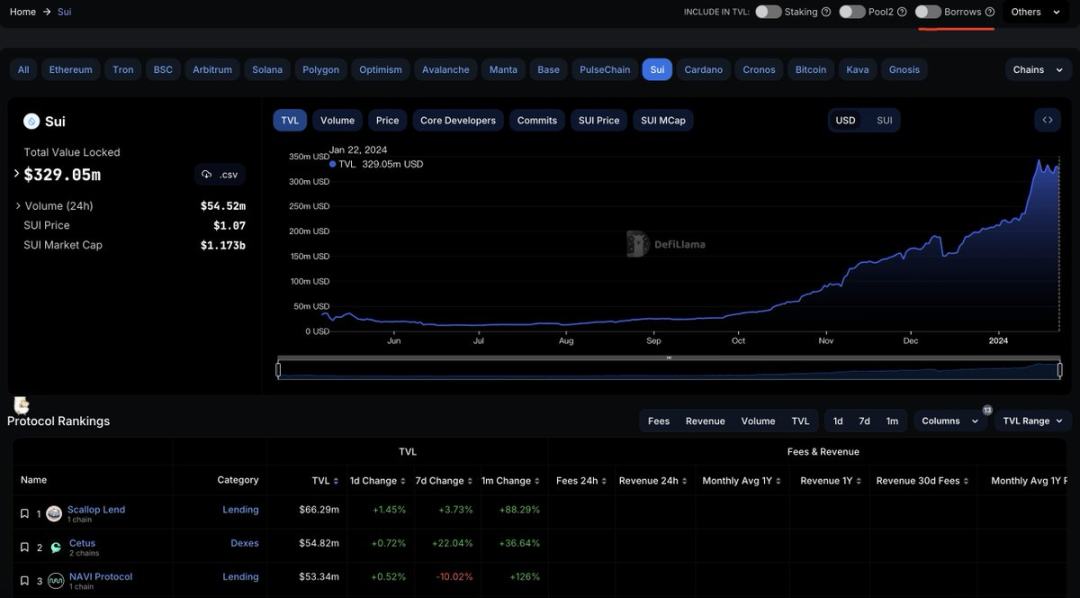

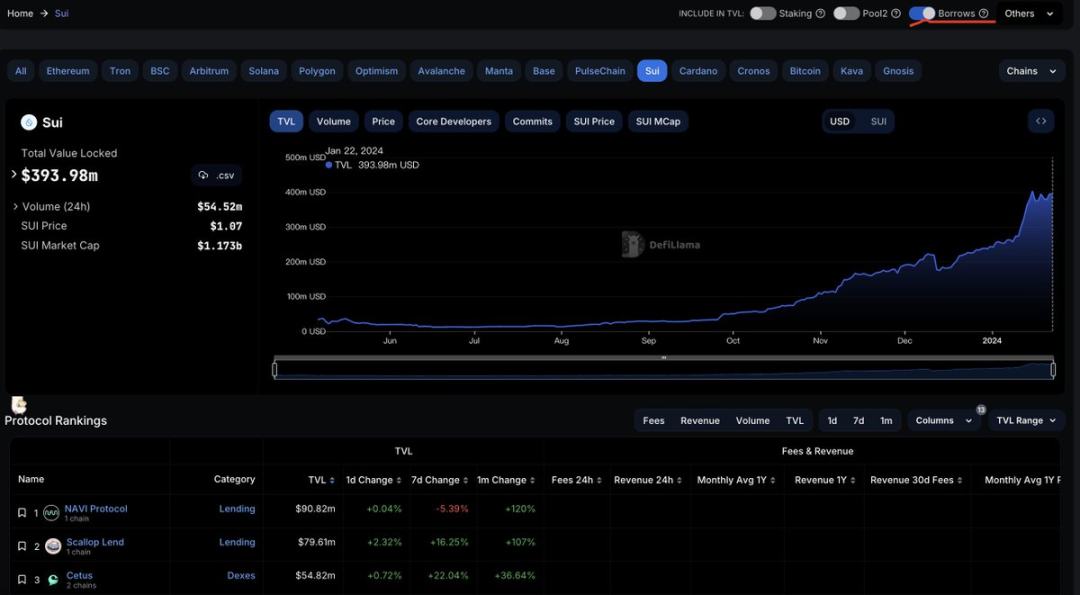

對於這兩個項目,市場上已經有許多人對兩個項目的機制設計做了分析,並按照TVL 把Scallop 稱為龍一,Navi 稱為龍二,但是其實換一種角度去分析,Navi 在有些方面會更有優勢。

一.TVL

我們可以在Defillma 上看到目前Scollop 的TVL 是高於Navi 的,許多人也是依據這一點進行判斷哪個項目是龍一,但是依此作為評判過於單一。

評估一個DeFi 借貸項目還有一個指標便是藉貸(Borrow) 活動量,我們如果把借款的錢也算進去,Navi 的TVL 便成為了Sui 生態上的龍一項目了,因為Defillma 默認的視圖是不算上借貸後重新存進去的資金量的。

這種邏輯就像你去比較兩個銀行,A 銀行的存款準備金多,而B 銀行的存款準備金比A 少,但是B 銀行的貸款業務更多,B 銀行體系裡透過信貸產生的「信用貨幣」是高於A 銀行的,雖然在DeFi 領域目前不存在「信用派生貨幣」。

但簡單來說就是,從借貸活動和規模方面,Navi 是高於Scallop 的,而一個Defi 借貸項目的利潤主要是來自於借貸活動,因此在真實的借貸業務方面Navi 更勝一籌。

二.收益率

另外一個方面就是收益預期和未來的需求,目前我們進入這兩個項目的官網可以發現,Navi 在存款補貼的收益和每個代幣的TVL 上都是高於Scallop 的,算上Extra 的vSUI, Navi 在SUI 和USDC/USDT 的收益率要高於Scallop 5%~13% 左右。

而Scallop 目前不支持循環貸,而Navi 的存貸利差可以使得用戶目前可以透過循環貸獲取更高的收益,例如存SUI 吃25.8%+4.2% 的收益然後藉13.51% 利息的SUI 繼續存進去,而本幣借本幣幾乎沒有爆倉的風險,因此目前來說Navi 的收益率是高於Scallop 的。

關於SUI 未來的走勢,目前菠菜了解到的情況是這種高額補貼還會維持一兩個季度的時間,並且由於這兩個項目都有空投預期,會帶來大量的TVL 數據,數據好看了,炒作就容易了,懂的吧。

簡單總結一下,SUI 這波的爆發主要來自於其生態的高額補貼造成的鎖倉正向飛輪以及生態大會的舉辦,從Move 生態來看SUI 的TVL 已經高於APTOS 很多了,但是市值卻低於APTOS,並且未來數據越來越好看的情況下炒作空間較大,目前上面的兩個DeFi 龍頭項目但從TVL 來看Scallop 是龍一,但是如果算上借貸金額的TVL 和借貸活動量來看Navi 更具優勢,也收益更高。從技術上來說Move 語言在金融場景有著更高的優勢,加上高效能的優勢,Move 生態的RWA 和DePIN 領域或許也值得關註一下。