撰文: The DeFinvestor

編譯:JamesX

過去幾週,我一直在研究建立在GMX 之上的協議。

以下是最有潛力的那些:

首先,簡單介紹一下GMX 的情況。

GMX 是一個永續合約的DEX。

任何人都可以通過鑄造GLP 為GMX 提供流動性。

GLP 由一個資產指數組成,用於掉期和槓桿交易。

如果你對GMX 不熟悉,我建議你先閱讀的這個?。

1.@STFX_IO( 在Alpha 主網上上線)

STFX 是一個可投資交易的SocialFi 市場。

STFX 交易者可以通過創建一個金庫來分享他們的交易。

任何人都可以加入這些金庫並複制交易,以換取支付一定的費用。

STFX 交易者的交易是通過GMX 進行的。

2.@UmamiFinance

真實收益率(#RealYield) 敘事的先驅。

Umami 正在開發一套DeFi Yield Vaults。

它的第一個金庫將自動執行delta-neutral GLP 策略。

這些將對沖市場波動,同時收集GLP 收益。

3.@rage_trade

一個ETH perp 和#RealYield 協議。

它引入了一個有趣的概念:

80-20 金庫-- 允許外部LP 頭寸用於向Rage 提供流動性

Rage Trade 的delta-neutral GLP vaults 在12 月發布,取得了巨大的成功。

4.@dopex_io

一個期權DEX。

Dopex 允許任何人交易認沽、認購和跨期期權。

該團隊目前正在開發大西洋永續保護。

該產品將允許GMX 用戶以高達10 倍的槓桿交易,沒有清算風險,以換取支付一定的費用。

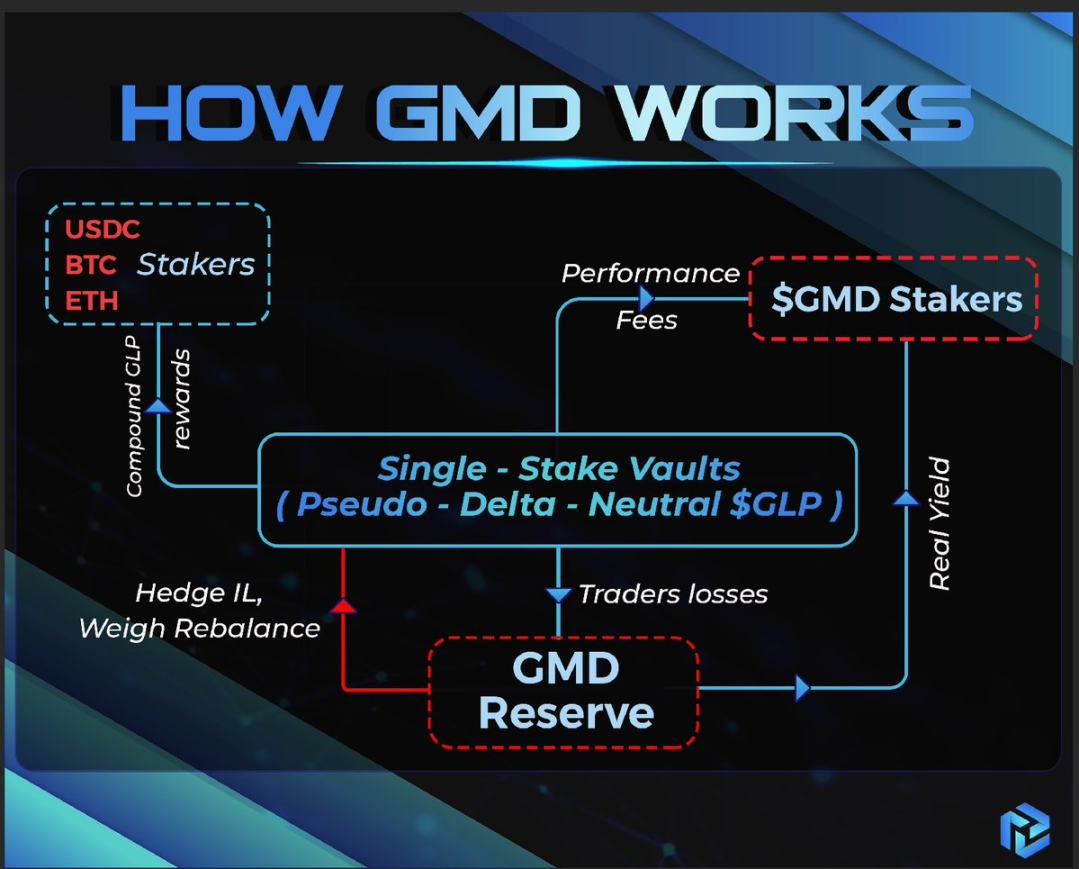

5.@GMDprotocol

一個建立在Arbitrum 上部署的DeFi 應用之上的收益優化平台。

它目前有3 個單幣質押的GMX 金庫,用於ETH、BTC 和USDC。

所有這些都提供偽Delta 中性的GLP 策略。

這些金庫的工作原理見下圖:

6.@DeltaPrimeDefi

一個部署在Avalanche 上的非足額擔保的借貸平台。

借用的?可以跨集成的DApps 使用。

DeltaPrime <> GMX。

DeltaPrime 用戶將能夠:

- 以GLP 為抵押借款

- 用GLP 換取LP 代幣

- 用YieldYak 投資倍增的GLP

7.@yieldyak_

一個易於使用的平台,用於提高Avalanche 的收益率。

Yield Yak 的GLP 策略自動複合了GLP 的獎勵。

根據最近的表現,該策略在GLP 上的年回報率為41.7%。

如果沒有復利效應,它的年收益率也達到了34.8%。

8.@vestafinance

Vesta 是Arbitrum 上的一個穩定幣協議。

它的用戶可以用$VST 穩定幣借入$GLP 和$GMX。

所有存入的$GMX 和$GLP 都會被存入GMX 定投系統。

以這種方式產生的所有ETH 收益的80% 都歸存款人所有。

9.@DAOJonesOptions

一個用於DeFi 策略的收益聚合協議。

該團隊正在開發2 個新的金庫。

GLP 金庫將藉入USDC,以撬動GLP 並獲得放大的收益。

沒有清算風險!

USDC 金庫將通過借給GLP 金庫產生收益。

預計上線時間:2023 年第一季度

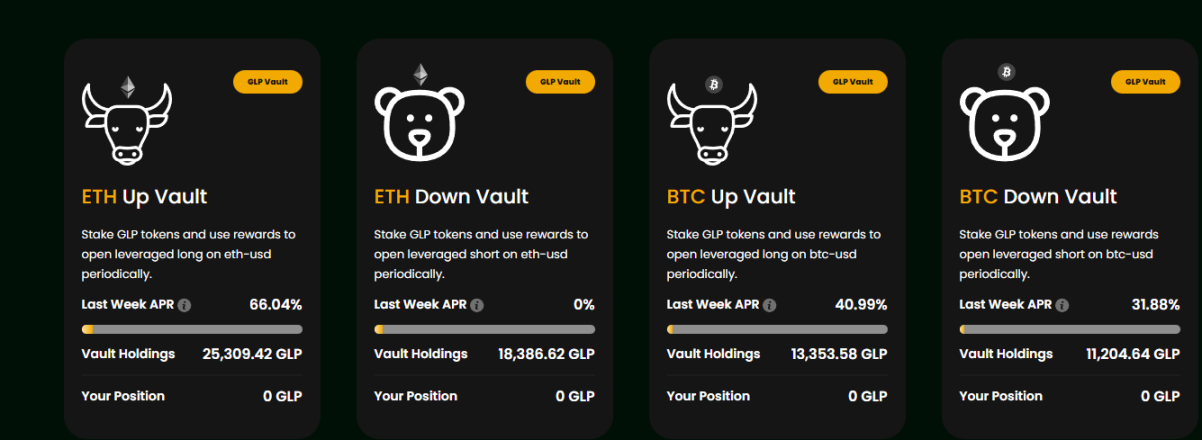

10.@VovoFinance

Vovo 正在建立DeFi 結構性產品。

他們的GLP 金庫允許用戶選擇市場方向。

例如,BTC 上漲,ETH 下跌

Vovo 將用GLP 獎勵開啟高槓桿交易。

如果你選擇的是正確的市場趨勢,你會得到一個增強的收益率。

其他值得保持關注的項目有:

- @PerpyFinance:一個社交交易協議

- @lyrafinance:一個將利用GMX 進行對沖的期權AMM

- @Neutrafinance:一個具有delta 中性GLP 金庫的協議

- @tender_fi:一個允許用GLP 抵押品進行借款的協議。