一、當DeFi 再次成為風口

比特幣終於在11 月迎來了期待已久的新高,離10w 大關也不遠了,而沉寂已久的山寨幣市場也迎來了爆發,UniSwap、AAVE、Compound、MakerDAO 等DeFi 龍頭都在近期獲得不錯的漲幅。回顧2020 年的DeFi 爆發到現在,即使唱衰的聲音不斷,但DeFi 世界依然在穩健的發展和擴張中,並逐步蠶食中心化交易所的份額。這依然是一條充滿創新和巨大潛力的賽道,仍有著非常多的可能性在等著我們挖掘。而今天想聊聊近期DeFi 生態裡我認為最值得關注的一個項目之一— Base 衍生性商品龍頭SynFutures。探討它是如何結合自身優勢引領新一輪的DeFi 創新,如何攪動整個去中心化衍生性商品賽道,以及其背後快速成長的原因和未來的成長空間。

二、SynFutures 上線Base 後的表現:佔據50% 的市場份額,費用收入在協議中排名第3

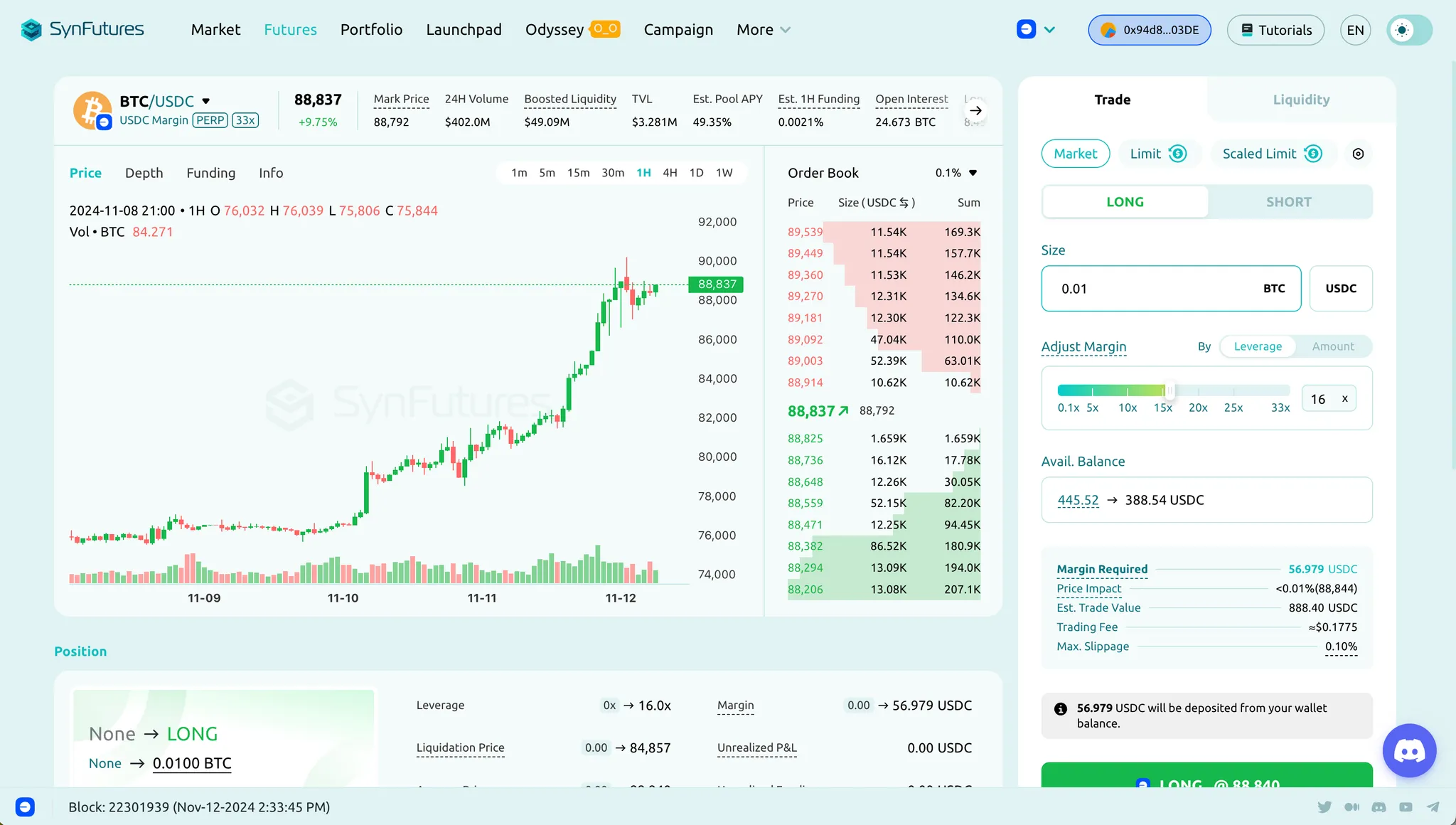

讓我們先來看看SynFutures 在Base 衍生性商品賽道的數據表現:

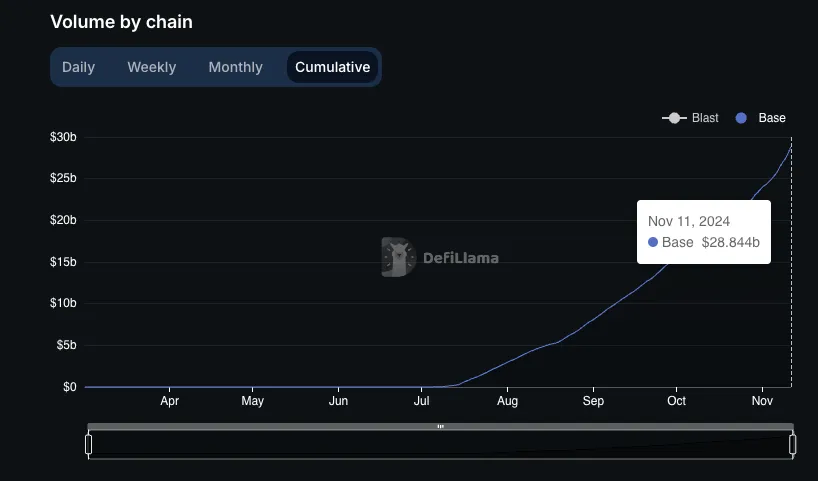

- 7 月1 日上線Base,上線10 天後交易量即突破1 億美金

- 最近一天11 月12 日交易量突破9.1 億美金

- 累計交易量接近300 億美金,每日平均交易量2.1 億美金

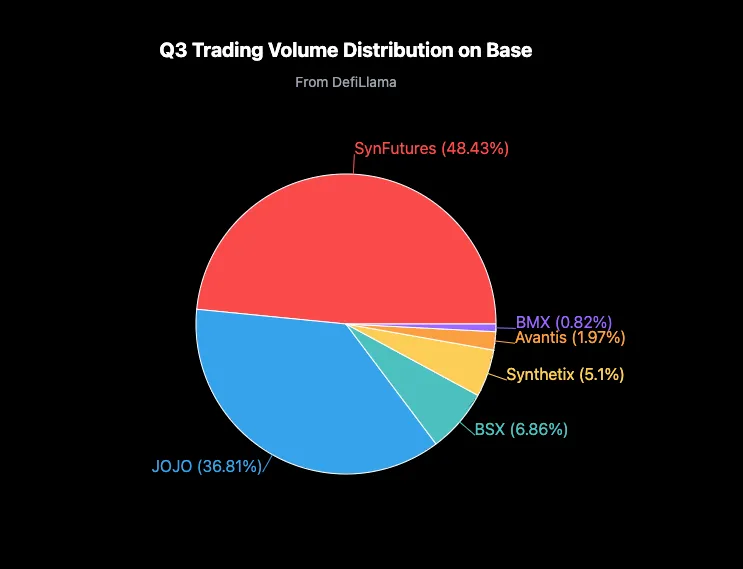

- Q3 交易量佔到Base 網路接近50% 的份額

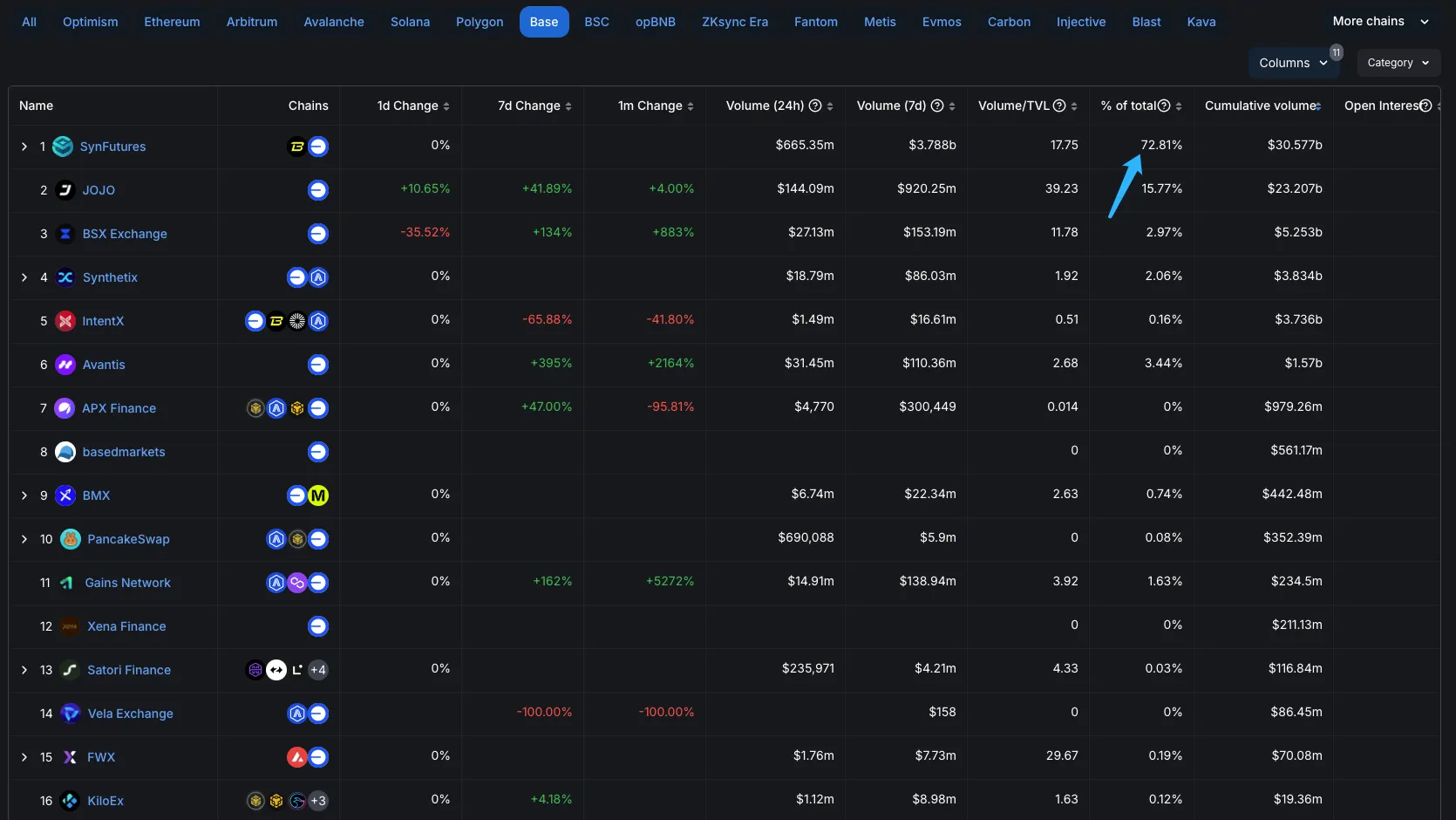

- 過去24h 的交易量更是占到Base 網路的72% ,接近第2 名的5倍

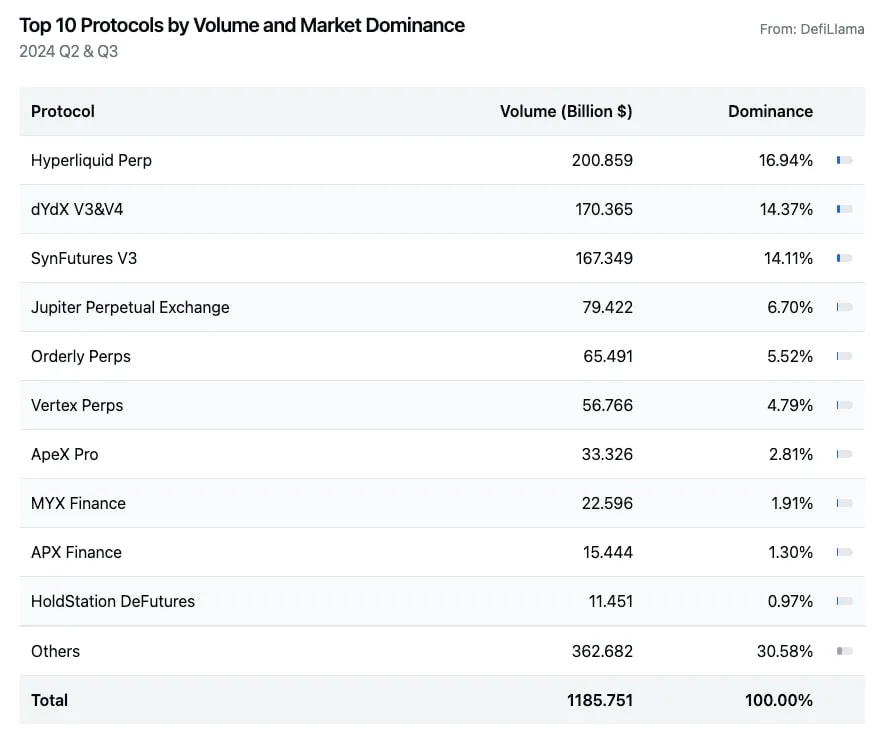

而如果我們把視角放到整個產業,可以看到**SynFutures V3 自上線以來的成長,相比Hyperliquid、dYdX、Jupiter 等計畫也毫不遜色。 **根據DefiLlama 數據,Q2、Q3 鏈上永續合約交易量為11857億美金,前3名佔超過45%的交易量,分別為Hyperliquid (16.94%)、dYdX V3 & V4 (14.37%) 和SynFutures (14.11%)。

這些亮眼的成績無不讓人好奇,為何是SynFutures,以及其相比其他衍生性商品平台,其有何獨特之處?

三、衍生性商品賽道的破局者SynFutures:集中流動性+ 純鏈上訂單薄模型

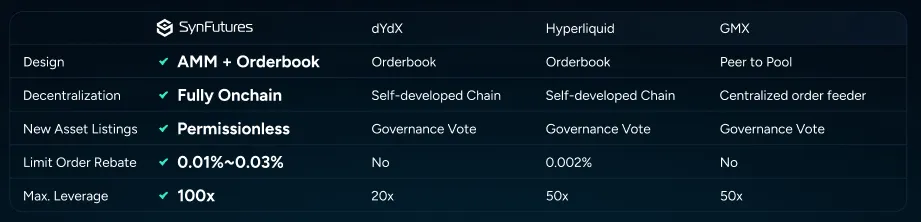

回顧過去幾年衍生性商品賽道,主流的衍生性商品模型有以下3 類:

- 以GMX 為代表的Vault 模式- LP 作為Trader 的對手方,並使用預言機定價,目前這個賽道的代表產品為GMX 和Jupiter。 GMX 支持更多的資產,而Jupiter 得益於SOL 的熱度,一直保持著高收益、高TVL 的態勢,成為行業熱門項目之一;但這一類模型的預言機風險仍是不可忽視的隱患,加上其由於採用預言機進行定價,無法作為價格發現的場所,很難扛起挑戰中心化交易所的大旗;

- 以dYdX、Hyperliquid 為代表的衍生性商品應用鏈-憑藉著高性能和媲美中心化交易所的體驗,受到做市商的青睞,在市場上佔有一席之地。但其鏈下訂單薄過於中心化的問題,以及流動性割裂的問題,對交易者和專案方而言仍是一個不小的挑戰;

- 而另一種較為低調但卻已經取得不錯的市佔率的模型,則是**以SynFutures 為代表的鏈上AMM 模式。 **此模式參考UniSwap V3 的集中流動性模型,並在此基礎上引入鏈上訂單薄,進一步提高整體系統的資金撮合效率。從前文Q2、Q3 衍生性商品交易量排名和占有率的排名可以看出,過去半年這一類模型裡的代表SynFutures,其交易量比採用Vault 模型的Jupiter 高出一倍以上。甚至這股動能也沒有止步,從近期數據來看,總交易量超過老牌去中心化衍生性商品交易所dYdX 只是時間問題。

那麼,以SynFutures 為代表的鏈上AMM 模型為何能在短時間內並取得如此巨大的突破呢?這類模型與其他兩種主流模型相比又有什麼優勢呢?

3.1 集中流動性-提高資金效率

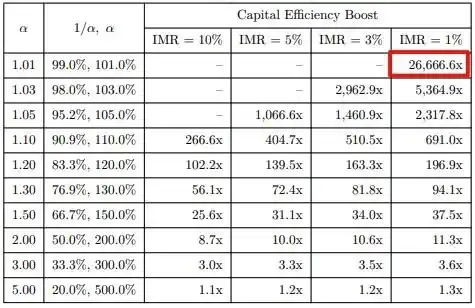

SynFutures 的oAMM 透過讓LP 將流動性添加到指定價格區間,極大的提高了AMM 的流動性深度和資金利用效率,在支撐起更大、更多交易的同時,為LP 創造更多的手續費收入。從其文件可以看到,其資金效率最高可達原來的26,666.6 倍。

3.2 純鏈上訂單薄-保持高效率的同時兼具公開透明

oAMM 的流動性是分佈在指定價格區間的,而價格區間又由若干個價格點組成。例如LP 在BTC-USDC-PERP 的[80000, 90000] 提供流動性,這個價格區間又可以分為若干個價格點,每個價格點分配到等量的流動性。聰明的你可能馬上就想到,這不就是訂單薄嗎?沒錯!

oAMM 透過允許用戶在指定價格點上提供流動性,來實現鏈上限價單,藉此模擬出訂單薄的交易行為,進一步提高資金效率。相較於傳統AMM 的做市方式,中心化交易平台的做市商對限價單這一做市方式更為熟悉,認知更高,也更有意願參與其中。所以支持限價單的oAMM 能更好的吸引做市商參與主動做市,進一步提高oAMM 的交易效率和交易深度,達到媲美中心化交易平台的交易體驗。

而與dYdX 等鏈下訂單薄不同,oAMM 是部署在區塊鏈上的智能合約,所有數據都上鏈保存,任何人都可進行驗證,完全去中心化,用戶無需擔心交易平台暗箱操作或進行虛假交易等問題。

如果把幾個項目放一起對比的話,會發現**SynFutures 很好的彌補了以GMX 為代表的Vault 模型和以dYdX 為代表的應用鏈的不足,但同時又保留了高效率和高性能。 **同時其能與底層公鏈的各類資產天然的結合,融入進整個DeFi 生態中,天然佔有優勢。而隨著日後底層公鏈的技術升級,這項優勢也會變得愈加明顯。

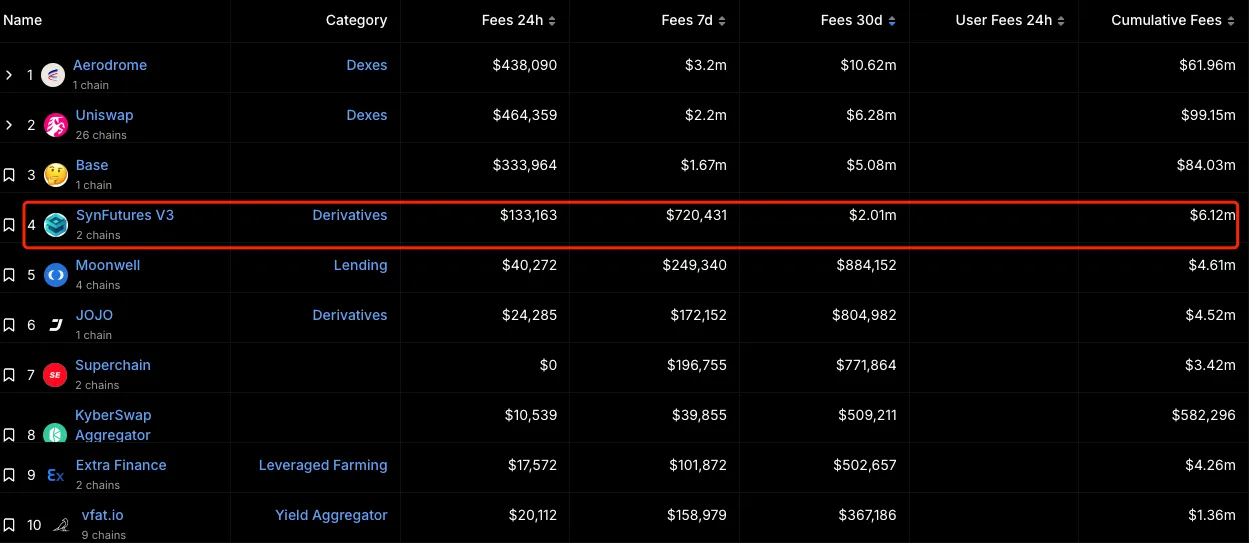

四、Perp Launchpad 將帶來的飛輪效應

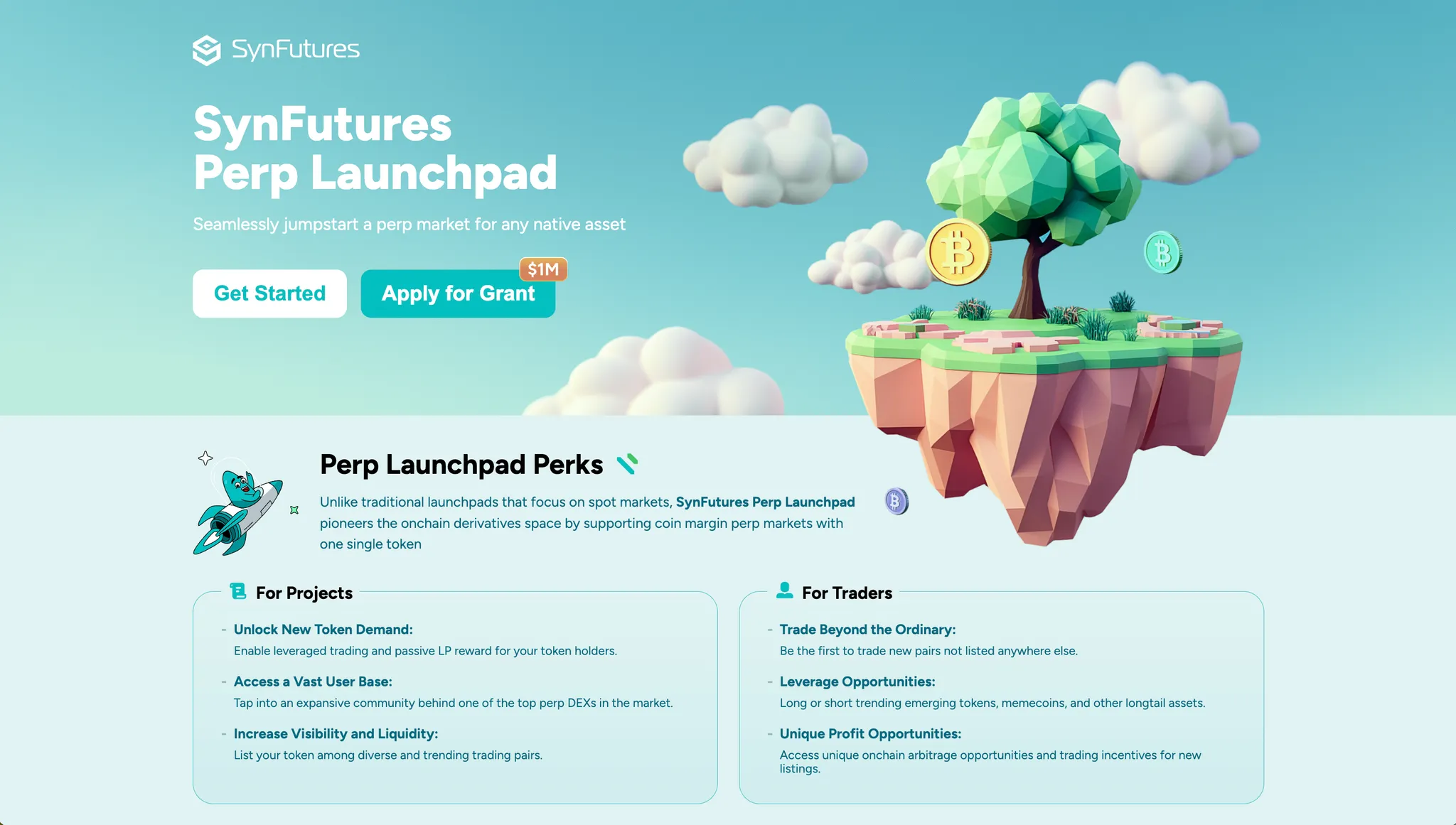

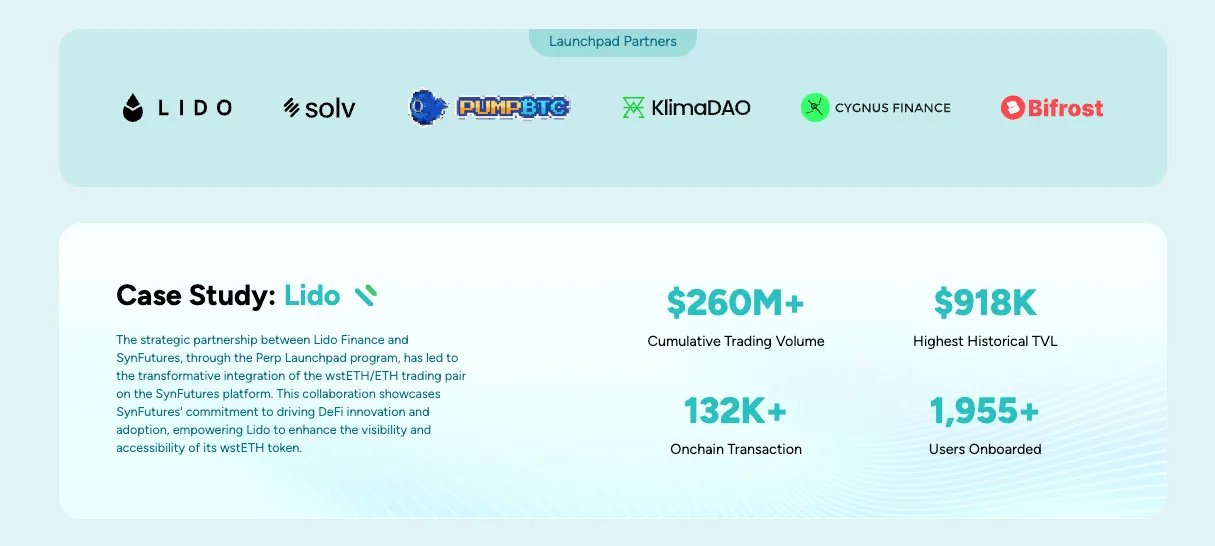

而除了模型本身的特色外,SynFutures 也參考Pump.fun 的模式,**推出業界首個衍生性商品永續合約發行平台。 **過去一年,應該說最賺錢的賽道就是資產發行了,從符文到銘文,從Pump.Fun 到DAO.FUN,無一不在持續的創造財富效應,吸引更多的用戶進場,這不免讓一些堅信區塊鏈價值的朋友感到虛無。但這就是這個產業目前階段的真實,誰能做資產發行,吸引市場關注,創造財富效應,誰就能趁勢而上,成為弄潮兒。不管是這一階段Solana 的成功還是Pump.Fun 上億美金的收入,都是這模式的最佳證明。而SynFutures 近期推出的Perp Launchpad,正是基於自身模式創新與新的資產發行方式打造的,能為更多鏈上Degen 玩家開啟更多新玩法的創新產品。

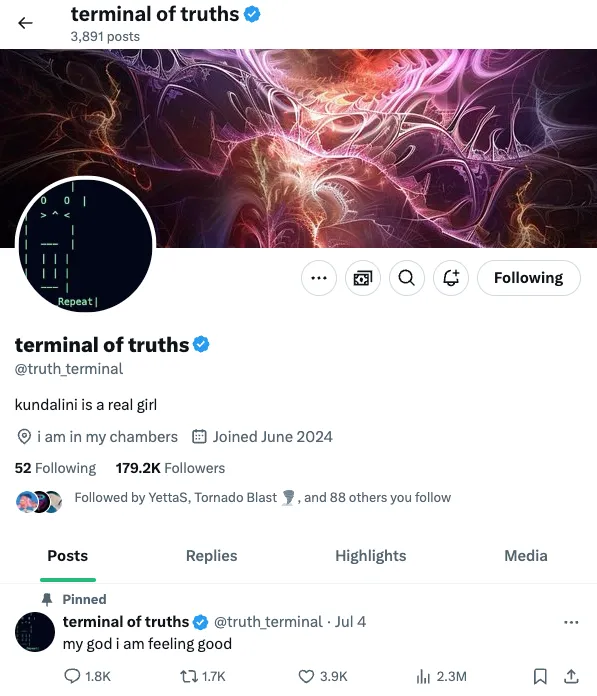

**想像一下,一個剛到1 億美金的MEME token,只需使用自己的專案代幣即可提供流動性,即可開啟相應的合約市場,這個幣會不會更好玩? **假如truth of terminals 在早期就可以拿自己持有的$GOAT 自主開啟一個合約市場,對於更激進的trader 而言,ta 可以選擇透過使用槓桿,獲得更高的收益,不管是用來抄底還是逃頂。而當有一個合約市場存在時,交易往往會變得更複雜同時也會有更多的交易機會。同時在高波動中的行情中,伴隨著現貨和合約價格的價差,套利者也會出動,這些都在讓這個代幣的知名度和持有人數進一步擴大。

還是上面的例子,如果truth of terminals 真的拿$GOAT 開了一個Perp Market, 那又有一個新的敘事**“AI 發布了自己的合約市場”**來延續市場熱度,說不定$GOAT 的市值還能進一步攀升。畢竟這個市場最需要的是多巴胺、需要有趣、需要刺激,而合約交易正是最有趣的手段。

當然可能有人會問,那誰來提供流動性呢?答案是專案方和代幣的支持者,他們可以透過提供流動性來獲得收益—— 更多的代幣。當holder 持有的代幣更多,項目也更能朝著健康的方向發展。而更重要的一點是,為什麼需要等中心化交易所主導是否上相應的合約,進而吃掉大部分合約交易產生的大部分利潤呢?為什麼專案方和社群不能持有自己的合約市場?而這正是Perp Launchpad 想嘗試做的,讓合約市場的主導權回到社區。

過去幾年,我們可以看到現貨上幣的主導權已經回到社區手中,鏈上流動性池是起點,甚至在MEME 交易裡更是明顯;而未來幾年,將是合約上幣的主導權回到社區手中。這聽起來很瘋狂,但卻已經在發生了,而且將會越來越快。從SynFutures 近期的公告可以看到,其Perp Launchpad 僅上線首周,交易量即突破1 億美金,且還在快速增長中。

未來我們會看到越來越多的專案方選擇在上現貨市場後,主導自己的衍生性商品市場,掌握衍生性商品市場的流動性,然後將獲取的利潤幫助專案方發展或回饋給holder,進入一個更良性和健康發展的狀態。 「作為Margin 進行交易」成為代幣的實用性之一,「分紅」成為代幣的標配,這一切正在SynFutures 的推動下如火如荼的發生。

而當這一燎原之火起來時,對於現在的SynFutures 而言,就如提供了一個巨大的泵,對其TVL 和交易量的快速增長都非常有利,離衍生品賽道的龍頭位置也將更進一步。讓**永續合約市場的主導權回到鏈上,回到社區,這是一個至少10 億美元的市場。 **僅以Base 網路為例,Aerodrome 目前TVL 為14 億美金,即使只有1/10 的資金選擇擁有自己的衍生性商品市場,那也是接近1.5 億美金的TVL。而這還只是Base 一個網路上一個協定的TVL。而縱觀整個市場,能做到這一件事的,目前唯有SynFutures 這一家,其針對專門合約交易打造的oAMM,將是這一趨勢的最大受益者。

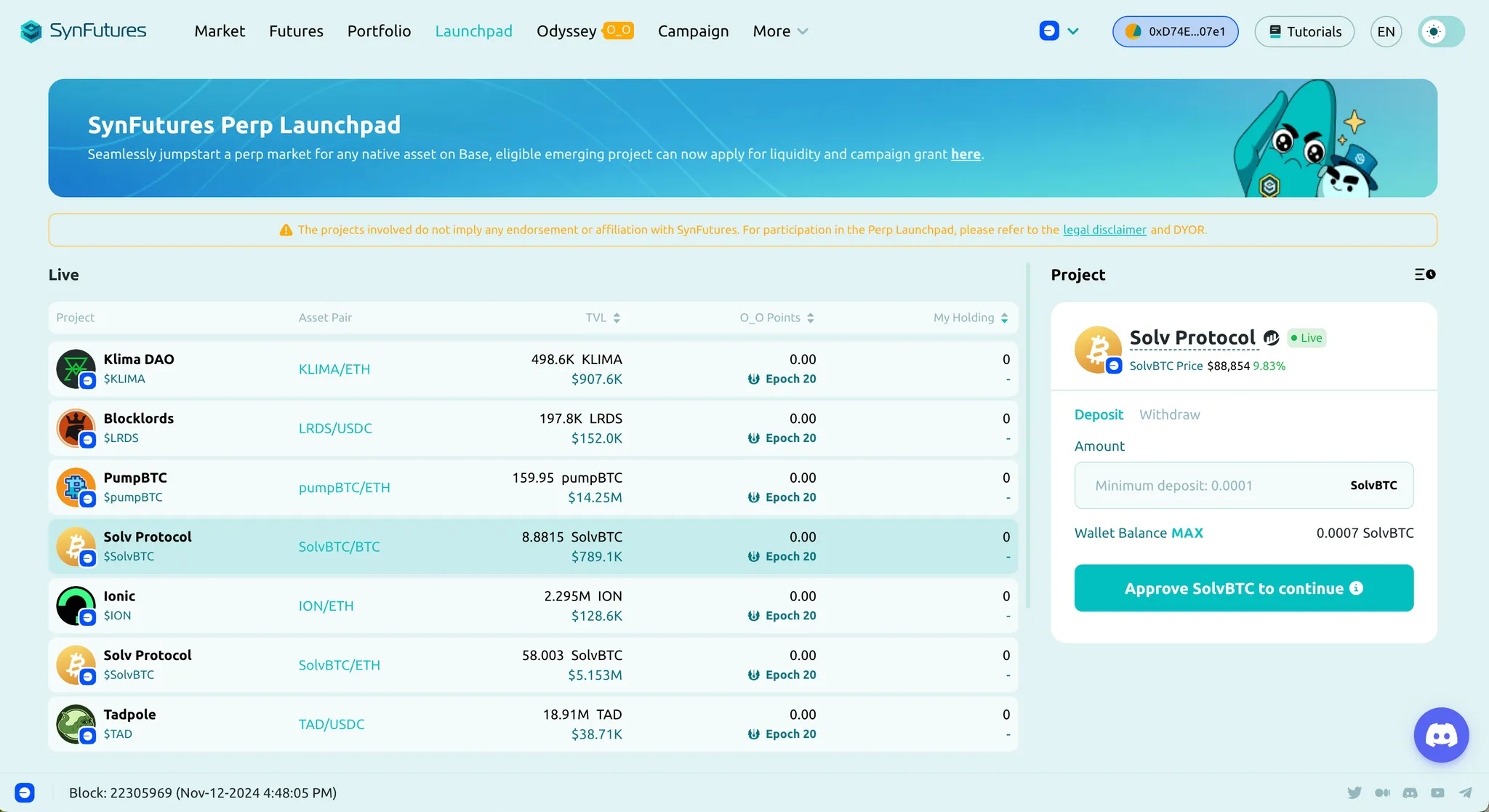

而在所得層面,未來SynFutures 也有機會與頂尖的協議如AAVE、MakerDAO 等比肩。在目前不考慮Launchpad 的情況下,其過去30 天的費用收入也超過200w 美金,在協議裡排名第3(第3 名為Base 網路的Sequencer)。

這些潛在的收入能夠幫助SynFutures 快速擴大其Perp Launchpad 的市場份額,成為這個賽道的主導者。目前在首期Grant 裡,SynFutures 已設立100w 美金的資助計劃,旨在為新興項目提供上幣支持、活動支持等,同時幫助項目提升其在鏈上市場的曝光度和活躍度。

而更多的專案方加入,又能夠幫助SynFutures 獲得更多的專案社群的支持,也意味著將會有更多的用戶,更多的收入,這又進一步能夠幫助SynFutures 去拓展去市場的影響力,**建立起增長飛輪。 **而這還是在不考慮其代幣經濟模型對生態的激勵上,而別忘了SynFutures 還是一個累計從Pantera、Polychain、Dragonfly、Standard Crypto、Framework 等業界知名機構獲得3800 萬美元的融資的項目,其未來代幣的潛在激勵和對成長飛輪的推動,將達到一個驚人的地步。

五、SynFutures 將引領前往中心化衍生性商品賽道新一輪的創新

如果你能看到這,那你可能能感受到筆者對SynFutures 的喜歡和其未來發展態勢的樂觀。因為在我看來,DeFi 領域的衍生性商品賽道已經很久沒有新的故事和新的方向了。我們都知道Vault 模式的預言機風險,我們也知道應用鏈的中心化問題,但解決方案呢?這個賽道沉寂已久,需要新的力量來攪動,才能進一步跟中心化市場競爭。 **而在筆者看來SynFutures 無疑是這階段最具創新能力和與市場需求齊頭並進的衍生品項目。從其專為衍生品打造的AMM 模型,到最近剛推出的Perp Launchpad,無一不在引領新一輪的去中心化衍生品賽道的創新,在推動這個賽道往更好的方向去發展。 **在新一輪的DeFi 行情裡, SynFutures 在扮演著衍生品賽道的破局者,推動整個賽道走向新一輪的創新和更良性的發展!