PA荐读

PA荐读

|2021-09-22 17:08

只要美国比特币ETF获得批准,会是 UPONLY 的机会。

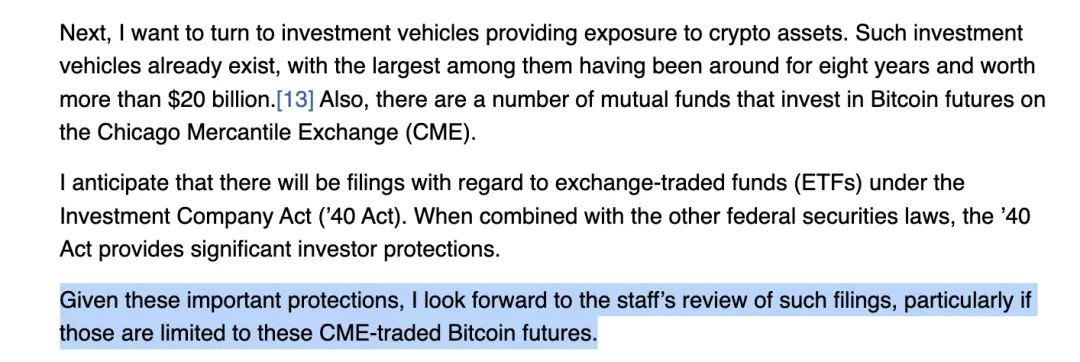

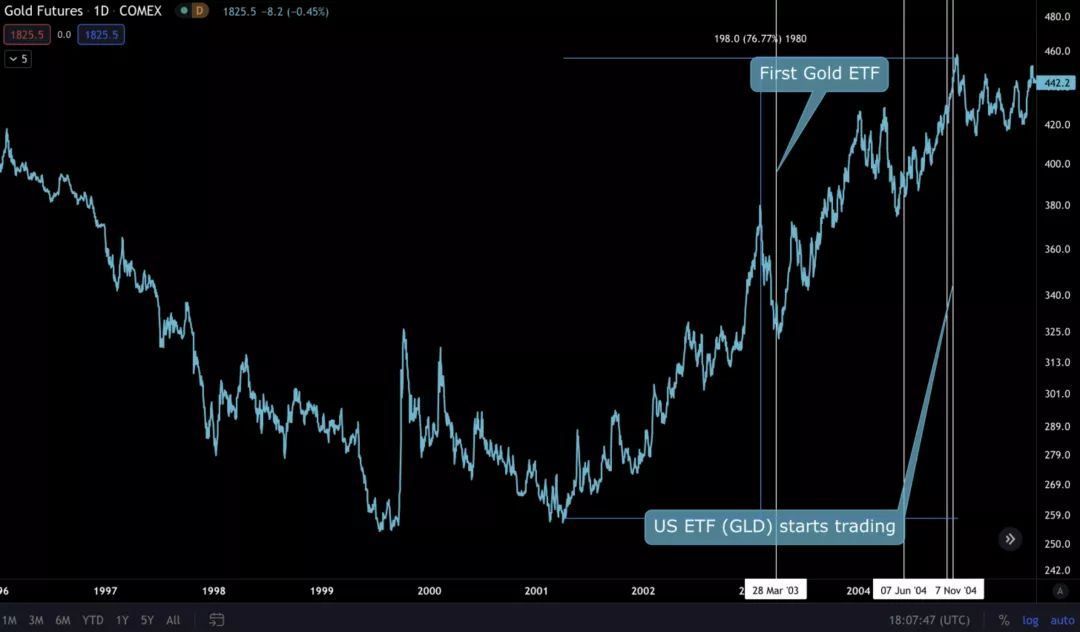

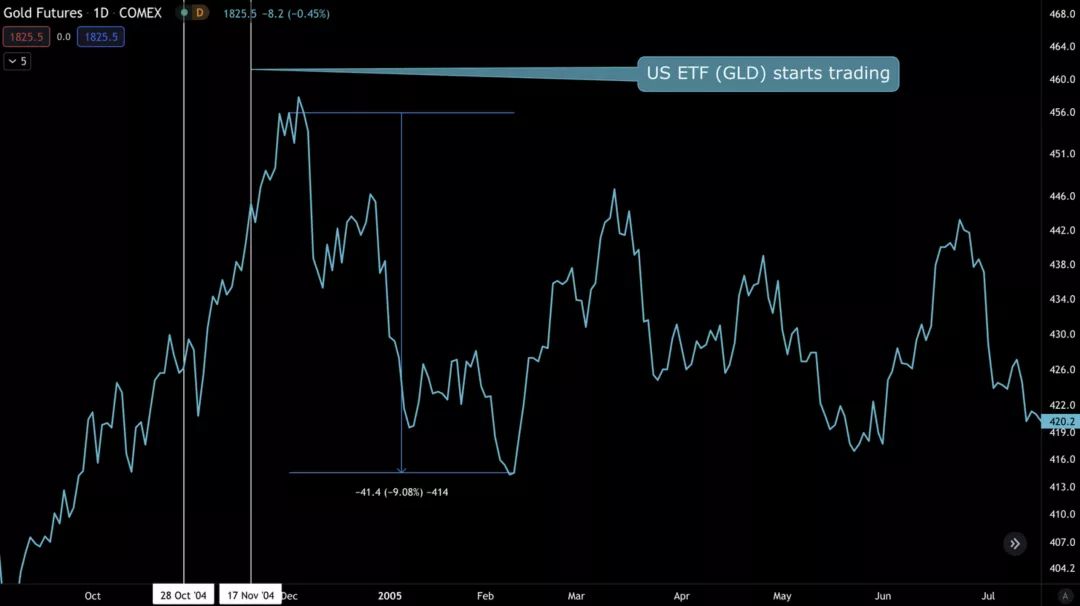

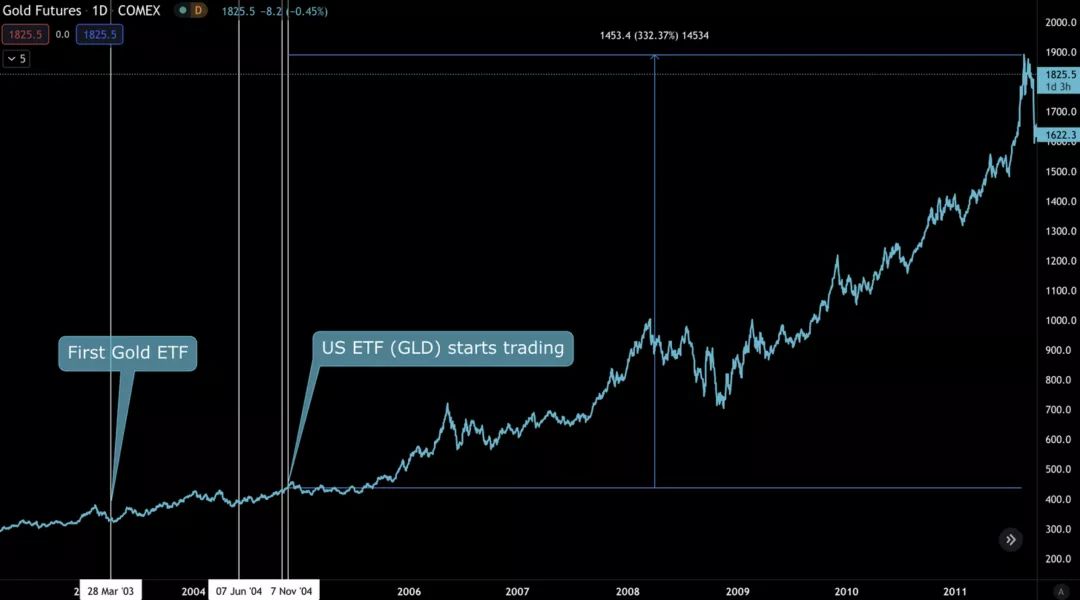

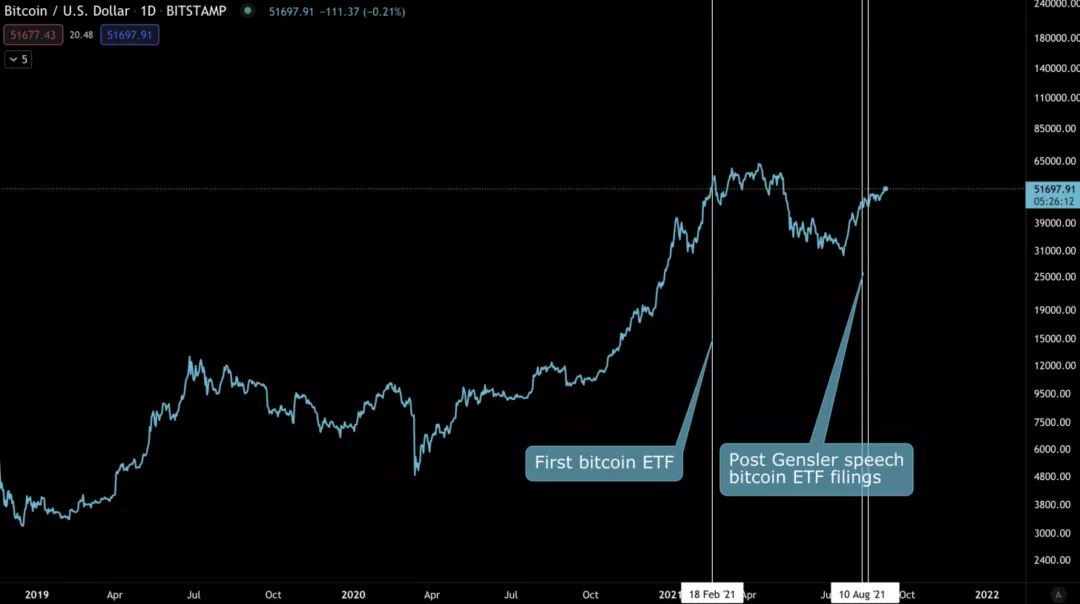

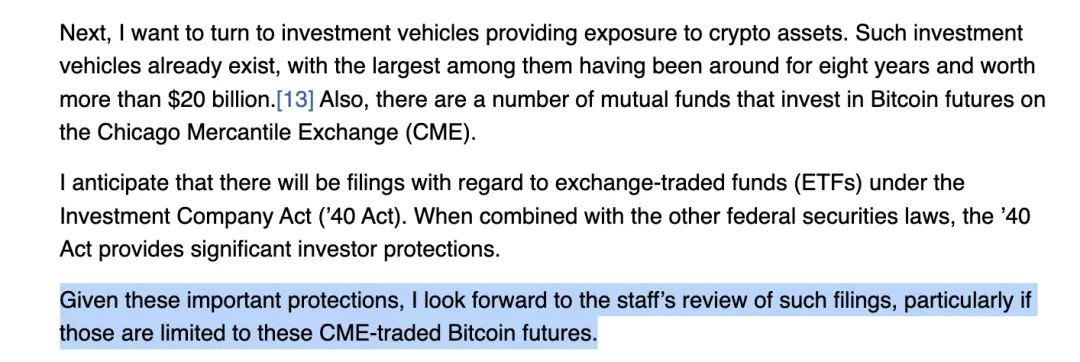

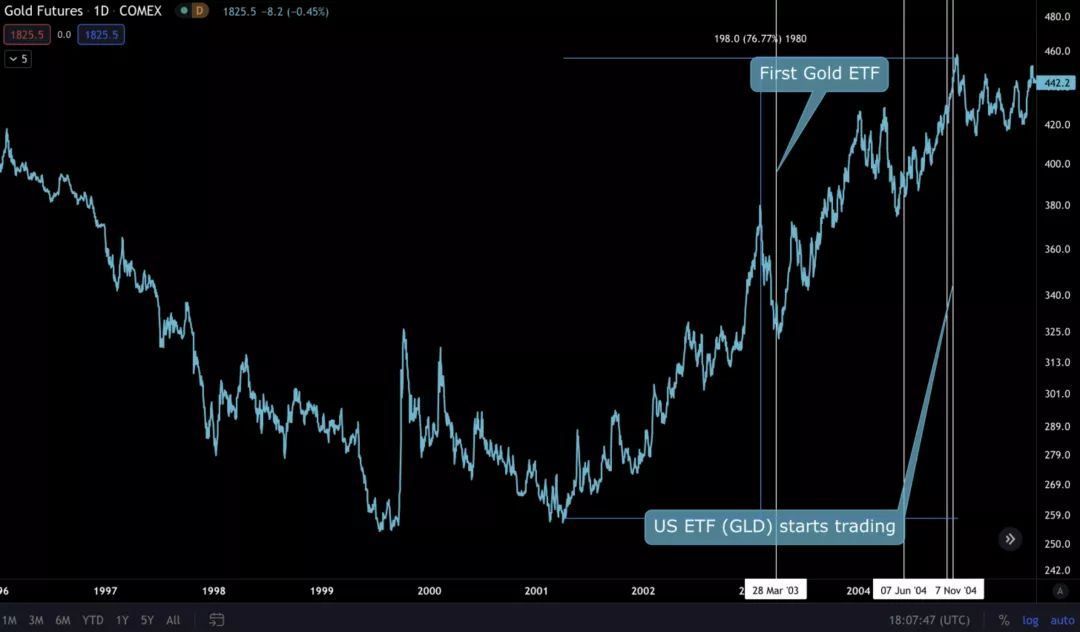

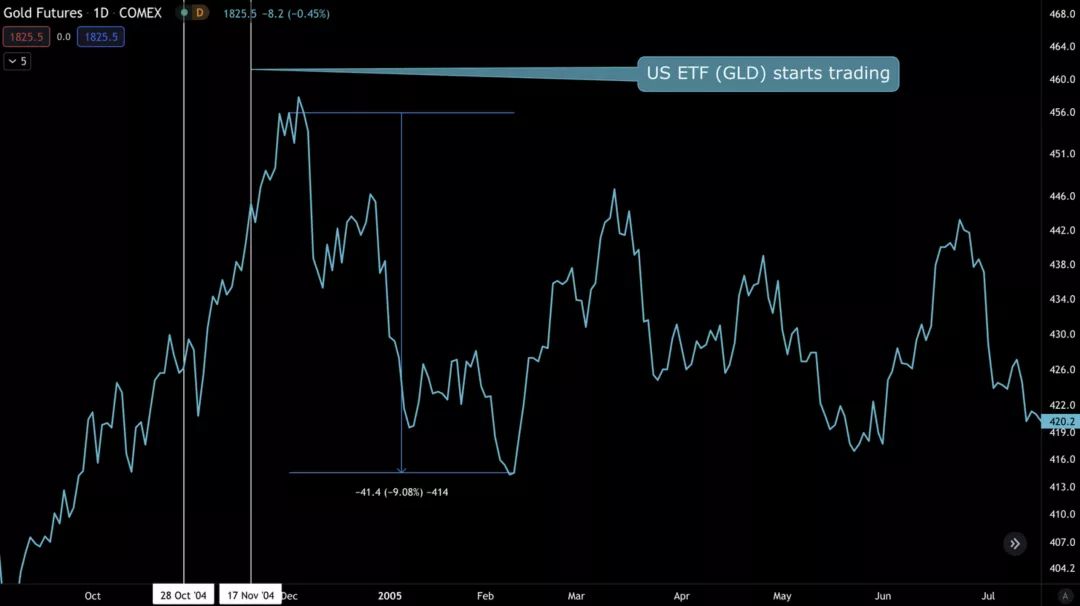

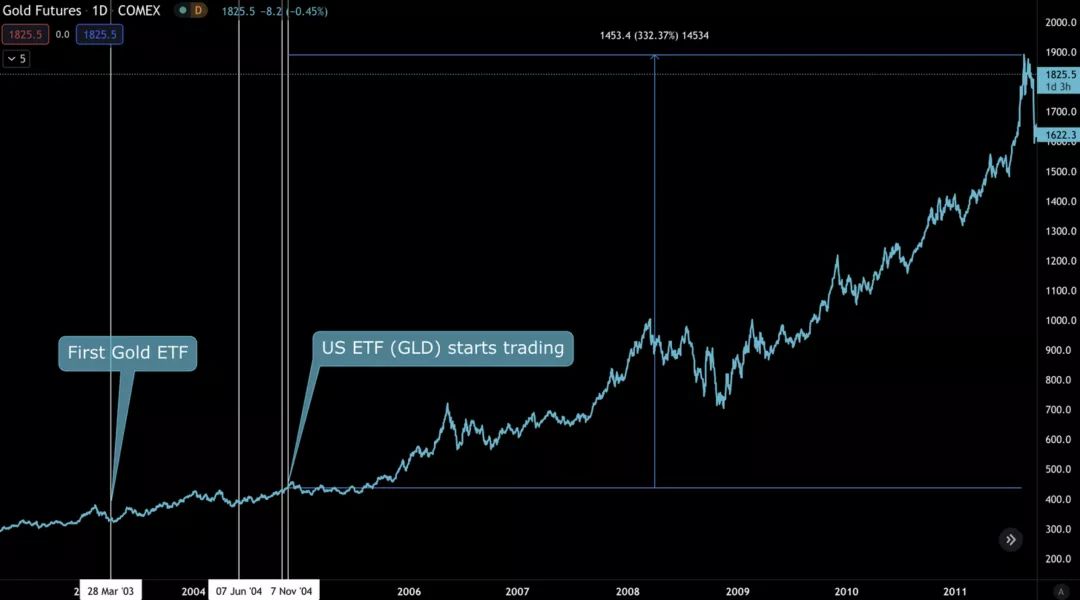

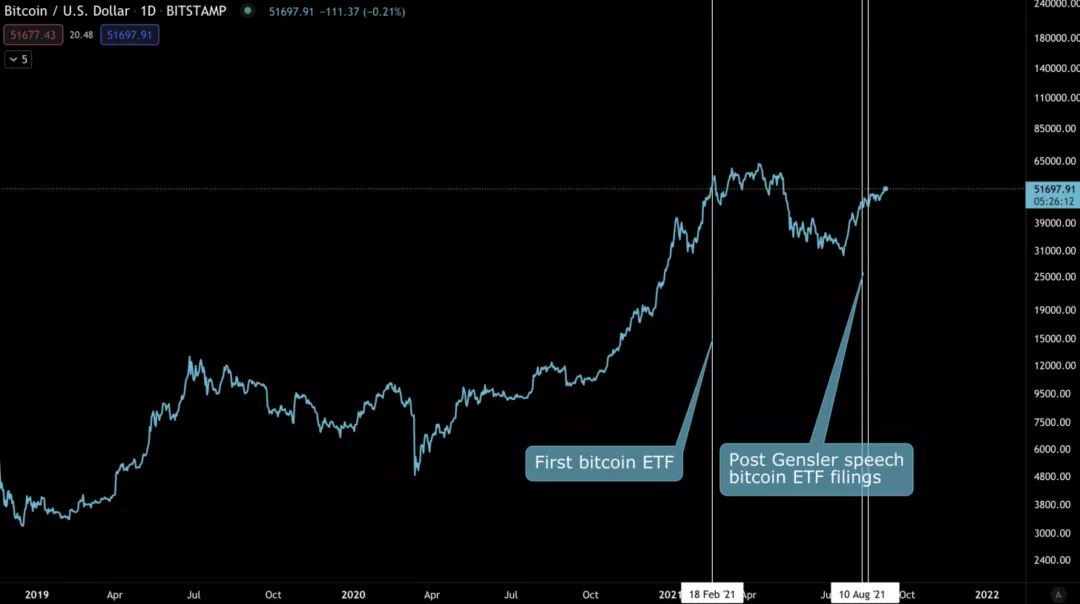

编译:Alex Zuo (左常柏),Cobo 资管 VP,前 TokenInsight 联合创始人,业内最大 FOF 牵头人经过了8年与监管的博弈,很多基金经理认为今年市场有希望迎来第一支可交易的美国比特币 ETF。我们可以从8月份美国证监会主席Gensler在Aspen论坛上发言看到一些明显信号(https://www.sec.gov/news/public-statement/gensler-aspen-security-forum-2021-08-03),他明确表示“我非常希望我的同事去审查基于CME比特币期货的ETF',他给了华尔街一个明显的信号,首先他希望有一个比特币ETF,其次是一个基于期货的ETF,而不是现货 ETF。不管这是不是一个最正确的选择,就当下而言,已经看到监管的一个很大进步。市场对这次比特币 ETF 信心空前高涨,多个信源表示,很多SEC的个人也在购买比特币,期待 ETF 的到来。那么,这到底是个buy the rumor, sell the news的机会,还是市场可能会呈现抛物线亦或大幅震荡?我们以黄金 ETF 通过的历史来作为研究样本。下图显示了黄金 ETF 的历史。2003 年,澳大利亚开设了世界上第一只 ETF,之后美国的第一个黄金 ETF GLD 于 2004 年 10 月下旬被 SEC 批准,在 2004 年 11 月开始交易。以下是黄金历史价格图表,我们之所以讨论黄金 ETF 历史走势,是想看到比特币是否会走出类似行情。当我们放大当时的 K 线会有更明显的发现:在 ETF 批准之前,从 2001 年的低点到 2014 年年末通过,黄金价格增长了 76%。(K 线显示从 2001 年低点到 ETF 通过,黄金价格涨 76% )这或许给了我们在美国批准 ETF 前买入的参考,但之后市场怎么样?是否需要 sell the news?通过下面 K 线,我们看到 ETF 通过后的下一个月,市场立马下跌 9%,之后市场进入横盘震荡,ETF 的效应开始显现。由于更多的交易者更容易获得贵金属,这也意味着新的交易参与者可以通过 ETF 获得黄金敞口,而无需保管金属、聘请审计师、将其存放在银行等,是不是听起来很熟悉?随着新交易者在公开市场上购买这种资产更加容易,之后发生的事情就顺理成章了。这几年时间,黄金走出了疯狂牛市,由于 ETF 的通过使得更多资金进入了这个市场。在接下来的几年里,黄金从 420-440 美元区间涨至 1900 美元,从 ETF 开始交易时计算涨了330%。现在我们回看比特币的历史,2021年2月,世界第一个比特币 ETF 在加拿大通过,在 8 月我们看到了美国 SEC 主席关于比特币 ETF 的友好讲话。( 2021 年 2 月加拿大通过世界第一个比特币 ETF )一般 ETF 从递交到通过平均时间是 221 天,最长不会超过 240 天,所以我们认为美国第一支 ETF 有可能在 2022 年 3 月或 4 月通过,虽然很多人认为今年的圣诞节前就能看到通过,但根据历史,可能今年还不能够最终通过。可以比较稳妥地讲市场会喜欢比特币 ETF,把资金配置到一个低通胀且总量有限的资产类别充满着吸引力。保持供给不变的情况下,更多的需求只会造成更高的价格。然而,我们不能忽略的是,这是一个基于 CME 期货的 ETF,一定会比基于现货 ETF 的需求低。CME 的期货可以制造更大的下行压力,它是一个纸合约,交易员可以做空多于 2100 万枚比特币。我们总体上还是持乐观态度,但最大的顾虑是,华尔街一定会创造更多像 Grayscale 一样锁住流动性的产品,使得比特币在市场上更少流通,并且交易转账不发生在比特币网络上,如果这个趋势持续的话,矿工的利益将受到影响,如果链上交易量持续缩减,矿工是否会离开?虽然我们并不知道事情未来会发展成什么样,但是未来 4-5 年我们还是不必担心,尤其是如果 ETF 明年通过,短期影响不会显现。更多的实体、个人、基金、公司等将更容易获得比特币,一旦这种催化剂发生,它会在几年内走高,类似于我们看到的黄金走势。在催化剂将市场推向新高之后,我们可以再开始网络安全的辩论。但就目前而言,只要获得批准,会是 UPONLY 的机会。

作者 :PA荐读

本文為PANews入駐專欄作者的觀點,不代表PANews立場,不承擔法律責任。文章及觀點也不構成投資意見。

圖片來源 :

PA荐读

如有侵權,請聯絡作者刪除。