今天來聊聊StETH/ETH的事情,也就是交易對流動性即將耗盡。

顧名思義,stETH是ETH上的質押版本,其目的就是為了保護合併後的ETH安全。

先來介紹一下stETH是什麼?

stETH是以太坊生態系統的支持者,Smart Yield 計劃一直致力於為產生ETH 收益提供最佳風險回報率。使用原生協議的Staking 策略是在單一資產中產生收益的最低風險策略——我們可以將原生Staking 策略與傳統金融中政府債券面臨的風險進行比較。

在SwissBorg,非常負責任地評估DeFi 平台,其跟踪記錄可以追溯到DeFi 收益的開始。以太坊Staking 需要仔細分析的風險是提供Staking 機制的平台的交易對手風險。由於內部盡職調查和風險評估分析,Lido是確定的最佳質押提供商。以太坊社區也同意,因為Lido 擁有業內第四大TVL,以太坊排名第一,持有32%(420 萬ETH)的ETH 流通供應。

因此,stETH 和ETH 應該是一一對應的,並且在Curve 上有一個流動性池。

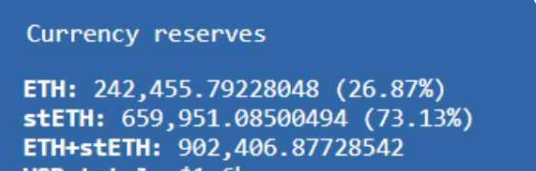

然而,現在Curve 上的流動性池已經變得極度不平衡,stETH 的比例接近75%,這是前所未有的傾斜率。

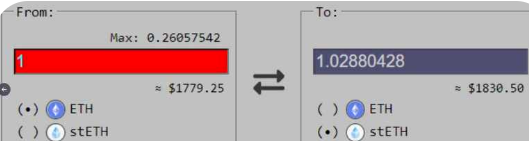

這導致stETH 與ETH 的兌換比例變成了1.03:1,而且傾向性還在增加。

理論上,去錨定的節奏是由流動性池的傾斜率決定的。

關於A 因子的問題,簡而言之,stETH 礦池目前處於臨界水平,脫鉤隨時可能加速。

stETH 和ETH 是一對一錨定的,合併將在幾個月內發生。現在買stETH似乎是一種可以獲利的套利操作,這和沒有資產支持的UST有很大不同,那投資者為什麼要退出呢?

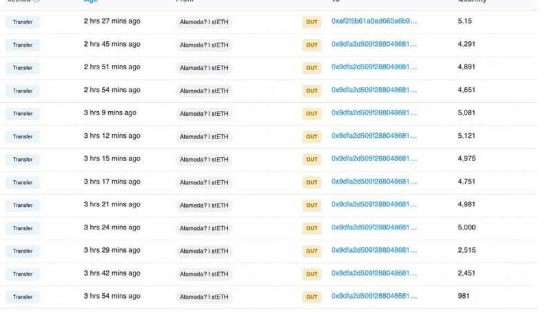

觀察到Alameda Research 正在退出他們的職位。儘管有滑點損失,但在幾個小時內, 近50,000 stETH 被撤回。

眾所周知,Alameda在市場上有著非常靈敏的嗅覺……

事實上,他們是Lido 上stETH 的前七名持有者之一,他們的舉動很可能會引發擠兌。

然後看看其他大股東。從借貸平台Celsius開始。

Celsius 擁有近450,000 stETH,價值約15 億美元。他們將這些stETH 作為抵押品存入Aave,並藉出約12 億美元的資產。

這可能沒什麼大不了的,但是……

Celsius 正在迅速耗盡其流動投資者的贖回頭寸。

他們使用數十億美元的非流動資產借出巨額貸款來償還客戶的贖回款。

Celsius 正在苦苦掙扎,過去一年他們在黑客攻擊中損失了巨額資金,而且情況越來越糟。

起初,他們在Stakehound 事件中損失了7000 萬美元。

(注:6月7日,據Dirty Bubble Media報導,加密借貸平台Celsius Network在Stakehound私鑰丟失的情況下損失了至少35,000 ETH。)

然後在BadgerDAO 盜竊中又損失了5000 萬美元。

最重要的是,5 億美元的客戶存款在最近的LUNA 崩盤中被抹去。他們對客戶資金的魯莽操縱真是無語。

這些只是公共信息的盜竊損失,不排除其他未知的盜竊事件。

投資者現在以每週50,000 ETH 的速度贖回他們的頭寸,這意味著攝氏只有兩種選擇:

1. 將他們的stETH 兌換成ETH,然後兌換成穩定幣以增加流動性。

2. 抵押stETH,用貸款償還客戶。

如果他們選擇第一個選項,他們持有大約450,000 stETH,但Curve 的池子只有242,000 ETH。每次拋售都會加劇交易對的匯率偏差,這對他們來說是一個很大的損失。

Uniswap 上還有大約500 萬美元的stETH 流動性,CEX 流動性未知。但CEX、Uniswap 和Curve 的流動性應該不足以支持他們賣出所有頭寸。如果可以,他們應該直接去CEX,而不是在Curve 上銷售。

stETH的交易對只有ETH,(FTX上有USDC交易對,但是佔比很小),也就是說stETH被ETH替代後,ETH也將面臨賣壓。

他們用stETH 借了很多錢,這些數十億美元的拋售將使他們的抵押率更加危險。

假設stETH 脫鉤嚴重或市場狀況變得更糟。

Alameda可以被清算。借貸變得更加昂貴,他們的抵押品由於市場狀況而失去價值,低於釘住匯率的拋售使他們付出更多代價,流動性枯竭。負反饋循環。

另一件值得注意的事情是Aave 將如何清算像stETH 這樣的非流動性資產。

他們是對這些資產負責,還是在冒著ETH 價格下跌的風險時被迫在幾個月內保持流動性不足?他們應該怎麼做?

Celsius 很可能在清算前被凍結贖回。

Celsius 只剩下幾週的資金,並且由於脫鉤、借貸費用和延遲合併的風險而遭受了重大損失。似乎被凍結只是時間問題。

我們不要忘記,在這種情況下,它們並不是唯一的巨鯨。當其他鯨魚聞到血腥味時,它們會火上澆油,做空期貨市場,同時清算其他頭寸。這可能就是Alameda 拋棄50k stETH 並將其換成穩定幣的原因……

SwissBorg 等資產管理平台持有約80,000 stETH 的客戶資產。通過他們的錢包可以發現,他們在Curve 流動性池中投入了2700 萬美元的stETH,並且有51,000 stETH 可用。如果他們退出流動資金池並拋售stETH,Celsius 將陷入兩難境地。

宴會結束後,巨鯨就要離開了,誰會是第一個呢?

從今天的交易來看,已經出現了一些大規模的退出,其中包括2400 stETH(約420 萬美元)的退出。

隨著stETH 變得越來越缺乏流動性,繼續關注Celsius需要清算的其他頭寸。大約700 萬美元的LINK,超過4 億美元的WBTC,已經在路上了……

大量散戶正在利用槓桿在Aave 上套利,如果ETH 價格暴跌,情況可能會變得非常難看。

每個人都需要抵押品來彌補他們的槓桿並出售他們的其他頭寸。

面臨清算風險

Alameda 、a16z、Coinbase、Paradigm、DCG 、Jump Crypto 和三箭資本是stETH 的七大持有者,可能導致大規模的擠兌發生,而當查看Celsius Network 等其他一些大型stETH 持有者時,也可以看到一些警示跡象。

Celsius Network 擁有巨大頭寸,包括價值15 億美元的近45 萬顆$stETH ,他們還使用Aave 存入$stETH 作為抵押品,並積累了大約12 億美元的負債,這仍不該是一個問題,但是…

問題是Celsius Network 正在迅速耗盡流動資金來償還贖回頭寸的投資者。數十億美元處於非流動性頭寸,他們利用巨額貸款來支付客戶的贖回。

如果我是VC 或做市商,我會這樣玩:

1、平倉同時做空;

2. stETH 掛鉤被打破,導致暴跌,ETH 價格暴跌,然後在合併前以極低的折扣買入stETH。

今天的分享就到這裡,後期會給大家帶來其他賽道的龍頭項目分析。感興趣的可以點個關注。我也會不定期整理一些前沿諮詢和項目點評,歡迎各位志同道合的幣圈人一起來探索。

大家看完記得點贊再看轉發!