作者:MIIX Capital

引言

受益於Ordinals 火熱,以及銘文的造富效應,讓市場把更多目光投向了BTC 生態。大家發現可以透過Taproot 協定儲存訊息,從而打包到鏈上作為追溯憑證,這意味著,BTC 鏈能夠儲存資訊並搭建DApp。

隨著BTC 生態徹底進入大眾視野,基於Taproot 的升級,徹底奠定了開發者在BTC 上建立智慧合約的基本技術。本文將結合BTC 技術的發展背景以及現狀,對BTC 目前正在開發的生態以及潛力項目進行深度分析。

1、賽道總覽

1.1 定義和背景

開發者一直嘗試在BTC 上建立智慧合約,因為BTC 的強共識和高市值,讓它從理論上具備更高的安全性,於是:

2023 年3 月份, Ordinals 憑空問世,定義了一套在BTC 網路運行的序數協議,使得Token 和NFT 能在BTC 網路上實現並穩定運作。

進而開發者透過Ordinals 衍生出銘文(Inscriptions)協議,允許將任意內容(如文字、圖片、影片、html 等格式的檔案)附加到單一聰上,並透過發送Taproot 腳本的交易來實現鏈上打包,完成銘文銘刻。

這樣就實現了透過Taproot 協議來儲存訊息,進而被打包到鏈上後作為追溯憑證,讓BTC 成為可儲存資訊的公鏈,從而能夠依據taproot 協議建造DApp,BTC 生態也由此徹底進入大眾視野。

每個BTC 都細分為一億個聰,Ordinals 就是一個為每一個聰編號的系統。同時聰依照先進先出的原則從交易輸入轉移到交易輸出。編號方案和轉移(交易)方案都依賴順序,編號方案依賴聰被挖掘出來的順序,轉移方案依賴交易輸入和輸出的順序。

1.2 發展歷程

染色幣

2013 年,有人在BTC 社群提出「染色幣」(Colored Coin)的概念,讓人們對小額BTC 染色,即利用BTC 區塊鏈的特點,把BTC 空餘的欄位定義成資料的格式,用以代表自己所持有的其他資產,這使得BTC 區塊鏈不僅可支援BTC 交易,還可以支援其他更廣泛的應用。

但是,染色的本質是協議,需要客戶端支持,如果某個客戶端不支援該協議,就無法識別UTXO 中的資料是代表了染色幣。 (Bitcoin-Core 作為最大的客戶端,並沒有認可該協議,因此染色幣一直是小範圍採用。)

所謂染色,指的是向BTC 的UTXO 中添加特定訊息,使不同的UTXO 可以進行區分,從而讓同質化BTC 之間可以被區分。染色幣是指一組使用BTC 系統來記錄除BTC 以外資產的創建、所有權和轉讓的類似技術,可以用於追蹤數位資產以及第三方持有的有形資產,並透過染色幣進行所有權交易。

OP_RETURN

2014 年3 月,Bitcoin Core 0.9.0 發布,將OP_Retrun 輸出納入為標準交易的類型,交易會被節點轉發但更新說明提到:

這項變更並不是鼓勵在區塊鏈中儲存資料。這次的OP_Retrun 變更創造了一種可證明可剪枝的輸出,以避免永遠無法花費的輸出被用來儲存任意資料(例如圖片) — — 有一些這樣的方案已經部署了— — 這樣會導致BTC的UTXO 資料庫膨脹。在區塊鏈上儲存任意資料依然是個糟糕的想法;在別的地方儲存跟貨幣無關的資料會更便宜也更有效率。資料來源:https://bitcoin.org/en/release/v0.9.0#opreturn-and-data-in-the-block-chain

這個方案是BTC Core 團隊對於BTC 造成的污染作出的妥協方案,為了防止染色幣這種類型的協議,將無關資料存放在UTXO 上,因此節點現在可以轉發。

閃電網路

閃電網路最早於2015 年2 月在論文《The Bitcoin Lightning Network: Scalable Off-Chain Instant Payments》中提出,並於2018 年推出,目的是解決交易網路的效能問題。

閃電網路是將大量交易放到BTC 區塊鏈之外進行,只把關鍵環節放到鏈上確認。大致原理是:在交易雙方建立一個鏈下的支付通道,然後最後退出支付通道後,再一次性結算,把交易的最終結果提交到主網。它允許用戶在主區塊鏈之外進行大量交易,然後將這些交易以單筆交易的形式進行記錄。但是,閃電網路能為BTC 帶來的TPS 仍然有限,而且其上也仍然不適合建構智慧合約。

另外,用戶是在鏈下進行交易,關閉通道後才會把最終結果上傳到鏈上,因此,閃電網絡交易過程的安全性並無保障,大規模資金仍然不敢輕易使用閃電網絡,仍然要通過主網的形式轉帳。

Taproot

Taproot 升級於2021 年11 月上線,是過去幾年中執行的最重要的升級之一,旨在增強第一代區塊鏈網路的隱私性、可擴展性和實用性。

Taproot 升級後支援批量驗證多個簽名和交易,從根本上解決了先前交易驗證速度慢的問題,大大減少對區塊空間的需求並加快操作速度。這同時也降低了智能合約的資源密集度,從而使它們對於日常交易來說更加實用和易於訪問,這種多功能性為BTC 網路上的獨特數位資產和其他高級功能開闢了新的可能性。

現在大部分的智慧合約建置都開始基於Taproot 協定進行。但是Tproot 也有自己的問題,其中就包括了數據存儲在鏈下,需要支援Taproot 格式的錢包,數據主要是存儲在第三方索引,如果用戶或者第三方丟失數據,那麼就會丟失代幣。

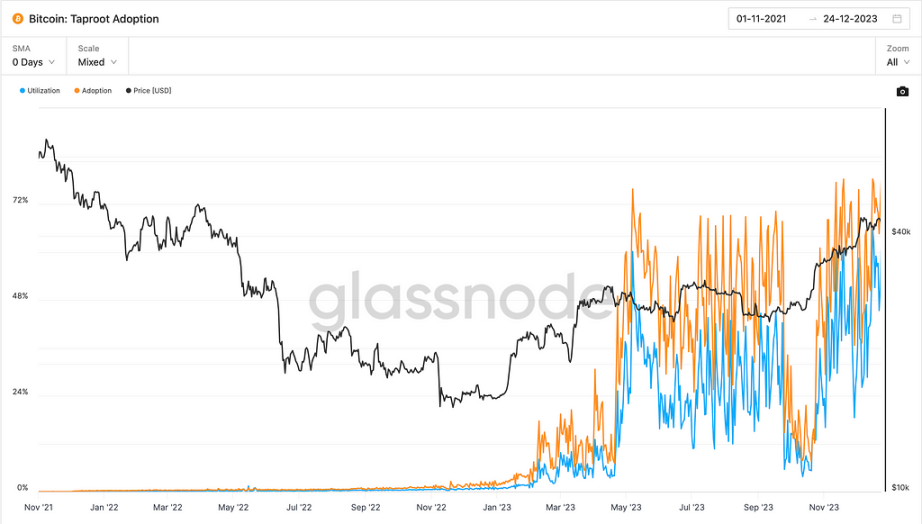

以上是Taproot 的採納情況,我們能夠看到自從推出以來,Taproot 的採用率正在逐漸增加。 Ordinals 是在2022 年11 月推出,自從Ordinals 推出以後,其使用率出現了爆發式增長。截止2023 年12 月25 日,平均100 筆交易其中就有75 筆與Taproot 相關。

1.3 競爭格局

作為一條公鏈,目前分為資產發行也就是BRC-20 代幣或銘文代幣,以及多樣化的智能合約。本質上,仍然是公鏈之間的生態競爭,目前還沒有一個非常明顯的競爭出現,因為是一個較為全新的賽道,各個生態如Layer2、DeFi、Gamefi、跨鏈橋都處在剛開始開發的階段。

競爭的關鍵點仍然在於誰能第一個將Layer2 落地,以支持智能合約(BTC 主鏈無法支持智能合約),目前的熱度主要集中在單純的銘文,以及支持智能合約的基礎設施。

BTC Layer1 的發行方式有兩個流派: Json 流派和Atomicals 獨家的UTXO 流派。

Brc20 與側鏈擴容

Brc20 是一種鏈上記錄,鏈下處理的代幣系統,將BTC 作為儲存使用,對於這類的擴容,可以透過將更多的業務邏輯添加到鏈下索引伺服器中實現。例如,直接在Json 的“op” 字段下引入除了“mint”、“deploy”、“transfer”外全新的原語,來進行掛單、抵押、銷毀、授權等操作,這些“op” 的組合能進一步進化出swap、借貸等Inscription-Fi ( 銘文金融),乃至更複雜的socialfi 和gamefi。

這本質是面向索引器編程,這更像web2 對伺服器介面進行編程,實現難度較低,甚至可以直接從索引伺服器開始,但獲得效果非常顯著。目前,unisat 的swap 等功能,包括brc100、orc20、Tap 的協議,都是這類Json 擴容流派的先行者,有機會快速地帶來改變。

但是,去中心化是永遠需要考慮的問題,面向索引器編程必然會導致伺服器壓力越來越大,社區運作起來更加困難;複雜的業務也必須要求共識的一致,最終還是會導向智能合約平台的開發。

Atomicals 的Layer2

Atomicals 的Arc20 代幣直接由BTC 的UXTO 本身表示,而不存在Json 的更新。直接基於UXTO 的操作能讓Arc20 代幣實現許多有趣的能力,例如實現Arc20 代幣與BTC 的Swap 交換、消耗Arc20 代幣產出另一種Arc20代幣等。

透過對交易輸入/ 輸出的控制,Arc20 可以實現簡單的DeFi 功能( 這對開發者提出了更高的要求,難度更高),它的好處非常明顯:所有的邏輯都直接被BTC 網路處理,共享最大的安全性與共識;同時可以無縫地吸入BTC 資產,不需要像側鏈一樣依靠第三方BTC橋。

Arc20 本身不是圖靈完備的,因此,Atomicals 協議在吸收了Bitvm 的設計思路後,也提出了Avm 的BTC Layer2 方案,這是一種在BTC 網路Layer1 遞交證明並被BTC 腳本電路邏輯所驗證的Layer2 。 Arc20 作為UTXO 代表的資產,天然地適合被當作AVM 二層的欺詐證明的抵押物。這也許是最適合BTC 的Layer2 方案。

Atomicals 的開發服務商@wizzwallet 在最近的更新中給出一些AVM 的信息,也許進展比想像中更快。

2、賽道生態

2.1 Layer2生態

Stacks

Stacks 計畫始於2017 年,Stacks 是一個致力於建構BTC 上層應用的Layer2 公鏈項目,主要是透過POX(Proof of transfer) 共識機制與BTC 相連,目標是在BTC 基礎上建構一個大規模的生態系統。

目前Stacks 官網上大約收錄了有60 款DApp。在Stacks,礦工鎖定BTC 以後由網路來選擇每一輪的領導者,每一輪的領導者負責Stacks 的區塊打包,然後領導者將哈希值送到主網,獲得智能合約以及交易的費用獎勵。也就是說,該節點不僅負責BTC 主網的節點,也參與Stacks 網路的節點驗證,就有兩個機會獲得打包獎勵。

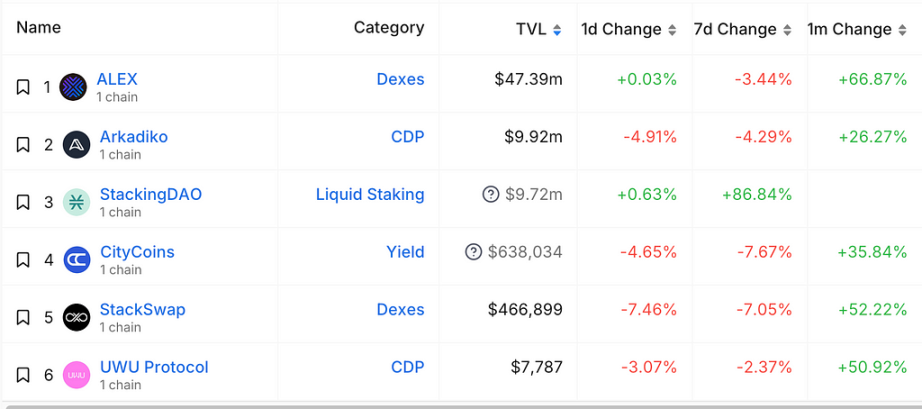

目前Stacks 的整體資料狀況無法在公開管道取得,整體生態發展不盡人意,近期則由於銘文行情帶動Stacks 的關注度增多,導致其TVL 大幅上漲。

目前Stacks 的TVL 主要集中在ALEX 上,作為Stacks 上的一站式DeFi 協議,其TVL 達到4500 萬美元,市值約為2.45 億美元。

從數據來看:ALEX 市值上漲的時間點較晚,對於基礎設施類型的龍頭協議來說,可能會滯後於整體行情,摺頁說明了行業內的資金流轉速度仍然較慢。

Rootstock

Rootstock 是一個基於BTC 的、兼容EVM 的智能合約平台,旨在在不損害BTC 核心層的情況下,擴展其功能,實現智能合約,並實現DeFi 協議的無許可構建。 Rootstock 基礎架構架構(RIF 架構) 適用於付款、驗證等場景。

Rootstock 的發展較好,其TVL 遠超Stacks,主要是Stacks 上的DApp 需要使用全新的語言Clarity 進行構建,但是Rootstock 是EVM 兼容的,對開發者的進入更為友好。

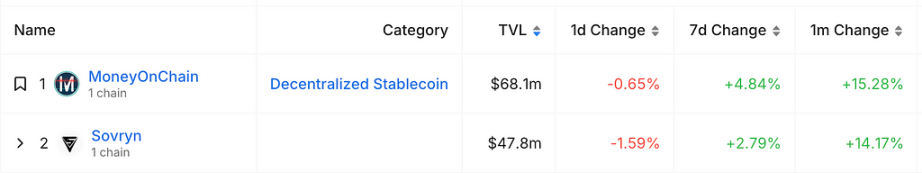

目前來說,該生態內的主要項目是MoneyOnChain 以及Sovryn,分別是一站式DeFi 平台以及Lending 平台。目前Sovryn 已經發幣,市值2,500 萬美元。

Liquid Network

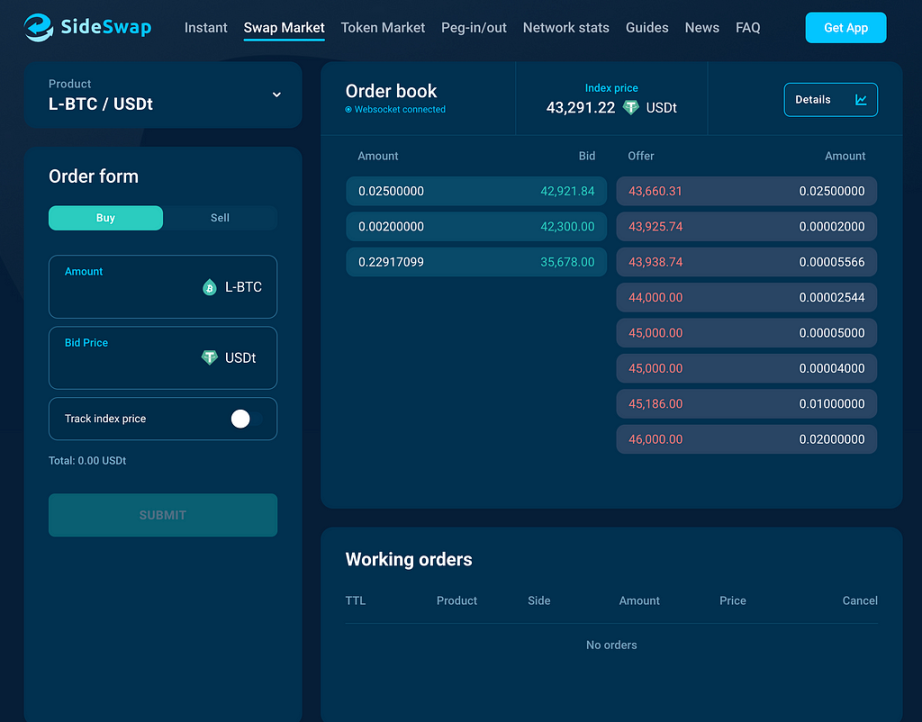

Liquid 運作原理與閃電網路相似,網路上的BTC 由主鏈上的BTC 按1:1 進行可驗證支援。一旦用戶將BTC 轉移到Liquid,他們就可以在進行交易時利用網路的速度和保密功能。用戶還可以在網路上發行新資產,例如穩定幣和證券型代幣。

目前官方推薦了兩個應用,分別是Hodl Hodl P2P 借貸協議以及Side Swap。 P2P 借貸雖然能夠優化資金效率,但是流動性很差(目前主流的借貸協議都已經變成了點對池的形式,能夠更好的匹配供需雙方)。

2.2 NFT 生態

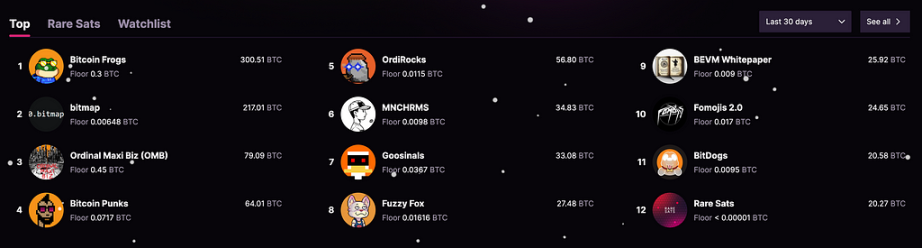

受益於Ordinals 的市場熱度,資金開始逐漸湧入NFT 生態。目前流動性較高的NFT 市場是Magic Eden,在2023 年3 月便推出了BTC 的NFT 市場,目前佔據該市場約70% 的流動性。

Bitcoin Frogs

在Magic Eden 的NFT 市場上,成交量最高的是Bitcoin Frogs。一款純粹的PFP,總量10,000 個,地板價0.3BTC,交易量約950 BTC。

從數據來看:隨著BTC 賽道熱度的逐步下降,Ordinals 價格隨著降低,NFT 市場的行情走勢也隨之下降。

Bitmap

Bitmap 是來自blockamoto 於2023 年6 月13 日基於ordinals 上提出的一套開源標準協議,目的是為了建立BTC 鏈上的元宇宙土地共識。

這個項目比較新穎,與Decentralized、The sandbox 等不同,這類型的土地,可以構建無數個類似的項目,但是如果將區塊與bitmap 綁定,那麼稀缺性是很自然形成的,而不是項目方自己制定的。 bitmap 的稀缺性就來自於所屬區塊的序數。目前bitmap 大部分專案都還在探索開發階段。

Bitmap 實際上是一套給BTC 每個區塊定義歸屬權的標準,索引器或平台可以根據規則將區塊資料視覺化映射生成為一個個不同的3D 空間,成為一塊元宇宙的土地。例如依照blockamoto 提議把區塊包含的value 資料定義為土地表面積,vbytes = 陸地深度等。因為每個區塊包含的資料不一樣(區塊編號、交易金額、交易數量)所以最終會產生為一個個具有不同屬性的土地。

BTC 原鏈本身其實並不存在讓某人擁有這個區塊所有權的概念, Bitmap 是在自己生態內給Bitmap 持有人定義了區塊所有權,這也是bitmap 的核心。在這個不變的核心基礎上,索引器或基於bitmap 開發的專案方可以有自己的規則來解讀區塊數據, 映射不同的元宇宙場景,開發不同的功能給bitmap 持有者。

Ordinal MaxiBiz

Ordinals 協議是一種將資料寫入BTC 網路上各個Satoshi 的方法,最初用於鑄造圖像作為NFT,之後開發者使用基於文字的銘文來創建代幣,就像透過以太坊網路上的ERC-20 代幣標準鑄造的方式類似。而Ordinal Maxi Biz 就是隨著Ordinals、稀有聰概念在這一輪NFT 進入大眾視野的。

它利用JSON 資料的序數銘文來部署、鑄造和轉移代幣。這項創新滿足了BTC 網路上對可替代代幣的需求,這是以前所缺乏的,但也有其限制。這就是開發人員在序數之上建立協議的地方,以進一步改進其基礎設施。

BRC-20 是一種實驗性的可替代代幣標準,在BTC 網路上使用序號銘文,但與ERC-20 不同,BRC-20 代幣不使用智慧合約。

有一個區塊9 聰,是流通中最古老的聰,由於其歷史和文化意義,區塊9 聰非常受歡迎。區塊9 聰上刻有的一些熱門系列包括Ordinal Maxi Biz (OMB)、 Green Eyes 和Timechain Collectibles Series2。

2.3 DeFi生態

隨著Ordinals 熱潮,許多開發者開始在BTC 上建立多個DeFi 協定:

Bounce Finance

Bounce 是一個去中心化的拍賣協議,用於進行代幣互換,該協議於2020 年7 月上線,並在2020 年10 月,Bounce 被選為幣安智能鏈第二批種子基金資助項目,也被認為是幣安的子項目。

Bounce 由Ankr 的創始人Chandler Song 創建,投資者包括ParaFi Capital、Blockchain Capital 等機構,以及Synthetix 的創始人Kain Warwick 和Aave 的創始人Stani Kulechov 等行業人士。

拍賣協議上線了近期大熱門的跨鏈協議Multibit 以及借貸協議Bitstable。開創性的Multibit 協議旨在統一BTC 網路和以太坊虛擬機器(EVM) 網路之間的流動性。其核心產品是Multibit 橋,用於在ETH 鏈、BNB 鍊和BTC 網路之間無縫轉移代幣。此橋接機制不僅增強了BRC-20 代幣的流動性,也促進了整個BTC 生態系統的成長和發展。

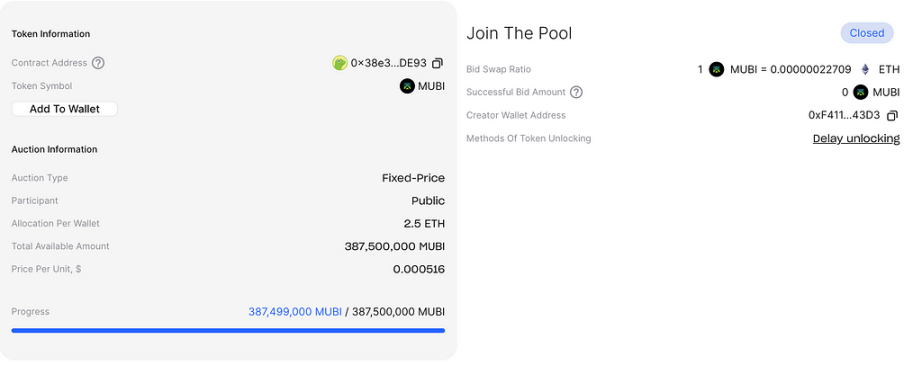

Multibit 拍賣時價格每個0.000516U,截止12 月25 日價格為0.2407,上漲466 倍,目前市值2.3 億美元。

BitStable

BitStable 是一個基於BTC 網路的去中心化資產協議。任何人都可以在任何地方透過這個平台為BTC 生態系統的抵押資產產生$DAII 穩定幣。 BitStable 擁有雙代幣系統和跨鏈相容結構,其代幣為$DAII 和$BSSB。 $DAII 是一種穩定幣(BRC 20),其價值和穩定性來自於BTC 生態系統資產的穩健性,包括BRC 20、RSK 和閃電網路等。此外,在BitStables 的願景中,$DAII 還可以憑藉其跨鏈功能將以太坊社群帶入BTC 生態系統。 $DAII 的總供應量為10 億枚。 $BSSB 是平台的治理代幣,社群使用它來維護系統和管理$DAII。 BitStable 也將透過股息和其他措施激勵$BSSB持有者。

$BSSB 的總供應量為2,100 萬枚,其中,除了50% 在Bounce Finance 公開出售外,團隊將持有5% 的$BSSB(鎖定6 個月,線性解鎖15 個月),空投額度將佔3.5 %,質押獎勵佔36.5%,LP 佔5%(無限期鎖定)。

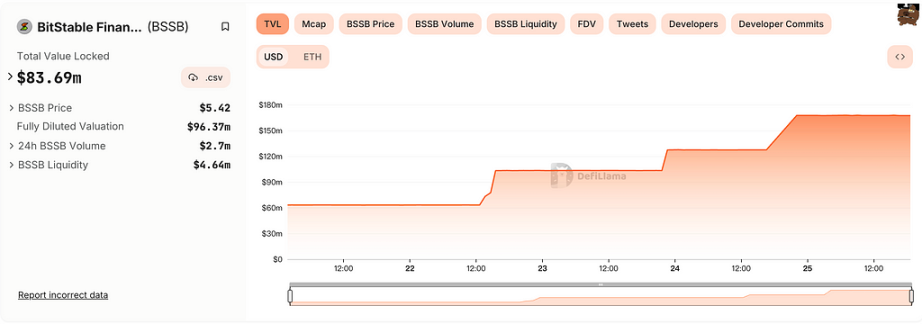

Bitstable 拍賣時價格為0.0546U,截止2023 年12 月25 日價格為5.52 美元,上漲超過100 倍,目前市值6,500 萬美元。

根據DeFillama 統計口徑,目前TVL 已經上升到8300 萬美元。

2.4 Stamp生態

Stamp 是目前還未被廣泛關注的賽道生態,但已經有這方面的項目出現,因此在這裡簡要介紹:

Stamp 將圖像的二進位內容編碼為Base64 字串,使用交易輸出嵌入Base64 格式數據,從而實現了數據永久保存,這讓NFT 真正可以儲存在區塊鏈上。

這種設計與Ordinals 相比各有優劣:Stamps 的UTXO 方法使它們不可修剪,因此看起來是永久性的,儘管它們的製造成本比Ordinals 鑄造更昂貴;相反的,Ordinals 使用見證數據的方式最終使它們可被修剪,它們的製造成本比Stamps 更低。

在NFT 世界中,將「藝術儲存在區塊鏈上」作為實現永久性的方法通常是用詞不當。大多數NFT 只是指向集中託管的圖像指標或儲存在鏈上可修剪的見證資料中。

目前的Stamp 市場有Open Stamp、RareStamp、Stampscan 和StampedNinja。

3、未來展望

3.1 階段進展(現況)

從技術角度:目前BTC 賽道處於非常早期,以拓展層Stacks 為例,它是比較早期的一個Layer2 解決方案,在2021 年1 月上線,但是其生態發展不盡人意。

從DeFillama 收錄我們能夠看到:最大的DEX ALEX 每日交易量僅在470 萬美元,與Uniswap 在19.6 億美元/ 日,以及Pancakeswap6 億美元/ 日相比,差距巨大。

專案融資金額投資機構備註

- Tonka Finance,250 萬美元 — 一個比特幣銘文借貸平台;

- BRC20.COM,150 萬美元— UTXO Management、One Block Capital、Sora Ventures、Bitcoin Frontier Fund、Owl Ventures,一個基於比特幣的DeFi 協議,整合了行動錢包、跨鏈橋、多重鑄幣、市場、質押等。

- BitSmiley — ABCDE Capital、Bixin Ventures 比特幣生態系統的MakerDAO+Compound;

- Unisat — LK Venture,一款瀏覽器擴充錢包,可讓用戶安全輕鬆地在比特幣區塊鏈上儲存、發送和接收比特幣和Ordinals;

- Saturn,50 萬美元,Big brain Holdings、UTXO Management,一個非託管的點對點訂單簿;

- DIBA, Waterdrip Capital、Draper Associates,一個比特幣NFT 市場,允許用戶在第2 層網路(例如閃電網路)上交易比特幣智慧合約發行的任何資產;

- Taproot Wizards$ 7.5MStandard Crypto、Geometry、Collider Ventures、Starkware,一個專注於比特幣的Ordinals 項目,靈感來自十年前的原始比特幣嚮導Reddit meme。

- DLC.Link,250 萬美元,MABCDE Capital、Bixin Ventures、Comma3 Ventures、Waterdrip Capital DLC.Link,正在建造基礎設施,以實現原生比特幣的智慧合約結算;

- Xverse,250 萬美元,Jump Crypto、RockawayX,一款比特幣錢包,為Ordinals、NFT、DeFi 和去中心化應用程式提供支援;

- BTCDomain — Waterdrip Capital,一個比特幣域名服務平台,用戶可以註冊一個名稱並將其與他們的比特幣地址相關聯;

- Fedi,170 萬美元,Ego Death CapitalFedi,正在開發基於比特幣託管協議Fedimint 的Fedi 行動應用程式;

- LayerTwo Labsi,300 萬美元— 與主區塊鏈互動的二級區塊鏈,旨在提供更好的使用者體驗(UX);

- Finteresti,150 萬美元,Polychain、9Yards Capital,一個原生比特幣借貸平台,在Internet Computer 上以去信任化的方式運作;

- Sovryn,540 萬美元,General Catalyst、Collider VenturesSovryn,是在RSK 上開發的基於比特幣的去中心化交易和借貸平台。

從專案投融資角度看:BTC 賽道剛經歷初期的爆發階段,但是投資筆數相對較少,且投資金額偏低,全球的一線VC 尚未深度參與(此次銘文熱潮也主要是中國區域資本和用戶)。

3.2 優勢&潛力

BTC 在業界的標誌性地位和品牌所凝聚的共識,是BTC 賽道的最大優勢,最近幾個月的優銘文帶動的生態注意亮相,而衍生出來的價值則充分體現了它的巨大潛力。

共識優勢:機構BTC 持有者和非加密貨幣原生散戶將會是市場流動性的增量貢獻者,但是風險偏好和對複雜性的容忍度都很低。 BTC 產品的簡易性,可以讓用戶產品更具“資本效率”,在沒有複雜操作和交易對手風險的情況下產生可持續和可靠的收益。

方案優勢:UTXO 的明確依賴和關係追蹤使其能夠並行運行,與ETH 帳戶模型的順序執行相比, 它允許並行運行更小、更易於管理的計算,更適合運行ZKP。 (可參閱Zorp,一款使用UTXO 模型實現高ZKP 效能的zkVM)

Layer2 潛力:Brc20 創造了完全不同於FT 與NFT 的新類型資產,開發者加入並推出許多優秀的協議,讓銘文溢出到了更多的鏈上。銘文L2 能有效的降低用戶進入門檻,達成與BTC 保守主義者之間妥協,最重要的是,完整的智能合約能力也將為銘文引入了更多的玩法,這將會進一步釋放BTC 賽道的潛力。

產業必然性:隨著各賽道持續的迭代優化,整個產業也在高速發展,BTC 作為最高共識的聚合體,哪怕略顯滯後,也必然會逐步跟隨並與各賽道應用項目連接甚至捆綁,隨著ETF 落地帶來的市場增量,BTC 的市場共識將會進一步加強,這個趨勢將會成為必然。

因此,即使目前建造者知道BTC 在建造智慧合約道路上沒有優勢,但也絕對不會放棄,BTC 賽道的想像空間與它的共識程度成正比。

3.3 問題&難點

吞吐量不足:OP_RETURN 操作碼允許我們在比特幣交易中儲存最多40 byte 的任意資料。相較之下,EIP4844 升級能夠為Layer2 帶來0.375MB 的儲存空間,約是BTC OP_CODE 的十倍。即使這樣,仍然需要後續的Danksharding 升級,並且支援最新的ZK-SNRKS 技術相容。

非圖靈完備限制:BTC 智能合約使用非圖靈完備的腳本語言(Script)實現,其設計初衷是透過限制攻擊面來最大限度地提高網路的安全性(例如,使用腳本語言就不存在重入攻擊),這使得它無法像ETH 一樣透過靈活的程式來實現應用功能,同時BTC 的Layer1 不像以太坊支援合約驗證,無法進行Layer1 等級的強制退出提款。

擴容問題:直接開發基於BTC 的二層擴容方案( 如Bitvm) 難度過高,耗時極度不確定,這必然讓建設者們優先採用跨鏈方式引入新側鏈。但我們知道,這些Layer2 側鏈很可能有中心化或安全性等潛在問題,並不能作為類似ETH 架構下的Rollup。

敘事單一:除了公平分發和meme,BTC 賽道還缺少能夠支撐市值的敘事,這也是VC 進入較少的重要原因,需要建設者們回歸理性,進行持續的投入和更踏實的建設,在發展中沉澱和積蓄自身的敘事能力,從而突破自身桎梏。

3.4 趨勢預估

BTC 生態內的開發者卻分為兩派,一個是保守派主要是以BTC-CORE 客戶端的開發者為主,還有一個是激進派,希望為BTC 生態引入智能合約,保守派可能會成為這一應用發展的阻力。僅就BTC Layer2 而言,現階段必然是以側鏈的形式呈現,其安全性以及去中心化都無法做到的很好。

從中短期來看,隨著ETF 的落地和新一輪市場週期的到來,BTC 賽道的熱度仍然會保持,且很有可能出現新的突破,這也將進一步促進BTC 賽道的成熟。

從長遠來看,BTC 賽道的潛力尚未釋放出來,如果能夠有更多VC 進入、技術開發者分歧不至於阻礙生態開發的進展,那麼BTC 基礎設施構建必然會逐步推動落地,一旦時機成熟將會有新一輪的爆發。

4、總結

從更高的緯度來看BTC 價值敘事:經過十多年的發展,BTC 的價值儲存功能已被廣泛認可,監管政策,ETF 和降息等宏觀經濟因素對其市場表現有明顯影響,說明BTC 已經成為較傳統機構資產配置的標的之一。

Ordinals 熱潮帶來了BTC 生態的全面復甦,但本質上,目前的BTC 仍然在走以太坊智能合約的老路,有較大因素是投機帶動的炒作熱度。但這波熱潮同樣吸引大量建設者參與,為BTC 賽道的發展奠定了初始的基礎,並驅動著BTC 賽道打破了原有的桎梏,開始向整個行業的趨向看齊。

隨著BTC 的價值儲存的社會屬性更加被廣泛認可,其衍生的金融產品和創新將越來越豐富,雖然Layer2 仍然最終會面臨擴容問題,更多可能是需要重新走一遍ETH 走過的路,甚至基於UTXO 的機制問題會更難,但只要跟隨並等待機會,前行者會給予BTC 更多的方向。

另外,對於BTC 賽道而言,社會屬性是同技術屬性一樣重要的特質,且在走向通用貨幣的過程中,其社會屬性會越來越強。也因此,BTC 賽道的完善與發展成為了產業的必然與社會的必然。

其他幾個建議關注的項目:

- Babylon:一個無橋且信任最小化的BTC 質押平台,用戶可以用其選擇的PoS 鏈上的代幣賺取收益;

- Papaya:一個使用STX 和sBTC 的底層基礎設施來實現BTC 質押的平台;

- Atomic Finance: 利用DLC 讓用戶獲得比特幣的自我保管收益;

- ACRE:另一個使用Threshold 網路側鏈的「BTC 的Lido」;

- eBTC:由BadgerDAO 創始團隊在EVM 上開發的BTC 支援的穩定幣;