作者:Chandler,Foresight News

2024 年,加密資產市場經歷了極為劇烈的寬幅震盪,尤其是比特幣價格長期在50,000 至70,000 美元之間波動,持續數月之久。這種波動不僅頻繁且難以預測,既沒有表現出傳統市場中的趨勢性,也未遵循以往牛市或熊市的典型週期,迫使我們重新審視市場的內在邏輯和運作機制。

當前市場的一個顯著特徵是投資者策略的明顯分化,長期持有者和短期交易者在這場大幅波動中採取了截然不同的應對方式。長期持有者通常選擇在波動期間保持持倉穩定,以應對市場的不確定性;而短期交易者則更多地利用波動性進行頻繁的市場操作,試圖從中獲取短期收益。尤其值得關注的是,以比特幣現貨ETF 投資為首的機構投資者,他們的策略在當前市場中表現得特別複雜。這些機構一方面需要在廣泛的市場波動中重新審視其持倉結構,特別是從高額管理費的灰度比特幣信託(GBTC)中調至其他比特幣現貨ETF;另一方面,他們還需謹慎評估市場中的潛在風險,確保其投資策略與市場動態一致。

在這種背景下,鏈上指標成為理解當前市場狀況的關鍵工具。透過深入分析鏈上數據,我們得以捕捉市場情緒的微妙變化,洞悉投資人行為的演變,進而歸納出市場的潛在趨勢。結合以往多頭市場中的鏈上指標數據,我們試圖勾勒出目前比特幣市場的全貌,並為未來可能的市場走向提供科學依據。

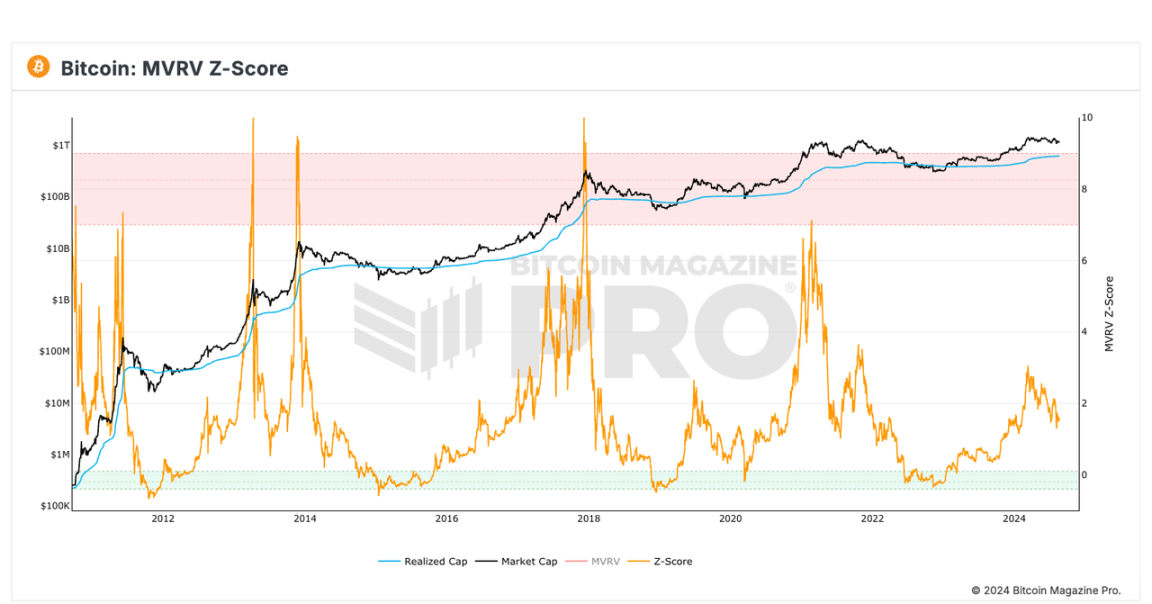

比特幣MVRV Z 值:尚且不到往年牛市的一半

MVRV(Market Value to Realized Value)是比特幣及其他加密貨幣市場中的重要指標,用於衡量市場情緒和價格走勢。此指標透過比較市場價值(Market Value)和實現價值(Realized Value)來提供有關資產當前價格是否被高估或低估的資訊。市場價值是比特幣的當前市值,計算方法是當前價格乘以流通中的比特幣總量;實現價值是比特幣的實現市值,透過計算每個比特幣的最後一次轉移時的價格來確定。實現價值反映了比特幣市場中每個持有者實際支付的價格總和,能夠有效剔除市場價值指標中的短期市場情緒。

MVRV Z 值是一種標準差測試,用於揭示市場價值與實現價值之間數據的極端情況。這個指標透過橘色線表示,能夠有效辨識市場價值相對於實現價值異常偏高的時期。當Z 值進入粉紅色區域時,通常表示市場週期的頂部;而當Z 值進入綠色區域時,表示比特幣的價格被嚴重低估。

透過分析歷史數據可以發現,當MVRV Z 值處於極端高位或低位時,往往對應著市場的轉折點。例如,2017 年底的比特幣牛市頂部,2018 年和2022 年的熊市底部都可以在這項指標中找到相應的極端值。 2021 年多頭市場的頂峰雖不及往年的峰值,但仍短時觸及到代表著市場頂部的粉紅色區域。而在2024 年,儘管比特幣的價格已經超越上波牛市高點,但其MVRV Z 值還不到往年高點的一半。

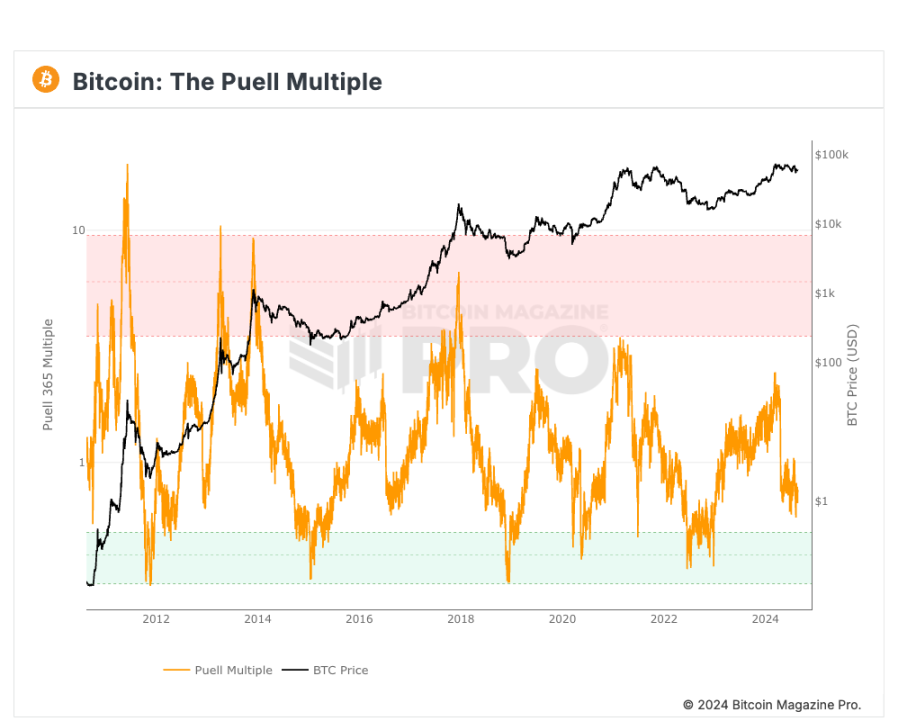

Puell 乘數:本輪高點僅2.4

Puell 乘數是另一個與週期高峰一致的指標,該指標計算「當前礦工營收和過去365 天平均的比值」,其中礦工營收主要為新發行比特幣市值(新增的比特幣供應會由礦工獲得)及相關交易費用,可用來估算礦工收益狀況,公式為:Puell 乘數= 礦工收益(新發行比特幣市值)/ 365 天移動平均礦工收益

Puell 乘數在判斷比特幣價格是否偏離合理區間時具有重要參考價值。出售挖出的比特幣是礦工最主要的營收,用以貼補挖礦過程中礦機設備資本投入和電費成本,因此過去一段時間的平均礦工收益可間接視為維持礦工營運機會成本的最低門檻。當Puell 乘數進入綠色區域時,意味著比特幣的每日發行價值異常低,通常是抄底的良機,歷史上在這些時期買入的投資者往往獲得了超額回報。相反,當Puell 乘數進入紅色區域時,表示礦工收入顯著高於歷史標準,此時比特幣價格往往達到高點,是獲利了結的有利時機。

2024 年3 月上漲期間的Puell 乘數也僅達到2.4,同樣尚不足以顯示市場已達到高峰。隨著比特幣減半事件的發生,挖礦獎勵的減少進一步壓縮了礦工的利潤空間。根據比特幣挖礦公司比特富富(BitFuFu)披露的2024Q2 財務業績顯示,自行開採BTC 的成本(包括所有直接成本,例如電費、託管費和購買哈希率成本,但不包括折舊)平均為每BTC 51,887 美元,而2023 年同期為每BTC 19,344 美元。在這種情況下,礦工的開採成本已經接近甚至超過了比特幣的市場價格,這使得他們面臨巨大的經營壓力。

Puell 乘數的驟降反映了市場對此成本上升的反應。儘管比特幣價格在減半前後有所上漲,但Puell 乘數仍未達到歷史高點,表明市場尚未完全消化這些變化,也未出現預期中的價格飆升。這一現象可能預示著比特幣市場進入了一個新的階段,礦工們必須面對更高的成本與更低的利潤率。同時,這也可能導致市場上比特幣的供應減少,從而在中長期內對價格產生一定的支撐作用。

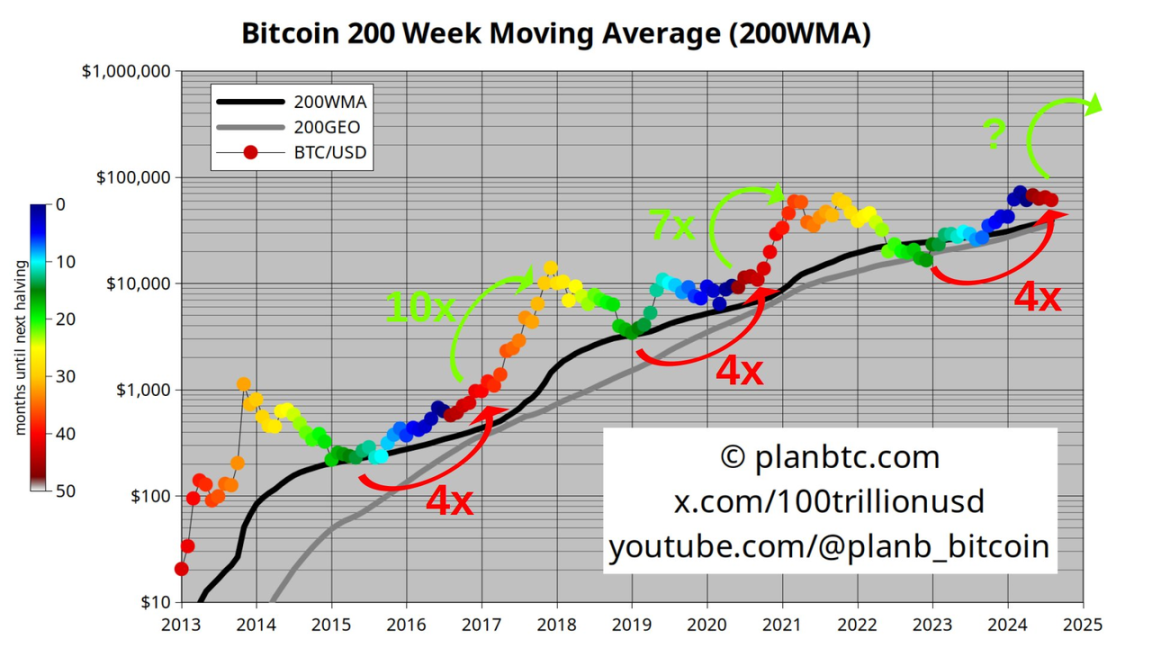

PlanB 的200 週移動平均線熱力圖:回調即將結束

PlanB 的200 週移動平均線(200WMA)是用於分析比特幣長期趨勢的關鍵指標,經常被視為市場中的重要支撐和阻力水平,同時也是衡量市場情緒變化的有效工具。在2018-2019 年的熊市以及2020 年因COVID-19 導致的市場波動期間,200WMA 表現出其作為重要支撐線的顯著作用。即便在2021 年的多頭市場中,比特幣價格雖然經歷了多次回調,但每當價格接近200WMA 時,都會受到有效支撐,並重新進入上漲通道。

歷史數據顯示,當價格圖表上出現橙色和紅色圓點時,通常意味著市場處於過熱狀態,此時是賣出比特幣的良機。近期PlanB 也表示,根據200WMA 熱力圖,比特幣從2022 年觸底到當前價格增加了4 倍,而從歷史上看7-10x 是從當前這一狀態開始的。

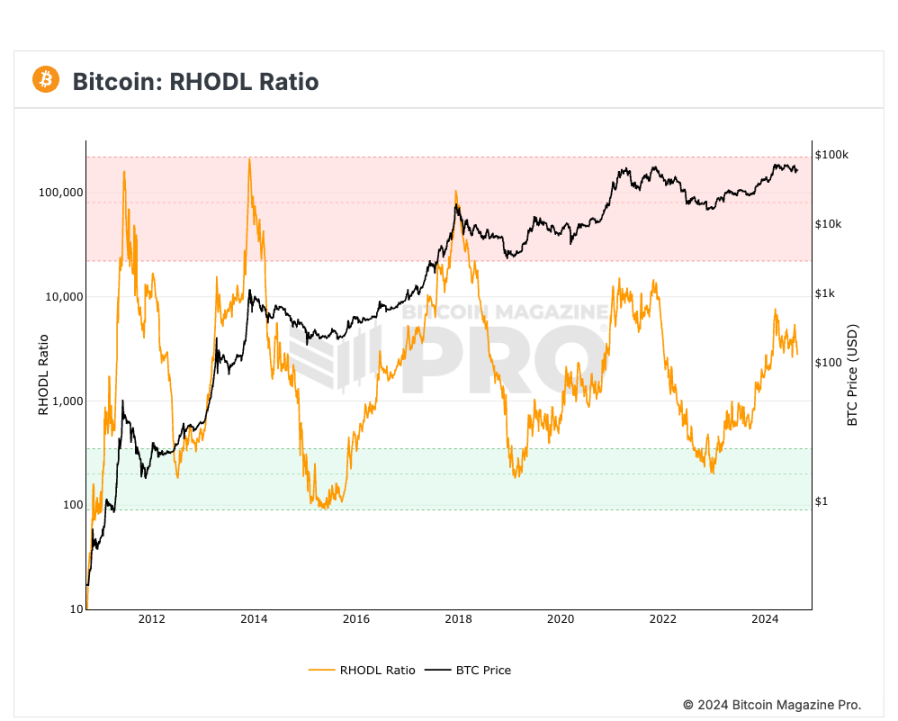

RHODL Ratio:市場整體的投機熱情減弱

RHODL(Realized HODL)Ratio 由部落客Philip Swift (@positivecrypto) 於2020 年6 月創建,是一種用於評估比特幣市場中投機活動和持有者行為的重要指標。它透過比較不同持有時間段的比特幣數量,特別是短期(1 週至1 個月)和長期(1 年到2 年)的UTXO(未花費的交易輸出)數量,來衡量市場的活躍度和投機性。具體而言,RHODL Ratio 透過將長期UTXO 數量與短期UTXO 數量相除得出,較高的比例通常意味著短期持有者數量較多,暗示市場可能存在更強的投機行為;相反,較低的比例則表示長期持有者佔比更高,市場相對穩定。

在實際應用中,RHODL Ratio 在識別比特幣市場週期的頂部方面表現出色。當1 週的RHODL 波段值顯著高於1-2 年的波段值時,通常預示著市場過熱,這是價格可能達到高峰的訊號。在這種情況下,RHODL Ratio 進入紅色區域,這往往是投資者獲利了結的良好時機。目前來看,RHODL Ratio 並未顯示出比特幣已達到多頭頂部的訊號。儘管先前比特幣價格在突破前高後曾出現一波相對高點,但在過去幾個月的震盪行情中,RHODL Ratio 呈現出震盪下降的趨勢。這種下降趨勢反映出市場熱度逐漸消退,然而由於市場情緒的波動,短期持有者的數量依然維持在高水準。這表明,儘管市場整體的投機熱情減弱,但短期投資者的活動仍然活躍,顯示出市場尚未完全進入冷卻階段。

LTH/STH 已實現市值佔比:主升浪或未到來

鏈上分析師@Murphychen 整理的LTH/STH 已實現市值佔比的周期變化,為我們提供了一種觀察比特幣市場趨勢的方法。透過分析長期持有者(LTH)和短期持有者(STH)的財富分配,可以更好地理解市場的周期性轉變。

在熊市的低點,長期持有者通常佔據了市場中的大部分財富,這時藍線(LTH 的已實現市值佔比)達到週期的高峰。而在多頭市場的頂點,短期持有者主導市場供應,紅線(STH 的已實現市值佔比)達到高點,同時比特幣的價格也往往處於週期性高位。每當紅線上穿藍線時,意味著市場可能進入「主升浪」階段,標誌著牛市的開始;反之,紅線下穿藍線則常常預示著牛市的結束。

在2024 年3 月9 日,紅線短暫上穿藍線,隨後在4 月15 日又下穿藍線。這種短暫的交叉可能是由ETF 這一重大利好消息引發的短期FOMO 情緒所致,導致短期投資者接手了長期持有者的籌碼。然而,由於缺乏持續的資金流入,這種短暫的市場熱潮很快就消退,無法支撐更長久的上漲趨勢。類似的現象曾在2016 年7 月至11 月發生,當時的市場趨勢中斷了約四個月。目前的市場雖然出現了短期的波動,但從這次短暫的突破來看,尚不能確認本輪週期的「主升浪」階段已經開始。

總的來說,儘管比特幣價格在2024 年經歷了劇烈的寬幅震盪,並突破了前期高點,但多個關鍵鏈上指標表明,市場尚未達到此前牛市頂部的高度。 MVRV Z 值和Puell 乘數均顯示市場雖有上漲但仍未達到歷史高位,而200 週移動平均線繼續為價格提供有力支撐,表明市場回調可能接近尾聲。此外,RHODL Ratio 的下降趨勢以及LTH/STH 已實現市值佔比的複雜交叉訊號,進一步暗示市場熱度正在逐步消退,但尚未完全冷卻,短期內可能還會出現波動。

這些指標顯示當前市場仍在調整階段,且未進入典型的多頭「主升浪」。但在另一方面,在當前複雜且充滿不確定性的市場環境中,我們似乎迎來了無法完全「刻舟求劍」的新一輪牛市,尤其是在現貨ETF 的推出加速了比特幣牛市進展的背景下,現貨ETF 的引進既帶來了更多的機構投資資金,提升了市場的參與度和流動性,同時也為市場帶來了新的複雜性。隨著市場情緒的變化和資金的重新配置,未來可能會有新的上漲週期出現。