出品| 白澤研究院

美國證券交易委員會(SEC)在本月早些時候批准了由基金發行商Teucrium 申請的比特幣期貨ETF,故 Teucrium 加入了ProShares、Valkyrie 和VanEck 的比特幣期貨ETF 行列之中。

Teucrium 以其農業ETF 而聞名,產品包括玉米、大豆、甘蔗等農作物的ETF。該公司於去年5 月申請了比特幣期貨ETF,並在本月獲得批准。

與幾位率先申請了比特幣期貨ETF 的“老大哥”不同的是,Teucrium 申請時是基於《1933年證券交易法》,而非《1940年投資公司法》。

對此,Teucrium 的發言人並不感到驚訝:“我們很高興再次站在產品創新的前沿,也很高興比特幣打開了進入《1933年證券交易法》領域的大門。”

但反觀比特幣現貨ETF,本月初由Cathie Wood 執掌的方舟投資管理公司與ETF 產品發行商21Share 聯合提交的比特幣現貨ETF 產品Ark 21Shares 的申請,SEC 卻以《1933年證券交易法》的投資者保護為因拒絕了該申請。

正因如此,兩天前,灰度資產管理公司的首席執行官Michael Sonnenshein 在接受CNBC 的採訪時重申「比特幣現貨ETF 獲得批准只是時間問題」,“當SEC 批准Teucrium 基於《1933年證券交易法》提交的比特幣期貨ETF 時,以擔憂比特幣市場存在操控和欺詐這一論點已經無效了,如果SEC 不能從同一個角度看待期貨ETF 和現貨ETF 這兩個類似的問題,那麼事實上,SEC可能違反了《行政程序法》。”

灰度目前正在等待SEC 於7 月初關於將比特幣信託(Grayscale Bitcoin Trust,GBTC)轉換為比特幣現貨ETF 的決定,如果SEC 拒絕,Sonnenshein 暗示會起訴該監管機構。

比特幣現貨ETF 與期貨ETF

2021 年10 月,美國首支比特幣期貨ETF ProShares 比特幣策略基金(BITO)獲批在紐交所上市,首日交易即創下歷史紀錄,在短短兩天內就吸收了11 億美元的資金,如此興奮的市場,“基金發行潮”隨之而來。

在傳統投資中,ETF 是一種跟踪資產的投資形式,全稱為Exchange-Traded Funds,即可以在交易所(如紐交所、納斯達克交易所)交易的指數基金,代表了一種同時投資多種資產而無需實際持有資產的簡便方法。

通常ETF 可以大致分成兩類,一類是實物型(現貨)的ETF,一類是合成型的ETF。兩者最大的區別是,是否真正持有底層資產,後者並不投資底層的實物,只是通過金融衍生品“複製”相關底層跟踪資產的表現。

比特幣現貨ETF 是一種跟踪比特幣價格的資產。通過投資比特幣ETF,用戶仍然可以從比特幣價格的上漲中獲利,而無需經過獲取比特幣的過程,例如註冊交易平台和處理加密貨幣錢包。

比特幣期貨ETF 是一種合成型的ETF,基於“現貨結算”的比特幣期貨合約,因此,ETF 的價格將不同於比特幣。然而,雖然期貨ETF 與現貨ETF 擁有幾乎相同的好處,但由於期貨ETF 不涉及現貨價格,這也就是為什麼一些加密愛好者認為這並不是真正對加密貨幣的採用。

SEC 的評判產生矛盾

雖然美國不是世界上首個批准與比特幣相關ETF 的國家,但“批准比特幣期貨ETF”卻標誌著加密貨幣在經過八年時間的攀爬中,終於登陸美國金融市場(八年前Winklevoss 第一次向SEC 提交比特幣ETF)。業內將之視為加密行業一個重要的分水嶺。

但其實SEC 對比特幣以及加密貨幣的監管態度,仍舊十分慎重。

去年11 月,SEC 在拒絕VanEck 申請的比特幣現貨ETF 時透露,拒絕並不代表他們對比特幣以及其他區塊鏈作為創新或投資的效用或價值的評估,但申請比特幣現貨ETF 的交易所必須符合《1933年證券交易法》的要求,即需要向SEC 提供“防止欺詐和市場操縱行為”和“保護投資者和共同利益”的做法。

SEC 認為比特幣市場存在操縱的行為,包括:

(1)“清洗”交易(左手買,右手賣,在市場上人為製造波動)

(2) 在比特幣現貨市場具有影響力的人可能操縱比特幣定價

(3) 黑客攻擊比特幣網絡(51%攻擊)和交易平台

(4) 惡意控制比特幣網絡

(5) 基於重大非公開信息進行交易,包括傳播虛假和誤導性信息

(6) 涉及所謂的“穩定幣”Tether (USDT) 的操縱活動

(7) 比特幣交易平台的欺詐和操縱

SEC 能夠批准比特幣期貨ETF 產品,很大程度上因為這些ETF 是根據《1940年投資公司法》提交的。 SEC 主席Gary Gensler 去年8 月表示,他看好ETF 投資於根據《1940年投資公司法》的芝加哥商品交易所的比特幣期貨合約,理由是該合約包含在未來某個時間購買或出售比特幣的協議,保護投資者免受內在波動的影響的加密貨幣。如果投資者認為比特幣的價格會很高,那麼期貨合約就會很貴。

《1933年證券交易法》與《1940年投資公司法》有一個區別,那就是前者需要提交19B-4 表格詳細說明該市場如何能夠抵抗價格操縱。當SEC 也批准了Teucrium 基於《1933年證券交易法》的比特幣期貨ETF 時,彷彿與其之前的觀點「 比特幣市場存在操縱」相矛盾。

矚目:灰度的信託轉換

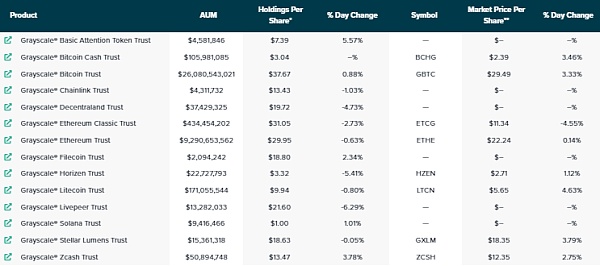

管理著超過350 億美元資產的灰度,目前正在致力於將比特幣信託(GBTC)轉換為比特幣現貨ETF。該公司於去年10 月提交申請,SEC 預計將在240 天的審查期後(7 月初)對轉換做出裁決。

當美國總統拜登發出數字資產行政命令之後,許多業內人士和資產管理公司再次對現貨ETF 進行了權衡,並提出了較為樂觀的看法。 “SEC 批准比特幣現貨ETF 只是時間問題,而不是是否,”灰度資產管理公司的首席法律官Craig Salm 此前評論道。

由於SEC 仍然表現出對該類產品不讓步的態度,已經有345 名業內人士向SEC 發表自己的意見。

總部位於芝加哥的資產管理公司Embree Financial 擁有85 家機構客戶,管理著約15 億美元的資產。該公司的私人財務顧問Andrew Farinelli 寫信給SEC:“客戶的賬戶通常會受到充分保護,並由受信任的機構託管,在SEC 對ETF 的監管之下,投資本身會更安全。”

Coinbase 的首席法務官Paul Grewal 也在12 月寫了一封信支持灰度的轉換。

“我們認為投資者應該能夠以ETP 格式訪問GBTC,因為它為散戶投資者提供了一種久經考驗的方式,以接近反映現貨比特幣交易價格的價格獲得比特幣敞口,而無需自己持有,”Grewal 寫道。

當SEC 批准了Teucrium 的比特幣期貨ETF 後,灰度的首席執行官Michael Sonnenshein 第一時間在社交媒體Twitter 上表示,“如果SEC 對比特幣期貨ETF 感到滿意,他們也必須對現貨比特幣ETF 感到滿意,而且他們不再有理由將《1940年投資公司法》作為區分因素。”

此外,他還表示,對Teucrium 的批准加強了比特幣現貨ETF 應該被批准的理由,如果SEC 在7 月初拒絕轉換,那麼這一決定會增強灰度起訴SEC 的信心。

業內人士仍然持樂觀態度

不論灰度的比特幣信託能否成功轉換為現貨ETF,加密貨幣都已經成為了傳統資產管理公司目前最感興趣的資產類型之一。

在上週加密行業矚目的比特幣大會2022 之後,美國邁阿密緊接著舉行了又一個重大會議「 ETF 會議」,有2200 多人參加其中,其中包括近1000 名財務顧問和投資機構。在本次會議的124 家贊助商中,有大量加密行業公司,包括以加密貨幣為重點的Grayscale、Valkyrie、Bitwise、Gemini 和Osprey。

資產管理巨頭富達(Fidelity Investments)在會議期間宣布,其在1 月份申請的加密產業ETF 將於4 月21 日推出。該ETF 將主要投資於富達指數中包含的公司股票,包括「從事與加密貨幣、相關區塊鏈技術和數字支付處理相關的活動」的企業。

富達ETF 管理和戰略主管Greg Friedman 表示:“「加密貨幣」是我們客戶感興趣的熱門話題,我們希望能夠解決他們的需求。加密貨幣只是另一種資產類別。 ”

雖然富達在美國申請的比特幣現貨ETF 遭到拒絕,但其在加拿大的子公司已經推出了該類產品。然而,Greg 在會上並沒有透露自己對於比特幣現貨ETF 何時會被批准的猜測,他認為Teucrium 提交了比特幣期貨ETF 是資管公司對於比特幣的“認可”,“這是一個新興行業,這是一個新的空間,他們正在做他們應該做的事情。”

已經在加拿大推出比特幣現貨ETF 的資管公司3iQ 的美國業務總裁Chris Matta 則表示,SEC 可能正在等待對交易所進行更多監管。他預測現貨比特幣ETF 將在2023 年下半年或2024 年上市,並補充說他預計以太坊期貨ETF 將會隨之出現。

在會議期間,MicroStrategy 首席執行官Michael Saylor 表示,雖然比特幣現貨ETF 的批准可能需要一兩年的時間,但他認為Grayscale 擁有“內部軌道”並首先獲得批准的概率“超過50%”。

Osprey Funds 是一家專注於加密貨幣的投資公司,擁有一支管理著1.1 億美元資金的比特幣信託(OBTC),該公司也希望與灰度一樣將信託轉換為ETF。 Osprey Funds 首席執行官Greg King 在會議上表示,對於SEC 擔憂對比特幣市場操控的可能性,他認為在所有比特幣交易都流經受監管的美國交易所之前,這種擔憂“有點無法解決”。

加密貨幣交易平台Gemini 的全球業務發展主管Dave Abner 將Teucrium 的批准稱為監管機構批准現貨產品的“前身”。 “在我看來,在不同的投資者保護方面邁出這一步是來自SEC 的一個巨大信號,表明他們正準備採取下一步行動。”

有趣的是,Dave 認為ETF 會議將在三年內成為加密貨幣的會議:“對於標準普爾500 ETF,沒有太多可談的了,加密貨幣是有趣的東西。資金正朝著這個領域流動。”

根據專注於加密貨幣的資產管理公司Bitwise 最新的ETF 趨勢調查顯示,在受訪的600 名財務顧問中,有高達94% 的顧問在2021 年收到了客戶關於加密貨幣的問題,已經有12% 的顧問將客戶的部分資產分配給加密貨幣。

Bitwise 的Matt Hougan 在與灰度同一次採訪中表示:“我們已經根據《1933年證券交易法》和《1940年投資公司法》兩種法案同時獲得了比特幣期貨ETF。下一步是人們真正想要的,即「現貨比特幣ETF 」,它為人們提供純粹的比特幣敞口。 ”

風險提示:

本文信息整理自Blockworks。根據央行等部門發布的《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用於信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。