作者/ LongHash Joseph Young 來源/ LongHash

三個鏈上指標以及交易量趨勢表明,比特幣整體的需求正在上升:比特幣活躍度上升,機構交易量增長,並且比特幣在周線月線的高時間框架上都突破了15000 美元。而這些趨勢曾在比特幣自2017 年以來首次突破16000 美元時出現過。

比特幣活躍度在上升

11 月13 日,比特幣在幣安上的價格最高漲到16492.64 美元。 11 月1 日比特幣日線燭台在13802.94 美元處開盤,到11 月13 日短短兩週內價格最高上漲了19.4856%。

比特幣是一個去中心化的區塊鍊網絡,其核心是一個點對點協議。所以,其區塊鏈的使用度常常被投資者看作一個關鍵基本面指標。比特幣價格與用戶活躍度同步上漲,說明這一波反彈是有機的,其背後的支撐是用戶需求的真實增加。

Glassnode 的數據顯示,11 月11 日,比特幣區塊鍊網絡的活躍地址數達到了自2018 年1 月以來未曾有過的水平。這意味著,比特幣區塊鏈上的用戶活躍度與上一次比特幣漲向2 萬美元附近的歷史高點時的水平持平。

用戶活躍度隨著交易所儲備的下降而上升,對比特幣中期表現來說是個好兆頭。用戶發送並接受比特幣時,用戶活躍度就會上升。如果這種情況與交易所比特幣儲備的下降同時出現,那麼很有可能是用戶在將其存放在交易所的幣轉移到個人錢包中。

Arcane Research 的分析師Vetle Lunde 指出,自3 月15 日比特幣在BitMEX 跌破3600 美金以來,其在主要交易所的存量減少了19% 。交易所比特幣的流出可以說明短期有賣出意向的投資者數量在下降。

投資者將比特幣存入交易所來賣成法幣或其他數字貨幣。所以,比特幣從交易所轉出,通常就意味著投資者短期並不打算出售。

機構交易量隨著CME 交易活躍度的激增而上漲

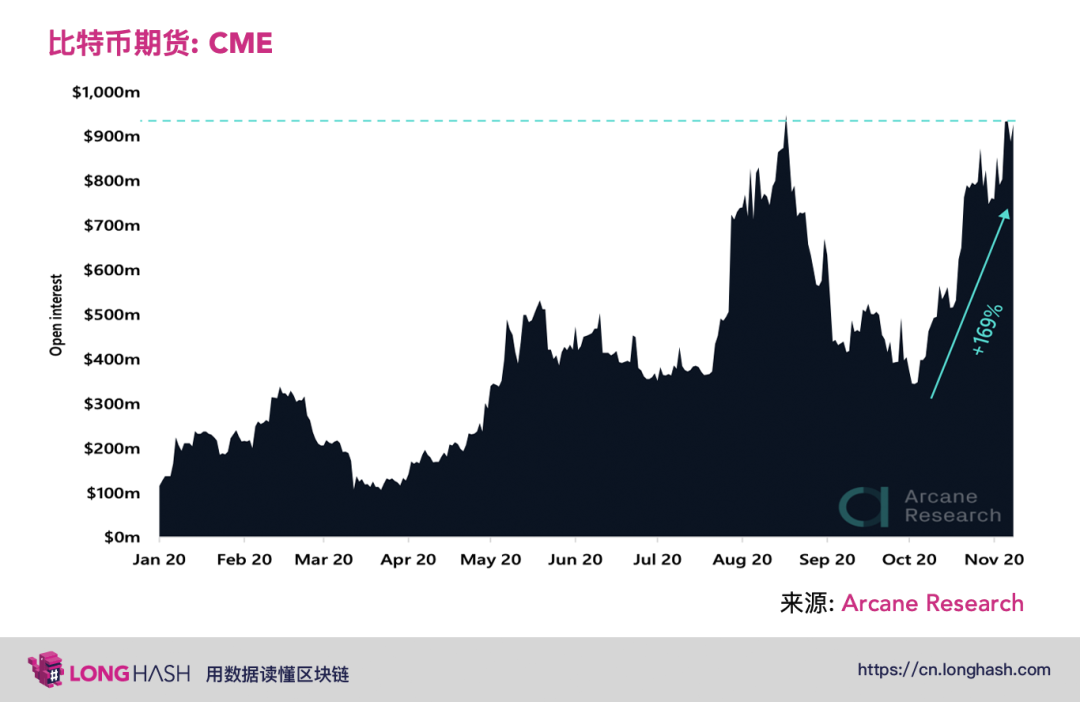

在11 月10 日發表的周報中,Arcane Research 的研究者們指出,CME(指芝加哥商品交易所)的比特幣期貨未平倉量自10 月3 日起就一直在增加。

在期貨市場,未平倉量這一術語指的是所有活躍的空頭和多頭的頭寸總和。這個指標在衡量期貨市場的交易活躍度的時候很有用,它能夠顯示期貨市場內用於預測比特幣價格的資金總量。

Arcane Research 表示,從六月到八月中旬,CME 的比特幣期貨未平倉量曾大幅增至9.48 億美元。但從8 月17 日到10 月3 日,這個數值下跌了64% 至3.44 億美元。

不過研究員發現,自10 月3 日起,其未平倉量開始反彈。兩個月內,從8 月17 日的3.44 億美元回升到9 億美元左右。根據這一趨勢,我們可以認為機構比特幣交易量正在上升。

CME 的比特幣期貨可以用來衡量機構對比特幣的興趣,因為這個平台就是為美國的機構以及受信投資者量身打造的。美國的散戶一般是在Coinbase 和Gemini 這類現貨交易所交易。

Arcane 的研究人員寫道:“目前未平倉量僅處在八月最高點的下方,並且再次踏上了突破10 億美元大關的道路。CME 增長的背後是知名宏觀投資者在做多比特幣來對沖通脹,之前是Paul Tudor Jones ,現在是Stanley Druckenmiller。”

比特幣在周線和月線圖上的突破

雖然比特幣在幣安上的價格在11 月12 日突破了16000 美元並一路飆升到16492.64 美元,但當時的周線和月線圖收盤價並沒有超過16000 美元。而16 日比特幣在16000 美元上方收了盤,並一直停留了在了這一價位的上方。

如果新一日燭台圖開盤時(每24 小時)比特幣價格在16000 美元上方,那麼前一日的收盤燭台就有可能高於16000 美元。也就是說,在日線、週線和月線的高時間框架上,之前比特幣的價格都沒有在16000 美元上方停留足夠的時間。

不過,日線和周線燭台圖的收盤價都在15000 美元上方,對比特幣來說依舊是重要突破。此前,在2017 年12 月比特幣價格飆升至兩萬美金後,比特幣日線或週線圖從未出現過15000 美元以上的收盤價。

短期內比特幣面臨的主要風險就是在更高時間框架上的過度反彈。在技術分析中,5 日、10 日以及20 日移動均線(MA)被視為短期MA ,從周線、月線的燭台圖看,比特幣目前明顯高於這三個移動均線,說明可能存在超買情況。

Santiment 的數據也顯示,比特幣地址數量在11 月13 日達到34 個月來最高值後已經“常態化”。目前,與比特幣區塊鏈進行交互的活躍地址約有120 萬個。

在不久的將來,比特幣活躍地址的常態化和高時間框架圖上一些超買信號的匯合,可能會增加比特幣回調的可能性。但從長期看,交易量、鏈上活躍度及其動量顯示,比特幣還有很大的反彈空間。

此外,谷歌趨勢數據顯示,與2017 年的反彈相比,主流的興趣並沒有那麼高。如果以Tether 等穩定幣形式存放的觀望資金以及機構投資者是這波漲勢的主要推動力,那麼當主流投資者跟進市場後,將會掀起一輪更強勁的反彈。

至少在中期,未來主流投資者的進場依舊是價格大幅上漲的關鍵催化劑之一。

最大化的投資收益就是在投資品種基本面未改變下,一路長期持有。