迄今為止,去中心化治理不過是傳統方式的去中心化版本,而不是創新,這只是萌芽期的產物。

撰文:Ashwin Ramachandran 與Haseeb Qureshi,分別為區塊鏈風險投資機構Dragonfly Capital 初級合夥人與管理合夥人。作者授權鏈聞發表該文的中文版本。

編譯:Perry Wang

時間得追溯到2016 年初,當時變革的時機已經成熟。以太坊社區堅信,去中心化組織DAO 將為治理帶來革命,準備為之投入重金。 The DAO 項目應運而生,聚集了當時ETH 流通量的10%。很快,其占到以太坊網絡中總交易數量的1.5%。

以太坊創始人Vitalik 2016 年初在會議中介紹DAO

以太坊用戶當時蜂擁進禮堂,聆聽DAO 將如何代表未來治理模式的演講。演講中宣稱,這與傳統的閉門型公司不同, DAO 將會讓治理高度透明,DAO 代表了在傳統治理體上逐步的職能改善。 DAO 還宣稱「自動化在中心,人在邊緣」,揚言讓這個世界變得更協調、更高效。不管我們願不願意,都要被DAO 拖進未來。

然後四年過去了,我們得到了什麼? DAO 實現了治理革命嗎?

目前的DAO 是有形存在的,但存在感很「路人」。用戶點幾次鼠標就能設計和部署DAO,目前總計已經部署了1900 多個DAO。故事的發展原本以為是去中心化治理會站上C 位,消除對企業架構的需求,應用的治理會超越傳統上市公司治理的陳舊形式。

但迄今為止,現實很骨感,應用治理看上去與傳統公司治理幾乎一模一樣。

DAO 一開始高喊的是「追求自治」——由群體控制的去中心化、大眾化組織。但目前的DAO 根本沒有去中心化,也不是大眾化。

就在上週,規模靠前的兩家去中心化金融(DeFi)協議由5–6 方投票就決定了對治理規則進行全面更改。

DAO 看上去並沒有實現去中心化的大眾民主,更談不上對治理帶來革命。

當DAO 實現以代碼取代人時,當然能改善組織效率。但DAO 最初的承諾比這還要多很多。它們宣稱帶來一個能對所有利益相關者賦能的民主未來。如果其設想是這種情況,為什麼現在普通的DeFi 用戶對DeFi 的影響力跟股票與加密交易平台Robinhood 用戶對Robinhood 的影響力並無差別呢?

當我們最初討論這一問題時,原本打算寫篇文章解釋一下去中心化治理為什麼未能兌現其革命預期。

但當時我想,也許這個結論是錯的。

也許這裡其實並不是去中心化治理未能創新的故事。也許真實的故事是:去中心化治理逐漸演變為與中心化治理形式相融合。

也許這不是失敗,而是一個更深層次的事實:經過數千年演變的中心化治理架構,實際上是治理組織的最佳方式?

多數加密項目中治理如何發揮作用?

所有加密項目共遵循三種形式的治理。

第一種是創始人控制。與非上市公司類似,加密項目早期往往由其創始人控制。創始人負責引導產品戰略及公司發展方向。創始人領導的企業常常類似於專制政體(在軟件治理領域,這通常被戲謔地稱為仁慈的獨裁者BDFL),很多應用層代幣初創企業都是在這種治理模式下開始其創業之路。

這樣是很有道理的!在一家組織的最初階段,唯一重要是要活下去。中心化組織權力掌握在創始人手中,會大大提高組織的決策及行動速度。創始人領導的企業沒有本質的錯誤,不過依賴這種治理形態的代幣項目看起來與普通初創企業毫無區別。

很多代幣項目採用的第二種主要的治理形態是「團體控制」。多數L1 區塊鍊和初期階段的代幣項目依賴一個由「開明的精英」組成的小團體來製定政策、確定產品路線圖和戰略方向,以及提議系統性變革。這種治理類型的典型代表包括比特幣、以太坊、Grin、Monero 等等項目。在加密領域,這些小團體幾乎全部是由核心開發者組成的。

小團體治理模式使得去中心化協議實現一定程度的去中心化,將項目從創始人手中交到核心開發者的手中。但這種形態的治理並不是全新的創造。過往數十年中已經有很多組織實行了這種形態的治理,包括The Linux Foundation、W3C、International Science Council、CERN 和IETF。這是管理複雜、高度技術性項目的一種嘗試和真實可行的方法。

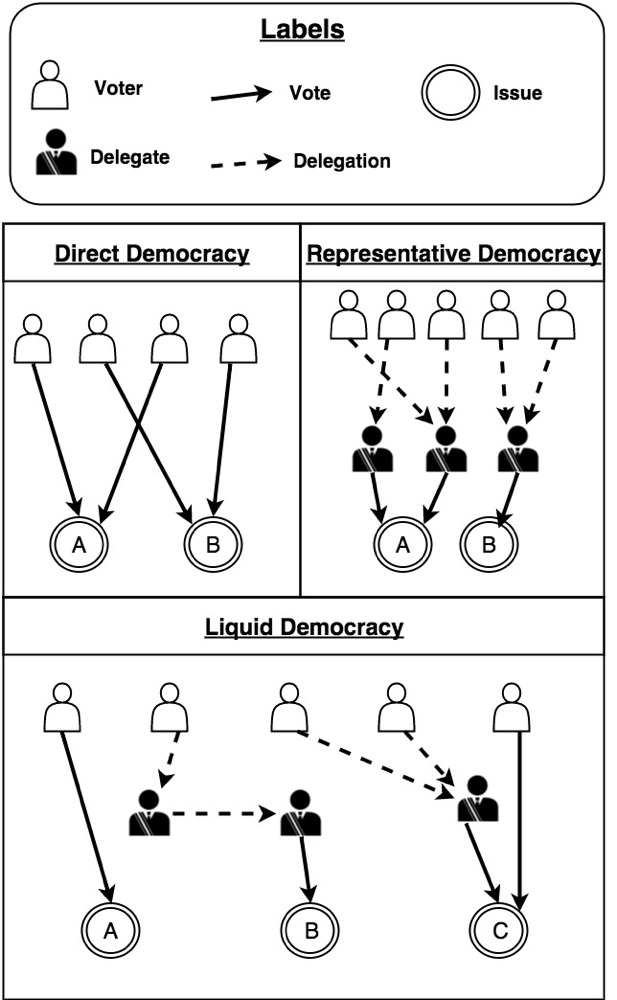

很多加密項目採用的第三種治理形態是「代表制」或「流民主」。代表制民主讓個體用戶選舉一組官員,以他們的名義進行決策和製定政策。其中流民主更較為常見,人們直接進行投票,或委託代表以他們的名義進行投票。

直接、代表制和流動式民主的虛擬演示,來源:Dominik Schiener

「完全去中心化」區塊鏈應用在治理中經常採用代表製或流民主(偶爾是代理投票)。治理代幣賦予了治理權,投票權重由治理代幣的所有權決定。例如,Maker(MKR)的治理接近於股東直接民主。 Compound(COMP)採取流民主方法,任何人可以直接投票或將其投票權委託給他人。

但看到這些形態的治理以前也存在!多數西方國家採取代表民主制政體。與此類似,多數上市公司也是由類似流民主的形態予以治理。例如,上市公司股東可以將其投票權委託給其他自行股東代其投票。這被稱為代理投票,允許單票授權(儘管真正的流民主允許任意長的委託鏈——他人還可委託他人)。區塊鏈改善了這些治理形態的效率和協調性,但它們並不是由區塊鏈發明出來的。這些治理架構依然是目前多數上市公司股東治理架構的映射。

讓我們退一步更認真審視一下這種平行關係。

上市公司如何治理?

要了解DAO 治理與上市公司治理直接的平行關係,值得我們詳細解釋一下背景知識。

現代上市公司有兩層治理:管理層和董事會。管理層監督公司日常運營,而董事會則提供戰略監督並審查管理層。董事會由許多不同類型的董事組成,包括大股東和股東選舉產生的董事。

DAO 以代幣持有人代替股東,允許最大的代幣持有人實際擔任協議的董事會。這個事實上的董事會通過提議或投票進行升級和指導未來的發展,幫助引導協議的方向。

但是管理層完全被代碼所取代。這是區塊鏈改善治理的一種方式:用自動化代替人類。

但那並不是傳統股東治理效率低下的唯一原因。

標準普爾500 指數公司中80% 以上為機構投資者所有,大盤上市公司的多數股權由少數股東持有控股權(例如,先鋒指數基金)。這些投資者由於其所代表的公司數量龐大,因此需要特殊實體就所有董事會/ 股東的決策提供建議。這些實體稱為代理諮詢服務機構。

黑石等指數基金依賴Glass Lewis 或ISS 等代理諮詢服務機構對其公司治理提供意見。儘管這些代理諮詢服務機構迅速崛起,改善了股東的投票效率,但並未真正得改善這一流程。代理諮詢服務機構擴展其業務會獲得更多收益,但他們並不直接承擔錯誤決策的成本,因此他們並沒有動力去改善底層股東投票流程的效率。

代理諮詢服務機構與改善股東投票效率並不掛鉤,來源:George Mason

區塊鏈正是在這一領域能帶來優勢。區塊鏈可以從根本上改善流民主或代理投票治理的效率。區塊鏈允許即時投票授權,使代理諮詢服務民主化,並允許最好的分析人員影響主要投票者並獲得額外的投票權。這是代理投票流程的重大改進。

加密世界中的合作社

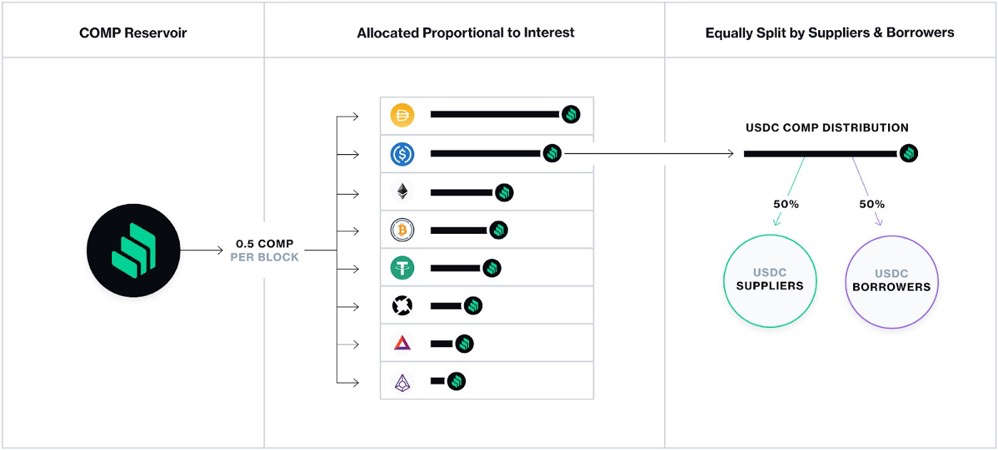

但並非所有加密網絡都與多數上市公司使用的體系呈平行關係。 Compound 將治理代幣直接分發給協議中的用戶和早期投資者。團隊憑藉這一做法,已經把控制權交給了去中心化的流民主。

Compound 代幣分發,來源:Robert Leshner

這種代幣分發形式反映了合作社形態。合作社是將股份出售給公司用戶、創建者或客戶的公司。想像一下,Uber屬於其司機和快遞員, 而不是外部股東。從根本上說,合作社通過讓用戶/ 消費者直接控制公司的未來來協調激勵機制。

美國戶外運動品牌REI 也許是最為知名的消費者合作社。當REI 盈利良好時,消費者會根據其合乎資格的消費額瓜分年度10% 利潤。儘管傳統公司通過派發股息或回購來增加對股東的回饋,合作社是讓消費者/ 用戶受益,通過獎勵消費來進一步創造價值。

合作社是一個古老的構想,可以追溯到18 世紀中葉。但我們為什麼沒見到更多的合作社型企業?主要是因為合作社在資本和經營兩方面的效率都比較低下——組織、協調和激勵數以百萬權益相等的股東是非常困難的!合作社很容易被結構更精簡、更容易獲得資本的傳統型公司擊敗。

區塊鏈可以改善合作社的運營效率,讓合作社打造出具有更高吸引力的模式,嵌入到去中心化模板上。但這裡的治理創新依然主要體現在效率和自動化上,而不是其底層設計。

聚變還是缺乏創新?

考慮到以上所有因素,我們再回到原始問題。這種中心化和去中心化治理的聚合是幾個意思?是我們創新失敗的信號嗎?還是幾個世紀的演變和競爭已經讓我們找到了治理企業機構的最佳方式?

我們沒有肯定的答案。但現實似乎印證了傳統企業治理是前進的康莊大道,至少目前是這樣。

迄今為止,去中心化治理不過是傳統方式的去中心化版本,而不是創新。你可以說區塊鏈治理目前正處於模仿階段。隨著每天有新的治理代幣推出,企業家需要在治理理念迷宮中徘徊,然後才能發現最佳的治理機制。

我們希望這只是萌芽期的產物,隨著時間的推移,更好的治理架構將出現。在Dragonfly,我們很高興能與在去中心化治理領域進行創新的優秀企業家合作。如果你在這一領域真正推出創新,歡迎來和我們談談,希望聽到你的想法。