本文編譯自glassnode,作者為LukePosey

儘管網絡擁堵和費用相對較高,讓許多散戶用戶望而卻步,但NFT市場繼續表現出色,並在以太坊生態系統中獲得了主要關注。

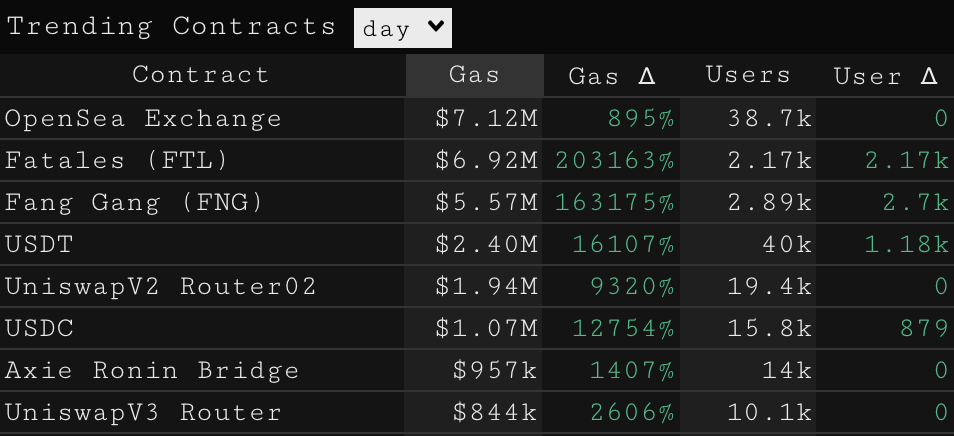

我們可以通過查看gas消耗排名來了解影響的程度,其中NFT項目在排行榜上名列前茅。一次性NFT鑄造事件通常消耗相對大量的gas,而OpenSea上的二級交易活動仍然是gas消耗的領頭羊。

數據來源:ParsecFinance

在這篇文章中,我們將研究這種NFT勢頭的影響,並評估是否有用戶活動和注意力開始回到DeFi生態系統。

NFT增長持續進行

無論從散戶還是機構的角度來看,OpenSea已經成功地為生態系統帶來了巨大的關注。每月超過20萬用戶(唯一地址)在OpenSea二級市場上進行交易。這標誌著僅在8月份,該平台就獲得了超過15萬的用戶。

數據來源:DuneAnalytics

相比之下,加密最常用的協議Uniswap在8月份獲得了18.3萬名用戶。然而,與OpenSea活躍用戶相比,這些新的Uniswap交易者的日常交易活動確實較少。換句話說,與OpenSea上的同等NFT交易者相比,Uniswap交易者執行的交易更少,活躍度也更低。在整個月中,NFT的每日活躍用戶一直超過Uniswap。

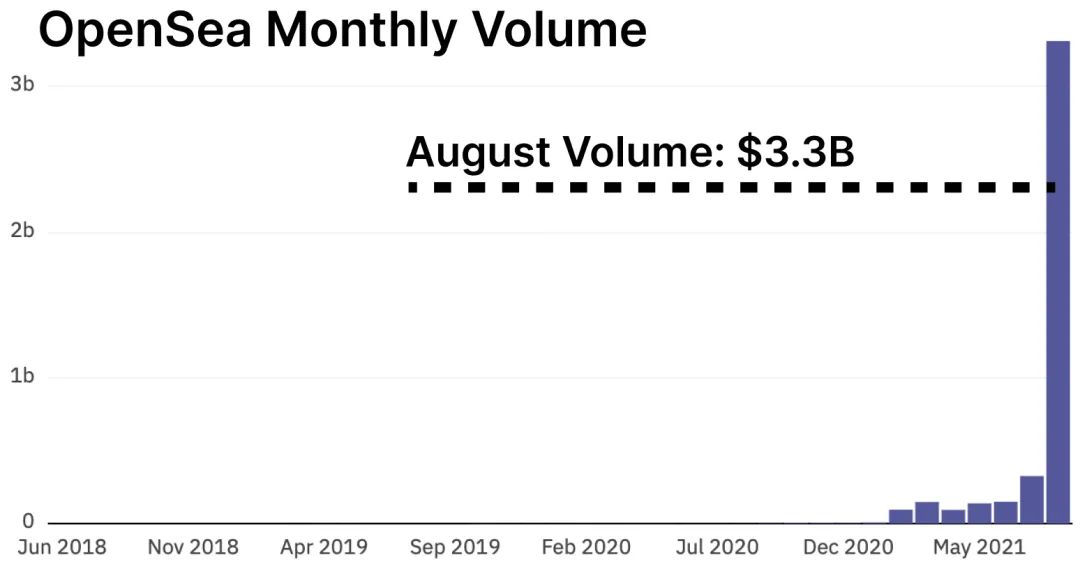

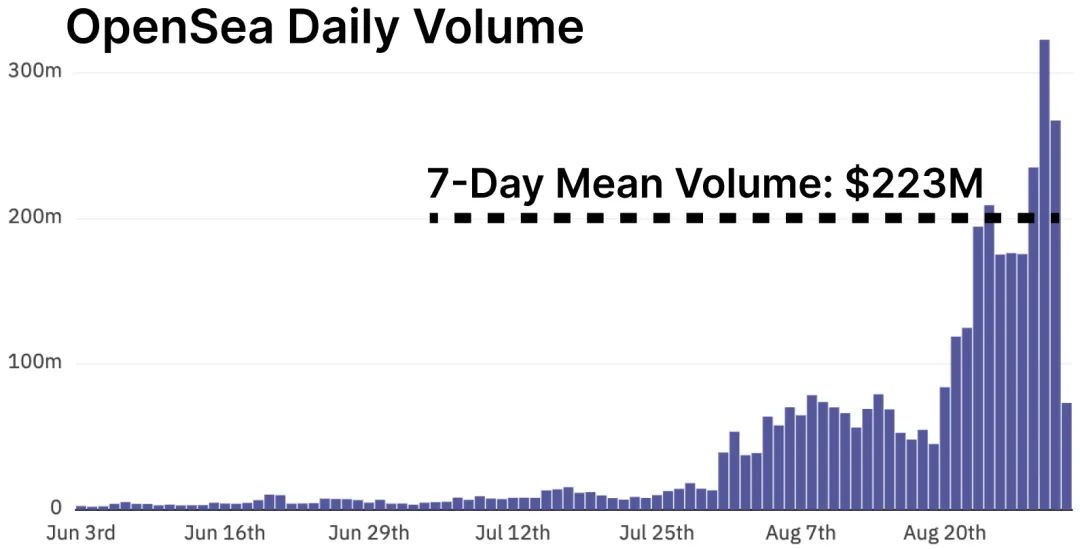

這些OpenSea用戶帶來了巨大的交易量。在我們關於NFT的介紹文章中,我們預計交易量超過10億美元。然而,8月NFT的實際交易量已超過33億美元,這是月初預測的3.3倍。

數據來源:DuneAnalytics

此外,截止8月,Uniswap的交易額達到了506億美元,儘管在gas消費量上輸給了OpenSea,但在加密貨幣領域的各類交易所中,Uniswap的累計交易量仍處於領先地位。 OpenSea在29日交易量突破3億美元。相比之下,Uniswap在29日的交易量為13億美元。 OpenSea的7天平均交易量為2.23億美元,對於NFT二級市場來說,這是一個真正的歷史性增長。

數據來源:DuneAnalytics

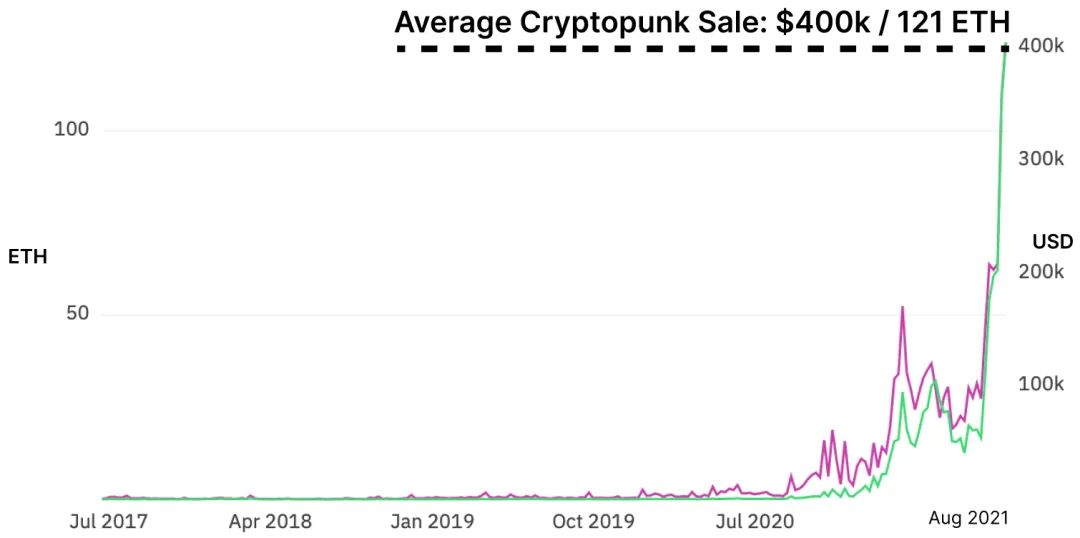

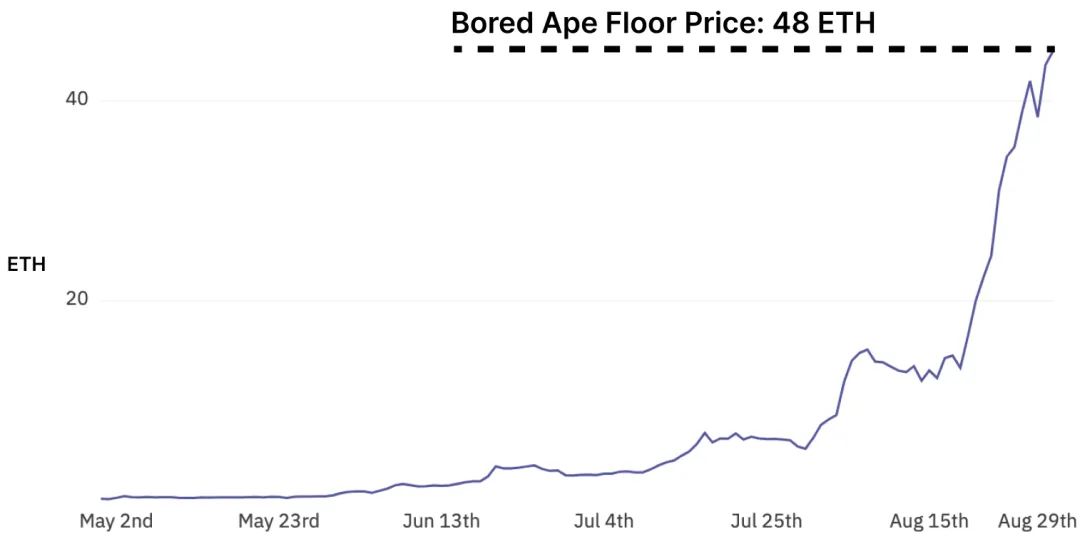

當然,這個交易量是在大量投機和許多NFT系列的價格瘋狂上漲的背景下產生的。領先的是Cryptopunks和BoredApes,它們的底價和平均銷售額在本月上漲了400%以上。 Cryptopunks是價值最高的收藏品,其總價值估計為數十億美元,而BoredApes則徘徊在10億美元的水平。需要注意的是,收藏品的總價值並不像可替代代幣那麼簡單,因為並非所有的作品都被列出出售。

Cryptopunks的平均銷售價格已超過40萬美元,地板價也在這個價格左右。

數據來源:DuneAnalytics

與此同時,隨著名人對猿類興趣的增加,以及為BoredApe持有者提供的額外的MutantApes(變種猿)收藏品,BoredApes飆升達到了48ETH(15.8萬美元)。

數據來源:DuneAnalytics

NFT的資金是否會流入DeFi中?

有理由認為,隨著散戶和機構用戶將資產從中心化交易所轉移到他們的鏈上個人錢包以購買NFT,這些資產更有可能與DeFi生態系統進行交互。由於用戶可能需要在ETH和穩定幣之間進行鏈上資產交易,以便在他們選擇的二級NFT市場上進行交易,因此該交易量的一部分可能最終會進入流動性池和貨幣市場。

這要從交易所餘額開始,比特幣供應量自2018年底以來在交易所中所佔比例首次降至最低。而在中心化交易所的範圍之外,以太坊生態系統正在為ETH創造大量的鏈上目的地。

核心示例是NFT購買力、追逐DeFi協議的收益以及越來越多的遊戲項目。與此同時,交易所裡的比特幣大多保持平穩,因為在中心化交易所或冷庫之外部署比特幣資產的激勵措施很少。

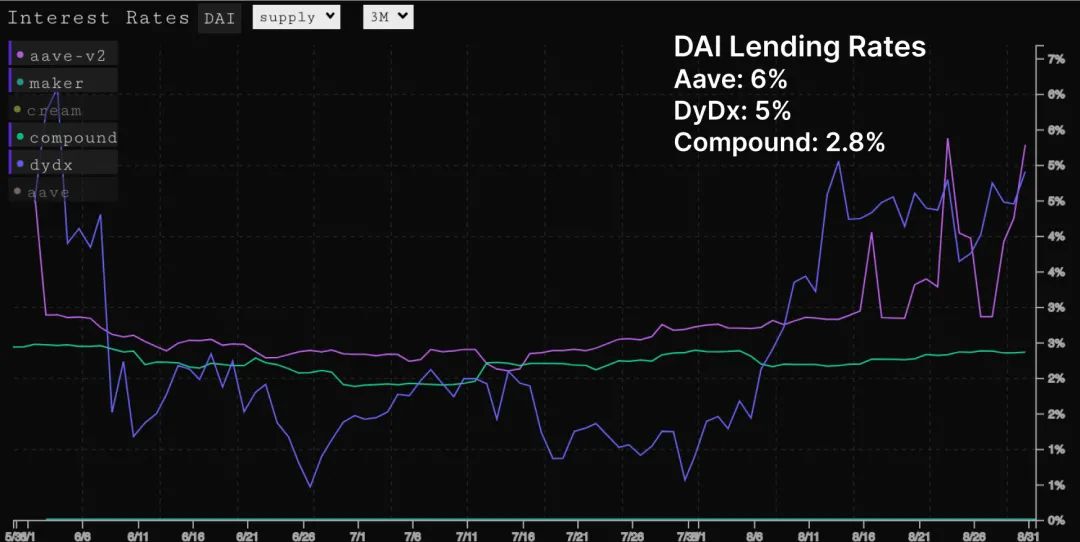

在穩定幣貸款市場經歷了幾個月的避險活動後,市場終於甦醒了,因為大部分生態系統都顯示出風險偏好的早期跡象。無論是通過L1激勵計劃借入資金、購買NFT還是在DeFi中追逐收益,利率終於找到了一些上漲動力。

儘管風險意識暫時下降,但TVL仍然由部署在藉貸和DEX資金池中的穩定幣引領。對於風險偏好的真實信號,我們將看到流動性轉移,將包括治理代幣等風險較高的資產,但這尚未成為現實。

目前,用戶只需持有並向借貸協議提供DAI、USDC和USDT等穩定幣,即可獲得7%以上的收益。 DAI和USDC的APY已連續幾周達到約6-10%,而USDT則經常超過10%的年利率。在Aave上,這些波動的利率已經持續了數週,而Compound相對來說仍然比較安靜,對借款人來說仍然是一個更有吸引力的市場,而對貸款人來說則不那麼有吸引力。

數據來源:ParsecFinance

由於NFT活動引起了生態系統的關注,gas價格已升至讓許多散戶交易者望而卻步的水平。在>100Gwei的情況下,目前在Uniswap、Sushiswap或其他地方執行掉期的每日平均價格>50美元。

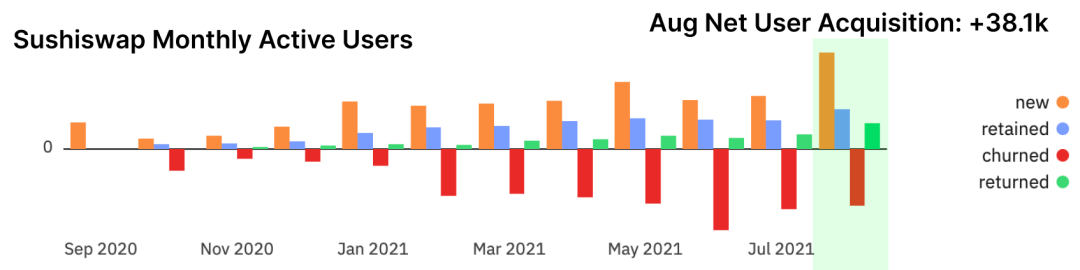

在鏈上交易成本大幅上升的情況下,Sushiswap是用戶大幅增長的受益者,其用戶基礎的擴張速度超過了前幾個月。

資料來源:DuneAnalytics

另一個贏家是1Inch交易所(1InchExchange),它作為首選的DEX聚合器,在8月期間有36.6萬筆交易。相比之下,Matcha同期的交易量為5.4萬筆,位居第二。 1Inch的7天交易量為15億美元,Matcha為3億美元。這意味著Matcha的平均規模/交易量更大,交易數量是Matcha的1/7,但交易量是其1/5。

儘管1Inch在聚合平台中佔據主導地位,但在過去5個月中,聚合平台的使用量基本持平。

資料來源:DuneAnalytics

替代的Layer1性能

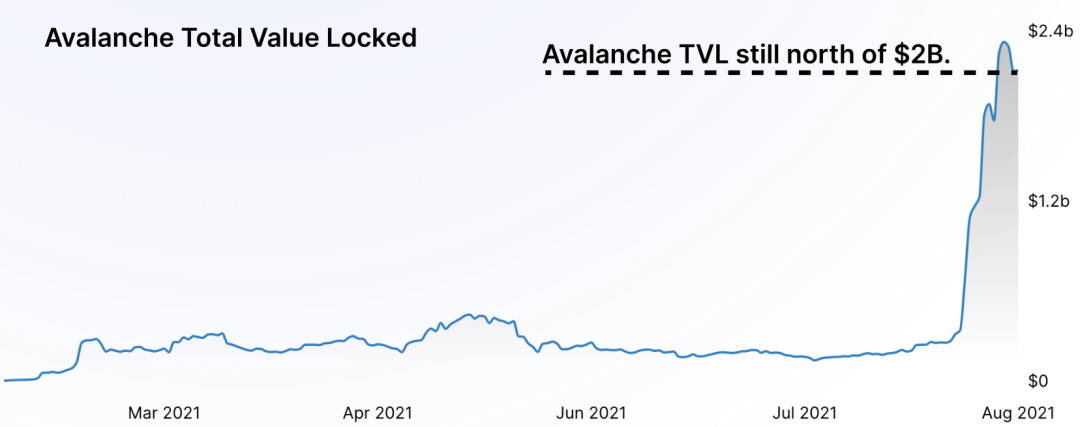

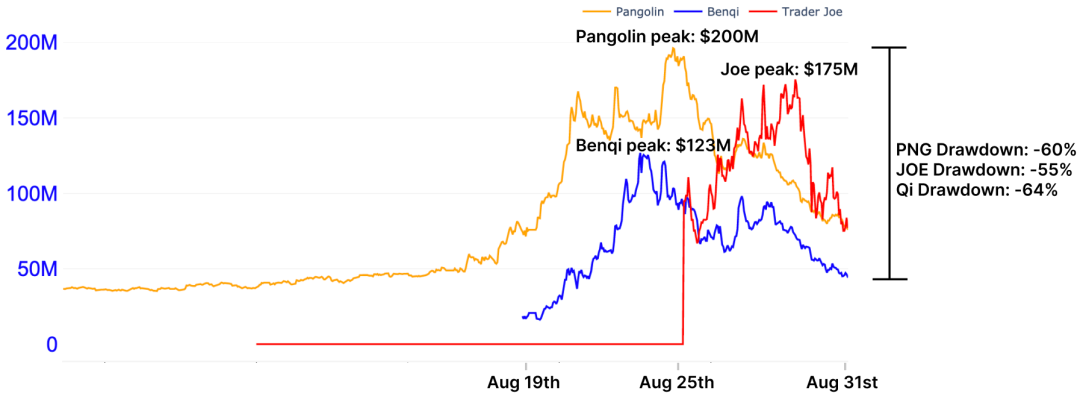

在整個Layer1生態系統中,Avalanche的流動性略有回落,因為Avalanche中的許多DeFi代幣資產在過去兩週表現出一定的強勢後也出現了下行價格走勢。

資料來源:DeFiLlama

此前的文章,我們討論了資本在流動性激勵措施中輪流進入各種Layer1生態系統的性質。儘管有宣傳和激勵措施,但自上週的峰值以來,三個最大的Avalanche代幣都出現了50%以上的跌幅。這個在鏈與鏈之間跳動的流動性已經顯示出它完全無視忠誠,會快速地從一個機會跳到另一個。

與此同時,Fantom及其生態系統已經成為最新的Layer1生態系統,重新受到關注。此前,該公司推出了一項3.7億美元的流動性挖掘計劃,用於將資產連接到生態系統中的項目。

最後的思考

隨著OpenSea繼續將NFT推向新的高度,Cryptopunks和BoredApesYachtClub(BAYC)地板價分別達到40萬美元以上和13萬美元以上。無數其他NFT項目繼續推出,並取得了不同程度的成功。 DeFi同時顯示出新的風險偏好的跡象,但主要是由穩定幣借貸驅動,而不是代幣投機。因此,隨著更高的利率創造了有吸引力的風險規避回報,穩定幣資本將DeFi中鎖定的價值推向了新的高度。

與此同時,數十億美元的價值已經在Layer1生態系統之間轉移,以套利新推出的流動性激勵措施,首先是Avalanche,現在是Fantom和Celo。問題是,從長遠來看,這些獎勵是否會產生任何可衡量的粘性流動性和用戶留存率。