Caleb Shough|作者

Leia|编译

各个利益相关者对协议都有其独特的价值贡献方式,但是代币设计往往无法,以一种符合其贡献的方式奖励他们所有权。目前的代币设计为所有利益相关者,授予相同形式的所有权,而不考虑他们在协议中的角色或价值贡献。这种方法可能会导致效率低下问题,难以维持用户的长期参与。为了解决这个问题,我们提出一种探索方案——混合型代币模型,可以根据用户、创始人和投资者对协议所做出的不同价值贡献,来分配不同形式的所有权。这种混合型模型可以更有效地利用协议资本,并确保协议可以永久给予用户所有权。

大多数现有的代币设计,授予治理权,以及对协议未来成功发展的某些权利。增值代币所有权(appreciating token ownership)是一个非常重要的概念,因为它代表着协议增长的所有权,无论所有者实际的未来价值或持续价值如何。在加密货币之外,向利益相关者提供增值权益(如股票或股票期权)的风险是通过人际信任或法律合同来管理的,如果利益相关者是员工、投资者,这是可以理解的。可以认为,他们每个人与发行公司都保持着一致的长期价值,并为发行公司提供价值。但是,与公司不同,协议与每个用户之间没有合同或雇佣关系。如果没有更多的保证,协议很可能只是在基于信任的前提下分配了过多的权益。

与未来增值的所有权(appreciating ownership)相对立的观点是基于过去事实(比如说交易额)的所有权(historical ownership),不提供任何对未来增长的权利主张。合作社采用的是一种独特的所有权结构,称为“patronage capital”。这种结构允许成员根据每个成员的收入贡献分享合作社当年的利润。与传统的所有权形式(如股票或股权等)不同,patronage capital 只代表对单个周期内收入的所有权,而不是对未来的任何发展增长的权利主张。

例如,如果一个合作社的总收入为100美元,净收入为10美元,如果有成员在这个时期为协议贡献了10美元的收入,他们将有资格获得该时期内1美元的收入。但是,他们对未来期间的收入没有任何权利。这种基于交易额的回报模式,是基于成员过去的行为。这种基于过去事实概念更适用于普通用户进行正常的用户活动。它奖励用户过去的行为,但要求他们继续参与保持相关性,才能继续获得收益。

增值代币不应该避免,它们会持续地给予投资者权益;它们作为另一种工具,更适用于对其提供的长期价值有高度信心的利益相关者。最初,这种所有权可能只适用于内部人士(创始人、员工、投资者),但随着时间的推移,最终可能会扩展到其他利益相关者(即,表现出忠诚度的用户)。为了更好地理解实践中的混合型模型是如何运作的,我们可以以一个虚构的协议—— ABC 协议的代币设计为例:

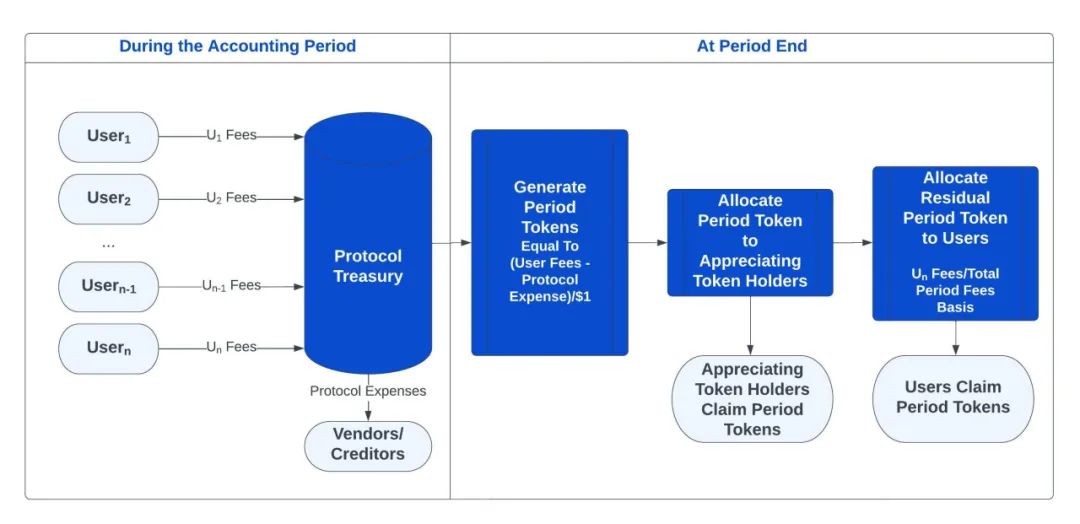

ABC 协议的创始人发现最佳的链上可衡量价值指标是协议用户支付的费用。在每个会计期结束时,协议计算净收入,并为每一美元收入生成一个代币。这个代币被称为 ABC(Period X)代币(以下简称“$PABC”),代表的是对协议的每1美元分红的所有权,在未来由治理自行决定可以兑换,但会优先考虑较早时期发行的代币。$PABC 代币在每个日历年度结束时发行。一旦协议有多余现金流,治理可以决定按发行顺序退还 $PABC,并允许 $PABC 从协议资金池中兑换1美元等值的稳定币。

如果这个协议是一个纯粹的合作社,$PABC 将基于用户向协议支付的费用总额,按照比例分配给每个用户,就像合作社将分红以合作社成员对协作收入的贡献为基础来分配,每个成员贡献越大,分得的红利就越多。在这里,就是每个用户向协议支付的费用越多,他们获得 $PABC 的数量就越多。但是这个模型无法考虑到创始人、投资者等人,因为他们对协议的价值贡献并没有体现在协议收入之中。鉴于他们提供的价值没有那么容易衡量出来,ABC 协议也需要将收益重新分配给这些利益相关者。

ABC 协议的创始人,通过向自己、员工和投资者发行第二种代币,可以实现这一目标。第二种代币即 ABC(Appreciating)Token(以下简称“$AABC“)。每个 $AABC 代表着每个会计周期(年)永久性拥有0.0001%的 $PABC 的所有权。协议可以要求内部持有25%的储备,因此在协议启动时,250,000个 $AABC 分发给创始人、早期员工、投资者和未来员工。ABC 协议还可以设定,治理可以发行多达250,000个 $AABC,以便在代币发行之后,可以向为协议提供价值(协议费之外的价值)的其他人分配代币。

每次生成 $PABC 时,$AABC 持有者按照其要求的百分比分配,剩余部分根据用户向协议支付的费用的比例分配,类似于惠顾返还(patronage dividends)。

ABC 协议的普通用户通过使用协议获得 historical ownership;他们并不从代币所有权中获利,但是,实际上通过以 $PABC 形式发放的惠顾返还,还保证了使用协议的最低成本。同时,创始人和投资者继续拥有增值代币的重大潜力,以激励直接可衡量价值指标之外的增长。

假设一个混合型模型,包括一个与特定时期或里程碑绑定的代币(如 $PABC),它允许治理的不断更新,并更大程度地确保协议始终与其当前用户紧密相连。协议可以通过将治理与周期/里程碑代币绑定,并设定治理权在某种时间表上衰减来实现这一点。继续来看 ABC 协议的示例:

ABC 创始人设计了一个协议,其中治理权随着时间的推移而衰减,$PABC 是治理权的计量单位。ABC 协议最初设置为,$PABC 的治理权重随着 $PABC 存在时间呈现几何级数的递减。假设现在为Y年,Y-1年发行的代币治理权重为总权重的1/2,Y-2年则为1/4,Y-3年则为1/8,依此类推。每过去一年,代币的治理权重相应减半。随着时间的推移,每个过去的特定时期的治理权减弱,但1美元分红的权利主张保持不变。

需要明确的是,这只是解决以下问题的众多方法之一:

-

我们如何在很长的时间跨度内为用户提供持续的所有权?

-

我们如何设计有效分配所有权的代币?

-

我们如何让当前用户参与协议治理?

已经有一些团队在这类问题上进行深入思考和探索。例如,Goldfinch 正在向表现出长期忠诚的代币持有者支付会员奖励,并通过锁定代币和为协议提供有价值的融资资本来赋予他们额外的治理权。Canto 网络正在准备推出合约安全收入,开发人员可以选择加入,并在用户与他们的智能合约进行交互时,获得网络支付的 gas 费用的一定比例作为收入。

这种模式还有一些优势。period tokens 在法律上的分类可能对创始人有利。period tokens 是对协议的固定现金的权利主张,而不是对其未来预期业绩或创始人的权利主张。我们还可以确保将 period tokens 分配给普通用户的数量永远不会超过他们为协议提供的价值(费用)。在 period tokens 出现之前或之后,都不存在盈利预期,也没有未来额外分红权益。这种情况可能会降低 period tokens 被视为证券的风险,但也许无法完全消除这一风险。这种结构中,增值代币的风险并没有降低,但创始人可能可以更早地通过 period tokens 将 historical ownership 分配给社区,而社区也可以在协议完全去中心化后,向非内部人士发行增值代币。

用户对产品的使用和参与也很重要。所有权应该是他们使用体验的增强部分,而不是全部。混合型模型并不是吸引新用户的最佳模式,因为没有超预期的未来利润预期,不能在短期内很好地激励新用户,但我相信从长远来看,这是可持续的,并且更好地保证了协议由用户进行治理和所有。

代币设计处于其生命的最初、最简单的阶段,就像生物学中的前寒武纪(Precambrian)单细胞时期,其发展潜力充满无限的可能性,但也存在着一定的不稳定性和风险。

原文:Hybrid Ownership

来源:Variant Fund

封面:@consensys