本文數據更新日期:2023/02/11

01 項目簡述

Helio Protocol 是BNB 鏈上的去中心化超額抵押貸款和流動性抵押平台。採用雙代幣模型,HAY 是協議的原生去中心化穩定幣,由BNB 超額抵押擔保發行。 HELIO 是協議的治理代幣,目前還未上線。

HAY 的用例包括質押收益、借貸、DEX 上的流動性挖礦以及作為支付和交易的媒介。治理代幣HELIO 推出後,Helio 協議將作為一個DAO 運作,持有HELIO 的用戶可以對DAO 提出的提案進行建議和投票,社區將管理協議的財政、收入池和未來方向。該協議的最終目標是完全去中心化。

02 產品架構

HAY 穩定幣

Helio 協議目前維護著的產品就是去中心化穩定幣HAY 系統。穩定幣HAY 是通過抵押鏈上資產(目前僅支持BNB 和BUSD 兩種資產),並按照約152% (約66% LTV)抵押比率發行的BEP-20 代幣,其目標價格是1 美元。 HAY 穩定係統本質上就是一種超額抵押借貸協議。對於用戶來說,涉及的就是存入、取出、借出、償還四項操作, 這四項操作實際上就是HAY 的發行和贖回過程,而在藉出的資產未償還之前,還會涉及利率調整和清算兩個變量操作,實際上是穩定HAY 價格的手段。

Helio 機制

Helio 功能的關鍵組成部分在於一套跨區塊鏈互動的智能合約和現有合約之間。 Helio 在MakerDAO 智能合約集的基礎上分叉創建了其定制的智能合約。

HAY 價格穩定機制

在以下情況下,Helio 協議能夠保持HAY 相對於美元的1 美元價值:

當HAY>1 美元時,HAY 的供應需要增加:

由於HAY 處於溢價狀態,借款人被激勵借入更多的HAY 來換取其他資產以獲得套利機會。

為了減少對HAY 挖礦的需求,Helio 協議將通過減少HAY 的借款利息來減少HAY 放貸方的質押挖礦獎勵。

當HAY<1 美元時,HAY 的供應需要減少:

由於HAY 處於折扣狀態,借款人被激勵從市場上購買HAY 來償還債務。

為了減少HAY 的借貸需求,Helio 協議會增加HAY 的借貸利息,從而增加HAY 放貸方的質押挖礦獎勵。

模塊

Helio 由2 個主要模塊組成:

核心模塊(MakerDAO 分叉和Helio 的交互合約):提供抵押品,借入HAY,償還HAY,提取抵押品,清算抵押資產。

獎勵模塊:在HELIO 中索取獎勵。

費用

借款利息:為藉入HAY 而支付給Helio 的利息。該利率是由Helio 治理平台設定的固定數字。

清算罰金:在清算過程中,以荷蘭式拍賣形式出售用戶的抵押品時,總債務的13% 作為清算罰金。

獎勵

借款獎勵:用戶借入HAY 獲得HELIO 代幣獎勵。獎勵動態計算,是固定獎勵率和用戶在HAY 中的總債務的乘積。

拍賣開始的獎勵:任何觸發清算事件的人,即開始荷蘭式拍賣的人,都會收到一筆固定費用(小費)和一定比例的費用(籌碼),因為他們啟動了這個過程。小費和籌碼從HELIO 代幣儲備中支付。

拍賣重啟獎勵:任何重啟荷蘭式拍賣的人,都會得到一筆固定費用(小費)和一定比例的費用(籌碼)。小費和籌碼從HELIO 代幣儲備中支付。

03 清算模型

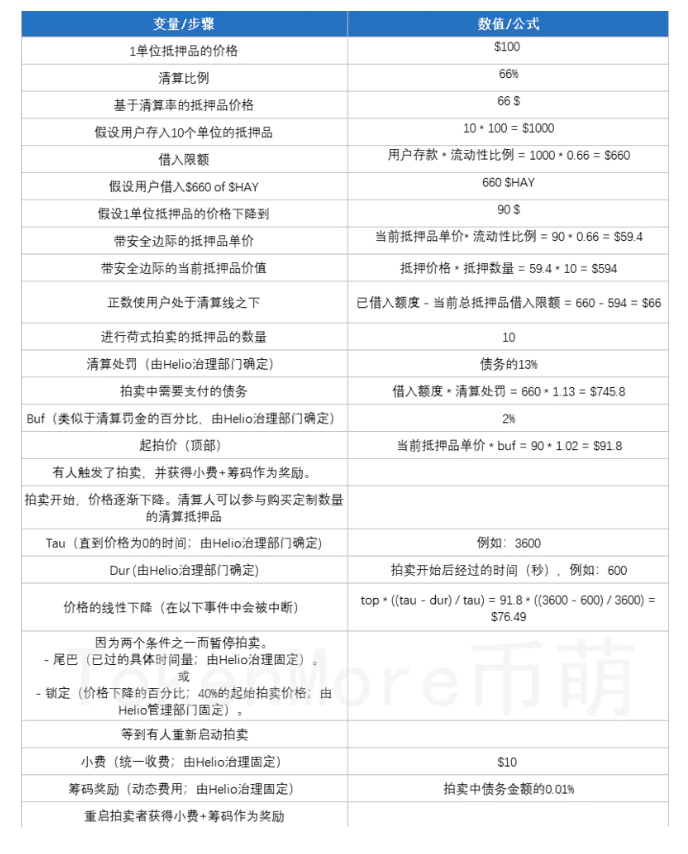

Helio 的清算機制分叉於MakerDAO 智能合約,下方圖表將舉例說明方便大家解讀這種清算模型。

04 Ankr 漏洞事件影響

2022 年12 月2 日,幣安鏈上Web3 基礎設施Ankr 的開發者私鑰外洩,一名黑客利用Ankr 協議代碼中的一個漏洞鑄造了10 萬億個aBNBc 代幣(Ankr Reward Bearing Stake BNB,是用戶將BNB 質押到ankr 後獲得的憑證代幣)。

一名攻擊者利用了這次黑客攻擊,從1inch 中以10BNB 成本購買183884.92 枚aBNBc(數万億量級增發導致),後又將183,884.92 枚aBNBc 通過Helio 協議兌換為191130.04 枚HBNB,將其抵押並貸出16.444,740.14 HAY,最後將藉貸所得HAY 通過1inch 兌換出15,504,986.94 枚BUSD,該過程導致HAY 嚴重脫錨。

還有其他幾個規模較小的套利者利用了這個機會,因此Helio 協議在HAY 中產生了總計19,046,819 的壞賬(約1700 萬美元)。結果,HAY 的價格最初暴跌至0.20 美元。

意識到這一情況後,該團隊立即暫停了所有協議功能,並宣布將對整個約1900 萬HAY 的壞賬承擔全部責任。截至目前,在Helio 協議官方公佈的壞賬償還錢包中共由15,000,000 枚HAY 代幣,全部償還後所有收集到的HAY 將被銷毀並從HAY 的流通供應中移除。根據之前報告的壞賬數量,目前還有400 萬左右的HAY 未償還完成。

05 業務數據

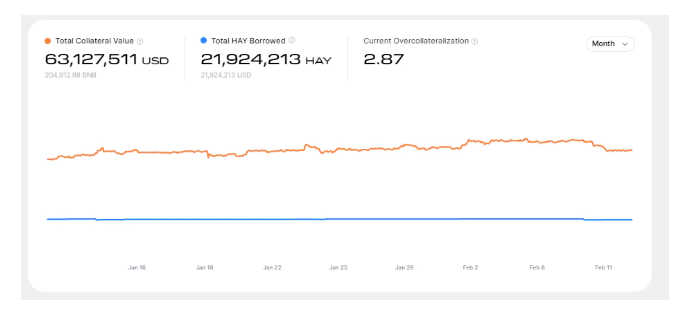

目前Helio 協議已經重新啟動。通過數據可以看到,截止2023 年2 月11 日,HAY 的全網總抵押品價值約6300 萬美元,而藉出的HAY 總量為約2200 萬美元等值的HAY,超額質押率為2.87,質押率處於安全區間。

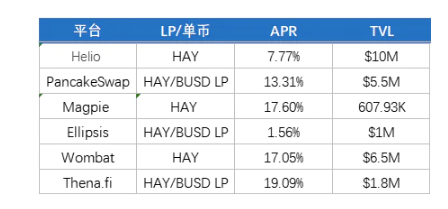

HAY 代幣在各平台的Earn 情況如下圖:

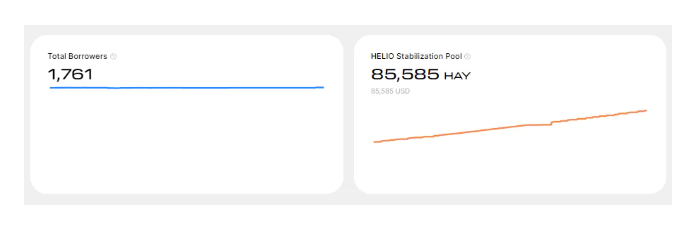

Helio 協議平台借款人數為1761 人,HELIO 穩定池(為維持HAY 的可贖回價值1 美元而保留的HAY 數量)HAY 數量為85585 枚。

06 經濟模型

代幣分配

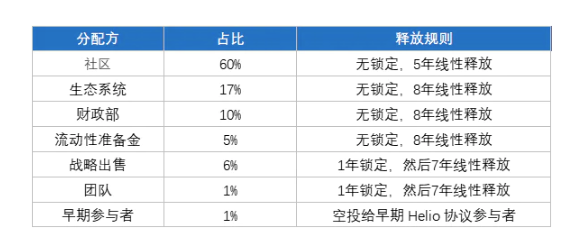

Helio 協議是一個雙代幣模型(HAY 和HELIO),其中HAY 代幣是協議的原生去中心化穩定幣,前文已有闡述,這裡介紹的是HELIO 經濟模型。 HELIO 是Helio 協議的治理代幣,目前還未上線,白皮書中設定最大供應量為10 億。代幣分配如下:

代幣應用

參與協議治理

激勵參與者

對升級進行投票(增加新的金庫、改變協議參數和費用等)

小結:HELIO 代幣總量為10 億枚,相對來說,總量較多,相比Maker 的10 萬枚代幣總量HELIO 缺少一些稀缺性,代幣經濟模型設計稍顯不合理。也許後期會進行修改。

07 賽道分析

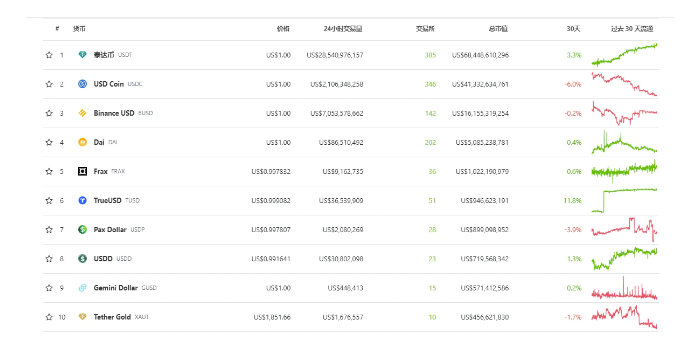

穩定幣主要分為中心化穩定幣與去中心化穩定幣,中心化穩定幣以USDT/USDC 為代表,是由中心化機構發行,通過鏈下資產擔保抵押在鏈上發行的加密資產;去中心化穩定幣則是由鏈上加密資產超額抵押或者無抵押依靠算法生成的加密資產,我們經常使用的DAI 就是利用超額抵押生成的去中心化穩定幣,依靠算法生成的穩定幣中,最典型的就是UST。

2022 年UST 的暴雷也讓加密從業者開始認真思考去中心化穩定幣的未來,目前看更可信任的是超額抵押穩定幣,在各種穩定幣模式中,超額抵押的穩定幣已被證明更具有可持續性。 Helio 協議的架構是在MakerDAO 基礎上的分叉。

如上圖所示,從發行量來看,DAI 當前發行量達50.8 億美元,居USDT、USDC、BUSD 這些中心化抵押穩定幣之後,但卻是去中心化穩定幣之首。鏈上顯示HAY 目前的發行量為4160 萬枚,減去壞賬銷毀地址裡鎖定的1500 萬枚,當前流通總量為2660 萬枚。市場流通的HAY 較少,流動性不足,可能導致較高的脫錨風險,不利於其大規模採用。

08 項目小結

優點:Helio 協議以HAY 作為媒介,幫助用戶提高BNB 的使用效率並釋放其鎖定價值,獲得更高的被動收入。通過在幣安鏈上構建原生的去中心化穩定幣,可以為幣安鏈提供豐富的DeFi 玩法和場景,促進幣安鏈生態發展。

不足:Helio 協議高峰時曾達到1 億美元的TVL,受Ankr 漏洞事件的影響當下TVL 降低為6300 萬美元,導致HAY 流動性稍差。治理代幣HELIO 未上線,關於HelioDAO(Helio 協議的去中心化自治組織)的部分不是非常清晰,需要持續追踪關注。