作者:蔣海波,PANews

TVL下降,代幣價值嚴重縮水,如今的DeFi「老農」常想念2020年的那個夏天。

當時,DeFi領域湧現了許多新的項目,隨著「流動性挖礦」的熱潮,高達三至四位數的年化回報率(APR)使許多早期參與者獲得了豐厚的回報,進一步吸引新用戶和新資金的加入。但隨著熊市的到來,衡量DeFi計畫流動性和規模的關鍵指標TVL(總鎖定價值)已經從2021年11月巔峰時期的1791億美元,降至目前(2023年10月16日)的370億美元。

來源:DefiLlama

即便是UNI這類頭部DeFi專案的治理代幣,價格相對高點也已經下跌90%,部分能產生真實收益的專案似乎已經跌入合理估值區間。是什麼原因導致DeFi代幣紛紛暴跌? DeFi的估值是否已經跌出黃金坑?未來DeFi還有哪些賽道被看好? DeFi市場的參與者還有哪些機會呢? PANews採訪了多個深度參與DeFi的業內人士,看看他們的看法。

享受高溢價後,DeFi專案“量價齊跌”,部分專案關閉

在DeFi計畫的TVL下降的同時,這些計畫治理代幣的價格也在不斷下跌,殖利率下降,同時即便被公認為最安全的Curve、Balancer等也陸續出現問題,加劇了資金的出逃。在此背景下,部分項目主動清算並關停項目,如以太坊上原來Curve的競爭對手Saddle Finance,Algorand生態上的借貸、交易和穩定幣項目Algofi,Solana上的自動投資組合管理器Friktion等。市場對DeFi的信心似乎已經將至冰點。

來源:Saddle Finance官方推特

對於DeFi專案TVL的下跌,dForce創辦人Mindao認為,DeFi專案的TVL並不能反應真實的發展情況,更合理的數據是看穩定幣的變化,穩定幣從最高點1900億美金到現在的1250億美金,下跌34%,相比DeFi TVL下跌,還是比較溫和的,表示市場上很多資金還留在場內。對於治理代幣價格的下跌,他給了幾個原因:一是2020年開始的DeFi Summer算是DeFi這個類別起來的第一個週期,大部分項目都是2020年之後創立,隨著代幣解鎖,對幣價拋壓比較大;另外,這過程也是模式驗證的過程,大部分過於旁氏的項目(如Luna)被證偽,這部分泡沫破滅;最後就是監管問題,這個對項目運營,特別是在美國的專案營運方打擊非常大,這也反映在DeFi代幣價格上。

Nothing Research合夥人Todd指出,DeFi代幣在牛市中表現不錯,本質是因為享受了流動性溢價,用通俗的話講就是「以太坊單價太貴了,所以買入以太坊網絡中各個賽道的龍頭」。而到了熊市,資金又覺得以太坊更被低估,因此重新回流到以太坊,因此流動性溢價也就消失了。所以儘管Defi紛紛退出新產品,產品比過去更好,但價格反而更低了。

在PANews研究總監Haibo看來,由於流動性挖礦的存在,DeFi代幣本身也更容易螺旋上升或陷入死亡螺旋。當治理代幣價格上漲時,挖礦的APR升高,吸引更多資金,推動治理代幣價格上升。同理,在市場下跌時,也會因為殖利率降低導致資金出逃,並進一步加劇治理代幣的跌幅。

已跌出「黃金坑」?有真實收益的項目更被看好

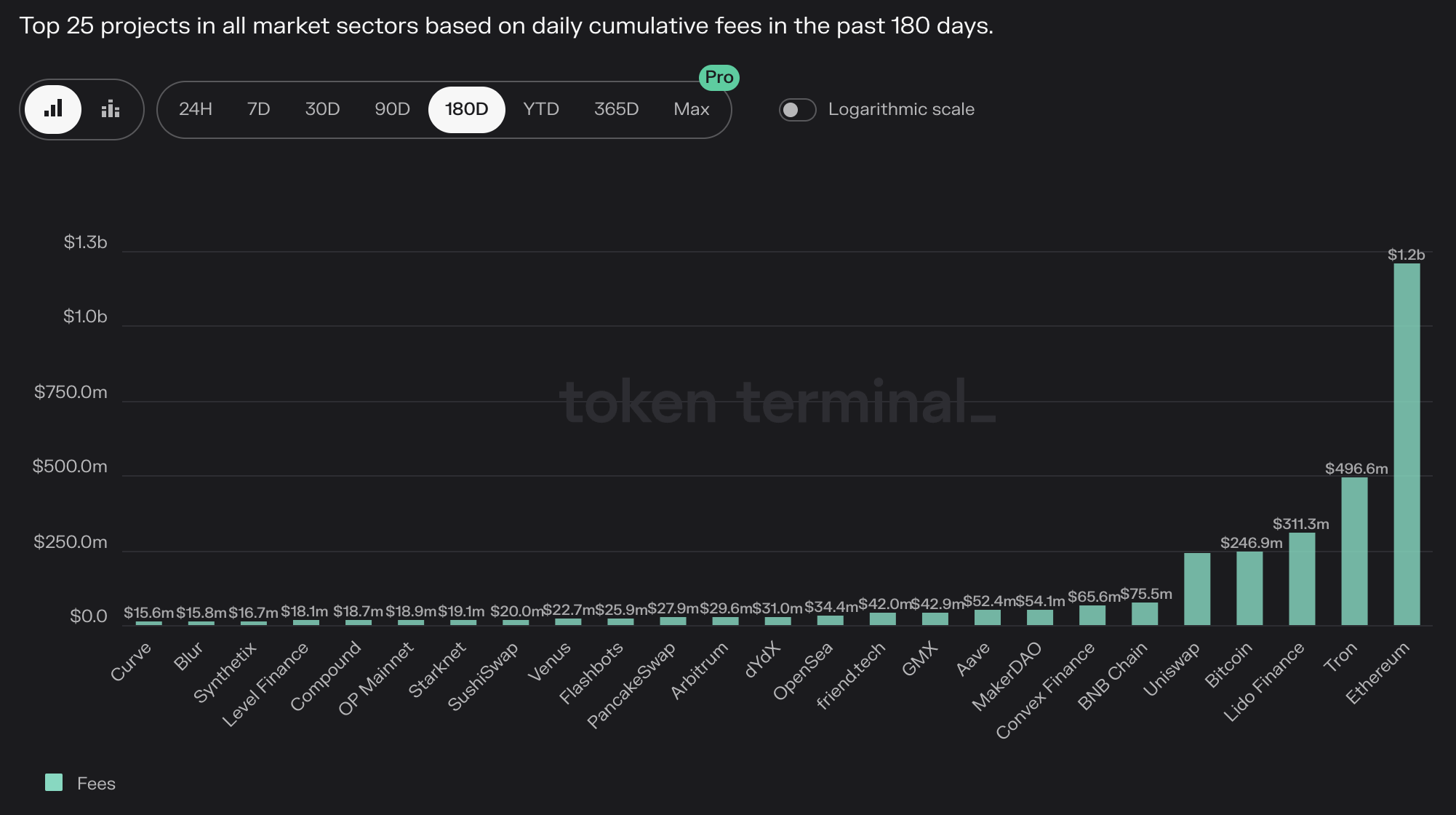

DeFi代幣是本輪熊市下跌相對較多的一類資產,但DeFi也是少數能產生真實收益的項目。隨著市場的下跌,費用、本益比等指標受到了更多的關注,某些項目可以產生真實收益,這是否意味著DeFi的估值已經跌出「黃金坑」了呢?

來源:Token Terminal

Mindao表示,DeFi經過這幾年發展,我們現在看協議都強調真實收益,例如最近熱火的RWA賽道,把美債收益引入DeFi就是一個很合理的演進。從估值上看,確實很多項目的二級市場估值已經很有吸引力,但是大部分的項目,還沒有找到可持續的道路。所以,不是每個專案都是跌出估值的「黃金坑」。

根據Haibo的觀點,和原來依靠TVL或未來預期的估值體系相比,以市盈率(P/E)等傳統金融中的指標來評估專案是一種進步。能夠明確計算P/E的只有少數項目,其中以DeFi類項目為代表。在採用PoS機制的公鏈中,ETH是在這套估價系統下表現較好的資產,通縮率為0.2%,另外質押ETH一年還有4%左右的收益率,其它幾乎所有PoS公鏈原生代幣的質押收益率減去通膨率都為負。對標到DeFi領域,MKR等資產的P/E都在25以內。因為有了更嚴格的估值標準,在抄底這類有真實收益的資產時確定性更大,對同類項目的要求也會更嚴格,一些不能產生收益或在持續虧損的項目在熊市中可能跌幅更大。

歐科雲鏈首席研究員Hedy指出,這個市場整體來說,規模還是比較小,很容易受市場情緒幹擾,所以會經常出現價格背離價值的情況,這種現象可以在短期內導致市場的過度繁榮或過度悲觀,可能使資產的價格與其基本面不符。此外,在Web3產業,文化和共識,或說情緒價值也是被放大的。由於DeFi的去中心化特性,專案的成功往往依賴社區的共識和支持。這種文化和共識可以在市場上引發情緒價值的波動,進一步影響資產的價格。

當下的實操策略:ETH Staking與Maker DSR帶來收益機會

在熊市中,安全地獲取收益的機會減少,Maker的DAI存款利率提供了一個不錯的機會。 Maker將發行DAI的抵押品用於購買短期美債類產品,再將收益分配給DAI持有者。截至10月16日,DAI的發行量為55.5億,但存入DAI存款利率(DSR)合約的只有16.9億DAI,即使給這部分資金5%的收益率,除去成本後,Maker一年依然有約7000萬美元的淨利。繼Maker之後,Frax也在本月的V3版本中推出了和sDAI類似的sFRAX,目前提供6.85%的殖利率。

由於USDC和DAI可以透過Maker的錨定穩定模組(PSM)零成本的互換,且一開始收益率定為8%,也因此誕生了一些將ETH流動性質押和Maker DSR相結合的收益策略。 8月7日,神魚分享了一個策略,將ETH透過Lido質押為wstETH,在MakerDAO中抵押wstETH鑄造DAI,再將DAI存入DSR,投入1000 ETH一年可產生50 ETH和2.5萬DAI的收入。

Todd分享了自己持有的資產和收益策略。他表示,現在很多資金都在SparkDAO中,其次是ETH Staking,對應最大的兩部分部位ETH和USDT,兩者的平均報酬率都在4-5%左右。

除了備受關注的Maker的DSR,Haibo認為從收益的角度還有一些選項,如Frax的sFRAX也有不輸於Maker DSR的報酬率。如果想要獲得更高收益,ETH流動性質押衍生品可以考慮在一些成熟的DEX(如Velodrome)上提供wstETH/ETH或sfrxETH/frxETH的流動性,穩定幣可以考慮一些新公鏈上的機會,如Aptos上Thala中的MOD穩定性池或提供MOD/USDC的流動性,效益越高也意味著風險越大。另外,在Maker的業務邏輯被證實能夠獲利後,市場上也出現了許多同樣標榜能帶來真實收益的現實世界資產(RWA)專案。由於參與這類計畫需要信任鏈下實體,投資人在參與時需要注意辨別真假,毫無疑問,Maker這種長期運作且有深厚背景的計畫也更值得信賴。

未來看好的賽道:原生收益、RWA、穩定幣、基礎設施

從一開始的借貸與交易開始,DeFi已經發展出多條賽道,它們也有各自的機會與挑戰。如DEX中,即便是服務了眾多用戶的龍頭Uniswap,也無法為協議和UNI代幣的持有者帶來任何收益;鏈上衍生品交易所雖然被認為會有廣闊的增長空間,但目前基本都依賴交易挖礦來佔據市場份額。

對於未來看好的DeFi細分賽道,Todd特別強調了能產生原生效益(Native Yield)的專案。儘管有的DeFi專案能把傳統的收益帶到Ccrypto,這對留住存量資金很有幫助,但是顯然,自己能產生原生的收益,才是未來可以吸引到新用戶的關鍵法器。

Mindao則把中心聚焦在去中心化穩定幣上,他表示,DeFi作為Crypto的金融基礎設施,最核心的是去中心化穩定幣,「包括我們看到最近去中心化穩定幣紛紛引入RWA資產收益,圍繞著去中心化穩定幣,RWA真實收益和LSD資產的結合,這個細分我覺得機會比較多。”

Hedy認為,隨著DeFi的發展,一些基礎設施的重要性逐漸凸顯,目前對Web3錢包、跨鏈解決方案以及鏈上數據賽道等領域持續看好。這些基礎設施對於推動DeFi生態系統的發展和實現其真正意義起著關鍵作用。此外,RWA也值得關注,就是外界與DeFi的一個連通。 RWA的整合將進一步促進DeFi與實際經濟之間的整合,為DeFi提供更廣泛的應用情境和機會。

DeFi計畫的價值已經顯現,在熊市中,「活下去」是最重要的。 DeFi是一個發展較快的領域,幾乎所有頭部DeFi專案都在積極迭代更新,也許現有專案中的一部分會成為帶動下一輪牛市的引擎。