作者:Spike @ Contributor of PermaDAO

審閱:Kyle @ Contributor of PermaDAO

Curve 跌倒, FTX 回歸,DeFi 的至暗時刻還是黑暗榮耀?

Vyper 編程語言的一個小小的遞歸鎖錯誤,造成了Curve 的重大危機,又因為Curve 在DeFi 領域的基礎性地位,造成了眾多項目的連帶傷害。

在設計原則中,遞歸鎖(Recursive Lock)是為了實現代碼的加速執行,允許對同一對象進行多線程調用,這比單線程更為快速,在寸土寸金的區塊空間內,可以從底層更為節省Gas Fee,以方便大規模使用。

Vyper 本身在智能合約開發領域僅有個位數的市場佔有率,而Solidity 佔比在95% 以上,但不幸的是,Vyper 的主力用戶就是Curve,得失皆因要省錢,最後造成了全DeFi的危機。

在熊市的大背景下,DeFi 整體並不好過,只能說在艱難度日,而Uniswap V4 和UniswapX 的推出,以及Ripple 的勝利,讓我們稍微看到了微弱的光芒,但能否點燃黎明還需要時間檢驗。

但另一些事實,則頗具黑色幽默色彩,前有三箭資本(3AC)創始人組成的“失敗者聯盟”推出的交易平台OPNX,後有FTX 宣布重啟計劃,給人一種要改變傳統金融的DeFi ,卻反而不如被世界改變了。

三次危機:DEFI 的真實經驗

問題究竟出在哪裡?

我們需要重新審視DeFi 的發展史,才能在危機中學到寶貴的經驗和教訓,大致可以劃分為如下關鍵節點:

1. 2013 年11 月,Vitalik 發布以太坊白皮書,定位為智能合約和Dapp 開發平台,為DeFi 發展奠定基礎;

2. 2014 年12 月,Rune Christensen 和Nikolai Mushegian 創立MakerDAO,成為第一個結合DAO 和DeFi 的協議;

3. 2015 年3 月26 日,Rune Christensen 創立DAI 的前身eDollar;

4. 2015 年7 月30 日,以太坊使用ETH 完成31500 個BTC 募資,主網正式上線;

5. 2016 年,The DAO 完成1150 枚ETH 募資,但遭受攻擊後,造成了以太坊第一次硬分叉,分裂成ETH 和ETC;

6. 2016 年,以太坊上第一個DEX OasisDEX 正式上線;

7. 2017 年12 月19 日,DAI 正式上線,去中心化穩定幣概念得到驗證;

8. 2018 年9 月27 日,借貸協議Compound 上線;

9. 2018 年11 月2 日,基於AMM 機制的DEX Uniswap 上線,其後出現了Curve/Sushiswap 等,DEX 成為DeFi 最穩定的盈利模式;

10. 2019 年11 月18 日,多抵押模式DAI 上線,允許用戶通過MakerDAO 支持的多類資產獲取DAI;

11. 2020 年5 月,Compound 開啟流動性挖礦,正式開啟DeFi Summer;

12. 2020 年9 月11 日,DeFi TVL 達到100 億美金;

13. 2021 年11 月,DEX 月總成交量達到約1440 億美元;

14. 2021 年12 月29 日,穩定幣市值共計1582 億美元,年增長率達471%;

15. 2022 年5 月,Luna-UST 暴雷,隨後3AC、BlockFi、Celsius、Genesis、Nexo、Babel Finance、Maple Finance 均遭受影響,涉及交易所、做市商、出借方、對沖基金等幾乎全部DeFi基礎件。

16. 2022 年11 月,FTX 暴雷,全球第二大CEX 在3 天內即資不抵債,隨後申請破產。

17. 2023 年7 月,Curve 遭遇黑客攻擊,底層編譯器危機造成數千萬美元直接損失,Curve 創始人在OTC 以低於市場價30% 的0.4 美元出售CRV 代幣以回籠資金。

從中繼續揀選,可以劃分為The DAO 對於公鏈認知的衝擊,2022 年Luna-UST & FTX 危機,以及我們當下所處的Curve 階段。

選中這三者作為代表並非是因其涉及資金巨大,而是對於行業發展的特殊性:

- The DAO 危機過後,最終“社區”選擇回滾交易,某種程度上傷害了區塊鏈的不可篡改性原則;

- Luna-UST & FTX 實踐,標誌著算法穩定幣的原則性破產,後續的鏈上穩定幣基本無法實現比特幣白皮書暢想的點對點的小額支付暢想,而是成為DeFi 協議巨頭的生態組成部分。更嚴酷的是FTX 標誌著CEX 的集體信任危機,至今仍處於其餘波之中;

- Curve 危機和監管、CEX 無關,而是更本質的問題,如果代碼出現問題怎麼辦? Code is law,但法律也可能存在瑕疵。

但是對於DeFi 的現狀,仍然有足夠的理由保持信心。首當其衝的是鏈上協議的自我糾錯性,Curve 在危機發生後,仍然在積極管控,而非坐以待斃。吳忌寒等行業OG 也身體力行支持CRV 的價格,目前而言,暫時可以視為危機處於管控期,不會造成整個行業的覆滅。

DEFI 現狀:爆發前的瓶頸期

雖然現在還只是年中,但可以認為2023 年最重要的事件是Curve 的危機,表現出我們目前處在"DEX 跌倒,CEX 吃飽"的DeFi 艱難復蘇時刻。

但是鏈上協議的好處也隨之體現,只有鏈上數據的透明性才能保障信息的平等,才能真正免於機構的任意作惡而後知後覺,Curve 的任何相關舉動都在鏈上可實時監控。

如果進一步對鏈上金融(DeFi)信息進行劃分,從業務角度,大致可分為以下三種類型:

1.交易數據:如收發地址,轉賬金額,地址餘額等

2.區塊數據:例如時間戳,礦工費,礦工獎勵等

3.智能合約代碼:即區塊鏈上的編碼業務邏輯

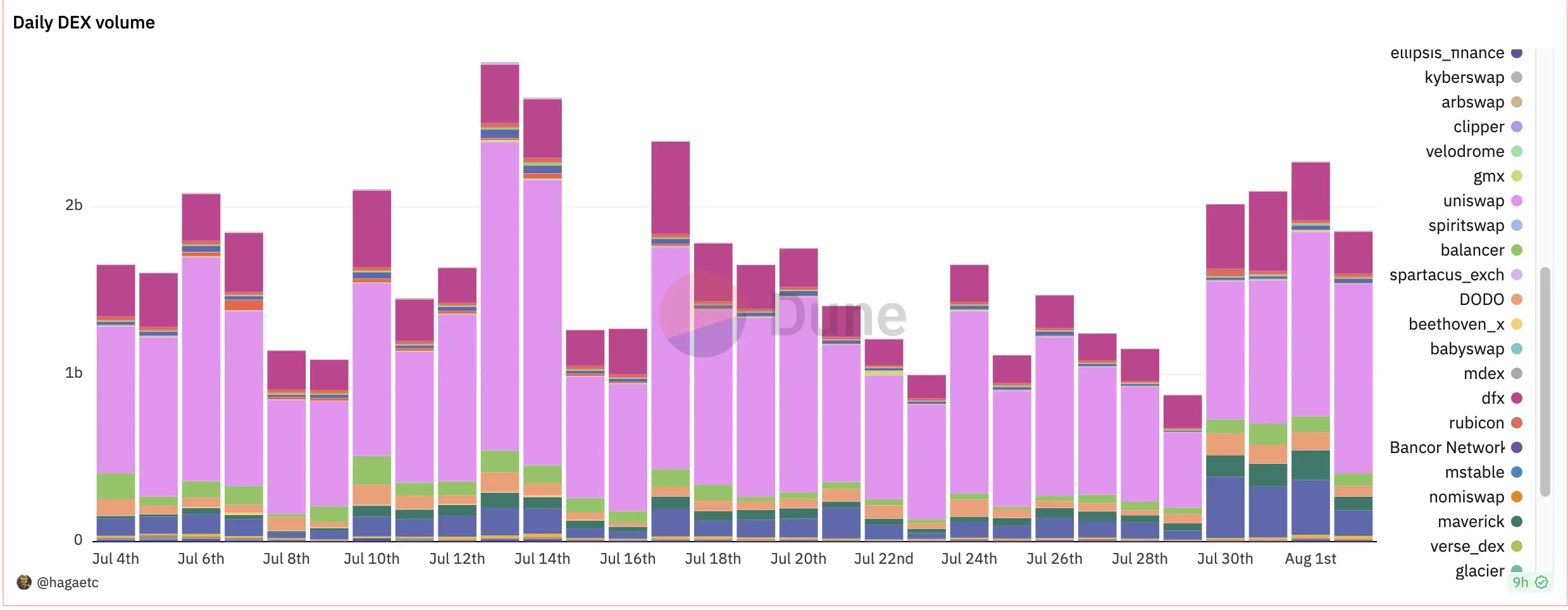

據Dune 數據顯示,在Curve 之後,各個DEX 交易量甚至在小幅回升,以太坊的交易量仍佔66.5 % 的主流份額,日交易額穩定在10 億美元左右。

圖片說明:Daily DEX volume

圖片來源:https://dune.com/hagaetc/dex-metrics

因此不必過度擔心DEX 或者DeFi 的毀滅,如尼采所言What Doesn't Kill You Makes You Stronger(那些殺不死你的,終將使你變得更強大)。

從DeFi 的歷史來看,目前仍處於較早的階段,出現眾多問題仍屬於正常範疇,及時的修復能力也將增加各個模組的魯棒性。

不僅如此,行業的發展也進入新的階段——大規模採用

主要是從用戶側的角度而言,AA 賬戶的建設也來到新的節點,在傳統的DEX 應用外,人們會更為習慣講自身的資產上鍊保存,而非存放在CEX 中。

擁有比特幣的加拿大人比例從2016 年的3.2% 上升到2021 年的13.1%,據Glassnode 數據顯示,至少持有1 枚比特幣的地址數量已突破95 萬。

持有小於1 枚比特幣的地址的比特幣持有量增加了9.62 萬枚,目前該類地址總計持有超121 萬枚比特幣,相當於流通供應量的6.3%。

頭部公鏈上每天有250 萬個錢包處於活躍狀態,BNB Chain、Solana、Polygon 和Ethereum 佔80% 以上。

截至2022 年,估計全球將有超過3.2 億的加密貨幣用戶,而截至2022 年8 月,全球加密貨幣錢包用戶數量達到8402 萬,而2021 年8 月為7632 萬用戶。

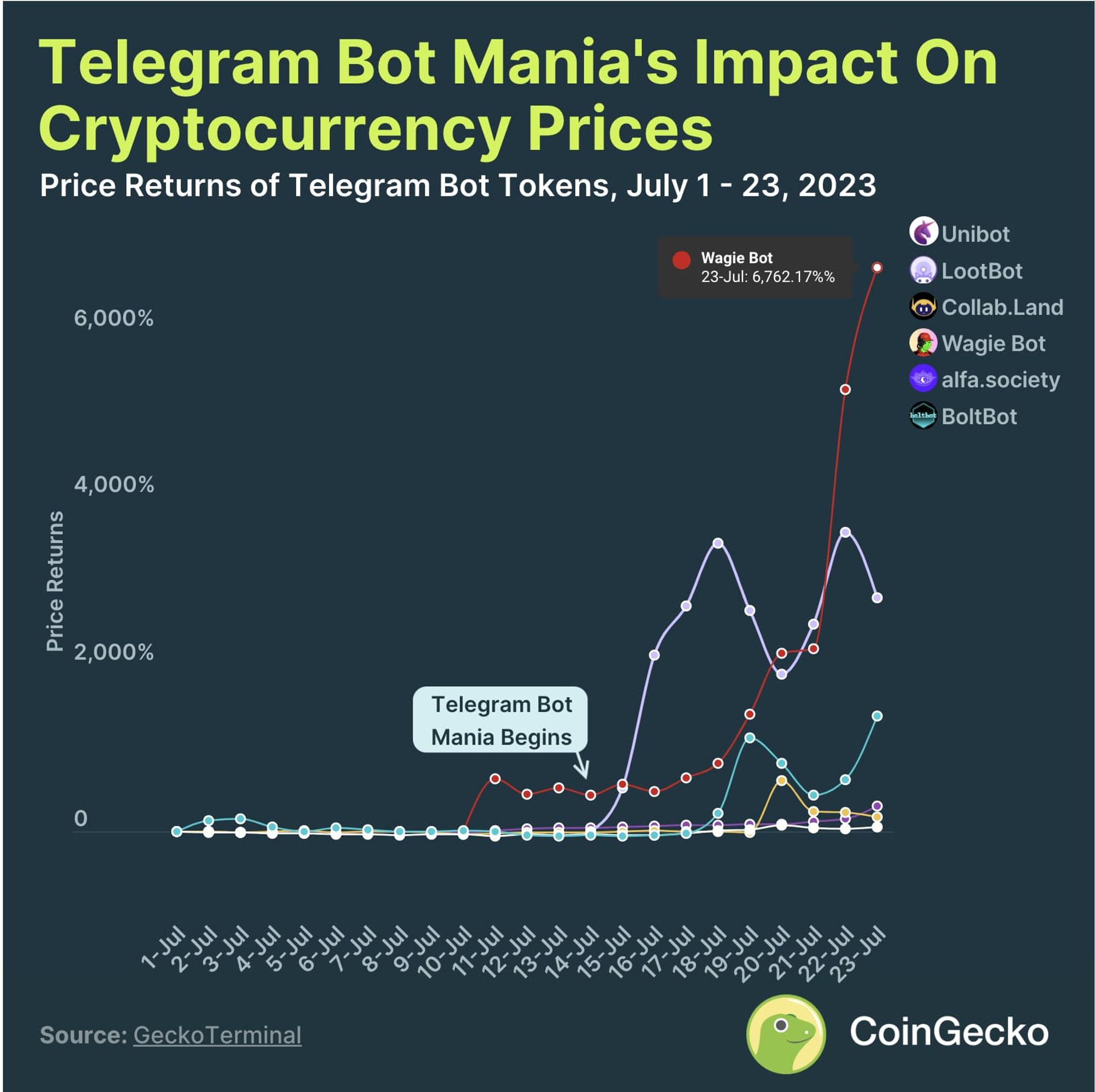

比如,各類Telegram Bot 的火爆,讓複雜的鏈上交易變得更具對話和社交感,並且從網頁端遷移至手機等移動端,更符合當下人們的使用習慣。

圖片說明:Telegram Bot

圖片來源:CoinGecko

更直接一點而言,DeFi 仍然具備造富效應,Bot 概念順利在數月間超越1 億美元市值,根據CoinGecko 的數據,多個Bot 實現了上百倍的上漲:

- WagieBot(WAGIE)從7 月10 日發佈到7 月23 日,回報率高達6762.2%;

- LootBot(LOOT)從7 月14 日至7 月23 日的收益率為2806.0%;

- BoltBot(BOLT)在7 月1 日至7 月23 日期間實現高達1387.1% 的漲幅;

- Unibot(UNIBOT))在7 月間價格上漲了302.8%;

- Collab.Land(COLLAB)的價格上漲了173.9%;

除此之外,DeFi 應用層的創新並未結束,而仍在快速進行中,在DeFi Summer 終結以來,大致取得了三種範式:

1.走出去:Uniswap(DEX)交易擴展至NFT 領域,NFT 等鏈上原生資產類型的擴展仍在持續進行中,其中Arweave 也推出UDL(統一數據標準)和UCM(通用內容市場,Content Marketplace protocol ),可將包括代幣在內的任意鏈上資產進行代幣化,並支持原子交易;

2.引進來:鏈下仍舊是廣闊的市場空間,真實資產上鍊(RWA)成為新的熱點和方向。比如可以在鏈上交易並代表實際資產的代幣,例子包括房地產、貸款、合同和擔保,以及任何將在交易中使用的高價值項目。

3. MEV 和抗MEV 有擴展至多鏈的可能。 DEX 本身的細節打磨仍然在進行,最典型的是Telegram Bot ,多數都以抗MEV 為基礎功能,以降低用戶參與交易的成本。

而在更宏觀的維度,DeFi 將沿著持續擴容的路程吞噬傳統金融。我們從最近的UniswapX 的設計中可見一斑,但這還不夠,類似於L2 最終走向各類Rollup 一樣,重新總結DeFi 角度下的擴容,可以變為以下三種範式。

- SCP 範式,基於存儲的理論範式解耦鏈下計算和鏈上存儲,鏈下的交易完全由Arweave 網絡來永久存儲,得益於Arweave 的機制設計,其存儲能力完全不存在限制;

- UniswapX,引入鏈上第三方,最典型的莫過於FLITER 將承擔流動性和交易撮合,Uniswap 的Hooks 將開放給任意交易對,而無需擔心原生流動性問題;

- 意圖(Intents)計算,核心是將智能合約推廣至任意交易行為,用戶無需關注交易如何進行,只需關注其是否能滿足自己的要求,這會從底層思維重構現有的DeFi 鏈上行為。

DeFi 本身進入巨頭壟斷的平台競爭階段,2018 年成立的DEX、借貸項目,如Uniswap、Aave 已經佔據絕大部分市場份額,後來者很難在相同賽道進行競爭。

但是不斷地將數據從主鏈遷移至子鏈,不斷地將交易撮合給第三方,以及更關注用戶的行為和意識的統一,這也是我們認為現在的DeFi 處在爆發前的瓶頸期,因為這些設想都還未真正成為現實。

但有一點可以確定,DeFi 將持續進化。

最典型的問題是更廣闊的鏈上衍生品市場的潛力並未被發掘出來,以及真實用戶量仍舊十分稀少還要配合上愈發嚴格的監管環境。

2021 年底全球互聯網用戶達到49 億人,而Web3 最知名的錢包Metamask 月活躍用戶最高才有3000 萬人,以太坊獨立地址數量剛突破兩億,在2021 年5 月的狂熱情緒高點,以太坊日活躍地址也不過才98 萬。

而與之對應的是,CEX 仍然是主流用戶入場的渠道。幣安在五週年公開信中,宣稱自身擁有1.2 億用戶,並表示希望成為Web3 的門戶。從事實上來看,目前的CEX 仍然可以擔當的起這個名號。

而根據華爾街日報的報導,幣安的主力市場仍舊集中在中國、韓國和土耳其等地要真正實現全球用戶的門戶,還需要很長時間,而這就是DeFi 潛在的用武之地。

另一個問題是衍生品,鏈上衍生品總協議數量只有140 個,TVL(鎖倉量)僅有13 億美元上下,而DEX 足足有941 個協議,TVL 在130 億美元,足足有一個數量級的差異。

更關鍵的是,在支付等具備大面積獲客能力的領域,DeFi 的TVL 僅有2.3 億美元,而與之對比,幣安Pay 總交易量都有120 億美元。

這和現實世界的格局是相反的,僅以保險為例,2020 年全球保險規模在6.1 萬億美元,而鏈上保險市場TVL 只有3 億美元。

無論如何,DeFi 都要解決自身存在的眾多問題後才能面向更廣闊的未來進發。

未來已來:探索DEFI 主流化的路徑

從DeFi 抽象化的運作流程入手,可以簡單歸納為資金進入——交易、套利、借貸、收益聚合——資金流出三大環節,其中可細分為如下步驟:

1. 資金入口:穩定幣USDT、USDC

2. 流動性:交易、借貸、質押

3. 資金出口:CEX、OTC、支付

而在UST 崩潰後,算法穩定幣迎來低潮期,而BUSD 遭遇監管後,幣安扶持TUSD、FDUSD 等更為”合規“的法幣穩定幣。

與此同時,USDC 通過合規持續搶占USDT 的市場份額,但是在其積極響應美國財政部對Tornado Cash 的製裁後,BUSD 搶占USDC 市場份額,去中心化穩定幣也重新煥發活力。

1. Curve 公佈自身的crvUSD ,在傳統的穩定幣兌換市場分一杯羹;

2. Aave GHO 也希望藉助自身借貸業務進入去中心化穩定幣市場;

3. MakerDAO 的DAI 並未坐以待斃,積極擁抱RWA 等新業態。

DeFi 協議巨頭開發的穩定幣雖然無法做到類似算穩的完全去中心化的程度,但是可以保障相當程度的自由,總比永遠在暴雷中的USDT 更具Crypto Native 色彩。

並且,一些非美元幣種的穩定幣也重新開始探索新的發展路徑。比如亞洲數字銀行和通用支付協議everPay 合作發行離岸人民幣穩定幣ACNH,通過錨定離岸人民幣,實現了在everPay 鏈上發行原生資產,目前交易量已經穩步增長,並且雙方會在未來探索更多幣種的發行。

而在新的交易範式上,UniswapX 引入第三方提供流動性和接入多鏈,並且意圖等新的解決方案開始被納入討論,意圖(intent)是從用戶的視角出發去看待以太坊的運作過程,更關注用戶的需求。可以這樣理解,在意圖概念之前,函數的定義或者智能合約,其實更關注以太坊自身的工作流程。

比如,A 向B 發送資產,在意圖的理解中,重點是A 和B 的發送和接收行為本身,而非發送資產的具體流程。

這在一個成熟的系統中是必經之路,傳統編程語言也有面向過程和麵向對象之分,意圖更接近後者,這標誌著以太坊在多年發展後已經逐步過渡到成熟階段,更關注開發者和用戶體驗。

而早在兩年前,everVision 便提出了SCP 理論(基於存儲的共識範式),通過解耦鏈下計算和鏈上數據存儲,以達到傳統互聯網級別的交易速度,並在Arweave 鏈上保持結果存儲,以永久性解決擴容和去中心化問題。

實際上,統一的趨勢就是外包複雜流程,讓第三方去分包主鏈、主要行為發起人的鏈上壓力,並獲得對應的獎勵。這並不是全新思路,從各類L2 、EVM 兼容鏈,再到UniswapX 的FLITER 機制,引入第三方已經是大家較為一致的思路,核心還是主鏈太貴和太慢。

在此理論下,Permaswap 是第一個真正成功的Arweave 鏈上DEX。但實際上,Permaswap 同時是全鏈DEX,只要LP 提供流動性便可以接入任意幣種,在原子交易模式下,完全不存在MEV 和Gas Fee,可以達到支付寶般的交易體驗。

更進一步而言,Arweave 在探索原子資產的通用化,如果從鏈上內容貨幣化的角度入手,任何行為、數據、代幣、NFT 都可具備可衡量的價值,那麼鏈上便是交易之網。比如UDL (通用數據標準)和UCM(Universal Content Marketplace protocol,通用內容市場化協議),前者為任何鏈上數據確定了統一的標準,可允許創作者自行設置貨幣化選項,如價格、期限和更複雜的權限管理。

UCM 更是為任何鏈上資產的交換奠定了基礎,得益於建構在Permaweb 上的基礎性,理論上允許任何人啟動Arweave 的Uniswap,根據創始人Sam 的說法,代幣交換等功能也會逐步加入其中。

圖片說明:UDL 和UCM

可以這樣認為,愈發的底層創新不僅發生在Uniswap 或以太坊鏈上,更多的鏈上創新將發生在更廣闊的探索場域中。

而在監管問題上,目前呈現出西邊不亮東邊亮的詭異局面,似乎一改往日傳統色彩。

美國CFTC 積極爭取監管權力,Rostin Behnam 要求立法者授予更廣泛的權力來直接監督現貨現金市場交易,並稱,「我們需要對交易所進行註冊,需要對市場活動進行監督,需要與持有客戶資金的託管人建立直接關係。

迪拜成立專門面向虛擬資產的監管部門(VARA)於今年2022 3 月份成立,此前已發布了部分關於虛擬資產營銷和廣告的指導方針,幣安子公司也正式獲得了其頒發的最小化可行產品(MVP )運營牌照,允許其運營虛擬資產交易平台服務。

最重要的是,香港出台利好虛擬資產的政策,意在和新加坡爭奪亞洲虛擬資產中心。

在新加坡競爭性的入局加密貨幣之後,香港以奮起直追的姿態出台相關政策和提案,而早在2017 年的“IXO”時代,香港就已經開始介入相關領域的監管之中。

彼時的香港擁有眾多加密獨角獸,如交易所BitMEX 和最初的FTX,均起步於香港,但在後續的競爭中,香港逐漸趨向保守,眾多實體相繼逃離,走向遙遠的新加坡和加勒比海島。

對於如今的局勢,本屆香港政府從合規的角度入手,希望能在監管和擴大市場份額之間求取平衡。用財政司司長陳茂波的話來說,“自今年中以來,國際上相繼有加密貨幣崩盤或相關企業破產,上周亦有大型虛擬貨幣交易平台申請破產保護,市場形容為加密貨幣寒冬,也令業界更認定必須以具透明度的方式運作,加上妥善適切的監管和合規要求,特別是在企業管治、財務和營運披露,以及投資者和用戶保障等方面,才有利於虛擬資產行業的長遠發展,而這亦是國際間對此的最新共識。我們剛發表的政策宣言,正有利於構建這樣的環境,令業界對香港的虛擬資產市場發展充滿期待。”

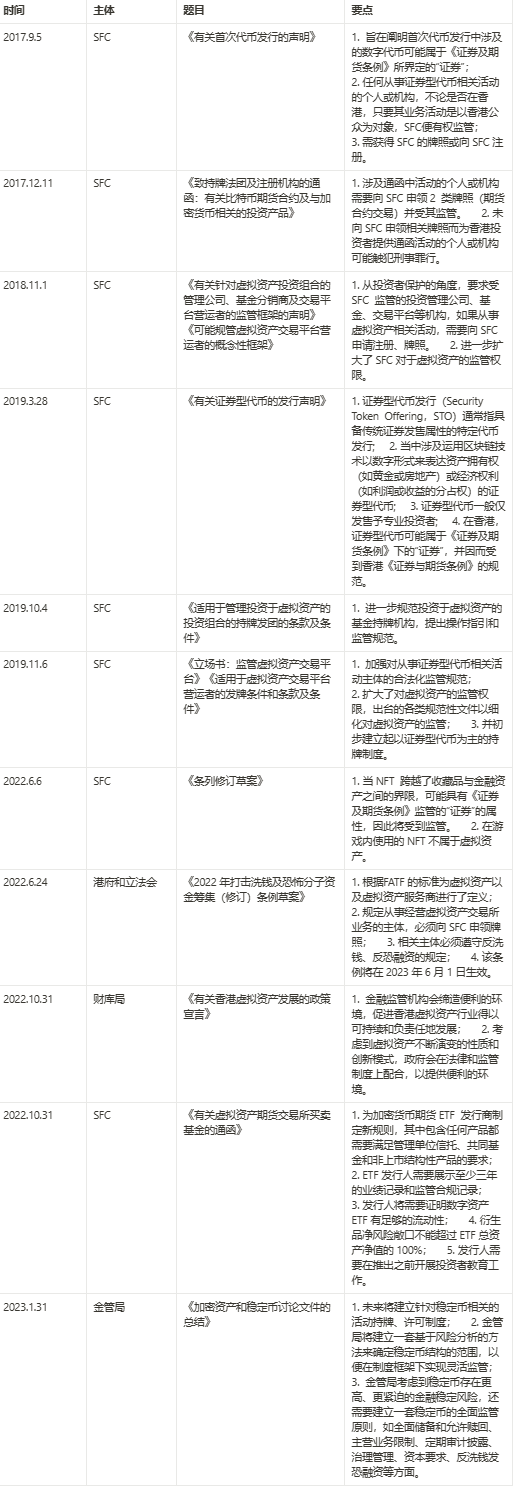

接下來從技術、角度、機構設置和監管方向出發,幫助大家梳理整個香港監管框架,從而更好的理解香港的Web3 發展思路。

政策歷時性梳理

一個技術主線

分佈式分類賬技術(Distributed Ledger Technology,DLT),以區塊方式記錄隨時間疊加的資訊,並透過網際共享方式儲存副本,令其數碼標籤與交易歷程等記錄都難以被竄改或刪除。

兩個監管角度

1.同質化代幣,如比特幣或以太幣等虛擬貨幣,其特點是每個代幣的價值及作用也一樣,可隨意分割成更小的單位進行交易。這種特性令買賣沒有了地域、系統、登記或時間的交易限制。過去幾年曾經熾熱的虛擬貨幣市場總市值估計曾高達近三萬億美元。

2.非同質化代幣(即Non-Fungible Token,NFT),每個幣值不可分割或替代(即擁有獨一的數碼身分),將數碼圖像、影音或短片等,透過加密形式將特定資訊放到區塊鏈,令數碼物件得以轉移。也有很多鏈上原生的資產,通過非同質化代幣的形式來交換。這個代幣化的功能,更可以掛鉤為傳統金融工具的代幣以進行更便捷高效的交易,甚至可以成為商業交易中的智能合約。

三個監管機構

1.證監會(SCF),香港證券及期貨事務監察委員會;

2.財庫局,香港財經事務及庫務局;

3.金管局,香港金融管理局。

其中以證監會為監管主力,將虛擬資產一分為二地劃分為受規管的“證券金融化資產”和不受規管的“非證券金融化資產”,而財庫局和金管局從不同的監管角度輔助監管(財庫局作為第二監管主力,其出發點主要是打擊虛擬資產洗錢及恐怖主義融資活動)。在三家監管機構的規劃下,香港虛擬資產持牌監管體系逐漸明確。當然,參照美國《負責任的金融創新法案》對NFT 等虛擬數字藝術品的分類,不排除在未來香港的市場監督管理機構加入監管大軍,針對“非金融證券化”的虛擬資產(純數字藝術品)出台專門的監管規範。

證監會類似美國SEC,主要是從證券化資產角度去對各類代幣進行監管,包括有望合規的“證券化金融資產”,以及游離在監管之外的“非證券化金融資產”。

而財庫局主要切入點在於KYC 和AML 等涉及資金流動的方向,監管代幣資產不涉及違反犯罪及反洗錢等活動之中。

金管局主要是從金融活動的方向去指定政策,以促進香港在金融創新方向的領導地位。

四個具體措施

香港發展Web3 思路非常清晰,從明確政策監管,開拓多種資產類型,加強吸納人才力度和探索數碼港元等四大維度全力衝刺。

1. 明確虛擬資產地位

2022 年10 月31 日,香港通過了《有關香港虛擬資產發展的政策宣言》,標誌著香港政府將會以更全面的姿態將虛擬資產納入監管之中,在保護市場參與者的前提下,探索適合香港自身的虛擬資產政策。

在宣言中,明確了會“對全球從事虛擬資產業務的創新人員抱持開放和兼融的態度”,並且會在監管允許的前提下開放更多的政策空間,並且會“通過一致、明確和清晰的整全監管框架”,以幫助虛擬資產更好的成長。

2. 通過比特幣和以太坊ETF

在《宣言》發布後不久,香港證券及期貨事務監察委員會(SFC)發布《有關虛擬資產期貨交易所買賣基金的通函》,如約批准兩隻虛擬資產ETF,邁出了實際承認虛擬資產的第一步。

3. 推出高端人才通行證計劃

在既定的香港優才計劃之外,香港政府以最真摯的政策力度,推出吸納全球精英的高端人才通行證計劃,與手續繁瑣的優才計劃相比,高端人才計劃非常靈活,並且直指優秀畢業生,可以視為加入了全球搶人大戰,為Web3 從業者遷移至港提供了便利。

4. 數碼港元

2022 年9 月,香港金融管理局發表題為《數碼港元—邁出新一步》的政策文件,探索在香港發行數碼港元的相關準備工作。

更值得注意的是,香港之後可作為數字人民幣的國際化運用進行試驗和探索,比如利用mBridge 工具進行泰國、中國和阿聯酋等多個央行CBDC 進行跨境結算試運行工作,有利推進了數字人民幣國際化進程。

結語:於無聲處聽驚雷

DeFi 的基礎構建已經足夠豐富,目前最需要的是推廣,讓更多傳統資產的持有人,以及更廣泛的無銀行服務人群借助DeFi 實現參與全球資產流動的機會,這會是接下來相當長時間的主要競爭方式。