開篇

今天我們探討關鍵宏觀經濟因素——全球流動性、利率、通貨膨脹和聯邦公開市場委員會(FOMC)公告——在牛市期間如何影響比特幣價格。我們利用從2014年初至今的歷史數據,透過統計和計量經濟學分析來識別趨勢和相關性,提供關於這些因素如何影響市場行為並為投資策略提供見解。

數據收集

我們從可靠來源收集以下數據:

- 利率:美國聯邦儲備經濟數據(FRED)。

- 通貨膨脹:美國勞工統計局(BLS)。

- 市場價格:從金融資料庫取得的股票和比特幣的歷史價格。

- FOMC公告/新聞:聯邦儲備公告和新聞檔案以及美國財政部新聞稿。

全球市場流動性

流動性,即現金和易於交易資產的可用性,對於健康的經濟至關重要。增加的流動性推動資產價格上漲,因為更多的資金流入市場,促進快速和穩定的交易。高流動性時期交易量和價格上升。了解這些趨勢幫助投資人抓住市場機會,做出明智的決策以最大化回報。

流動性透過多個指標進行衡量,包括:

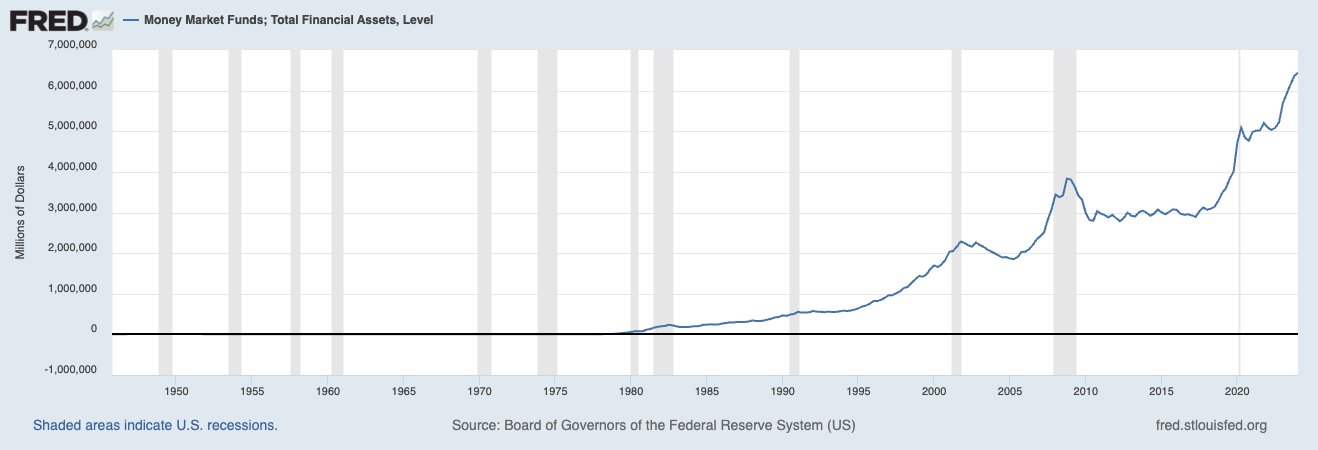

貨幣市場基金( Money Market Funds ):這些基金通常由高流動性、短期證券組成,是金融體系中可用流動性的良好指標。它們反映了機構履行其短期義務的能力。

來源:聯邦儲備經濟數據

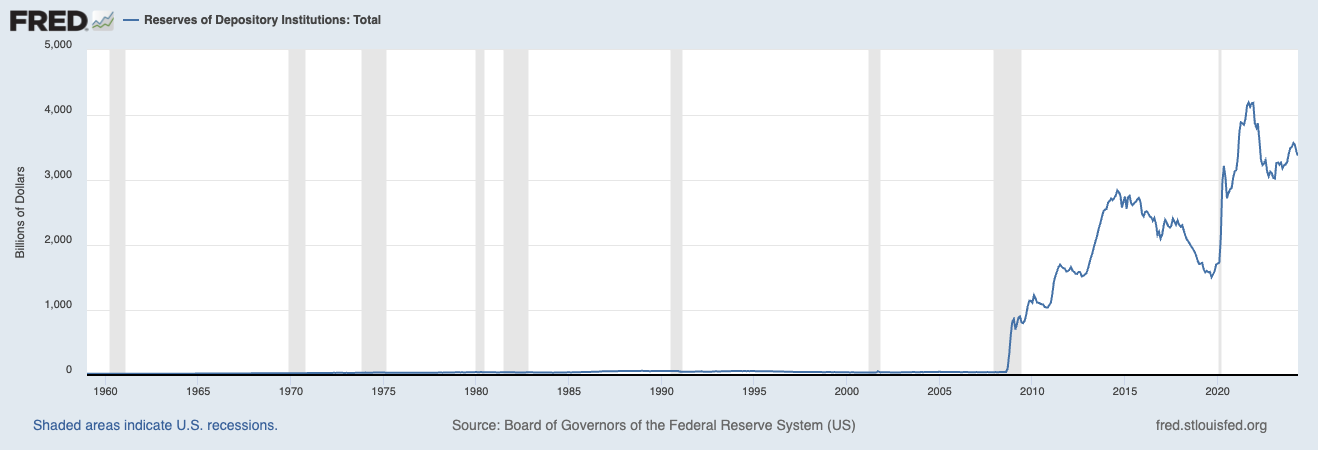

銀行儲備( Bank Reserves ):銀行在中央銀行持有的儲備也顯示流動性。較高的儲備意味著銀行系統中有更多可用於支持貸款和投資的流動性。

來源:聯邦儲備經濟數據

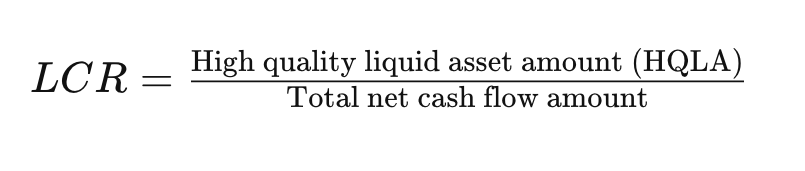

流動性覆蓋率( Liquidity Coverage Ratio ):此監管標準確保金融機構擁有足夠的高品質流動資產,以涵蓋其在30天內的總淨現金流出。它是衡量銀行流動性健康的重要指標。

來源:Investopedia

週轉率( Turnover Ratios ):股票和債券的周轉率顯示市場的流動性。較高的周轉率表示市場更具流動性,資產可以在沒有顯著價格變化的情況下快速買賣。

Source: Investopedia

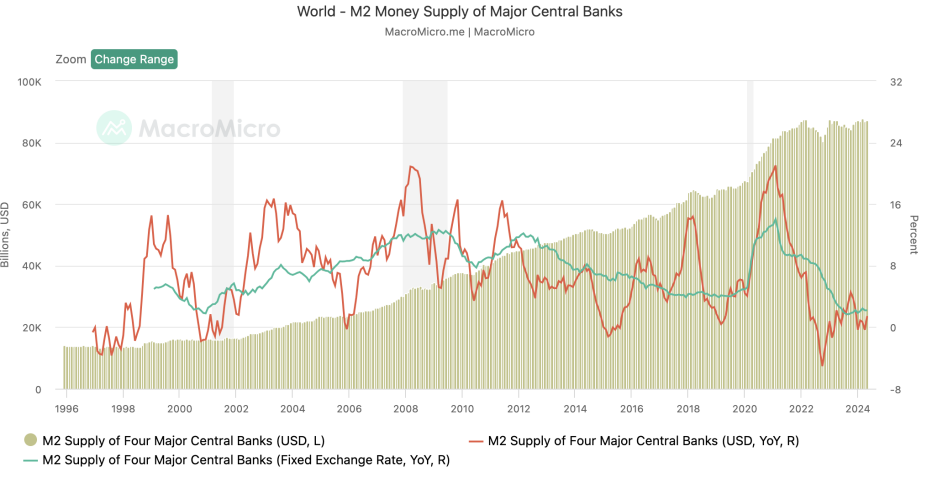

然而,我們使用的主要衡量標準之一是' M2 '貨幣供應量。 M2包括人們手頭上和銀行帳戶中的所有現金。它涵蓋了實體貨幣、支票帳戶、儲蓄帳戶和其他近似貨幣資產。追蹤M2幫助我們了解經濟中的整體流動性,並了解可用於支出和投資的資金量。

歷史上,全球M2成長的高峰與比特幣牛市相吻合。重要的不僅是流通中的貨幣量,還有貨幣供給的變動率。比特幣的波動往往與M2動量的變化一致。在多頭期間,監控M2變得特別重要,因為增加的流動性通常會推動市場上漲,使更多資金可用於投資,從而推高資產價格。

來源:MacroMicro

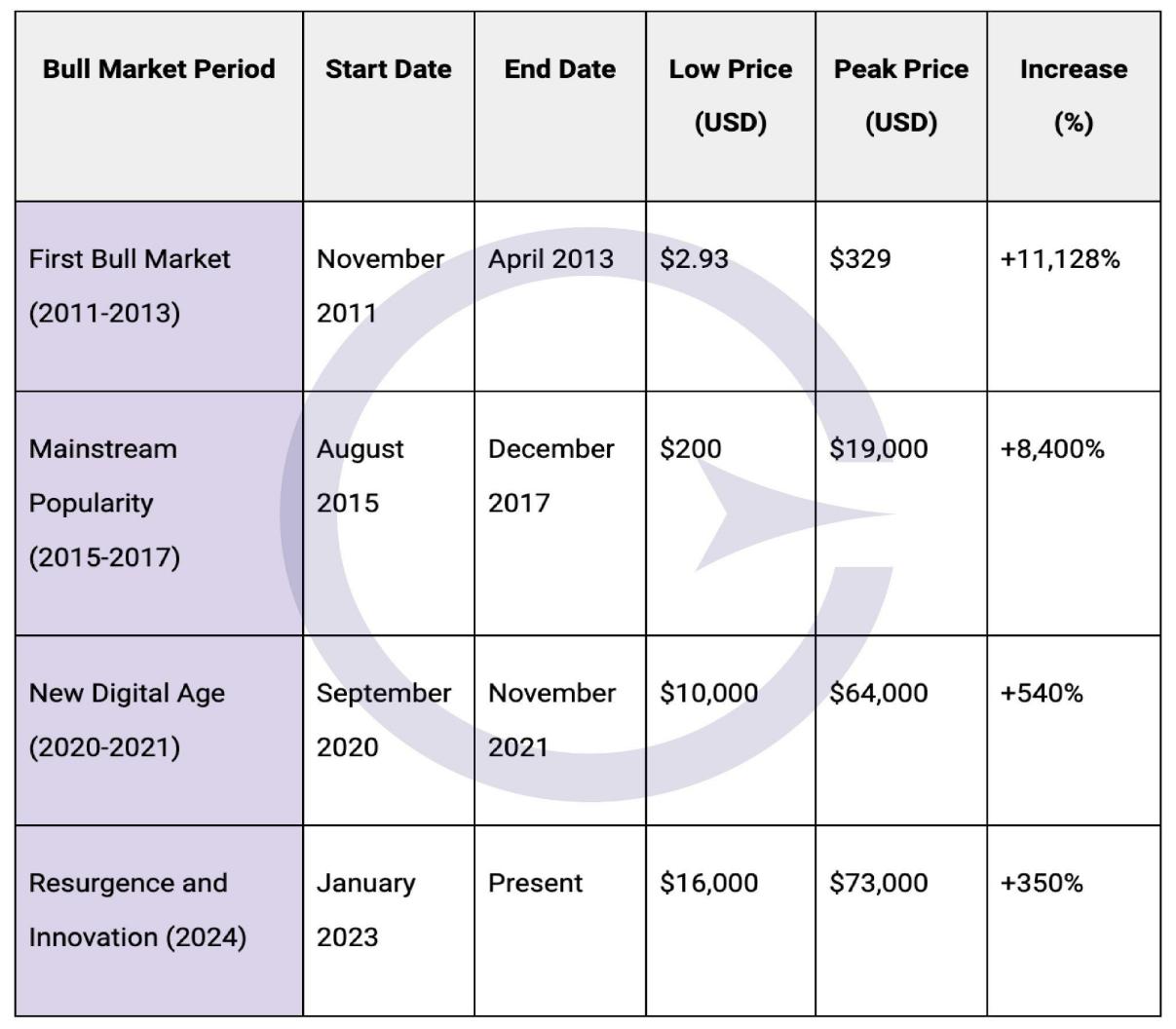

加密貨幣領域的多頭市場為投資者提供了顯著的機會。以下是加密歷史上一些顯著的牛市:

來源:Greythorn

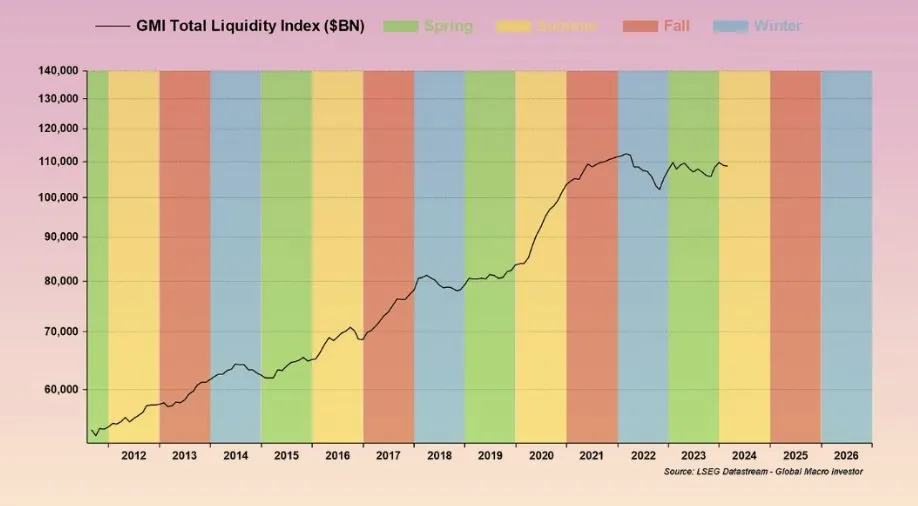

如圖所示,全球流動性週期顯示出明顯的周期性。

來源:Global Macro Investor

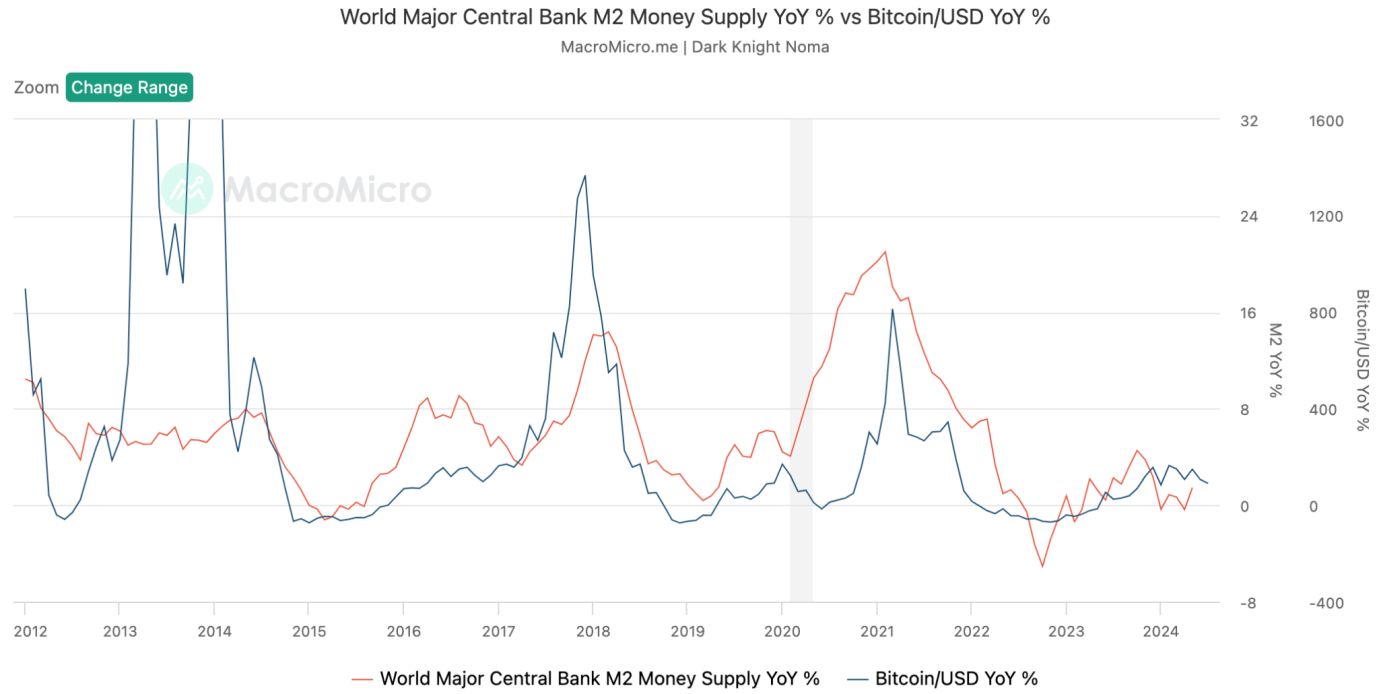

歷史上,如前所述,全球M2貨幣供應量成長與比特幣牛市之間存在顯著的相關性。

來源:MacroMicro

第一次多頭市場(2011-2013)

- M2成長:在歐洲金融危機和塞浦路斯銀行危機期間,央行增加了流動性以穩定經濟。

- 比特幣反應:隨著流動性激增,比特幣價格從2.93美元飆升至329美元,反映了對非傳統金融資產的需求增加。然而,這一漲幅主要由比特幣的新穎性和小市場資本化所推動,使其更容易出現顯著的價格波動。

主流受歡迎牛市(2015-2017)

- M2成長:金融動盪之後,低利率和增加的貨幣供應持續。

- 比特幣反應:比特幣從200美元上漲到19,000美元,主流媒體和機構興趣進一步推動了其需求在不斷增長的流動性中。

新數位時代牛市(2020-2021)

- M2成長:COVID-19大流行引發了前所未有的貨幣寬鬆和刺激措施,顯著增加了M2貨幣供應量。

- 比特幣反應:比特幣價格從10,000美元飆升至64,000美元,投資者尋求法定貨幣的替代品,受通貨膨脹和傳統貨幣貶值的擔憂驅動。

復甦與創新(2024)

- M2成長:由於COVID後抑制通膨的努力,提高利率,整體流動性呈下降趨勢。自2023年初以來流動性略有上升,但與前幾週期相比仍然適中。

- 比特幣反應:2024年,比特幣創下歷史新高,從25,000美元上漲到85,000美元。這一激增發生在下一次減半事件之前,儘管利率很高。這個週期獨特之處在於,這是比特幣首次在沒有顯著流動性激增的情況下達到新高,顯示比特幣市場的前所未有的成熟度。

然而,山寨幣的情況有所不同。正如交易員Benjamin Cowen所指出的,Alts/BTC對已經在追蹤全球淨流動性估計。我們可能需要看到整體流動性增加,山寨幣才會進入成長階段。

Source: TradingView

進一步分析,交易員Nik顯示BTC、USDT和USDC的主導地位與全球貨幣流速成反比。這意味著當貨幣供應量成長快於GDP時,金融化增加,導致資產泡沫和較低的比特幣主導地位。相反,如果GDP成長快於貨幣供應量,金融化減少,導致更高的穩定幣和比特幣主導地位。

Source: TradingView

我們建議分析宏觀經濟政策以獲取未來流動性趨勢的洞見。監控全球M2貨幣供應量,了解流動性變化及其對資產價格的影響。此外,研究市場情緒和注意力流動,提前預測和定位市場變化。

利率和通貨膨脹:來自FRED數據和FOMC公告的見解

儘管比特幣是去中心化的,但在貨幣政策事件周圍顯示出顯著的波動性,對利率變化和經濟前景做出反應。讓我們看看隨著比特幣的普及和融入金融系統,比特幣對央行決策的敏感度是否有所改變。

一項有趣的研究顯示,比特幣設計為獨立於貨幣政策,但實際上對聯準會和歐洲中央銀行(ECB)的決策做出反應,效果隨時間變化。

2013年之前,聯準會的貨幣衝擊顯著降低了比特幣價格。然而,2013年後,這些衝擊開始推動比特幣價格上漲,顯示市場對比特幣的看法改變了。同時,ECB的去通膨衝擊始終降低比特幣價格,顯示比特幣在ECB決策面前表現為數位黃金。

來源:Springer

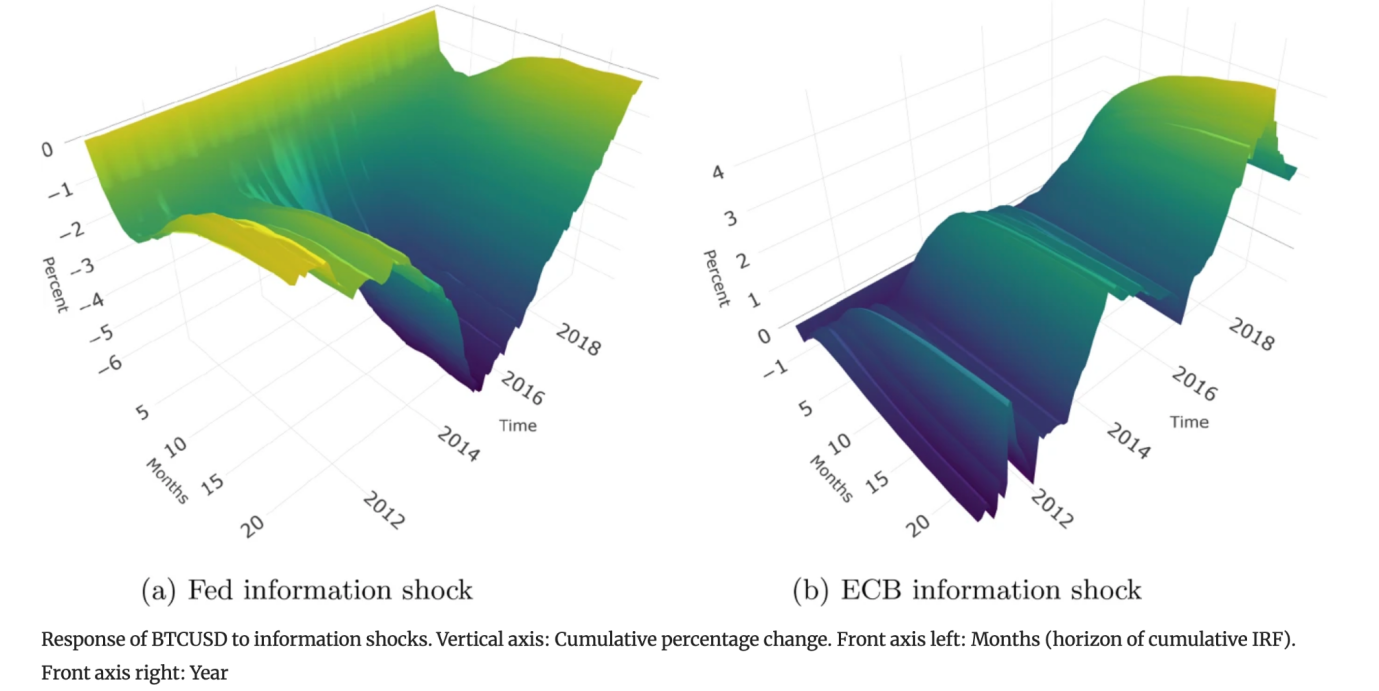

央行資訊衝擊對比特幣在美國和歐盟的影響不同。聯準會的正面衝擊降低比特幣價格,而ECB的正面衝擊通常增加比特幣價格,2018年初達到高峰。最初,比特幣不受這些經濟前景的影響。

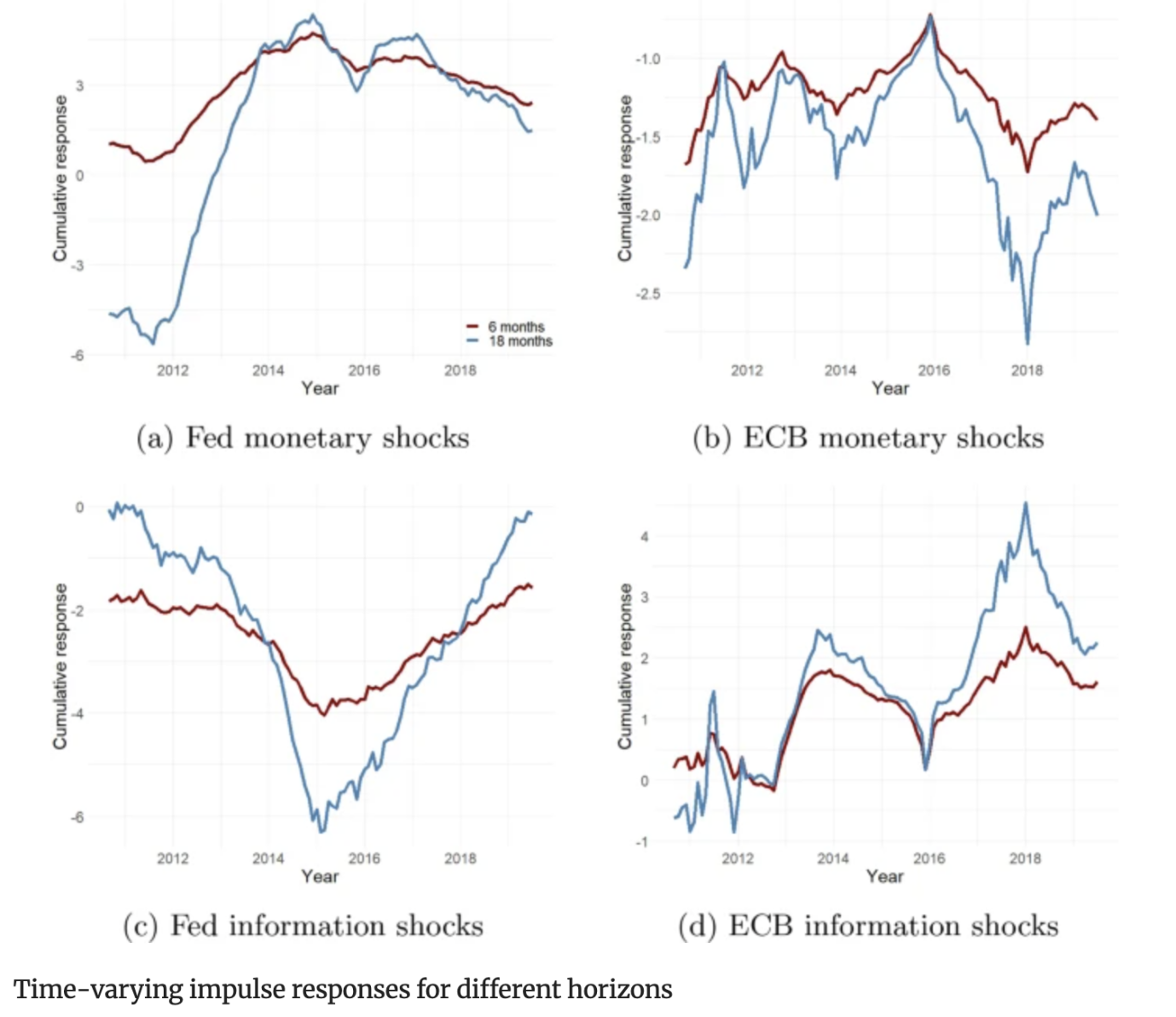

下圖顯示,比特幣價格通常在衝擊後的最初幾個月內調整,6個月和18個月後的效果類似。自2016年以來,ECB衝擊的效果更持久,18個月後的反應比最初6個月更強。

本研究僅包括到2019年的資料。然而,從2020年開始,比特幣在FOMC公告周圍的實際波動性開始上升,特別是在2020年底COVID-19大流行爆發後。比特幣價格幾乎立即對聯準會緊縮做出反應,顯示與貨幣政策決策有更緊密和更直接的相關性,比特幣的估值反應與其他風險資產(如股票、外匯和黃金)定性相似,但定量更強。

即使在最新的CPI發布中,我們也觀察到比特幣估值對通膨新聞在2020年後的高通膨環境中的敏感度增加。

事實上, 在最近一次CPI公告中,比特幣顯示出即時反應。當5月份美國通膨率為0.0%(環比),這一意外結果公佈時,比特幣價格與大多數其他資產一起上漲。然而,當FOMC試圖抑制流動性預期時,這種最初的慶祝隨即被糾正。

Source: TradingView

結論

比特幣作為對抗通膨的潛在對沖引起了投資者和學者的極大興趣。比特幣最初因其稀缺性和去中心化性質而受到重視,被一些人視為對抗通貨膨脹的保障。然而,實證研究對其在這一角色中的有效性結果不一。

最初,比特幣價格對貨幣政策公告沒有顯著反應。直到2019年,任何反應通常需要幾個月才顯現。然而,自2020年以來,比特幣價格在聯準會緊縮後立即開始下跌,顯示與貨幣政策決策有更緊密和更直接的相關性。這一轉變突顯了比特幣對央行行動的敏感度增加。

證據顯示比特幣與通膨之間的關係複雜且不斷演變,受市場成熟度和更廣泛經濟條件的影響。然而,比特幣的價格動態緊密聯繫著全球流動性狀況,由央行政策、投資者行為和機構投資趨勢所驅動。

這些發現表明,比特幣的初始需求更多是由於其作為無國界、去中心化的數位現金的使用,而不是作為通膨對沖。然而,2020年後,聯準會緊縮後比特幣價格大幅下跌,突顯了投機動機以及更廣泛的投資者基礎和普遍接受。

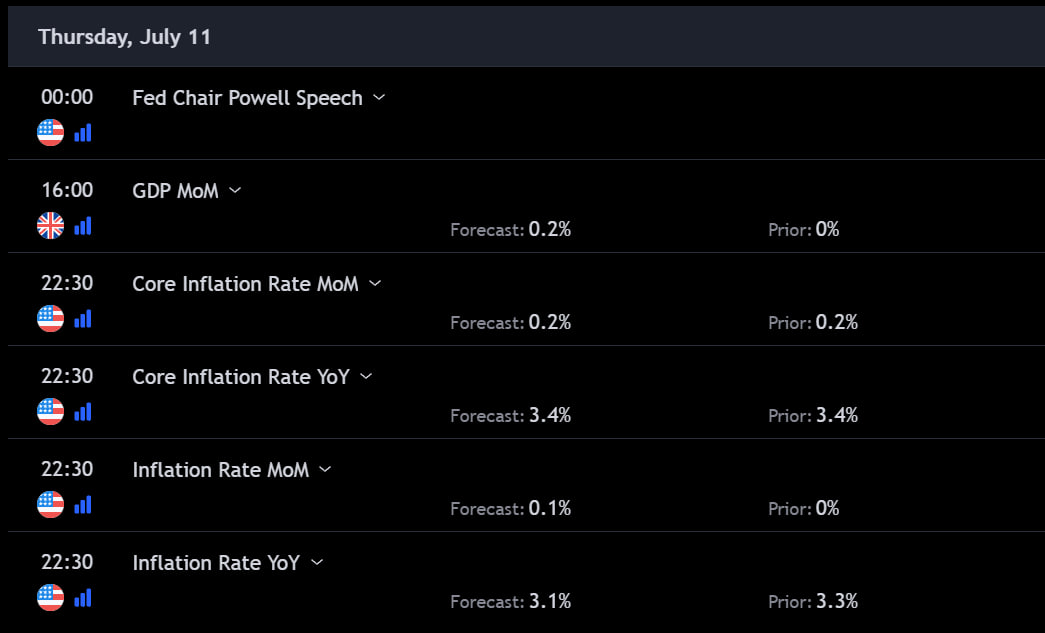

對於即將到來的CPI發布(2024年7月11日星期四),市場預測無顯著變化,預期如下。

請注意,上面顯示的Truflation比率提供了額外的見解,如果實際結果再次低於預期,可能相關。

來源:Truflation.com