Yearn.Finance作為Andre Cronje的代表性產品,開創了DeFi項目不依靠融資、代幣公平發放的先河。因為項目的盈利能力較強,項目方敢於在短期內將YFI代幣全部免費發放出去。 Yearn.Finance是很多人開始參與DeFi的起點,AC近期宣布退出加密圈造成了YFI的短暫恐慌,但實際上AC很早之前就退出了Yearn.Finance項目,交由社區管理。

離開了AC後的Yearn.Finance做的如何呢? PANews分析了的近期各項數據,發現:

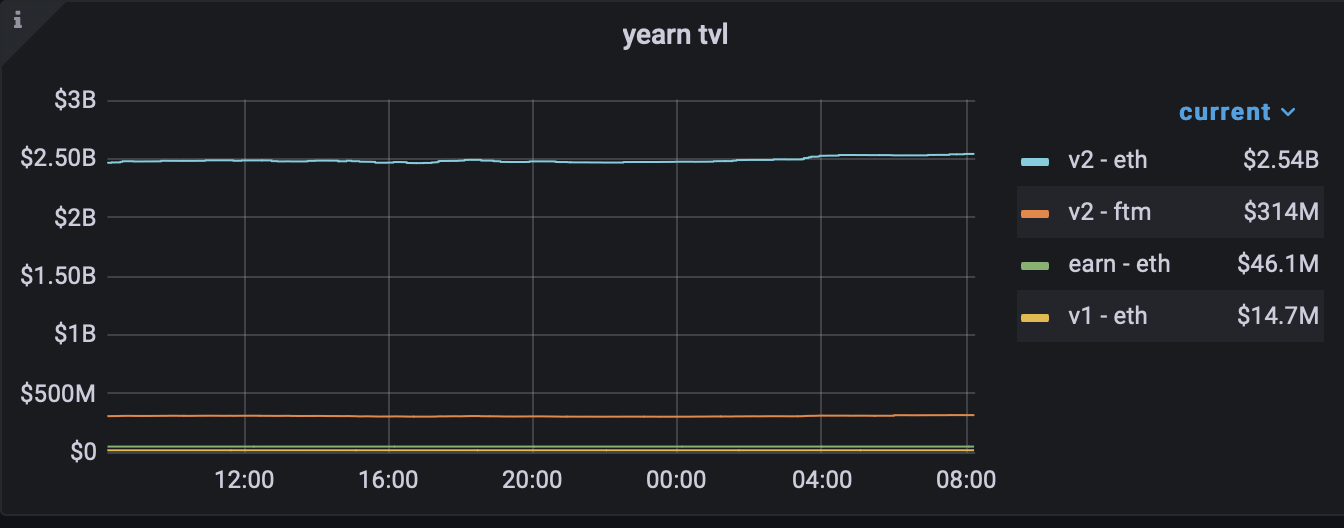

- 在Andre官宣退圈之後的兩天內,Yearn在各條鏈上的TVL之和僅下降6.1%,說明Andre的退出並沒有在短期內影響用戶對Yearn的信心。

- 雖然Yearn的TVL在過去一年內增長了156%,但與去年12月份的峰值相比,已經下降62.9%,這可能會影響Yearn的盈利能力。

- Yearn當前的主要產品為以太坊上的Vaults V2,其中的大多數資金都來自於Achemix Finance、SushiSwap Benbox、Opyn、Element等合作夥伴,對合作夥伴的分紅可能起到了一定作用。

- Yearn的TVL存在重複計算的問題,如用戶存入的ETH,會被策略存入Curve stETH池中,再將得到的CrvstETH存入Vault中,造成同一筆資金在ETH和Curve stETH兩個Vault中的重複計算。這一問題可能會在不久後修復。

- Yearn近期的盈利情況並不樂觀,收入呈下降趨勢,最後一次YFI回購發生在1月22日,今年1月份和2月份分別虧損24.3萬美元、102.7萬美元。

多鏈發展下的Yearn,TVL較高點已下跌62.9%

Yearn的盈利來自於協議用戶存款賺取的收益的一部分,在此情況下,存款的多少將是決定Yearn收益的關鍵因素之一。

截至2022年3月8日,Yearn已經擴展到以太坊、Fantom、Arbitrum三條鏈上,根據DefiLlama的數據,他們的TVL分別為26.6億美元、3億美元、209萬美元。以以太坊為主,Fantom次之,Arbitrum基本可以忽略不計。

在過去一年時間裡,Yearn在所有鏈上的TVL總量從11.6億美元升至29.7億美元,同比增長156%。但是這種增長趨勢似乎已經停止,即使Yearn部署到了更多的鏈上,它的TVL在2021年12月初達到頂峰後轉而下跌,與最高點相比,現在已經下跌62.9%。

在Andre官宣退出之後的這兩天時間裡,Yearn在幾條鏈上的TVL之和下降約6.1%,到目前為止,未見明顯影響。 Yearn的核心開發者banteg稱,Andre已經超過一年沒有為Yearn工作過了,該項目有50名全職員工和140名兼職貢獻者。 Yearn官方推特甚至在推特上模仿SBF在SOL 3美元時候的喊單,認為在20000美元可以買入盡可能多的YFI。

存款來源高度依賴合作夥伴

在以太坊上Yearn的一系列產品中,Vaults V1和Earn都已經基本棄用,分別只有1470萬美元、4610萬美元的TVL。當前Yearn的主要產品仍然是Vaults V2,下圖來自於yearn.vision。

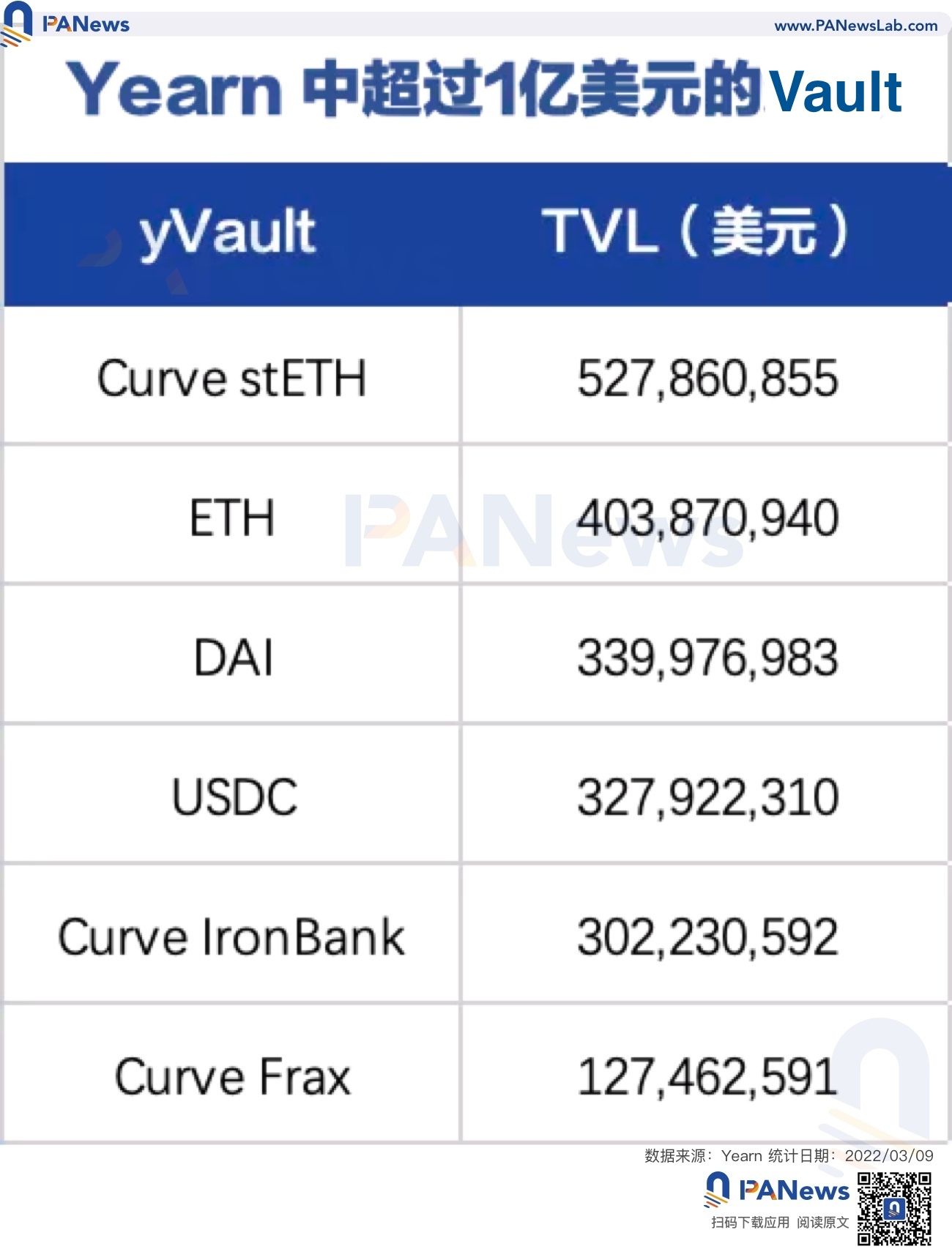

在以太坊上的Vaults V2中一共有24.9億美元的存款,其中存款超過1億美元的yVault共有6個,分別為Curve stETH、ETH、DAI、USDC、Curve Iron Bank、Curve Frax,它們的存款來源如下。

從Etherscan上的數據可知,yvCurve-stETH的發行量為171140枚,Yearn近期對Curve stETH Vault的合約進行了更新,其中舊合約持有43.36%的yvCurve-stETH,在這之中,有46.26%由SushiSwap Benbox持有;18.42%由Yearn的Strategy持有,當用戶存入ETH後,部分ETH被Strategy用於在Curve stETH/ETH池中提供流動性,再將CrvstETH存入Vault中;Element持有8.68 %。

yvWETH的發行量為144816枚,其中SushiSwap BentoBox持有35.18%,Alchemix Finance持有51.33%。

yvDAI的發行量為3.32億枚,其中Alchemix Finance持有87.68%,Gnosis持有2.16%。

yvUSDC的發行量為3.24億枚,其中原USDC Vault持有27.01%,Opyn持有26.04%,Element持有8.13%。

yvCurve IronBank的發行量為2.62億枚,其中協議的USDC Strategy持有39.4%,協議的DAI Strategy持有29.05%,協議的3Crv Strategy持有12.51%,SushiSwap BentoBox持有10.38%。

yvCurve FRAX的發行量為1.15億枚,協議的兩個DAI Strategy分別持有30.92%、29.88%,Unit Protocol:FTM Vault持有14.74%。

由此可知,Yearn非常依賴於合作夥伴貢獻的存款,如SushiSwap BentoBox、Alchemix Finance、Opyn、Element等,合作夥伴的存款佔據了總存款的絕大多數,這可能是為合作夥伴分成帶來的效果。

協議內部存在TVL的重複計算,如用戶或其它協議存入的DAI,協議的策略將DAI存入Curve的IronBank、Frax等池,再將得到的LP代幣重新質押到Vault中,導致在DAI和後續的yVault中均計算了這部分資產。

今年來連續虧損2個月

Yearn在幫助用戶自動尋找收益更高的機會時,yVault會收取20%的績效費和每年2%的管理費。在收入減去策略分成、運營成本等支出後,淨利潤會用於從二級市場上回購YFI。

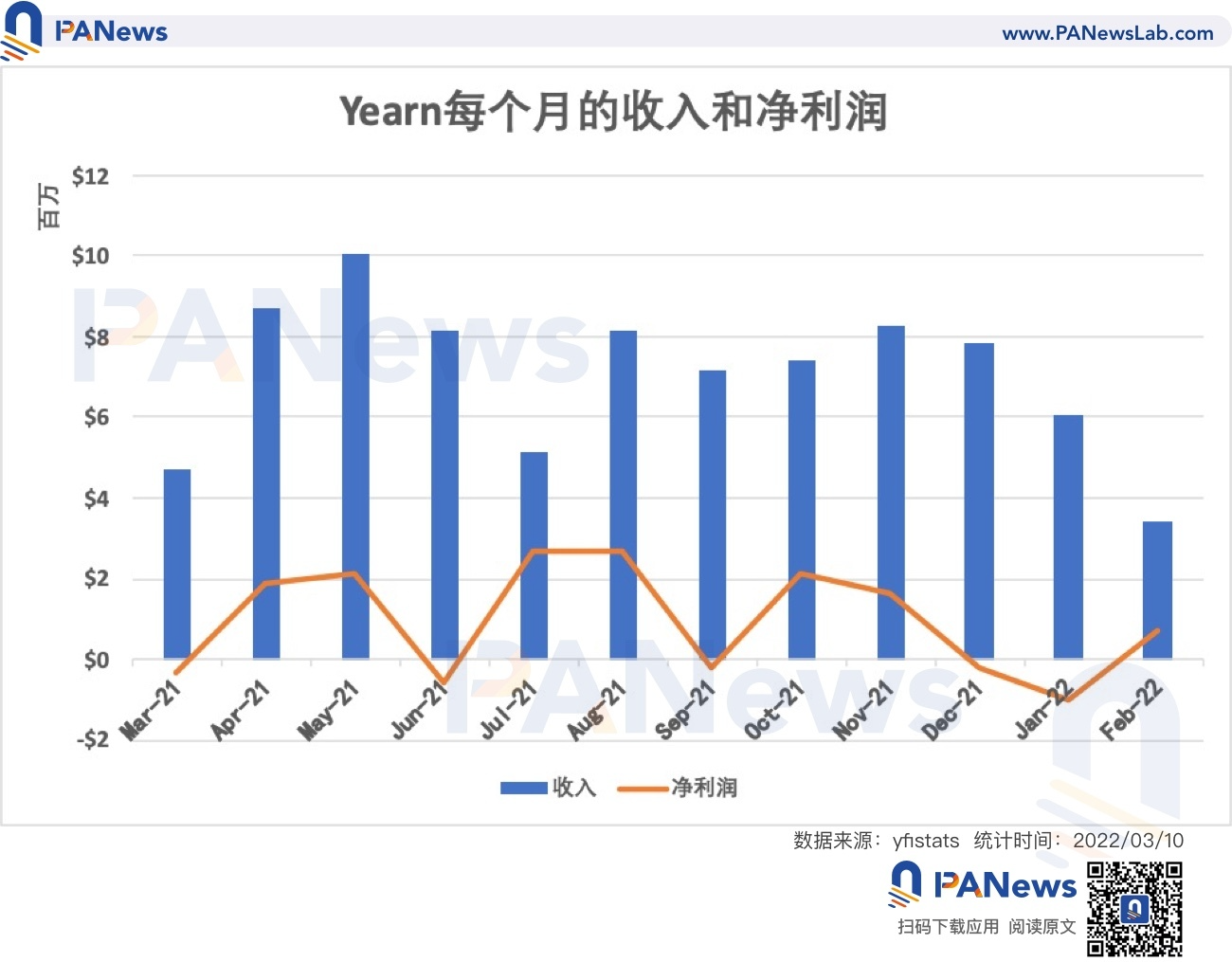

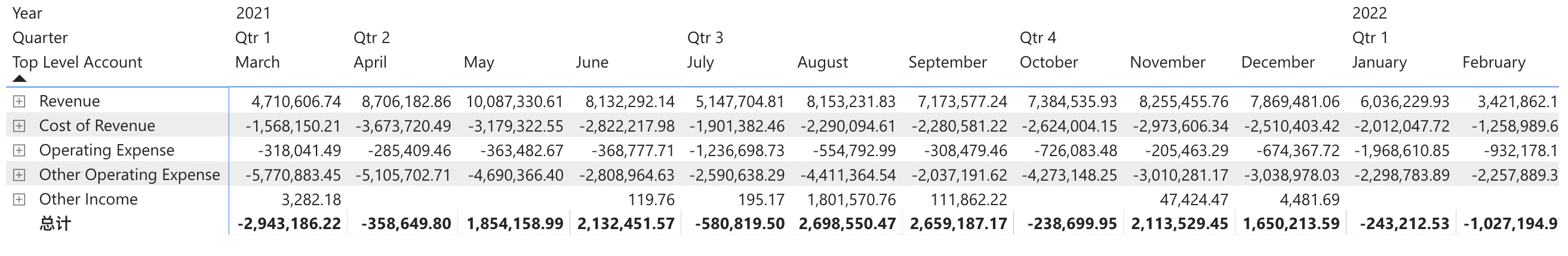

在收入上,Yearn從2021年9月開始,就僅依賴於Vaults V2。收入高的月份,Yearn確實有堪比上市公司的營收能力,其曾在2021年5月份單月獲得超過1000萬美元的收入。

但是,之後的發展似乎進入瓶頸,從2021年11月份之後,出現下降趨勢,這一結果與TVL的下降一致。相比於去年11月份,今年2月份342萬美元的收入已經下降58.6%。今年1月份和2月份分別虧損24.3萬美元、102.7萬美元。將3月份前幾天的收入取平均值後遞推到整個月,3月份的收入仍會略低於2月份。

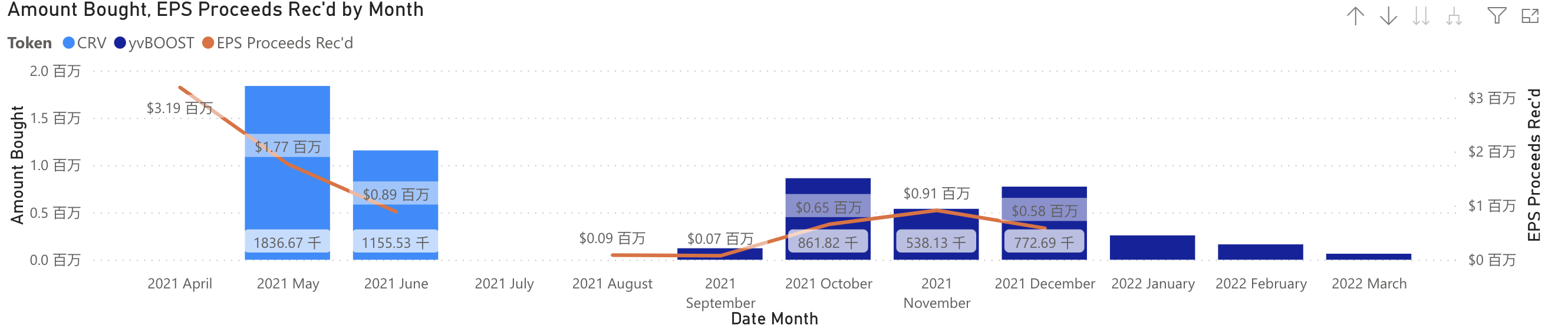

由於收入的降低,Yearn花費在yvBOOST上的資金也急劇降低。 2月份,Yearn花費在yvBOOST上的資金只有48萬美元。若在Curve中的權重下降,可能會進一步削弱Yearn與Convex等的競爭力。

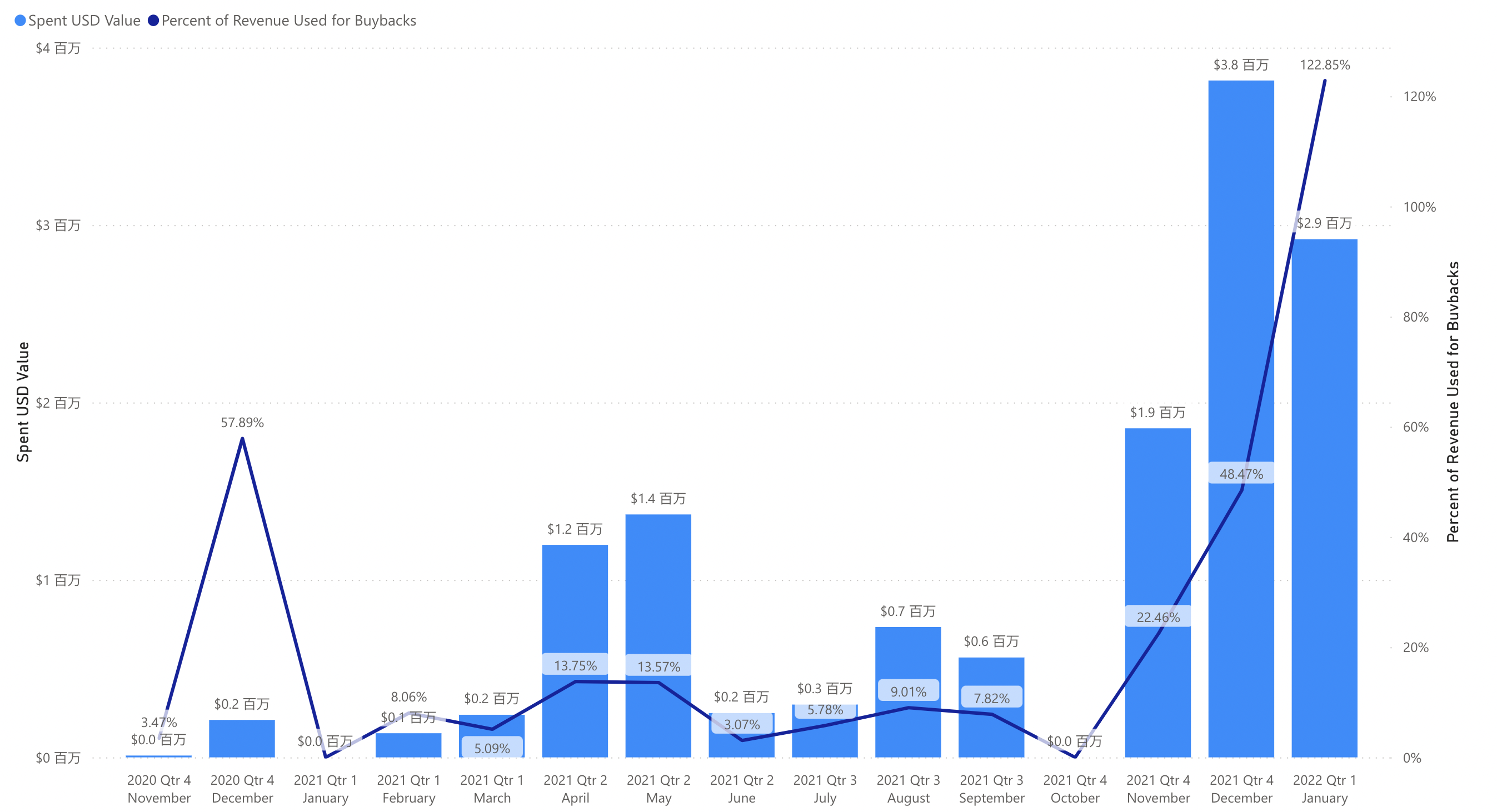

從2020年11月17日開始,Yearn已經花費1359.6萬美元,用於回購YFI,並存於treasury中,最後一次回購發生在2022年1月22日。從去年11月份開始,Yearn操作的YFI回購金額和占收入的比例明顯提升。下圖顯示,今年1月用於回購YFI的資金是收入的122%,可能是由於最後一次回購後沒有更新當月剩餘時間的收入,實際值大約為48%。

除去策略費、合作夥伴提成等根據收入比例計算的費用之外,Yearn的其它費用在這兩個月並沒有減少。今年1月份和2月份,其它運營支出的花費分別為230萬美元和226萬美元,且共支出了約180萬美元發放Grants,這就導致Yearn在這兩個月分別虧損24.3萬美元、102.7萬美元。

小結

根據Yearn的各項數據,Andre的離去並沒有使Yearn失去大量資金。 Yearn的存款更多地來自於合作的SushiSwap BentoBox、Alchemix Finance、Opyn、Element等協議,為合作夥伴分紅可能起到了積極的作用。

但是Yearn自身的數據並不讓人樂觀,TVL已經較高點下降62.9%。且因為支出大量Grants造成今年1月份和2月份,Yearn分別虧損24.3萬美元、102.7萬美元。