作者:Alex Xu

經歷了2020-2023 這一波牛熊週期,我們發現:Web3 商業世界裡的應用層,目前真正成立的商業模式大類仍然只有DeFi,而Dex、借貸和穩定幣依舊是DeFi 的三大基石(衍生性商品賽道近幾年也有長足的發展),即使在熊市裡,它們的業務依舊強韌。

Mint Ventures 過往撰寫了大量關於Dex 和穩定幣的研究報告和分析文章,其中Dex 囊括了Curve、Trader Joe、Syncswap、Izumi 以及Velodrome 等眾多ve(3,3)類項目,穩定幣項目則覆蓋了MakerDao 、Frax、Terra、Liquity、Angle、Celo 等項目。本期Clips 將回歸關注借貸賽道,並專注於近一年來業務數據快速成長的新生力量Morpho。

作者將在本文對Morpho 的現有業務,以及近期發表的借貸基礎層服務Morpho Blue 進行梳理,並嘗試回答以下幾個問題:

- 目前藉貸賽道的市場格局如何?

- Morpho 包含哪些業務,嘗試解決什麼問題?目前業務發展狀況如何?

- 新推出的Morpho Blue 業務的前景如何,會對Aave、Compoud 的頭部地位形成衝擊嗎?還有哪些潛在影響?

去中心化借貸市場版圖

有機需求成為市場主流,龐氏色彩消退

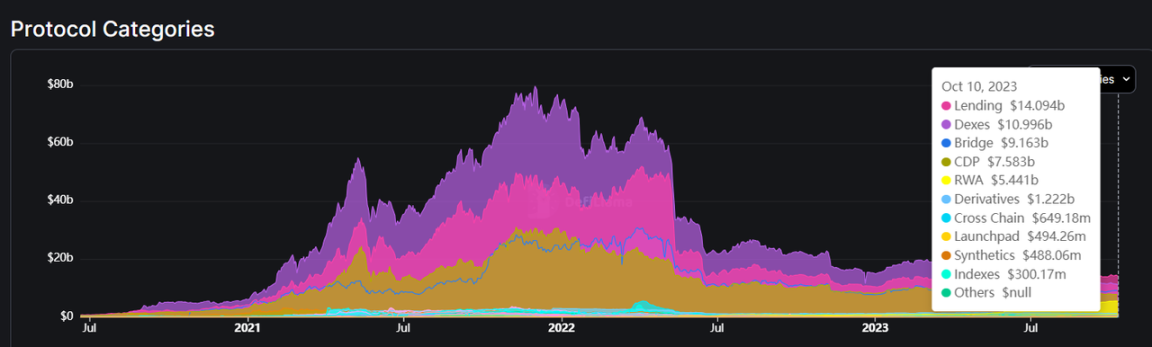

去中心化借貸的資金容量佔比一直位列前茅,目前TVL 已經超越Dex,成為Defi 領域資金容納量最大的賽道。

來源:https://defillama.com/categories

去中心化借貸也是Web3 領域少見的實現了「PMF」(產品需求契合)的商業門類,儘管在2020-2021 年的DeFi summer 浪潮中,也出現過眾多項目透過代幣對借貸行為進行高額補貼的情況,但進入熊市後這類現像大為減少。

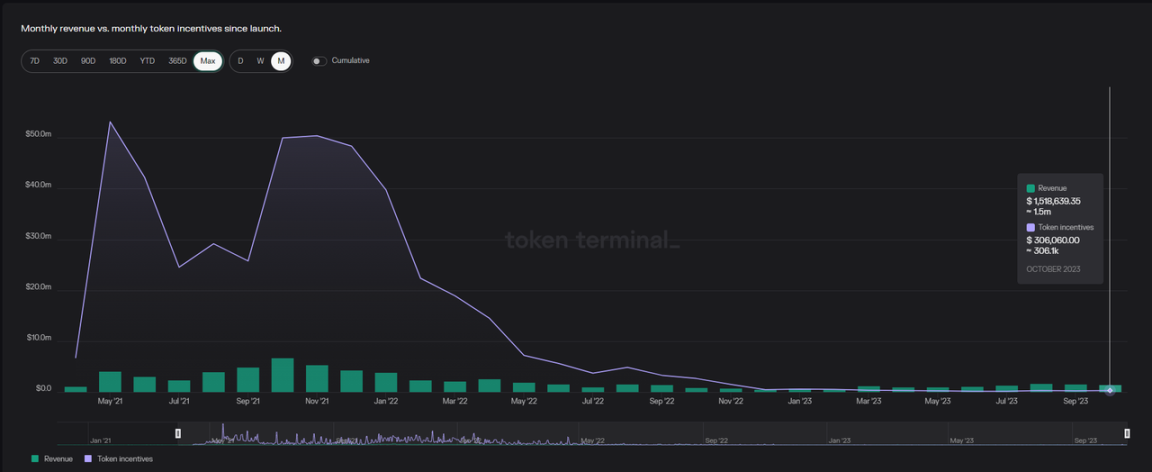

如下圖所示,借貸領域的頭部項目Aave 的協議收入自2022 年12 月開始超過其代幣的激勵支取,到目前為止已經遠超代幣的激勵支取(9 月協議收入160 萬美金,Aave代幣激勵支取23 萬美金)。此外,Aave 的代幣誘因主要用於引導代幣持有人質押Aave 來保障協議出現壞帳且國庫賠付不足時用於償付,而非用於激勵用戶的存借行為。因此,Aave 目前的存借行為是完全「有機」的,而非靠流動性挖礦支撐的龐氏結構。

Aave 的激勵領取和協議收入的月度對比,來源:https://tokenterminal.com/

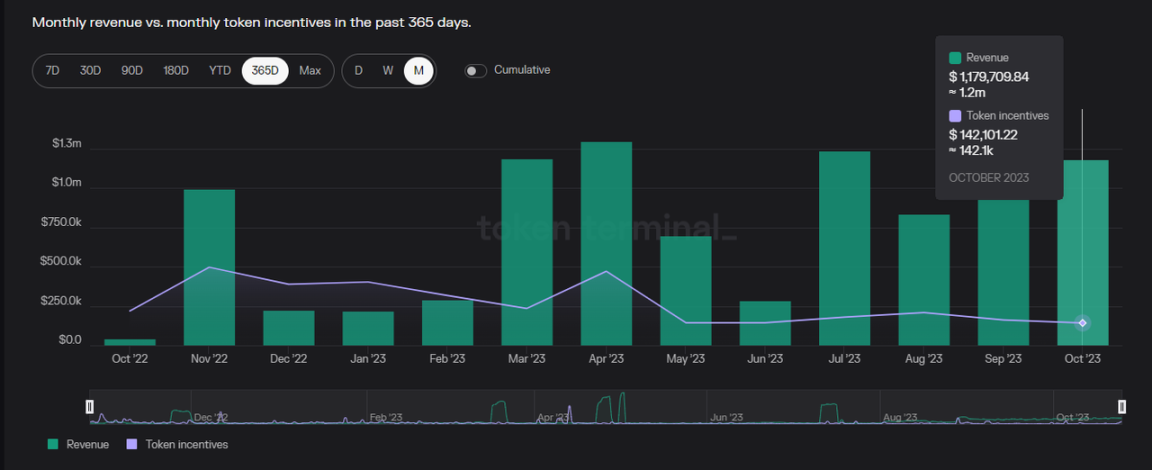

除此之外,BNBchain 上的頭部借貸協議Venus 在23 年3 月以後也實現了協議收入反超激勵領取的良性運轉,且目前也基本不再對存借行為進行補貼。

Venus 的激勵領取和協議收入的月度對比,來源:https://tokenterminal.com/

不過,不少借貸協議的供需背後仍有高額的代幣補貼,協議對借貸行為的補貼價值遠大於能從中獲得的收入。

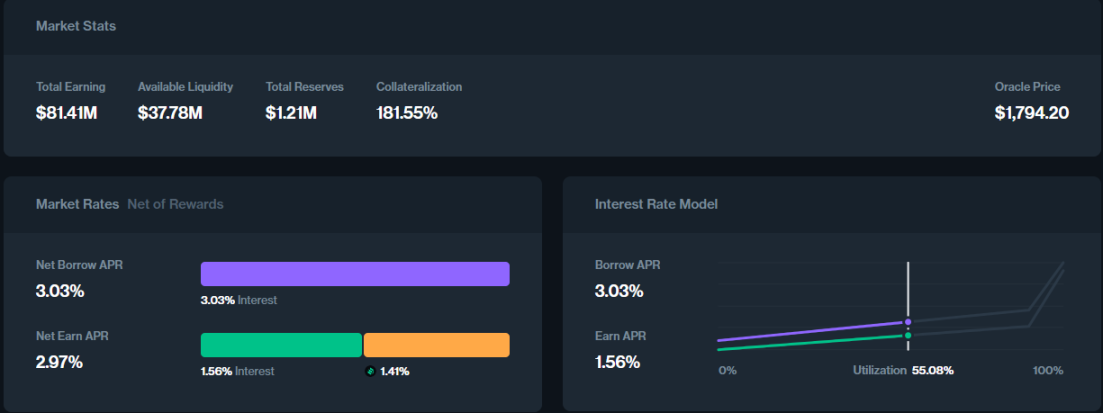

例如,Compound V3 仍然對存款和借款行為提供Comp 的代幣補貼。

Compound V3 以太坊主網上的USDC 的存款利率近一半由代幣補貼提供,來源:https://app.compound.finance/markets/weth-mainnet

Compound V3 Base 主網上的USDC 的存款利率的84% 由代幣補貼提供,來源:https://app.compound.finance/markets/weth-basemainnet

如果說Compound 是透過高額的代幣補貼來維持其市場份額,那麼另一個協議Radiant 則是純粹的龐氏結構。

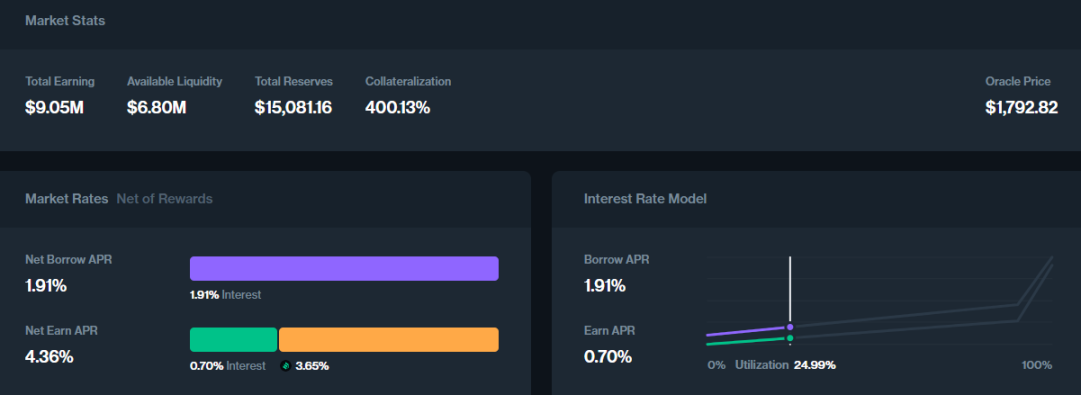

在Radiant 的借貸市場頁面,我們可以看到兩個不尋常的現象:

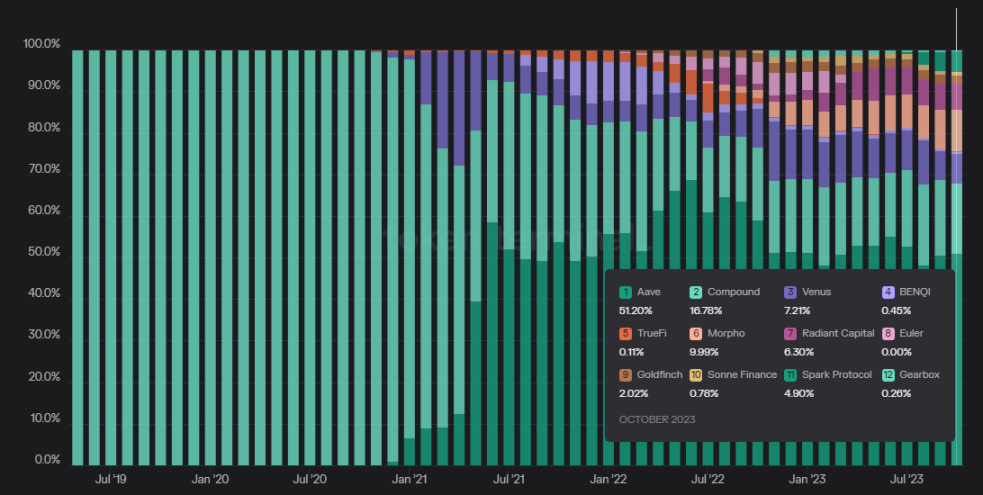

來源:https://app.radiant.capital/

一是其資產借貸利率明顯高於市場利率,日常主流貨幣市場的穩定幣借貸利率通常在3-5% 左右,而Radiant 高達14-15%,其他資產的借貸利率更是主流貨幣市場的8- 10 倍;

二是其在產品介面主推循環貸,即鼓勵用戶以同一種資產作為存款抵押物反覆循環:存入– 借出的操作,透過循環貸放大自己的「存借總量」,以最大化對平台代幣Radiant 的挖礦收益。本質上,Radiant 專案方是在變相透過收取用戶借款手續費的方式把專案代幣RDNT 銷售給用戶。

但問題是,Radiant 的手續費來源——即用戶的借款行為——並不是來自於真實有機的借貸需求,而是為了獲得RNDT 代幣,這就構成了一個「左腳踩右腳」的龐氏經濟結構。這個過程中,借貸平台沒有真正的「金融消費者」。循環貸不是健康的借貸模式,因為同一個資產的存款人和借款人都是用戶自己,而RDNT 分紅的經濟來源也是用戶自己,唯一的無風險獲利者是在手續費中抽取利潤的平台項目方(它收取利息收入的15%)。儘管專案方透過RDNT 的dLP 質押機制延緩了RDNT 代幣下跌時帶來的短期死亡螺旋壓力,但長期來看,除非Radiant 未來能逐漸將業務從龐氏轉向正常的商業模式,否則死亡螺旋終將來臨。

但總的來說,去中心化借貸市場以Aave 為代表的頭部項目,正逐漸擺脫依賴高額補貼來維持營業收入的狀態,回歸到健康的商業模式。

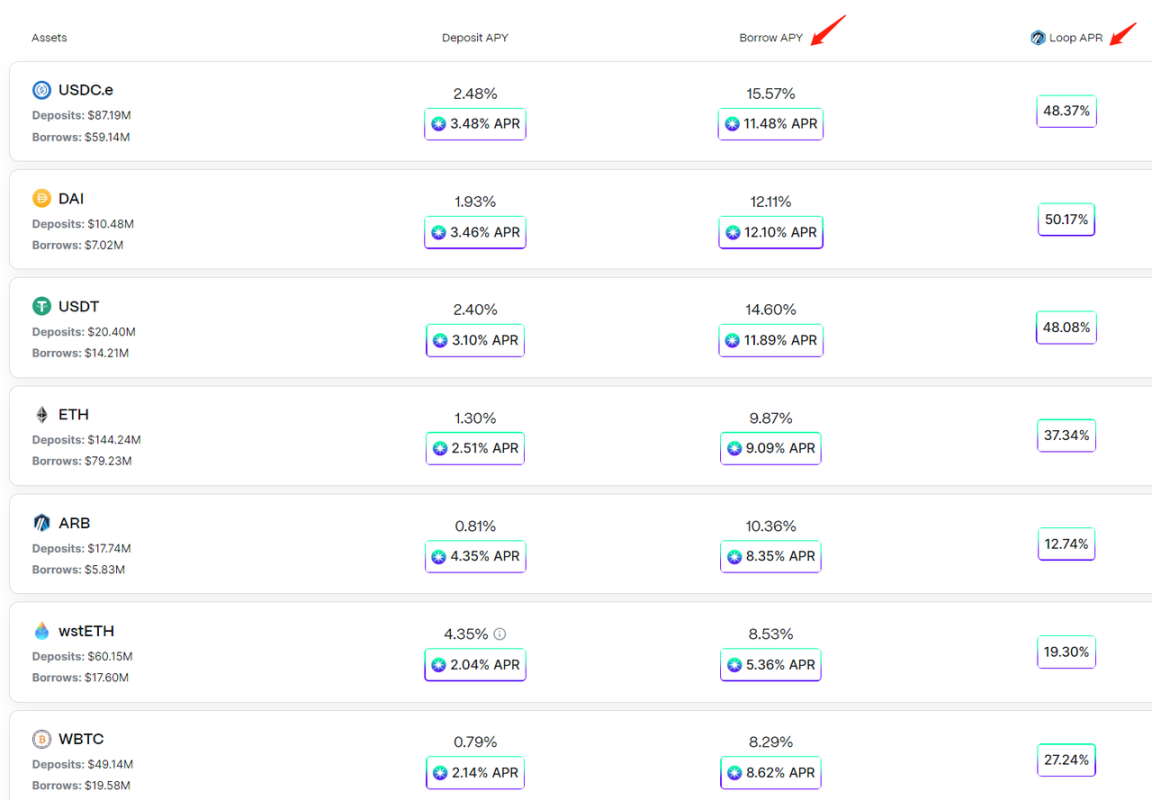

下圖為2019 年5 月至2023 年10 月的web3 借貸市場活躍貸款量變化,從最初的數十萬美元,到2021 年11 月高峰期的225 億美金,再到2022 年11 月最低谷時期的38 億美金,現在則為50 億美金,借貸市場業務量正在緩慢地探底回升,在熊市中依舊表現出了較好的商業韌性。

資料來源:https://tokenterminal.com/terminal/markets/lending

護城河明顯,市場集中度較高

同為DeFi 基礎設施,相較於Dex 市場的慘烈競爭,借貸賽道頭部計畫的護城河更為強大,具體體現在:

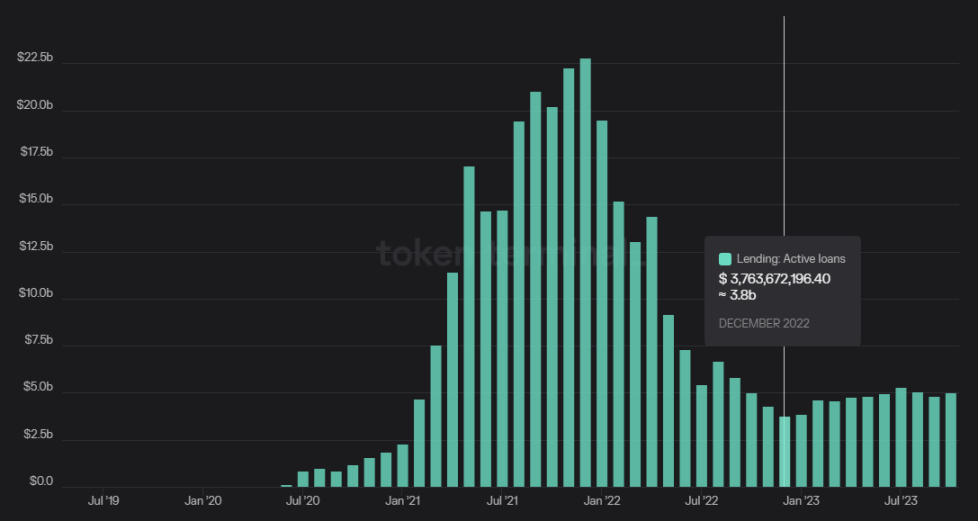

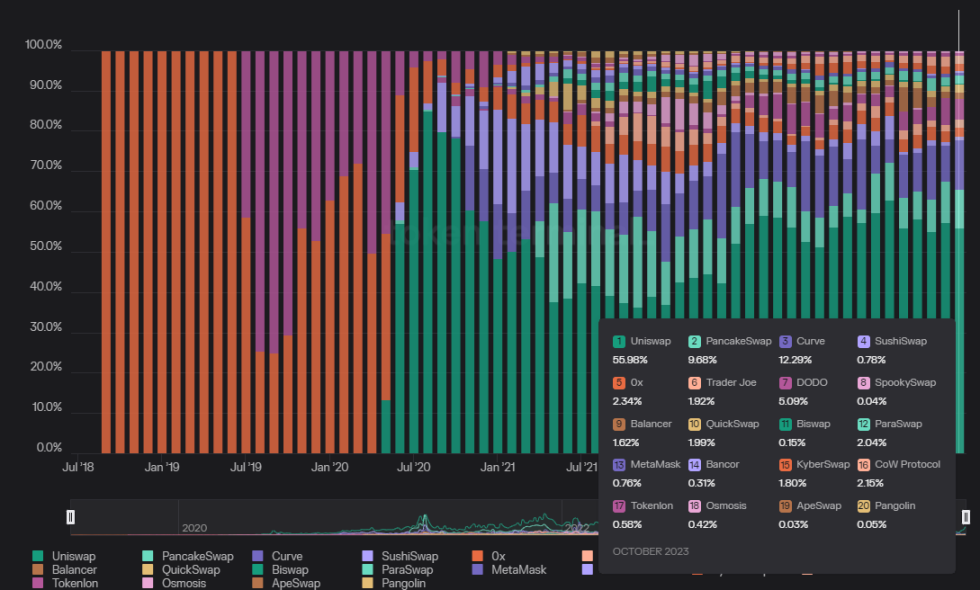

1.市佔率更為穩固。下圖為2019 年5 月至2023 年10 月各專案的活躍借貸量的佔比變化。自2021 年中Aave 發力以來,其市佔率一直穩定在50-60% 區間,而第二名Compound 雖然市佔率不斷被擠壓,但至今排名仍舊比較穩固。

資料來源:https://tokenterminal.com/terminal/markets/lending

相比之下,Dex 賽道的市場份額變化則更為劇烈,頭部項目Uniswap 在上線後迅速佔據到將近90% 的交易量市場份額之後,在Sushiswap、Curve、Pancakeswap 的快速增長下,市場份額一度跌至37%,目前則回到55% 左右。此外,Dex 賽道的項目總數也遠比借貸賽道的項目多得多。

資料來源:https://tokenterminal.com/terminal/markets/lending

2.借貸賽道專案的獲利能力更強。正如上一小節所說,Aave 等項目已經能在不對借貸行為做補貼的情況下實現正現金流,月息差的營業收入150-200 萬美金左右。而大部分Dex 項目,要么如Uniswap 尚未在協議層面開啟收費(僅開啟了前端收費),要么是用於流動性激勵的代幣排放價值遠大於協議的手續費收入,處於實際上的虧損運營狀態。

而頭部借貸協議的護城河來源,可以籠統地歸納為安全上的品牌力,具體來說又可以拆分為以下2 點:

過往悠久的安全營運歷史:2020 年DeFi Summer 以來,各鏈上創立的Aave 或Compound fork 專案不在少數,但大多數在成立不久後遭遇了盜幣或大額壞帳損失。 Aave 和Compound 至今為止尚未出現過嚴重的盜幣或難以承受的壞帳事故,這種真實網路環境下長期安全運行的歷史記錄,對於存款用戶來說是最重要的安全背書。而新生的借貸協議,或許擁有更吸引人的概念,更高的短期APY,但是在沒有經過以年為單位的歲月洗禮之前,很難獲得用戶,尤其是鯨魚用戶的信賴。

更充裕的安全預算:頭部的借貸協議擁有更高的商業收入,國庫資金較充沛,能為安全審計、資產風控提供充沛的預算。這無論是未來新功能的開發,或是新資產的引進,都是至關重要的。

整體來看,借貸是一個已經印證了有機的需求、商業模式健康,且市佔率相對集中的市場。

Morpho 的業務內容與營運現狀

業務內容:利率優化

Morpho 目前已上線的業務是搭建在Aave 和Compound 之上的點對點借貸協議(或稱為利率優化器),其作用是改善Aave 這類點對池借貸協議中存借資金沒有完全匹配,導致的資金效率低的問題。

其價值主張簡單而清楚:為借貸雙方提供更好的利率,即存款收益更高,借款利率更低。

Aave 和Compound 的點對池模式之所以存在資金效率低下問題,是因為其機制決定了存款資金(池)的總規模,總是大於出借資金(點)的總規模,大部分情況是USDT 貨幣市場有10 億總存款,但藉出的USDT 只有6 億。

對於存款人來說,由於閒置的4 億資金也要一起分配6 億借款產生的利息,每人能分配到的利息少了;對於借款人來說,雖然只借用了資金池的一部分,但是實際上是要為整個資金池支付利息,每人承擔的利息多了。這就是存和借資金不符所造成的問題。

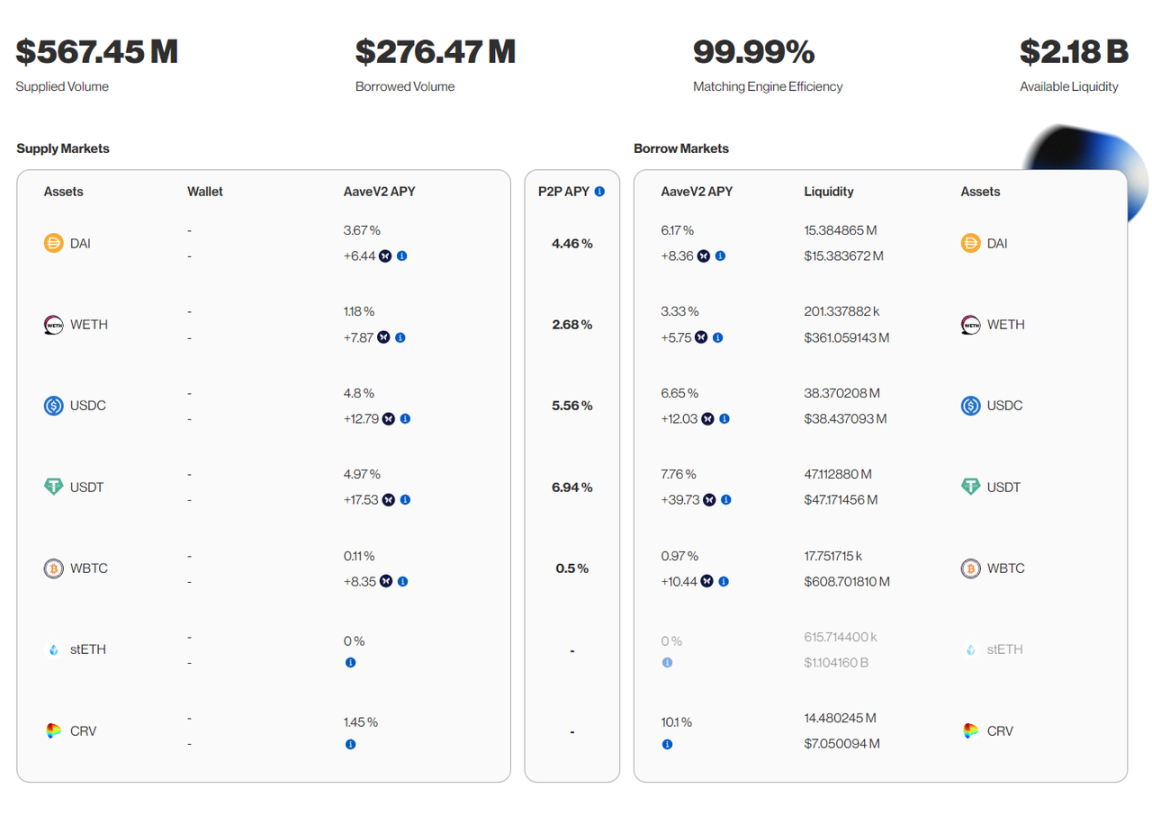

我們以目前Morpho 存款業務量最大的Aave V2 之上的利率優化器模組為例,看看Morpho 的利率優化服務是怎麼解決這個問題的。

- 存款:存款用戶BOB 把10,000 Dai 存入Morpho,Morpho 會將資金先存入Aave V2 的貨幣市場,存款利率為Aave 的市場利率3.67%

- 借款抵押:借款用戶ALICE 先把抵押物20 ETH 存入Morpho 並要求借出10000 Dai,Morpho 會將抵押物存入Aave V2 的貨幣市場

- 存借匹配:然後Morpho 把先前BOB 存入Aave 的10000 Dai 取回,直接配對出借給ALICE。注意,此時BOB 的存款和ALICE 的借款完全匹配,BOB 的存款沒有閒置,被完全借出;ALICE 則只為自己借出的10000 Dai 支付利息,而非整個資金池。因此在這種匹配的情況下,BOB 獲得了比Aave 點對池模式3.67% 更高的存款利率,即4.46%;ALICE 承擔了比Aave 點對池模式6.17% 更低的借款利息,也是4.46% ,雙方的利率都得到了最佳化。

* 註:例子中4.46% 的P2P 的利率是更接近底層協議的下限(存款APY)還是上限(借款APY),這由Morpho 的參數決定,而參數由治理決定

- 解決錯配:假設這時BOB 要拿回之前出借的Dai,而ALICE 尚未還錢,那麼在Morpho 上沒有其他資金出借人的情況下,Morpho 會以ALICE 的20 ETH 作為抵押物從Aave 借出10000 + Dai 的本息,提供給BOB 完成贖回

- 匹配順序:考慮到Gas 成本,存借資金的P2P 匹配是“先匹配大資金”,存借資金越大,越優先匹配。這樣單位資金的Gas 消耗佔比就低。當執行匹配的Gas 的消耗價值相對於匹配的資金量佔比過大,就不會執行匹配以避免過高的磨損。

資料來源:https://aavev2.morpho.org/?network=mainnet

透過上面的解釋,我們發現:Morpho 的業務本質是以Aave 和Compound 作為資本緩衝池,透過配對來為存借用戶提供利率優化服務。

這種設計的巧妙之處在於,透過DeFi 世界的可組合性,Morpho 以空手套白狼的方式吸引了用戶的資金,對於用戶來說,吸引力在於:

1.TA 在Morpho 最不濟也能獲得與Aave 和Compound 等同的金融利率,而當配對發生時,其收益/ 成本就會大幅優化。

2.Morpho 的產品主要基於Aave 和Compound 構建,風險參數也完全複製執行,其資金也分配在Aave 和Compound 中,因此極大程度地繼承了兩個老牌協議的品牌信譽

這種巧妙的設計和清晰的價值主張,讓Morpho 在上線僅一年多後,就獲得了近10 億美金的存款規模,從數據來看僅次於Aave 和Compound。

業務數據和代幣情況

業務數據

下圖為Morpho 的總存款(藍線)、總借款(淺棕色線)和匹配金額(深棕色)的業務走勢情況。

來源:https://analytics.morpho.org/

整體來看,Morpho 的各項業務規模均持續成長,存款資金匹配率達33.4%,借款資金匹配率達63.9%,數據相當漂亮。

代幣情況

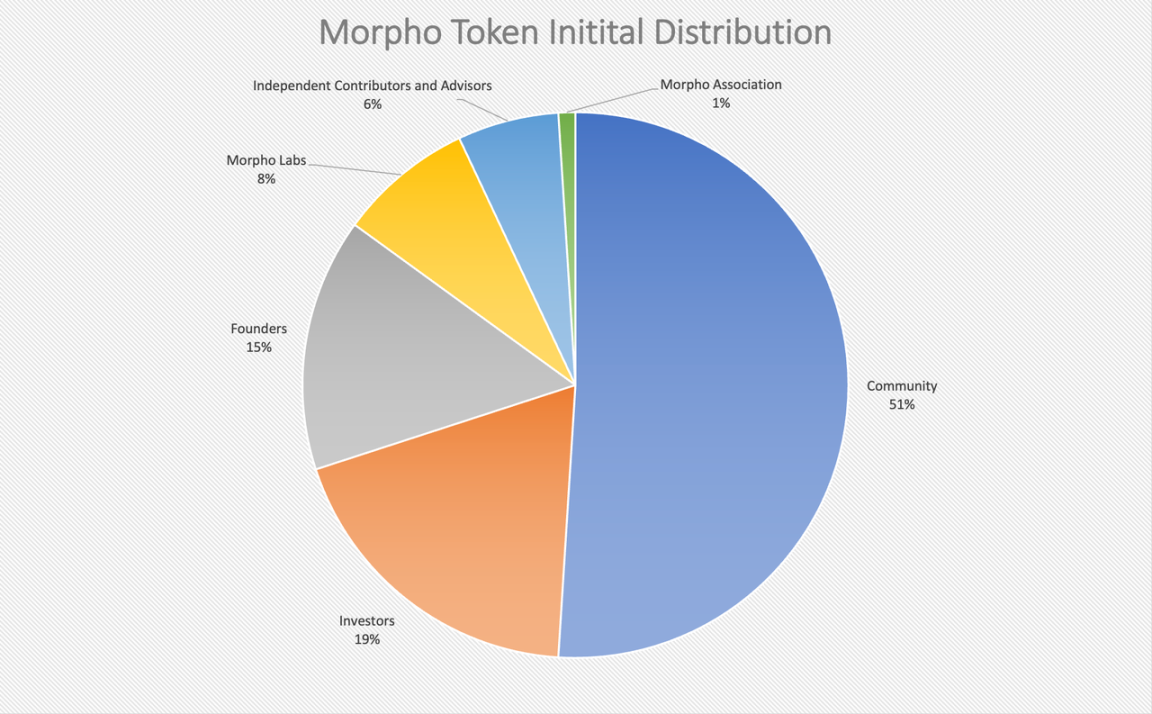

來源:官方文檔

Morpho 代幣總量為10 億枚,其中51% 歸於社區,19% 出售給投資者,創始人和背後的開發公司Morpho Labs 和營運機構Morpho Association 擁有24%,剩餘給顧問和貢獻者。

值得一提的是,Morpho 代幣雖然已經發行,並且已經在投票決策、專案激勵中應用,但處於不可轉移的狀態。因此其並沒有二級市場價格,收到代幣的用戶和投資人可以參與投票治理,但無法賣出。

與Curve 等項目硬編碼決定代幣未來產出和激勵的方式不同,Morpho 的代幣激勵是分批次,按季度或月份決定的,這讓治理團隊可以根據市場的變化靈活調整激勵的力度和具體策略。

筆者認為這是一種更務實的方式,或許未來會成為Web3 商業中代幣激勵分配的主流模式。

在激勵的行為對像上,Morpho 針對存借行為同時進行激勵。不過目前Morpho 代幣在激勵中的分配量不多,過去的一年多里僅分配了3080 萬枚,占到總量的3.08%,而且從下圖的激勵時段和對應的代幣分配量來看,官方在激勵上的代幣開支正在快速減少,且開支的減少並沒有減緩Morpho 業務的成長速度。

這是一個很好的訊號,說明Morpho 的PMF 比較充分,使用者的需求越來越有機。社群代幣份額的51%,目前還剩近48%,這為未來新版塊的業務激勵保留了充沛的預算空間。

不過,Morpho 目前還沒有對服務進行收費。

團隊和融資

Morpho 核心團隊來自法國,大部分成員Base 在巴黎,團隊核心成員已經實名,3 位創辦人都來自電信和電腦產業,有區塊鏈創業和開發工作的背景。

Morpho 共進行過兩輪融資, 分別為2021 年10 月的130 萬美金種子輪融資,以及2022 年7 月由A16z 和Nascent、Variant 領投的1800 萬A 輪融資。

來源:官網

如果以上融資金額對應官方揭露的19% 投資者份額,那麼對應的項目綜合估值大約在1 億美金左右。

Morpho Blue 及其潛在影響

Morpho Blue 是什麼?

簡單來說,Morpho Blue 是一個無許可的借貸基礎層。相對於Aave、Compound 來說,Morpho Blue 開放了大部分的借貸維度,因此任何人都可以基於Morpho Blue 建立借貸市場,而建構者可以選擇的維度包括:

- 用什麼作為抵押物

- 用什麼作為借出資產

- 採用什麼預言機

- 借貸比率(LTV)和清算比率(LLTV)是多少

- 利率模型(IRM)是怎麼樣的

這會帶來哪些價值呢?

在官方的文章中,對Morpho Blue 的特色總結包括:

無需信任(Trustless),因為:

- Morpho Blue 是無法升級的,沒有人可以改變它,遵循最小化治理原則

- 只有650 行Solidity 程式碼,簡單且安全

高效,因為:

- 用戶可以選擇更高的LTV、更合理的利率

- 平台無需支付第三方的審計、風險管理服務費用

- 基於簡單程式碼的單例合約(singleton smart contract,指的是協議採用一個合約來執行,而非多個合約的組合,Uniswap V4 也採用了單例合約),這讓Gas 成本大幅降低70%

靈活,因為:

- 市場建構和風險管理(預言機、借貸參數)無許可,不再採用統一模式,即整個平台遵循DAO 制定的一套標準(Aave 和Compound 的模式)

- 開發者友好:引入多種現代智能合約模式,帳戶管理實現了無需GAS 交互和帳戶抽像功能,免費的閃電貸允許任何人通過一次調用同時訪問所有市場的資產,只要在同一筆交易中償還即可

Morpho Blue 採用了類Uni V4 的產品思路,即自己只做一類大金融服務的基礎層,把基礎層之上的模組都開放出去,允許不同的人進來提供服務。

與Aave 的不同之處在於:雖然Aave 的資金存借是無許可的,但是大家可以在Aave 存借什麼樣的資產,風控規則是保守還是激進,預言機用哪家,利率和清算參數怎麼設置,這些都是由Aave DAO 以及DAO 背後的各類服務商例如Gaunlet 和Chaos 制定和管理的,它們日常監控和管理超過600 個風險參數。

而Morpho Blue 就像一個開放的借貸作業系統,任何人都可以像Aave 一樣在Morpho Blue 之上建立一套自己認為最優的借貸組合,而像Gaunlet 和Chaos 這樣的專業風險管理機構,也可以到市場裡尋求合作夥伴,兜售他們的風險管理服務來取得對應的費用。

在筆者看來,Morpho Blue 的核心價值主張不是無需信任、高效和靈活,而是提供了一個借貸自由市場,方便藉貸市場各個環節的參與者在這裡協作,為各個環節的客戶都提供更豐富的市場選擇。

Morpho Blue 對Aave 會造成威脅嗎?

可能會。

Morpho 與先前眾多Aave 挑戰者有些不同,在過去的一年多中,它已經累積了一些優勢:

- 10 億別的資金管理量,這已經與Aave 70 億級別的資金管理量來到了同一個數量級,儘管這些資金目前沉澱在Morpho 的利率優化器功能中,但有很多把它們導入新功能的途徑

- Morpho 作為過去一年增速最快的借貸協議,加上其代幣沒有正式流通,這留下了很大的想像空間,其重磅新功能上線很容易吸引到用戶參與

- Morpho 的代幣預算充足且靈活,有能力在前期透過補貼吸引用戶

- Morpho 的平穩運作歷史和資金量,讓它在安全性品牌上已經有了一定積累

當然,這並不意味著Aave 會在未來的對壘中一定會處於劣勢,因為大部分用戶可能不具備從眾多藉貸方案中挑選服務的能力和意願,目前Aave DAO 這種統一化的管理模式下輸出的借貸產品,最終可能依舊是最受青睞的。

其次,Morpho 利率優化器很大程度上繼承了Aave 和Compound 的安全信用,這讓更多資金逐漸放心使用。但Morpho Blue 是一個全新的產品,單獨的程式碼,鯨魚們在放心投入前必然有一個猶豫期。畢竟像Euler 這樣的前一代主打無許可的借貸市場被盜事件猶在眼前。

再者,Aave 完全有能力在現有方案上建構一套與Morpho 利率優化器一樣的功能,以滿足用戶提高資金匹配效率的需求,把Morpho 擠出P2P 借貸的市場。儘管這種可能性目前看來不大,因為Aave 今年7 月還給一個類似Morpho 的P2P 借貸產品NillaConnect 發放了Grants,而不是自己做。

最後,Morpho Blue 採用的借貸商業模式,終歸與Aave 現有的方案沒有本質性的差別,Aave 也有能力觀察、模仿Morpho Blue 上好的借貸模型。

但無論如何,Morpho Blue 上線後,會提供一個更開放的借貸試驗場,為借貸的全環節提供參與和組合的可能性,這些新串聯起來的借貸組團中是否會湧現出足以挑戰Aave 的方案?

我們拭目以待。