撰文:RootData Research

摘要

Web3 產業融資在2024 年Q2 維持強勁勢頭,總額達27.5 億美元,較去年同期成長38.9%。社交賽道異軍突起,融資總額較上季暴增650%。比特幣現貨ETF 在Q2 總淨流入額達23.94 億美元,較上季下降80%,資管總額較上季下降12.4%。

2024 年Q2 中後期融資總數較上月成長20.7%,此趨勢或反映隨著市場穩定,投資機構更傾向於提前進行策略性大額投資。 Animoca Brands 以36 次投資成為Q2 最活躍機構。前十大機構在GameFi 賽道的投資較上季成長71%。

Paradigm 宣布完成8.5 億美元募資,成為Q2 季乃至2024 上半年最大的基金募款事件。在2023 年底開啟的多頭上漲階段,Web3 基金的募資總額低於上一次多頭市場10 倍以上,BTC 價格不再由Web3 基金流入所驅動。

高FDV 低流通項目即將TGE 時搜尋量到達高峰值,之後卻呈現斷崖式下降。幣安List Token 競爭白熱化:Launchpool 專案平均估價達2.17 億美元,機構投中率不足2%,預計Q3 將有超過30 個大型專案進行TGE。

一、2024 年Q2 融資總額達27.5 億美元,較去年同期成長38.9%;社群賽道融資總額較上季激增650%

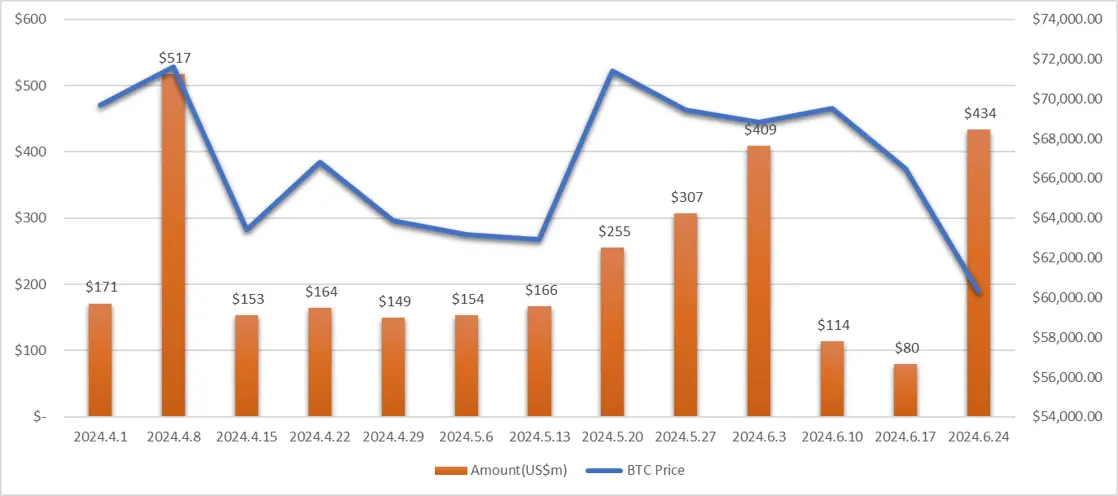

2024 年Q2 比特幣價格走勢與Web3 產業融資總額Source:RootData

2024 年Q2 比特幣價格經歷了顯著波動。 4 月8 日,比特幣價格達到71,630 美元的季度高點,隨後在5 月1 日跌至58,300 美元左右的季度低點。截至6 月30 日,比特幣價格較季初下跌約13%。比特幣現貨ETF 在Q2 總淨流入額達23.94 億美元,較Q1 下降80%。截止6 月30 日,資管規模為511.27 億美元,較Q1 下降約12.4%。在這種複雜的市場環境下,Web3 一級市場融資熱度不減。根據RootData 統計,2024 年Q2 Web3 一級市場共產生418 宗融資事件,融資總額達27.5 億美元,較去年同期成長38.9%。

2024 年Q2 投融資金額Top3 賽道Source:RootData

根據RootData 統計,Q2 融資金額排名前三的賽道分別是基礎設施、DeFi 和社交。基礎建設賽道融資總額達10.16 億美元,較上季成長145%。值得注意的是,社交賽道突起,融資總額達2.27 億美元,較上季激增650%,較去年同期成長261%。

基礎設施賽道的強勁表現與多個Layer1、Layer2 專案獲得大額融資有關,例如Monad 融資2.25 億美元,Berachain 融資1 億美元。 DeFi 賽道中,百萬美元等級融資的項目有56 個,以種子輪為主,顯示新項目正在大量湧現。社交賽道爆發性成長的最大原因或在於,以Farcaster 為代表的專案成功地平衡了技術創新與使用者體驗,同時培育了高品質、低噪音的社群文化。此創新模式或將解決早期SocialFi 專案的可持續性問題,也為吸引更廣泛的用戶群體提供了新的可能,從而推動了整個賽道的快速發展和大量投資湧入。

二、Q2 中後期融資總數較上季成長20.7%,融資金額Top5 總融資金額較上季成長81.25%

2024 年Q2 專案融資金額分佈Source:RootData

從融資金額區間來看,Q2 早期投資($5M 以下)項目數為160 個,較上季略有下降;中期投資($5M-$10M)項目數為79 個,較去年同期成長61.2%。中後期融資總數達146 個,較上季成長20.7%。這一趨勢可能反映了隨著市場穩定,同時可能正在為預期的下一輪市場上漲做準備,投資機構或更傾向於短期能退出的投資機會。

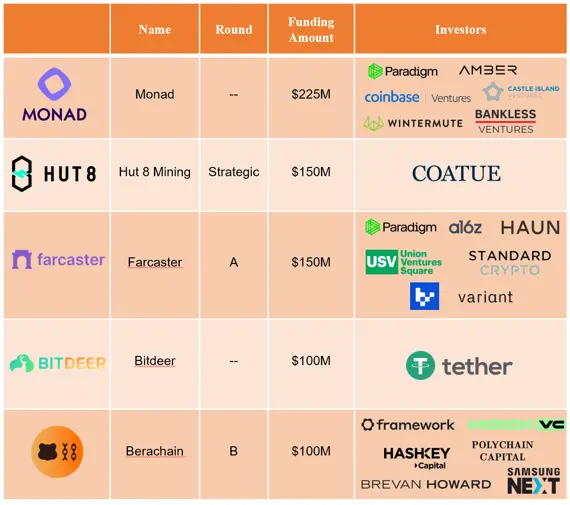

2024 年Q2 融資金額排名前五的項目總共獲得7.25 億美元的融資,相比Q1 成長81.25%。其中,Monad 完成由Paradigm 領投的2.25 億美元的融資金額位居榜首。值得注意的是,Farcaster 以10 億美元估值完成1.5 億美元融資,此前該賽道整體融資狀態一直相對低迷,Q1 披露融資金額的項目融資總額僅約7000 萬美元。此外,Berachain 在2024 年4 月的B 輪融資中,估值已達15 億美元。其一年內估值成長257%。

2024 年Q2 融資金額Top5Source:RootData

三、Q2 出手次數前十的機構總投資數較上季成長2%,Animoca Brands 出手36 次成為Q2 最活躍的投資機構

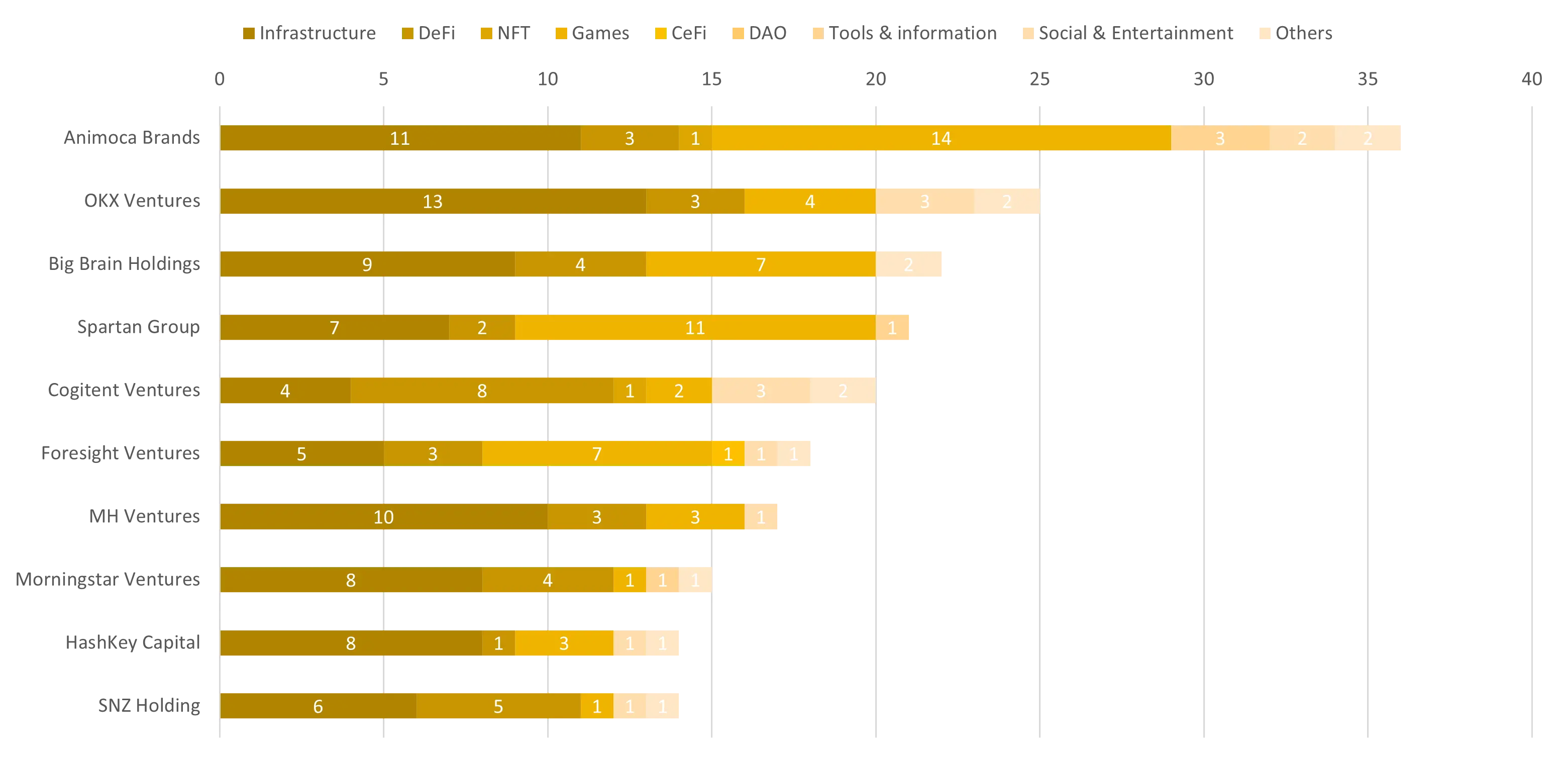

2024 年Q2 機構活躍度排行榜Source:RootData

根據RootData 數據顯示,2024 年Q2 投資次數最多的前十家投資機構共參與202 宗投資,較上季成長約2%。 OKX Ventures 在Q1 出手30 次位居榜首,Q2 雖降至25 次,但仍持續活躍。基礎設施仍然是最受歡迎的賽道,前十家機構在該賽道上出手81 次,佔其Q2 全部投資的約40%。

Q2 出手次數前十家投資機構在GameFi 賽道共出手53 次,相較Q1 成長71%。這種爆發性成長或源自於該賽道的專案正從簡單的「玩賺」模式轉向更複雜、更具吸引力的遊戲體驗轉變,這種轉變不僅提高遊戲品質和使用者體驗,更重要的是維持經濟模型的可持續性。相比之下,缺乏創新的DAO 和NFT 賽道仍然延續了Q1 的低迷狀態。

查看代理商鏈上持倉即時數據:OKXVentures;HashKeyCapital;The Spartan Group

四、Web3 投資基金上半年募款金額達13.8 億美元,投資人偏向謹慎與合規,比特幣維持獨立上漲

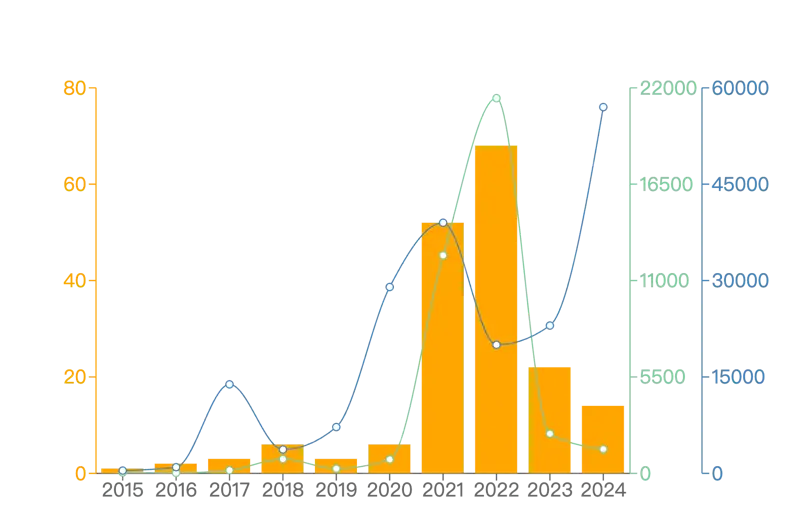

Web3 創投基金募款數量及金額(2015-2024Q2)Source:RootData

自2015 年以來的公開數據顯示,Web3 領域共發生177 筆基金募款事件,總募資金額超過396 億美元。大規模的外部資本推動2021 至2022 年的多頭爆發,並且留下了大量高估值的項目,例如StarkNet 和zkSync 等。

雖然近兩年資本進入的速度有所減緩,但整體上仍遠高於2020 年,並呈現上升趨勢。 2024 年上半年,Web3 基金已完成13.8 億美元的募資,其中6 月13 日Paradigm 宣布完成8.5 億美元募資,成為Q2 季度乃至2024 上半年最大的基金募款事件。

在2023 年底開啟的多頭上漲階段,Web3 基金的募資總額低於上一次多頭市場10 倍以上,比特幣價格不再由Web3 基金流入所驅動。這或許是傳統高淨值用戶更加謹慎,透過ETF 等合規途徑進行投資Web3 貨幣,並且擔心成為上一輪牛市退出潮的接盤者,從而推動了比特幣獨漲局面。

五、Q2 項目熱搜回顧

5.1 空投季如期而至,高估值與低流通模式或抑制幣價表現

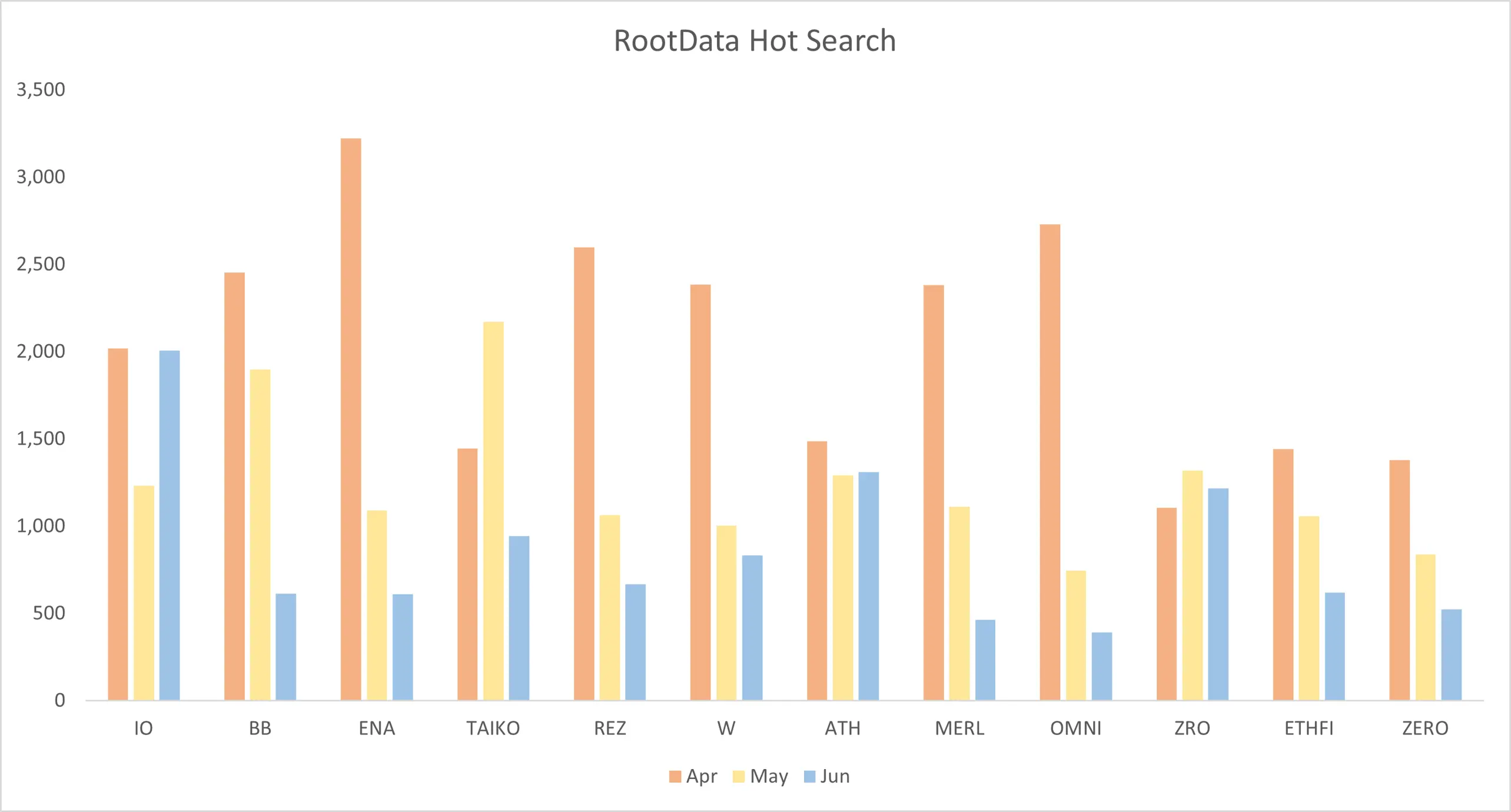

RootData Q2 熱搜Token 清單( Top12 )Source:RootData

Q2 季度比特幣在57,000 – 72,000 美元寬幅震盪,眾多明星項目選擇在這個窗口期進行TGE,例如Wormhole、io.net、zkSync、Layerzero、Blast 等。在Q2 熱搜最高的12 個已進行TGE 的專案中發現,專案即將TGE 時搜尋量到達高峰值,之後卻呈現斷崖式下降。同時,關注度數值顯著受到比特幣價格影響,與Web3 市場信心密切相關。

許多高關注度的項目帶有「高估值、低流通」的光環,RootData 先前的研究指出,近3 年Binance Launchpool 項目平均估值為2.17 億美元,OKX Jumpstart 項目平均估值為3.73 億美元。此外,FDV 在10 億美元內且未上幣安的項目,僅有逾30% 的項目未出現一、二級估值倒掛。

在2021-2022 年間,一級市場資本大量湧入,採用積極的估值策略,並處於樂觀的市場情緒下,許多Web3 基金盲目選擇高估值投資策略。然而,這些項目未能展現出可持續的商業模式。同時,美元升息帶來的流動性萎縮也對Web3 市場產生了影響,可能是投資人不願意購入新Token 的外部原因之一。

5.2 幣安List Token 競爭白熱化,預計Q3 將有超過30 個大型專案進行TGE

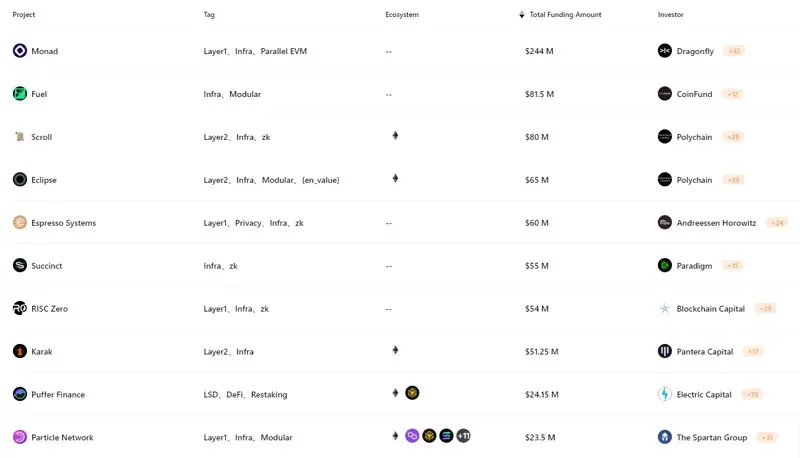

Q3 或將TGE 的高FDV、大額融資項目Source:RootData

RootData 發布的Q3 預計TGE 項目清單中收錄了30 個大額融資、高FDV 的明星項目,例如Monad、Fuel、Scroll、Succinct 等,都有較大機率上線Binance。

根據統計288 個投資者的投資組合後發現,其平均上幣安Launchpool 項目的數量佔投資組合不超於2%,近30 個幣安Launchpool 項目有21 個受Binance Labs 投資,佔其投資組合的逾11%。

由於Binance 交易深度和滑點優勢,以及合約費率的競爭力, Binance 競爭激烈的上幣環境對市場產生深遠影響,項目方選擇在幣安進行TGE 可以有效利用其市場優勢和平台資源,為項目的長遠發展奠定良好的市場基礎。

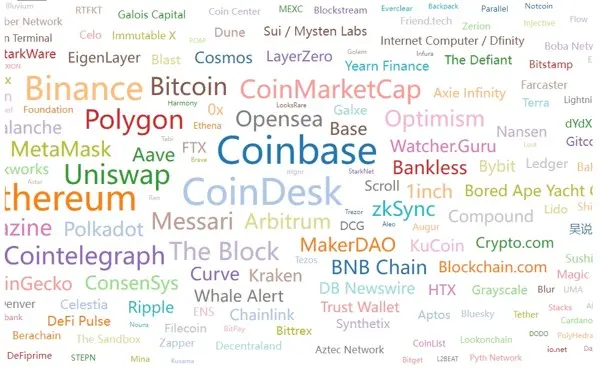

5.3 Web3 領域最核心的品牌分佈在交易所、底層公鏈、Web3 媒體和分析工具領域

X 影響力指數Source:RootData

RootData 推出的X 影響力指數,方便地向用戶展示了最具影響力的Web3 項目,其中核心的12 個項目分佈在4 個關鍵領域:

- 交易所:Coinbase、Binance、Uniswap

- 底層公鏈:Bitcoin、Ethereum、Solana、Polygon

- Web3 媒體:CoinDesk、The Block、Cointelegraph

- 分析工具:CoinMarketCap、Messari

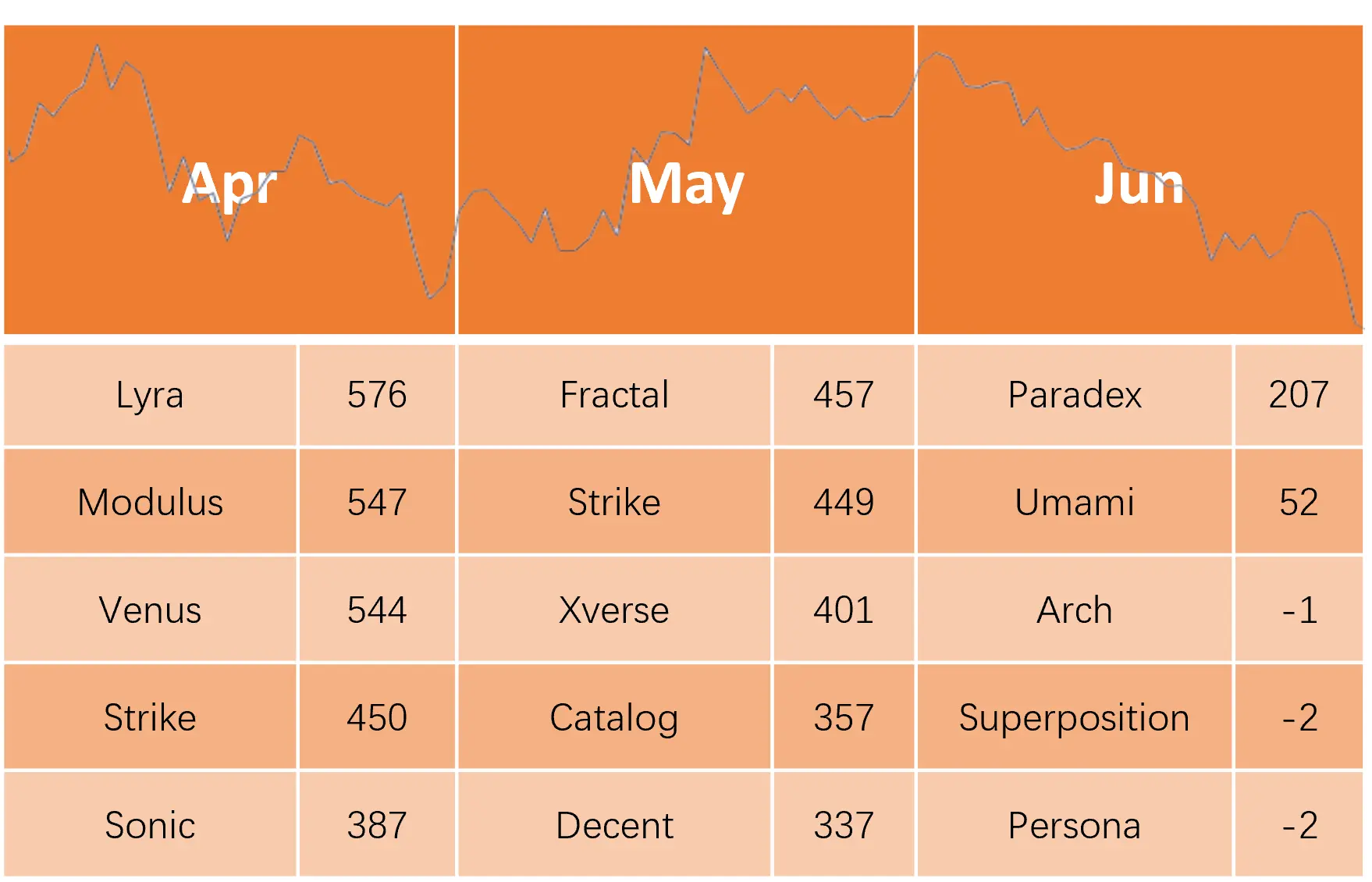

5.4 X 熱度飆升榜更容易發現Alpha 項目,並與投資者情緒高度相關

X 熱度飆升榜作為一個市場動態觀察工具,由於與X 平台數據緊密聯動,迅速吸引了眾多有潛力的Alpha 項目,並且更新頻繁。同時,該榜單成為投資者了解市場情緒的重要窗口,熱度數值在Q2 整體呈下降趨勢:

- 4 月:Web3 市場情緒樂觀,專案活躍度高

- 5 月:市場震盪,投資人態度謹慎

- 6 月:BTC 反彈未破前高,市場流動性下降,社交熱度降至冰點