撰寫:Edgy

編譯:深潮TechFlow

大多數DeFi 項目通過提供大量的代幣作為獎勵來激勵流動性。人們都很喜歡這樣做,且往往頭礦的收益很高。項目經常會通過這種方式來引導TVL 的增長。但這樣做的問題是:

1)如果他們不斷超發代幣,但沒有足夠的價值產生,系統就會失敗;

2)這些用戶並不忠誠。一旦激勵降低,他們就會輪換到下一個新出的DEX;

如果將高代幣排放量與協議低收入結合起來,那麼代幣價格可能會下跌。人們期待的是一個有價值的代幣,而不是一坨垃圾,DeFi 用戶正在意識到這一點。如果協議可以產生自由的現金流,我們想要其中的一部分。

那麼,什麼才是真實收益協議?

1)產品/市場契合:無論市場條件或代幣激勵如何,人們都在使用該協議。

2)該協議通過其產品產生鏈上收入。

3) 收入>運營費用+代幣排放:只要協議的收入較高,有一些代幣排放是可以承受的。

4)他們是否用穩健的貨幣支付:最受歡迎的選擇是ETH 和穩定幣。

以下是符合條件的7 個協議:

1.BTRFLY (Redacted Cartel)

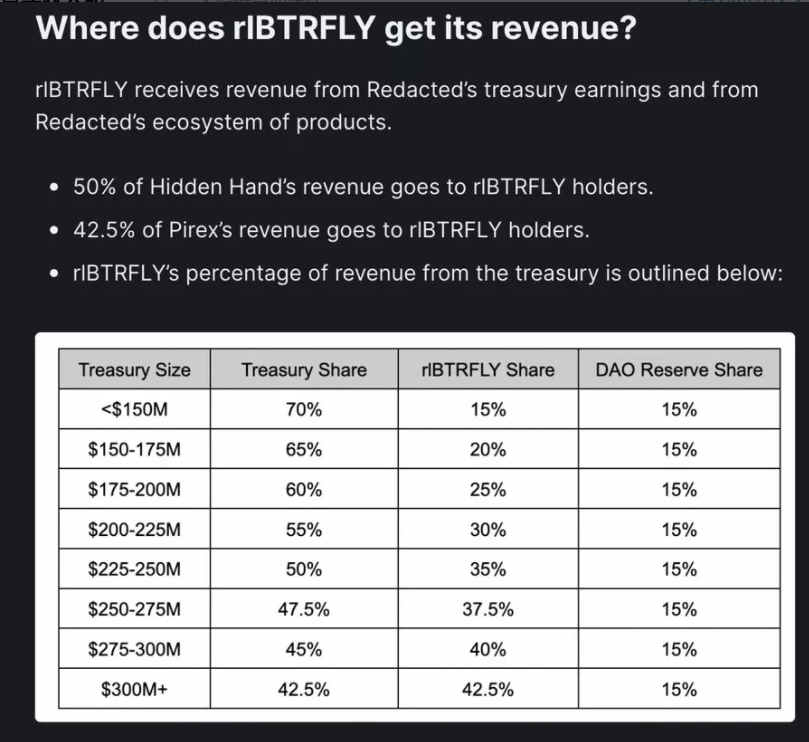

BTRFLY 已推出V2。他們正在以債券為中心,採用稀釋性的模式向真實收益的模式轉變。用戶可以通過rlBTRFLY 鎖定BTRFLY(收益鎖定)以賺取以ETH 分配的收入。收益來自他們的資金和產品生態系統。

2. Polygon 上的Gains Network

一個去中心化的槓桿交易平台。它為加密貨幣、股票和外匯提供高達150 倍的槓桿。目前,他們提供DAI Vault 和GNS-Dai LP,以及單幣GNS 質押即將推出。

3.Umami (Arbitrrum)

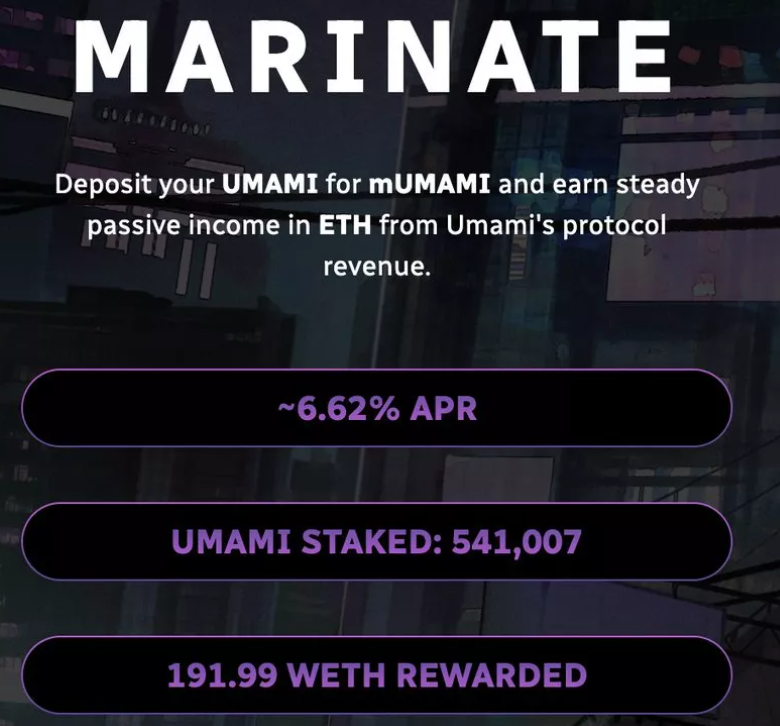

1) 將你的UMAMI 存入mUMAMI,從Umami 的協議/國庫收入中賺取穩定的WETH 被動收入,大約5%的年利率。我們也可以通過mUmami 的複利賺取更多收益。

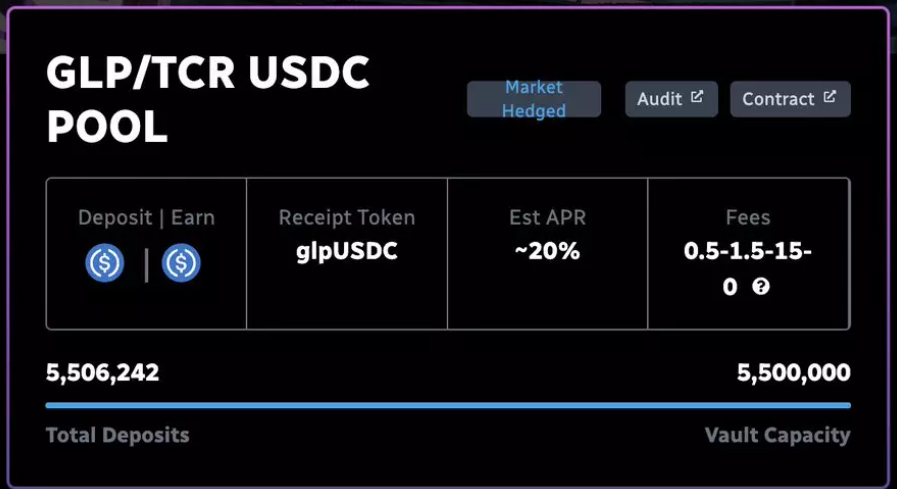

2) GLP/TCR USDC 池:

APR 約為20%。我知道,20% 的穩定幣會觸發你的PTSD......

1. 鑄造GLP 向GMX 收取費用。

2. 它通過TracerDao 的不可清算對沖對沖市場波動。

不幸的是,由於需求,該池目前已滿。

4.Kujira(Cosmos L1)

Kujira 有幾種產品:

• Orca - 通過清算以折扣價購買資產;

• Fin - 去中心化的訂單薄式交易;

• Blue - 生態系統的核心;

• $USK - 去中心化穩定幣;

質押KUJI,賺取Kujira 的部分收入,現在它的年利率是0.49%。產生的掉期費用是KUJI 質押者的真實收入,隨著採用率的增加和更多的dApp 在Kujira 上推出,APR 應該會增加。

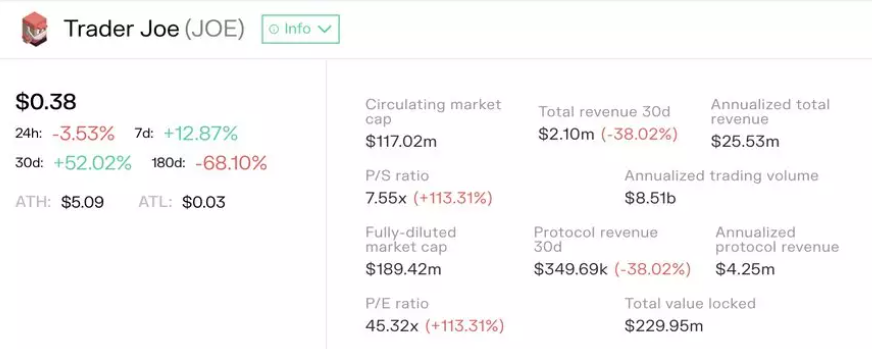

5. Trader Joe (Avalanche)

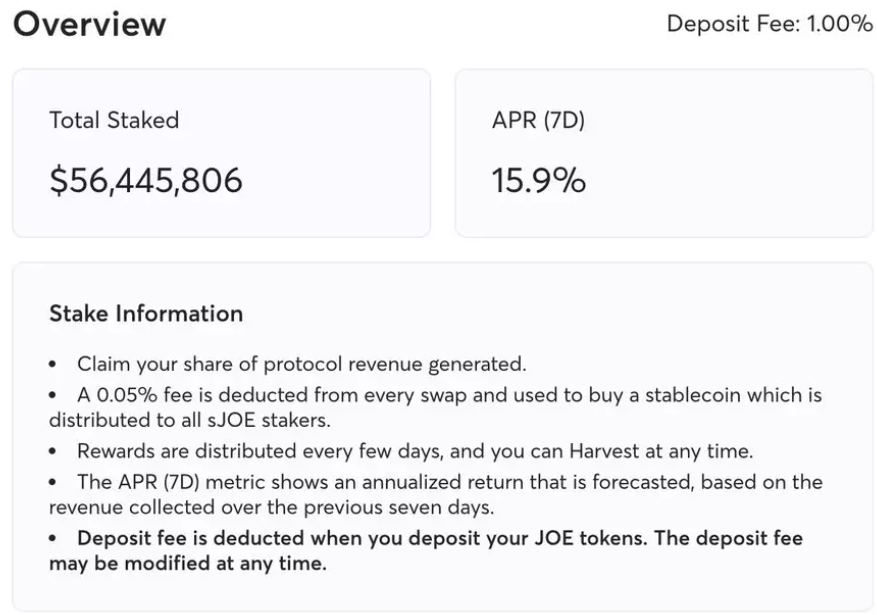

Avalanche 上排名第一的DEX。將JOE 質押到sJOE 並獲得穩定幣獎勵- 'USDC'。

Trader Joe 對每次交換收取0.05% 的費用。這會被轉換為穩定幣,然後每24 小時分發到sJOE 池中。

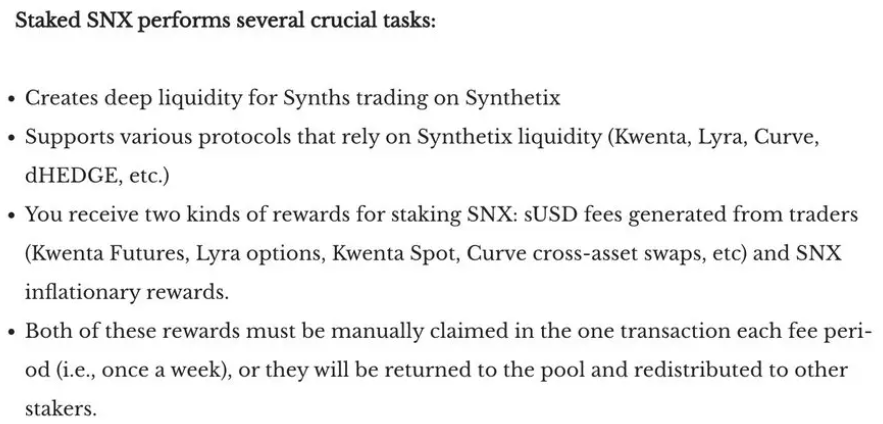

6.Synthetix (Ethereum / Optimism)

DeFi 中最令人印象深刻的dApp 之一,一個真正的創新者。您可以通過Kentra 創建合成資產,並在鏈上交易現實世界的資產,包括加密貨幣、外匯、貴金屬等。

質押SNX,你會得到:

1. 來自交易者的sUSD(Kwenta 期貨、lyra 期權等),sUSD 是他們的原生穩定幣。

2. SNX 的通脹獎勵。

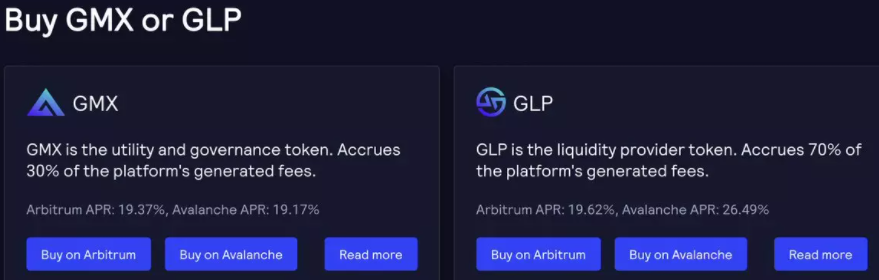

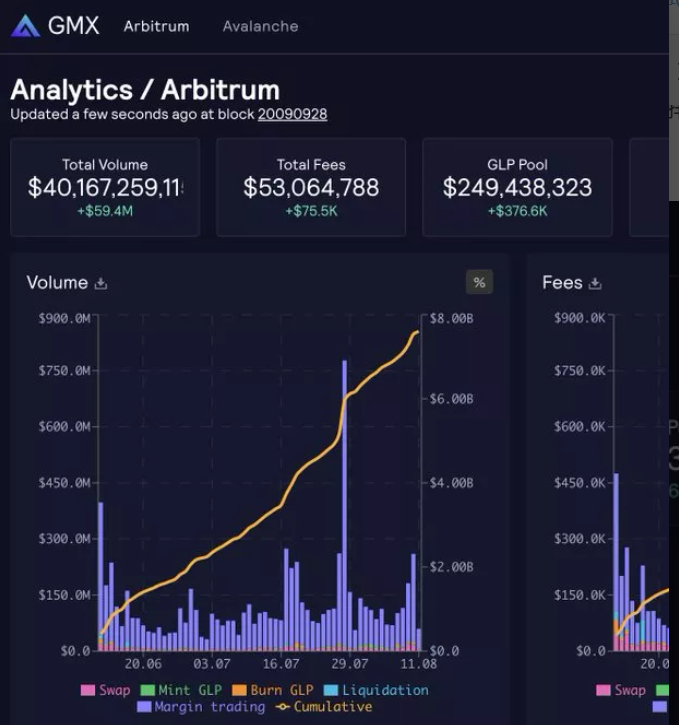

7.GMX (Arbitrum / Avax)

一個去中心化的合約交易所,槓桿率高達30 倍:

1) 他們在交換和槓桿交易中抽取30%的費用。

2) 兌換成ETH / AVAX,並分發給質押的GMX 代幣。

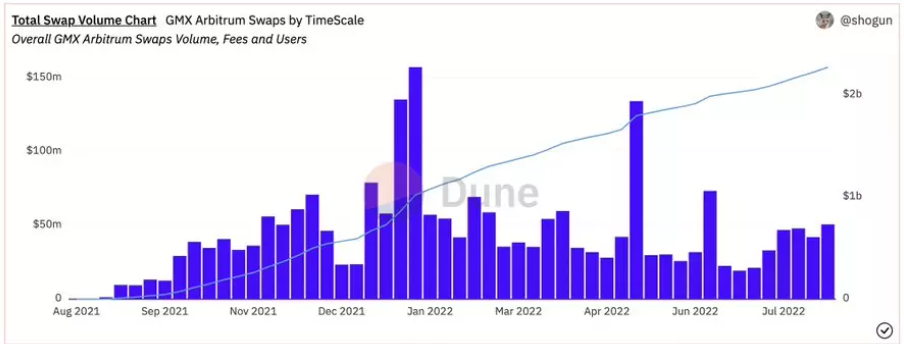

GMX 一直是熊市期間的熱門話題,這是有充分原因的。它是Arbitrum 上排名第一的dApp,並且使用率還在不斷上升。

研究項目的工具

• TokenTerminal / CryptoFees - 尋找收入來源

• Dune Analytics - 有一些很棒的儀表板可用於GMX 和Gains 等協議

• Messari - 代幣供應信息

• Protocol Data- 從協議中查找內部儀表板。

在判斷項目中,要問自己的問題:

• 收益從何而來?

• 該協議產生了多少收入?

• 原生代幣供應和排放量是多少?

• 他們用什麼代幣支付收益?

• 網絡的吸引力是什麼?

風險

1)由於其收入分享模式,一些協議可能被貼上監管標籤,司法機關可能會開始嘗試對其進行監管。

2)其中相當一部分是基於金融工程的,如合約和期權。