撰文:Andrew Kang

編譯:深潮TechFlow

BTC ETF 為許多新買家打開了在其投資組合中配置比特幣的大門。 ETH ETF 的影響則較不明顯。

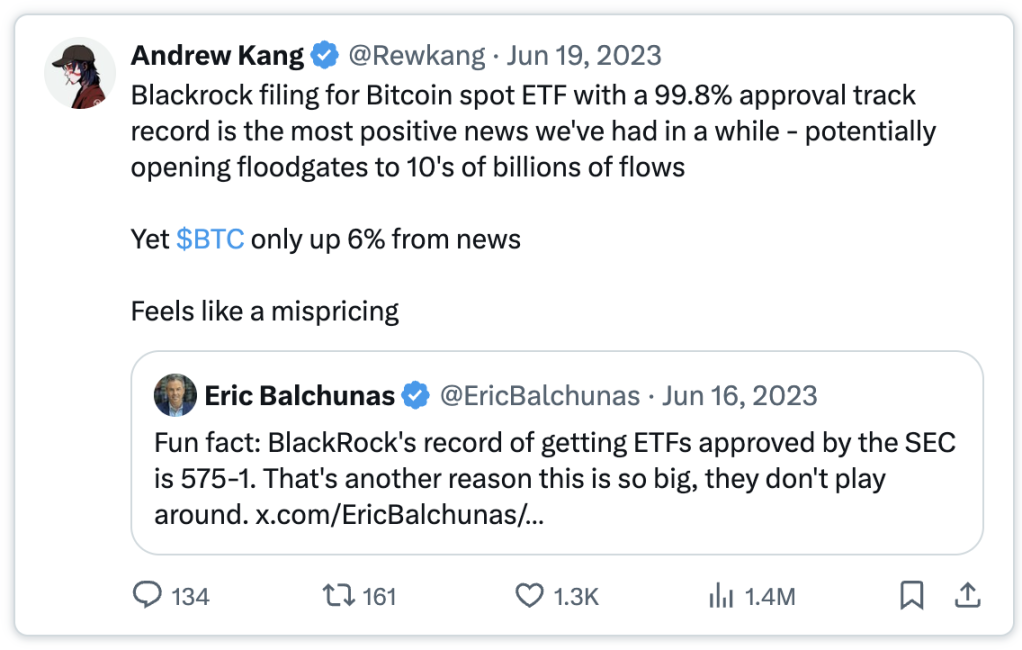

在Blackrock ETF 申請投稿時,比特幣的價格為2.5 萬美元,我當時大力看好比特幣,現在比特幣的報酬率已經達到2.6 倍,而ETH 的報酬率為2.1 倍。從週期底部算起,BTC 的回報率為4.0 倍,ETH 的回報率同樣為4.0 倍。那麼,ETH ETF 能帶來多大的上漲空間呢?我認為不會太大,除非以太坊開發出令人信服的途徑來提高其經濟效益。

流量分析

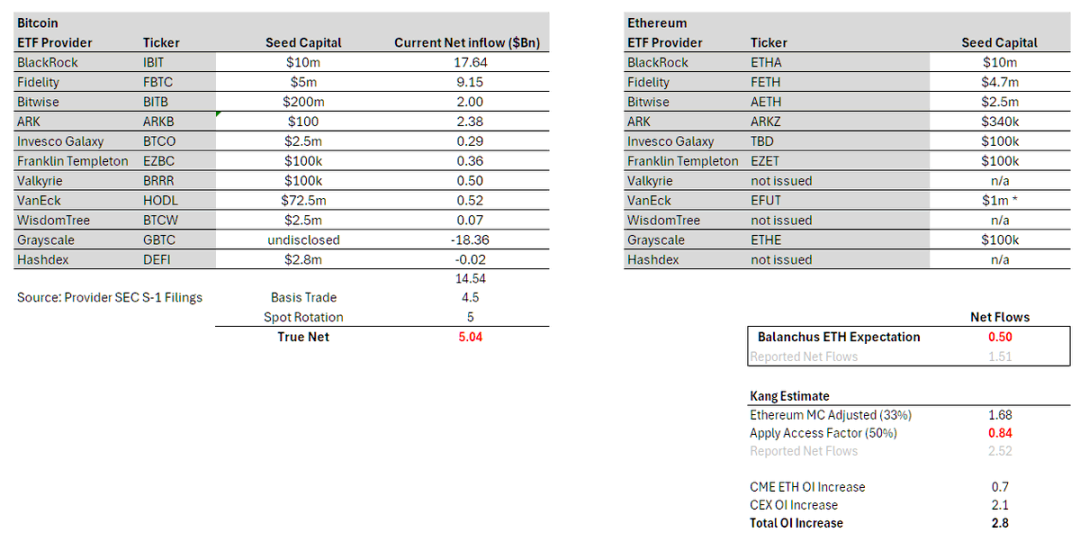

比特幣ETF 總共累積了500 億美元的資產管理規模,這是一個驚人的數字。然而,如果將比特幣ETF 推出以來的淨流入額進行細分,剔除已有的GBTC 資產管理規模和輪換,則淨流入額為145 億美元。然而,這並不是真正的資金流入,因為有許多delta 中性資金流需要計算在內,即基礎交易(賣出期貨,買入現貨ETF)和現貨輪換。根據CME 數據和對ETF 持有者的分析,我估計大約有45 億美元的淨流入可歸因於基差交易。 ETF 專家建議,BlockOne 等大型持有者也將大量現貨BTC 轉換為ETF - 粗略估計為50 億美元。扣除這些資金流,我們可以得出比特幣ETF 的真實淨買入額為50 億美元。

從這裡我們可以簡單地推斷出以太坊。 @EricBalchunas 估計,以太坊的流量可能是BTC 的10%。這使得6 個月內真正的淨購買流量為5 億美元,而報告的淨流量為15 億美元。儘管Balchunas 在批准賠率上有偏差,但我相信他對ETH ETF 缺乏興趣/ 悲觀的態度是有參考價值的,也反映了更廣泛的傳統金融的興趣。

就我個人而言,我的基準是15%。從BTC 的50 億美元真實淨值開始,根據ETH 市值(佔BTC 的33%)和0.5 的訪問係數* 進行調整,我們得出8.4 億美元的真實淨買入和25.2 億美元的報告淨值。有一些合理的觀點認為,ETHE 的過手量比GBTC 少,因此樂觀的情況下,我認為真實淨買入量為15 億美元,報告淨買入量為45 億美元。這大約是BTC 流量的30%。

無論哪種情況,真實的淨買入額都遠低於ETF 前端的衍生性商品流量(28 億美元),這還不包括現貨前端流量。這意味著ETF 的定價已經超過了實際價格。

* 由於持有者基礎不同,ETF 可使BTC 比ETH 明顯受益更多,因此訪問係數對ETF 的流量進行了調整。例如,BTC 是一種宏觀資產,對有准入問題的機構-- 宏觀基金、退休金、捐贈基金、主權財富基金-- 更有吸引力。而ETH 更像是一種技術資產,對創投公司、Crpyto 基金、技術專家、散戶等在接觸加密貨幣方面沒有那麼多限制的人有吸引力。透過比較ETH 與BTC 的CME OI 與市值比率,可以得出50%。

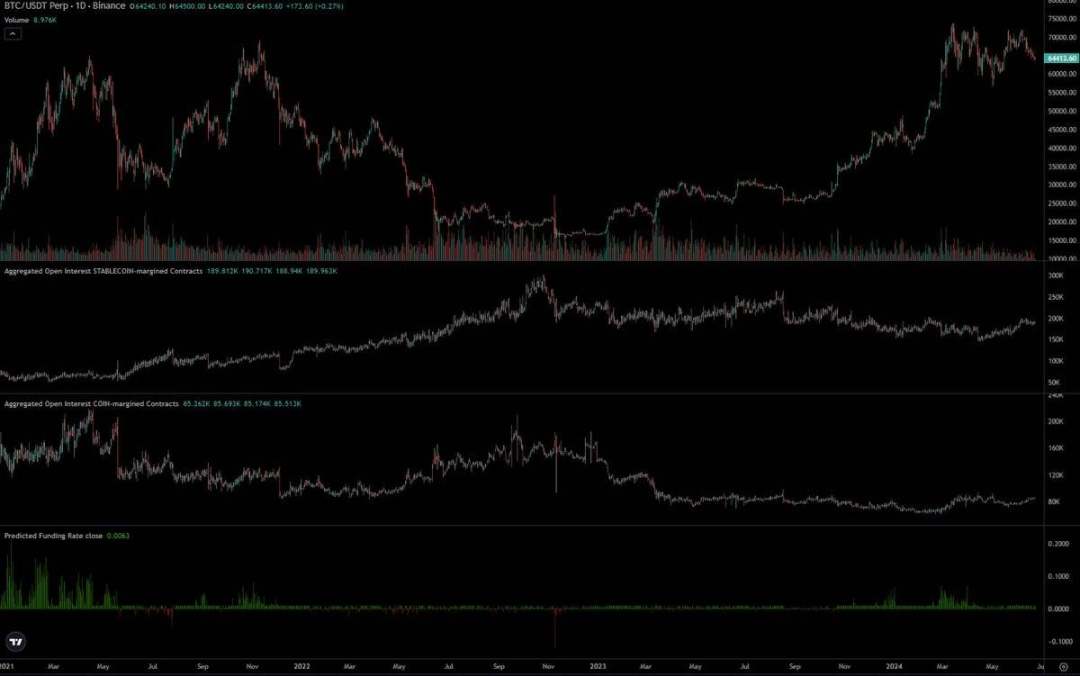

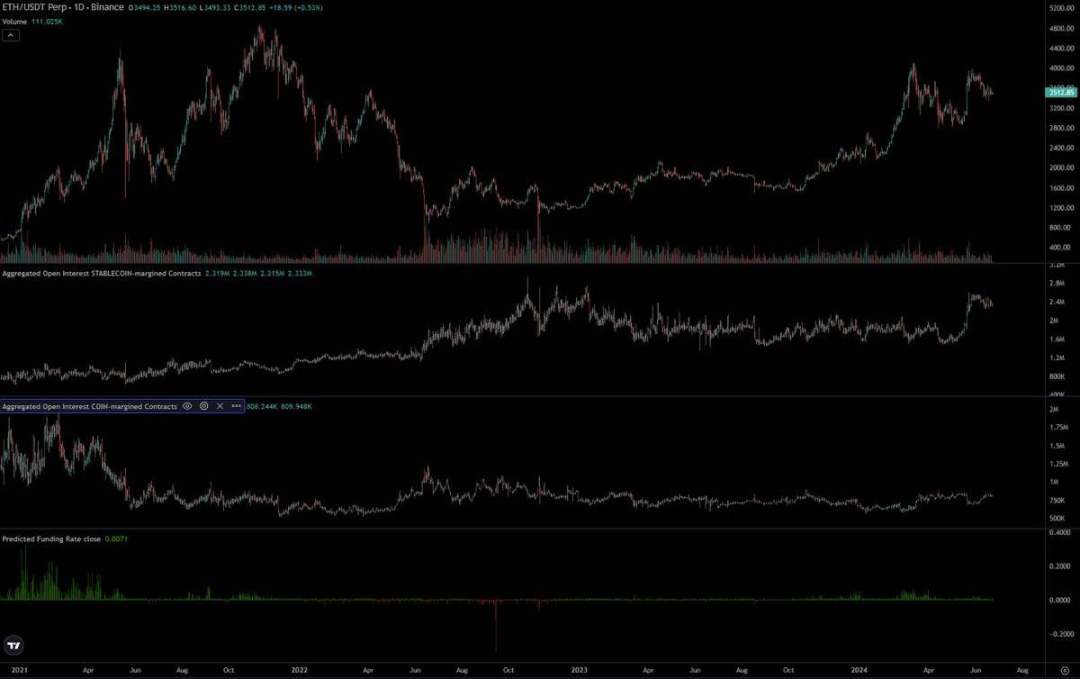

從CME 數據來看,在ETF 推出之前,ETH 的OI 明顯少於BTC。 OI 約佔供應量的0.30%,而BTC 佔供應量的0.6%。起初,我認為這是「早熟」的表現,但也可以說,這掩蓋了聰明的交易資金對ETH ETF 缺乏興趣。街上的交易員在BTC 上做了一筆很好的交易,他們往往有很好的信息,所以如果他們不重複ETH 的交易,那麼一定有很好的理由,這可能意味著流動情報的薄弱。

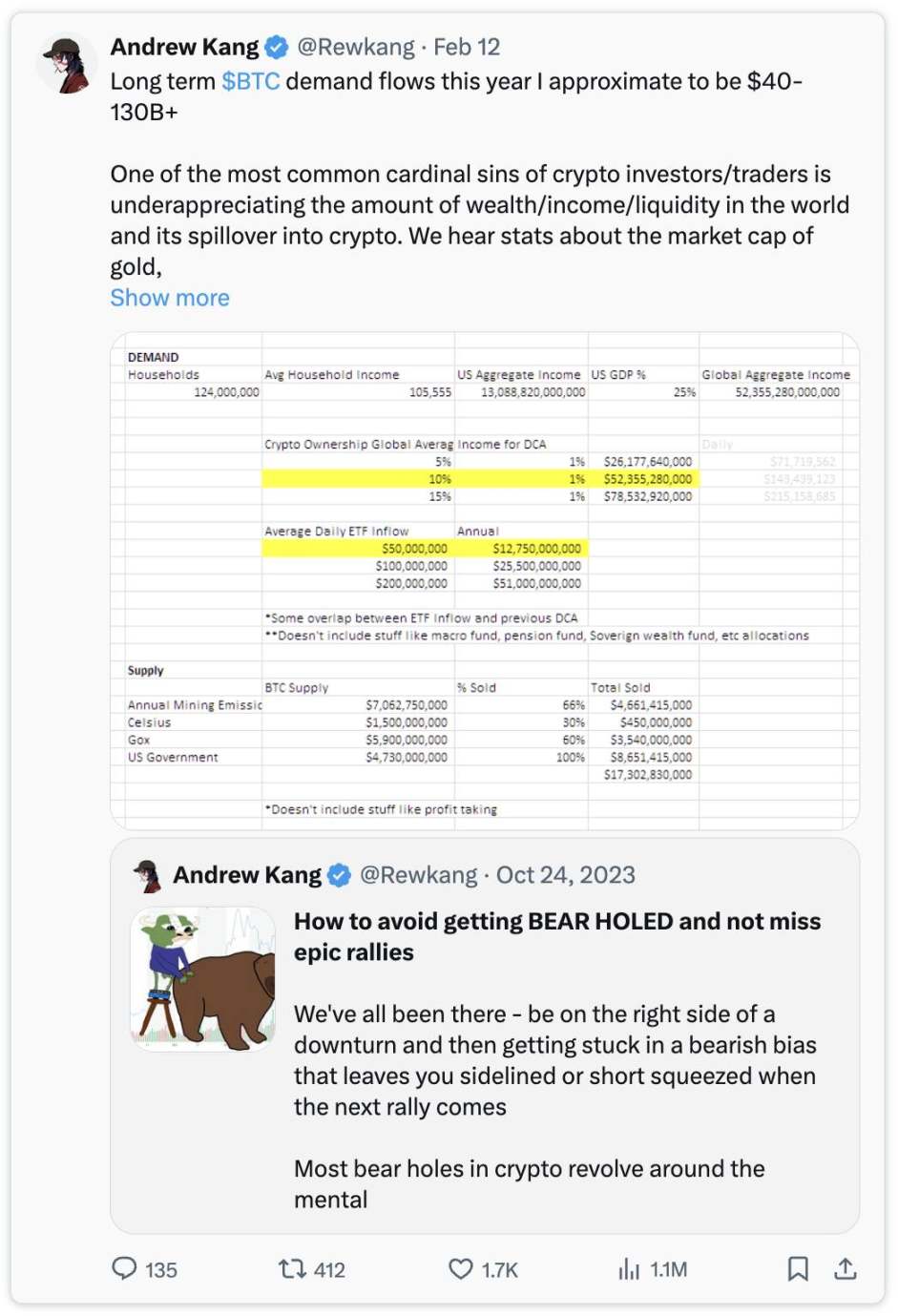

50 億美元是如何將BTC 從4 萬美元帶到6.5 萬美元的?

簡短的回答是沒有。現貨市場上還有很多其他買家。比特幣是一種真正在全球範圍內得到驗證的資產,是一種重要的投資組合資產,並擁有許多結構性累積者--Saylor、Tether、家族辦公室、高淨值散戶等。 ETH 也有一些結構性累積者,但我認為其數量要少於BTC。

請記住,在ETF 出現之前,比特幣的持有量就已經達到了6.9 萬美元/1.2T+ BTC。市場參與者/ 機構擁有大量現貨加密貨幣。 Coinbase 擁有1,930 億美元的託管量,其中1,000 億美元來自其機構項目。 2021 年,Bitgo 報告的AUC 為600 億美元,Binance 的託管量超過1,000 億美元。 6 個月後,ETF 託管了比特幣總供應量的4%,這很有意義,但只是需求方程式的一部分。

在MSTR 和Tether 之間,已經有了數十億美元的額外買盤,但不僅如此,進入ETF 的部位不足。當時有一種很流行的觀點,認為ETF 是賣出新聞事件/ 市場頂部。因此,數十億短期、中期和長期動量賣出,需要買回(2 倍流量影響)。此外,一旦ETF 資金流出現大幅波動,空頭也需要回購。進入發行階段後,未平倉合約實際上是下降的-- 這真是令人難以置信。

ETH ETF 的定位則截然不同。 ETH 的價格是低點的4 倍,而BTC 的價格是推出前的2.75 倍。加密貨幣原生CEX OI 增加了21 億美元,使OI 接近ATH 水準。市場是(半)有效的。當然,許多加密貨幣原住民看到比特幣ETF 的成功,對ETH 抱持同樣的期望,並進行了相應的定位。

我個人認為,加密貨幣原住民的期望值過於誇張,與交易分配者的真實偏好脫節。在加密貨幣領域深耕的人自然會對以太坊有相對較高的認知度和購買力。實際上,以太坊作為許多非加密貨幣原生資本的主要投資組合配置,其購買率要低得多。

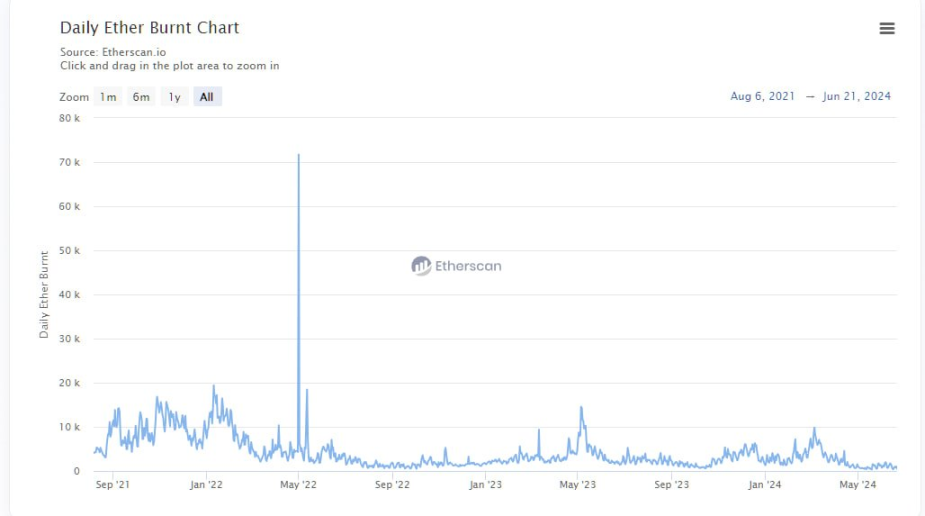

對交易者最常見的宣傳之一就是將以太坊作為「科技資產」。全球電腦、Web3 應用程式商店、去中心化金融結算層等。這是個不錯的宣傳,我在之前的周期中也買過,但當你看到實際數字時,這就很難賣了。

在上一輪週期中,你可以指出手續費的成長率,並指出DeFi 和NFT 將創造更多的手續費和現金流等,並以類似於科技股的視角,提出令人信服的科技投資案例。但在這個週期內,費用的量化會適得其反。大多數圖表都會讓你看到持平或負成長。以太坊是一台「提款機」,但其30d 年化收入為15 億美元,PS 比值為300 倍,通貨膨脹後的收益/PE 比值為負,分析師如何向他們老爸的家族辦公室或他們的宏觀基金老闆證明這價格的合理性?

我甚至預計,由於兩個原因,fugazi(delta 中性)流量的前幾週會比較低。首先,批准是個意外,發行商沒有那麼多時間說服大持有者將其ETH 轉換為ETF 形式。第二個原因是,對持有者來說,轉換的吸引力較小,因為他們需要放棄盯市、耕作或利用ETH 作為DeFi 的質押品所帶來的收益。但請注意,質押率僅25。

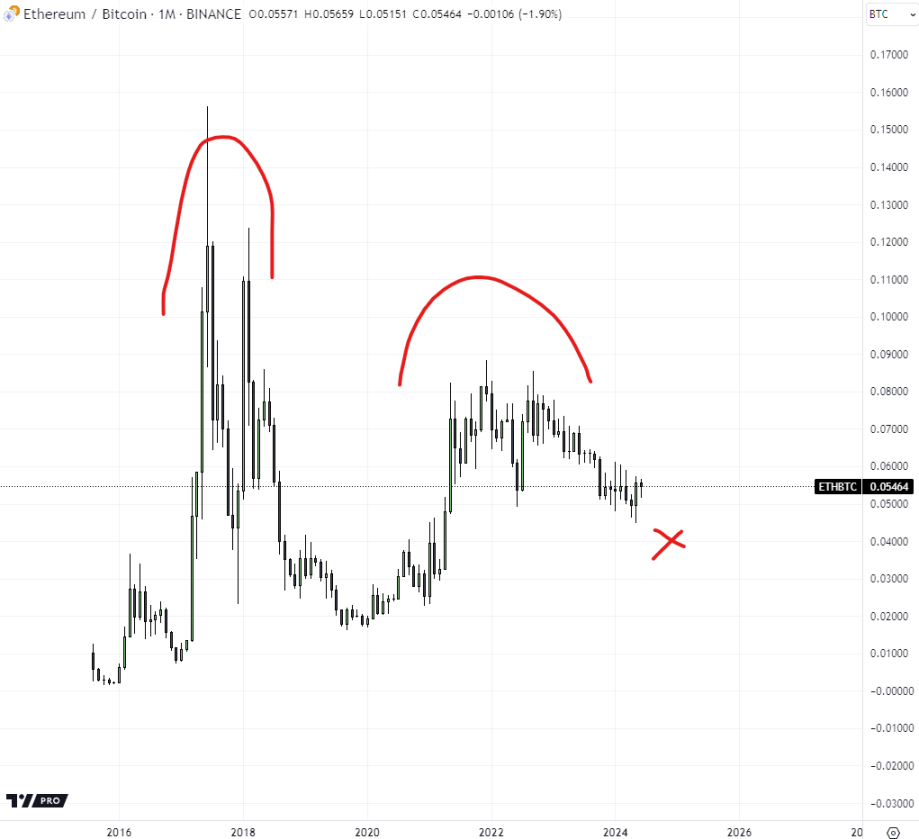

這是否意味著ETH 將歸零?當然不是,在一定的價格上,它將被認為是物有所值的,當BTC 在未來上漲時,它也會在一定程度上受到拖累。在ETF 推出之前,我預計ETH 的交易價格為3000 美元至3800 美元。 ETF 推出後,我的預期是2400 美元至3000 美元。但是,如果BTC 在2025 年第四季末/ 第一季升至10 萬美元,那麼這可能會拖累ETH 達到ATH,但ETHBTC 交易對會更低。從長遠來看,發展是有希望的,你必須相信Blackrock/Fink 正在做大量工作,將一些金融軌跡放在區塊鏈上,並將更多資產代幣化。這將為ETH 帶來多大的價值,時間安排如何,目前還不確定。

我預計ETHBTC 交易對將繼續下跌,明年的將在0.035 到0.06 之間。儘管我們的樣本量較小,但我們確實看到ETHBTC 在每個週期都會創下更低的高點,因此這並不令人意外。