第三季行情較低迷,在經歷一段時間低波動後,市場短暫回檔。這也在預期之中,歷年來第三季表現不佳。只有深度的清洗才可以讓籌碼集中到有信仰的鑽石手手中。即使金融市場冷清,我們仍然看到了令人興奮的產業進展和新應用。讓我們一起回顧Q3的八大熱點。

Ripple — — 加密市場的階段性勝利

7月13日,美國紐約南區聯邦地區法院對SEC關於Ripple的指控做出裁決,認為XRP作為一種數字代幣,本身並不是體現Howey測試要求的“合同、交易或計劃”,即XRP不是證券。使用XRP 對進行投資、發放資助、向高階主管進行轉帳、交易所上的訂單簿銷售都不被視為證券。但透過機構銷售、OTC、ICO、IEO的是證券。

如果作為較中心化的XRP不是證券,那麼其他更去中心化的數位貨幣就更不是證券。受此消息影響,XRP大漲90%,BTC、ETH跟漲,先前被SEC認定為證券的SOL、MATIC等均大漲。 Coinbase隨後重新上幣XRP。這是加密貨幣產業在面對SEC近年來強監管下的重大勝利。為加密產業暫時性掃清陰霾,間接支持加密貨幣交易所提供代幣交易的合法性。 (先前SEC起訴Binance、Coinbase提供未註冊的證券交易。)

SEC隨後申請對裁決進行上訴。 SEC和Ripple的對決未完待續。監管政策的不明確始終是加密市場所投上的陰霾。市場急需明晰的監理條例來減少混亂。只有清晰的立法才能更好地保護投資者。行業從業人員也應該積極和監管者對話,幫助監管者更好地理解市場,並實現共贏。

Layer 2 — — 手中的ETH代幣不夠用了!

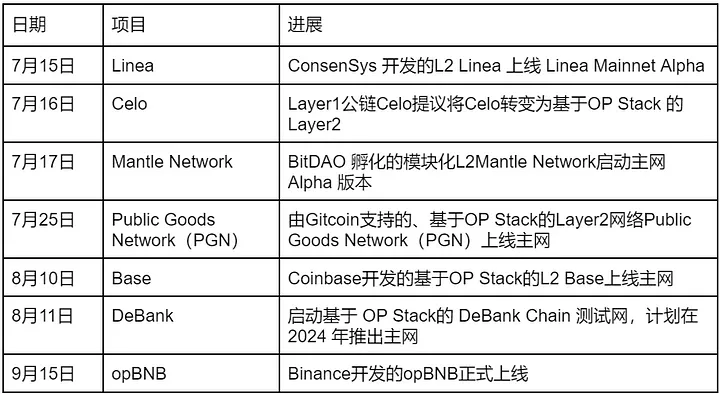

以太坊二層網路熱度不減,發展得如火如荼,眾多L2紛紛上線,甚至有些競爭L1如Celo也倒向以太坊L2陣營。而空投獵人們面對如此繁多的L2,紛紛表示手中的ETH代幣不夠用了。

根據L2Beat的數據,收錄了31條L2,其中TVL超過1千萬美元的有18條。目前Arbitrum以50億美元的TVL高居榜首,佔54.31%的市佔率,遠超過24.2億美元TVL的Optimism(25.31%市佔率)。基於ZK Rollup的ZkSync Era以4.28億美元位居第三,但僅獲得4.47%的市佔率。可見OP Rollup的先發優勢明顯。但這並不意味著OP Rollup會更有發展前景,或是和ZK Rollup是分開發展的。一些專案如Polymer正在嘗試結合ZK和OP的優勢來提供新的解決方案。現在採用OP Rollup的L2未來也有可能轉為ZK Rollup。

Polygon 聯創Sandeep Nailwa 在TOKEN 2049表示今天的以太坊更像使用者對鏈模式,正在轉向鏈對鏈模式。在未來2- 4 年內,以太坊會成為基礎結算層,提供安全性、結算保證和安全功能給這些鏈。

Worldcoin — — 人工智慧時代的救世主?

7月24日,Worldcoin發表OpenAI聯合創辦人Sam Altman署名的公開信,宣布WLD代幣正式上線,各大交易所第一時間進行上幣。

Worldcoin 致力於創造一個所有人共同擁有的新身分系統和金融網絡。它旨在在人工智慧時代下,增加新的經濟機會,提供區分人工智慧與人類身分的解決方案。在保護隱私的前提下,透過向經過驗證的唯一人類身分的錢包地址發放代幣的方式,探索一條實現人工智慧資助的全球基本收入的可能路徑。

在人工智慧時代,可以預見會有大量的勞動力因為生產力的提升而失業,人工智慧公司將獲得大量利潤。而Woldcoin希望可以將人工智慧的利潤再分配,讓每個通過驗證的唯一人類個體可以獲得基本收入。

要實現Wolrdcoin的理想,首先要實現每個人的唯一身份驗證,以防欺詐和重複申請。在考慮政府ID、網路信任等模式,Worldcoin最後選擇了基於虹膜掃描的生物辨識技術。 Worldcoin採用一個用虹膜掃描的專門設備Orb來檢測對像是否為真人,且能保證一個真人智能在Worldcoin上註冊一個身份。 Orb 使用專門設計的相機和演算法來擷取虹膜特徵資訊,在本機裝置上完成所有處理,不儲存使用者影像,只輸出經過簽署的虹膜程式碼。透過零知識證明與用戶錢包解耦,來避免洩漏用戶隱私。截止9月15日,已經有229.8萬人在Wolrdcoin上進行認證。

這是一個非常有挑戰性和前瞻性的項目,引起了社區的廣泛關注。但也有批評的聲音,Vitalik對專案的隱私、集中化、安全性和可近性提出質疑。此外,一些經濟欠發達的國家居民低價販賣了自身的虹膜,使得結果和初衷背道而馳。 28月,肯亞作為Worldcoin首次推出的國家之一,因安全、隱私和財務問題暫停了在該國的註冊。

Telegram機器人— — 加密交易的創新與投機

Unibot 是一款Telegram上的交易機器人,其代幣市值從7月7日的3000萬美元左右飆升至8月10日的20億美元,引起加密市場玩家們對Telegram機器人和相關代幣的廣泛關注。

Unibot允許用戶與機器人交互,監控流動性池,接收新鑄代幣預警,交易代幣,以及進行跟單操作。 Unibot的交易執行速度比Uniswap快六倍。代幣持有者可以獲得40%的交易費和1%總$UNIBOT交易量的分紅。 Unibot的高速執行、創新功能和穩健的收入分配模式使其在眾多競爭對手中脫穎而出。尤其在當前沒有新的技術創新,主流市場行情低迷階段,部分加密用戶尋求交易山寨幣或土狗幣來獲得高額利潤,Unibot恰好為這些用戶提供了類中心化交易所的服務。

這些機器人在滿足degen玩家需求的同時,其中心化隨著Unibot大獲成功,市場上出現了各種類型的交易機器人,例如LootBot、Bridge Bot和MEVFree機器人提供不同的加密服務。的安全風險不容忽視。用戶將私鑰匯入機器人可能會導致資產被盜。

根據CoinGecko數據,Unibot的代幣$UNIBOT最高暴漲27倍,但僅在27天後就距離歷史新高暴跌70.47%。再一次印證加密市場在進行技術創新的同時充斥著金融的投機性。

Friend.tech — — 重構Web3社交

Friend.tech 是一款與8月10日在Base上推出的的新社交應用,用戶可以購買Twitter上KOL的代幣化股票,來獲得與這些社交名人私人群聊的獨家訪問權。

僅僅在推出的第一周,Friend.tech上的交易量就超過了7,000 ETH,顯示出其強大的市場吸引力。至9月12日,已有超過21萬名用戶在平台上完成了373.4萬筆交易。這種迅猛的成長不僅得益於其與加密推特KOL的緊密合作,還得益於其獨特的漸進式網路應用程式(PWA)。用戶無需下載,即可直接在瀏覽器上體驗,使不懂加密貨幣的新手也可以輕鬆使用。

Friend Tech 創新的點在於利用代幣作為與加密人士互動時的所有權。擁有代幣當於持有特定公司的股份。 Friend.tech 上每個代幣的持有者增加會導致代幣上漲。交易代幣需要額外支付10%交易手續費,其中5%給協議,5%給創作者。僅在一周內,創作者的總收入就達到了1,325萬美元。 8月19日,Friend.tech宣布獲得Paradigm獨家1億美元融資,引入積分系統激勵用戶參與。

儘管用戶成長已經放緩,但Friend.tech仍處於Beta測試階段,新功能的推出可望進一步刺激用戶成長。此外,基於訂閱的內容平台已經證明了其商業價值,讓粉絲參與創作者經濟建設當中。但粉絲代幣成長的持續性需要具體案例具體分析。

8月21日,Friend.tech 被揭露其提供的API可以直接查詢到用戶的錢包和推特訊息,導致超過10萬分用戶資料外洩。隱私問題仍需改進。此外,代幣化股票有可能引起SEC調查。

PYUSD — — Web2 金融支付公司加入穩定幣戰局

穩定幣是加密貨幣投資者重要的保值工具,也是DeFi體系中的重要一環。除了以法幣為基礎、佔據先發優勢的Tether和Circle,MakerDAO、Aave、Curve等DeFi原生協議採用超額抵押加密貨幣鑄造去中心化穩定幣的方式在競爭市場份額。 Binance在放棄BUSD之後,開始支援由香港信託公司發行的穩定幣FDUSD。

發行穩定幣的公司和協議可以享受底層資產或鑄造產生的利息收入。目前無風險的短期美國公債殖利率高達5%,也吸引了PayPal在8月7日宣布入局穩定幣發行,成為美國第一家自己發行穩定幣的主要金融公司。

PayPal 採用Paxos 為其發行人,底層資產完全由美元存款、短期美國國債和類似現金等價物支持。因此PYUSD可視為和USDT、USDC相似的中心化美元穩定幣。但與USDT不在美國提供服務不同,PayPal開放給美國用戶。

作為來自Web2的老牌電子支付公司,PayPal有著Web3公司無法比肩的通路。即使一開始鏈上使用場景有限,但鑑於其在支付領域的良好口碑,如果PayPal採取力度刺激現有海量的用戶使用PYUSD,或者降低商家的手續費來鼓勵商家支持PYUSD支付,那麼PYUSD有可能在短期內迅速獲得比穩定幣先行者更多的用戶。 9月12日,PayPal為美國用戶推出加密貨幣兌換美元服務,為加密玩家安全出金提供了選擇。因此,我們看到PayPal有可能促進加密貨幣進一步破圈,使穩定幣成為人們日常使用的付款方式。

考慮到美國近年來對DeFi政策的高壓和穩定幣的監管不確定性,PYUSD的發展仍有待觀察。

FTX清算— — 市場能否承接拋壓?

9月14日,根據CoinDesk報道,法官裁定FTX可以出售、質押和對沖持有的加密貨幣來償還債權人。目前FTX約有34億美元流動性較好的A類加密貨幣資產,其中包括約12億美元的SOL,5.6億美元的BTC和1.92億美元的ETH。此外B類資產如SRM、MAPS等由於低流動性,難以實現變現。

除了加密貨幣,FTX還有約45億的創投。股權投資方麵包括AI明星企業Anthropic的5億美元,重要比特幣挖礦廠商Genesis的11億美元。股權投資以外,FTX也和多個基金進行資管合作、對金融科技公司進行貸款。鑑於FTX的部分投資項目基本面良好,未來有獲得高額估值回報的可能。

根據Messari在9月11日的統計,FTX和Alameda持有的BTC、ETH約佔每週交易量的1%,預計對大盤影響小。 FTX持有的SOL和APT分別佔週交易量的81%和74%,但這些資產目前仍處於解鎖期,這意味著未來可能存在長期的拋壓。此外,清算對TRX,DOGE,和MATIC也有一定程度影響,FTX持有量約佔每週交易量的6%至12%。有消息指出FTX每週清算限額為1億美元,一週內對清算單一幣種的可能性較小,實際清算對市場的影響在一定程度上已經price in。

從FTX清算資產中,再次警示投資者關注投資品種的流動性,山寨幣雖然在拉升期間可能比比特幣等主流資產有更高漲幅,但應密切其流動性,否則只是紙面財富。去中心化是Web3的價值所在,只有足夠的去中心才更安全。

Snaps — — MetaMask的自我顛覆

加密玩家幾乎必備的MetaMask錢包毋庸置疑在以太坊生態中具有舉足輕重的地位,為用戶提供了透過RPC連接EVM鏈的能力。一些非EVM鏈例如Cosmos、Solana、Sui、Starknet等因其特有的技術優勢和生態應用而受到使用者和開發者的喜愛。但在使用這些鏈的時候用戶往往需要使用相對應的專門錢包,這大大影響了互動體驗。

為了解決這個痛點,MetaMask推出了Snaps API接取規範,整合非EVM鏈的錢包,讓MetaMask的用戶可以在原有錢包體驗非EVM鏈,打開新的多鏈世界。

除了非EVM互操,Snaps還可以提供清晰的交易洞察,使用戶在互動前了解潛在的安全風險。這可以大大減少自我託管時遭受釣魚攻擊的可能性。 Snaps還可以在錢包中獲取需要了解的特定信息,為錢包增加了通訊功能。

Snaps是MetaMask的自我顛覆,透過整合各錢包,從EVM錢包霸主轉變為全鏈錢包和去中心化應用程式的流量入口。開發者可以在MetaMask上發揮想像力擴充功能,為使用者創造全新的Web3 體驗。

雖然MetaMask進行了自我審計和第三方審計,仍存在Web3固有的潛在程式碼風險。不過Snaps目前僅在沙盒測試環境運行,無法存取MetaMask帳戶訊息,對原MetaMask資產進行了隔離。