作者:Nancy,PANews

Mt.Gox(門頭溝)再度帶崩市場。 6月24日,Mt.Gox受託人宣布將於今年7月開始進行BTC和BCH的償還工作,涉及加密資產價值高達90億美元。受此影響,加密市場上演「跳水」行情,比特幣一度失守6萬美元大關。

將於7月啟動BTC和BCH償還工作,託管人決定賠償順序

官方文件顯示,Mt.Gox受託人準備工作已就緒,將按照復甦計畫的要求向加密交易所(包括Kraken、Bitstamp和BitGo)發起償還程序。目前已與相關交易所完成所需資訊的確認和交換,以確保還款的安全性和合規性。據悉,Mt.Gox共有12.7萬名債權人(日本用戶佔比不到1%),其需要向債權人償還14.2萬枚BTC(目前價值約85.8億美元)和14.3萬枚BCH(價值約5331.1萬美元) 。

而在上月底,Mt.Gox已開始為在10月31日債權人還款期限之前準備還款,其錢包出現了5年來首次異動,現已將持倉的比特幣均分到3個新地址,每個地址含47,230枚BTC。

但Mt.Gox並非一次賠償所有資產。根據PANews 先前報道,Mt.Gox面向債權人的償付方案包括基礎償付和比例償付。基礎償付部分允許每位債權人索賠的前20萬日元將以日元支付,比例償付則為債權人提供了兩種靈活選擇,即「早期一次性還款」或「中期還款和終期還款」。其中,早期一次性還款的賠付方式僅能讓債權人獲得部分賠付,超過20萬日圓的部分可允許債權人選擇BTC、BCH和日圓的混合方式或以法定貨幣支付全部金額。且Mt. Gox將基礎還款、提前一次性還款和中期還款的截止日期定為2024年10月31日,但若債權人要想獲得更高比例的賠償可能還需等待五至九年的時間。

而在2023年底,已有多位Mt.Gox債權人表示收到了以日圓計價的首次賠償款項,本次即將到來的賠付計劃則是Mt.Gox首次以BTC和BCH的形式進行償還。

需要注意的是,Mt.Gox也指出,具體償還將根據每個交易所已完成交換和確認所需資訊的順序進行,這也意味著債權人所獲得賠償時間不相同。根據先前揭露,BitGo最多需要20天付款、Kraken和Bitstamp的付款程序可能需要90天。

預計9.5萬比特幣被提前賠付,大型債權人對後市持樂觀態度

對於本就流動性告急的加密市場而言,Mt.Gox即將啟動的賠付計劃無疑是當頭一棒,據彭博高級ETF分析師Eric Balchunas評論稱,若Mt.Gox比特幣全部入市,相當於一半以上比特幣ETF流入量被抵消。

在巨大拋壓帶來的恐慌情緒下,比特幣價格一度跌破6萬美元關口,創下5月以來新低。 CoinGlass數據顯示,過去24小時,全網爆倉金額達3.57億美元,其中比特幣爆倉1.75億美元。但根據多家機構和大型債權人的說法,Mt.Gox帶來的拋壓似乎將小於市場預期。

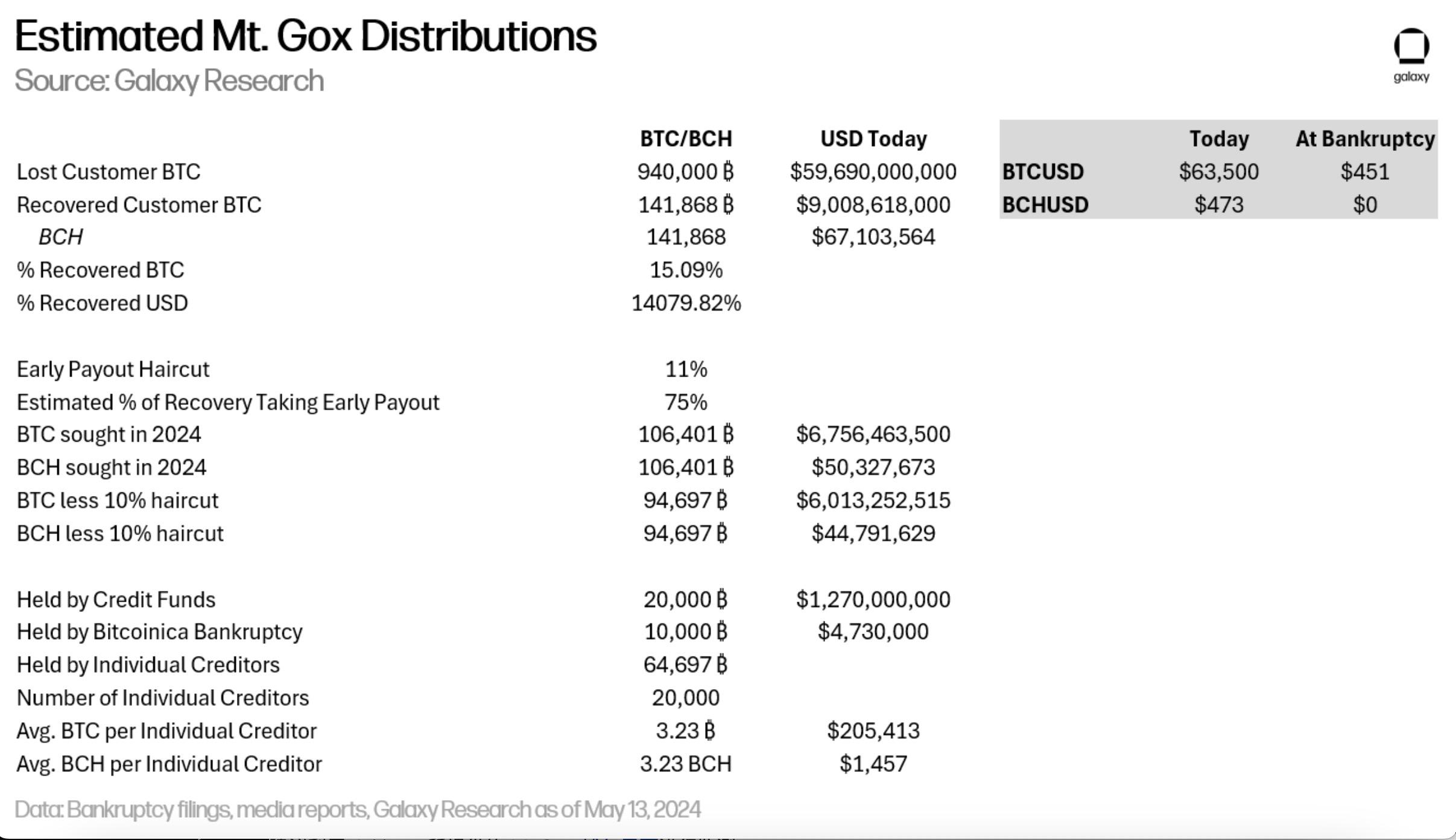

例如,Galaxy Digital研究主管Alex Thorn今日在X平台表示,預計Mt.Gox分配的代幣數量將少於市場預期。具體來說,Mt.Gox曾失去約94萬枚比特幣,但成功收回141868枚比特幣(當時價值約6390萬美元),如今這部分比特幣價值高達90億美元。雖然回收率僅為15%,但對債權人而言意味著他們的投資在美元價值上成長了140倍。為了盡快獲得支付(即「早期」支付),債權人需要接受約10%的損失。據估計,約9.5萬枚比特幣用於早期支付,其中約2萬枚比特幣歸索賠基金所有,1萬枚屬於Bitcoinica破產案,剩餘6.5萬枚則歸個人債權人所有(這一數字遠低於媒體經常報道的141,868枚比特幣)。

實際上,根據先前Mt.Gox破產受託人Nobuaki Kobayashi統計的債權人索賠數據顯示,有226名索賠人合計擁有Mt.Gox 50%以上的索賠,這部分投資者將收到84,650枚比特幣。

「Mt. Gox事件對比特幣造成的潛在拋售壓力可能被誇大。急需資金的債權人此前有十年時間出售他們的債權,現在還留著這份債權的人肯定不會急著拋售比特幣。” Altana Digital Currency Fund首席投資長Alistair Milne如是表示。而根據彭博社報道,大額債權人和長期市場參與者並不認為比特幣價格會遭到持久性打擊。許多人計劃要么保留這些代幣,要么逐步出售,押注價格將繼續上漲。

例如,Blockstream Corp.執行長Adam Back表示,在牛市開始時拋售比特幣會是一個奇怪的時機,其計劃保留比特幣分配的債權人。另一多年收購Mt.Gox債權的大型債權人Off the Chain Capital執行長Brian Dixon表示則表示,只有在找到更好的投資機會時才會計劃出售其持有的比特幣,「比特幣市場已經成熟很多,債權人必須問自己是否需要這筆錢用於某些用途,還是將比特幣作為長期價值儲存更為妥當,因為比特幣是過去15年中表現最好的資產,因此我認為比特幣的價格不會受到長期打擊,但短期內可能會有一些波動。

Alex Thorn也認為,比特幣面臨的拋壓較小,原因是個人債權人明顯偏向長期比特幣持有者,且都是精通科技的早期採用者。 「多年來,他們一直抵制來自索賠基金的誘人提議,表明他們更希望追回自己的比特幣而非美元支付。考慮到資本利得的影響,即使只是15%的實物回收,索賠持有人自破產以來在已追回的比特幣上也獲得了巨大的收益。交易進行。了解到它們主要由尋求以折扣價購買比特幣的高淨值比特幣持有者組成,而非專注於套利交易的信貸基金。由尋求套利的交易者構成。

相比之下,BCH或將在即將到來的分配中價格承壓,有較差表現。 Alex Thorn認為,首先,沒有債權人最初購買過BCH;其次,BCH的流動性遠低於BTC,特別是在Kraken和Bitstamp這兩個債權人將接收該代幣的交易所上。因此,一旦這些代幣被分配,BCH相對於BTC的表現會更差,因為債權人更有可能在流動性較差的市場中出售BCH。例如自2015年開始收購Mt. Gox破產債權的507 Capital合夥人Thomas Braziel就表示,他可能會出售自己的BCH,但計劃繼續持有比特幣,希望繼續升值,並預計大多數債權人會效仿。

從分散賠償方式、賠付比特幣分配情況以及大型債權人表態等來看,雖然Mt. Gox或對市場構成一定壓力,但其拋壓影響或被市場高估。