作者:蔣海波,PANews

1月13日下午,Sui公鏈原生代幣(SUI)的價格最高漲至1.36美元。最近兩天的上漲使Sui的估值幾乎回到上線以來的最高水平,且超過了同為MOVE系的競爭對手Aptos。

近期,Sui官方推特也在陸續發文表示TVL處於持續上升中,12月7日突破1.75億美元,12月26日突破2億美元,1月7日突破2.25億美元,1月12日突破2.5億美元,1月13日突破2.75億美元達2.82億美元。

Sui的TVL一直在穩步提升中,這可能也對SUI代幣價格的回升起到了一定作用。在這背後,Sui基金會正積極透過開發者資助計劃、專案資助計劃、教育和支持計劃等推動生態的發展。

截至1月12日,Sui官網顯示,獲得Grant資助的計畫已有86個,共資助了472萬美元。 Sui對流動性質押也有額外的支持,2023年12月14日,Sui曾發文表示,將貢獻2500萬SUI代幣,用於在各種DeFi協議中為流動性質押代幣(LST)添加流動性。

除此之外,Sui似乎還在對頭部DeFi專案進行持續的代幣激勵,幾乎所有頭部DeFi專案中都有官方分配的SUI代幣獎勵。 Sui基金會以代幣激勵流動性,Sui生態得到發展,促進SUI的價格,也許這些因素之間形成了良性循環。以下將簡要介紹Sui頭部DeFi專案的發展狀況,以及參與機會。

NAVI Protocol

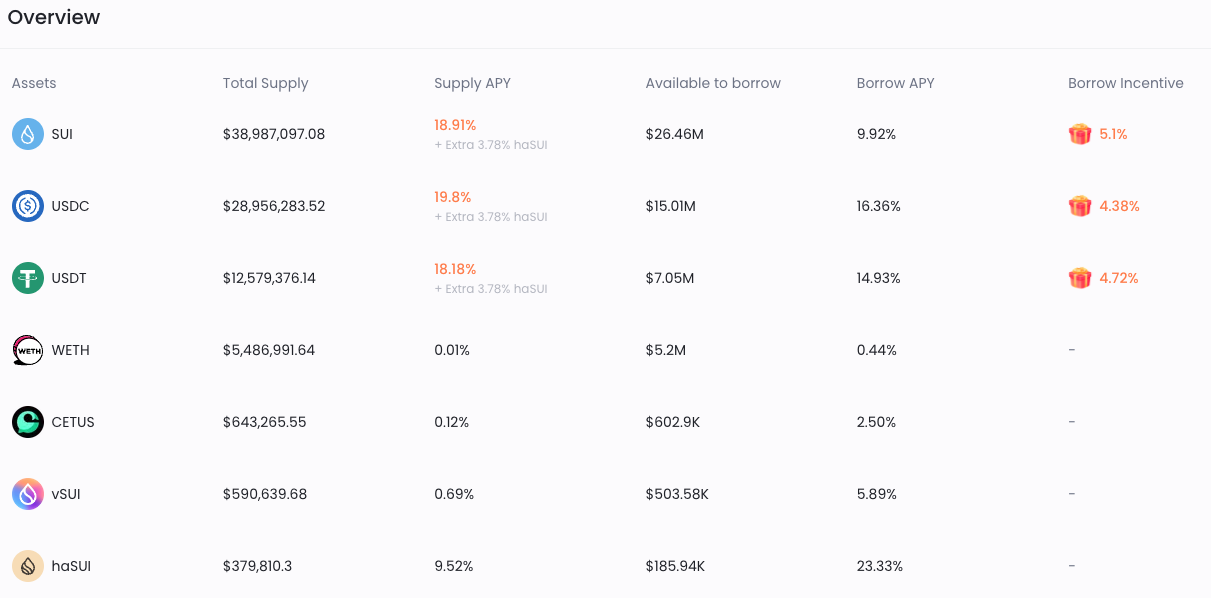

NAVI是最近成長迅速的借貸協議,它的TVL在過去一個月增加了208%。 SUI、USDC、USDT的存款和借款都可以獲得激勵,在有激勵的情況下,存款利息均超過了借款利息,可以透過循環借貸進行套利。

NAVI也和OKX DeFi共同舉辦了升息活動,透過OKX App或OKX Web3官網使用NAVI進行存款,可獲得最高20% APR的額外升息。

目前NAVI還未發行自己的治理代幣,預計將在2024年第一或第二季發行,現在使用還有可能獲得空投。

Cetus

Cetus是Sui上最大的DEX,也長期佔據Sui TVL的頭名,最近被NAVI超越。由於在生態中的壟斷地位,Cetus和Sui官方關係較近,如聯合舉辦Sui流動性質押黑客松等,也透過這些活動為Cetus帶來更多流動性。

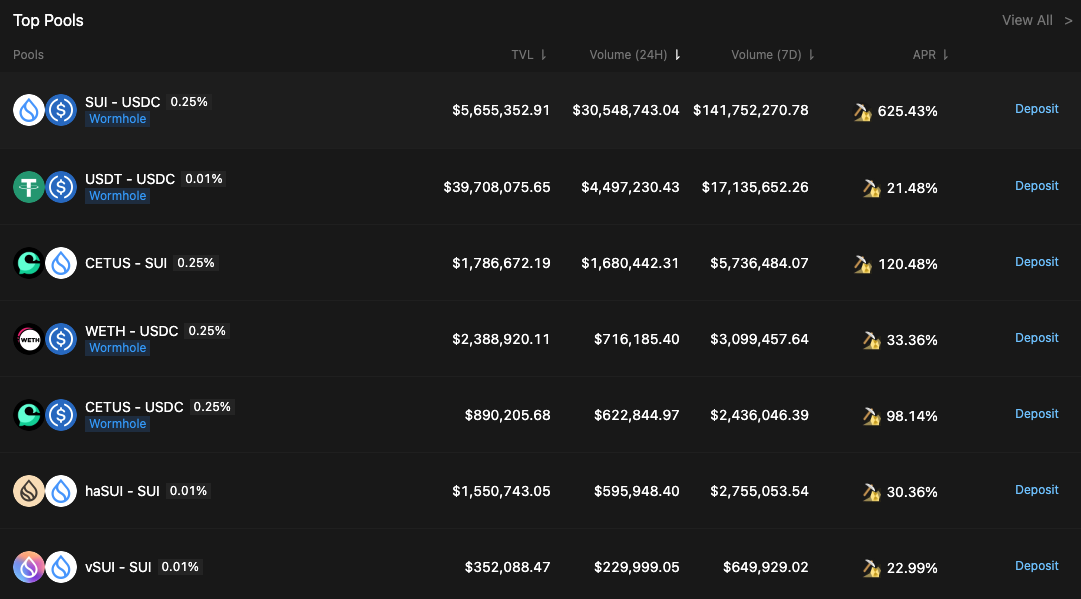

如下圖所示,在市場波動較大時,Cetus上的交易對依賴交易手續費也能產生不錯的收益率。如SUI-USDC交易對,透過交易產生的APR為522%,CETUS代幣獎勵的APR為20%,SUI代幣獎勵的APR為83%。

但要注意,Cetus採用的是Uniswap V3類型的集中流動性,對於非穩定幣對,無常損失較大。同類資產的交易對,USDT-USDC的APR為21.48%,haSUI-SUI的APR為30.36%,都主要來自SUI代幣獎勵。

Scallop

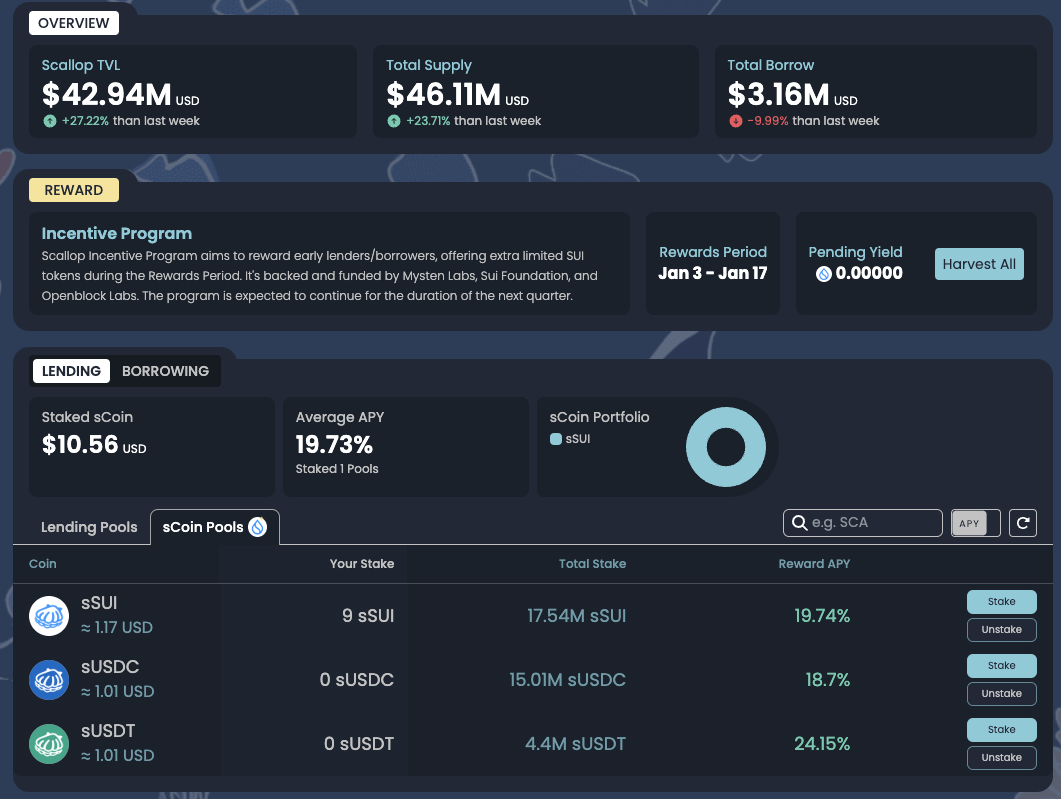

Scallop也是一個借貸協議,現在使用可以透過Mysten Labs、Sui基金會和Openblock Labs聯合資助的激勵計劃獲得SUI代幣獎勵。

如果是基於獲得收益的目的,可以將資金存入Lending Pools再質押到sCoin Pools,SUI、USDC、USDT的APR都在20%左右;或者將資金存入Borrowing池進行循環借貸。但由於直接將資金存入Lending Pools的APR較高,因此大多數用戶並未進行循環借貸,也就導致Scallop的借款量很低。目前TVL 4,294萬美元,存款4,611萬美元,借款僅316萬美元。

Scallop也還未推出自己的治理代幣。

DeepBook

DeepBook雖然也是DEX,TVL有3352萬美元,排名第四。但DeepBook是由Sui基金會和MovEx團隊建構的訂單簿DEX,其它DeFi協議都可以整合DeepBook的流動性。

由於它屬於公共物品,是Sui的一部分,可能不會發行額外的治理代幣。目前DeepBook官網上也未提供交易前端,用戶在透過Aftermath等聚合器進行交易時,可能會用到DeepBook的流動性。

FlowX Finance

FlowX也是一個DEX,它的TVL也持續成長中,為2926萬美元。

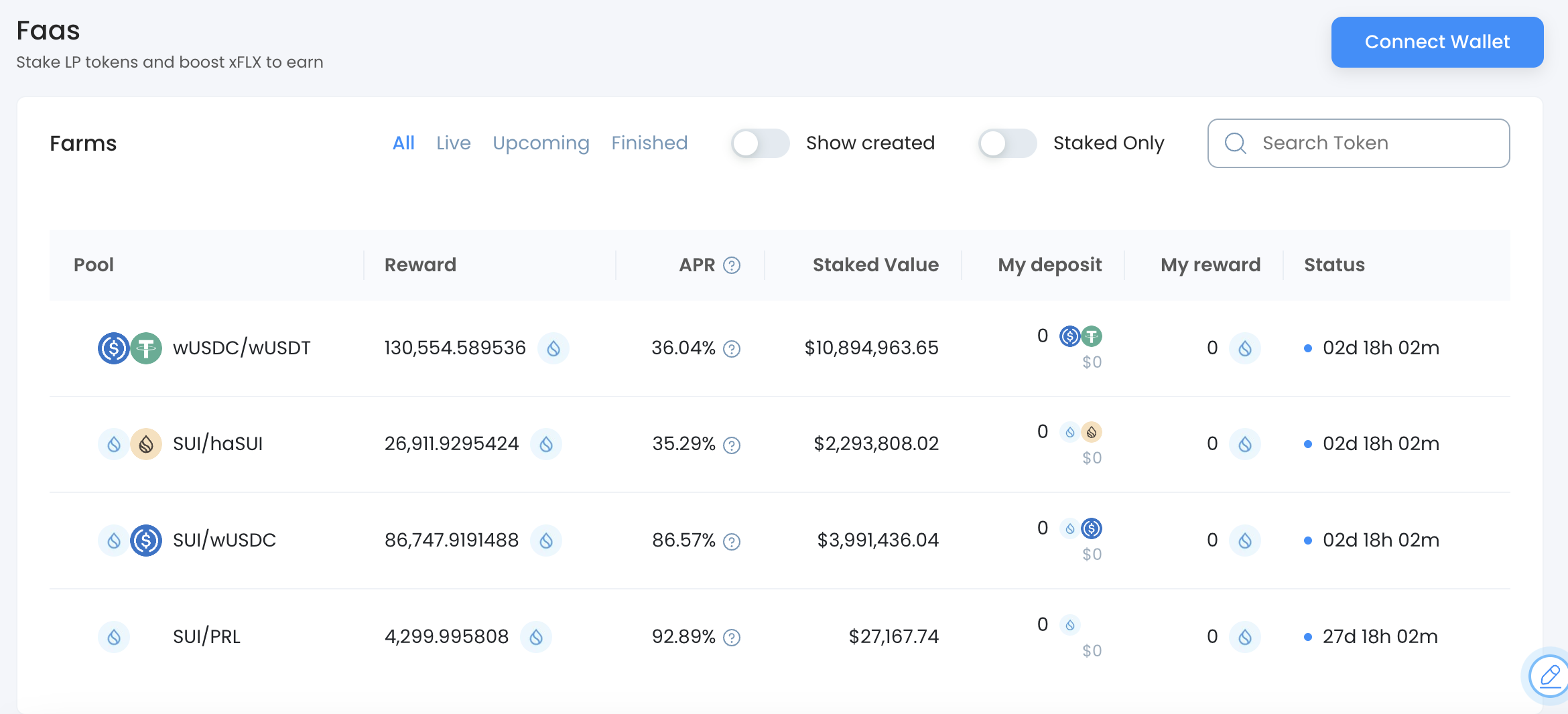

目前在FlowX上提供流動性可以獲得SUI代幣獎勵,穩定幣交易對USDC/USDT的APR也可達36%。

FlowX已透過創世農場計畫等活動分發部分代幣,但尚未將自己的代幣用於激勵流動性,常規的流動性挖礦活動可能即將開始。

Aftermath Finance

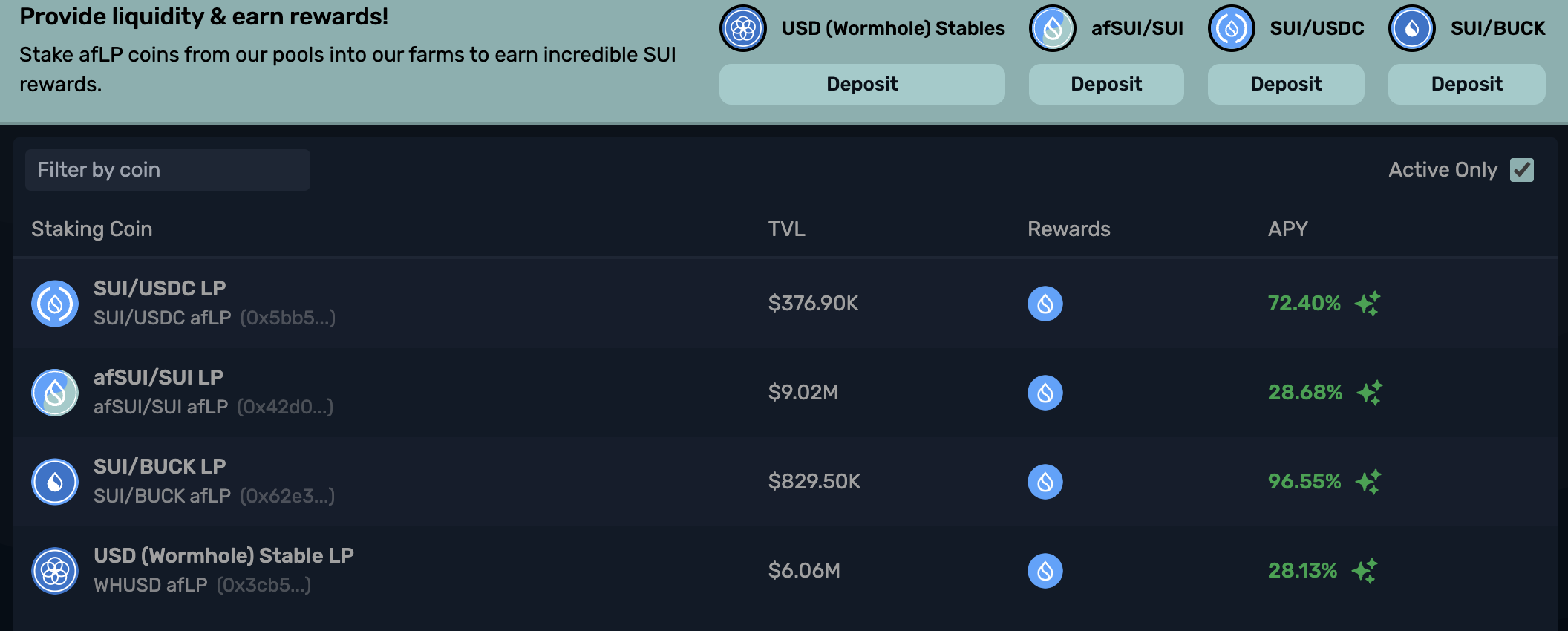

Aftermath的產品包括LST、AMM DEX和一個交易聚合器,目前TVL2798萬美元。

Aftermath的LST為afSUI,由於自備DEX,也可以提供自己的LST流動性。目前官網顯示,流動性確實主要來自afSUI/SUI交易對。僅有4個流動性池可獲得激勵,額外的激勵全部來自於SUI代幣,穩定幣交易對的APR為28.13%。

KriyaDEX

KriyaDEX是現貨和永續合約DEX,TVL共2,014萬美元,目前永續合約功能仍在測試中。

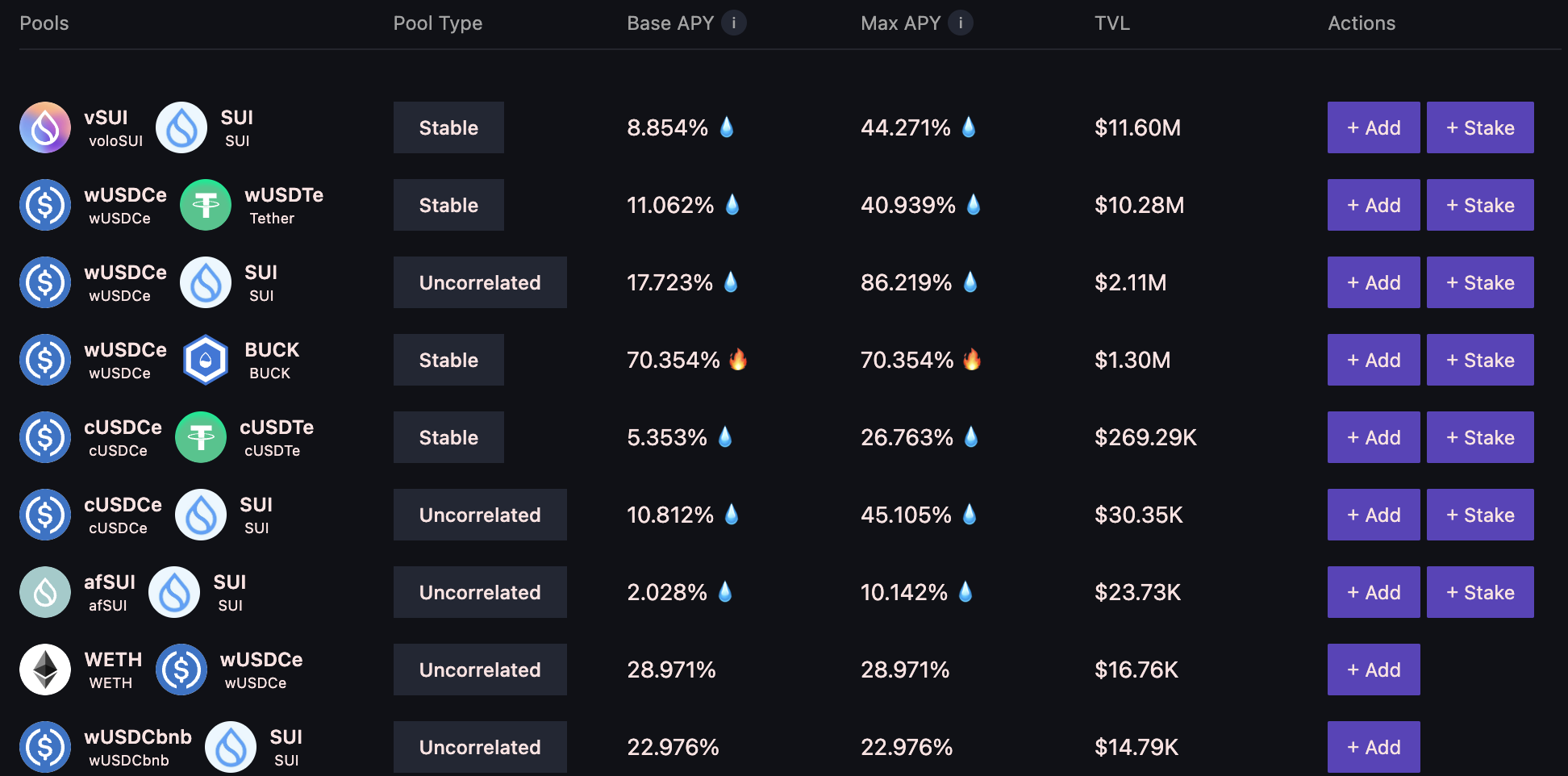

和其它DEX不同的一點在於KriyaDEX允許用戶鎖定流動性,鎖定的時間越長,APR越高。如下圖所示,依鎖定時間的不同,wUSDC/wUSDT交易對的APR在11.06%-40.94%之間,獎勵也來自於SUI。

整體上,Sui生態中TVL靠前的項目都屬於流動性質押、借貸或DEX這三大類。流動性質押類項目可獲得Sui提供的額外流動性,且在各類DEX中的APR在30%左右,具備一定的吸引力;借貸類項目NAVI Protocol和Omni BTC最近的增速都較快,TVL過去一個月都增加了超過200%,也有空投預期;DEX類專案正穩定發展,Cetus仍是DEX龍頭。