關於Aave v4,一點總結,很多問題早就改該,也有一些規劃似乎是老DeFi的倔強。是否每個大協議都應該發條鏈? (1-8)

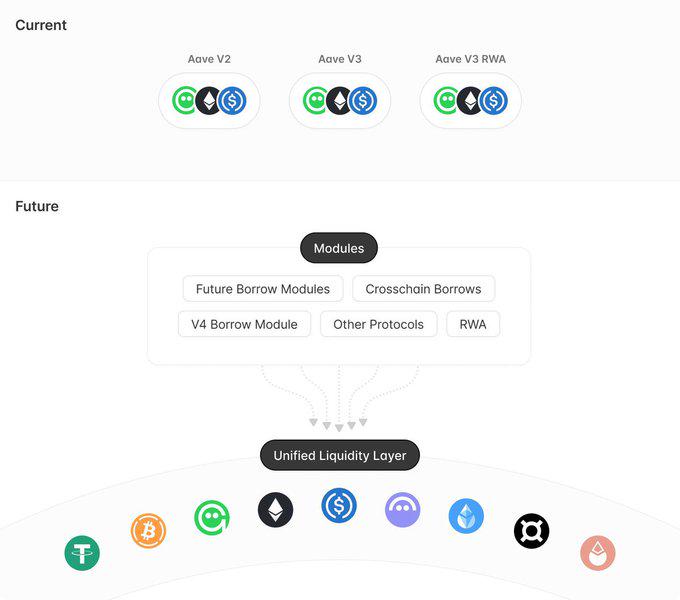

1. 統一流動性層

- 將所有資金供給和借出都集中管理,使得流動性不會分散在不同模組。

- 允許協定在未來方便地添加或移除功能模組,而不需要遷移流動性,為長期擴展提供了便利。

最大的好處就是不會在Aave V2/V3/V4 的選項卡中來回切換,也不需要像當初V3升級時候那樣要手動把資金從V2遷移到V3。

2. 模糊控制利率功能

Aave V4 提議採用全自動利率,能夠調整利率曲線斜率。目前的設定由治理機制控制,不僅增加了治理負擔,也降低了資本效率。模糊利率設計用於主動控制利率曲線的轉折點,使其根據市場狀態動態調整。基本利率將根據市場需求上升或下降,以此優化供應商與借款人的利率。

這一點是早就應該優化的,笨重的利率模型和冗長的治理流程已經讓Aave苦不堪言,在之前$CRV被惡意做空事件中Fraxlend 就已經以算法控制利率遙遙領先了,在資金被借空利用率過高的情況下優先償還了利率模型更健康的Fraxlend借款。

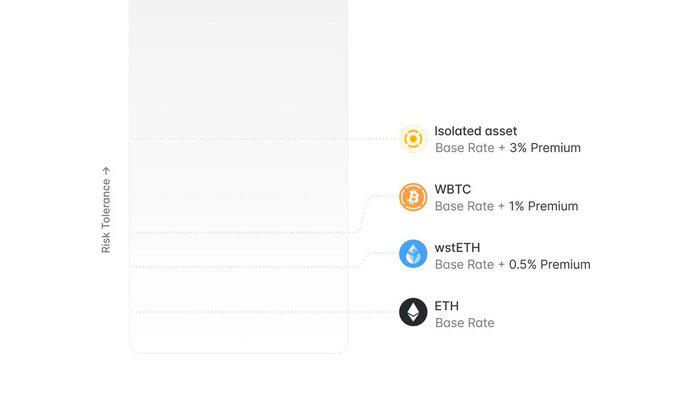

3. 流動性溢價機制

V4引入"流動性溢價"概念,根據抵押資產的風險狀況(如中心化程度、市場風險等),動態調整借款利率。面對較高風險的抵押品,借款成本相對提高,反之,風險較低則有助於降低借款成本。

這一點是比較好的風險管理功能,許多山寨幣在鏈上仍有借貸需求,風險分級是可取的策略。

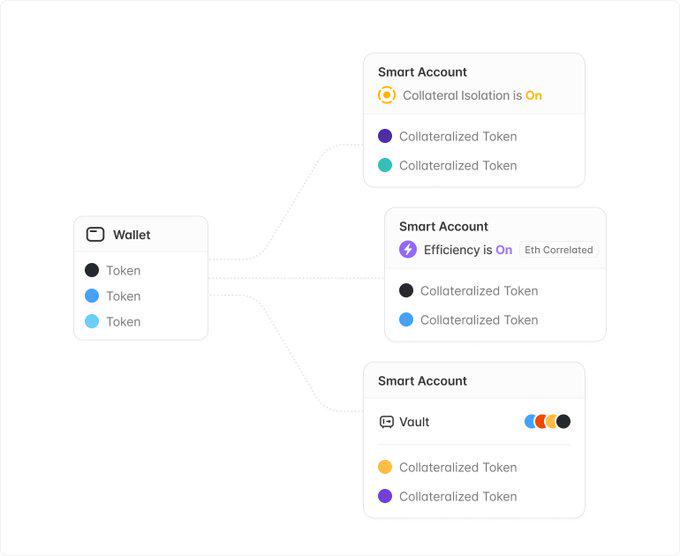

4. 推出智慧帳戶(Smart Account)和金庫(Vault)

大幅改善使用者體驗,允許使用者使用單一錢包管理多頭寸。智慧帳戶旨在解決V3的一個主要使用者體驗問題:使用e-mode或隔離資產借款時,需要用多個錢包管理部位。

引入智慧帳戶後,用戶可用一個錢包建立多個子帳戶,大幅簡化協定互動。智慧帳戶還能實現用戶呼聲較高的"金庫"功能。用戶可以在智慧帳戶中抵押資產借款,抵押品被鎖定但不會進入流動性池,降低了風險溢出。

這也是非常好的、早就該出現的體驗升級。

5. 動態風險參數配置

支援為單一資產建立獨立的風險配置,降低清算風險。引進自動化資產下架機制,簡化治理流程。

- V3的風險參數調整(尤其是清算門檻)影響所有用戶,降低門檻可能引發不必要的清算,治理成本高。

- V4引入動態配置功能,新的借款使用新配置,已有用戶仍使用原有配置。

- 配套推出自動化資產下架機制,治理層觸發後,系統逐步調低資產的清算閾值直至歸零,效果相當於該資產無法再完成借貸業務,等同於人工下架但簡化了治理流程。

6. 引入超額債務保護機制,防止不良債務擴散。

共享流動性模型的一個弊端是資產累積超額債務會傳染,V4引入新機制追蹤資不抵債頭寸,自動核算累積的超額債務,當超額債務超過既定門檻,相關資產自動失去借款能力,防止壞帳擴散。

7. 提供與GHO穩定幣的原生集成

支援在流動性層原生鑄造GHO。

- 引入GHO"軟清算"AMM,仿照crvUSD。

- 引入GHO緊急贖回機制,應對極端脫錨情況。

- 允許存款人選擇以GHO形式獲取利息,協議將利息轉換為GHO的抵押品,增強GHO穩定性。

8. Aave Network

Aave計劃推出一個新的網路層,作為GHO 穩定幣和Aave借貸協議的核心樞紐。

- 使用GHO支付費用。

- 以Aave V4為樞紐。

- $AAVE作為去中心化驗證者/排序器的主要質押資產。

- 透過Aave Governance V3由社群控制該網路與以太坊的介面與互動。

- 廣泛使用帳戶抽象

- 從Ethereum繼承網路安全性。

Aave Labs表示會持續關註一層和二層網路的發展,為Aave社群選擇最合適的技術方案。

關於Aave Network充斥著現在老DeFi倔強的味道,從目前公佈的資料和狀態來看,這似乎是連團隊自己都沒想好的一個決定,要做L1 or L2?怎麼做?是否真的有必要?對於這些問題我是打問號的。

其實唯一比較明確的就是Aave未來始終要打穩定幣市場這個硬仗了,所有的規劃都在為GHO創造場景。

由於這一輪應用層創新的匱乏,似乎真的是一輪屬於基礎設施的牛市,每個項目不帶個Layer都不好意思去融資,有了“Layer” 估值一下子就上去了,而DeFi協議做大了以後是否真的有必要都去搞一條鏈,從目前看還很遠,從我的角度來看,以太坊似乎就是那個鏈上的金融中心,不是說離開這裡不行,而是對於一些對性能沒有過度依賴的項目,似乎除了讓自己變得「看起來更有用」 離開以太坊自己做一條鏈對使用產品的用戶來說沒有更多的提升,反而在初期有可能降低安全性。