作者:Frank,Foresight News

經過3 次轉型、足跡遍布NFT 與DeFi 賽道的「資深」Web3 創業團隊,前不久推出第三項作品——全鏈比特幣流動性協議LENX Finance,它基於ZetaChain 進行全鏈構建,旨在透過深度整合Frax 將比特幣的流動性引入以太坊與L2 的DeFi 生態。

不過頗具喜劇效應的是,先前在分享創業經歷時言之鑿鑿「非常擅長DeFi 協議設計和代幣激勵」的LENX 團隊,卻在本週透過SushiSwap 為XD 代幣注入初始流動性時操作失誤,使得兩個MEV 機器人透過套利獲得230 枚ETH,引發社群一片質疑。

那麼,LENX 推出的全鏈比特幣產品究竟是什麼,又和Frax 存在怎樣的密切關係,團隊有著怎樣三度創業的經歷,又如何在上線首日、兩次被夾,以至丟了60 萬美元?

LENX:全鏈比特幣流動性協議

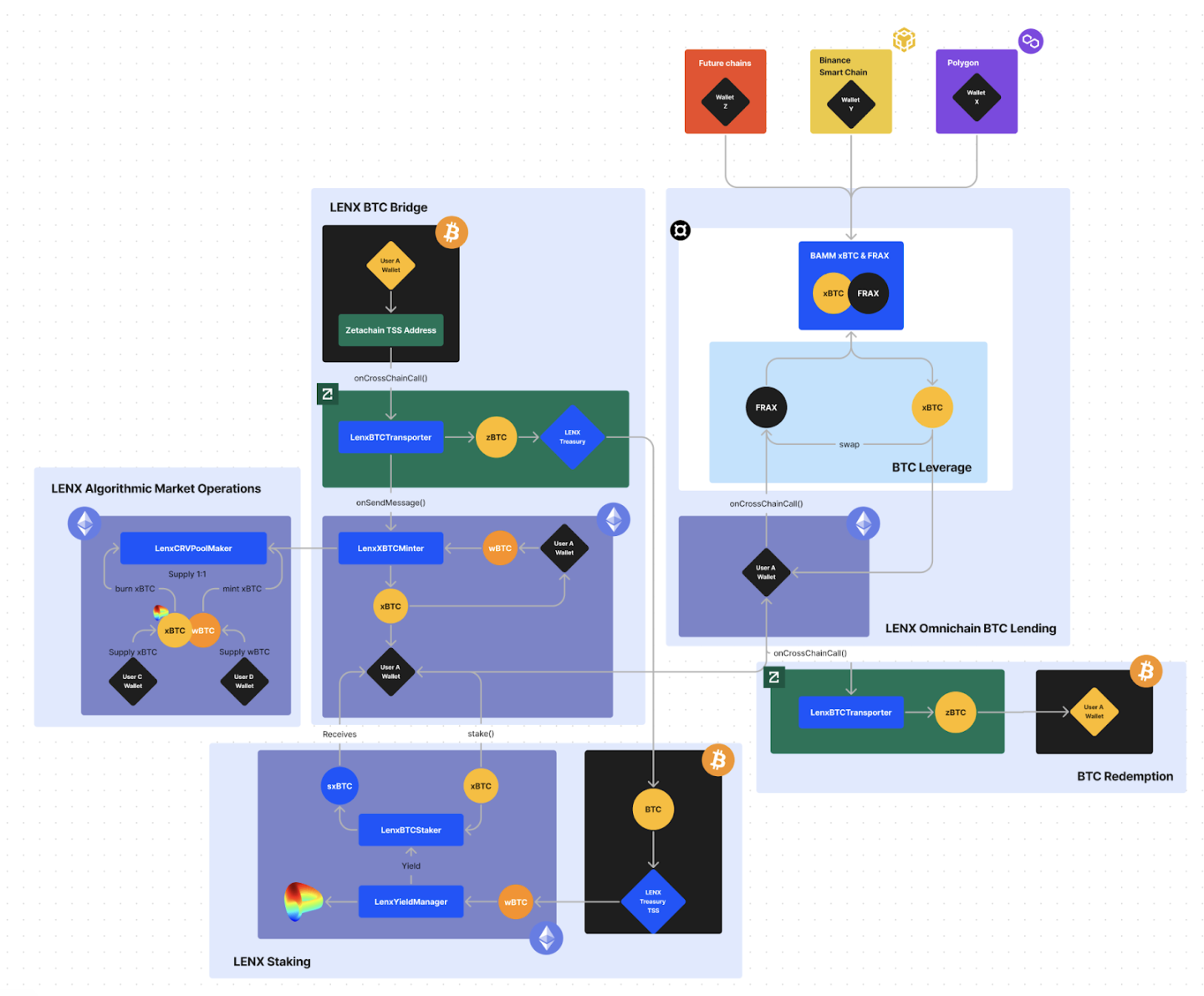

LENX Finance 是一個基於ZetaChain 構建的全鏈比特幣流動性協議,它透過整合Frax Finance 的借款自動做市商BAMM(Borrow AMM)和ZetaChain 的跨鏈互通性協議CCIP,實現了內建借貸功能:

允許用戶提供原生比特幣作為抵押品,以藉入ZetaChain 上的其他全鏈資產,同時用戶也可向協議提供任何全鏈資產,以獲取利息。

其中LENX 的DeFi 矩陣目前包含4 個核心產品,以透過彼此之間的功能組合將BTC 流動性直接整合到DeFi 中:

- xBTC:一種與BTC 掛鉤的穩定幣,即「封裝」比特幣,可實現無縫跨鏈轉移和贖回原生BTC;

- LENXSwap(Omnichain BTC Swap):支援在任何鏈上進行原生BTC 與其他加密資產的兌換和流動性提供;

- 基於XD 的無需許可的BAMM Gauge: XD 代幣是LENX 協議的治理代幣,BAMM 則是Frax Finance 用於建立具有現貨流動性且無需預言機的借貸平台,該功能旨在利用Frax Finance 的BAMM,使貸款、非託管貸款和抵押資產能夠透過Frax Finance 進入全鏈經濟系統;

除此之外,LENX 還計劃在V2 版本推出與美元掛鉤的新穩定幣BXD,並計劃以原生比特幣作為抵押物來進行鑄造,目前該功能正在開發中。

如果要做簡單類比的話,LENXSwap、BXD 可以分別類比為Uniswap、Maker,而xBTC 本質上就是類似WBTC、tBTC 之類的「封裝」比特幣產品。

xBTC:DeFi 產品矩陣的核心

其中xBTC 是整個生態的核心,由於Zetachain 能夠創建全鏈智能合約,從外部鏈讀取和傳遞訊息,所以LENX 使用ZetaChain 作為其比特幣的「託管人”,並創建了ZRC-20 代幣標準,以鑄造和銷毀跨鏈的原生資產轉移,從而解鎖全鏈的比特幣流動性。

其中用戶鑄造xBTC 時發起的比特幣交易,都遵守LENX 和ZetaChain 設定的標準,至少需要兩個輸出:第一個指向TSS(閾值簽名方案)比特幣地址以確保安全,第二個作為備忘錄輸出。

該備忘錄使用比特幣腳本命令(OP_RETURN) 創建,包含小於80 位元組的數據,用於傳達收件人的地址或用於zEVM 上智能合約互動的附加指令。

一旦設定了資料輸入,BTC 就會被發送到比特幣TSS 地址,並帶有指示存款的備忘錄,例如「存款到vitalik.eth」。

隨後ZetaChain 的節點觀察到此交易,然後在ZetaChain 的全鏈智能合約上將等值數量的zBTC 記入指定地址,並扣除所需費用,緊接著LENXBTCMinter 鑄造xBTC 並將其轉移到用戶的地址。

整個過程中,由於原生BTC 始終由TSS 位址安全持有,因此使用者可以隨時透過銷毀相應數量的xBTC 來回收原生BTC ,從而呼叫LENX 將BTC 釋放回來。

整合Fraxchain 作為流動性層

LENX Finance 針對尚未部署的Fraxchain 和BAMM 也推出了深度集成計劃——Foresight News 此前報道,Frax 創始人Sam Kazemian 在官方Telegram 透露,Frax Finance 以太坊L2 網路Fraxchain 測試網希望在2024 年1 月上線,早期的專案建立者肯定會得到最多的區塊空間激勵。

而LENX Finance 最主要的計畫就是在未來推出的Fraxchain 上建立兩個BAMM 流動性池:WBTC/xBTC 池和FRAX/xBTC 池。

LENX 將透過添加這兩個流動性池並進行gauge 投票,以此獲得獎勵,根據官方披露,LENX 計劃使用Frax AMO 模型來支持這些流動性池和Curve 上的流動性。

因為AMO 操作將允許LENX 增加這些流動池中的相對TVL 大小,並收集FXS 獎勵,這些獎勵將被鎖定為veFXS,然後繼續用於為對應的流動性池投票。

其中XD 代幣將用於賄賂這些資金池,以換取FXS,從而旨在透過累積FXS 形成飛輪效應,也即在提高市場流動性的同時激勵新用戶出於質押目的購買xBTC。

從這個角度來看,LENX 本質上是在以太坊和Fraxchain 上擴展xBTC 的使用,並使用Frax 作為流動性層,進而將比特幣的流動性引入以太坊與L2 的DeFi 生態。

從RenaissanceDAO 到Perlin,再到LENX

有趣的是,LENX Finance 自己在官推主動進行了公開揭露,分享了專案團隊一路走來、幾度轉型的發展歷程。

LENX 團隊的前身最初是RenaissanceDAO ,它是一個受OlympusDAO 啟發的碎片化NFT 市場,並在2022 年2 月28 日完成了Frax Finance 進行的25 萬美元的種子輪投資。

而這25 萬美元就是針對彼時的RenaissanceDAO 代幣ART(也也就是現在的LENX 代幣XD),當時ART 計畫被用作DAO 擁有的NFT 指數的所有權:

發行ART 籌集資金,以建立金庫,且金庫資金將用於購買社區投票的NFT,在此基礎上,ART 代幣將被用作DAO 擁有的NFT 指數的所有權,也即類似股票之類的所有權憑證。

只可惜最終該專案折戟沉沙,於是團隊隨後又遷移至Neo 鏈上,透過資助建立了Perlin Finance ,但官方稱「專案面臨著關鍵的安全問題,因為智能合約必須用C# 編寫」。

最終,團隊推出了現在的LENX Finance, 「我們從未試圖隱藏,實際上也為此感到自豪,團隊非常擅長DeFi 協議設計和代幣激勵」。

上線即被夾60 萬美元?

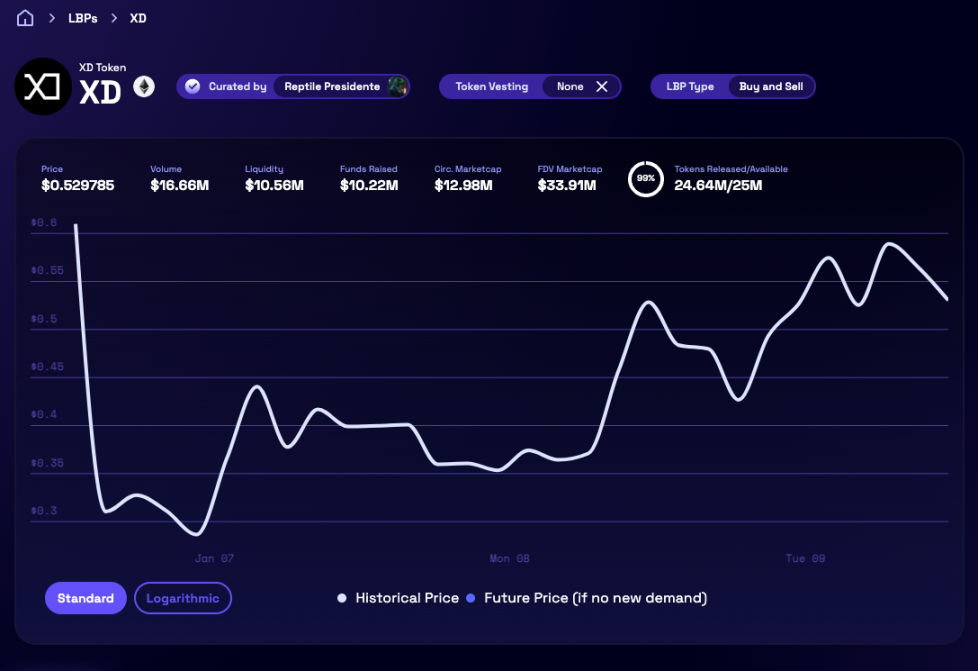

LENX Finance 本週在LBP 社群平台Fjord Foundry 上完成了流動性引導拍賣(LBA),為XD 代幣籌集了1022 萬美元。

但頗具諷刺效應的是,自稱「非常擅長DeFi 協議設計與代幣激勵」的專案團隊,在籌集資金,透過SushiSwap 為代幣注入初始流動性時操作失誤,使得兩個MEV 機器人透過套利獲得230枚ETH(60 萬美元):

- MEV 機器人c0ffeebabe.eth 獲利74 ETH;

- 另一位MEV 機器人c0ffeebabe.eth 獲利74 ETH;

其中團隊首先在SushiSwap v3 LP 中加入了750 萬枚XD + 777 枚ETH,發行價約0.50 美元。不到30 分鐘,團隊移除一半的LP 流動性,即380 枚ETH + 170 萬枚XD,疑似計畫將這部分流動性添加至Uniswap V3。

但由於已經提前有用戶創建了關於XD/ETH 的Uniswap V3 頭寸,因此無法按照想要的比例添加流動性,於是團隊選擇在現有LP 的基礎上添加了180 萬枚XD 的單邊流動性,導致流動性池發生嚴重傾斜。

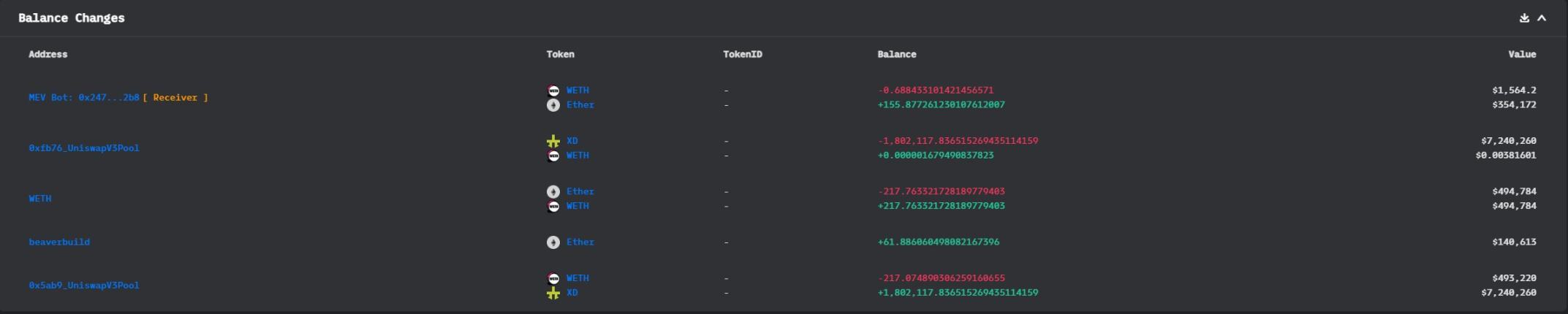

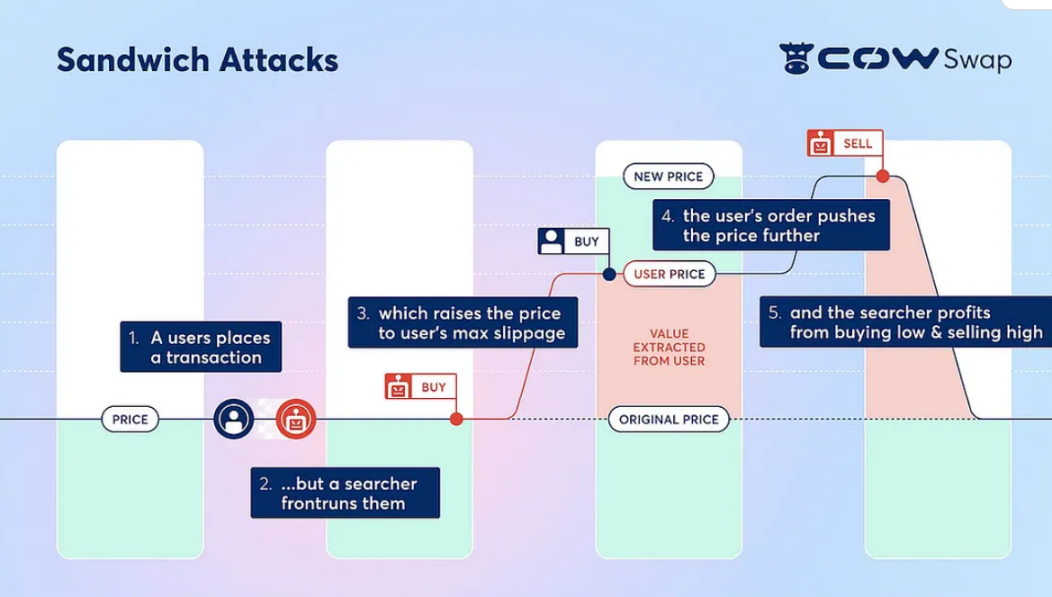

結果就給了MEV 機器人可乘之機,本文在此以加密KOL 0xBoboShanti 的複盤,僅以其中一個機器人的操作為例——該MEV 機器人在同一區塊內直接發動三明治攻擊,利用用戶滑點和價格影響以更高價格出售獲利:

- 先從Uniswap V3 池中透過閃兌(Flashswap)獲得217 枚ETH;

- 隨後從SushiSwap V3 池中以0.0000017 ETH 兌換得180 萬枚XD;

- 然後將180 萬枚XD 寄送Uniswap V3 償還閃兌(Flashswap)

- 攻擊者也向Builder 位址發送61 枚ETH;

最終該MEV 機器人淨利潤:217 ETH - 61 ETH=156 ETH。

團隊稍後再次以異常方式在Uniswap V3 池中加入176 ETH + 10 萬枚XD,導致另一MEV 機器人再次獲得數十萬美元的利潤。

截至發文時,LENX 已發布後續事件分析,並部署直接與Flashbots RPC 端點互動的風險管理工具,用戶可發送交易雜湊以了解在路由過程中損失的XD,並將從團隊的分配中獲得補償。