撰文:念青,ChainCatcher

在最近向美国证券交易委员会提交第一季度 13F 报告的截止日期(5 月 15 日)之后,共有约 1000 家机构持有约 115.5 亿美元的比特币现货 ETF。

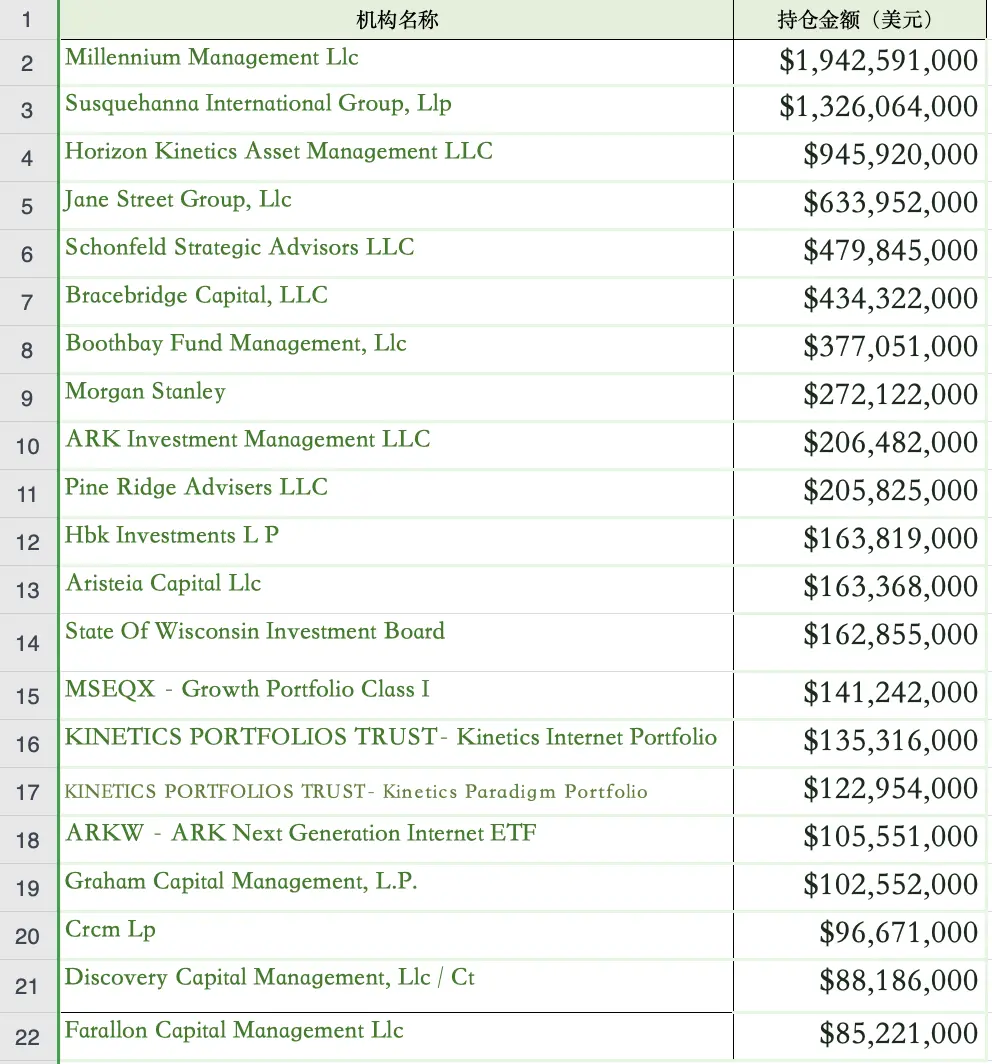

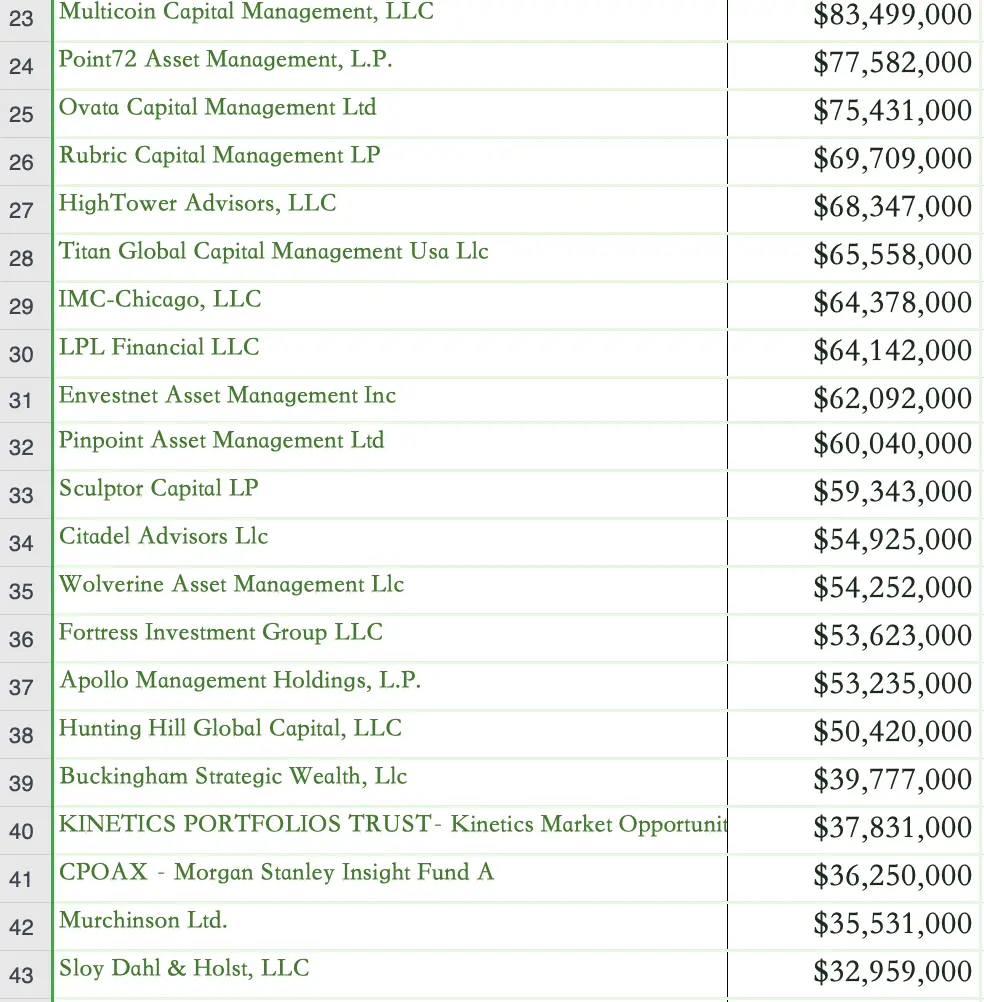

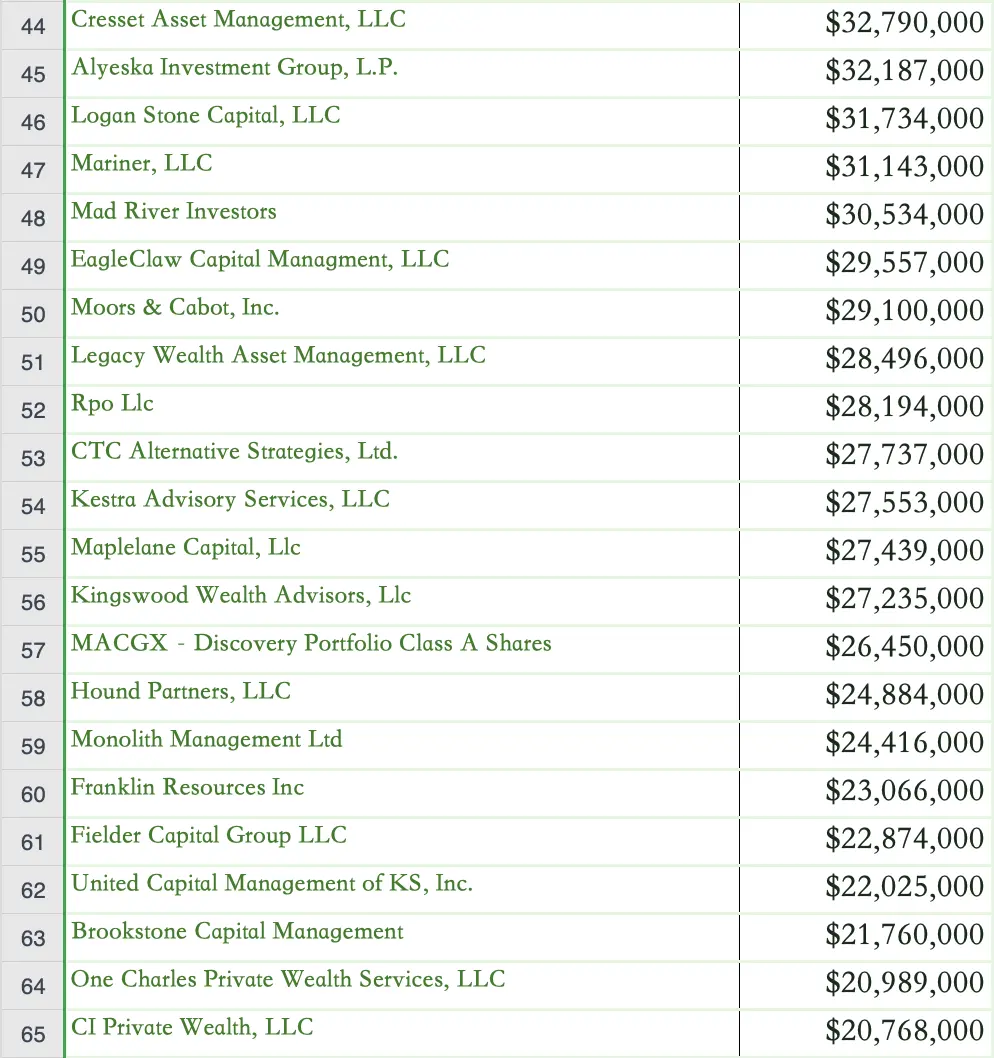

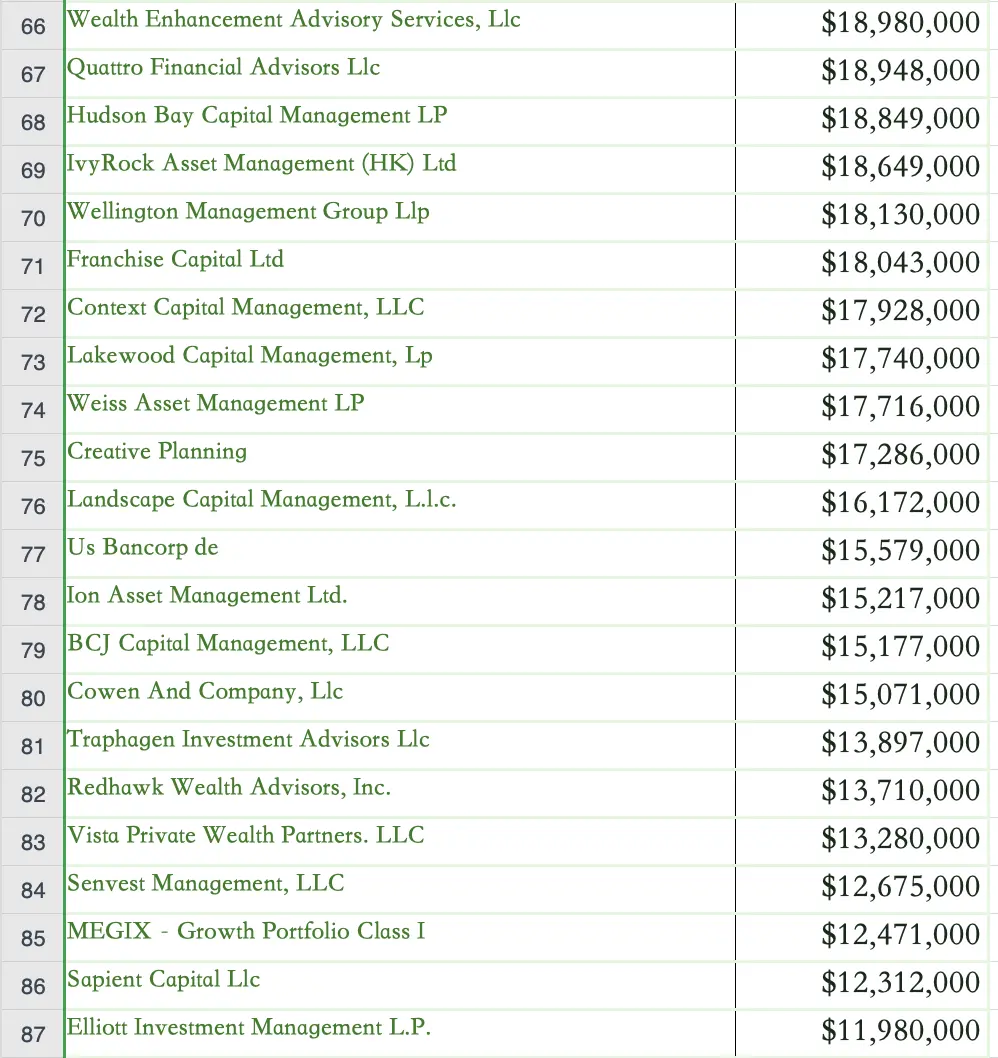

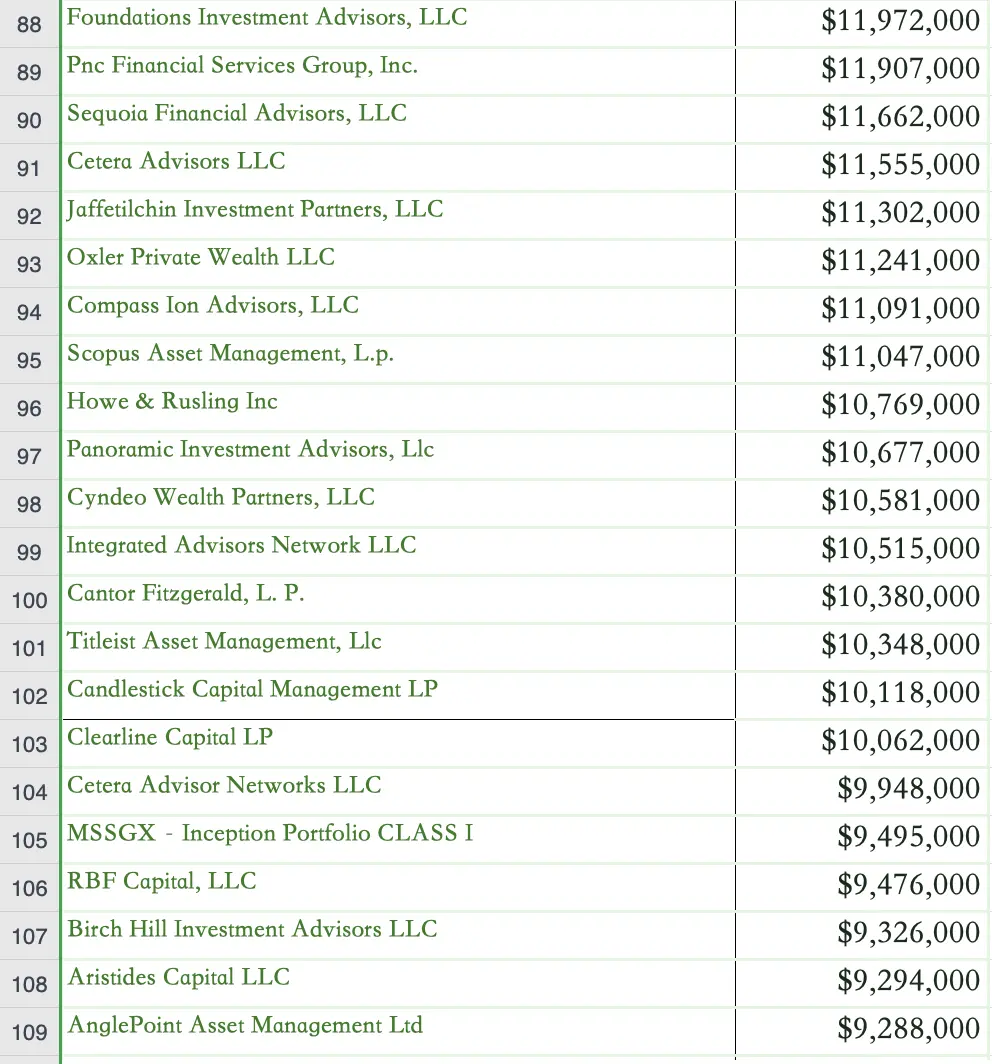

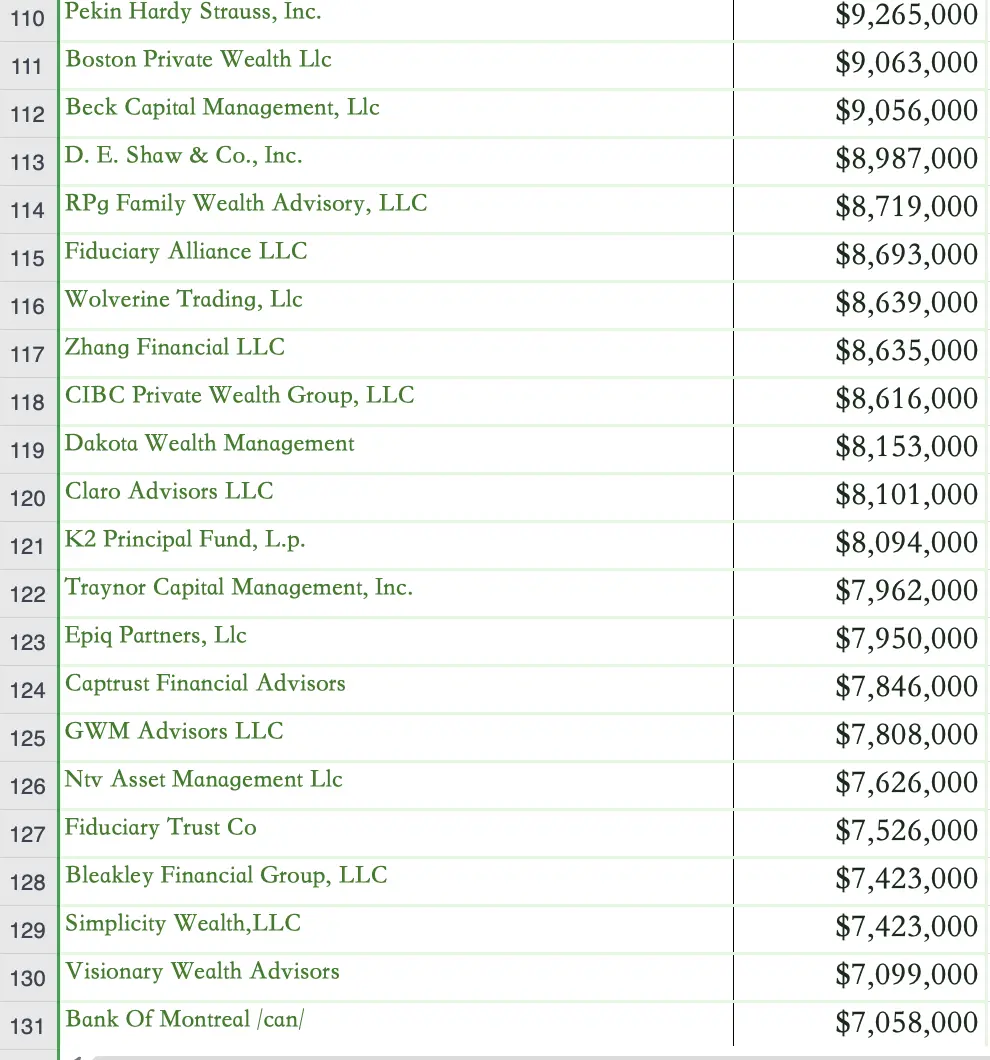

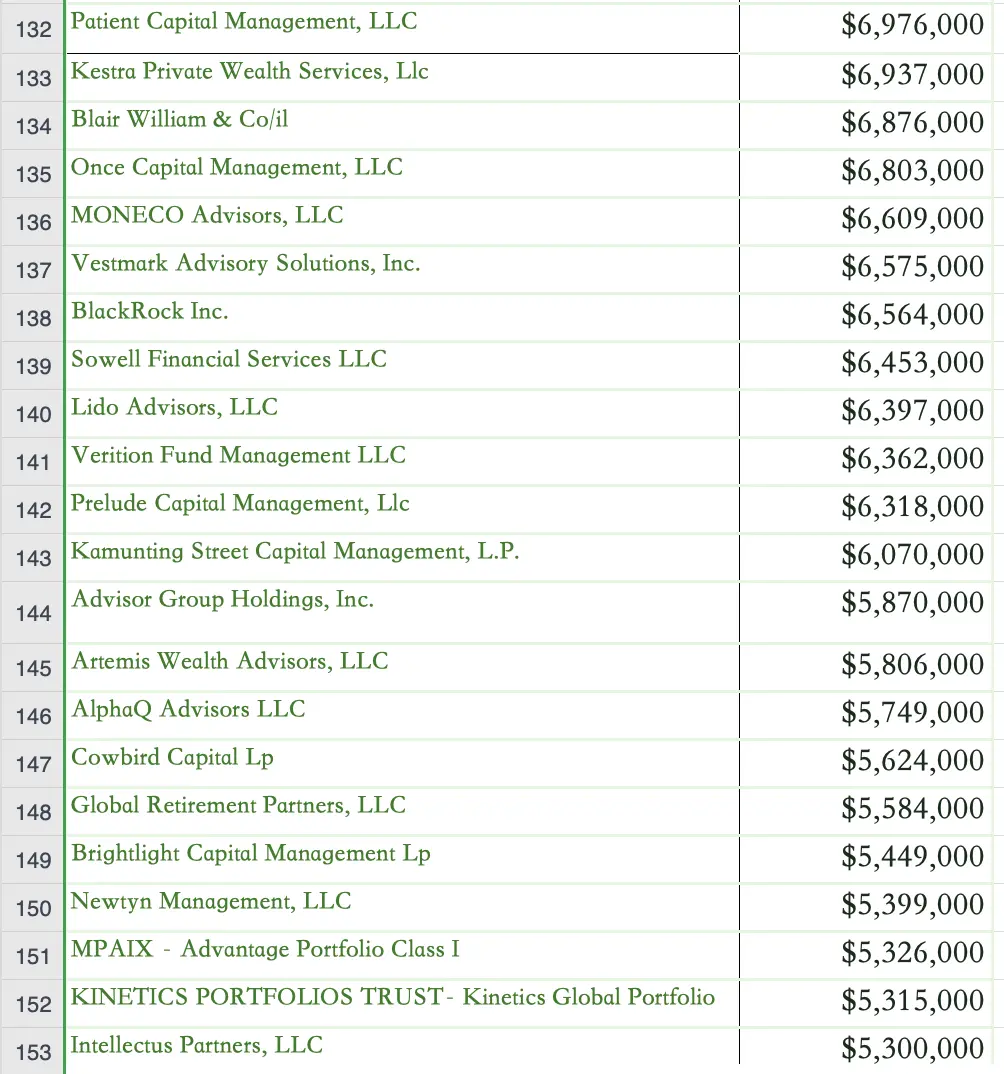

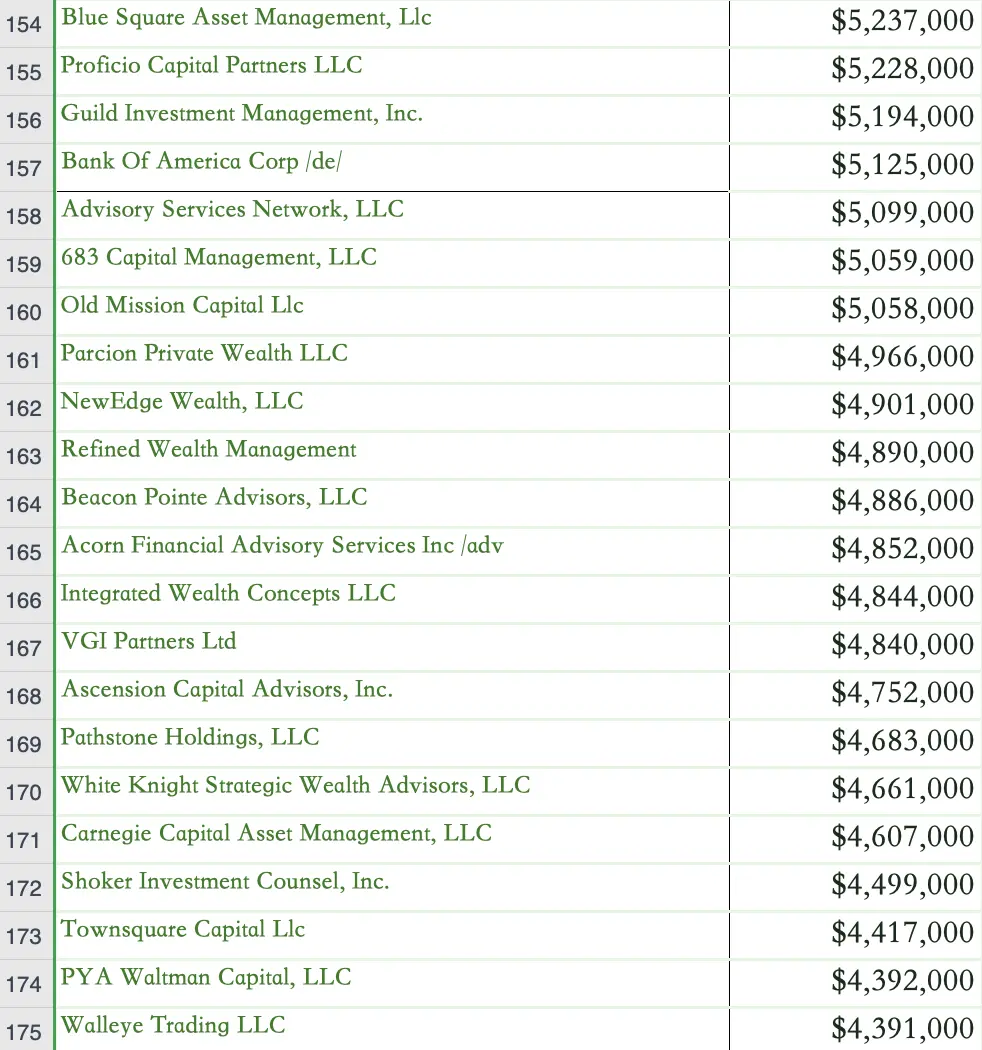

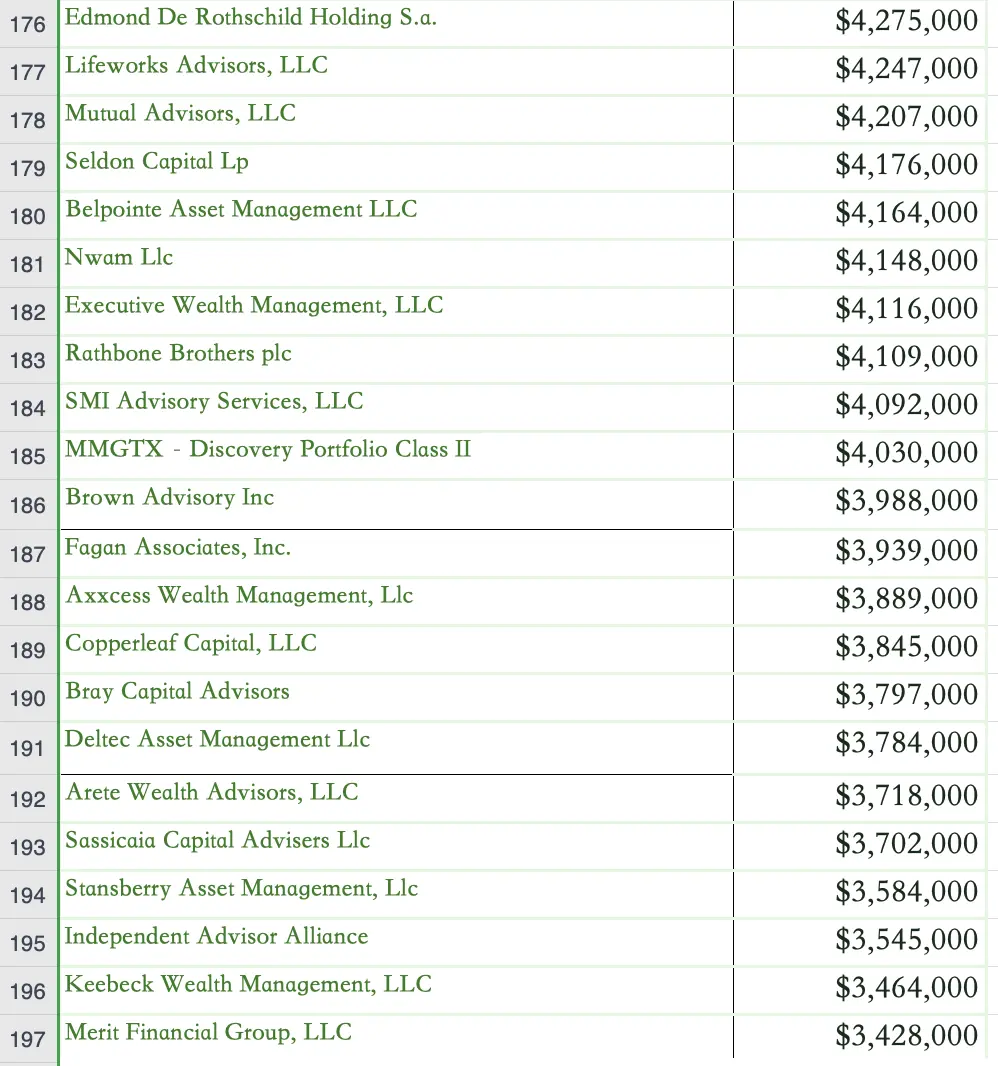

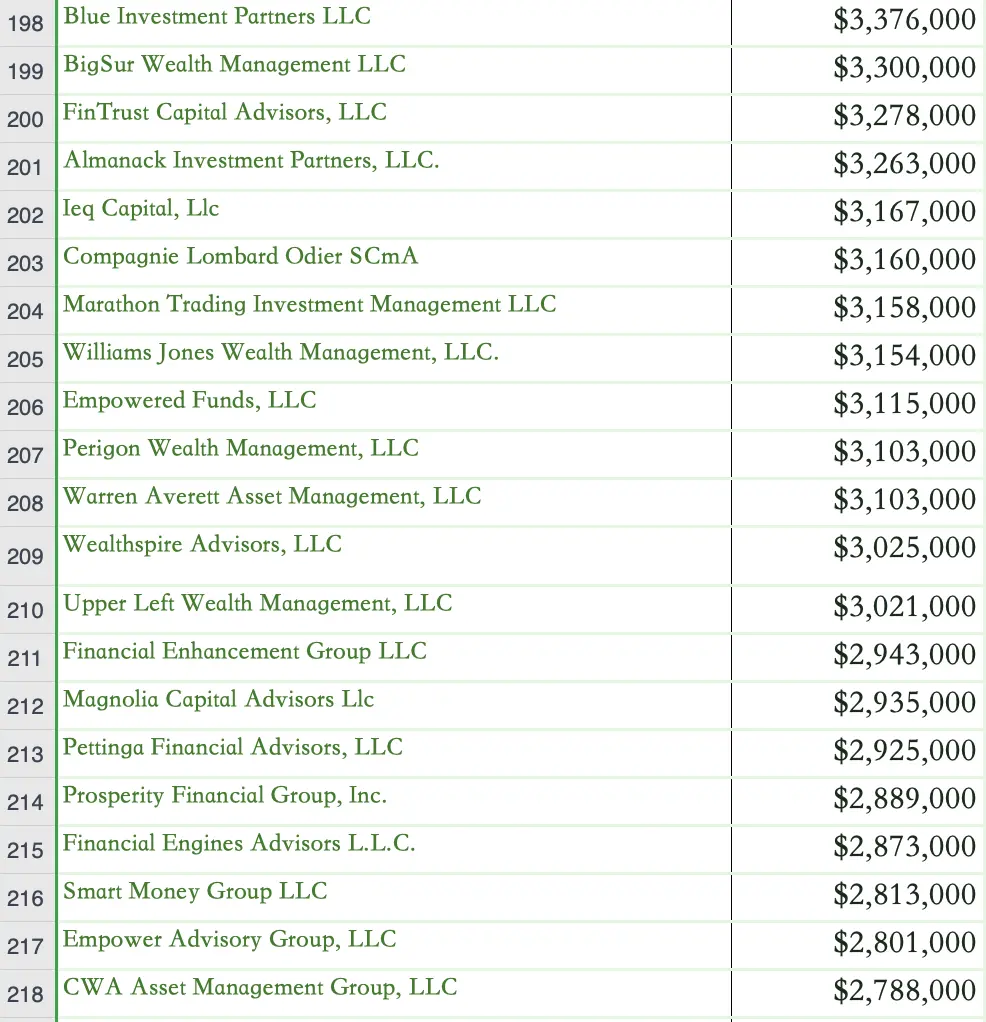

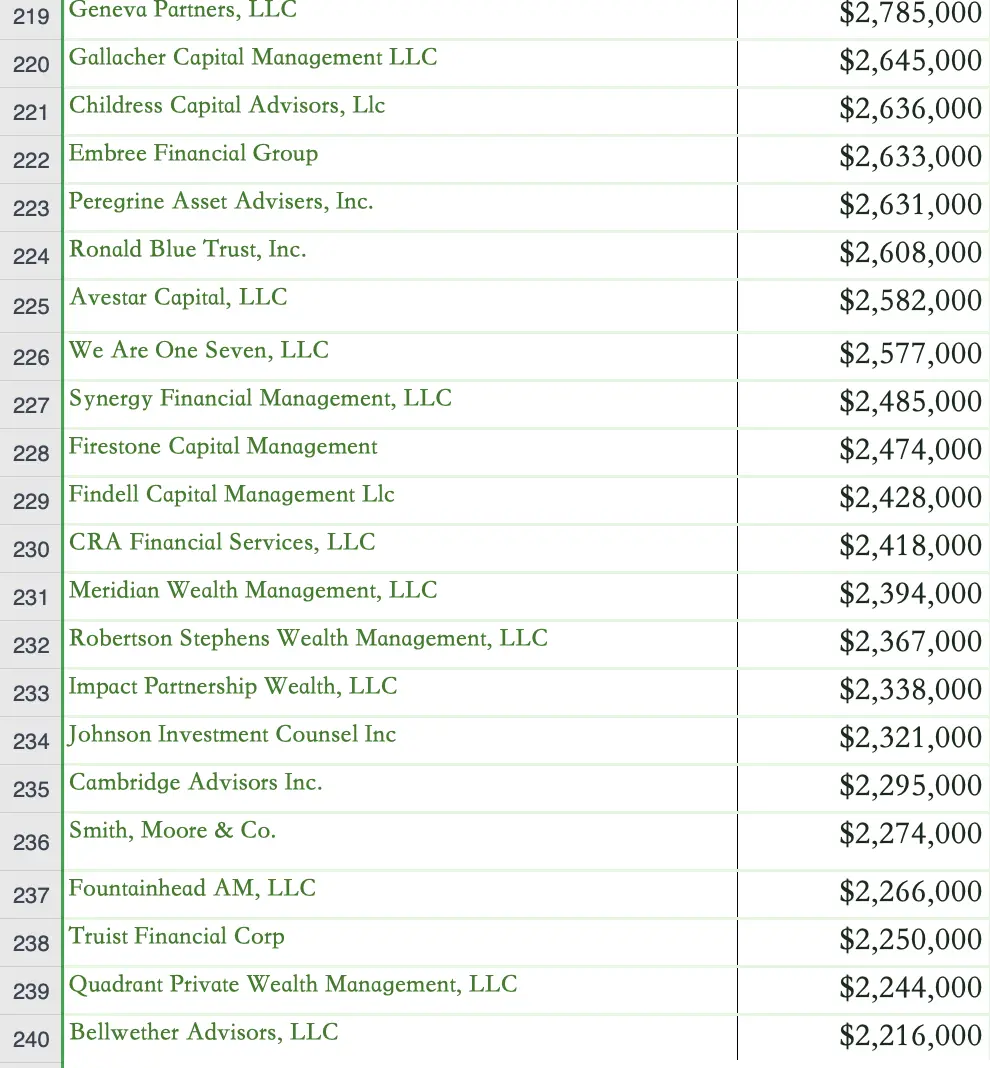

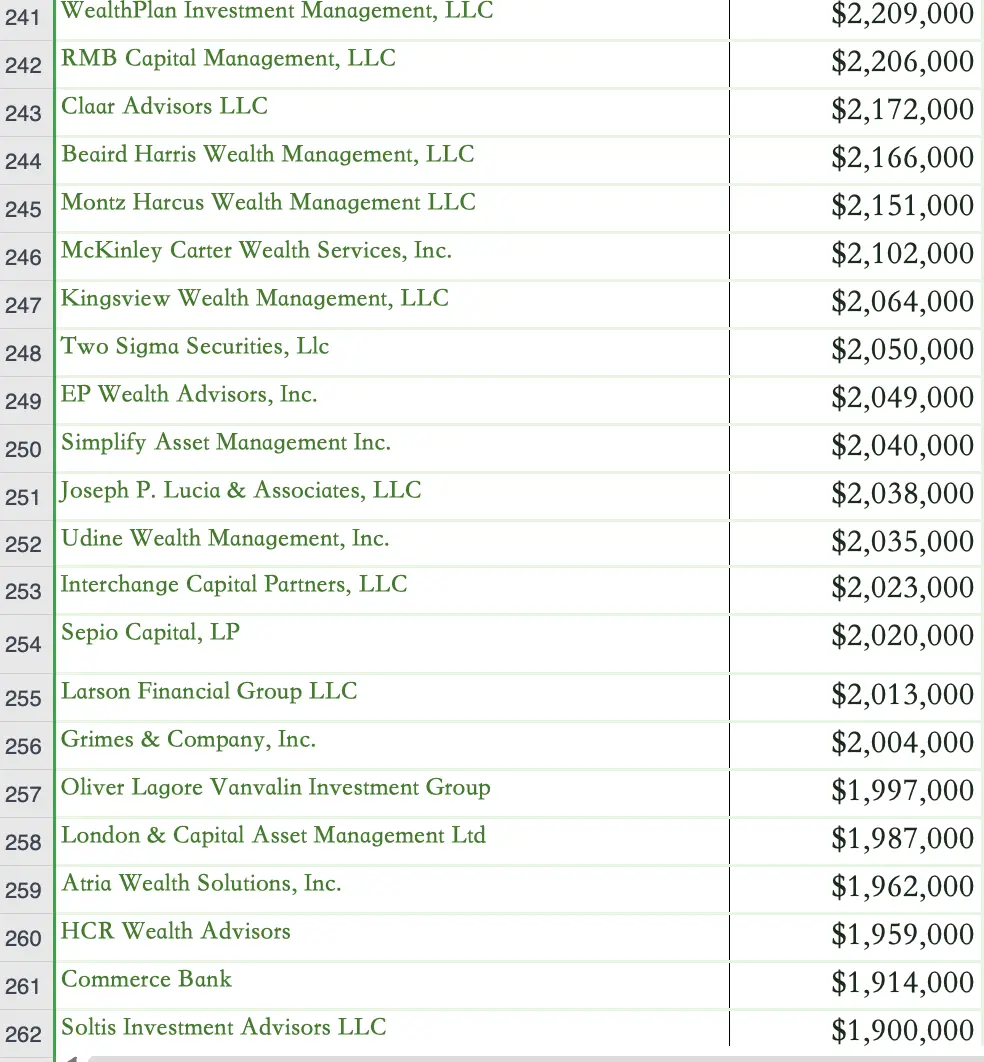

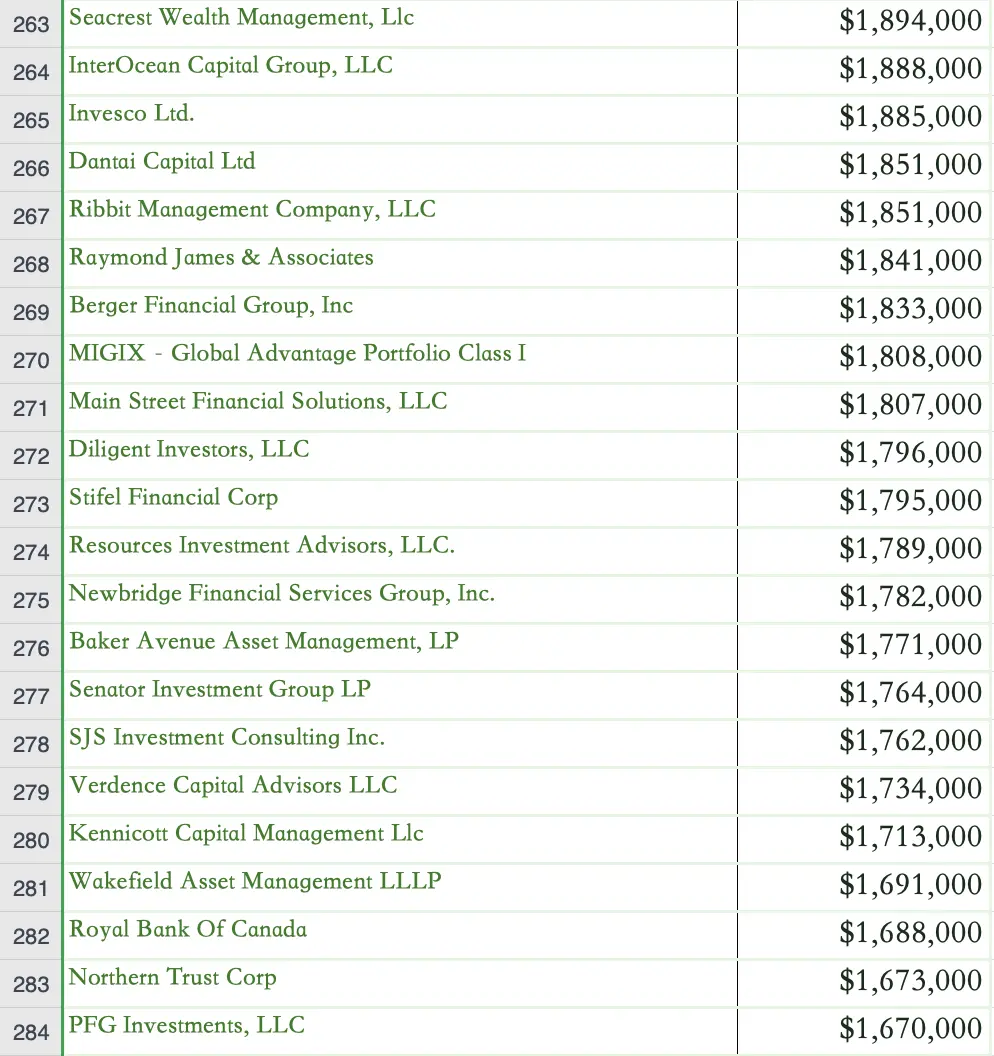

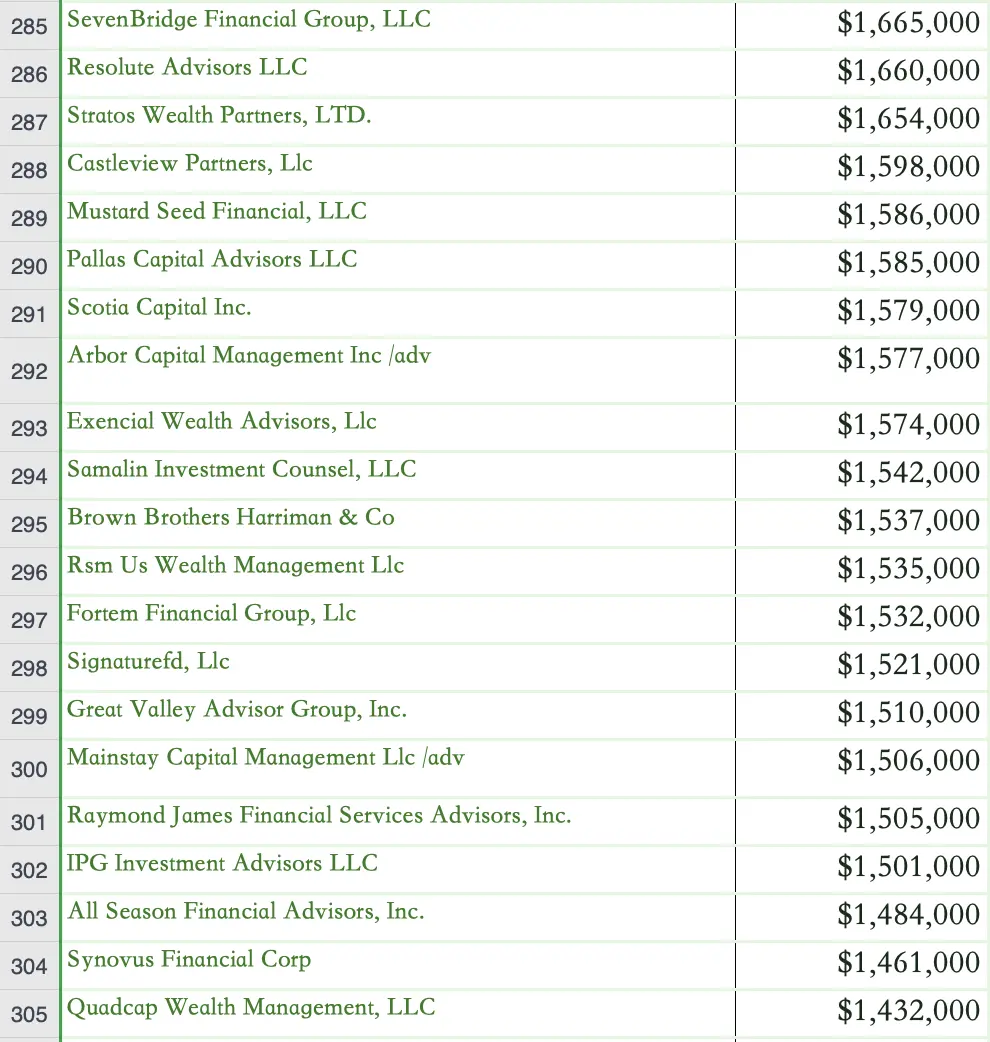

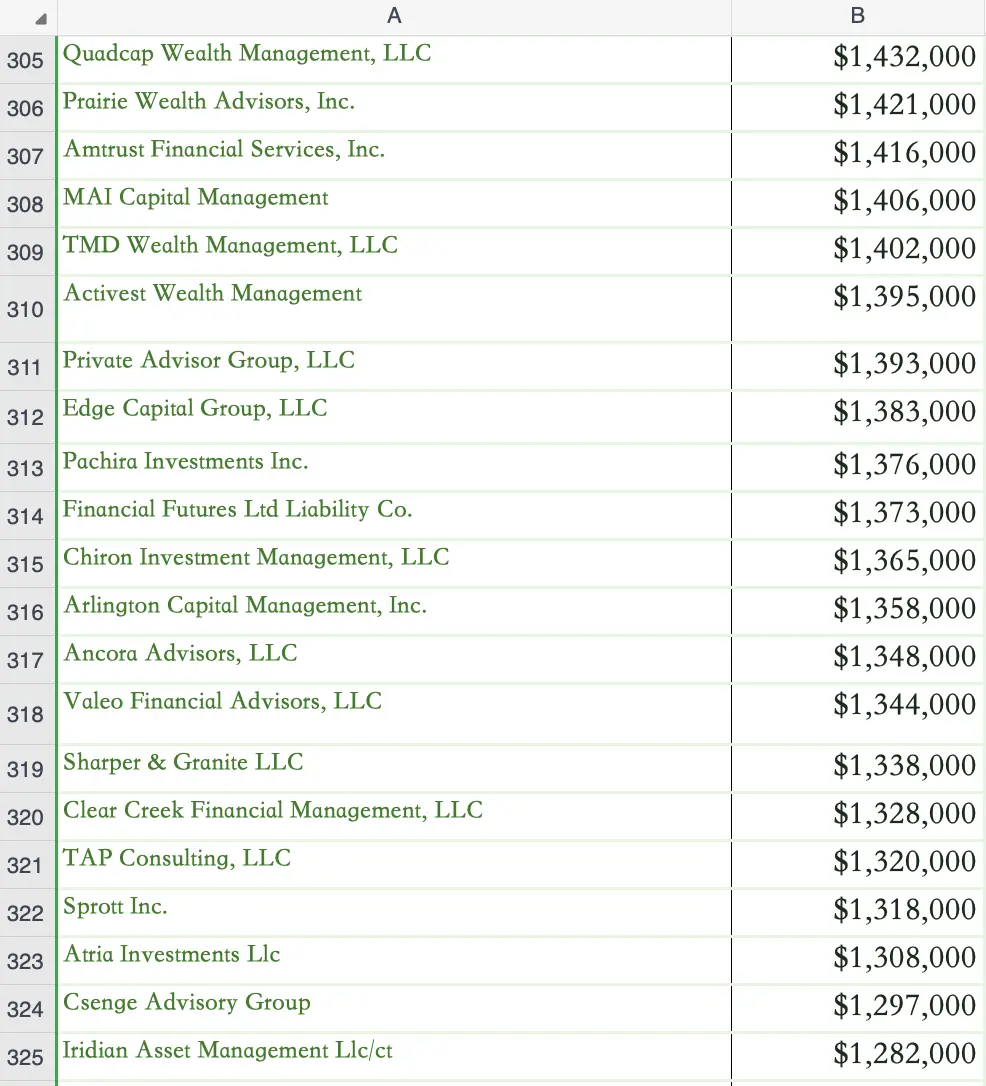

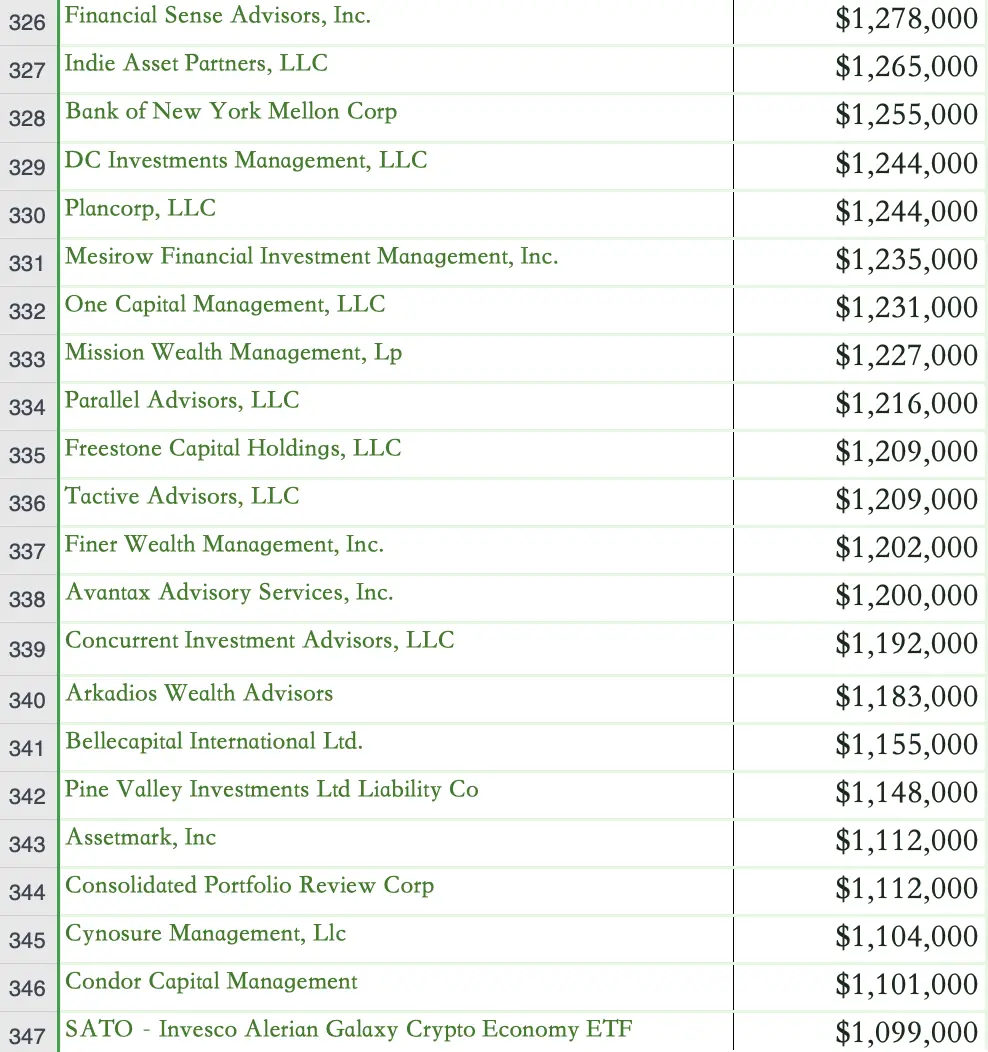

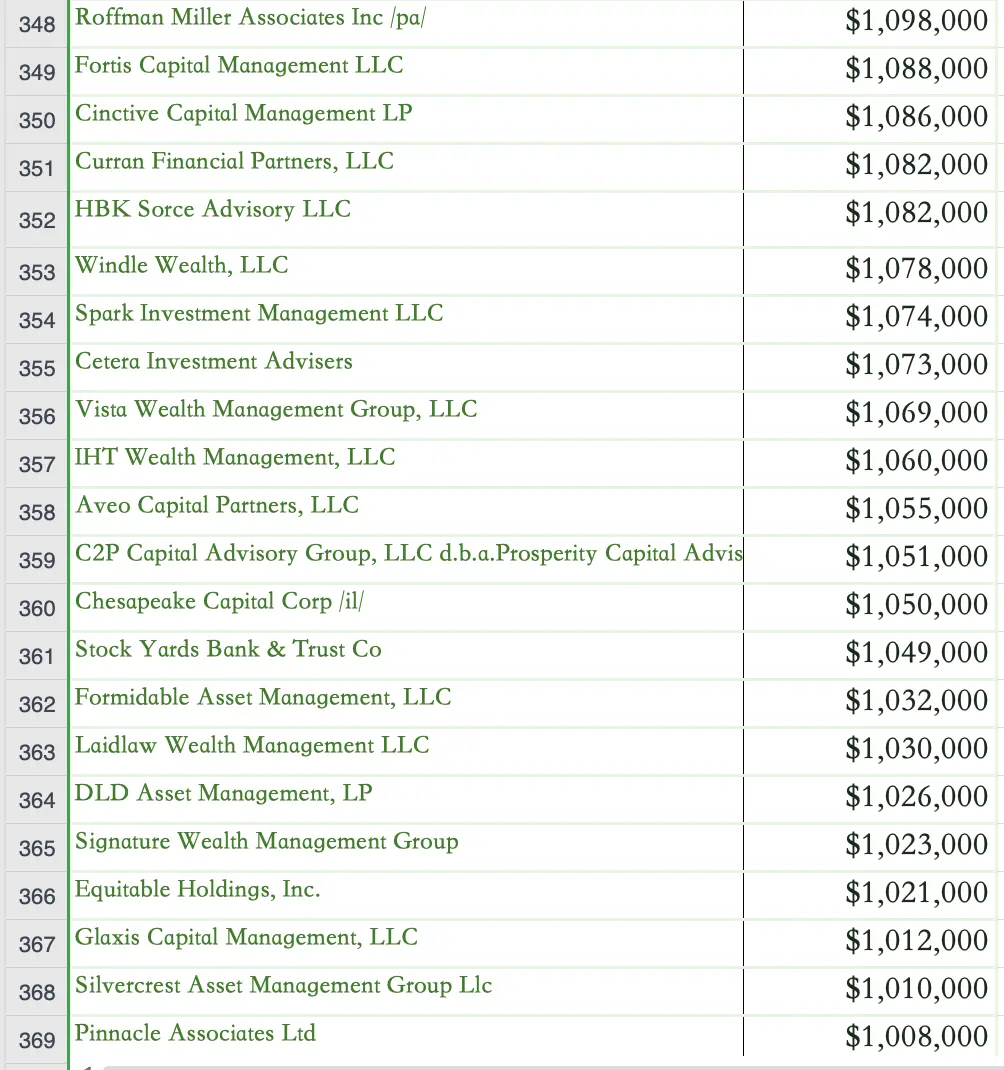

机构对比特币 ETF 的投资水平各不相同,其中,持有相关资产超过 1 亿美元的共 18 家机构,持有相关资产超过 1000 万美元的共 102 家机构,持有相关资产超过 100 万美元的共有 371 家机构。绝大部分机构持有的 BTC ETF 资产仅占其资管总规模的小部分。

持有相关资产超过 1 亿美元的 18 家机构大多为知名对冲基金和资管公司,如 Millennium Management(千禧)、Jane Street Group、Schonfeld Strategic Advisors 等,同样,大型机构在加密资产上的投资仅占其总资管规模的一小部分。

此外,尽管 13F 文件成为投资界的重要风向标,但这些机构持有现货比特币 ETF 并非意味着看涨比特币。对于高频交易来说,加密货币只是一种波动性资产,大多机构出于投机性的交易策略购入比特币,并不完全代币其认同任何关于比特币基本价值。这是否意味在美国今年 1 月正式通过 BTC 现货 ETF 之后,市场仍缺乏比特币的长期持有者?

但总的来讲,截止第一季度,现货 BTC ETF 的资产规模超过 110 亿美元,已经成为历史上最成功的 ETF 发行。BTC ETF 将比特币提升为公认的金融资产,并为专业投资者、对冲基金、家族办公室和机构参与比特币投资开辟了途径。机构对 BTC ETF 的兴趣正日益浓厚。

关于 13 F 文件

13F 完整名称是 SEC Form 13F,美国证券交易委员会(SEC)规定资产管理规模超过 1 亿美元的投资机构或顾问,必须在每个季度结束之后的 45 天之内提交的季度报告,公开其普通股(包括 ETF)、期权、美国存托凭证(ADR)、可转换债券等,并根据证券种类、股票名称与数量、总市场价值等进行详细说明。

机构的 13F 申报应在日历年季度结束后的 45 天内提交给 SEC ,通常是每年的 2 月 15 日、5 月 15 日、8 月 15 日、 11 月 15 日之前(如果逢假日则截止日期为下一个工作日),报告缴交后就会在 SEC 的数据库(EDGAR)公开。大多数机构都会等到最后快截止才提交,以便向竞争对手隐瞒他们的投资策略。Q2 的 13-F 文件的数据更值得加密市场关注,ChainCatcher 还将持续关注。

在本文中,ChainCatcher 依据ccn.com 发布的 13F 文件中 BTC ETF 持有人名单整理了按照投资金额降序的完整机构名单,我们先来看看持有现货 BTC ETF 最多的十家机构都是谁——

持有现货 BTC ETF 最多的十家的机构

1、Millennium Management(千禧管理公司)

关键词:对冲基金

Millennium Management 是一家全球性的投资公司,由 Israel Englander 于 1989 年创立。这家公司以其多策略对冲基金而闻名。截至今年第一季度,Millennium 在几家 ETF 中投资约 20 亿美元,其中包括 BlackRock 的 iShares 比特币信托(IBIT.O)、Grayscale 比特币信托以及 Bitwise Investments 和 ARK Investment Management 等发行商推出的基金。Q1 总资产规模为 2340 亿美元,其加密投资占比不足百分之一。

2、Susquehanna International Group(SIG,海纳国际集团)

关键词:做市商、资产管理、创投基金

SIG创立于 1987 年创立,业务范围涵盖证券投资、交易、金融服务等,其最广为人知的专长是金融衍生工具(特别是股票期权)的定价与交易。同时也是芝加哥期权交易所、美国证券交易所、费城证券交易所、国际证券交易所中大约 600 个股票期权与 45 个股指期权的「指定做市商」,负责包括谷歌、高盛、摩根大通、通用电气、百事公司、微软等大牌股票。海纳亚洲拥有字节跳动约 15% 的股份。

尽管 SIG 投资了 13.26 亿美元的 BTC ETF,但这笔投资只占其投资组合的一小部分,该公司第一季末的资产管理规模为 5760 亿美元,加密投资占比仅为千分之二。

3、Horizon Kinetics Asset Management(地平动力资管公司)

关键词:对冲基金、资产管理

地平动力有限公司成立于 2011 年 5 月,是由成立于 1994 年的地平线资产管理有限公司,和成立于 1996 年的动力学资产管理有限公司合并而来。早在 2016 年,地平动力就分配 1% 的份额投资灰度比特币信托基金,2020 年持有的灰度比特币信托份额排名第五,其公司也发行了一只“区块链发展 ETF”,主要投资于上市区块链开发公司的股票证券、美国存托凭证和全球存托凭证。

该公司第一季末的资产管理规模为 53 亿美元,在 BTC ETF 上投资的 9.46 亿美元占比为 17.8%。

4、Jane Street Group

关键词:对冲基金、做市商

Jane Street 是一家量化交易公司和流动性提供商,SBF 等多个加密圈创始人均出自 Jane Street。尽管 Jane Street 在去年 5 月 FTX 事件后美国政策收紧之时曾宣布缩减其加密业务,但实际上其一直在为加密行业提供做市。Jane Street Capital 也仍在加密领域进行投资。此外,Jane Street还是灰度、富达、WisdomTree 指定的比特币现货 ETF 的授权交易商。

该公司第一季末的资产管理规模为 4780 亿美元,在 BTC ETF 上投资的 6.34 亿美元仅占千分之一。

5、Schonfeld Strategic Advisors

关键词:对冲基金

Schonfeld Strategy Advisors 是一家总部位于纽约对冲基金,成立于 2015 年,Schonfeld 咨询业务的前身是 Steven Schonfeld 先生经营的家族办公室。Schonfeld 第一季度对 IBIT 投资 2.48 亿美元,对 FBTC 投资 2.318 亿美元,总计 4.79 亿美元。

该公司第一季末的资产管理规模为 150 亿美元,在 BTC ETF 上投资的 4.8 亿美元占 3.2%。

6、Bracebridge Capital

关键词:对冲基金

Bracebridge Capital 是一家总部位于美国波士顿的避险基金。成立于 1994 年,管理耶鲁大学和普林斯顿大学捐赠基金的资金。

Bracebridge Capital 在今年大举买入比特币现货 ETF,包括 3 亿美元的 Ark 21Shares 的 ARKB 和 1 亿美元的贝莱德 IBIT,以及 2,652 万美元的灰度 GBTC,占其资产总额 86%。而其买入的 ARKB 占总流通股数的 9.94%,甚至比方舟自己持有的 6.68% 还高。

7、Boothbay Fund Management

关键词:对冲基金

Boothbay Fund Management 是一家位于纽约市的机构投资公司,于 2011 年底成立,由著名基金经理 Ari Glass 运营,管理着两个全球多策略多经理基金。Boothbay Fund Management 自 2013 年以来,一直在投资加密货币。

Boothbay Fund Management 披露了 3.77 亿美元的现货 BTC ETF 投资,其中包括 1.498 亿美元的 IBIT 投资、1.055 亿美元的 FBTC 投资、6950 万美元的 GBTC 投资和 5230 万美元的 BITB 投资。其 Q1 资管规模为 52 亿美元。

8、Morgan Stanley(摩根士丹利)

关键词:对冲基金、资产管理

摩根士丹利是一家成立于美国纽约的国际金融服务公司,提供包括证券、资产管理、企业合并重组和信用卡等金融服务。截至 3 月 31 日,摩根士丹利持有近 2.7 亿美元的 GBTC。其在 1 月 BTC 现货 ETF 获得批准后不久便向客户开放了相关 ETF 的配置,因此相关投资很可能是代表客户进行的,而不是银行本身对比特币的押注。

其 Q1 资管规模高达 1.2 万亿美元,加密投资占比极小。

9、ARK Investment Management

关键词:投资基金、资产管理

ARK Invest 是一家总部位于美国纽约的资产管理公司,由“木头姐”Cathie Wood 于 2014 年创建。Q1 持有资产规模约为 140 亿美元,持股最多的股票为 COIN(Coinbase)、 TSLA(特斯拉)。

今年 1 月,21Shares 和 ARK Invest 正式推出比特币现货 ETF。相关 ETF 发行后不久,Ark Investment 旗下 ETF 产品之一 ARK Next Generation Internet ETF 出售了其在比特币期货 ETF——ProShares 比特币策略 ETF 中价值 1600 万美元的头寸,来购买 365,427 股 Ark Investment 发行的 ARK 21 Shares Bitcoin ETF 已扩大规模,在买入该 ETF 之后,ARK 21 Shares Bitcoin ETF 目前占 ARKW 总仓位的约 1%。

10、Pine Ridge Advisers

关键词:投资顾问

Pine Ridge Advisers 是一家成立于 2014 年的美国投资顾问公司。目前的资管规模为 8.55 亿美元,该公司拥有 2.05 亿美元的 IBIT、FBTC 和 BITB,占其总管理规模的 23%。据分析师分析,Pine Ridge Advisers 可能是出于套利交易的考虑,而非像一些投资顾问那样将客户 1/4 的投资组合配置到比特币上。

现货 BTC ETF 购买者名单(投资金额超过 100 万美元)