作者:0xKooKoo,極客Web3 & MoleDAO 技術顧問,前Bybit 技術負責人

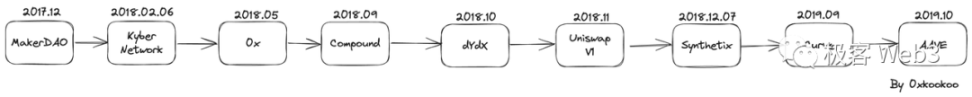

註:在上一篇文章《 DeFi史學研究:前Uniswap時代的萌芽產品與關鍵節點》中,作者回顧了從比特幣生態Counterparty 協議開始,到dYdX 為止的Defi 發展歷程,以Uniswap 為分界線將Defi歷史分為了前後兩部分。

在今天的文章中,作者將從Uniswap 開始,系統的梳理Uniswap 之後的Defi 發展脈絡,並對Defi 領域的未來做出預期。

Uniswap 之後的新時代

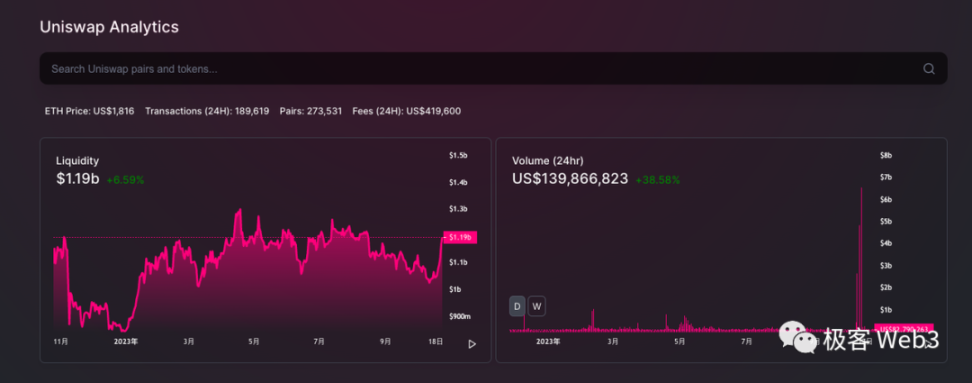

開啟了Defi 新時代的Uniswap v1 協議,上線於2018 年11 月,上線不久後TVL 就達到了2,000 萬美元。

相對於先前的Bancor 協議, Uniswap v1 的一些主要創新點包括:

使用了雙向自動流動性池(AMM) 的機制,而非Bancor 提出的單向流動性池。這種雙向市場使得交易更加靈活,可以提供更大的有效流動性,同等條件下也降低了交易的滑點。

基於常數積做市商CPMM 的定價模型。實現了更好的流動性,自動平衡買賣盤,交易succeeds 更高。

同時,Uniswap 提供開源程式碼和接口,協定更易於審計和擴展。相對Bancor 提出的原型性質,Uniswap v1 實現了更成熟的去中心化交易體驗。

整體來說, Uniswap v1 的主要創新在於採用了更出色的AMM 機制,降低了交易成本,提高了流動性支援能力,為後續DeFi 發展帶來了重要影響。

關於Uniswap 的創辦人HaydenAdams,有個有趣的故事。在開發Uniswap 之前,Hayden 曾在西門子公司擔任機械工程師,但在2017 年6 月被解僱。

隨後,他受到在以太坊基金會的朋友Karl Floersch 推薦,開始研究智能合約,並著手開發Uniswap。這告訴我們,有時被裁是一種變向的做決定,相當於公司逼你去創業,如果你真的一直有想法,也有一些積累,更有一些運氣,也許你就成功了。因此,不要擔心被裁,只需要擔心自己的心氣沒了。

Uniswap 後的合成資產協議Synthetix ,上線於2018 年12 月7 日,主要創新點包括:

- 合成資產: Synthetix 引進了合成資產,也稱為Synths。這些合成資產會錨定和追蹤實體資產(如貨幣、股票、商品等)的價值。使用合成資產,用戶可以在區塊鏈上獲得與實體資產相關的定價。

- 去中心化抵押品: Synthetix 協議允許用戶透過鎖定SNX 代幣作為抵押品,發行和交易合成資產。這種去中心化的抵押機制,使用戶能夠在越過傳統中心化機構的情況下,實現合成資產的發行和交易。

- 去中心化流動性提供者: Synthetix 透過引入去中心化流動性提供者(LPs),創建了一個流動性池,用於支援合成資產的兌換和交易。 LPs 將資金提供給流動性池,並獲得相應的獎勵作為激勵。

- 去中心化治理: Synthetix 採取了去中心化治理模式,透過SNX 代幣持有者的投票權來決定協議的發展和決策。持有SNX 代幣的人可以參與提案、投票和治理過程,影響協議的升級和調整。

大名鼎鼎的「穩定幣專用DEX」協議Curve則上線於2019 年9 月,在2021 年其TVL 曾一度位居Defi 賽道之首,達50 億美元。

Curve 的主要創新點包括:

使用AMM 模型提供高效率的價格執行和低滑點率。支援多元資產池,實現跨資產交易。使用單體合約降低gas 消耗。提供hook 架構支援客製化池和應用程式存取。

Curve 也使用內部預言機動態調整資產價格範圍,降低LP 無常損失。 LP 無需主動管理流動性,流動性自動依演算法集中,降低門檻。

引入CRV 賄賂機制,ve Tokenomics 改變了流動性挖礦的博弈模型,提供高額年化收益補償通膨。 Curve 也推出了加密穩定幣crvUSD,擴展業務,並促進生態共生,例如Convex,Conic Finance 等伴生計畫支援。

綜上所述, Curve 的創新主要體現在其獨特的獎勵機制、CRV 代幣的控制、費用優化、以及透過Convex 和低滑點的AMM 提供深度等方面。

著名的借貸協議AAVE上線於2019 年10 月,2020 年TVL 位居第一,超2 億美元

AAVE 的主要創新點包括:

源自於ETH Lend 的去中心化借貸,但引入了共享流動性池,而不是ETH Lend 的點對點模式。

閃電貸(FlashLoans): Aave 是第一個實現閃電貸的DeFi 平台。閃電貸是無需抵押的貸款,借款人只需在一筆交易內設置借款- 獲利- 還款的業務邏輯,就可以近乎無成本貸出巨量資金。這使得開發者可以在無風險的情況下創造新的金融場景。

代幣化的債券(aTokens):當用戶在Aave 平台存款時,他們會收到對應的aTokens,這些代幣會自動累積利息。用戶可以隨時贖回這些aTokens 以獲取他們的本金和利息。

利率切換:Aave 用戶可以在穩定和浮動利率之間自由切換,這為用戶提供了更大的靈活性。

冷靜期: Aave 在其治理模式中引入了一個「冷靜期」機制,這意味著所有的提案都有一個等待期。這樣可以防止惡意的治理提案被快速通過,限制「治理攻擊」,給社區成員足夠的時間來審查提案。

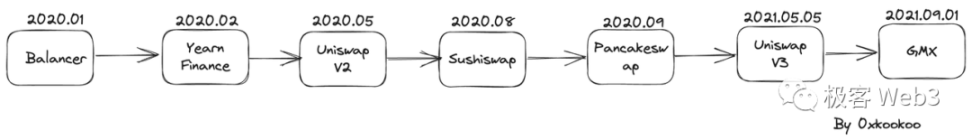

曾被譽為「DEX 協議三架馬車」之一的Balancer上線於2020 年1 月,當年TVL 曾居於第三位,約2.5 億美元。

Balancer 的主要創新點在技術架構、產品設計、生態建設等方面,如下:

使用Vault 架構,將代幣核算功能與池子邏輯分離,並提高效率。同時,支援多種類型的池子,如加權池、可組合穩定池等,提升資產配置效率。 Balancer 引進了核心池機制,激勵流向治理持有者。

Balancer 也設計了Rate Provider 和核心池機制,將部分收益重定向回池子中作為激勵,治理代幣持有者也可獲得持續的激勵。該協議適用於LSD 治理和激勵,成為了LSD 流動性樞紐。

Balancer 也設立了80/20 計劃,促進治理代幣和流動性採用,同時也支持Layer2 擴容,提高交易效率。其彈性的治理模式也響應了產業變化。

機槍池協議Yearn Finance上線於2020 年2 月,2021 年1 季度TVL 曾位列DeFi 賽道第一,高達30 億美元。

Yearn 的主要創新點總結如下:

提供收益聚合功能,實現資產配置自動化,提供使用者高達10 倍的收益提升。也支援基於LSD 資產的新生DeFi 生態,如Aura Finance。

同時,Yearn 也推出了veYFI 模式,引進投票鎖定機制提升治理權重。 Yearn 也計劃發行基於LSD 資產的新產品yETH,並持續升級迭代產品,如Yearn V3 版本推出新的代幣機制和策略。

Yearn 也引進金庫管理器機制,實現自動化管理各類資產配置。並探索應用ZK proof 等技術,提升效率與去中心化程度。

Uniswap V2上線於2020 年5 月,曾位居DeFi 賽道TVL 榜首,達100 億美元。

Uniswap V2 相對於V1 的主要創新點和解決的問題有:

支援直接的ERC-20 代幣間交易,而不再需要使用ETH 作為中介代幣,節省了交易成本。 V2 引入了價格預測機制,透過時間加權平均價格來減少價格波動帶來的影響。

同時,V2 版本支援閃電交換功能,允許從Uniswap 池中臨時借出代幣進行交易,只要在同一次交易中償還即可,可以減少gas 費。

V2 版本還支援沒有完全遵循ERC20 標準的代幣,並使用Solidity 重新實現了合約,與Vyper 相比更高效,節省了gas 消耗。

Uniswap V2 也提供了可切換的0.05% 協定費收入,這個功能目前還未啟用,需要經過治理程序。

SushiSwap上線於2020 年8 月,2021 年1 月曾一度名列TVL 榜首。他是第一批Fork Uniswap 的專案之一,因使用吸血鬼攻擊而臭名昭著。

其創新之處在於引入了SUSHI 代幣作為流動性挖礦的獎勵。具體的吸血鬼攻擊過程如下:

激勵階段: SushiSwap 給予在Uniswap 特定交易對池提供流動性的用戶以SUSHI 代幣作為獎勵。這相當於雙重獎勵,因為這些用戶不僅可以從Uniswap 獲得交易費用,還可以從SushiSwap 獲得SUSHI 代幣。

遷移階段:在激勵階段結束後,SushiSwap 進行了一次稱為「大遷移」的事件,把在Uniswap 中提供流動性的資金一次轉移到SushiSwap 平台。由於SushiSwap 提供的SUSHI 獎勵,許多用戶選擇了跟隨SushiSwap 進行遷移。

SushiSwap 的創始人,被稱為“Chef Nomi”的匿名開發者,在該項目早期引發了一場大規模的爭議。在SushiSwap 於2020 年8 月底推出後不久,Chef Nomi 在沒有任何預警的情況下,將開發團隊所持有的SUSHI 代幣全部兌換為ETH(約27000 個ETH,當時價值約1300 萬美元),一度導致SUSHI 代幣價格暴跌。

這一行為引發了社區的強烈反應,許多人批評ChefNomi 的行為無異於「出逃」,損害了計畫的聲譽和社區的信任。儘管Chef Nomi 一度辯稱他需要這筆錢來繼續開發項目,但社區的憤怒並沒有因此而平息。

在社區壓力下,ChefNomi 在幾天後將所有的錢款退還給了SushiSwap 的開發者基金,並在Twitter 上公開道歉,承認他的行為是錯誤的。同時宣布他將退出項目,將項目的控制權移交給了SushiSwap 社區。

儘管該事件最終得到了解決,但它引發了對去中心化金融(DeFi)項目治理和透明度的深入討論,並對SushiSwap 項目的聲譽造成了一定的影響。

PancakeSwap 上線於2020 年9 月,由BakerySwap 用戶開發,該專案是基於UniswapV1 進行改進開發而來。這是首個BSC 生態下的AMM 產品,上線後快速成長,TVL 曾高達30 億美元

PancakeSwap 使用CAKE 作為治理代幣,透過流動性挖礦和IC0 方式進行分配,它充分利用了BSC 鏈低gas 費的優勢,降低了人們的使用門檻。

Uniswap V3 上線於2021 年5 月5 日, TVL 曾高達50 億美元。相對V2,V3 的主要創新點和解決的問題如下:

引入集中流動性機制,讓LP 將資金集中在指定價格範圍內提供流動性,解決了V2 資金利用率低的問題。

提供價格區間(Tick) 的概念來支援集中流動性,讓運算和儲存效率得到提升。

使用NFT 表示獨立的部位,以支援客製化流動性提供策略。提供三級自訂手續費來吸引不同風險偏好的LP。 V3 也採用了改進的價格預測機制,降低查詢成本。

它還支援範圍訂單,豐富交易類型,並升級合約底層,使用Solidity 重寫合約。透過聚合協議可能引發更多衍生應用和生態建構。

去中心化合約交易平台GMX 上線於2021 年9 月1 日,最高TVL 到過7 億美元。

GMX 的主要創新點和解決的問題如下:

提供去中心化的槓桿交易。這解決了中心化交易所存在的風險和資金託管問題。

內生化流動性。 GMX 透過讓使用者針對GLP 池進行交易,實現了內生化的流動性。 GLP 持有者可以透過提供流動性來賺取交易費用。這種機制避免了外部做市商的依賴。

交易者盈虧共享機制。 GMX 實現了交易者盈虧與流動性提供者之間的共享。交易者的盈虧計入GLP 的價格中,以實現風險的共擔。 GMX V2 引進了資金費率制,可以降低流動性提供者面臨的風險,避免被套利。

可組合性和生態建設。 GMX 可組合性強,支援二層應用的建造,已有多達30 個專案建立在GMX 生態之上。 GMX 後續版本將支援更多合成資產的交易,包括股票和外匯在內的多種資產類別。

GMX 本身可以提供無摩擦的交易。 GMX 透過報價機制實現無摩擦的交易執行。

DeFi 現行主流協議的共通性

下面我們再來整理一下目前比較知名或大家常用的DeFi 協議,然後從他們的現況和升級路線中找出一些共通點。

Uniswap: Uniswap 是最早的和最大的去中心化交易平台之一,它引入了自動做市商(AMM)模型。 Uniswap 的優點是它的簡單性和透明性,以及它在以太坊生態系統中的龐大網路效應。然而,它也存在一些缺點,例如可能出現的臨時性失衡和較高的滑點。

1inch: 1inch 是一個去中心化交易聚合器,它可以在多個DEX 上找到最優的交易路線和價格。 1inch 的優點是它可以幫助使用者獲得最佳的交易價格,但它的缺點是操作複雜度和計算要求比單一的DEX 更高。

Balancer: Balancer 是一個通用的AMM,它允許用戶創建包含多種代幣的流動性池,並且可以自由設定每種代幣的權重。 Balancer 的優點是它的靈活性和客製化,但這也使得其使用和理解更困難。

Curve: Curve 是一個專注於穩定幣交易的去中心化交易平台,它使用特殊的演算法減少了滑點,提供了高效的交易體驗。 Curve 的優勢是它的高資本效率和用戶友好性,使其在DeFi 市場中的穩定幣交易領域處於主導地位。然而,它也存在一些缺點,例如可能出現的流動性風險和市場風險。

dYdX: dYdX 是一個去中心化衍生性商品交易平台,它提供了期貨和保證金交易。 dYdX 的優點是它提供了複雜的金融工具,但它的缺點是它的使用和理解難度較高,且風險也較大。

0x: 0x 是一個去中心化交易協議,它提供了一個開放且可擴展的基礎設施,讓其他開發者可以在其上建立自己的去中心化應用。 0x 的優點是它的靈活性和擴展性,但其缺點是它需要其他開發者來建立使用者介面和應用。

Bancor: Bancor 是一個去中心化交易平台,它引入了一種新的流動性機制來解決傳統AMM 可能出現的重大損失問題。 Bancor 的優點是它的創新性,但其缺點是它的複雜性和理解難度。

DODO: DODO 是一個基於主動做市商(PMM)模型的去中心化交易平台。 DODO 的優點是它可以提供更好的價格和更低的滑點,但其缺點是它的市場份額和知名度相對較小。

SushiSwap: SushiSwap 是一個基於Uniswap 的去中心化交易平台,它引入了一個社群驅動的開發和治理模式。 SushiSwap 的優點是它的社區參與度,但其缺點是它在早期遭遇的一些爭議和信任問題。

PancakeSwap: PancakeSwap 是一個在Binance 智慧鏈上的去中心化交易平台,它引入了一些新的特性,如彩票和NFT。 PancakeSwap 的優點是它的低交易費用和創新性,但其缺點是它依賴Binance 智能鏈,這可能引發一些中心化的問題。

Aave 和Compound:這兩個都是去中心化借貸平台,它們允許用戶借入和借出加密資產。 Aave 和Compound 的優勢是它們的穩健性和用戶友好性,以及它們在以太坊DeFi 生態系統中的強大網路效應。然而,它們也存在一些缺點,例如可能出現的流動性風險和市場風險。

MakerDAO: MakerDAO 是一個以太坊上的去中心化穩定幣項目,它允許用戶抵押加密資產以產生DAI,這是一種與美元掛鉤的穩定幣。 MakerDAO 的優點是它的穩健性和使用者友善性,以及它在以太坊DeFi 生態系統中的強大網路效應。然而,它也存在一些缺點,例如可能出現的流動性風險和市場風險。

KyberDMM: KyberDMM(動態市場做市商)是KyberNetwork 的新產品,它優化了自動做市商模型以提供更低的滑點和更高的資本效率。 KyberDMM 的優點是它的創新和用戶友好性,但它的缺點是它的市場份額和知名度相對較小。

Synthetix: Synthetix 是一個去中心化的合成資產平台,它允許用戶創建和交易各種合成資產,如股票、外匯、大宗商品等。 Synthetix 的優點是它的靈活性和創新性,但它的缺點是它的使用和理解難度較高。

Nexus Mutual: Nexus Mutual 是一個去中心化的保險平台,它允許用戶購買和提供各種保險。 Nexus Mutual 的優點是它解決了DeFi 市場的一個重要需求,即風險管理。然而,它也存在一些缺點,例如可能出現的流動性風險和市場風險。

Frax: Frax 是一個去中心化穩定幣項目,它引入了一種新的演算法穩定幣機制。 Frax 的優點是它的創新性,但它的缺點是它的複雜性和理解難度。

Ribbon Finance: Ribbon Finance 是一個去中心化的結構化產品平台,它提供了各種選擇策略。 Ribbon Finance 的優點是它解決了DeFi 市場的一個重要需求,即結構化產品。然而,它也存在一些缺點,例如可能出現的流動性風險和市場風險。

Opyn: Opyn 是一個去中心化的選擇權交易平台,它允許使用者購買和出售各種選擇權。 Opyn 的優點是它的靈活性和使用者友善性,但它的缺點是它的使用和理解難度較高。

Gnosis Protocol: Gnosis Protocol 是一個去中心化的預測市場平台,它允許使用者創建和交易各種預測市場。 Gnosis Protocol 的優點是它的靈活性和創新性,但它的缺點是它的使用和理解難度較高。

TraderJoe: TraderJoe 是一個在Avalanche 網路上的去中心化交易平台,它提供了流動性提供、借貸和交易等服務。 TraderJoe 的優勢是它的用戶友好性和在Avalanche 網路上的早期優勢,但它的缺點是它的市場份額和知名度相對較小,以及可能出現的流動性風險和市場風險。

大致的格局分析為:

從DeFi 的服務類型來看,分為現貨交易,選擇權交易,期貨交易,合成資產,保險,結構化理財,借貸,ETF,彩票,預測市場,餘額寶(固定利率),定投機器人,網格機器人等等。

從DeFi 的表現形式來看,有基礎的AMM 類型,變種的AMM 模型,訂單簿orderbook 模型,RFQ 模型。

AMM 的優勢是簡單易用,無需專業做市商或訂單簿;劣勢是價格偏離實際市場價格,存在滑點,資金利用率低、被迫多幣種敞口和無常損失等問題。

訂單簿模型的優點是更為人所知,價格更接近市場價格,滑點小;劣勢是需要足夠的流動性和做市商維護訂單簿。

RFQ 模式的優點是不需要deposits 或流動性,交易直接在買賣雙方之間執行;劣勢是缺乏透明度,請求報價和最終執行價格存在不確定性,因為只有賣方收到報價的時候才會決定是否接受。

從DeFi 的全生態而言,一些週邊的服務商也開始蓬勃發展,例如預言機Oracle,資料聚合器,支付系統,Dashboard,跨鏈橋等。

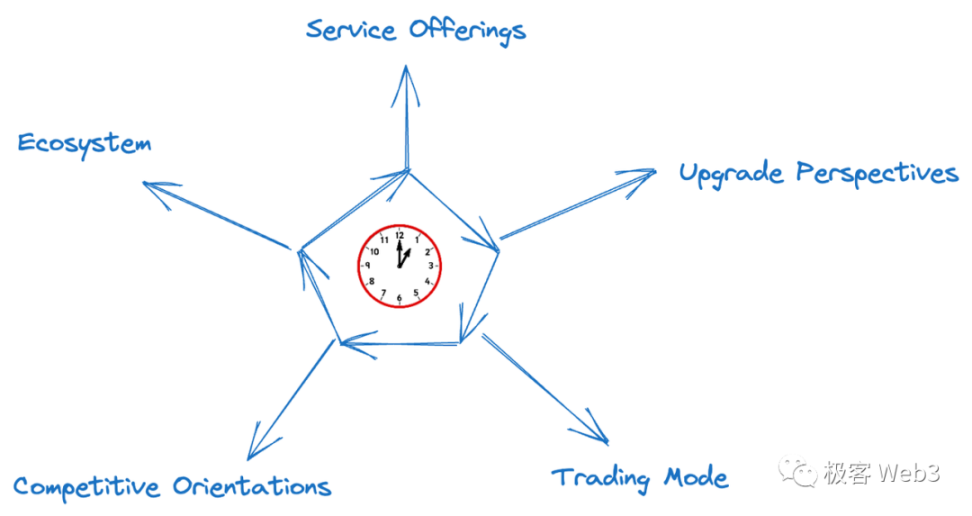

關於Defi 賽道未來的競爭/ 優化方向:

有的協議主要是在競爭交易量和流動性(如Uniswap 和SushiSwap);有的協議則更多是在競爭技術和功能(如dYdX 和0x);有的協議則是在競爭用戶和資產(如Aave 和Compound);

從升級角度而言,Uniswap 更像是自己在革自己的命,有著超強的鑽研和創新能力,每一次升級都是對現有的挑戰去做的針對性優化。

Curve 透過巧妙設計的經濟模型達成了多方博弈的局面,從而使得各方互相推動促進,最終形成正向飛輪。

DeFi 世界的未來趨勢

更優的產品體驗

從DeFi 的歷史發展中我們可以觀察到,人們希望掌握自己的資產,所以渴望逃離中心化交易所,但是因為當時的公鏈性能不行,無法達到訂單簿模型的要求,於是人們想到了AMM 模型,退而求其次暫時接受了這種方式。

但可以看到EtherDelta,IDEX,dYdX 等等產品還是一直在嘗試給到用戶更為熟悉和直觀的訂單簿模式體驗,只不過EtherDelta 和IDEX 做的時候整個大環境的技術還沒有ready,並且去中心化金融的用戶和資金規模也都還很小,而dYdX 依托StarkWare 的技術ZKRollup 一舉翻身,為自己奪得了一席之地。

未來DEX 將為使用者帶來更簡單直覺的介面操作,例如基於行動端打造的app,在互動設計上追求與第一線Web2app 無異的使用者體驗。產品會考慮更細緻的細節,例如訂單簿介面設計、下單流程最佳化、成交提示等。

更強的流動性

DeFi Summer 以來,數以萬計的用戶被拉入到這場去中心化的交易盛宴中,在短短的2 年內百倍的資金湧入DeFi 中,而現在很多老牌傳統金融也都看到了這個市場的潛力,許多機構也都在申請BTC 現貨ETF,可以預見到不久的將來鏈上的資金流動性會更多。

未來不僅機構流入提高,還可以看到一些流動性工具產品的湧現,例如VAULT、veTOKEN 等產生融合式流動性。同時隨著多鏈生態交互,流動性共享,跨鏈DEX 也會將資金利用率進一步提升。

更高的效率

隨著Layer2 與ZK 技術的進一步成熟,以及其他公鏈在高效能上所做的努力,中心化交易後再上鍊的模式會為用戶帶來更高的效率,DEX 也能實現與常規交易平台一樣的低延遲即時成交。不但是交易速度變快,而且交易吞吐量也可以大幅提升。

更高的安全性

創新的路上總是會出現或多或少的bug,當人們看到某些產品經過了幾年時間的驗證是更安全的,那它們的代碼就會變成行業的模版,逐漸地形成DeFi 行業的模組化。

UX 的縱向和橫向分層

前端的特點是簡潔美觀,不暴露太多細節,只增強使用者的互動體驗,或只有一個ChatGPT 輸入框,所謂的Intent;

後台的特點是安全,可客製化,支援多重細粒度參數配置,流動性強,聚合度高。

橫向上分出模組,資金池分離,提前預防,做好資金隔離;並引入應急方案,等到行業內的bug 類型差不多理順了之後,升級上線前也都可以想好應急方案了,說不定5年後你負責一個DeFi 產品升級的時候,手上會有一本10 頁的應急手冊;

事故降級,發生事故的時候,將事故的影響降到更低;

事故複盤,當整個產業都在為一套模版做貢獻的時候,DeFi 版本的訂單流服務,整體的一個交易代碼框架都會被完善

更多的應用場景

逐漸地大家會發現,就像NFT 小圖片一樣,一旦技術層面成熟了,且其帶來的加成越來越小,不同的產品間使用的技術也會趨向於同質化。例如都是使用鏈上資料來獲得透明度,使用鏈下交易提升效率,使用AMM 或做市商提供早期的流動性。

這時候不同的產品間競爭的可能就是服務之間的差異化了,例如激勵手段不同,例如主打服務不同。甚至很多傳統金融產品也會做成鏈上版本,例如統一保證金帳戶,餘額寶,理財通,限價單,遺產託付。

同時隨著Web3 應用的普及會出現類似binance 的DeFi 綜合入口平台,整合各類DeFi 產品,例如借貸與保險混合。

總結

總之,有這麼多厲害的builder 在做事,作為一個普通用戶,只要堅信:Crypto 交易量會增加,DEX 交易量會超過CEX,DEX 選擇會變得更多,但體驗會變得更好。未來都是你們的!

References

https://mp.weixin.qq.com/s/3o--b9GnMs19WL9U2wgHiw

https://forum.gnosis.io/t/market-maker-order-book/19

https://blockchaindata.mytbanic.com:9121/cylfb/content/515623702799

https://decrypt.co/resources/learn-counterparty-historical-nfts-built-bitcoin

https://rah-1.medium.com/the-hitchhikers-guide-to-defi-part-ii-dexs-amms-3dce1cfbf959

https://freewechat.com/a/MzAxNTMxMTI2Mw==/2457214086/1

https://www.lexology.com/library/detail.aspx?g=4897fc91-42e7-44a1-94bb-c40f56220703

http://www.caifuba.net/thread-68106-1-1.html

https://www.4hou.com/posts/xnPl

https://arxiv.org/pdf/2102.07001.pdf

https://medium.com/idex/idex-decentralized-exchange-89111ad0503c

https://exchange.idex.io/polygon/trading/ETH-USDC/

https://thedefiant.io/what-is-idex

https://www.ccvalue.cn/article/89622.html?isApp=1

https://crypto.marketswiki.com/index.php?title=EtherDelta

https://techcrunch.com/2017/12/20/etherdelta-suspends-service/

https://thedefiant.io/what-is-idex

https://www.ccvalue.cn/article/89622.html?isApp=1

https://messari.io/project/bancor/profile

https://mirror.xyz/fundamentalabs.eth/gG3yhOZAt5oO_Ao6Fq7P5gIIOH8racOVfEaG6WzGv00

https://www.tuoniaox.com/news/p-457435.html

https://zhuanlan.zhihu.com/p/448382469

https://zhuanlan.zhihu.com/p/423712041

https://www.btcfans.com/zh-cn/article/69021

https://hackernoon.com/zh/ 流動性問題回顧-web3- 中-10- 個流行的去中心化交易所

https://web3caff.com/zh/archives/65128

https://bibkcn.com/binance-launchpool 碰上uniswap-v4,dex-vs-cex 戰爭會升級嗎?

https://www.wu-talk.com/html/quotation/2022_2820.html

https://hackingdistributed.com/2017/08/13/cost-of-decent/

https://medium.com/@winkryptocom/ 送你一份- 去中心化交易平台- 清單- 完全收藏版-7b5dcbba9868

https://tokeninsight.com/zh/tokenwiki/all/what-is-history-of-defi

https://www.finacerun.com/home/news/detail/article_id/74189.html