2021年4月14日,Coinbase 在美國納斯達克公開上市,Coinbase 每股參考價為250美元,上市當日開盤價格即為381美元,漲幅超過50%。 Coinbase 創始人發布推特:“ Thank you Satoshi,whoever you are”。

上週,Coinbase 成功在納斯達克完成IPO。作為第一家成功在美國上市的數字資產交易所,發行當日股價一度超過420美元,估值超過1000億美元。數字資產市場受到消息層面的刺激,比特幣、以太坊的現貨價格雙雙刷新歷史新高。

總結上週期權市場的數據,我們發現:

· 本次行情的急漲急跌,很大程度上可以定義為事件性衝擊;

· 比特幣重回原位,以太坊確認了2,000美元的支撐區間;

· 以太坊期權持倉穩健抬升,投資者對以太坊的建倉需求十分明顯;

· 以太坊隱含波動率曲面右偏,投資者看好以太坊的長期價值。

比特幣

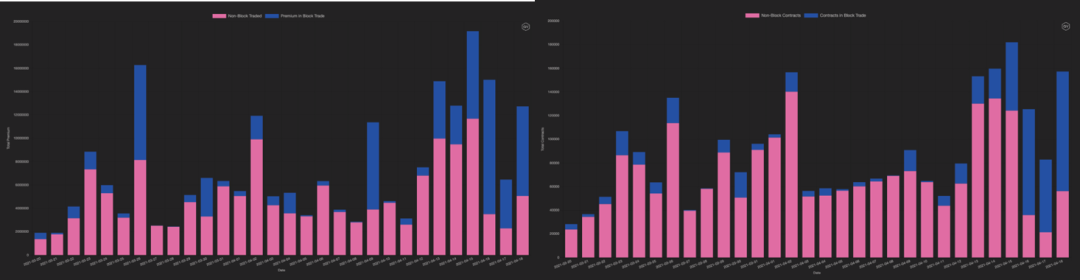

4月份的第三週,比特幣現貨價格創出歷史新高,期權成交量穩步上行。火熱的市場與期權持倉量形成了相互驗證的關係。截止發文時間,比特幣期權持倉量已經恢復至3月末季度交割之前的水平。穩健的成交量下,大宗成交的數量在最近幾個交易日密集爆發,後續市場的變化值得關注。

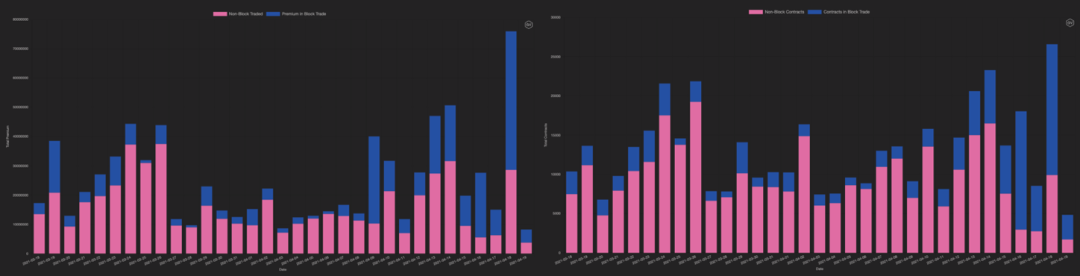

比特幣期權權利金成交量(左)與比特幣期權合約成交量(右),截至4月19日18:00,數據來源:gvol.io

Coinbase 上市,比特幣現貨價格再創歷史新高。利好兌現之後,市場出現明顯的回調,比特幣沒能保住60,000美元關口,截止發文,比特幣現貨價格回落至57,000美元區間,這已經抹去本輪行情的所有漲幅。

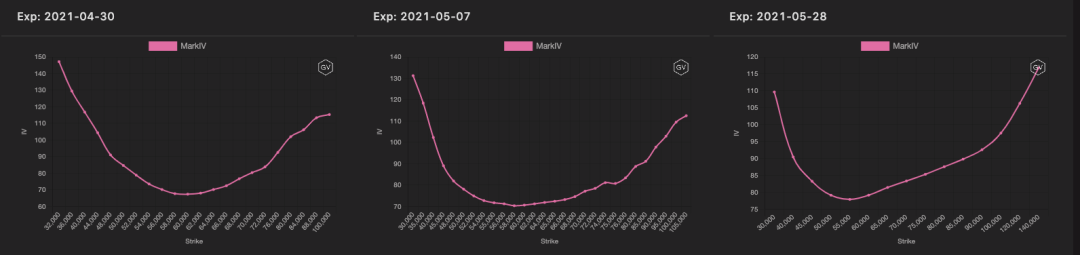

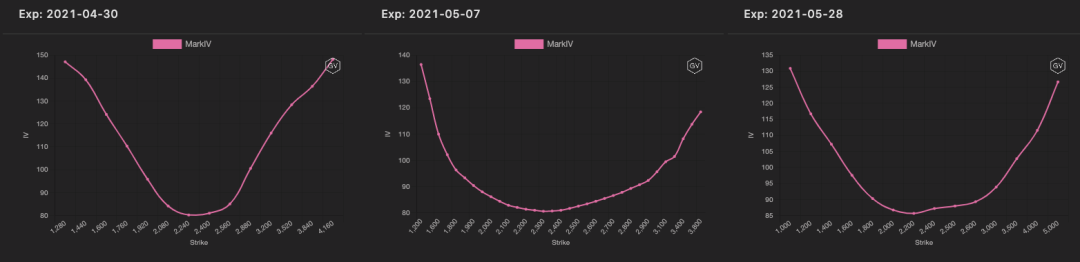

市場的價格波動對於不同期限的隱含波動率曲面產生不同影響,很明顯,比特幣短期期權交易受到更多的市場衝擊,當月的短期隱含波動率曲面呈現一定的左偏趨勢,交易員開始重視對看跌期權的配置。

短期比特幣期權期隱含波動率曲面變化,截至4月18日18:00,數據來源:gvol.io

從中長期的隱含波動率曲面來看,比特幣遠期隱含波動率曲面保持了一定程度的正向形態,然而左側的不平整曲線表現交易員對看跌存在一定分歧,完整的右偏結構暗示著比特幣似乎仍有衝高的可能。

遠期比特幣期權期隱含波動率曲面變化,截至4月18日18:00,數據來源:gvol.io

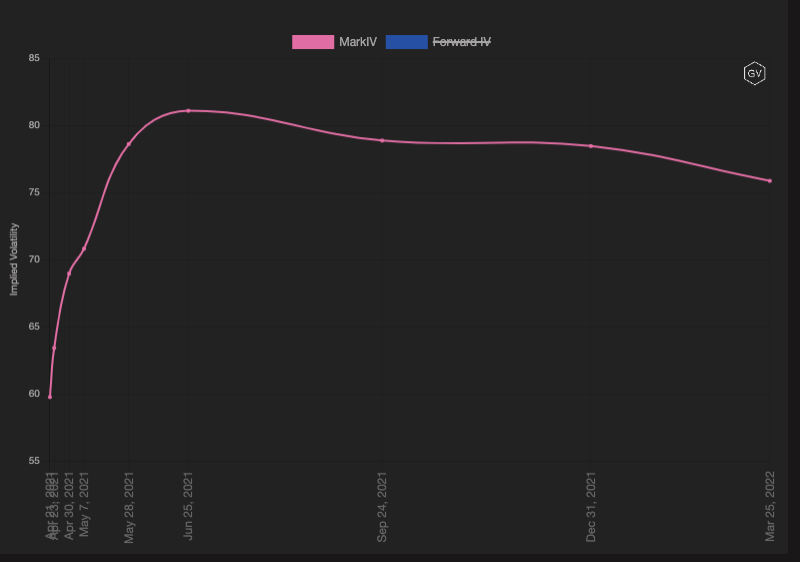

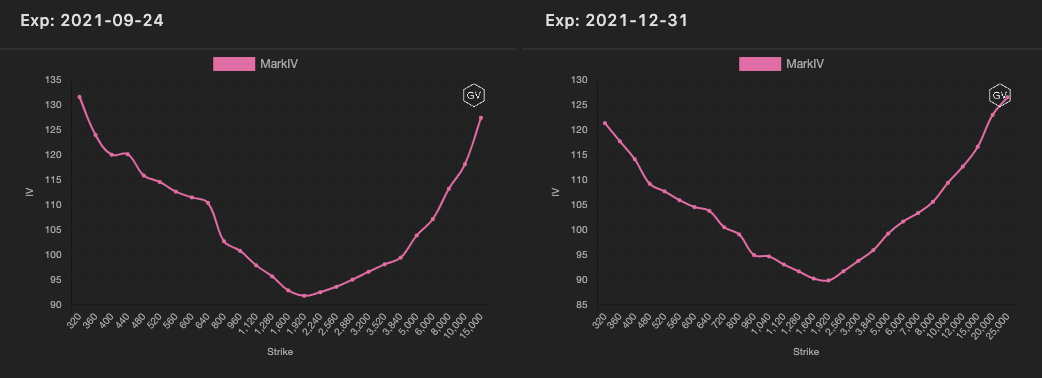

隱含波動率期限曲線在上週呈現給市場的是一個非常陡峭的“ Contango ”結構。而在本週,由於現貨市場出現的超預期波動,短端波動率被抬升,隱含波動率期現曲線出現一定扁平化趨勢。

比特幣期權隱含波動率期限結構,截至4月18日18:00,數據來源:gvol.io

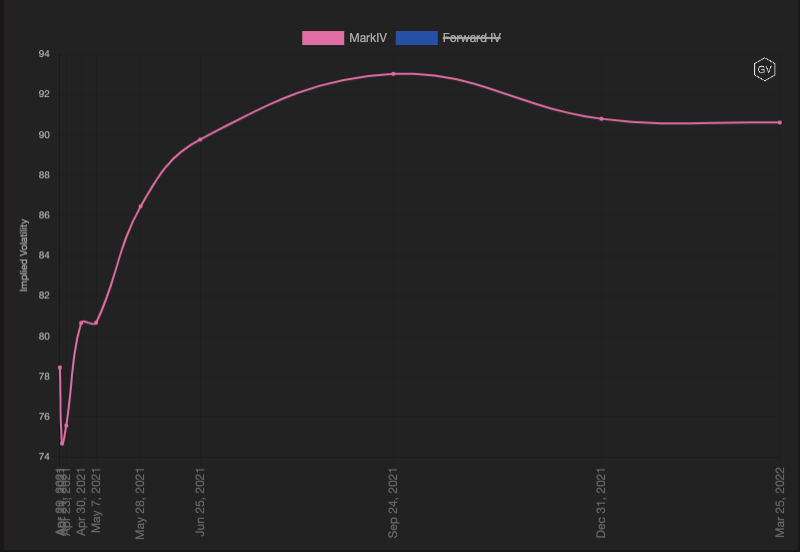

從高階數據來看,比特幣現貨價格“急漲急跌”對期權市場的影響十分明顯。我們可以看到期權隱含波動率明顯的上升和下降,在幣價衝高與回落的過程中,交易的重心從看漲期權向看跌期權轉移。

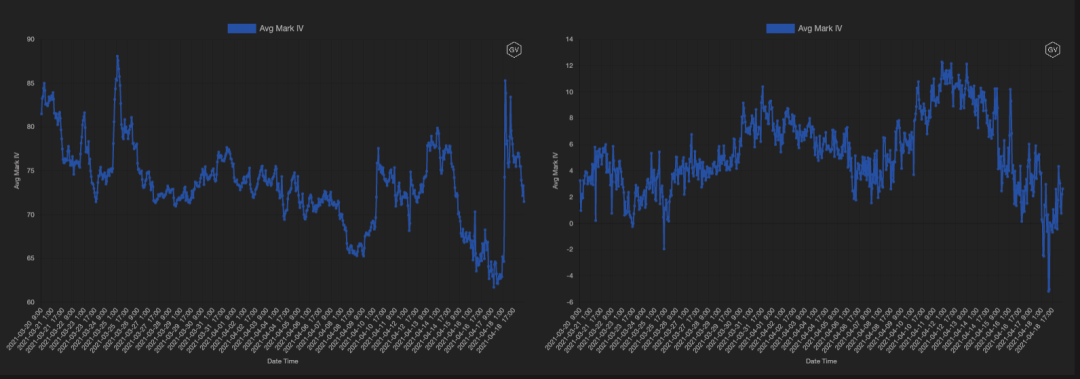

比特幣期權隱含波動率(左)與偏度(右)過去1個月變化,截至4月18日18:00,數據來源:gvol.io

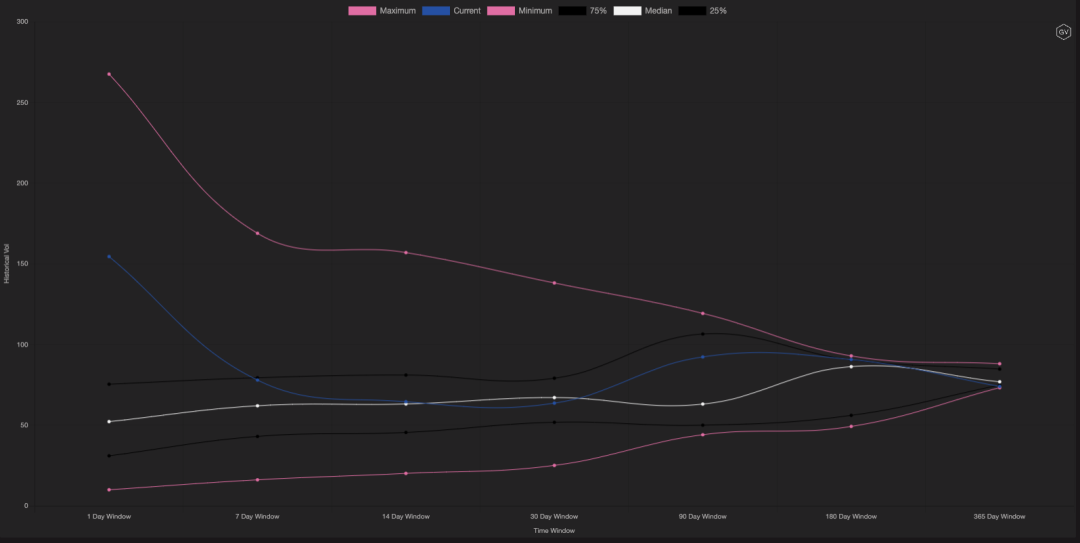

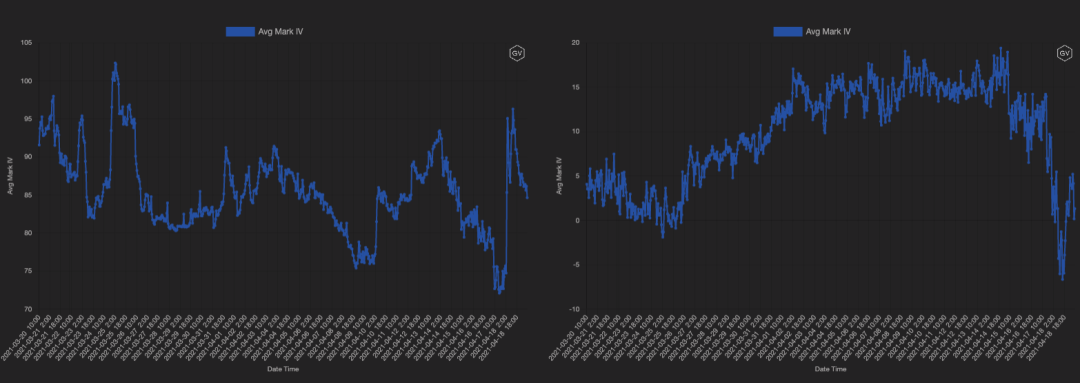

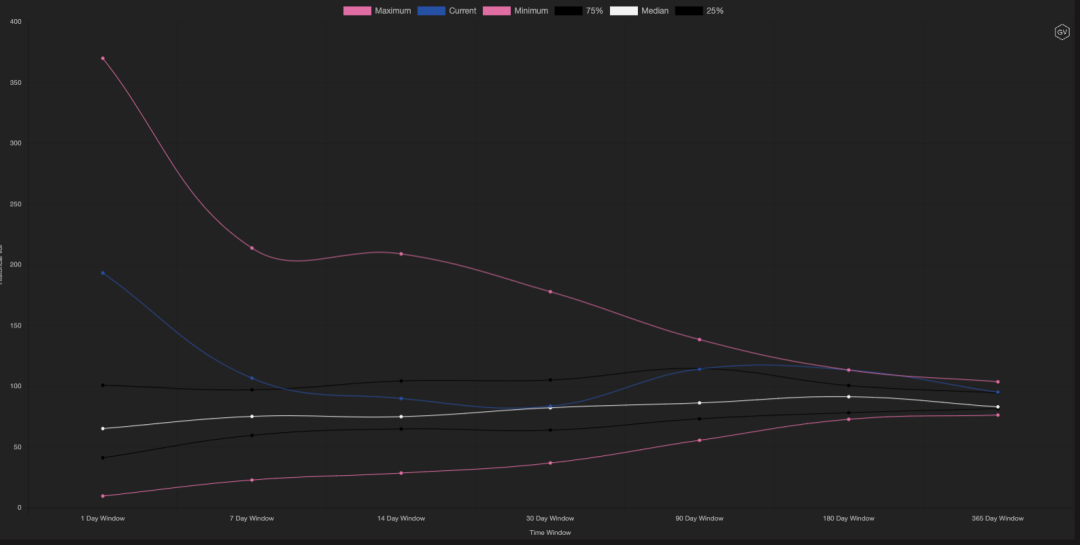

現貨價格的變化有效提升了比特幣日波動率,然而在7D、14D、30D的時間窗口下,比特幣現實波動率已經從歷史中位水平降低到50%分位。由於當下的市場處於歷史弱波動的市場區間,在短期內,期待可以持續的單邊極速行情似乎是不切實際的。

歷史波動率與現實波動率對比,截至4月18日18:00,數據來源:gvol.io

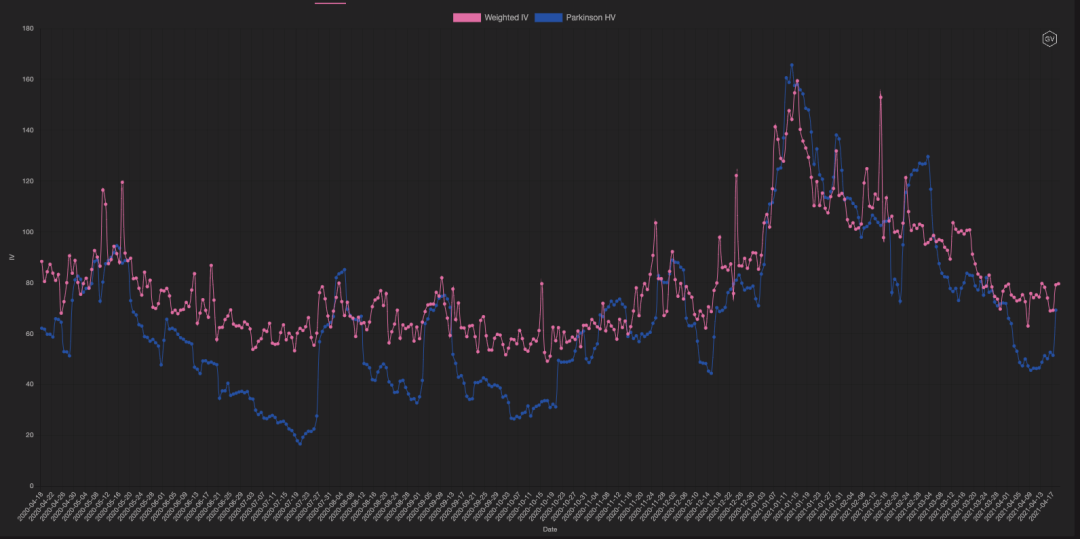

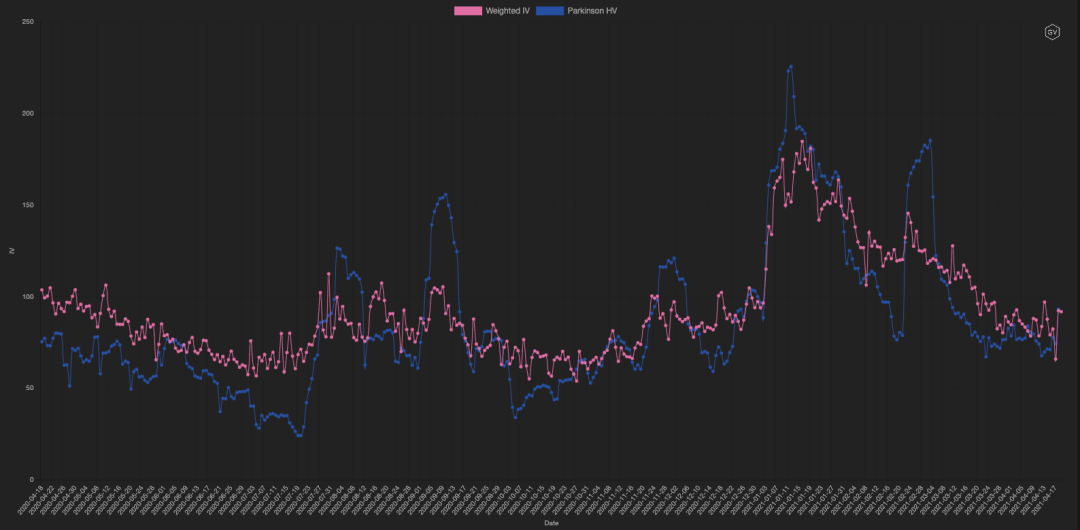

觀測上週波動率變化情況,比特幣期權隱含波動率相比於現實波動率出現明顯的溢價,超預期的市場變動使得期權交易者相對密集地交易期權,捕捉獲利機會。

歷史波動率與隱含波動率的對比,截至4月18日18:00,數據來源:gvol.i

以太坊

本次數字資產行情,以太坊的漲幅表現遠超比特幣。過去七天,以太坊期權市場非常活躍,非常值得關注的是,以太坊期權大宗成交的比例非常高,專業交易員正在以太坊上建立頭寸。與此同時,未平倉合約的穩定增長表明投資者對以太坊存在非常確定的投資需求。

以太坊期權成交量,截至4月18日18:00,數據來源:gvol.io

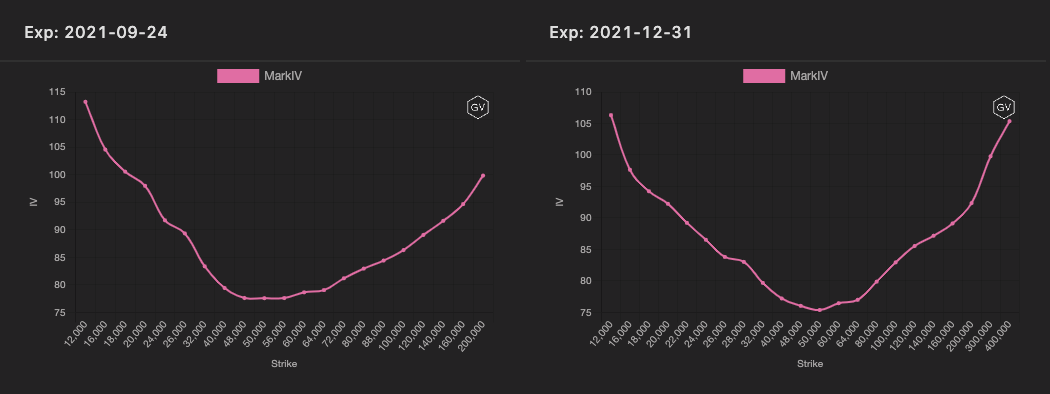

以太坊在快速下跌中,市場對看跌期權的需求迅速增加。交易層面對短期隱含波動率形態的影響立竿見影,以太坊隱含波動率曲面呈現出中性形態,而不是我們之前經常看到的右偏形態。

以太坊期權短期隱含波動率曲面變化,截至4月18日18:00,數據來源:gvol.io

由於DeFi、NFT 行情的火爆,以太坊市場還會迎來更多利好消息。長期而言,期權投資者正在為更多的上行波動定價。

以太坊期權遠期隱含波動率曲面變化,截至4月18日18:00,數據來源:gvol.io

上週,以太坊所有期限的隱含波動率最大差異不超過8%,曲線呈現扁平化,明確的升水結構似乎一去不復返了。通常扁平化的隱含波動率期限結構不會持續存在。如果現貨價格進一步暴跌,“Back”期限結構將會形成,如果數字資產市場再次復蘇,“Contango”的期限結構重新出現。

以太坊期權隱含波動率期限結構,截至4月18日18:00,數據來源:gvol.io

劇烈的市場波動引起比特幣隱含波動率的陡峭上行,現貨價格的下跌更是引起了投資者對看跌期權的爭奪,這一點完整地在偏度值上映射出來,隨著利好兌現,以太坊期權的偏度值又回落至負值。

以太坊期權隱含波動率(左)與偏度(右)過去1個月變化,截至4月18日18:00,數據來源:gvol.io

參照波動率的歷史分位圖進行觀測,過去一周,大多數短期和中期現實波動率窗口都保持在12個月的歷史中位水平。這樣的分佈與上週幾乎沒有差別。

歷史波動率與現實波動率的對比,截至4月18日18:00,數據來源:gvol.io

觀測波動率的歷史變化,兩者在上週呈現出幾乎重合的走勢,這說明在應對市場衝擊時,市場形成了很強的一致預期。

歷史波動率與隱含波動率的對比,截至4月18日18:00,數據來源:gvol.io

結論

正如我們上週週報所說,由於當下數字資產缺少明確的主線,因此對現貨價格上漲的持續性並不看好。市場的高點來自於市場的狂熱程度與樂觀者的非理性預期,市場的低點取決於理性投資者的價值判斷,而非理性的行為是難於預期的。未來建議投資者繼續關注流動性的邊際變化,謹慎看待山寨幣的投資價值。