進入2022年後,加密市場一直動盪不安,在經歷了年初一段時間低迷之後,加密市場終於在Super Bowl(超級碗)的助推下贏得了一段時間的回升,但隨著時間的推移,大眾對地緣政治不確定性的上升和對貨幣緊縮的擔憂使得加密市場又開始萎靡不振。

縱觀整個市場,雖然加密貨幣的整體價格並不盡人意,但穩定幣在整個行業中的使用量越來越大,其波動性越來越小。與此同時,由於各大交易所都爭奪美國市場,不過Coinbase所佔據的市場份額並沒有受到影響,全球整體呈現飆升趨勢。除此之外,在穩定幣、流動性、衍生品等方面,市場也反映出了一些積極的信號。

隨著投資者對美聯儲政策的擔憂日益加劇,加密市場在當下時期又會做出哪些反應?未來的市場趨勢將是何種走向?本文就將對當前的市場形式進行深度分析,並對未來趨勢進行解讀。

來源:Medium

作者:Kaiko

編譯:陳一晚風

價格變動

復甦跡象再次湮滅,風險資產進入動盪時期

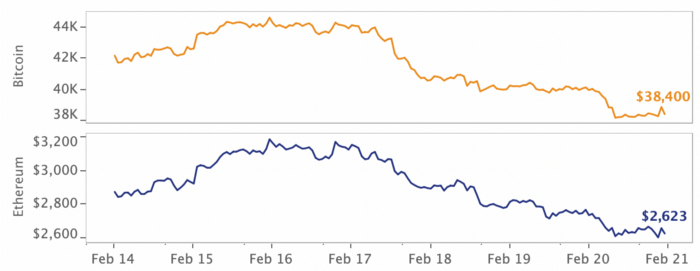

繼超級碗之後,比特幣一度穩定在42000美元以上,但在近一周的時間,其價格又開始下滑,跌破40000美元。

在近一周的比特幣下跌之前,加密貨幣市場仍在超級碗影響下保持穩定中性,且通脹數據顯示同比增長7.5%,這令傳統市場和加密貨幣市場都感到震驚,因為交易員已經消化了快速加息的前景。除了通常由宏觀引起的波動之外,加密貨幣行業還被美國執法部門從一個不太可能的二人組追回35億美元美元的被盜比特幣的消息所吸引。另一邊,幣安向福布斯投資2億美元,這對大多數人來說都難以置信,因為幣安曾以誹謗罪起訴《福布斯》。最後就是畢馬威,世界上最大的審計師之一宣布將把比特幣添加到它的資產負債表中。而隨後,由於地緣政治不確定性上升和對貨幣緊縮的擔憂,風險資產開始進入動盪時期。

比特幣跌破4萬美元的心理水平,以太坊跌破2800美元,失去了月初以來的所有收益。儘管表現優於更廣泛的加密市場和元宇宙相關股票,但引領2月份脆弱的加密復甦的元宇宙代幣也失去了吸引力。在監管方面,BlockFi與美國證券交易委員會(SEC)達成了1億美元的和解協議,加拿大批准了34個加密錢包,這些錢包與領導的反對該國疫苗授權的抗議活動的資金有關。與此同時,摩根大通成為第一家在元宇宙推出的銀行。

不同DEX的穩定幣價格效率參差不齊

流動性對於穩定幣來說非常重要,以維持其1:1美元錨定。在中心化交易所,穩定幣的價格發現過程發生在數百個市場和直接美元對中,由做市商提供充足的流動性。在DEX上,穩定幣池是最受歡迎的流動性池之一,儘管由於流動性低、交易時間慢和缺乏直接的美元市場而存在更大的脫鉤風險。

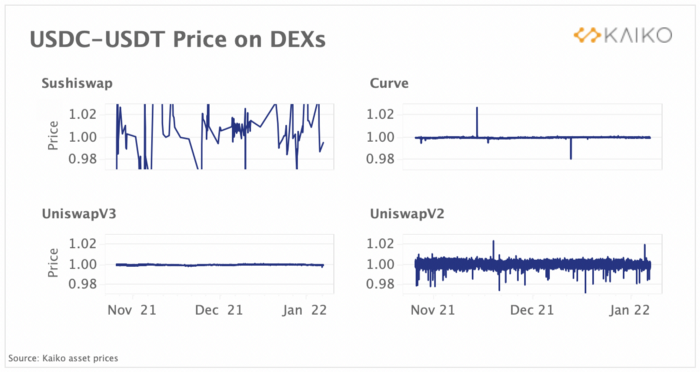

例如,1月28日,穩定幣Terra USD(UST)和Magic Internet Money(MIM)在主要DEX上遭遇了流動性危機,隨著交易員迅速拋售所持資產,導致兩者都脫離錨定。為了更好地了解DEX穩定幣的流動性,我們繪製了四個USDC-USDT流動性池的15分鐘成交量加權平均價格(VWAP),這些流動性池在所有DEX中擁有最高的交易量。

我們觀察到USDC-USDT價格在Sushiswap上變化最大,在UniswapV3上變化最小。

Sushiswap的交易量和交易數量相對較低,這表明套利者的行為並沒有像預期的那樣維持1:1錨定。 Curve是針對穩定幣掉期優化的DEX,是Uniswap V3的緊密競爭對手,兩個穩定幣池都表現出低波動性,表明價格發現效率很高。

我們還可以觀察到Uniswap從V2升級到V3是如何強烈影響價格效率的。為V3引入“集中流動性”以及0.01%的費用使高效的穩定幣池成為可能,使DEX成為Curve的強大競爭對手。

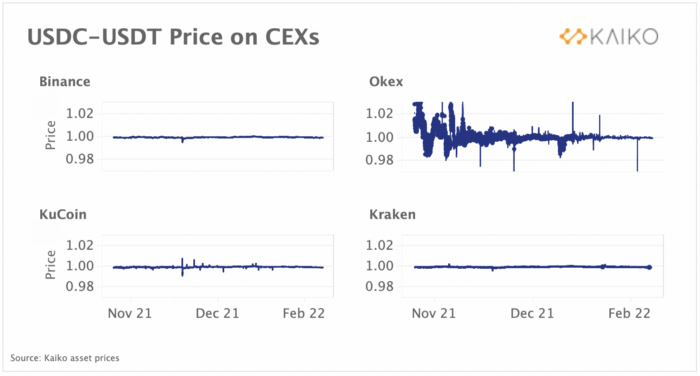

DEX穩定幣的流動性與CEX相比如何?我們繪製了最高交易量的USDC-USDT對,以了解CEX價格發現過程的變化。總體而言,相同穩定幣對的流動性在CEX上的變化較小,但歐易OKX除外。然而,Uniswap V3和Curve的價格波動幅度與Binance、KuCoin和Kraken相似,這表明DEX的流動性已經顯著成熟,現在可以與CEX相媲美。

Bitfinex交易所代幣創下歷史新高

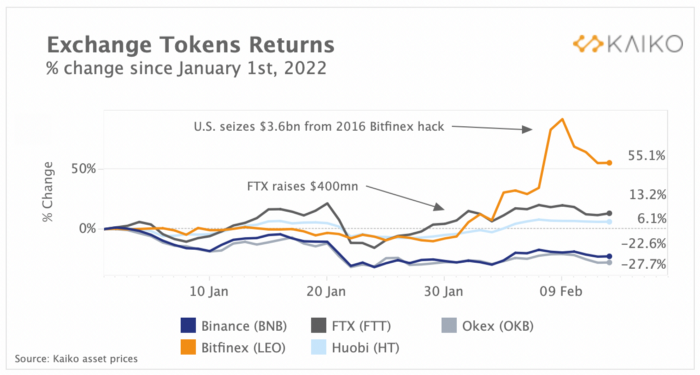

交易所發行的加密貨幣,使持有者能夠從較低的交易費用中受益,對新幣上市進行投票,並獲得被動質押獎勵。自今年年初以來,其表現優於加密行業的其他部門。為了更好地理解這一趨勢,我們繪製了Binance、FTX、Huobi、Bitfinex和歐易OKX的代幣圖表。雖然交易所代幣為持有者帶來了實實在在的好處,但它們也可以作為交易所成功的衡量標準,並且通常與新聞事件相關。

Bitfinex的LEO代幣和FTX的FTT取得自年初以來的最大漲幅,分別上漲了69%和18%。在美國司法部從2016年Bitfinex黑客事件中查獲近36億美元後,Bitfinex的LEO創下歷史新高。該代幣最初是在黑客攻擊後為Bitfinex再融資而發行的,並承諾如果資金被收回,交易所將使用它們回購代幣並銷毀它們。在交易所最近的4億美元融資後,FTX的代幣獲得了收益,使其估值達到320億美元。

元宇宙加密代幣的表現優於股票

近期,遊戲平台Roblox跟隨Meta(前Facebook)報告了令人失望的收益,單日暴跌超過25%。自本月初以來,Meta的股價已下跌超過30%,這表明投資者對該公司轉向元宇宙缺乏信心。相比之下,與元宇宙相關的加密代幣,包括去中心化遊戲、NFT 和虛擬世界的交集表現更好。

自本月初以來,Gala Games的GALA上漲了27%以上,此前該平台宣布將在明年投資50億美元來增加其NFT產品並建立一個主題公園。在與三星合作提供數字收藏品後,ThetaNetwork的代幣THETA在2月份仍上漲了3% 。 Decentraland的MANA和Axie Infinity的AXS在拋售後失去了部分收益,下跌了3%。

市場規模變動

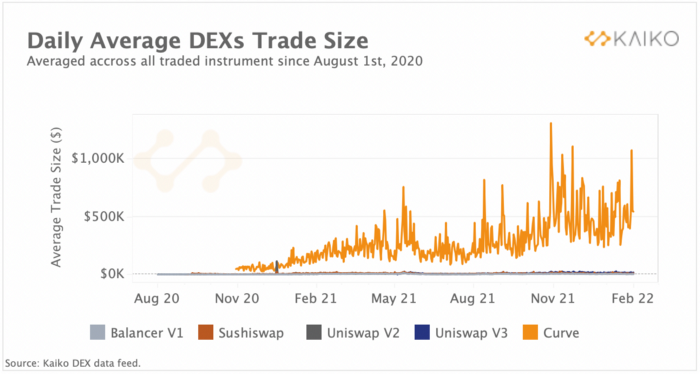

Curve平均交易規模突破100萬美元

Curve是最受歡迎的穩定幣掉期去中心化交易所之一,因為其獨特的流動性機制可以比競爭對手更有效地發現價格。 DEX吸引了尋求在沒有滑點風險的情況下交換穩定幣的大型交易者,並且今天擁有所有流動資金池中最高的平均交易規模。 11月,Curve的日均交易規模首次突破100萬美元,目前仍遠高於2021年的平均水平。

總體而言,與其他DEX相比, Curve的交易量仍然相對較低,但它在大型穩定幣掉期中找到了利基。儘管市場份額相對較低,但Curve在以太坊上的DeFi總價值鎖定(TVL)中佔有最大份額(13%),是Uniswap的TVL的兩倍多。

相比之下,其他DEX的平均交易規模很小,從5美元到2.5萬美元不等,儘管它們遠高於CEX的交易規模。高昂的以太坊交易費用使DEX的交易對許多零售交易者來說過於昂貴,從而導致交易規模大。

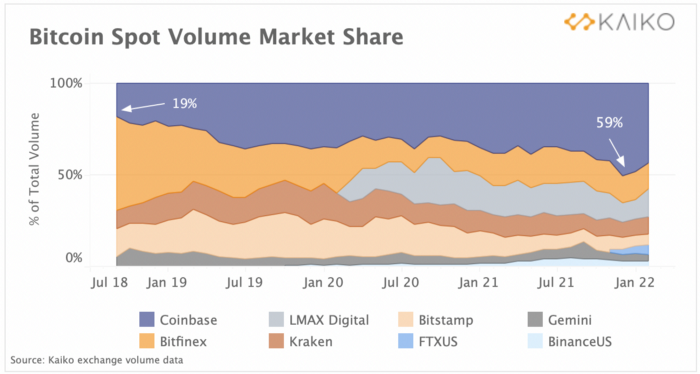

交易所爭奪美國市場,Coinbase市場份額飆升

隨著Binance和FTX等全球巨頭推出受監管的美國分支機構,旨在迎合更多機構類型的交易者,對龐大的美國加密貨幣市場的競爭正在升溫。從主要受監管交易所的比特幣美元現貨市場份額中可以觀察到,Coinbase的市場份額最近在12月創下近60%的歷史新高,然後在1月回落至51%。飆升是由於在Omicron拋售和低交易量假日季節期間Coinbase的BTC-USD市場的強勁交易活動。 Bitfinex的市場份額從2018年的50%以上大幅下降到2022年的14%。相比之下,LMAX Digital和Kraken大多設法保持了份額。

儘管過去幾個月大力投資於美國的擴張,但Binance.US和FTX.US的交易量仍然相對較小。然而,FTX.US似乎獲得了一點吸引力,在短短幾個月內就超過了Binance.US(3%)和Gemini (4%)。

與2020年相比,Coinbase在2021年上市的新加密資產數量是2020年的五倍。從歷史上看,Coinbase在向其平台添加新資產方面一直相當保守,但該交易所的策略在2021年轉變為更密切地模仿其競爭對手,如Binance和FTX,後者採用快速上市策略。幣安在2021年以更快的速度上市資產,儘管與上一年相比上市有所下降。 Coinbase的新上市方式符合投資者對山寨幣日益增長的興趣,以及來自去中心化交易所(DEX)的日益激烈的競爭,後者允許任何人在未經許可的情況下上市代幣。

然而,這也恰逢中心化交易所越來越多地參與風險活動。 Coinbase、Binance、FTX和Crypto.com等主要交易所的風險投資部門是新興加密生態系統的最大投資者之一,其中包括提供在其平台上上市的代幣的項目,這會造成潛在的利益衝突。

訂單簿流動性

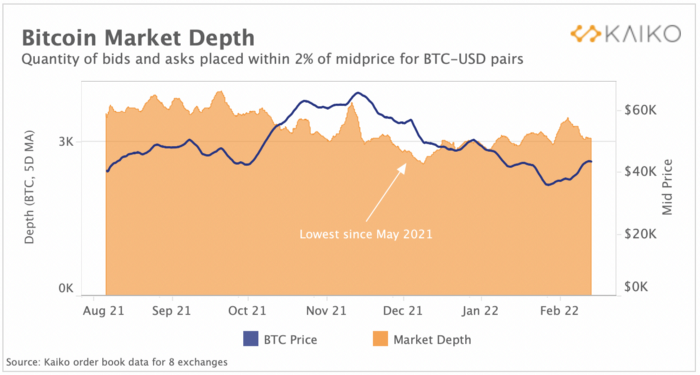

比特幣市場深度在12月暴跌後恢復

在12月初跌至7個月低點後,比特幣的市場深度在過去一個月有所改善。上面,我們繪製了8個交易所匯總的原生BTC單位中間價2%以內的買賣數量。我們觀察到比特幣市場深度自去年8月以來呈下降趨勢,但趨勢在12月底發生逆轉。整個1月份,儘管比特幣價格下跌,但市場深度穩步攀升,這表明做市商的流動性正在回升。總體而言,過去幾個月的交易量明顯下降,這可以解釋流動性下降的原因。

2022 年點差波動率下降

儘管在1月份出現了多次波動,但以平均買賣價差衡量的流動性與一年前相比要穩定得多。上圖,我們繪製了2022年1月和2021年1月主要交易所的平均買賣價差。去年1月是比特幣存在最不穩定的月份之一,其特點是創紀錄的牛市行情和幾次大幅回調,導致價差大幅飆升。一年過去了,我們可以觀察到每個交易所的市場總體上要平靜得多。 Bittrex和Gemini的平均點差下降幅度最大,超過5個基點。

衍生品

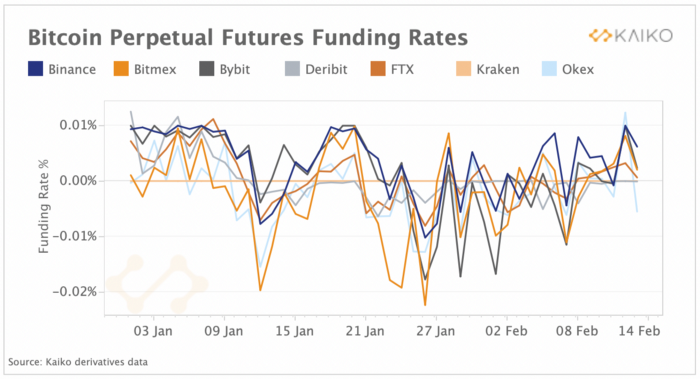

資金利率回歸中性

比特幣的永續合約融資利率在轉為負值並觸及1月份拋售以來的最低水平後重新進入中性區域。資金費率是持有多頭頭寸的成本,也是衡量整體市場情緒和看漲需求的指標。當它們為負時,這意味著空頭正在支付多頭以保持頭寸,而看漲需求減弱。除歐易OKX外,所有交易所的資金在2月初重置為中性。比特幣永續合約未平倉合約保持相對穩定,徘徊在90億美元左右,這表明槓桿率相對較低。

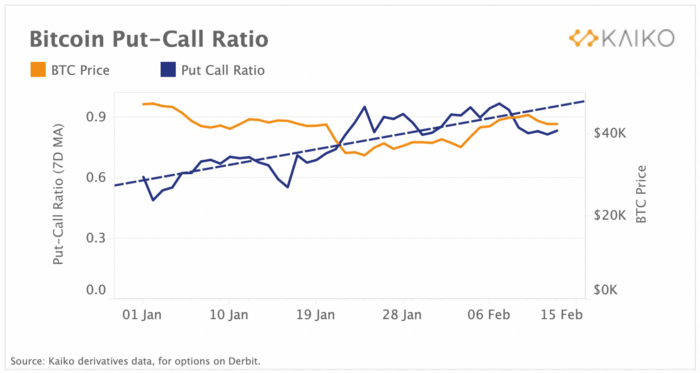

與此同時,看跌期權比率在過去半個月繼續上升,表明期權市場的情緒偏於看跌。

該比率是通過計算看跌期權(看跌質押)和看漲期權(看漲質押)的交易量比率來計算的,當它上升時,表明對看跌押注的需求正在增加。上個月看跌期權的需求相對於看漲期權的需求一直在增加,因為交易員尋求保護免受波動和風險情緒下降的影響。

宏觀趨勢

通貨膨脹率達到40年高點

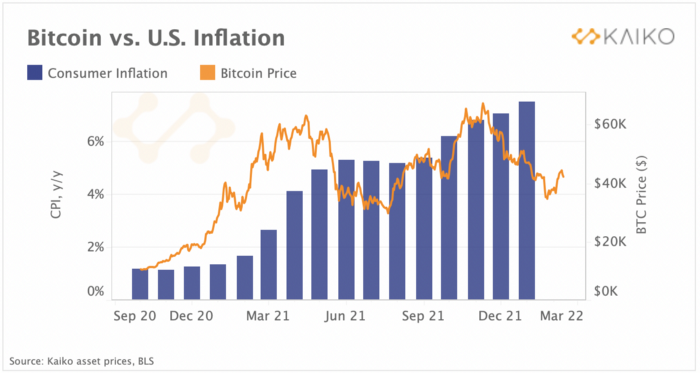

美國1月份通脹攀升7.5%,再創數十年新高,且幾乎沒有緩和跡象。這一增長超出了市場預期,並受到商品和服務成本上升的推動,這是通脹壓力擴大的一個跡象。我們可以觀察到,在去年11月脫離錨定之前,BTC在去年大部分時間裡一直與成本上漲同步。在通脹持續飆升的同時,加密資產與科技股一起下跌,因為美聯儲采取了鷹派轉變,不再使用“暫時性通脹”一詞,並開始縮減每月的債券購買規模。

儘管過去一個月比特幣與股票的相關性略有下降,但整體宏觀背景似乎對風險資產不利。高通脹數據和緊縮的勞動力市場支持美聯儲在3月份大幅加息50個基點,而不是標準的25個基點加息。

然而,隨著全球央行正以更加同步的方式退出新冠疫情時期的貨幣刺激措施,人們對政策錯誤收緊導致放緩的擔憂正在加劇。美國消費者信心在2月初跌至10年來的最低水平,表明需求已經減弱。

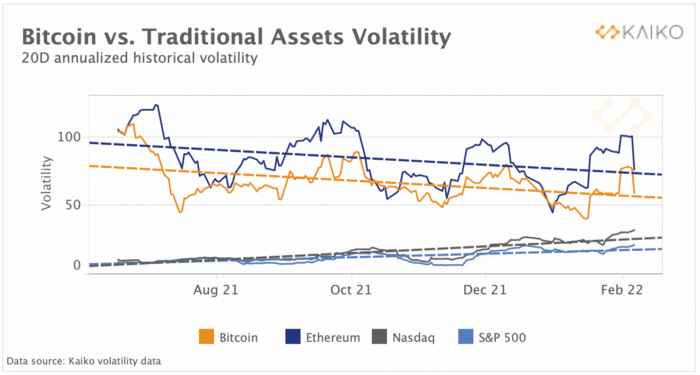

隨著擔憂加劇,波動性擾亂股市

過去幾週,美聯儲的鷹派立場和飆升的通脹壓力導致股市波動加劇。上面我們繪製了比特幣、以太坊和美國主要股指的20天滾動波動率圖。我們觀察到比特幣和以太坊的波動性在1月份都出現了飆升,但與夏季相比仍然較低。相比之下,自去年7月初以來,以科技股為主的納斯達克100指數和更廣泛的標準普爾500指數的波動性一直在穩步上升,因為交易員對2022年加息的預期從接近零上升到多達七次。

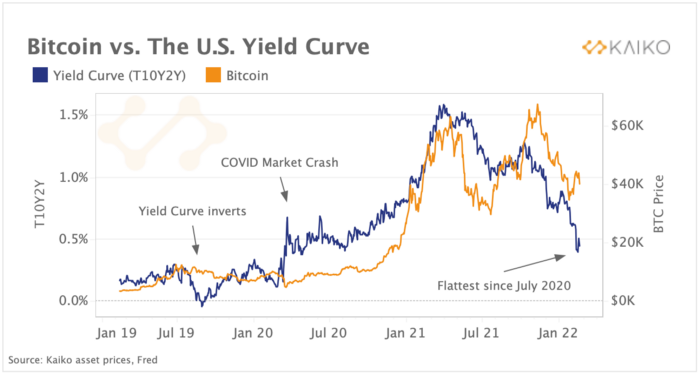

收益率曲線趨於平緩至2020年以來的最低水平

美國收益率曲線(10年期國債收益率與其2年期國債收益率之間的差距)上週趨平至僅40個基點,為2020年7月以來的最低水平。通常,收益率曲線為負數或倒掛被視為經濟衰退的指標而從歷史上看,正(陡峭)的收益率曲線與更強勁的經濟活動和股市反彈相關。我們觀察到,儘管收益率曲線距離反轉仍有50個基點,但自10月以來一直在迅速趨平。這一趨勢表明,人們對美聯儲政策錯誤的擔憂日益增加,預計隨著經濟增長放緩,將出現激進的緊縮政策。儘管股市波動和地緣政治緊張,美聯儲仍持有由於美國通脹沒有緩和的跡象,其鷹派政策表現強勁。 1月份美國PPI(即生產商為其商品和服務獲得的價格)同比上漲9.7%,這表明企業正在提高價格。