2021年,是以Solana為代表的新公鏈崛起的時代。隨著SOL價格節節攀升,一路不回頭,很多人開始將Solana和以太坊進行比較,認為Solana是新一代的“以太坊殺手”。不過,以太坊上的軟件工程師MichaelMcGuiness則認為,很多人在比較時忽視了一個重要的因素,那就是經濟可持續性(EconomicSustainability)。

MichaelMcGuiness提出,大多數人似乎不知道Solana的交易費用實質上是由炒作和風投機構補貼的。此前Reddit用戶Liberosist在文章《為什麼Rollup+數據分片模式才是實現高擴展的唯一解決方案》中,就基於TokenTerminal和StakingRewards的數據計算出,Solana此前長時間的手續費收入約為1萬美元/天,隨著投機炒作的不斷升溫,這一數據已經增加至10萬美元/天,即每年3650萬美元;然而,Solana實際上為驗證者提供了高達40億美元的超高獎勵。以收入和支出相比較,Solana淨虧損99.2%。

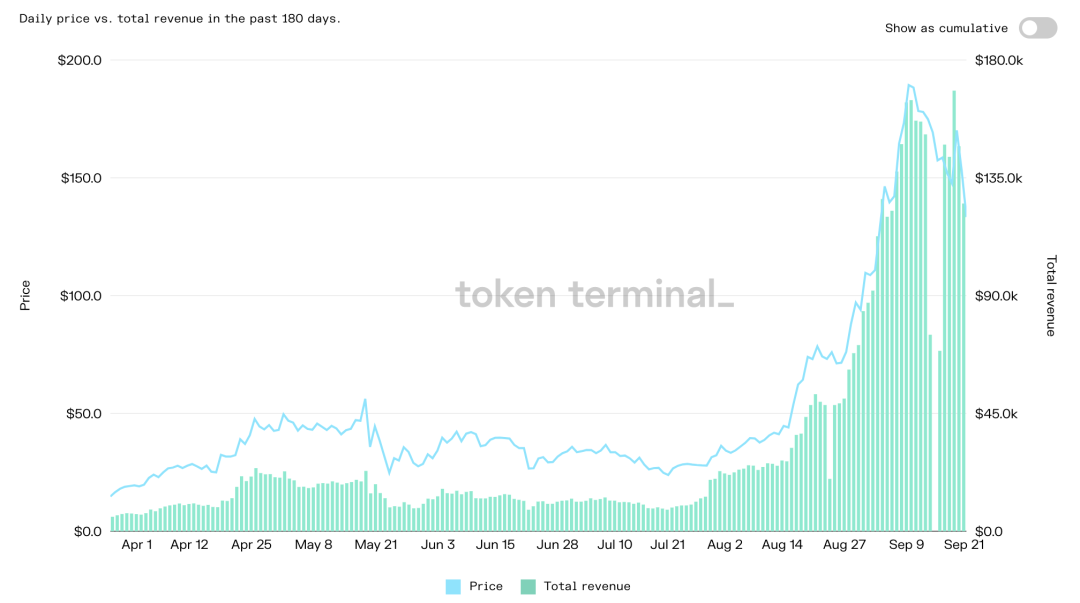

具體數據是怎麼來的呢?下面我們也可以自己動手算一下當前的。在TokenTerminal上,我們找到Solana上手續費收入的相關情況。從圖中可以看到,就收入最高的一天9月19日來計算,當天的手續費約為168300/170≈1000SOL,則一年的收入則為約36.5萬SOL。

Solana網絡收入byTokenTerminal

與此同時,我們需要給驗證者支付多少獎勵呢?根據Solanabeach.io的數據,當前質押的SOL總量約為3.873億,而根據StakingRewards的數據,質押的年化利率為6.6%,則需要支付的獎勵總額為3.873*6.6%=0.256億SOL。收入36.5萬,支出2560萬,需要增發的量還是非常大的。這裡需要注意,事實上網絡收入的一部分(一半)是要銷毀的,剩餘的才會分配給驗證者。這樣計算,支付獎勵中增發的比例為99.29%。這個數據來看,確實是比較不可持續的,只有靠SOL價格不斷拉升,不斷人新資金投入進來才能持續下去。

Solana質押數據bySolanabeach

注意:鎖倉的SOL也可以參與質押

當然,我們可以說Solana可以通過高TPS從增加交易數的角度來提高手續費收入。理論上,雖然單筆交易手續費依舊很低,但是TPS高到一定程度,總體手續費收入就能覆蓋支出。且不說有沒有那麼多交易需求,但目前來說Solana似乎已經達到容量限制,這阻礙了其通過提高TPS解決經濟可持續性問題的能力。那麼,實際上唯一的選擇是提高交易費用。而在其他條件不變的情況下,交易費用必須高出115倍才能使網絡達到收支平衡。

不過需要注意的是,網絡不一定非要讓收入與支出持平,讓支出大於收入(代幣總量不斷通脹)也是非常正常的。只不過,低通脹率,對於網絡的經濟可持續性有非常大的好處,對於PoS網絡尤其如此。通常來說,低通脹率有利於代幣價格提升,從而提升網絡的安全性(代幣越高,攻擊者攻擊成本越高),從而帶來更好的可持續性,最終帶來更多的用戶。

MichaelMcGuiness認為,從長遠來看,所有L1代幣都將採用與100年來資本資產相同的估值方式,也就是未來現金流的現在價值。

我們可以將PV簡寫為利潤的倍數,其中利潤=交易費用-安全支出。

對於Solana,現在的利潤基本上就是-40億美元;而對於合併後的以太坊,即真正轉為PoS的ETH2.0,利潤將為40-70億美元,約為當前市值的1-2% 。

然而,從當前的市值來看,以太坊流通市值約為3660億美元,Solana約為443億美元,已經超過以太坊的10%。 MichaelMcGuiness認為,這是不合理的,因為ETH由於其優越的去中心化、安全性、銷毀通縮等屬性,應該為其分配更大的貨幣溢價。但這並不是說SOL沒有價值。以太坊上高昂的手續費一直為人所弊病,勸退很多用戶,而Solana則是讓數百萬用戶加入到低手續費的DeFi和NFT生態中。

從經濟可持續性角度看,Solana鏈上的費用可能不得不上漲,而Solana主打的恰恰就是低手續費。要么開源,要么節流,Solana終究要想辦法解決問題。投機的熱潮總會冷卻,Solana如何應對冷靜下來的市場,值得思考。

當然,這類觀點肯定會引發爭議。網友JamesMcAvity認為,只盯著手續費看,而忽視了用戶獲取是非常短時的。對於他來說,這是風險投資,而非價值投資。

也有討論是圍繞VC鏈展開的。有觀點認為,Solana是VC推起來的鏈。有人質疑,Solana上可沒有像a16z那樣的風投巨頭,怎麼算是VC鏈。對此,網友Bandit.eth認為,我們需要區分VCmoney和VC鏈。兩者的區別在於,什麼時候進場以及VC有什麼樣的影響力。在Bandit.eth給出的圖表中,我們可以看到,結合各種數據源,截止今年5月,以太坊上80%的ETH是通過公募(藍色)的形式分發給投資者的,而Solana上,公募的比例非常低,即使有一部分是通過社區分發(淺綠色),但佔據大頭的絕對是Insiders(橙色),其中包括各種團隊、公司、VC購買的代幣。從圖表來看,相信大家能有比較直觀的感受。

當然,VC持幣比例高也不一定就是不好。但是,VC持有的大量代幣最終還是會有一部分需要套現轉移給新入場的投資者。手握籌碼,VC們更能拿得住,但是拋售的時候也是更加果斷無情、更加有套路。