2022.2.21-2.27

Part.1 Insight

作者:Momir

編輯:James

本文僅做行業學習交流之用,不構成任何投資建議

DEX聚合器:鏈上交易的未來

與Web2.0同行,為何我們需要聚合器?

在Web 2.0和Web 3.0中,有一點是共通的,那就是用戶對提高便利性,減少搜尋成本的產品和工具的需求。

例如,亞馬遜就通過為客戶在線購買商品和服務創造便利的體驗,優化了成本和交貨時間,同時創建一個全球市場,使買家和賣家都受益,從而建立了一個帝國。經管降低准入門檻和增加競爭會以犧牲傳統商業模式為代價,但由於它提高了零售客戶的生產力和購買力,對宏觀經濟是有利的。

在亞馬遜這類應用不存在的平行世界中,想在網上購買特定產品的客戶將不得不瀏覽不同的商店,與多個前端互動,並且花費大量時間比較不同供應商提供的價格和質量等。

出於這類的原因,客戶更喜歡與亞馬遜而不是個別商店交互,同樣Web 3.0用戶也更喜歡與聚合器而不是個別智能合約互動。鏈上產品種類越複雜,用戶對聚合器層的需求就越大。

如今聚合器的重要性有多大?

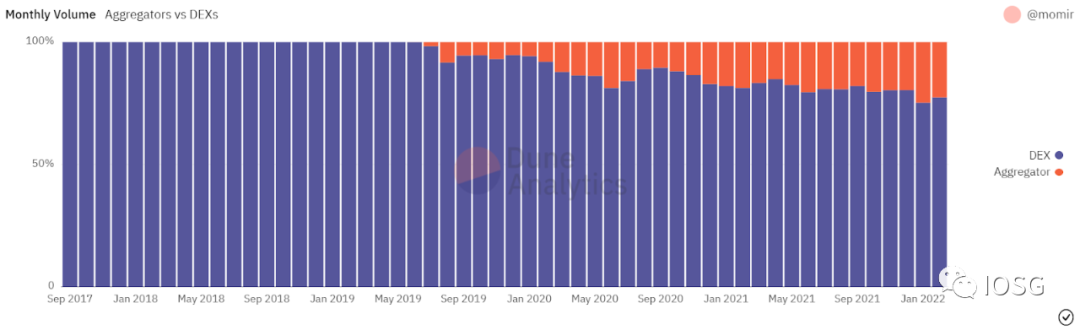

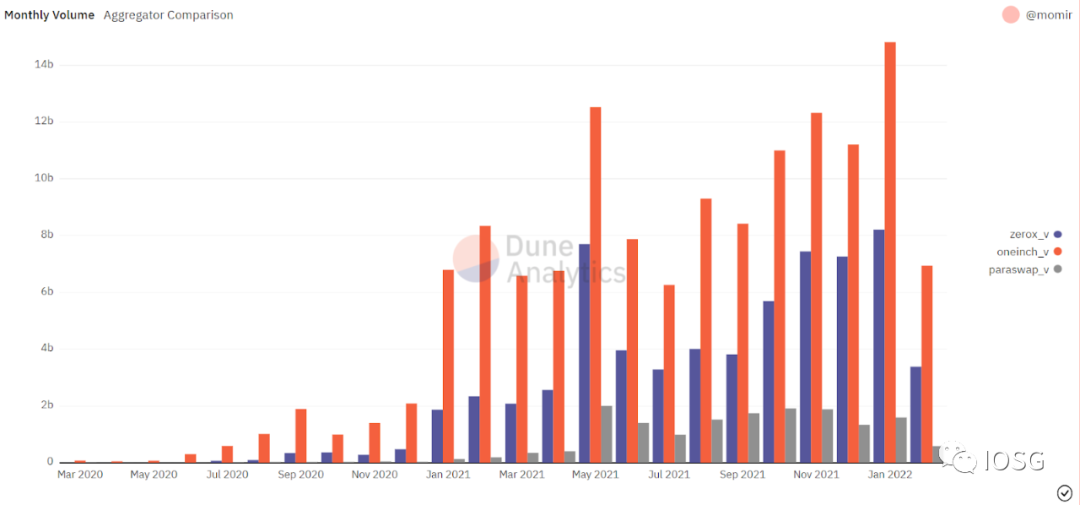

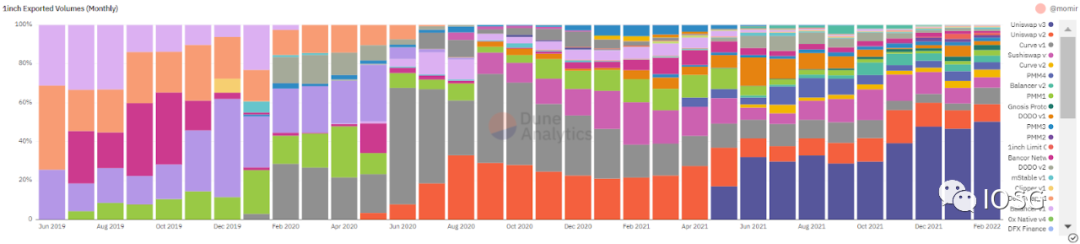

來源: https://dune.xyz/queries/428905

如上圖所示,每月大約20%的鏈上交易量是通過DEX聚合器產生的,並且有著明顯的增長趨勢。這個數字需要引起更多重視的原因,一方面是因為一般聚合器代表的是非機器人交易量(超過70%的聚合器交易量是由非機器人交易者產生的)。另一方面則是因為機器人交易量約佔鏈上交易總量的50%,這意味著普通交易者產生的交易量幾乎有1/3是通過DEX聚合器進行。

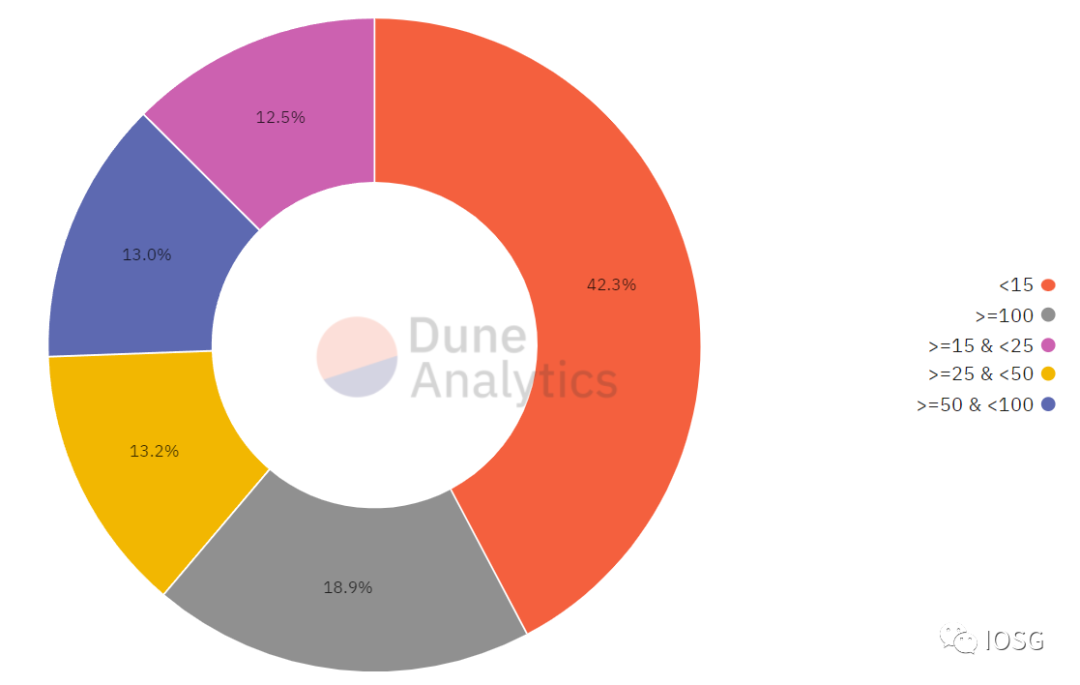

為了支持這一說法,我們使用交易頻率作為機器人交易的代理。假設機器人的交易頻率比普通交易者高得多,那合理的推測是每天交易少於25次的地址很可能是普通交易者,而相對保守的推測是,每天交易高於25次的可能是機器人交易者,超過50次的幾乎肯定是機器。

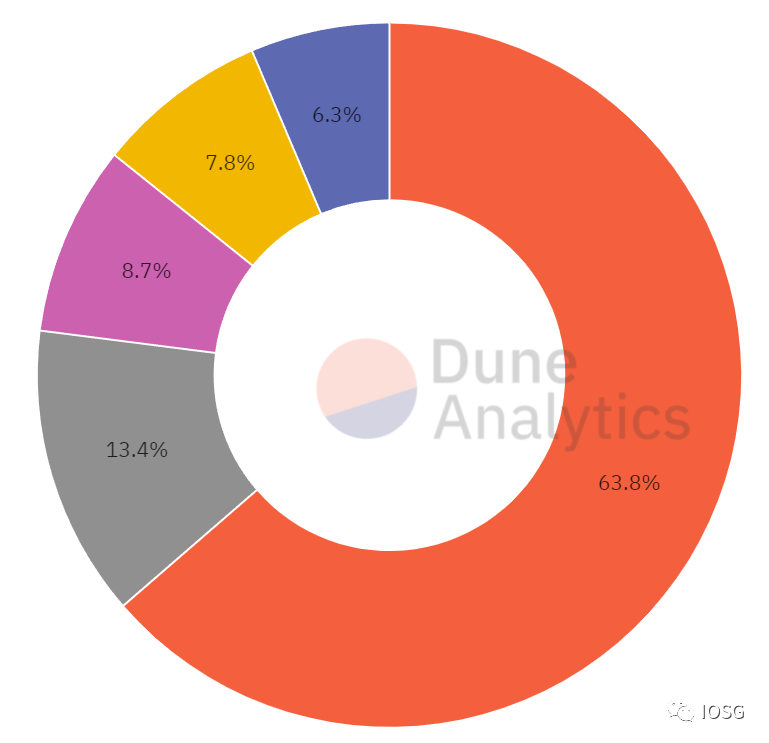

按照這種分類,如下面的餅圖(上)所示,超過72.5%的聚合器交易量是由非機器人地址產生的。另一方面,下方的圖表顯示了鏈上交易總額,其中約54.8%的鏈上交易量是由非機器人產生。

不同用戶群體的總交易量(以太坊,過去3個月數據),來源:https://dune.xyz/queries/429061/817641

聚合器的主要功能

聚合器基本上主要執行兩個簡單的功能:

檢索便利執行質量

前者指的是在某些情況下,用戶也可能有意購買一些在他不經常使用的交易所上發售的代幣。而通過Matcha或類似1inch的聚合器,用戶可以直接跳過反复尋找新代幣上市的場所這個步驟,直接購買任何鏈上代幣。

這些引擎不僅幫助用戶找到新上市的代幣,而且還確保任何交易以最佳方式執行。

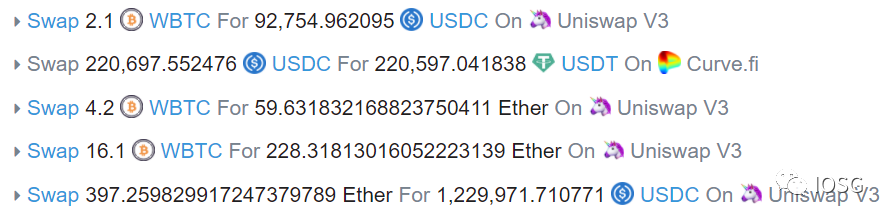

例如,下面是通過1inch執行的一筆交易。 1inch沒有簡單地在一次交易中把20多個WBTC兌換成USDC,而是通過多次兌換,多次跳空,包括四種不同的代幣,來為交易者提供最佳的滑點和gas費。

來源:https://etherscan.io/tx/0xe1d77f0a443f1ae130ec82b6f05f4675e735cc36a05cf629a29d12fc4250b473

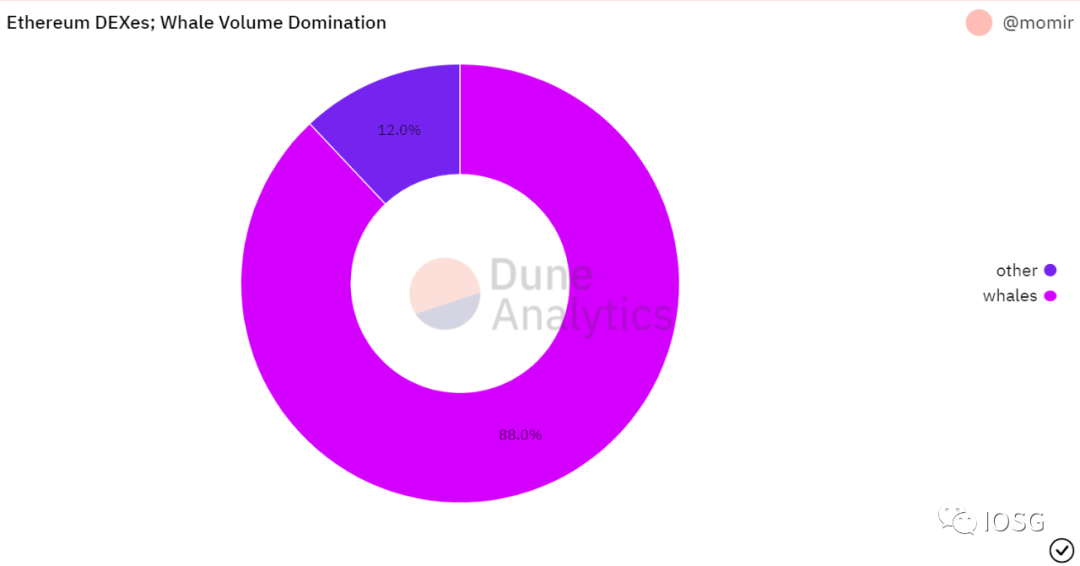

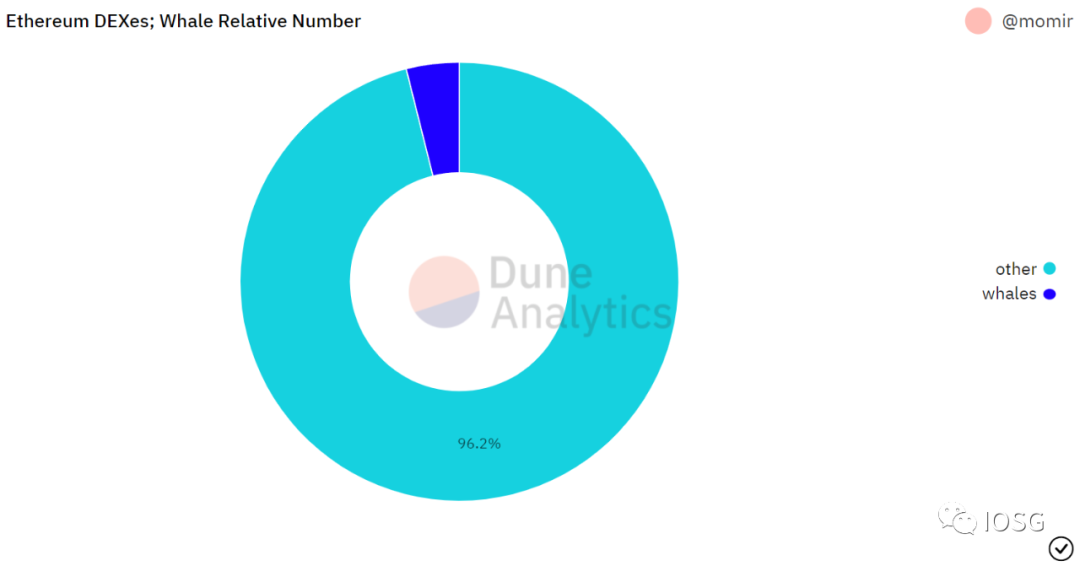

由上面的例子可見,聚合器對巨鯨的交易十分有用。考慮到巨鯨儘管佔DEX用戶的比例不到4%,但幾乎促進了90%的鏈上交易量,這一點不應該被忽視。

來源: https://dune.xyz/momir/DEX-Users

聚合器領域的領跑者是誰?

在比較不同的DEX聚合器的性能之前,我們首先應該注意到對它們進行基準比較是非常困難的。

因為聚合器使用不同的方法來記錄鏈上數據,在指標標準化之前比較它們的性能可能會使得結論不准確。

典型地,不同聚合器測量交易量的方法是各自為政的。例如,一個用戶可能選擇購買價值1000美元的ETH,然而由於跳空交易,這個操作可能會產生超過1000美元的交易量。因此,我們有兩種不同的方法來衡量交易量:

一些聚合器只從用戶角度來衡量交易量,如在上例中,他們會計入1000美元。其他聚合器則會將所有的跳空交易作為他們的交易量來計算。

考慮到我們關注的是聚合者的潛在商業模式、定價能力和收入潛力,我們選擇根據第一種方法對數據進行標準化。這也因為聚合者只能對用戶產生的交易量進行貨幣化,而跳空交易將不在其定價範圍內。

所以我們先對那些指標誇大的聚合器數據進行了清洗。然後,我們對1inch、0x API和Paraswap等協議以及Cowswap、Metamask和Matcha等面向終端用戶的產品進行了區分。

前一組協議除了為各種應用程序提供與DEX互動的API外,還建立了自己的應用程序。 1inch和Paraswap支持同一品牌下的前端,而0x創建了另一個品牌Matcha,它依靠0x的API來促進交易活動。

雖然區分Matcha活動與0x API總活動是可以實現的,但目前我們還無法做到對1inch API與1inch前端,或Paraswap API與Paraswap前端活動的拆分。因此,在下文提到1inch和Paraswap時,我們假定數據是通過他們的API產生的總活動量。

0x API, 1inch & Paraswap

概括性的來講,0x API, 1inch, and Paraswap 為面向終端用戶的應用提供直達鏈上流動性的窗口,也同時專注於算法優化,為交易員提供最好的體驗。

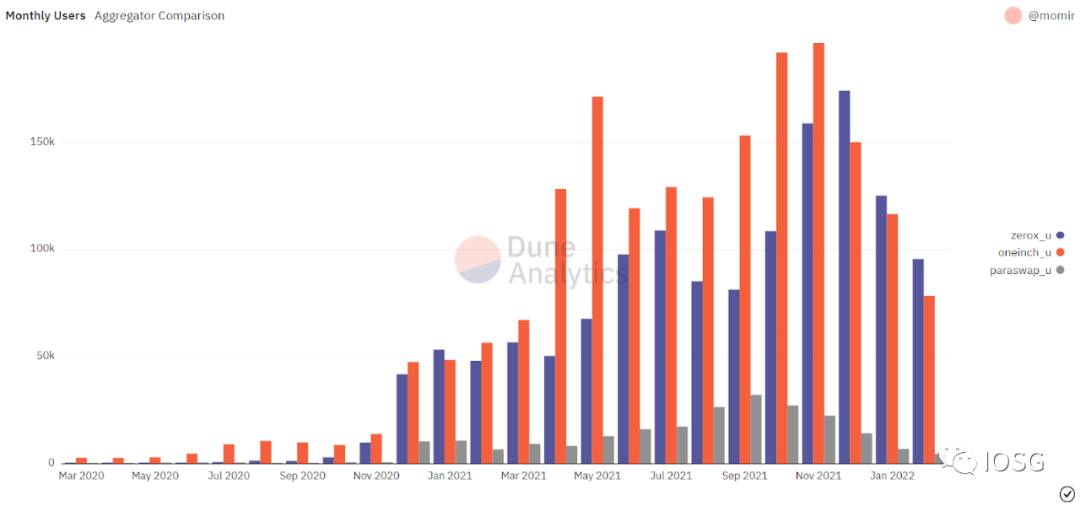

從用戶數量上來說,1inch是目前最具競爭力的。然而,自從去年12月,0x API相對1inch在這段時間獲得了更多的用戶數量。不過,即使不再是最多用戶青睞的API,1inch API依舊是最大交易量的聚合期,實際上巨鯨還是傾向於使用1inch。

來源: https://dune.xyz/queries/262785/805765 & https://dune.xyz/queries/262785/805732

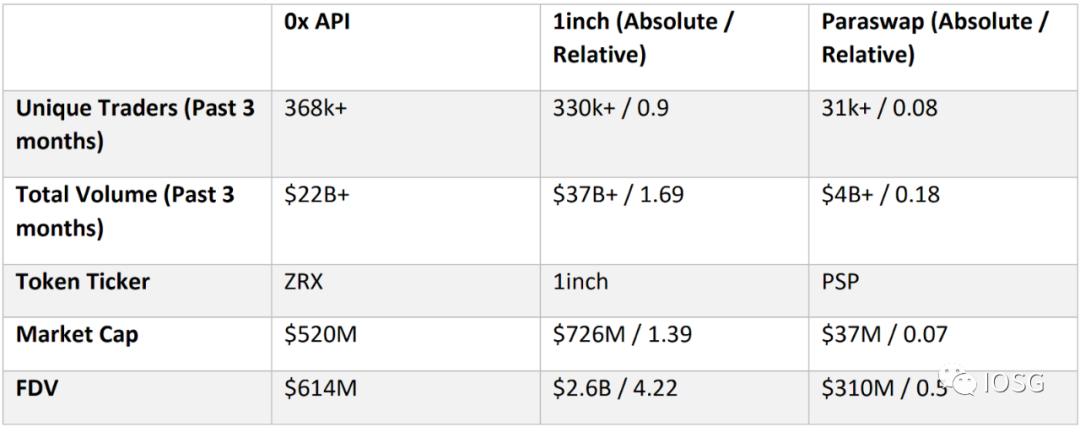

來源: IOSG Ventures; Dune Analytics & Coingecko

Metamask Swap, Matcha & Cowswap

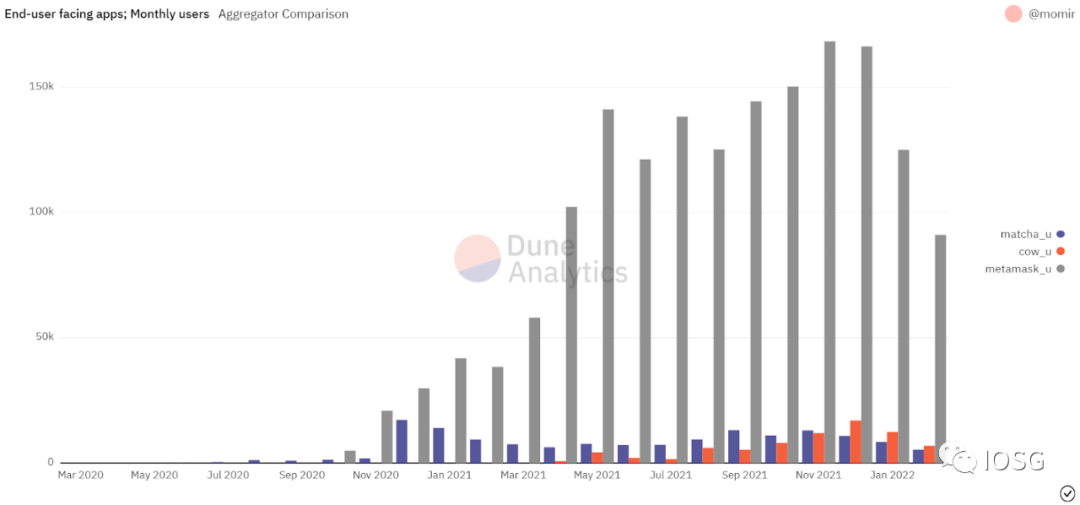

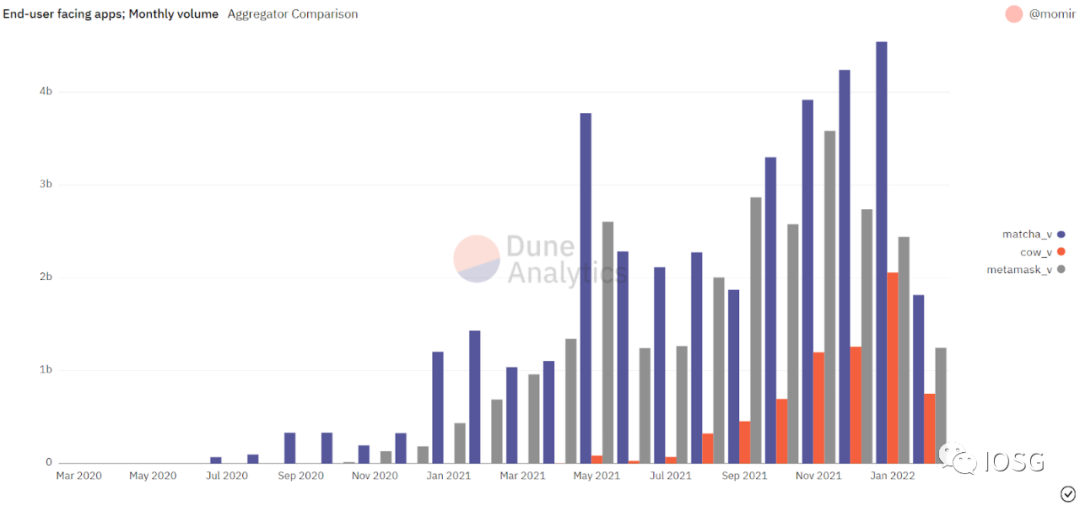

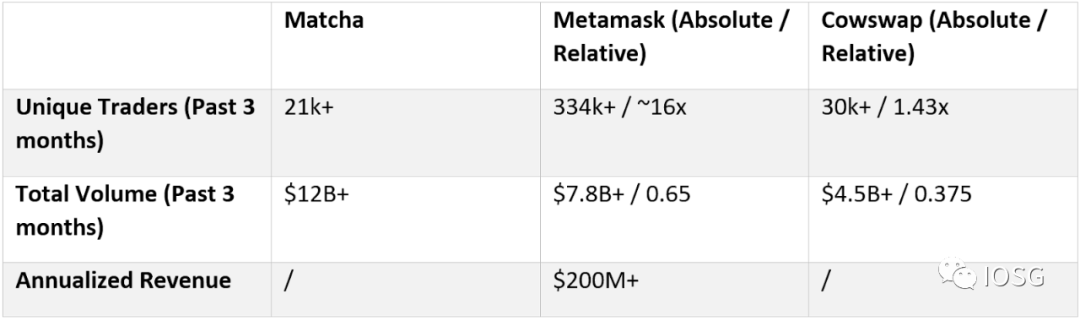

儘管Metamask, Matcha,以及Cowswap有所不同,基於他們最終的服務對像都是終端用戶,我們也可以把他們進行互相之間的比較。 Metamask和Cowswap已經在使用所有已知的API以及主要的流動性來源,可以被稱為超級聚合器。 Matcha是0x孵化的項目,是0x API的前端產品。

有意思的結論是,Metamask的用戶數量遠遠超過其他的面向終端用戶的聚合器的用戶數量。然而,Metamask的交易量卻一直都低於Matcha,表明兩個應用的用戶畫像有所不同。

來源: https://dune.xyz/queries/262785/811814 & https://dune.xyz/queries/262785/811810

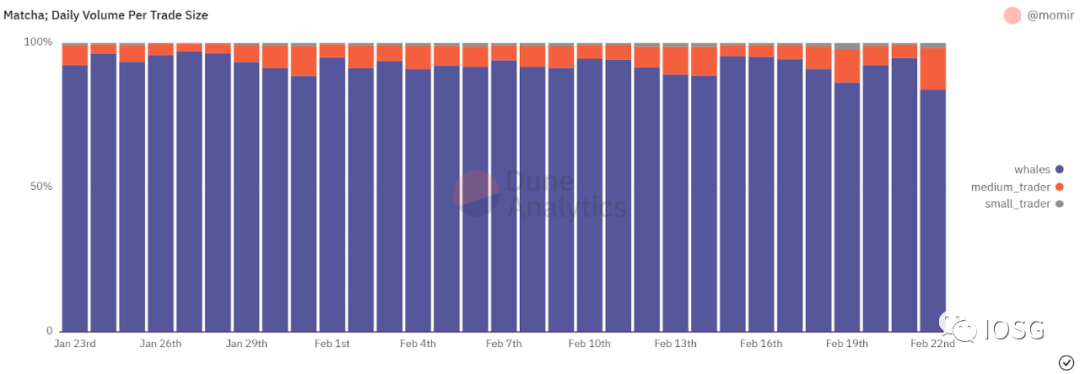

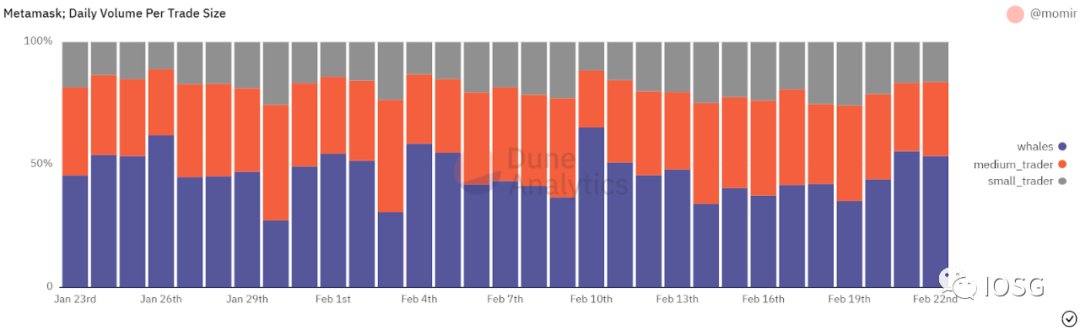

讓我們再來仔細看看Matcha和Metamask的用戶到底有什麼不同。 Matcha的的交易量主要由巨鯨驅動的(定義巨鯨為日均交易量超過$100k)。同時,Metamask對巨鯨的依賴性不高,主要的交易量來源於中小型的散戶。

我們發現,在過去30天內,Matcha的最大的10,25,50個用戶分別佔據了大約35%、47%、58%的總交易量。其中,有一個地址大概佔據了17%的總交易量了。而對於Metamask來說,在過去30天內,最大的10,25,50個用戶分別佔據了大約10%,15%,19%的總交易量。

來源: https://dune.xyz/queries/426331/812633 & https://dune.xyz/queries/300820/571179

哪一種用戶群體是更受青睞?

對於巨鯨來說,在Matcha和Metamask之間,他們選擇了前者所以也更傾向於選擇Matcha,然而,從變現能力上來說,Metamask顯然更加具有優勢。考慮到其用戶規模以中小用戶為主,Metamask的交易量也更可持續。與此同時,巨鯨對於價格的敏感程度也更高,對於Matcha來說如果收取更高的手續費也許會收到巨鯨的抵制。

Metamask, 作為以太坊最受歡迎的錢包,相對於其他的用戶端聚合器有更堅實的護城河,因此他們也有底氣收取高達0.875%的手續費。然而,不確定性存在於這樣的商業模型是否可以支撐Metamask Swap觸達上百萬的用戶群體以及CEX級別的交易量規模。

DEX聚合器的風險

Uniswap

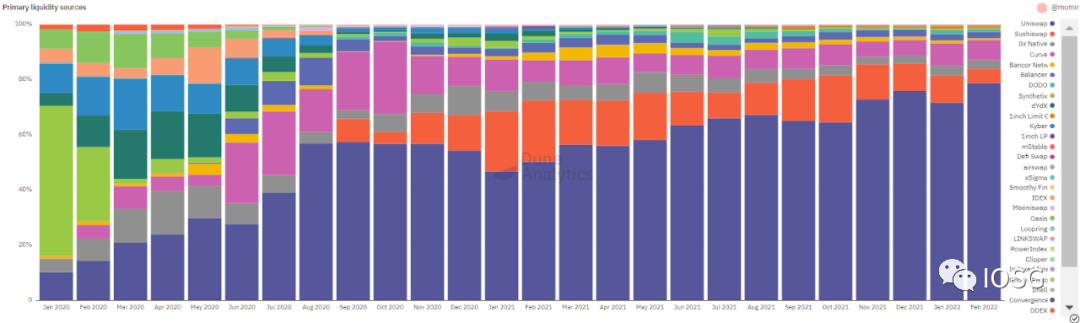

Uniswap在v3上線前就已經成為了最主流的鏈上流動性來源。更誇張的是,自從v3的上線以來Uniswap的市場份額已經達到了80%!

來源: https://dune.xyz/queries/443564

對於很多加密貨幣對來說,Uniswap v3能夠提供最好的價格。 Uniswap甚至增加了自動路由的功能,通過搜索多個流動性池,保證用戶能夠獲取到最好的價格,與此同時也確保了多付的gas fee能夠物盡其用。

因此,這樣的自動路由功能在某些程度上來說也是一種聚合器的形式,除了交易廣度受限制之外。所以我們思考的問題是,在這樣一個Uniswap佔據了80%鏈上交易量並且毫無放緩趨勢的市場裡,聚合器還有存在的空間嗎?

到底有多少的聚合器的流動性來源於Uniswap?

拿1inch的流動性舉例,Uniswap佔據了60%的流動性來源,Curve, Sushiswap, Balancer和DODO其後。

我們可以以這樣的方式理解以下數據:儘管Uniswap是最有競爭力的,但是用戶在40%的時間裡使用DEX聚合器是相對於直接使用Uniswap是更優的。

除此之外,我們需要清楚的是聚合器的智能訂單路由引擎並不解決由MEV引起的交易滑點。隨著路由技術的升級,預計越來越多的交易量會去向0交易滑點的來源,比如說RFQ,會對AMM的地位進行一定程度的威脅。

來源: https://dune.xyz/queries/16257

最好的情況

總的來說,雖然目前存在絕對的DEX龍頭,並不代表不存在使用DEX聚合器的需求。雖然如果存在寡頭DEX的情況可能會使得該需求不再實際,但是考慮到加密貨幣是開源的並且進入壁壘相對較低,這樣的情況幾乎不可能存在。

與上述情景截然不同的是,考慮到公鏈會將鏈上行為更加簡化,為了使得用戶的價值回饋以及體驗更好,大概率鏈上的競爭會變得更加激烈。

在自動路由的方面,增加更多的流動性來源,比如RFQ等,是對於自動路由技術的改進。除此之外,更加廉價的公鍊和Rollup也會對RFQ的發展有好的幫助,流動性來源上會產生更加激烈的競爭。

主要原因有兩點:

有了Rollup, 仰仗於更快的區塊最終性(block finality),做市商可以更高頻、更激進地進行報價。 Rollup和更廉價的公鏈可以創造出良好的正循環,增加鏈上訂單流,並且通過RFQ吸引更多的做市商。

第一點相對比較好理解,因為RFQ保證了0滑點,所以訂單處理時間越長那麼對於做市商的風險就越高,因此以太坊主鏈的報價會相對於L2的保守很多。

對於第二點來說,一旦gas fee不再是一個問題,那麼可以預見的是有一大批面向終端用戶的應用將會連接到聚合器的API上。

也就是說,未來可以看到越來越多的,中心化、區域化、受合規要求的的前端產品,這些定制化的需求在解決流動性的同時(聚合器API可以解決)還需要考慮到基於不同地理位置的差異化。

這些App可以類比為中心化交易所,而區別在於這些app的設計不需要考慮基建,只需要專注於改進用戶體驗以及創造一個忠實的用戶基礎。

不斷增加的訂單流被路由到聚合器API,會為做市商接入RFQ創造更多的額外的動機,從而進一步對價格進行優化以及促進更良好的競爭。

以上這些因素都會為一個競爭更加激烈的DEX環境創造土壤,因此強化聚合器的市場定位是符合邏輯的。

未來很有可能大部分的手動交易員會使用諸如Matcha, 1inch, Cowswap這樣的DEX聚合器或者其他的類似產品來完成交易,而DEX則作為一個類似於後端的應用。將職責細分化,DEX專注於資本效率的提高,而聚合器以前端用戶體驗為導向。 Curve.fi是目前市面上比較類似的產品。

FYI:上圖為Curve.fi的UI設計

在這個界面上,聚合器相比流動性來源提供更高的價值,比如吸引願意為便捷付費的忠實用戶,而主流的的流動性來源將更會在底層的訂單流上進行更多的角逐。

Part.2 投融資事件

元宇宙項目Matrix World以5000萬美元估值完成550萬美元天使輪融資

* 元宇宙

元宇宙項目Matrix World宣布以5000萬美元估值完成550萬美元天使輪融資,由Tess Ventures、Everest Ventures Group、Com2Us和Y2Z Ventures領投,其他投資機構包括Sky9 Capital、Dapper Labs、Animoca Brands、Bonfire Ventures 、Matcha、SevenX、SecondLive、Hash Global、LucidBlue Ventures和PANONY等。

交易工具Mizar完成300萬美元種子輪融資,Nexo領投

* DeFi

智能交易工具Mizar宣布成功300萬美元種子輪融資,Nexo領投,Huobi Ventures、KuCoin Ventures、Gate Labs、MEXC、WOO Ventures、Spark Digital Capital、Shima Capital、Stakely VC、Evolve Capital、Kairon Labs、AU21 Capital、 Tenzor Capital、NFT Tech、David Post以及Dean Thomas參投。

GameFi項目Tiny World完成250萬美元融資,HashKey等參投

* GameFi

據官方推特,GameFi項目Tiny World完成250萬美元融資,本輪融資由HashKey、SNZ、Sky9 Capital、Everest Ventures Group(EVG)、TokenPocket、Cipholio、Foresight Ventures、COCOS-BCX 等參投。

據悉,Tiny World是一個融合NFT及GameFi元素的遊戲,玩家可在遊戲中收集100多個Tiny Hero NFT,並賺取收益。

DAO基礎設施項目Squads完成500萬美元戰略融資,Multicoin Capital領投

*DAO

DAO基礎設施項目Squads宣布完成500萬美元戰略融資,Multicoin Capital領投,Jump Capital、Delphi Digital、Collab+ Currency、SeedClub Ventures、Volt Capital等參投。此外,Squads同時還在莫斯科Solana Hacker House活動上宣布主網上線。 Squads是一種可用於在Solana區塊鏈上創建去中心化自治組織(DAO)的應用程序,旨在成為Web3原生團隊的協作基礎設施,確保DAO在保持透明度的同時實現去中心化協作。

Web3基礎設施提供商InfStones完成3300萬美元B輪融資,Dragonfly Capital等參投

* Web3

Web3基礎設施提供商InfStones完成3300萬美元B輪融資,本輪融資SIG 海納亞洲、Dragonfly Capital、啟明創投、DHVC、渶策資本、A&T Capital和Value Internet Fund等參投。此前,InfStones在種子輪和A輪融資1200萬美元,總融資額達到4500美元。

通過本輪融資,InfStones計劃在今年將其團隊規模擴大三倍,並將支持的區塊鏈協議拓展至上百個。 InfStones致力於成為Web3領域的“AWS”,用戶可以在該平台上運行驗證器節點、訪問鏈上數據並在區塊鍊網絡上構建去中心化應用程序。

Web 3基礎設施提供商Aligned完成3400萬美元融資

*Web3

Web 3基礎設施提供商Aligned完成3400萬美元融資,估值未公開。本輪融資由GSR Ventures、Altium Capital Management、Calvary Fund等參投,天使投資人包括電影製片人和體育經紀人Happy Walters。該筆資金主要用於擴大Aligned 的高性能計算業務。

NFT鏈遊項目Zodium完成400萬美元融資,Animoca Brands等參投

*元宇宙

邊玩邊賺NFT鏈遊項目Zodium完成由Animoca Brands推動的400萬美元私募輪融資,Animoca Brands、Polygon、Kucoin Labs和GuildFi參投,其他投資者還有Brinc、TPX Ventures、UniValues Associates、DWEB3、Astronaut Capital、Vanda Capital、SL2 Capital、GBIC、Tayssir Capital、Basics Capital、ROK Capital、HG Ventures、Kyros Ventures、Parachain Ventures、Evernew Capital、Panony、Momentum 6、Gate.io Labs和Polkastarter Labs等。此輪融資後,Animoca Brands將成為Zodium的第二大股東。

Part.3 IOSG投後項目進展

去中心化衍生品協議SynFutures發布2022年路線圖* DeFi去中心化衍生品協議SynFutures Protocol發布了2022年路線圖。第一季度將發布V2測試網、永續期貨合約和保證金期貨合約.第二季度將推出NFT衍生品NFTures和限價訂單,並部署至更多EVM兼容區塊鏈。第三季度將發布V2 Beta公測版。上海發布Conflux樹圖區塊鏈公鏈系統2.0*Layer 12022上海區塊鏈創新策源工作推進會暨重大成果發布會上,上海樹圖區塊鏈研究院發布了“Conflux樹圖區塊鏈公鏈系統2.0”。作為動態節點數量穩居世界前三的第三代公鏈,樹圖區塊鏈將大範圍支撐“元宇宙”和“Web3.0”產業,釋放VR(虛擬現實)、AR(增強現實)、網絡遊戲、人工智能等數字信息產業產能,助力數字經濟的集約式跨越增長。目前,樹圖區塊鏈公鏈系統的賬戶數量已超1000萬人,智能合約數量超過6000個,日處理交易達30萬至50萬筆。多鏈NFT遊戲Blockchain Monster Hunt已集成Moonbeam*Layer 2多鏈NFT遊戲Blockchain Monster Hunt宣布已集成至波卡智能合約平台Moonbeam Network。據了解,Blockchain Monster Hunt是一個受Pokemon Go啟發的多鏈NFT遊戲,用戶可在遊戲中狩獵NFT怪物或從市場購買NFT。 Interlay贏得波卡第10次平行鏈插槽拍賣* 波卡生態昨日晚間9點44 分,波卡(Polkadot)網絡第10次平行鏈插槽拍賣的蠟燭期結束。由於在整個蠟燭期內Interlay都處於領先狀態,“搖骰子”結束之後,Interlay在2月24日23:35以鎖定2,751,900 DOT贏得波卡第10次平行鏈插槽拍賣。波卡Polkadot已確定未來12個月插槽拍賣時間* 波卡生態Polkadot理事會已通過了Motion 158,安排了今年剩餘時間的平行鏈拍賣時間。在接下來的12個月,也就是4個LP中,在每個LP進行7次拍賣,一批中的前兩名獲勝者可以立即加入Polkadot網絡,後面的五名獲勝者將在下一個LP中接入Polkadot中繼鏈;競拍開放期:2700 個區塊(不到2天);每172,800個區塊(12 天)開始一個新的拍賣;兩次拍賣之間留有73,800 個區塊(大約5天3小時)的時間。波卡生態項目Acala將於3月3日開啟Staking* 波卡生態波卡生態項目DeFi智能合約平台Acala在今日YouTube直播中透露,ACA Staking功能將於下週四(3月3日)開啟,其中Staking 的獎勵來源於Acala Treasury中的資產盈餘對ACA的回購。此前消息,Acala項目主網已於1月25日上線。 Kava將推出以太坊共鏈Alpha內測版* DeFiKava即將推出以太坊共鏈Alpha內測版,並以其獨特的以太坊和Cosmos共鏈架構建立Kava Network。同時Kava還將從兩個生態中吸納數百名最具創新性的開發者,擴大開發者激勵計劃,並構建出Layer-1 領域中透明且公平的鏈上激勵計劃。

Part.4 行業脈搏

Yearn Finance已上線以太坊擴展解決方案Arbitrum*DeFi收益聚合器項目Yearn Finance宣布已上線以太坊擴展解決方案Arbitrum,Yearn將在Arbitrum上推出一個單一的vault:Curve的triCrypto,代表一個Curve流動性池,持有等量的wBTC、wETH和USDT三個代幣。 OpenSea提醒用戶警惕釣魚郵件攻擊* NFTOpenSea推特發文稱,目前發現一些用戶收到了來自openseateam.io 的電子郵件。官方團隊表示,這不是OpenSea的官方電子郵件地址,並提醒用戶不要點擊此類電子郵件。 Animoca Brands與韓國CUBE娛樂公司成立合資企業AniCube* NFTAnimoca Brands今日宣布已與韓國CUBE娛樂公司(Cube Entertainment)成立新合資企業AniCube Entertainment。據悉,AniCube將建立一個音樂元宇宙,並基於Cube Entertainment全球流行K-pop音樂藝人和演員的知識產權發行NFT和生態系統代幣。

俄羅斯樂隊創立UkraineDAO,將推出NFT為烏克蘭人道救濟募款

* DAO

俄羅斯搖滾樂隊Pussy Riot 的創始成員Nadya Tolokonnikova創立了一個去中心化自治組織UkraineDAO,旨在通過推出NFT為人道救濟募款。 NFT鑄造於2月26日開始,鑄造價格為0.08241991 ETH(約220 美元)。