風險投資的性質正在發生變化。雖然風險投資行業的起源可以追溯到19 世紀,但在20世紀60 年代半導體初創公司Fairchild Semiconductor 獲得成功支持後,這一概念迅速發展。雖然資本——獲得數百萬美元的能力——最初是價值的主要來源,但資本的獲取已經變得越來越商品化。

互聯網的成熟和加密貨幣的出現進一步加速了資本的商品化,具備了輕鬆分發信息和轉移價值的能力。隨著加密貨幣行業的成熟,風險投資行業發現自己的立足點不平衡,因為風險資本家體驗到地毯從他們身下被拉出來。這些是風險投資下一步發展的警告信號。

1

風投的金絲雀

回顧過去,PoolTogether——無損失彩票協議——在未來的加密融資輪次中就像是充當了煤礦中的金絲雀(注:以前,礦工經常會把金絲雀帶到礦井裡面,如果金絲雀死了,礦工就知道那裡的空氣不健康)。 PoolTogether 改進提案11 (PIPT 11)旨在為PoolTogether 協議籌集700 萬美元,分配POOL 總供應量的5.38%。這次戰略融資輪將包括一些風險基金以35% 的折扣購買代幣並鎖定一年,然後是一年的每週釋放期(總共兩年直到完全分配)。社區很生氣。到來5 月,市場仍然充滿泡沫(ETH 交易價格約為3,000 美元),但POOL 的交易橫盤整理,PoolTogether 社區感覺好像他們得到了原始交易,大多數社區成員無法參與。

由於戰略融資相對較小,而且只有四隻風險基金參與其中,社區和風投能夠達成友好協議,這在很大程度上是因為PoolTogether 創始人Leighton Cusack 能夠聯絡到更好的交易( PIPT-13) 用於社區。新投資協議將交易規模縮減至約600 萬美元,並提供30% 的折扣,引入了Maven Capital,這是一家總部位於歐洲的風險投資公司,致力於將營運資金存入PoolTogether 的協議。最終,PoolTogether 社區花費了第一筆交易的76% 的代幣分配(24% 的儲蓄率),同時獲得了85% 的原始資本(僅損失了15%)。 PoolTogether 社區將VC 推回談判桌並迫使其進入談判桌的能力證明了開放、流動的加密網絡不斷變化的權力動態。

但是,唉,這種警告信號只會越來越多。

2

風投第一次被震動

SushiSwap 是一個去中心化交易所,其協議中鎖定的資本比PoolTogether 多近30 億美元,提升了PoolTogether 在融資、社區反彈和娛樂方面的經驗。

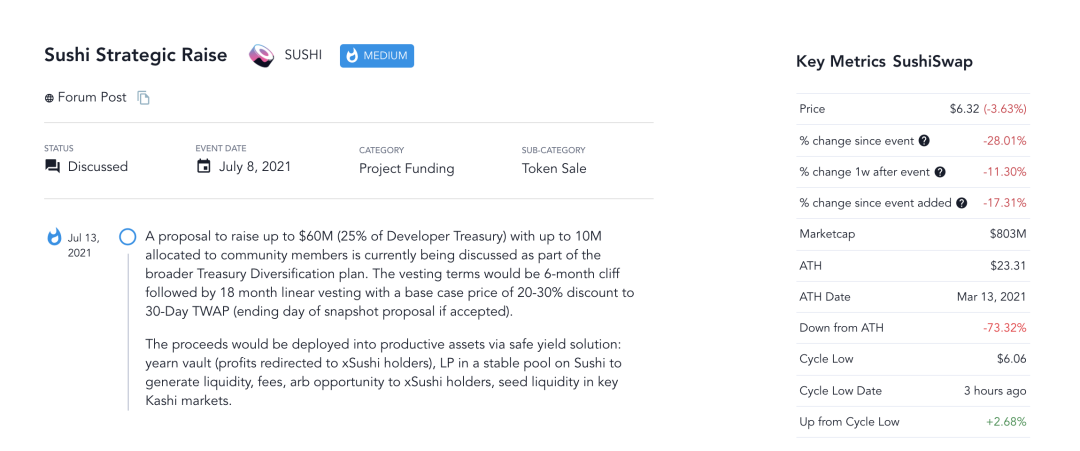

就上下文而言,Sushiswap 也在類似地從其國庫向一組風險投資者進行戰略融資。

關於近期Sushi融資爭論的帖子,全部內容可以在這裡查看:https://forum.sushi.com/t/sushi-phantom-troupe-strategic-raise/4554

交易條款:

交易規模:6000 萬美元(開發商資金的25%),最多分配給社區成員1000 萬。釋放:6 個月的鎖定,然後是18 個月的線性釋放折扣20-30%

SushiSwap融資由Pantera 和Lightspeed Venture Partners 共同領導,後者是有史以來最好的風險投資公司之一。即使將部分資金分配給社區,個人仍然感到不安。在剩下的超過268條提案評論中,很多社區成員認為折扣如何不公平,融資太大,釋放時間表太短,價值主張模糊。

包括兩位聯合領投在內的許多風險基金都對批評做出了回應,解釋了折扣的原因以及風險基金可以為可疑的DEX 帶來的價值。 (Lightspeed ,Pantera)。

一般來說,風險基金能夠提供價值的主要原因包括:

獲得工作或成長資本使用VC的人脈和資源關注度(品牌幫助)其他建議、支持、指導鼓勵其他投資組合公司與協議合作確保其他長期合作夥伴,包括傳統金融領域的合作夥伴

一般來說,在PoolTogether 和Sushi 戰略融資中,風險基金都主張折扣獲得代幣是公平的,因為資本鎖定以及這些基金可以為協議提供的價值。然而,即使Sushi 論壇中的基金解釋了資本鎖定如何值得折扣和長期激勵,但Sushi 的成員仍然不相信所有20 只基金將提供相同的價值,或者短期鎖定將相當於長期玩家。

Sushi 社區認為並非所有資金都是長期參與者的直覺在某種程度上是準確的。 Defiance Capital 立即就開始了出售(你知道,為了成為更好的長期投資者等等),這很快就被Twitter成員注意到了。值得注意的是,DeFiance 回應稱,他們有銷售代幣的受託責任,並且不需要向公眾解釋他們的行為。

儘管如此,我仍然全心全意地相信,當利益長期一致時,風險基金可以提供價值。 FutureFund在向SushiSwap 捐贈的“sushi.com”域名上花費了數百萬美元。 SBF 和Alameda 從一開始就是Sushi 的長期支持者。其他風投擅長招聘、採購交易,而人脈比人們意識到的更重要。但這種價值通常是“軟的”——人際交往關係——而不是“硬的”——實際的技術開發工作——因此很難溝通。

Sushi社區的不安是可以理解的,一群風投蜂擁而至,15 個月的鎖定期就能獲得30% 的甜蜜折扣。大多數Sushi社區成員可能會接受這筆交易!

值得慶幸的是,風險投資者聽到了憤怒並做出了相應的回應。 SBF 提出了很好的解決方案來證明折扣和長期激勵是合理的,包括2 倍鎖定期。 Lightspeed 的Amy Wu 同意取消折扣並延長鎖定期。

一切都顯得平靜並朝著解決方案前進,直到傑夫·多曼(Jeff Dorman)進入聊天室。

傑夫的投資管理公司Arca 是持幣大戶。它持有7.5% 的SUSHI 供應,全部在公開市場上購買。 Arca 在7 月16 日反駁了該戰略融資提案,並提出以比當前價格溢價30% 的價格收購高達1000 萬美元的SUSHI。該公司聲稱SUSHI 的交易價格低於其公平市場價值,因此不應出售大部分國庫存儲。此外,還價提議SushiSwap 不需要6000 萬美元融資,相反,1000 萬美元應該足以用於運營或部署穩定幣到協議中。

目前還沒有關於新提案的更新,也沒有關於是否會平等考慮這兩個提案的任何見解(考慮到大的個人代幣持有者可能會決定結果)。

這種情況仍然是前所未有的,並且在整個加密推特社區上引發了衝擊波,導致一個故事與Money Stuff 通訊一樣多的曲折和財務荒謬。 SushiSwap 戰略融資如何展開仍在進行中,不管SushiSwap 會發生什麼,關鍵是遊戲正在發生變化。

3

風投的未來

這證明了加密網絡的力量,像Lightspeed 這樣的世界知名風投現在必須向社區尋求融資。社區代表他們的協議進行了談判,似乎這次戰略融資現在將增加鎖定期限,同時減少30% 的折扣幅度。這是Sushi 社區的附加值。

最終正確的決定——是否接受風險投資和各自的交易條款——因每個協議而異。一些協議可以更有效地使用資本,這意味著籌集更多的穩定幣將是有用的。其他團隊可能希望與他們知道會像Paradigm 一樣提供價值的風險基金配對,或者偏愛僅支持一匹賽馬的基金。

風險投資可以提供僱傭資本或價值,聲譽將成為風險投資基金的競爭優勢。一些基金會因單筆交易而毀掉他們的聲譽(畢竟,還有錢可賺),而長期參與者將因區塊鏈帶來的額外宣傳而茁壯成長。當風險投資公司必須證明自己獲得不帶有重大鎖定期的輕鬆交易或資金所帶來的價值值得折扣時,他們將越來越多地面臨來自社區的壓力。

風險投資行業自然進化的警示信號越來越頻繁。交易已經不那麼私密。融資輪更具競爭力。人民更強大。

最終,風險基金不會消失,但是,風險投資的性質正在發生變化。