1

減半量化緊縮的重要性

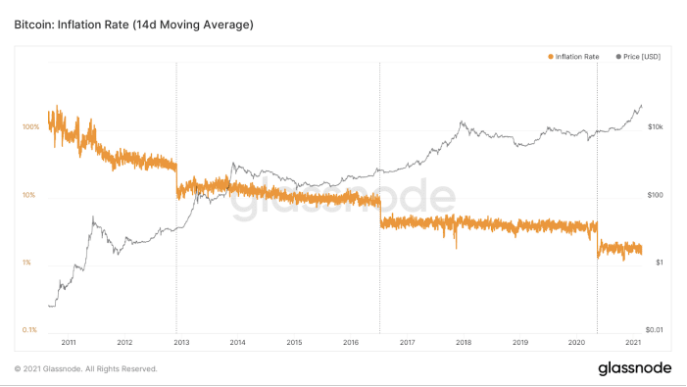

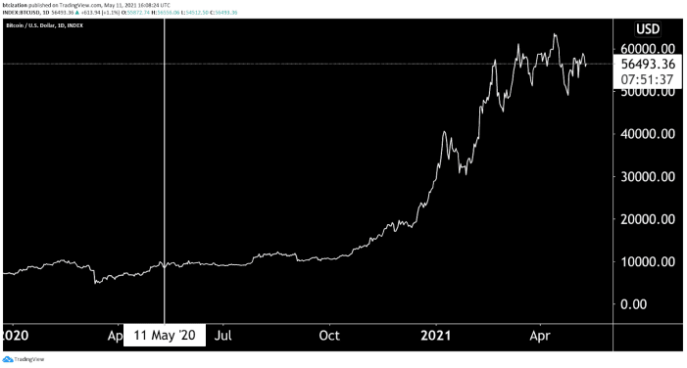

在2020年3月初的全球流動性危機期間,所有資產類別都出現了創紀錄的暴跌,此後更是迎來了前所未有的貨幣和財政刺激措施。當時,比特幣在2020年5月11日減半時的價格為8000美元左右。全球的投資者開始意識到,他們需要尋求庇護,並使自己免受急劇的貨幣擴張的影響。與此形成強烈對比的是,比特幣經歷了一次量化緊縮--即無論任何政策制定者的選擇,新比特幣的供應發行被削減了50%。

2

自2020年減半以來發生了什麼

自2020年減半事件以來,投資者圍繞著即將出現的創紀錄的貨幣擴張而產生的情緒被證明是正確的。美聯儲(和其他主要的全球央行)繼續向金融系統注入流動性,以保持寬鬆的借貸條件,而這也對採用比特幣作為存在於系統外的替代貨幣資產起到了重要作用。

在寫這篇文章的時候,比特幣自減半以來已經上漲了533%,因需求激增加上無彈性(和減少50%)的供應發行的供需動態導致該資產飆升至1萬億美元市值以上。

在減半事件之前,傳奇華爾街經理Paul Tudor Jones曾發表了一份題為"偉大的貨幣通脹"的報告,在報告中他概述了其對現行貨幣體系的信念和它未來發展的道路,以及為什麼他認為比特幣是"最快的馬"。

此後不久,在比特幣崛起的一個分水嶺時刻,MicroStrategy公司在如今著名的比特幣支持者Michael Saylor的領導下,宣布將比特幣作為其金庫儲備資產使用。

在後來越來越被接受的觀點中,Saylor同公司決定不以CPI為衡量通貨膨脹的準確標準,而是決定用M2貨幣基礎來衡量通貨膨脹率。

"一旦我們金庫的實際收益率達到了負10%以上,我們就意識到我們在損益上所做的一切都無關緊要,"Saylor說。 "我們真的覺得我們是在一塊5億美元的融化的冰塊上。"

3

未來的減半也會如此嗎?

在去年減半之前,比特幣社區和其他廣泛的金融系統中的眾人都在爭論減半是否會在價格上體現,因為這一事件在未來會是眾所周知的。雖然我不會深入討論我對這場辯論的個人看法,但由於比特幣價格的細微差別和所有外生變量和因素的影響,比特幣的價格似乎正在遵循著2019年3月由匿名推特賬戶Plan B首次提出的S2F模型,這一點上極為有趣。

未來的減半也會如此嗎?誰知道呢?但已知的是,由於2024年的減半距離我們只有156,872個區塊,因此,搶在下一次減半前做好準備可能會是個好主意......

記住,如果你不做多比特幣,你就是空頭。最後,減半一周年快樂!