撰寫:0XKYLE

編譯:深潮TechFlow

在Howard Marks 關於「Sea Change」概念之後,我不得不思考似乎普遍存在於投資者頭腦中的有趣的認知失調現象。正如Marks 明智地指出的那樣, “自欺欺人使得人們在與他們認知相反的信息到達後很長時間仍堅持自己的觀點。”

在過去的半年裡,一種持續的不安在我的思緒中紮根,特別是與加密貨幣的未來有關。我沉浸在加密Twitter 中,沉浸在樂觀之中——由於工作性質或環境被迫保持對該行業忠誠的人。這種情況扭曲了我們的觀感,並使我們每天消費的資訊內在帶有偏見。

以Arthur Hayes 為例。他寫了許多關於宏觀經濟狀況的偉大文章,但他的敘述不可避免地總是以對偉大「中本聰」的崇敬而達到高潮。為什麼不呢?曾經創立加密交易所的人,現在經營投資「萬物去中心化」的家族辦公室基金,必須持有看漲加密的觀點,對吧?

這裡就是失調的所在。我胸中煩躁的感覺促使我退後一步,問自己:這次有什麼不同?

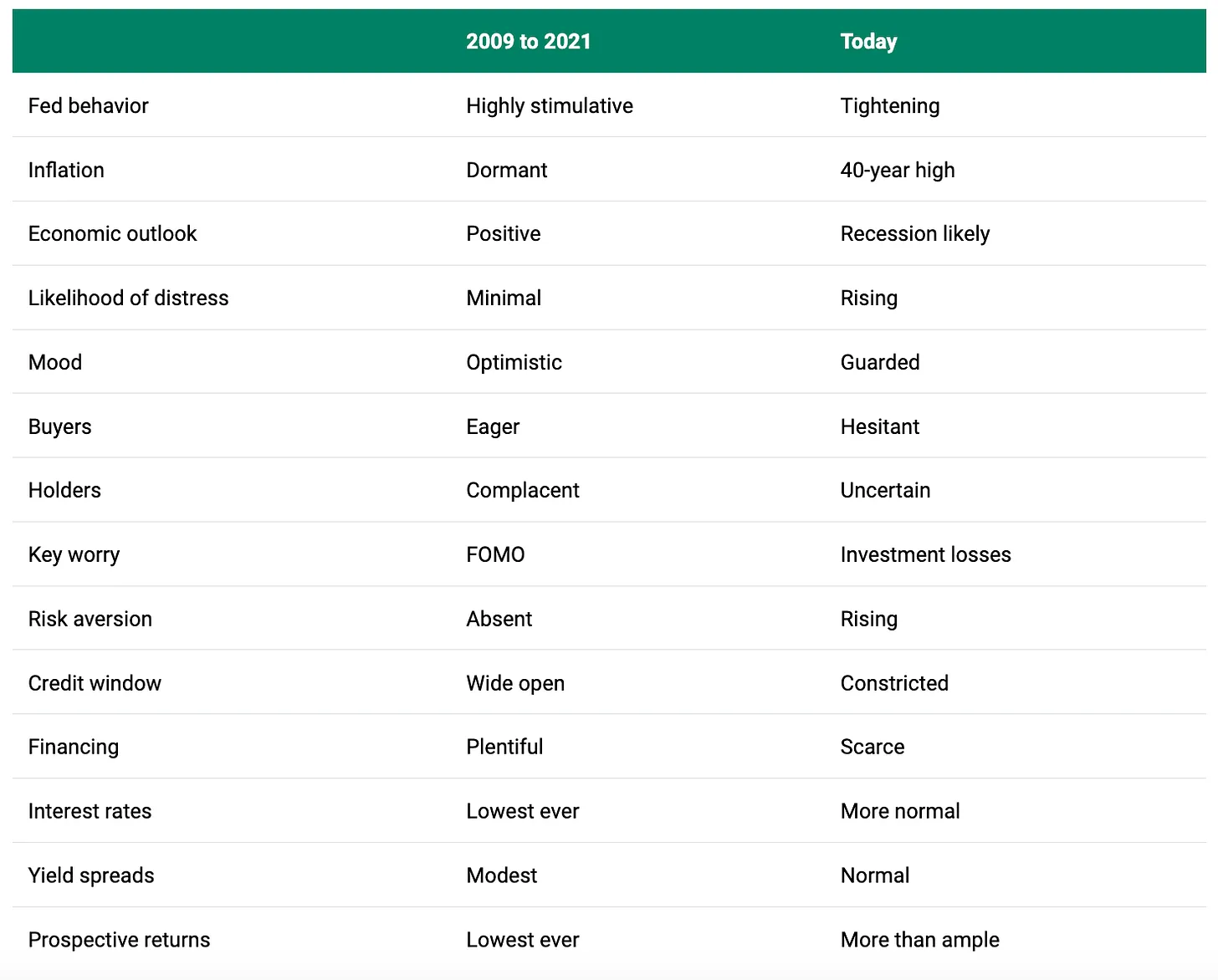

Howard Marks 將這稱為Sea Change。今天,當我們走向一個不確定的地緣政治未來和一個更動盪的經濟環境時,我認為重新評估我們對加密市場的信念是審慎的——甚至是必要的。

身為投資者,更重要的是,作為把很大一部分未來賭注在加密上的人,我們必須不斷質疑我們所相信的東西。我們不能也不應該安於現狀,認為「下一次減半將會為我們帶來動力」。

因此,本文作為我的思考筆記,思考加密的未來將如何塑造。

讓我們從一些簡單但高機率發生的事實開始。

1.很可能未來是非零利率時代

與Howard Marks 在有見地的「Sea Change」中提出的觀察一致,聯邦儲備委員會重返零利率時代的可能性似乎越來越小。在過去40 多年中,我們一直是降低利率的受益者。維持「中性利率」的論點似乎更為合理,這既不刺激也不限制經濟。這種立場將為聯邦儲備銀行未來的經濟刺激措施提供一定的彈性,這也似乎是它渴望保留的概念。

未來的道路可能涉及當前利率現狀的轉變。問題在於下降的程度——我更傾向於0-2%的軌跡,而不是2-4%的範圍。

2.因此,像2020-2021 年那樣的牛市不會重演

這一點很重要,因為身為投資者,我們必須調整期望。

2020-21 年不僅僅是零利率現象;它是多種因素的結合:風險資本流入、十億美元交易所的出現、演算法穩定幣和高槓桿對沖基金。

你轉身的每個角落,你進入的每家咖啡館——人們都在談論加密。即使我們看到回到零利率,重複同等規模和速度的多頭市場似乎也不太可能。

3.收益會減少,但加密的賣點仍將是其優異的表現

這並不是說我們不會經歷牛市。重新調整預期是謹慎的做法。預計回報會更加集中、持續性較差。

這並沒有否定加密貨幣市場的內在吸引力。加密貨幣產業的整體市值仍比蘋果的市值低23 倍。隨著可觀的成長空間,不應低估其價值主張——一個整個產業,其技術應用仍處於初級階段,其售價僅相當於一家FAANG 公司的價格。

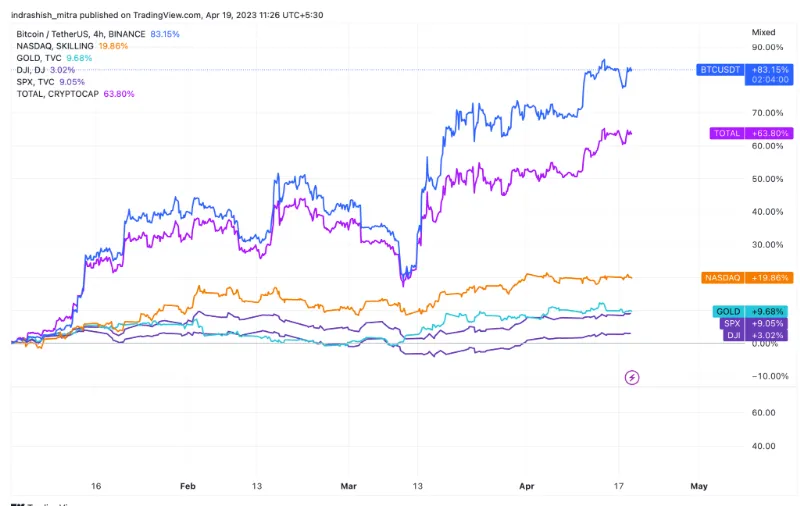

再加上今年迄今為止,比特幣的表現幾乎超過了所有其他資產,這使投資者難以忽略其論點。這種趨勢促使資產管理人認真考慮在監管合規的前提下將客戶引入比特幣投資領域。

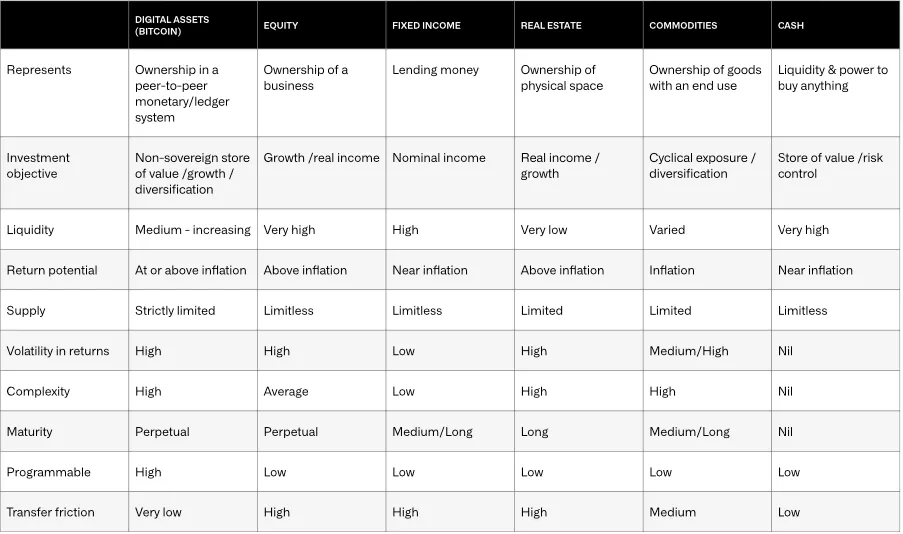

數位資產作為一個全新的資產類別出現,與20 世紀90 年代的大宗商品具有相似之處——兩者在投資適用性方面都面臨巨大的懷疑。

4.傳統金融想參與這個遊戲

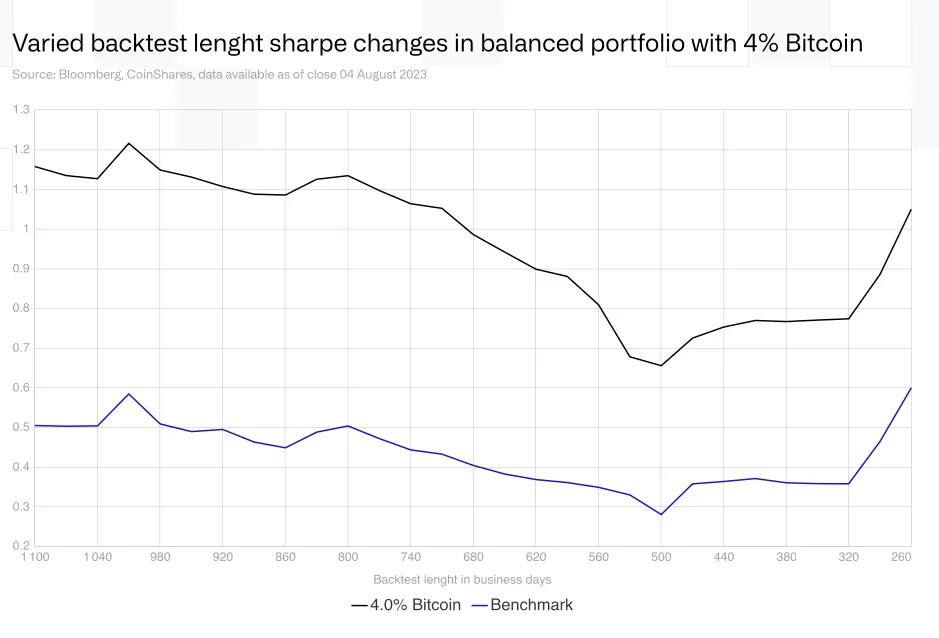

因此,我相信投資組合中越來越多地採用數位資產已成為常態。在高利率環境下,基準變成2 年期公債殖利率,加密市場提供了高於其他資產的超額報酬和可管理的風險——如上所示,4%的比特幣投資組合比重不會實質地增加相對於其他資產的最大回撤,而其年化收益則接近雙倍。

特別是,Coinshare 的報告顯示:

- 相對於其他替代資產,比特幣的較小權重對夏普比率具有巨大的正面影響;

- 相對於其他替代資產,比特幣的較小權重也會對多元化產生巨大的正面影響;

任何加密貨幣本地人長期以來都接觸過「傳統金融即將到來」這一想法,並對此表示懷疑。畢竟,這句話在每個週期都會重複。

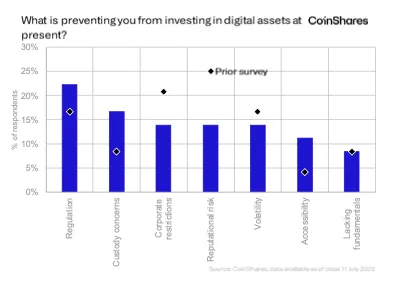

但我真的相信即將來臨的十年是一個漸進且持續的資本流入傳統金融機構的十年,因為監管框架和支持基礎設施開始成形。的確,我們可以看到投資者在一項調查中將監管引用為購買數位資產的最大障礙。

我認為他們等待的綠燈是比特幣ETF 的批准——一個不僅取決於其提交,還取決於提議實體聲譽的催化劑。像黑石這樣的金融巨頭參與此類批准具有深遠的意義。它預示著傳統金融機構對數位資產領域的信心增強。

5.隨著TradFi 的到來,敘事轉變

比特幣到目前為止有兩個主要敘事:

- 在其成長階段,比特幣像一隻科技股;

- 在其成熟階段,比特幣的表現像是一種價值儲藏。

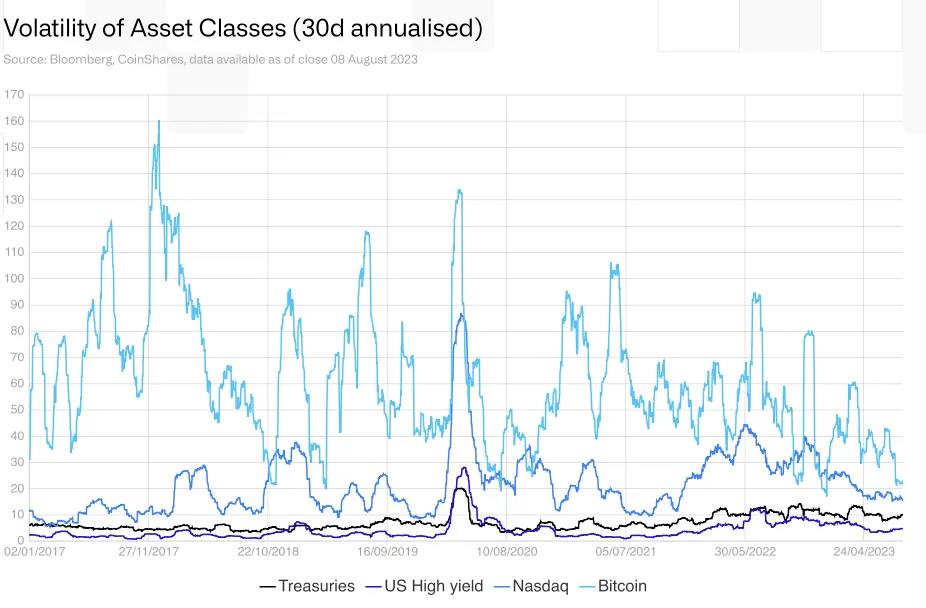

我相信在未來幾年,隨著動盪的經濟氣候風起雲湧,第二種敘事會占主導地位。隨著比特幣的成熟,這也很適合它——波動性的降低增加了其作為「價值儲藏」的說法的分量。

敘事在加密領域發揮樞紐作用,它們往往由價格動態推動。但是,不斷發展的環境需要開明和適應變化。

6.許多代幣將趨向其基本價值

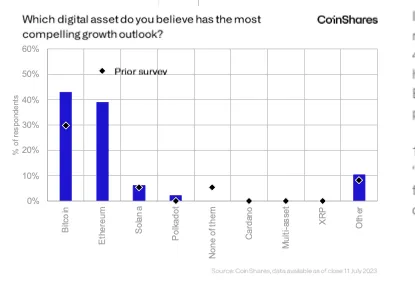

這將是比特幣以及整個產業作為一種資產類別成熟的後果。如上述調查所示,他們中的許多人對山寨幣不太感興趣。

傳統金融的介入將帶來更典型的傳統金融世界的估值模型。這種轉變可能會促使對數位資產的基本價值進行重新評估,可能會揭示許多治理確實毫無價值。

其他不太可靠的想法

我列出的5 個事實構成了我認為數位資產進入下一個十年時將是基石的堅實和基礎支柱。正是從這些基礎上,我得出以下預測——這些預測顯然更容易出錯,但我仍將其納入。

未來是無許可的和隱私的

大型金融機構非常需要私人區塊鏈來滿足其客戶的需求,可能無法太依賴現有的區塊鏈,在那裡一個小錯誤都可能導致數百萬美元的價值損失。

De-Fi 作為與傳統數位資產允許的一組資產不同的「資產類別」出現

但我確實認為,De-Fi 不受監管的可能性很小——但傳統金融只是被禁止與他們開展業務。

較小的國家將在主權財富基金中採用比特幣

比特幣作為價值儲藏的敘事是一個自我實現的預言,如果某些國家開始購買比特幣來代替美元/黃金,我不會感到驚訝。

RWA 代幣化、AI x 加密、能源x 區塊鏈將成為核心

我認為這3 個敘事在未來十年有可能成為最大的敘事。特別是,能源市場在碳信用方面(KlimaDAO 等)確實看到了一些有趣的創新,我認為這方面有創新潛力。

驗證者作為收益來源

我認為這對以太坊來說最有可能,那些希望獲得帶有收益的數位資產投資的客戶可以購買一個「LSD 式」的產品組合,以ETH 計價,同時提供抵押ETH 的APY。

這是我對未來十年的看法的總結。未來十年將是數位資產佔據中心舞台的關鍵時刻,我期待我的想法一一實現。