注:原文來源於Photon Finance,作者為DeFi 開發公司Ekonomia的CEO、Photon Finance 開發人員Dave Kajpust,白澤研究院編譯,略有刪改。

基於區塊鏈的治理系統很糟糕。區塊鏈技術擁有改變世界的承諾,但到目前為止,我們創造的治理系統卻是偽去中心化的代幣投票,內部人士和鯨魚也可以投票。

但是,對治理系統的設計才剛剛起步。熊市是進行試驗的最佳時機,市場平靜,思考者和創新者正忙於創造新的潮流。

就治理系統而言,一個好的起點是制定一套明確的原則,這些原則將指導我們創建持久的去中心化治理系統。作為一家開發公司,我們制定了以下關鍵原則:

努力做到盡可能無許可、確定性和透明。

在協議的整個生命週期內,投票權必須去中心化。

協議的用戶都應該被賦予投票權(例如擁有遊戲中的皮膚)。

激勵機制應該重點獎勵長期參與的用戶。

這四項原則作為向監管機構表明DAO 不同於公司的起點,應該以不同的方式進行監管。

在Ekonomia,我們創建了八個遵循這些原則的新型治理概念。這些概念有些未完成——本文的目標是分享這些概念、獲得反饋並與其他人一起改進它們。

DAO 合法的先驅

此時此刻就開始設計更好的治理系統很重要,因為監管機構已經將目光鎖定在加密協議上,正如最近我們在Ooki DAO 和LBRY上看到的那樣。在Twitter 上,加密愛好者的共識是,CFTC(美國商品期貨交易委員會)和SEC(美國證券交易委員會)在這兩個事件中都過度行使了他們的權力。但事實上,如今有許多偽裝成DAO 的鏈上公司,我們需要做得更好。

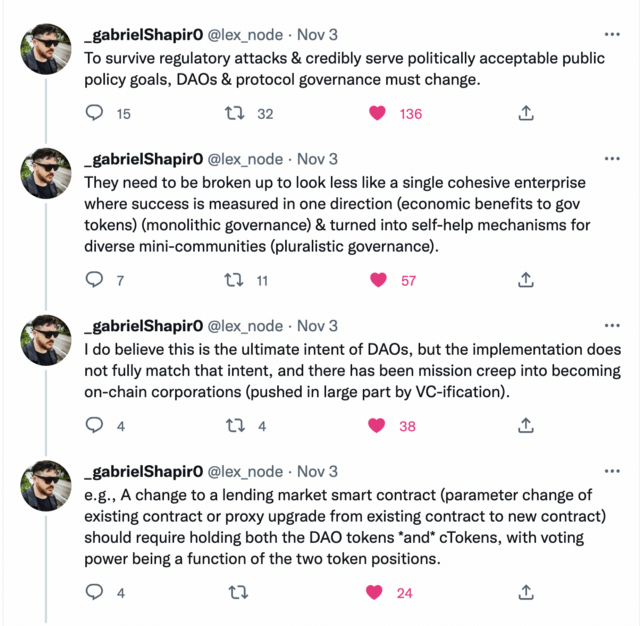

Delphi Labs 的法律顧問Gabriel Shapiro 最近在推文中為我們解釋了應該如何創建滿足適當法律門檻的DAO。

我們需要讓DAO 成為真正的“去中心化自治組織”。 Gabriel 有另一個推文深入探討了一些非常有趣的想法。我總結了一下:

將DAO 拆分為對協議特定參數進行投票的subDAO。

將所有subDAO 組合起來形成一個uberDAO,該uberDAO 對影響每個人的協議參數進行投票。

你必須積極參與管理協議。

為協議提供資金,而不是為創始團隊提供資金——協議不是向投資者預售代幣,而是向協議的早期用戶預售。這些早期用戶將不得不存入流動性或支付費用以獲取他們在協議代幣中的收入。

繼續這些想法,Gabriel 發布了一篇關於DAO 的工作原理的博客文章,我從中提取了一些要點:

DAO 代幣應該只控制代碼,代碼就是法律。

DAO 不應控制人,投票不應該在法律上約束任何人完成任務。這意味著代幣賦予了對人的法律權力,這看起來很像一個典型的公司合同。它增加了“代幣是一種證券”的風險。

DAO 協議的主要目的是為用戶提供自主的數字基礎設施——一個通過鏈上投票就可以變化的智能合約系統。實際上,DAO 只是用於調整去中心化應用程序系統參數的“MMORPG”(大型多人在線角色扮演遊戲)。

DAO 的第二個目的是在鬆散的問題上進行鏈外的、粗略的共識。這些共識可以發生在Twitter、論壇或會議上,沒有約束力,也沒有嚴格的人數規定。

Gabriel 的觀點給了我開發新治理概念的想法。

多年來,Crypto 一直是一個不受重視的“叛逆行業”,很難找到優秀的工程師和律師。但它發展迅速,現在很多國家的政府都在努力監管加密貨幣。

幸運的是,在過去的幾年裡,許多不可思議的人才進入了加密行業。我們現在擁有法律和工程專業知識來設計新穎的治理系統,以便每個人都可以使用它。

治理的新理念

我不是律師,我是一名技術專家,所以我從DeFi 協議的角度思考治理問題。

這些概念的共同模式是它們都滿足文章開頭的四項原則。此外,這些概念彼此有很多交叉,甚至可以一起使用。所有這些概念都是孤立的想法,但我們正在思考一種能夠將它們結合起來的辦法,以創建一個完全可互操作的治理系統。

一、種子流動性

Gabriel 曾經指出:“預售代幣會永遠玷污代幣的安全性。”

事實就是如此。在過去的兩年裡,我們在許多新的加密項目上看到了相同的VC 名稱,並且這些項目以與傳統初創公司相同的方式籌集資金。同樣明顯的是,有一些加密VC 似乎參與到了每一筆融資中。

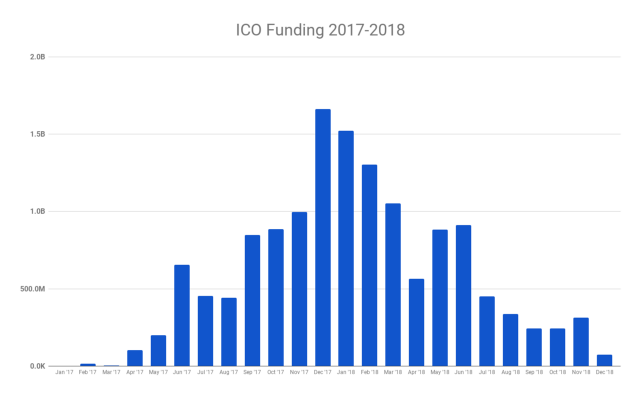

相比之下,首次代幣發行(1C0) 似乎更加公平,因為任何人都可以加入。參與規則對每個人都是一樣的,並且可以在鏈上驗證。但監管機構在2018 年對1C0 發起了“攻擊”,並迫使新項目向風險投資公司籌集資金。這導致了我們今天所處的場景——大多數代幣都由VC 支持,並且有被視為證券的風險。

我們需要改進籌款流程,以使其更加公平。區塊鏈技術使我們能夠發揮創造力並創新新的籌資方式。這就是“種子流動性”概念發揮作用的地方。

它是如何工作的?用戶在協議啟動前投資一段時間的流動性,並獲得治理代幣。這一切都是通過智能合約在無需許可的情況下完成的,它可以讓任何人參與。

有了這個概念,你可以籌集資金並構建一個實時協議,一切都在鏈上完成!沒有與風投或天使投資人會面,沒有投資意向書,早期內部人士和公眾之間沒有信息不對稱。

如果大多數加密項目籌集資金存入協議而不是開發團隊的賬戶中,那麼開發團隊會做得更好。一些協議做了非常相似的籌款機制。 OlympusDAO 在DAI 中籌集資金以啟動他們的協議。早期的參與者可以以極低的價格獲得OHM 作為回報。這裡的主要區別在於使協議的流動性更具粘性和結構性,因為OlympusDAO的“債券”通常不會超過1 週。

提供長期流動性鎖定,而不是傳統的籌款,也是可以為協議提供資金以確保其成功的。協議可以計劃種子流動性鎖定、A 系列流動性鎖定、B 系列流動性鎖定等等,直到成為一個可以自我維持的協議。

這些流動性鎖定的美妙之處在於,它們是在一個開放的、競爭激烈的市場中定價的,為每個人創造了公平的定價,並且沒有內部人優勢。治理代幣不是通過購買就可以獲得,因為它被分發給提供流動性的用戶。在協議啟動、開始交易之前,它沒有價格。這使得它的功能不像證券,利潤只是預期的。

二、流動性挖礦合作夥伴

還有一些場景是DeFi 協議可以與知名的DAO/協議合作,這些DAO 可以提供用戶或流動性。我們稱之為“流動性挖礦合作夥伴”。

讓我們使用Photon Finance 舉一個例子。

Photon Finance 是一個採用模塊化設計構建的穩定幣協議——每個模塊採用不同的抵押品,並具有不同的PHO 穩定幣鑄造能力。這些模塊包含來自其他DeFi 協議的資產,例如AAVE、MKR、FRAX、COMP、BAL、DAI、LUSD 等。

DeFi 是開放且無需許可的,因此在連接協議和創建跨協議激勵方面存在協同作用。過去,我們經常可以看到協議之間的“夥伴關係”在新聞稿中被宣布。但是這些有什麼意義呢?通常,它們只是兩家公司之間合作的“模糊協議”。這對於協議沒有任何意義。因為任何合作協議都應該通過鏈上代碼來完成。

以下是流動性挖礦合作夥伴的運作方式:

為合作夥伴提供高達20% 的治理代幣TON 獎勵。

一些擁有大量流動性資金和大量用戶的DAO 希望獲得這20% 的獎勵。

DAO 現在可以開始將流動性或其用戶引導至Photon。

Photon 構建一個像Yearn 這樣的收益聚合器。 TON 獎勵可以根據項目的成功直接發送給DAO 或DAO 用戶。

激勵像Aave 或Euler 這樣的借貸協議使用PHO 作為資產,並直接將獎勵發送給它們協議的DAO。

為去中心化交易所(DEX) 提供固定百分比的TON 獎勵,並讓它們競爭建立更深的流動性。

該設計將為Photon創建一個“遊戲”,對Photon幫助最大的其他DeFi 協議或DAO 將獲得最多的TON 代幣。你還可以要求DAO 持有TON 代幣一段時間,並設計TON 獎勵解鎖規則。

流動性挖礦在加密歷史上一直是掠奪性的,大多數礦工都會放棄獎勵。 “流動性挖礦合作夥伴”概念為協議提供了一種可持續的方式來協同工作。

三、多協議代幣投票

這個概念與治理挖礦的想法有關。治理挖礦旨在將不同的DeFi DAO 聚集在一起,協同工作,為所有DeFi 用戶提供更好的用戶體驗。 DeFi 協議相互關聯,並且經常有很多交叉。這些交叉體現在許多方面,例如治理建議和智能合約集成。

那麼,為什麼沒有能夠接受兩種不同代幣投票的治理系統呢?

我們還沒有看到它出現,是因為目前DAO 的設計都更像一家公司,單個群體的利益決定單個協議的未來。

但是,如果我們在協議中創建subDAO(子DAO),這種多代幣治理將很容易實現。例如——假設Maple Finance 的一個模塊被提交給Photon Finance,該模塊將代表USDC 的Maple LP 代幣借給第三方,並允許根據它鑄造PHO。

那麼這個Maple 模塊的參數可以由TON 和MPL 持有者共同投票決定。 MPL 持有者比TON 持有者更了解Maple 礦池,所以投票權重可以稍微高一點。這兩個社區可以團結起來,為雙方的最佳結果投票。

這個概念也產生了一個非常有趣的法律問題。我相信它能夠使代幣的功能不像證券。如果你能構建跨多個DeFi 協議的多代幣投票系統,TON 和MPL 等代幣可能會用於10 多種DeFi 協議的治理。突然之間,持有治理代幣與由一家公司建立的單一協議無關。治理代幣現在具有參與整個以太坊DeFi 生態系統的投票權。

這是我最希望看到的DeFi 的未來,它甚至可能導致多協議投票的治理標準的出現。

四、動態的多協議代幣投票

傳統代幣投票的另一個問題是協議通常由少數人控制,通常是大型投資者(巨鯨)或創始人。你幾乎可以在每個DeFi 項目中看到這個問題。當治理代幣處於低流通狀態時,在協議的早期階段尤其成問題。它可能有10% 的流通量,其中所有的代幣都歸內部人所有。在監管機構的眼中——這看起來就是100% 中心化的,即使協議的長期計劃是轉變為去中心化。

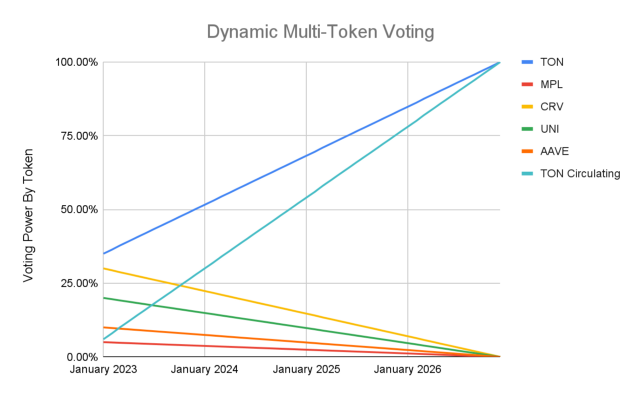

在上一節中,多代幣投票被描述為涉及2 個協議的模塊可以聚集在一起並對參數進行投票。但是,是什麼阻止我們允許協議由多個代幣管理?讓我們看看下面的圖表,看看Photon 的例子是如何工作的:

解釋這個圖表:

TON 以6% 的發行量開始,但只有35% 的投票權。

其他投票權已分裂為:

CRV = 30% — 由於Curve 是最大的穩定幣DEX,因此通過對Photon 進行投票來獎勵該社區是有意義的。

UNI = 20%——Uniswap 有TON/PHO 礦池,而Uniswap 具有較大的代幣分佈,這使得UNI 成為一個很好的候選者。

AAVE = 10%——AAVE 代幣分佈良好,PHO 在Aave 中用作抵押品將是一個很好的策略。

MPL = 5% — 如果創建了前面描述的Maple 模塊,那麼包含Maple 社區是值得的。但是,它比前面三個協議的規模小,容易在短期內接受PHO 作為抵押品。

隨著更多的TON 以線性釋放時間表發出,TON 投票權線性增加,而其他四個投票權減少。

同樣,這個概念可能會使這些代幣的功能不太像證券,因為它們現在在所有DeFi 中都具有實用性。

不過,這個概念需要仔細考慮。在實例中,Photon 剛啟動時,CRV 和UNI 代幣持有者加起來比TON 持有者擁有更多的投票權。顯然,這裡必須有某種計劃來確保這些其他社區不會串通起來通過Photon 作惡。

五、基於使用類別的治理

改變DAO 的傳統結構,你必須是流動性提供者才能管理LP 池,你必須是交易員(在活躍期內)才能獲得交易員回扣,你必須是一名開發人員來管理代碼才能獲得開發人員獎勵(在活躍期內)

Osmosis已經通過允許LP 代幣擁有治理權來做到這一點。 Osmosis LP 可以對DEX 特定LP 池的參數進行投票,例如交易費用或AMM 曲線。

Photon Finance 可以考慮給予PHO 穩定幣持有者投票權,這類似於DAI 持有者在Maker 協議中擁有投票權。

六、基於NFT 的投票

基於NFT 的投票並不新鮮,但它並沒有真正流行起來。 NFT 投票有很多機會,尤其是將其與其他類型的投票結合使用時。

讓我們來看一個例子——DEX 可以根據每個用戶隨時間累積的總交易費用來分配不同層級的NFT。這最終會是什麼樣子?

它將允許協議的真實交易者參與治理。

如果結合用戶的治理代幣餘額,它可以為使用該協議並持有治理代幣的用戶提供更多投票。這將比veCRV 更高級,因為veCRV 與用戶進行的交易量無關。

女巫攻擊很難,因為積累的交易費用會讓用戶付出代價。

如果使用Soulbound NFT,投票權無法在二級市場上出售。

有了這個概念,經常使用該協議的用戶以及那些在遊戲中擁有皮膚的用戶都會得到獎勵。

但這是一個艱難的平衡。如果獎勵太難賺,人們就不會在意。如果獎勵太容易賺到,它們就變得毫無意義。一種解決方案是獎勵NFT,類似於遊戲賽季。協議可以舉辦為期6 個月的交易錦標賽,最活躍的用戶將一路攀升至擁有最多的投票權。事件結束後,排名會被重置,新的錦標賽將開始。

這將使該協議能夠適應快節奏、不斷變化的加密世界。它應該在不損害核心投票機制的情況下,為協議的投票機制提供一些靈活性。

七、遷移升級

通過遷移升級並不是一個新概念,但值得一提。通過代理合約和治理投票的方式在鏈上升級合約既麻煩又風險大。 Compound 在其中一項升級產生意外後果時損失了8000 萬美元$COMP。

在可能的情況下,遷移到持久的、不可升級的智能合約的新版本更安全,應盡可能多的使用。最好的部分是不需要投票。新版本可以上鍊部署,用戶可以通過“流動性投票”的方式進行升級。 Uniswap 就是這樣從V1 → V2 → V3 升級的。它允許資金緩慢遷移,這也可以防止錯誤風險,因為可以在每個人遷移之前儘早發現錯誤。

八、無需許可的觸發器

DeFi 協議需要不斷做出高效、安全和最新的決策。一些例子:

它應該從什麼預言機中提取數據?

流動性應該集中在哪些DEX 上?

應該使用什麼跨鏈橋來橋接其他鏈?

協議何時應開放新的流動性挖礦獎勵?

這些提案必須由某人發起。通常,它是由開發團隊通過多重簽名發起的。這是一個中心化因素,對監管機構來說並不好。這就是為什麼協議應該考慮使用硬編碼觸發器來自動執行協議更改,而無需人工干預。

讓我們來看一些例子。

1、集中的DEX 流動性紅利

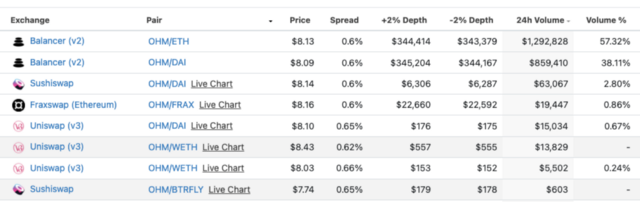

協議應努力將DEX 流動性集中在一個單一、可靠的DEX 協議中。像Binance 這樣的中心化交易所(CEX)幾乎總是擁有最深的流動性,這對DeFi 是一個巨大的損害。這使得Binance 能夠在主導地位上增長並從中賺取大量收入。正如我們一次又一次看到的那樣,中心化交易平台是不可信任的。

協議試圖通過流動性挖礦激勵來集中DEX 流動性,但這還不夠。協議應努力在單個DEX 上擁有超過70% 的流動性。

在這裡取得重大成功的兩個協議是Osmosis 和Olympus。

OSMO 在Osmosis 擁有超過80% 的交易量。 Osmosis為OSMO 的質押和提供流動性提供了很高的激勵,因此將你的代幣存儲在CEX 上是沒有意義的。

OHM 100% 的交易量是在DEX 上進行的,這是由於其rebase 機制的性質和對去中心化的強烈願景。

雖然二者以高通脹贏得了這個結果,但還存在一條更可持續的路線——當DEX 流動性大於70% 時降低交易費用。這可以硬編碼到協議中:

當DEX 流動性低於70% → 0.30% 手續費。

當DEX 流動性大於70% → 0.05% 手續費。

當DEX 流動性大於90% → 0.01% 手續費。

這是一種積極的激勵措施,應該會推動社區將流動性集中在一個DEX 上,以改進去中心化交易。流動性分散是一個大問題,尤其是當它在CEX 和DEX 之間分裂時。吸引更多的流動性也會增加交易量,這應該會讓流動性提供者滿意。

就OlympusDAO 而言,該協議擁有超過95% 的DEX 流動性。這是一個天才之舉,讓他們可以根據自己的條件決定DEX 的參數,同時還能賺取OHM 幾乎所有的交易費用。

2、升級預言機

協議通常難以決定如何升級預言機。去中心化預言機的一個問題是低流動性會迅速改變價格。

如果協議具有足夠高的流動性閾值,它可以自動使用DEX 預言機。如果它跌破該水平,它將回落到鏈下預言機,例如Chainlink,它不太容易受到鏈上操縱。或者它可以利用外部去中心化預言機,例如UMA Optimistic Oracle,它可以報告價格,並通過爭議解決流程來削減不良行為。

3、從國庫轉移資金並觸發獎金

協議激勵通常需要通過團隊的多重簽名才能從國庫中轉移。這帶來了監管機構可以指出的中心化風險。因此,協議可以將代幣的發布日期硬編碼為特定日期,不需要人工管理和維護。

更進一步來說,你還可以根據績效標準來觸發代幣解鎖。例如——一個穩定幣協議可以硬編碼一個條件,即它必須在特定日期之前達到100,000,000 美元的總供應量,創始人和投資者才能獲得獎金。

總結

這些想法只是觸及了可以通過去中心化治理構建的冰山一角。我們正在通過對它們進行編碼和迭代來測試這些治理機制,看看哪些機制最有效。與此同時,我們將圍繞我們在引言中提出的治理設計的四項原則完善我們的想法。我們正在努力創建實現“去中心化自治組織”願景的治理系統。

未來是光明的。