撰文:Nick Ford

編譯:Frank,Foresight News

2 月19 日,去中心化穩定幣USDe 發行商Ethena Labs 推出公共主網,旨在創建基於以太坊的合成美元USDe,截至發文時USDe 供應量已超過2.85 億枚。

同時, USDe 的年化利率更是高達27% ,這不由得讓人想起Anchor Protocol 裡年化收益率高達20% 的UST「死亡螺旋」。

那USDe 究竟是一套怎樣的穩定幣機制,為何會有如此高的年化收益,USDe 到底是龐氏騙局還是金融的未來?

本文將圍繞穩定幣面臨的問題與市場機會、Ethena Labs 是什麼、有哪些風險、潛在的空投機會等主題進行分析。

穩定幣面臨的問題與機會

DeFi 的願景是創建一個平行的金融系統,但目前的穩定幣完全依賴傳統世界。

譬如2023 年,我們親眼見證了矽谷銀行等多家知名美國銀行倒閉,這也顯示加密貨幣不能再依賴傳統的金融體系。

因為這種依賴關係帶來了系統性威脅——現有的穩定幣發行人可以停止儲備支持,使整個產業面臨風險。

那市場機會是什麼?想像一下,如果我們可以創造下一個面向世界的數位儲備貨幣,會怎麼樣?

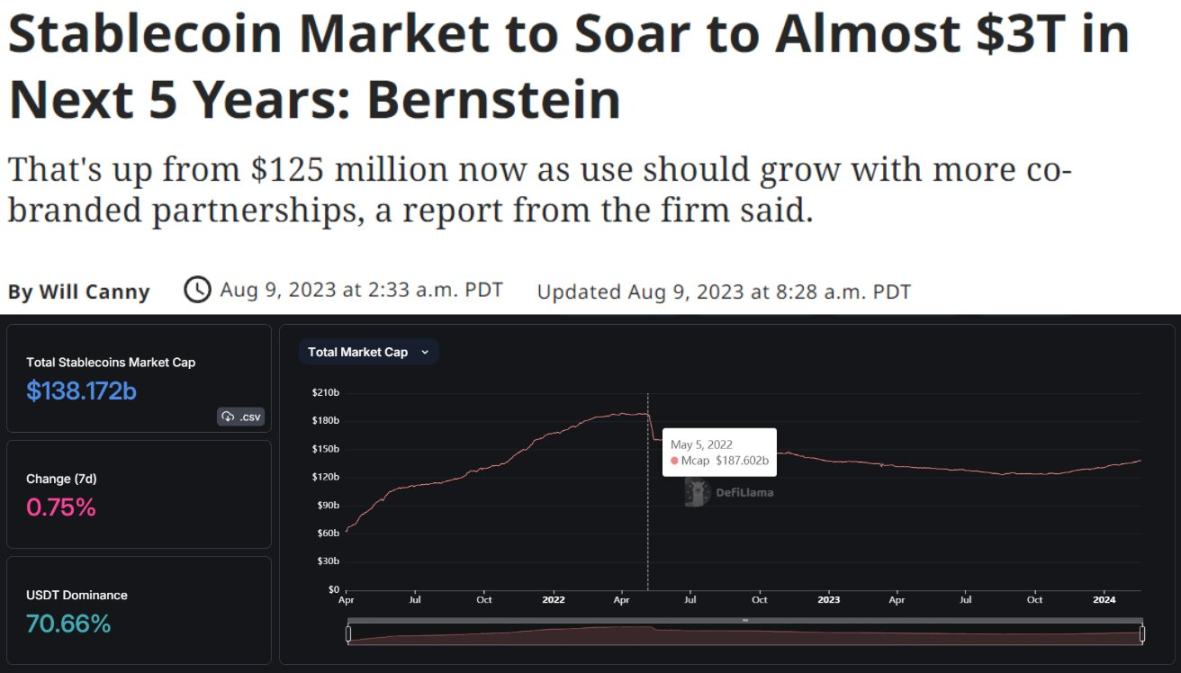

根據資管規模達7,250 億美元的全球資產管理公司AllianceBernstein 預測,到2028 年,穩定幣總市值將達到3 兆美元。

但當下穩定幣市值為1,380 億美元,高峰時最高觸及1,870 億美元,這意味著20 倍的潛在成長空間!

雖然美國公民可以自由進入30 兆美元的國債市場,但世界其他地區的用戶無法透過美元儲蓄帳戶產生收益,所以當我們看到世界各國陷入衰退或惡性通貨膨脹時,美元就會成為大多數國家的避風港。

因此這種困境,也為加密世界提供了一個獨特的機會——為全世界提供每個人都可以無需許可即可訪問的基本貨幣產品。

Ethena Labs 是什麼?

Ethena Labs 是一個建立在以太坊上的數位美元(USDe)協議,它不依賴傳統的銀行系統,擁有完全透明的鏈上支持,致力於基於USDe 提供一種全球可訪問的儲蓄選項「互聯網債券」(Internet Bond)。

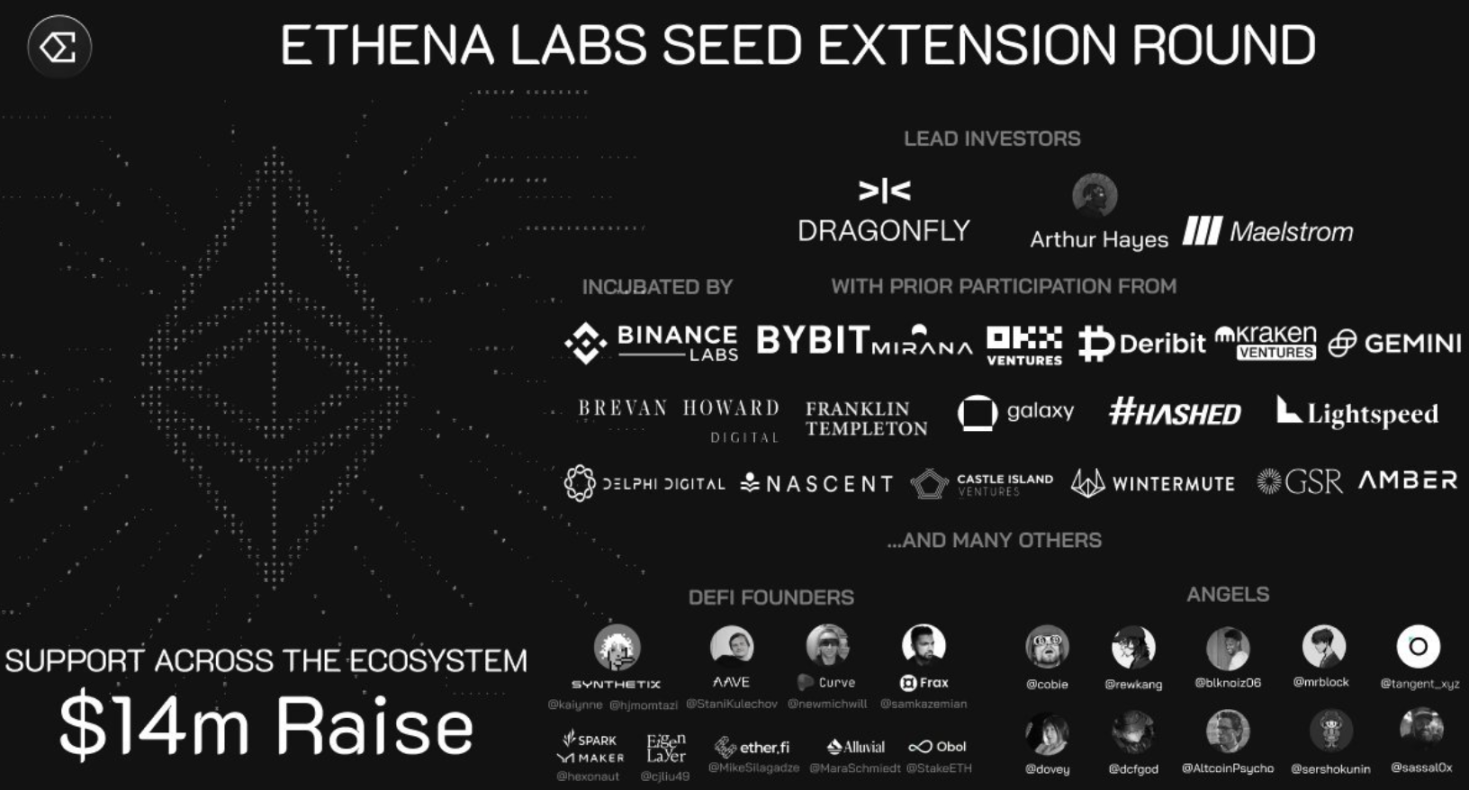

截至發文時,Ethena Labs 已經從世界頂級投資者那裡獲得了超1400 萬美元融資,包括幣安、BitMEX 聯合創始人Arthur Hayes、Bybit、Mirana Ventures、Lightspeed、Franklin Templeton 等。

值得注意的是,天使投資人包括加密研究員DCF GOD、加密KOL Cobie 甚至以太坊「評論家」 Ansem(Foresight News 註,Ansem 曾在ETH 和SOL 社群之間的激烈辯論中猛烈抨擊以太坊)。

USDe 的穩定機制

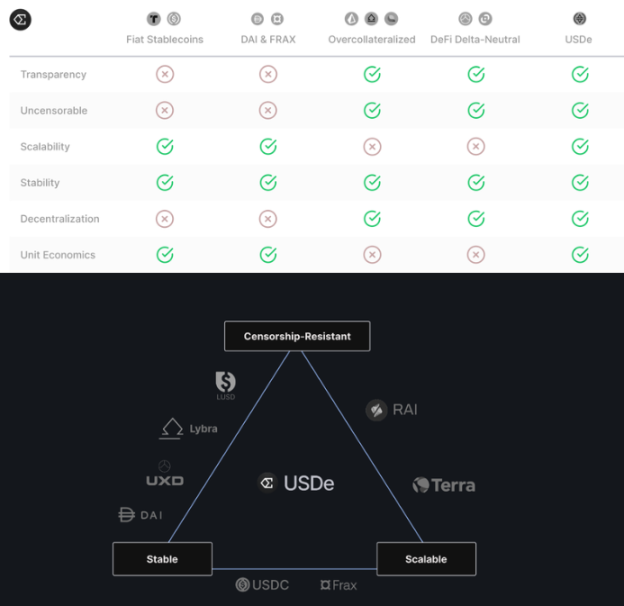

那USDe 與其他穩定幣有何不同?

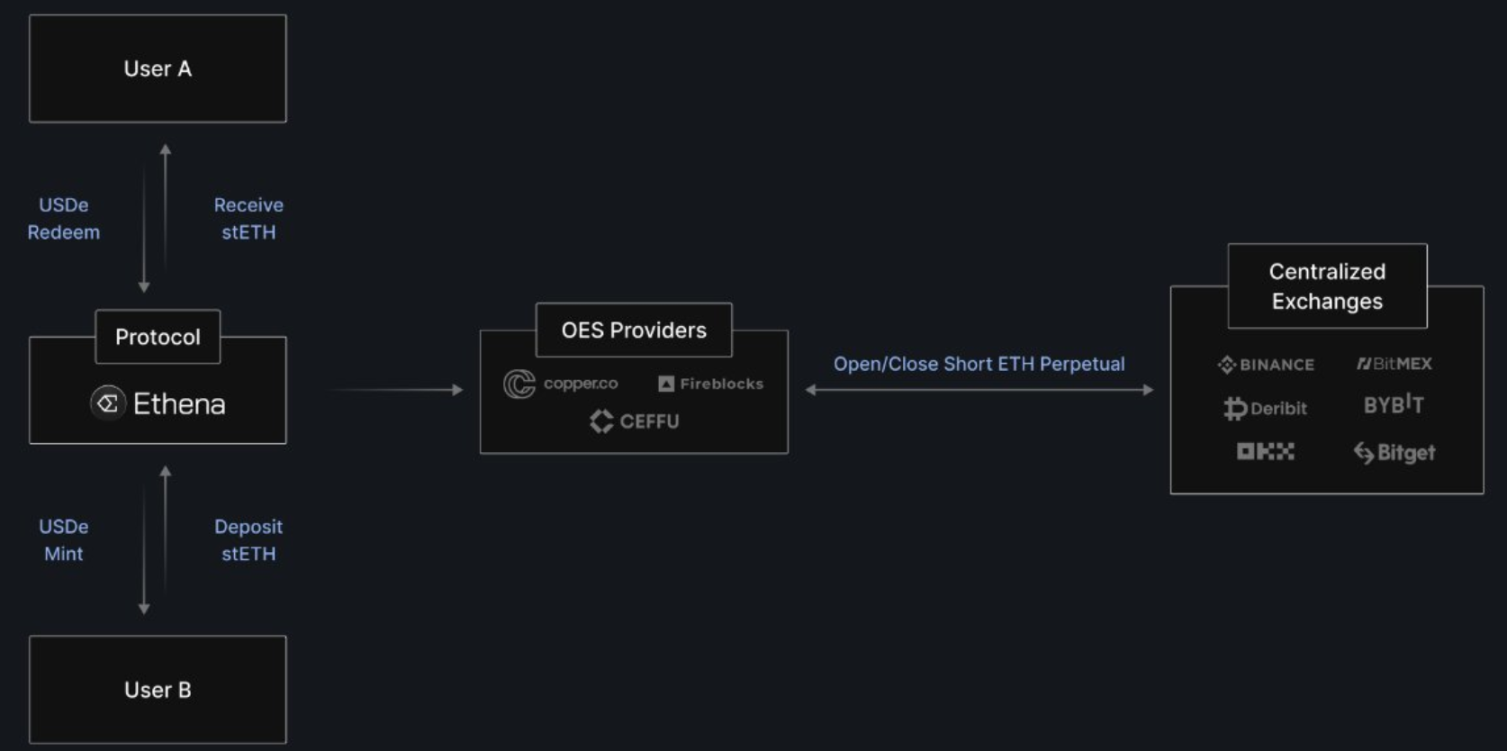

簡單來說,它將提供第一個抗審查、可擴展且穩定的加密原生解決方案——透過將ETH 作為抵押品進行「Delta 對沖」來實現。

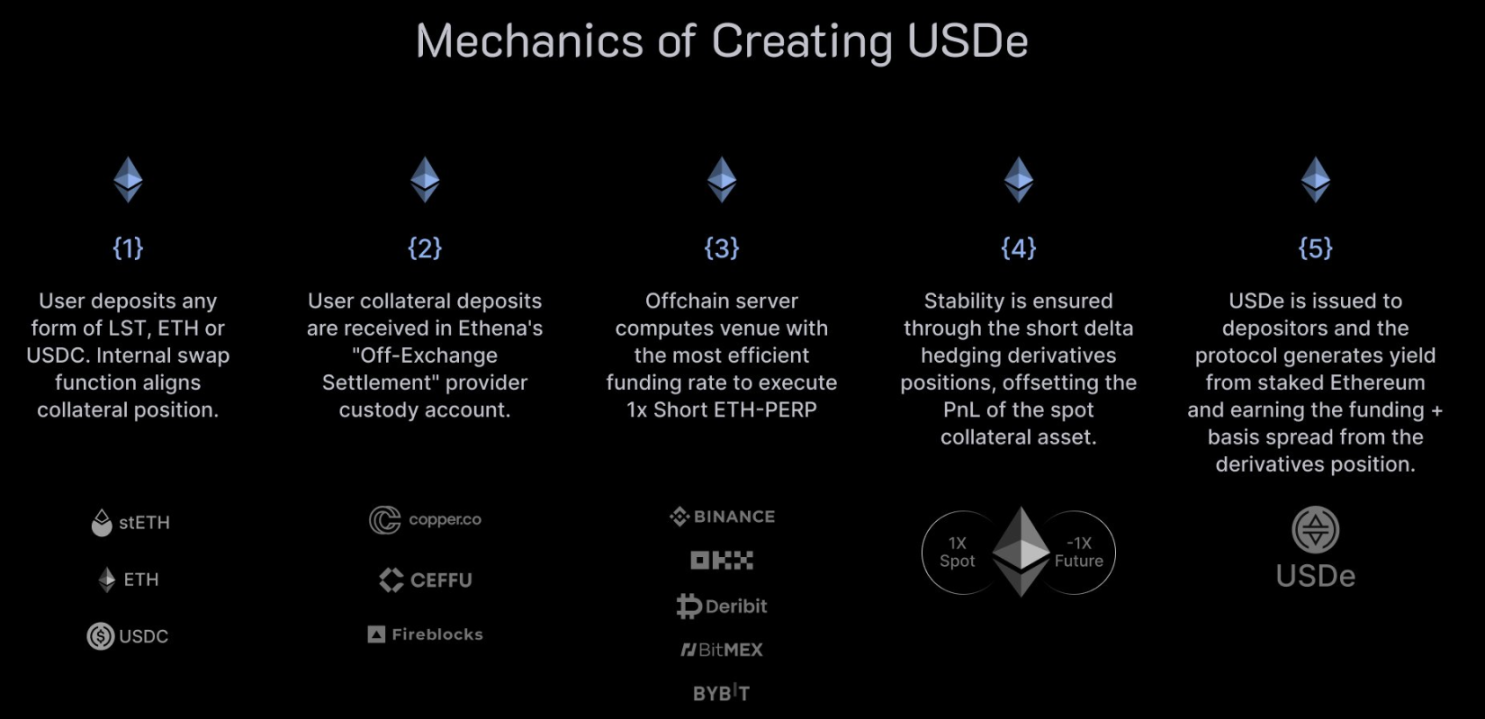

具體來說,USDe 是如何保持錨定呢?是透過與標的抵押資產進行程序化的“Delta 對沖”來實現錨定的自動化:

「Delta 中性」是指如果一個投資組合由相關的金融產品組成,而且其價值不受基礎資產小幅價格變動的影響,這樣的投資組合即具有「Delta 中性」的性質。

簡言之, USDe 的抵押資產是由等量的現貨ETH 多頭以及期貨ETH 空頭共同構成。

以ETH 價格假設為1 美元舉例,此時分別買入2 枚ETH 並賣出1 枚期貨ETH,淨持有1 ETH,形成USDe 的「Delta 中性」投資組合。

那舉例可知:

- 如果ETH 最初為1 美元,那麼該組合的總價值就是1+0=1 美元,所以USDe=1 美元;

- 如果ETH 跌至0.5 美元,那麼該組合的總價值就是0.5+0.5=1 美元,所以USDe=1 美元(上漲亦然);

具體的錨定原理與想法請參考Arthur Hayes 的長文《Dust on Crust》。

那USDe 如何產生27% 的年利率?其實Ethena 的收益主要有兩個來源:

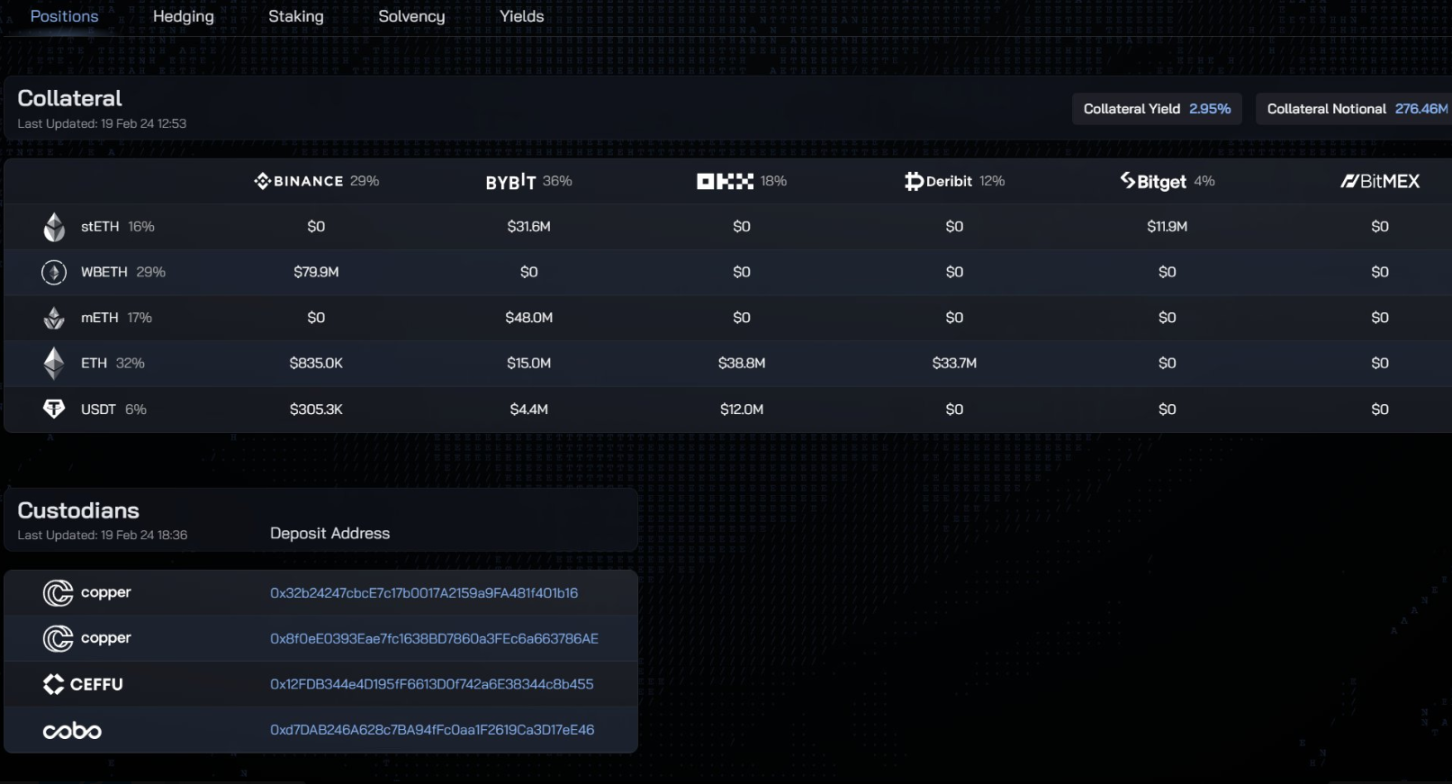

1. ETH 的LSD 質押收益;

2. Delta 對沖部位(即永續期貨的空頭部位)的資金費率收入;

讓我們來看一個例子:Ethena 收到1 ETH 後,然後用於LSD 質押,那首先就可獲得3.5% 的年化質押收益。

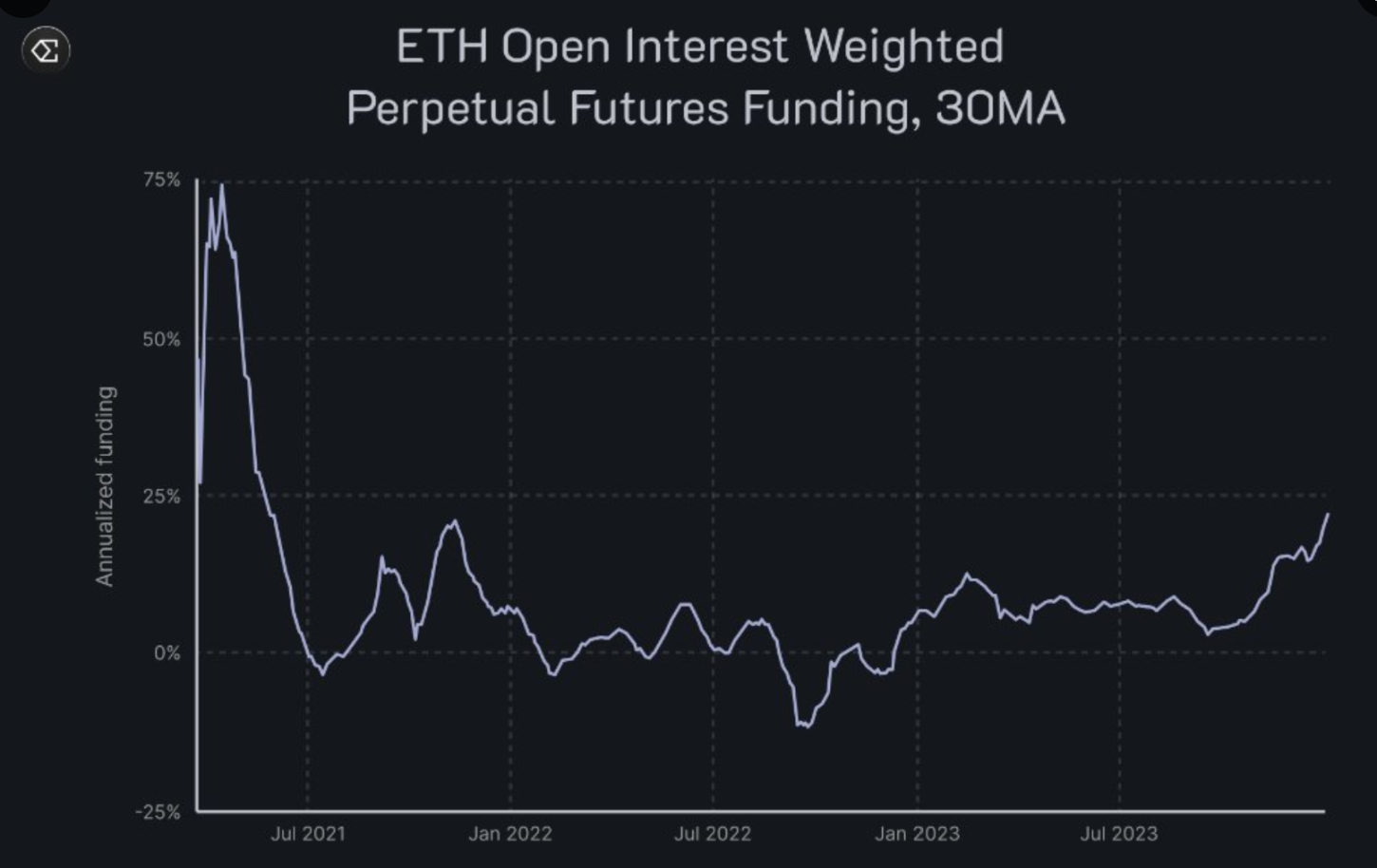

同時, Ethena 對應的期貨空頭部位中,開空了1 ETH 的永續期貨,並可獲得多頭支付的資金費率收入(Foresight News 注,歷史回溯來看,長期來看資金費率為正的時間佔大多數,這也意味著空頭部位的整體收益會呈現正數)。

兩相疊加之下,USDe 年化報酬率就能達到27%。

從此也可以看出,當市場參與者極度看漲並想要做多ETH 時,USDe 的年化高收益尤其有保障——因為Ethena 利用了在牛市做空賺取資金費率的機會。

那這種操作有哪些風險?

正如上文範例中談到的那樣,想像一下如果市場開始集體做空ETH,那資金費率收入就開始消失,導致USDe 的年化收益率不再有利,用戶開始面臨虧損,且頭寸越大,損失的就越多。

那如果這時候我們選擇只是平倉呢?

這可能有效,但開倉/ 平倉也是有成本的,且Ethena 已經表示他們相信負收益不會持續很長時間,並且傾向於回歸到一個均衡位置。

因此隨著協議後續的持續發展,看看Ethena 屆時會如何處理這種情況將會很有趣。

如果您對更多細節感興趣,我鼓勵您深入研究對應的文件。

「網路債券」(Internet Bond)

接下來回到上文提到的另一個概念,什麼是「網路債券」(Internet Bond)?

我之前簡要提到Ethena 正在創建一個美元儲蓄帳戶,而這個「網路債券」結合了ETH 的LSD 質押收益以及永續合約& 期貨市場的利潤(即資金費率收入)。

從某種意義上來講,它將是第一個像美元儲蓄帳戶一樣為全球用戶服務的鏈上加密「債券」。

且所有資訊在鏈上完全透明,我們可以從Ethena 的儀表板查看所有未平倉頭寸、錢包地址、對沖頭寸、質押頭寸等。

潛在的空投機會?

這部分我們會講解一下所有有關最大化空投的相關資訊——這不會是另一個漫長且痛苦的一年期活動。

Ethena 已經表示他們致力於在3 個月內,或當USDe 供應達到10 億美元(以二者之間最快發生者為準)時,來確定活動的持續時間。

其中用戶可購買USDe、質押sUSDe 或鎖定LP 代幣來賺取碎片。

Epoch #1

首先Epoch #1 將重點放在向Curve 的USDe 流動性池(USDe/USDC、USDe/crvUSD、USDe/DAI、USDe/mkUSD 和USDe/Frax )提供LP 的使用者。

其中每鎖定價值1 美元的LP,每天就可以獲得20 個碎片。

用戶將有資格在每個未鎖定的USDe 上獲得5 個額外的碎片,或在這些LP 流動性池之外的每個sUSDe 上獲得1 個額外的碎片。

Epoch #1 將在兩週後結束,或在質押價值1 億美元的LP 代幣和額外1 億美元的鎖定USDe 後結束。

用戶參與該Epoch 的時間越長,獲得的碎片就越多。