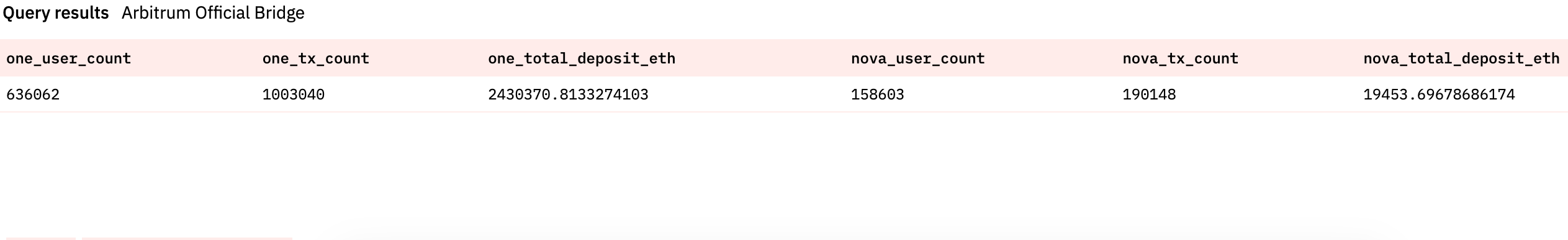

4月25日,Arbitrum已經開始為生態中的DAO全面發放初始的ARB分配。而就在前不久,Dune數據顯示,Arbitrum One官方跨鏈橋交易總數已經突破100萬筆,達到1,002,597筆,且當前Arbitrum One 橋接存儲ETH總量已經達到2,428,922枚,按當前匯率1830美元計,價值超過44億美元,橋接獨立存款用戶量也高達635810。

不僅如此,Arbitrum生態各種項目也接二連三的落地,無論是開盤上漲的鏈上流動性和激勵協議WINR Protocol;還是創造15倍開盤漲幅的去中心化交易所Camelot(神劍),以及GMX跟單系統Perpy、鏈上資金管理平台Factor DAO等等。上述項目的每一次IDO,都意味著有了更多的機會來讓用戶創造財富。

我們看到Arbitrum生態一片欣欣向榮。

這次,veDAO研究院為大家帶來還未進行IDO,但即將進行的兩個Arbitrum生態DeFi項目分析。作為2023年最熱門的板塊,Arbitrum上的每一個項目的IDO都值得我們重點關注。

Whitehole Finance:Arbitrum生態的多資產借貸協議

官網: https://whitehole.finance/

Twitter: https://twitter.com/WhiteholeFi

更多信息: https://app.vedao.com/projects

項目介紹:

用戶在該平台可以方便地存入、借入和使用NFT以及加密資產。據了解,Whitehole Finance旨在為平台用戶打造一個公平的生態系統,並讓用戶通過使用平台的功能獲得公平的回報。

Whitehole Finance平台代幣為GRV(Gravity Token),目前確定Whitehole Finance將於從UTC時間4月25日11點(北京時間19點)在自身平台開始IDO,時長為3天,與UTC時間4月28日11點30(北京時間19點30分)結束。 ,初始IDO售價為0.03U。

在Whitehole Finance平台,共有5種參與身份:

存款提供商:加密資產所有者可以將自己的資產存入到Whitehole Finance,並自主設定出借、清算條款。存款人可以通過存入行為獲得利息,利息包括以GRV支付的治理獎勵利息和以加密貨幣支付的存款保證金利息。

借款人:借款人可以通過向Whitehole Finance接觸各種虛擬資產來參與。借款人提供加密資產作為抵押品,並可以通過平台借出適合用戶需求的其他加密資產。作為藉款的代價,借款人需要支付借款利息,但與此同時,借款這一行為同時也會得到官方的GRV代幣獎勵。目前Whitehole Finance平台支持ETH、WBTC、DAI、USDT、USDC、ARB六種加密資產的存款和借出。存儲借款1124591美元,最大的存款收益率(WBTC)為110%,;借出470450美元。

NFT持有人:NFT持有人可以將自己的NFT抵押到Whitehole Finance平台,借出KLAY(推測為Klaytn 代幣,韓國背景的元宇宙開發平台)。用戶可以將藉出的KLAY重新放到Whitehole Finance中進行Farm,在獲得Farm收益的同時,還能獲得GRV代幣的獎勵來補償利息。目前,Whitehole Finance僅支持Smol Brain和LilPudgys兩種NFT的抵押,且整個NFT Market只有0.988ETH的TVL,和Token借貸相比微不足道。由此可見,Whitehole Finance當下以及未來較長一段時間,有關NFT的借貸都將不會是主流。

NFT拍賣投標人:當NFT借款人的抵押品價值下降,並出發清算時,用戶的NFT將通過拍賣進行清算。其他用戶可以以便宜的價格購買NFT。

GRV質押人:通過將GRV進行鎖倉,來行使投票權和獲得質押利息。

如何運作?

存款和利息結算:Whitehole Finance中,將加密貨幣添加到借貸池期間賺取的所有利息比例份額以gToken的形式出現。在GRV首次上線時,gToken與Token的兌換率為1:1,此後利息收入則會累計並立即反映在代幣的價值中。

舉個例子:在GRV首次上線時,A用戶存入10個ETH,那麼此時他的本金和利息的關係就是:ETH:gETH=1:1,A用戶獲得對應10個gETH;

當GRV上線一段時間後,B用戶存入10個ETH,此時關係就會變成ETH:gETH=1:1.5,那麼B用戶獲得15枚gETH。

而當存款人取出存款的時候,Whitehole Finance會立即將用戶的gETH轉換為ETH並支付,之後gETH將被及時銷毀,而用戶則獲得ETH,後者的數量會隨著利息的增加而增加。

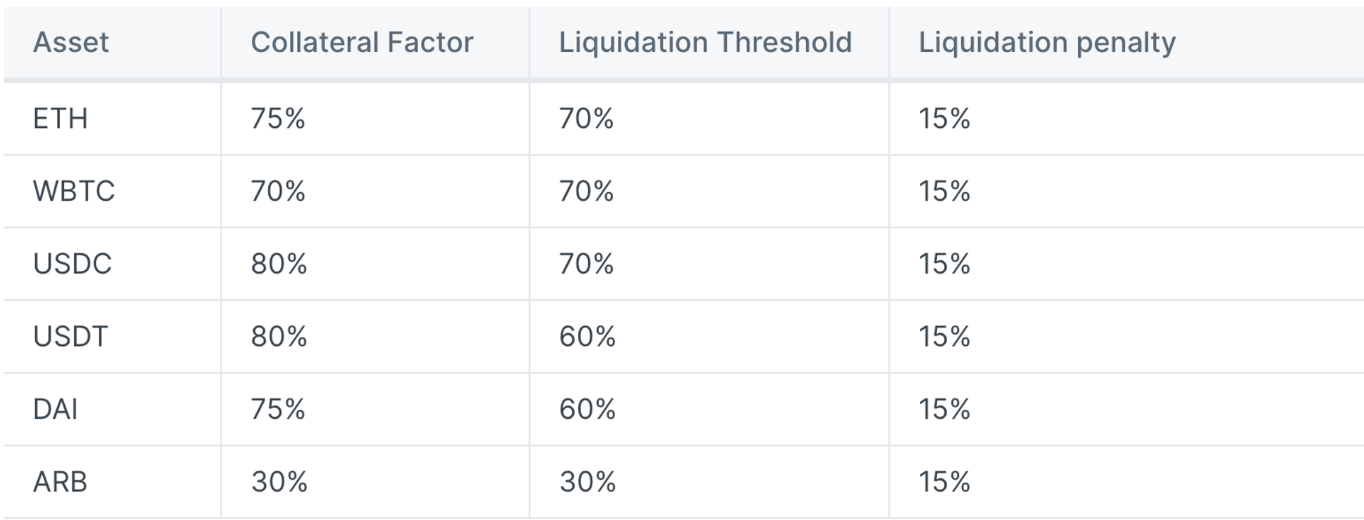

如何清算:Whitehole Finance是超額抵押,用戶可以選擇ETH、BTC在內的6種加密資產的借貸路徑,每個路徑的LTV(貸款價值比)不同。

舉個例子:

作為抵押品,借款人A存入價值1000美元的ETH

ETH的清算門檻為75%,LTV為70%。 (在這種情況下,借款人最多可以藉貸700 USDT。)

借款人A目前借款總額為700 USDT。

當借款人的ETH抵押品價值從1000USDT下降到900USDT時LTV從70%(借入700USDT/抵押品1000 USDT)增加到77.8%(借入700USDT/抵押品900USDT)。

現在LTV比率高於ETH75%清算閾值77.8%,該協議將清算借款人的抵押品。該協議(清算高達50%的借入資產)作為抵押品,並為藉款人的700 USDT債務償還350 USDT,它還收取35USDT的10%清算費。

也就是說,借款人最終會歸還350 USDT+35USDT的抵押物。之後,用戶持倉LTV為67%,抵押品價值為515USDT,貸款餘額為350 USDT。

代幣經濟學:

Whitehole Finance代幣有兩種:

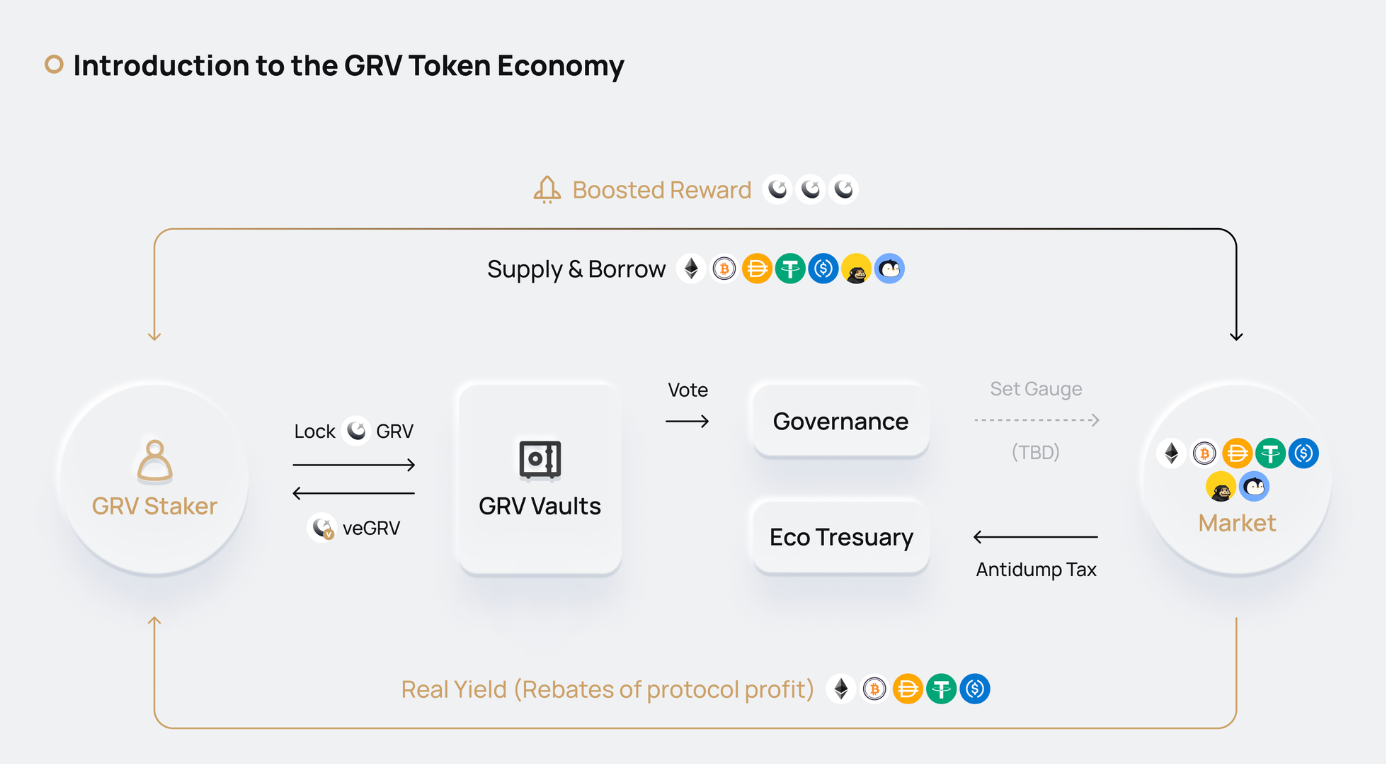

GRV:平台治理幣,承擔利息兌付的功能

最大供應1,000,000,000枚。

合約地址:0x10031e7CFf689de64f1A5a8ECF4fBBc7Aa068927。

分配:

社區激勵:未來10年40%的社區激勵獎勵

預售($GRVIDO):10%

生態系統(營銷):10%(保留用於營銷獎勵,在多重簽名中預先鑄造)

團隊:20%的核心貢獻者在3年內線性歸屬

儲備金:10%(在多重簽名中預先鑄造)

協議擁有的流動性:10%(在多重簽名中預先鑄造,5%用於初始流動性)

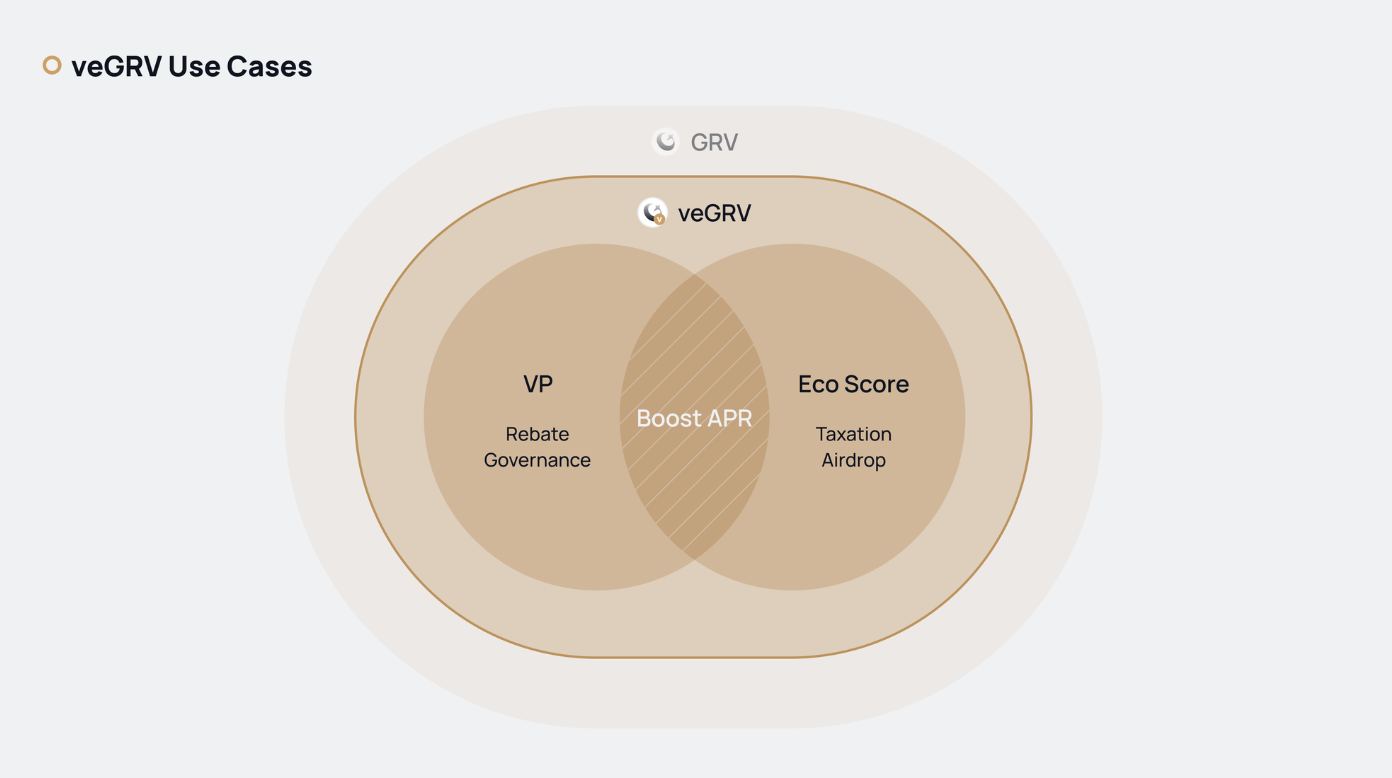

veGRV:GRV代幣的質押模式

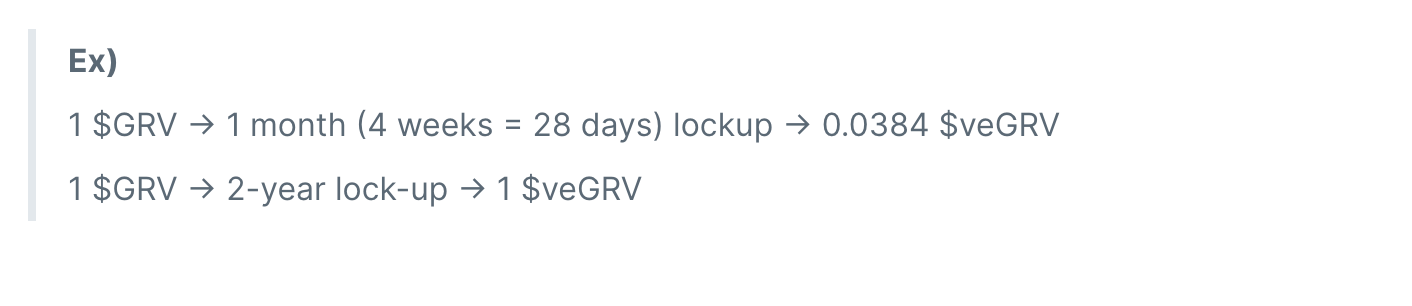

用戶需要質押GRV才能獲取到veGRV,用戶可以通過veGRV來參與生態治理,但不能被交易和轉賬。值得注意的是,GRV與veGRV的兌換並非是1:1剛性,而是基於用戶的GRV鎖倉規模以及質押時間來做加權Boost。根據Whitehole Finance白皮書說明:veGRV加權將按比例從0.96%上升到100%。

舉個例子;A用戶將1個GRV質押4週,將獲得0.0384veGRV;B用戶將1個GRV質押2年,將獲得1個GRV。當質押到期後,用戶所獲veGRV將消失,同時GRV將解鎖,用戶可以自行Claim。

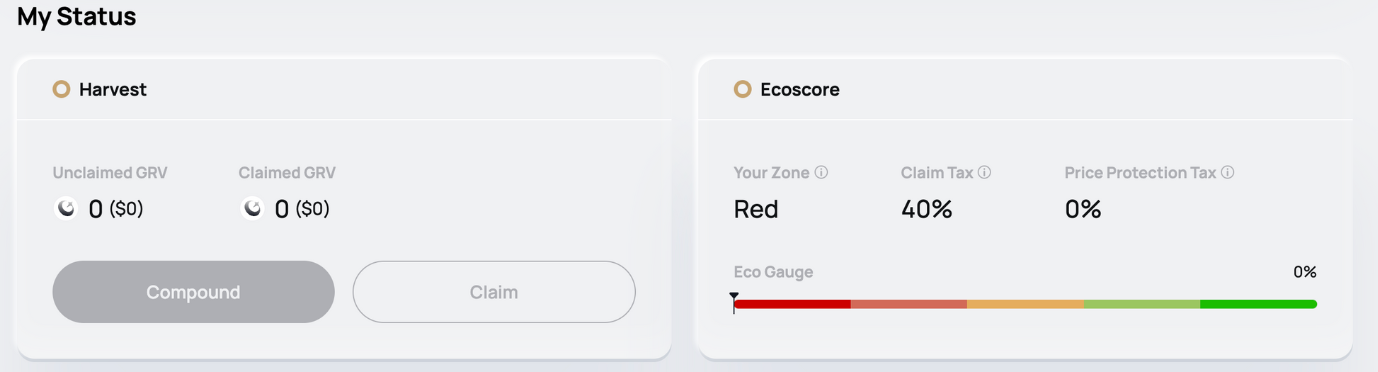

生態評分系統:

在Whitehole Finance的金庫界面,我們能看到在用戶狀態欄右側有一個「Ecoscore」的界面。

EcoScore分為5 個區域(紅色、橙色、黃色、淺綠色和綠色),區域越高,收益呈指數級增長。相反的情況(低區)導致低利潤。其中,紅色代表用戶未質押GRV計價的初始保證金。 Whitehole Finace的長期目標是通過在生態系統中GRV價值的不斷增加並保持高APR的良性循環,讓資金不斷湧入。因此平臺本身鼓勵用戶質押初始保證金GRV,通過這一行為,用戶在獲得常規利潤的同時,還能獲得veGRV數量增益所帶來的利潤回饋。

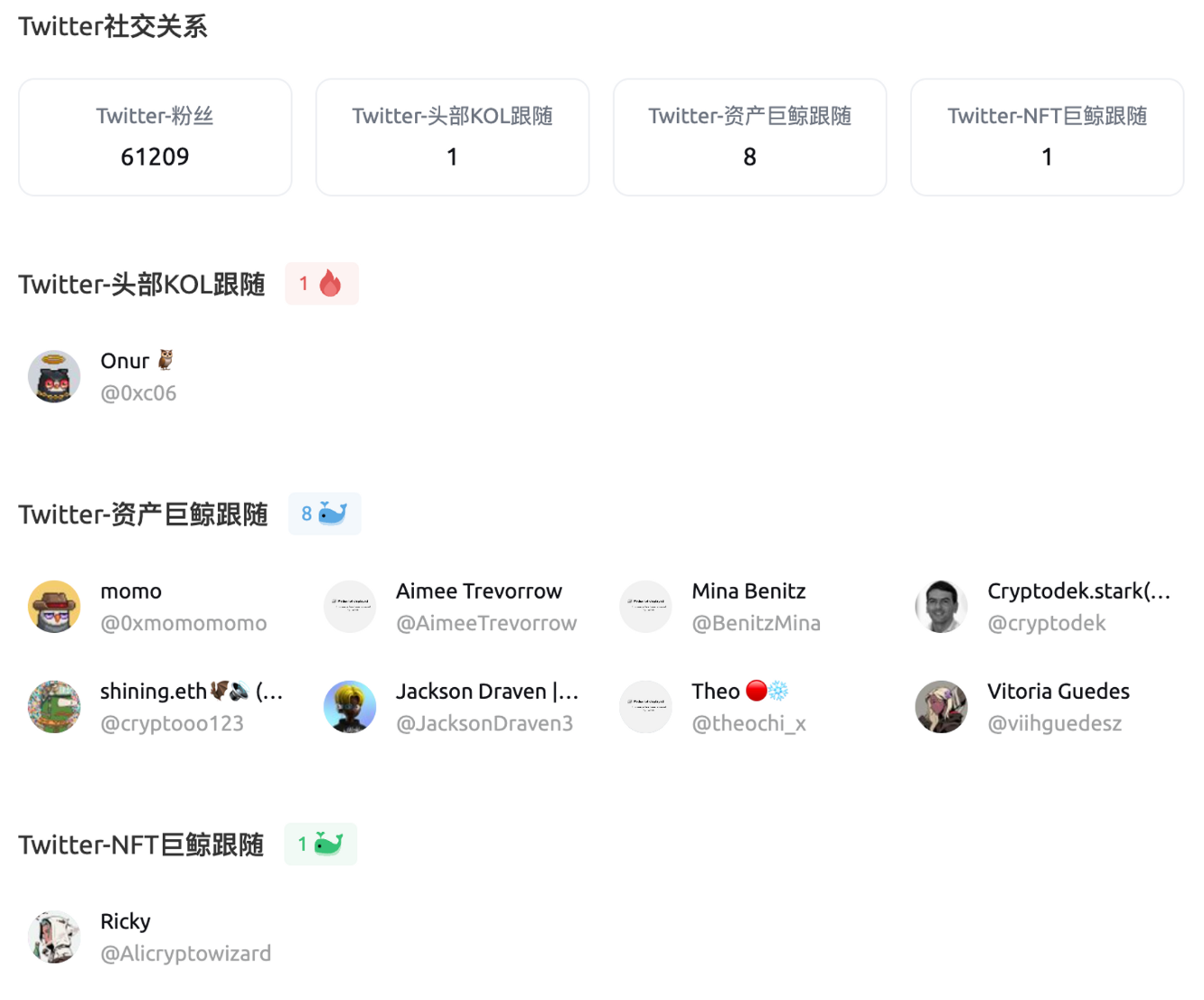

整體來看,Whitehole Finance在行業熱度並不算高,至少目前全網幾乎看不到對該項目的拆解和分析。根據veDAO數據,目前Whitehole Finance Twitter粉絲數為61209,但大V追隨數量較低,頭部KOL追隨數量1;資產巨鯨追隨數量8;NFT巨鯨追隨數量1。

不僅如此,Whitehole Finance自身無論是加密貨幣借貸TVL還是NFT借貸TVL,相較於其他夾帶DeFi產品,均處於較低的一個水平。但Whitehole Finance作為通過合約審計,且根植於Arbitrum上的創新性DeFi生態,依然具有一定的財富想像空間。

以上是veDAO研究院為大家帶來的Arbitrum上,即將IDO的創新型DeFi項目的上半部分,後續veDAO研究院會對Pacman Finance展開研究。事實上,之所以選擇這兩個項目研究,一方面是因為它們在DeFi玩法上確實有一定創新性,另一方面,這兩個項目在IDO方式上也有所特殊,Whitehole Finance選擇在自己的平台上自我進行IDO;而Pacman Finance則更像是融合了社會實驗類項目XEN的玩法,在IDO的基礎上又給用戶提出了「首次代幣質押發行」的VeIDO概念。更多詳情,請繼續關注veDAO。