著者:アーサー・ヘイズ

編集者: Deep Wave TechFlow

2024 年 12 月 31 日のビットコインの価格はいくらになると思いますか? 100,000ドル以上ですか、それとも100,000ドル未満ですか?

中国の有名な諺に、「猫の色が黒か白かは関係ない。ネズミを捕まえることができれば、それは良い猫である」というものがあります。

私はトランプ大統領の新たな政策を「中国の特徴を持ったアメリカ資本主義」と呼びたいと思います。

パックス・アメリカーナを支配するエリートたちは、経済システムが資本主義であるか、社会主義であるか、ファシズムであるかなど気にせず、自分たちの権力を維持するのに役立つ政策を実行することだけを気にしています。米国はすでに 19 世紀初頭には純粋な資本主義をやめました。資本主義とは、金持ちが間違った決断をするとお金を失うことを意味します。この状況は、米国連邦準備制度が設立された 1913 年にはすでに禁止されていました。民営化の利益と社会化の損失が国に影響を及ぼし、内陸部に住む多くの「卑劣な」あるいは「下等な」人々と、志高く尊敬される沿岸部のエリート層との間に極端な階級格差を生み出したとき、ルーズベルト大統領は軌道修正をしてはならず、彼の「ニューディール政策」を通じて貧しい人々にパンくずを配った。当時も今と同様、政府の救済を出遅れ者に拡大することは裕福ないわゆる資本家の間で人気のある政策ではなかった。

極端な社会主義(20万ドルを超える所得に対する最高限界税率は1944年に94%に引き上げられた)から無制限の企業社会主義への移行は、レーガン政権下の1980年代に始まった。その後、中央銀行は紙幣を印刷することで金融サービス業界に資金を注入し、この新自由主義経済政策は2020年の新型コロナウイルス感染症の流行まで続いた。トランプ大統領は危機への対応において内なるルーズベルトを導き、ニューディール政策以来初めて全国民に直接最大額の資金を送金した。米国は2020年から2021年にかけて世界の米ドルの40%を印刷した。トランプ大統領は「刺激小切手」の配布を開始し、バイデン大統領は任期を通じて人気の政策を継続してきた。政府のバランスシートへの影響を評価すると、2008 年から 2020 年、および 2020 年から 2022 年の間に興味深いことが明らかになります。

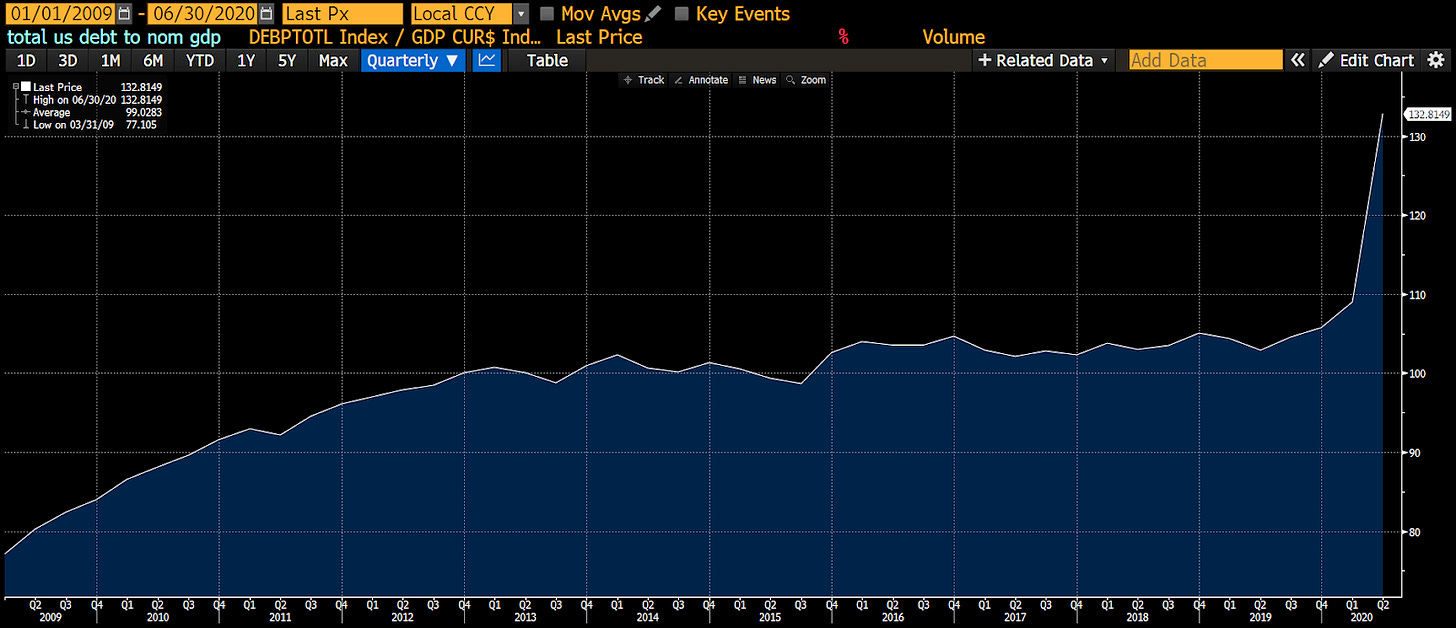

2009 年から 2020 年の第 2 四半期までは、いわゆる「トリクルダウン経済」のピーク時期であり、この期間の経済成長は主に量的緩和 (QE) として知られる中央銀行の紙幣印刷政策に依存していました。 。ご覧のとおり、国の債務が累積するよりも経済(名目GDP)の成長が遅いことがわかります。言い換えれば、富裕層は政府から受け取ったお金を使って資産を購入します。このような取引は実質的な経済活動を生み出しません。したがって、裕福な金融資産保有者に借金を通じて数兆ドルを提供しても、名目GDPに対する負債の比率が増加するだけです。

2020年第2四半期から2023年第1四半期まで、トランプ大統領とバイデン大統領は異なるアプローチをとった。財務省は量的緩和(QE)を通じてFRBが買い取った国債を発行したが、今回は富裕層に送金する代わりに、すべての国民に小切手を直接送った。貧しい人々は実際に銀行口座に現金を受け取りました。どうやら、JPモルガンのCEO、ジェイミー・ダイモンは政府送金の手数料で多額の収入を得ているようです...彼はアメリカの李嘉誠と呼ばれており、彼に支払うことを避けることはできません。貧しい人々が貧しいのは、お金をすべて商品やサービスの購入に費やしているからであり、この期間中、彼らはそうでした。お金の流通速度が大幅に向上したため、経済は急速に成長しました。つまり、1 ドルの債務が 1 ドル以上の経済活動を生み出すということです。その結果、アメリカの名目GDPに対する債務の比率は魔法のように低下した。

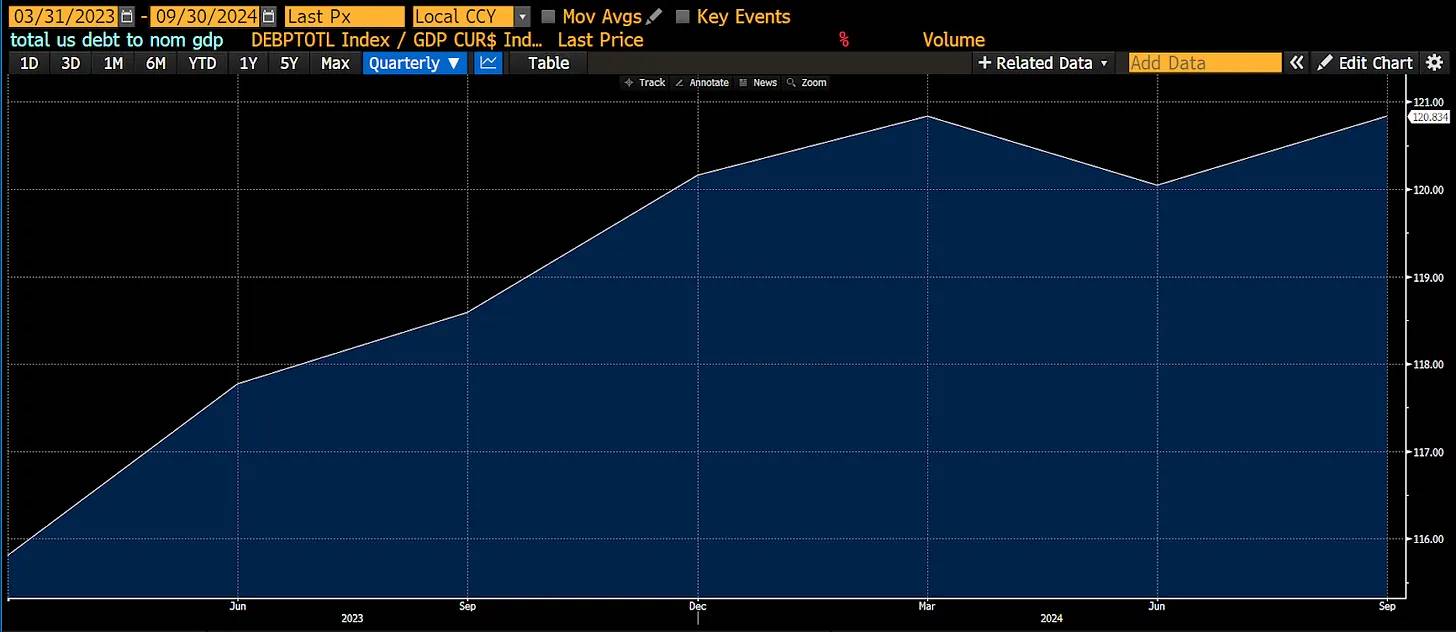

しかし、物品やサービスの供給の増加が政府債務を通じて人々が獲得する購買力の増加に追いつかないため、インフレが上昇します。国債を保有する富裕層はこうしたポピュリスト政策に反発している。これらの富裕層は1812年以来最悪の総収益を経験した。これに反撃するために、彼らは連邦準備制度理事会のジェイ・パウエル議長を送り込み、インフレを抑制するために2022年初めに利上げを開始し、一般の人々は景気刺激策の再実施を期待していたが、そのような政策は禁止された。イエレン米財務長官は、連邦準備制度による金融引き締めの影響を相殺するために介入した。同氏は債券発行を長期債から短期債に変更することで、FRBのリバース買戻制度(RRP)を使い果たした。これにより市場に2兆5000億ドル近い財政刺激策が投入され、主に金融資産を保有する富裕層に恩恵をもたらし、その結果資産市場は活況を呈した。 2008年以降と同様に、こうした富裕層に対する政府の救済策は実体経済活動をもたらさず、米国の債務対名目GDP比は再び上昇し始めた。

トランプ次期内閣は最近の米国経済史から何か教訓を学んだのだろうか?そうだと思います。

トランプ氏がイエレン氏の後任の米財務長官に指名したと広く考えられているスコット・バセット氏は、米国をどのように「立て直す」かについて多くの演説を行ってきた。同氏の演説や論説では、トランプ大統領の「アメリカ第一」計画をどのように実行するかについて詳述しているが、これは1980年代に鄧小平の下で始まり、現在も続いている中国の発展戦略に似ている。この計画は、政府による税額控除や補助金を通じて基幹産業(造船、半導体工場、自動車製造など)の回帰を促進し、名目GDP成長を促進することを目的としている。条件を満たした企業は低金利の銀行融資を受けることができる。銀行は、収益性が米国政府によって保証されているため、実際に事業を展開しているこれらの企業への融資に再び積極的になるだろう。企業が米国での事業を拡大するにつれて、米国人労働者を雇用する必要があります。平均的なアメリカ人にとってより高賃金の仕事は消費支出の増加を意味します。トランプ大統領が特定の国からの移民を制限すれば、こうした影響はさらに顕著になるだろう。これらの措置は経済活動を刺激し、政府は企業利益と個人所得税を通じて歳入を生み出します。これらのプログラムを支援するには、政府の赤字を高水準に維持する必要があり、財務省は銀行に債券を売却することで資金を調達しています。 FRBや議員が追加レバレッジ比率を一時停止したことで、銀行はバランスシートを再レバレッジできるようになった。勝者は一般の労働者、「適格な」商品やサービスを生産する企業、そして債務の名目GDP比が低下した米国政府だ。この政策は貧困層に対する超量的緩和に等しい。

素晴らしいですね。これほど繁栄したアメリカの時代に誰が反対できるだろうか?

敗者となるのは長期債券や普通預金を保有する人々だ。なぜなら、これらの商品の利回りは米国経済の名目成長率よりも意図的に引き下げられるからである。インフレの上昇に給与が追いつかないと、あなた自身も影響を受けることになります。重要なのは、組合への加入が再び流行していることだ。 「4アンド40」は、労働者に今後4年間で40%、年俸10%の昇給を与え、働き続ける意欲を高めるという新たなスローガンとなった。

自分はお金持ちだと思っている読者の皆さん、心配する必要はありません。こちらが投資ガイドです。これは財務上のアドバイスではなく、私が個人的なポートフォリオで行っていることを共有しているだけです。特定の産業に資金を割り当てる法案が可決された場合は、必ずそれを注意深く読み、その産業の株式に投資してください。法定債券や銀行預金にお金を預けるのではなく、金(団塊の世代の金融抑圧に対するヘッジとして)またはビットコイン(ミレニアル世代の金融抑圧に対するヘッジとして)を購入してください。

明らかに、私のポートフォリオはビットコイン、その他の暗号通貨、暗号関連企業の株式を優先し、次に金庫に保管されている金、最後に株式を優先しています。私は Amex の請求書を支払うために、マネー マーケット ファンドに少額の現金を保管しています。

この記事の残りの部分では、富裕層と貧困層の両方を対象とした量的緩和が経済成長とマネーサプライにどのような影響を与えるかを説明します。次に私は、銀行を補完的レバレッジ比率(SLR)から免除することで、貧困層に対する無制限の量的緩和が再び可能になる可能性があると予測します。最後の部分では、米国の銀行信用供給を追跡する新しい指数を立ち上げ、銀行信用供給を調整した後、ビットコインが他のすべての資産をどのように上回るかを示します。

マネーサプライ

Zoltan Pozar の Ex Uno Plures シリーズの品質の高さには心から敬意を表します。最近のモルディブでの長い週末の間、サーフィン、アイアンガーヨガ、筋膜マッサージを楽しみながら、彼の著作をすべて読みました。彼の作品はこの記事の残りの部分で頻繁に登場します。

次に、一連の架空の会計口座を紹介します。 T 字型の左側が資産、右側が負債です。青色のエントリは値の増加を表し、赤色のエントリは値の減少を表します。

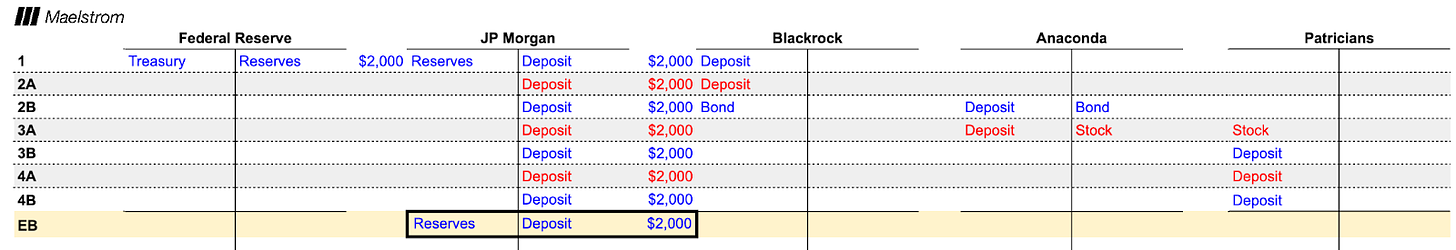

最初の例は、量的緩和によるFRBの債券購入がマネーサプライと経済成長にどのような影響を与えるかに焦点を当てています。もちろん、この例とそれに続く例は、より興味深く魅力的なものにするために、少しユーモアを加えています。

米国の地方銀行危機の最中の 2023 年 3 月に、あなたがパウエルになったと想像してください。緊張を解くために、パウエルはニューヨーク市のパーク・アベニュー370番地にあるラケット・アンド・テニス・クラブに行き、数億ドル相当の旧友とスカッシュをした。パウエル氏の友人たちは不安を感じていた。

この友人(ここではケビンと呼びます)はベテランの金融マンで、こう言いました。「ジェイ、ハンプトンズにある家を売らなければいけないかもしれない。私のお金はすべてシグネチャー銀行に預けられているが、どうやら私の残高はもう限界だ。預金保険の限度額を超えています。ウサギが街で一日を過ごさなければならないことがどれほど難しいか知っていますか。」

ジェイ氏は「心配しないでください。私が解決します。私は2兆ドルの量的緩和を行うつもりです。それは日曜日の夜に発表されます。ご存知の通り、FRBはいつでもあなたの背中を押してくれます。あなたの寄付がなければ誰が?」アメリカがどうなるかは知っている バイデンが金融危機に対処しなければならなかったためにトランプが政権に戻ったらどうなるか想像してみてください 80年代初頭にトランプが私のガールフレンドを盗んだことを今でも覚えています。」

連邦準備制度は、銀行危機に対処するために、完全な量的緩和とは異なる銀行ターム資金調達プログラムを創設しました。しかし、ここで少し芸術的な話をさせてください。次に、2兆ドルの量的緩和がマネーサプライにどのような影響を与えるかを見てみましょう。すべての数字は数十億ドルになります。

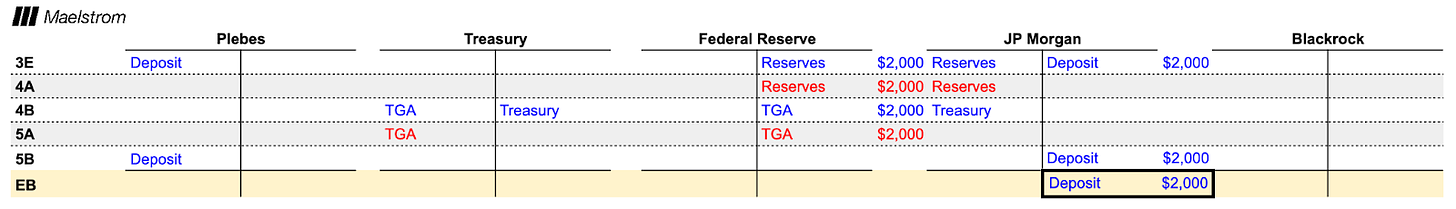

- FRBはブラックロックから2000億ドル相当の米国債を購入し、準備金を通じてその代金を支払った。 JPモルガンは銀行として取引の仲介役を務めた。 JPモルガンは2000億ドルの準備金を確保し、ブラックロックに2000億ドルの預金を与えた。 FRBの量的緩和政策により、銀行は預金を創設することができ、それが最終的にはお金になります。

- 財務省債を失ったブラックロックは、その資金を他の有利子資産に再投資する必要があった。ブラックロックの最高経営責任者(CEO)ラリー・フィンク氏は、普段は業界リーダーとしか仕事をしていないが、現時点ではテクノロジー分野に興味を持っている。 Anaconda と呼ばれる新しいソーシャル ネットワーキング アプリケーションは、ユーザーがアップロードした写真を共有するためのユーザー コミュニティを構築しています。アナコンダは成長段階にあり、ブラックロックは喜んで2000億ドル相当の社債を購入する。

- アナコンダは米国の資本市場で重要なプレーヤーとなっている。 18歳から45歳までの男性ユーザーを惹きつけ、アプリの虜にすることに成功した。こうしたユーザーは読書に費やす時間が減り、代わりにアプリの閲覧に時間を費やすため、生産性が大幅に低下します。アナコンダは税金を最適化するために債券を発行することで自社株買いの資金を調達しているため、海外の留保利益を本国に送金する必要がありません。株数を減らすと株価が上がるだけでなく、分母が減るため1株あたりの利益も増えます。したがって、ブラックロックのようなパッシブなインデックス投資家は自社株を買うことを好みます。その結果、貴族たちは株を売却した後、銀行口座に2,000億ドルが余分に残った。

- アナコンダの裕福な株主には、すぐに資金を使用する必要はない。ガゴシアンはアート バーゼル マイアミで大規模なパーティーを開催しました。パーティーでは、貴族たちは真剣な美術コレクターとしての評判を高めると同時に、ブースの美しさを印象づけるために、最新の美術品を購入することにしました。これらの作品の販売者も同じ経済階級の人々です。その結果、買い手の銀行口座に入金され、売り手の口座に引き落とされます。

これらすべての取引が終了しても、実際の経済活動は何も生まれませんでした。 FRBは経済に2兆ドルを注入することで、実際には富裕層の銀行口座残高を増やしているだけだ。たとえ一社の米国企業に融資しても、その資金は新たな雇用を創出することなく株価の上昇に使用されるため、経済成長はもたらされない。 1 ドルの QE はマネーサプライを 1 ドル増加させますが、経済活動は生じません。これは借金の賢明な使い方ではありません。したがって、2008年から2020年にかけて、QE期間中に富裕層の間で債務の対名目GDP比率が上昇した。

次に、コロナ禍におけるトランプ大統領の意思決定プロセスを見てみましょう。 2020年3月に遡る:新型コロナウイルスの感染拡大の初期に、トランプ大統領の顧問らはトランプ大統領に「曲線を平坦化する」ようアドバイスした。彼らは、大統領が経済を停止し、「必要不可欠な労働者」、つまり照明を維持するために低賃金で働いている人だけが働き続けることを許可すると提案した。

トランプ大統領:「一部の医師がこのインフルエンザは深刻だと考えているからといって、本当に経済を停止する必要があるのか?」

顧問: 「はい、大統領。新型コロナウイルス感染症による合併症の危険にさらされているのは主にあなたのような高齢者であることを思い出していただきたいのですが、もし彼らが病気になって入院が必要になった場合には、 「65歳以上のグループは非常に高額になるだろう。必須ではない労働者を全員ロックダウンする必要がある。」

トランプ大統領:「これは経済を崩壊させるだろう。文句を言わないように全員に小切手を渡すべきだ。FRBは財務省が発行する債券を買い取ることができ、それが補助金の原資となる。」

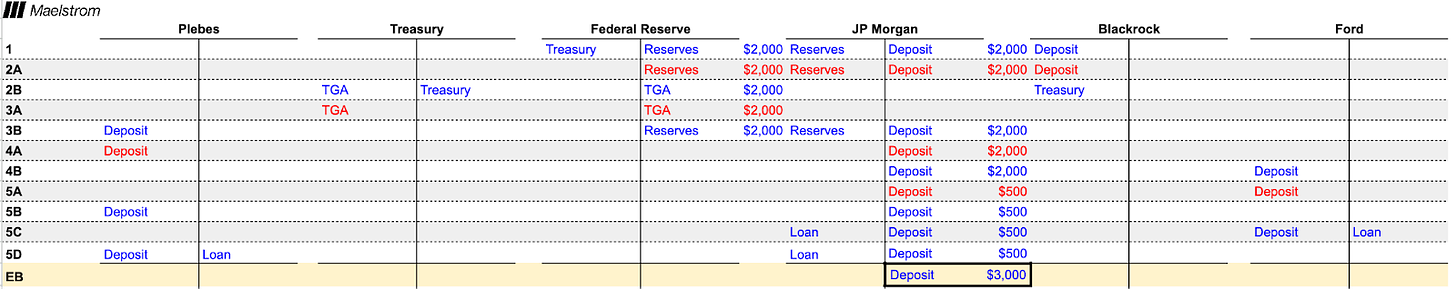

次に、同じ会計フレームワークを使用して、QE が一般の人々にどのような影響を与えるかを段階的に分析してみましょう。

- 最初の例と同様に、FRBは準備預金を利用してブラックロック国債を購入し、2,000億ドルの量的緩和を実施しました。

- 最初の例とは異なり、今回は財務省も資金の流れに関与しています。トランプ政権の刺激小切手を支払うために、政府は国債の発行を通じて資金を調達する必要がある。ブラックロックは社債ではなく米国債を購入することを選択した。 JPモルガンはブラックロックが銀行預金を連邦準備制度の準備金に転換するのを支援し、それを財務省証券の購入に利用できるようにした。財務省は、連邦準備制度の財務省一般口座 (TGA) の当座預金口座と同様の預金を受け取ります。

- 財務省はすべての人々、主に一般の人々に刺激小切手を送っています。この結果、TGA残高は減少し、同時に連邦準備制度が保有する準備金もそれに対応して増加し、それがJPモルガンへの一般人の銀行預金となった。

- 一般人は刺激小切手をすべて新型フォードF-150ピックアップトラックにつぎ込んでいる。電気自動車のトレンドを無視して、ここは米国です。彼らは依然として従来の燃料自動車を愛しています。一般の人々の銀行口座からは引き落とされる一方、フォードの銀行口座は預金によって支えられた。

- フォードはこれらのトラックを販売する際に 2 つのことを行いました。まず労働者に支払いを行い、銀行預金がフォードの口座から従業員の口座に移された。その後、フォードは生産を拡大するために銀行に融資を申請し、融資が受けられると新たな預金が生まれ、通貨供給量が増加しました。最後に、一般の人々は休暇に出て銀行から個人融資を受けることを計画しています。銀行は好景気と高収入の仕事を考慮して喜んで融資してくれるでしょう。フォードがお金を借りたのと同じように、一般の人々への銀行融資も追加の預金を生み出しました。

- 最終的な預金または通貨残高は3,000億ドルで、FRBが量的緩和を通じて当初注入した2,000億ドルよりも1,000億ドル多かった。 この例からもわかるように、庶民向けの量的緩和は経済成長を刺激しました。財務省からの刺激小切手は一般の人々にトラックの購入を奨励した。製品の需要があったため、フォードは従業員に給料を支払い、ローンを組んで生産を増やすことができました。給与の高い仕事に就いている従業員は銀行融資を受け、より多くの支出ができるようになりました。 1 ドルの借金は 1 ドル以上の経済活動を生み出します。これは政府にとって前向きな結果だ。

私は、銀行が財務省に無制限の融資を提供できる方法をさらに検討していきたいと考えています。

上記のステップ 3 から始めます。

- 財務省は新たな景気刺激資金の配分を開始した。これらの資金を調達するために、財務省は債券を競売し、JPモルガン・チェースはプライマリーディーラーとして、連邦準備制度の準備金を使って債券を購入します。債券を売却した後、FRBにある財務省のTGA口座残高は増加します。

- 前の例と同様に、財務省が発行した小切手は一般人によって JP モルガン チェースの口座に入金されます。

財務省が銀行システムによって購入された債券を発行すると、無用のFRB準備金が消費に費やせる一般人の預金に変換され、それによって経済活動が促進されます。

次に、T 伝説を見てみましょう。政府が減税や補助金を提供して企業に特定の商品やサービスの生産を奨励するとどうなるでしょうか?

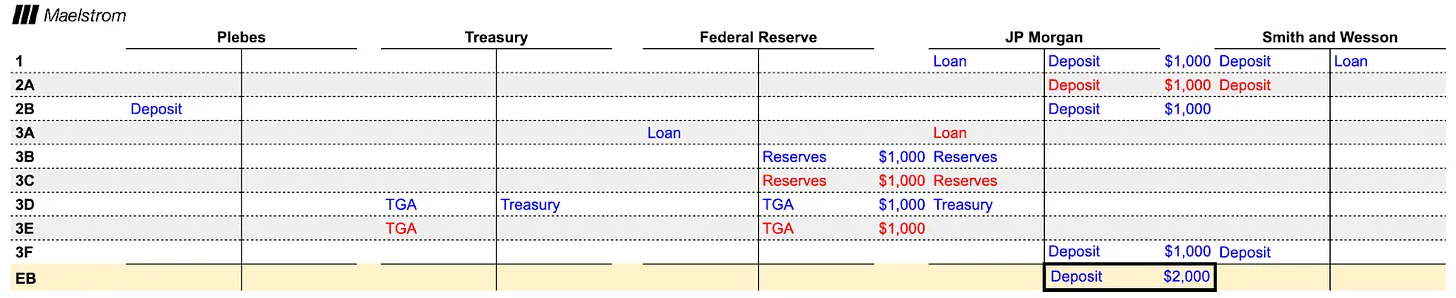

この場合、米国はクリント・イーストウッドの西部劇にインスピレーションを得たペルシャ湾での銃撃戦の撮影中に弾切れを起こした。政府は弾薬の生産に補助金を出すことを約束する法案を可決した。スミスとウェッソンは陸軍に弾薬を供給する契約を申請し受領したが、契約を満たすのに十分な弾丸を生産できず、新しい工場を建設するためにJPモルガンに融資を申請した。

- JPモルガンの融資担当者は政府契約を受け取った後、スミスとウェッソンに1,000ドルの融資を約束した。この融資法により、何もないところから 1,000 ドルの資金が生み出されました。

- スミスとウェッソンは工場を建設し、その賃金が生み出し、それが最終的にJPモルガン・チェースの貯蓄となった。 JPモルガン・チェースが生み出したお金は、最も支出する傾向のある人々、つまり平均的な人々の預金となる。一般の人々の消費習慣が経済活動をどのように動かすかについてはすでに説明しました。この例を少し調整してみましょう。

- 財務省はスミス・アンド・ウェッソンの補助金に資金を提供するために、競売を通じて新たに1,000ドルの債券を発行する必要がある。 JPモルガンは債券を買うために競売にかけたが、返済できるだけの十分な準備金がなかった。 FRBの割引枠を利用するデメリットがなくなったため、JPモルガンはFRBの準備融資を受けるための担保としてスミス・アンド・ウェッソン社の社債資産を差し入れた。これらの準備金は、新たに発行された財務省債の購入に使用されます。その後、財務省はスミスとウェッソンに補助金を支払い、それがJPモルガン・チェースの預金となった。

この例は、米国政府が産業政策を通じて、JPモルガン・チェースに融資を創設し、その融資から形成された資産を担保として使用してさらに米国債を購入するようどのように促したかを示しています。

財務省、連邦準備制度、銀行は、次の機能を実行できる魔法の「お金を生み出す機械」を運用しているようです。

- 富裕層の金融資産は増加しますが、これらの資産は実体経済活動を生み出しません。

- 貧しい人々の銀行口座にお金が注入されると、彼らは通常、そのお金を商品やサービスの消費に費やし、実質経済活動が促進されます。

- 特定の業界の一部の事業の収益性を確保することで、銀行融資を通じて事業を拡大することができ、それによって実体経済活動を推進することができます。

では、そのような操作には何か制限はあるのでしょうか?

もちろんあります。銀行は保有する負債資産ごとに高価な株式を用意しなければならないため、無制限に資金を生み出すことはできません。専門用語では、さまざまな種類の資産にリスク加重資産手数料がかかります。 「リスクが無い」と考えられている国債や中央銀行準備金でさえ、自己資本の支出を必要とする。したがって、ある時点で銀行は米国債の入札や企業融資の発行に効果的に参加できなくなる。

銀行がローンやその他の債券に資本を提供する必要がある理由は、借り手が破産した場合、それが政府であれ企業であれ、誰かが損失を負担しなければならないからです。銀行は利益を上げるためにお金を生み出すか国債を購入するかを選択するので、株主がこれらの損失を吸収するのは理にかなっています。損失が銀行の自己資本を超えると、銀行は破綻します。預金者が預金を失うだけでなく、銀行が破綻するのは十分に悪いことですが、システム的な観点から見るとさらに悪いことは、銀行が経済における信用量を拡大し続けることができないことです。部分準備金法定金融システムが存続するには継続的な信用支払いが必要なため、銀行が破綻すると金融システム全体がドミノ倒しのように崩壊する可能性があります。ある人の資産は別の人の負債であることを忘れないでください。

銀行の資本信用が枯渇した場合、システムを救う唯一の方法は、中央銀行が新しい法定通貨を作成し、その通貨を銀行の不良資産と交換することです。 Signature Bank が、消滅した Three Arrows Capital (3AC) の Su Zhu 氏と Kyle Davies 氏にのみ資金を貸し付けた場合を想像してみてください。スーとカイルは銀行に虚偽の財務諸表を提供し、会社の財務健全性に関する銀行の判断を誤解させた。その後、彼らは基金から現金を引き出し、その基金が清算から救ってくれることを期待して妻に送金した。ファンドが破綻すると、銀行には回収できる資産がなく、融資は無価値になります。これは架空のプロットです。スーとカイルは良い人なので、このようなことはしません ;)。シグネチャーは、米国上院銀行委員会の委員であるエリザベス・ウォーレン上院議員に多額の選挙資金を寄付した。シグネチャー氏は政治的影響力を利用して、ウォーレン上院議員に彼らを救う価値があると説得した。ウォーレン上院議員はパウエル連邦準備制度理事会議長に連絡し、割引窓口を通じて3ACの債務を額面で交換するよう連邦準備理事会に要請した。 FRBはこれに応じ、シグネチャーは3ACの債券を新たに発行されたドルと交換し、預金流出に対抗することができた。もちろん、これは架空の例にすぎませんが、銀行が適切な自己資本を提供しなければ、最終的には通貨の切り下げの結果として社会全体がその結果に苦しむことになるという教訓があります。

おそらく私の仮説には真実があるかもしれません。これはストレーツ・タイムズ紙の最近の記事です。

破綻した仮想通貨ヘッジファンド、スリー・アローズ・キャピタル(3AC)の共同創設者である朱蘇氏の妻は、裁判所が夫婦の他の資産の一部を凍結したにもかかわらず、シンガポールの邸宅の1つを5,100万ドルで売却することに成功した。

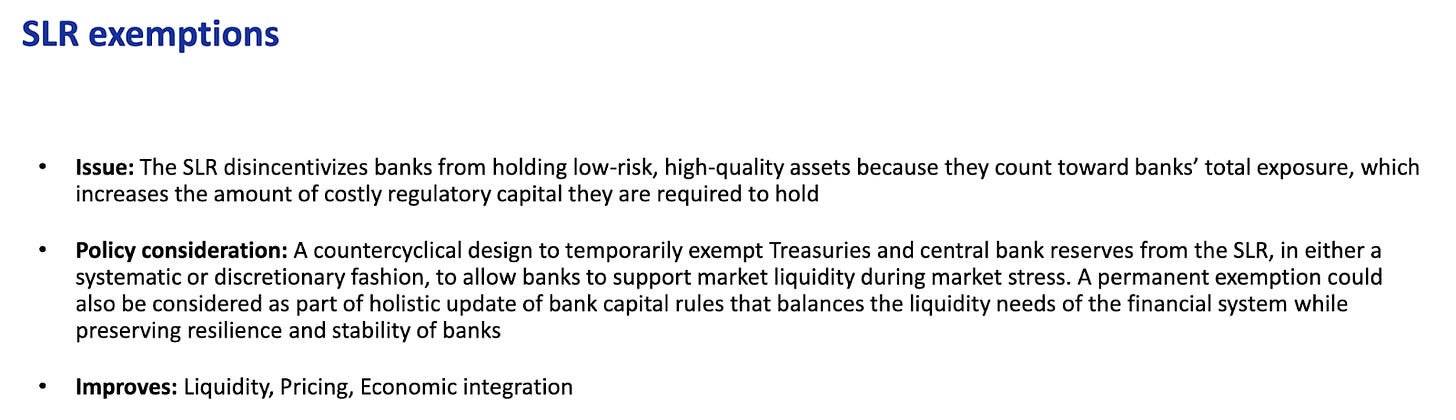

政府が無制限の銀行信用を創出したいと仮定すると、財務省と特定の「承認された」社債(投資適格債券や半導体企業などの特定の産業が発行する債券など)が免除されるようにルールを変更する必要があるだろう。追加レバレッジ比率 (SLR) の制限。

財務省、中央銀行準備金、および/または承認された社債がSLRから免除されれば、銀行は高価な自己資本を負担することなく、これらの債券を無制限に購入できるようになります。 FRBにはこうした免除を認める権限があり、2020年4月から2021年3月まで免除を行った。当時、米国の信用市場は停滞していた。 FRBは、数兆ドル規模の景気刺激策を計画しているが、それを支えるのに十分な税収がない米国政府に資金を融資するために、銀行を財務省入札に再び参加させるための措置を講じた。この免除措置の効果は大きく、結果として銀行は大量の国債を購入した。しかしその代償として、パウエル大統領が金利を0%から5%に引き上げた際にこれらの米国債の価格が急落し、2023年3月の地方銀行危機につながった。世界には無料のランチはありません。

さらに、銀行準備金の水準も、銀行が入札で国債を購入する意欲に影響を与える。銀行は、FRBに預けている準備金が最低限快適な準備金水準(LCLoR)に達したと感じると、入札への参加を中止する。 LCLoR の正確な値は、後から考えてみないと分かりません。

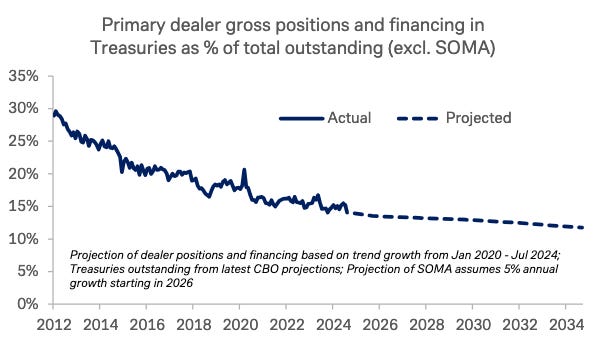

これは、2024年10月29日に財務省借入諮問委員会(TBAC)が発表した、財政市場における金融の回復力に関するプレゼンテーションのグラフである。このグラフは、総債務残高に占める銀行システムの政府債務保有額の割合が減少しており、最低の安心水準の準備預金(LCLoR)に近づいていることを示しています。これは問題を引き起こす。なぜなら、FRBが量的引き締め(QT)に取り組み、黒字国の中央銀行が純輸出収益を売却するか、投資を行わなくなる(つまりドル化)ため、米国債市場の限界買い手が不安定な債券取引ヘッジファンドになるからだ。

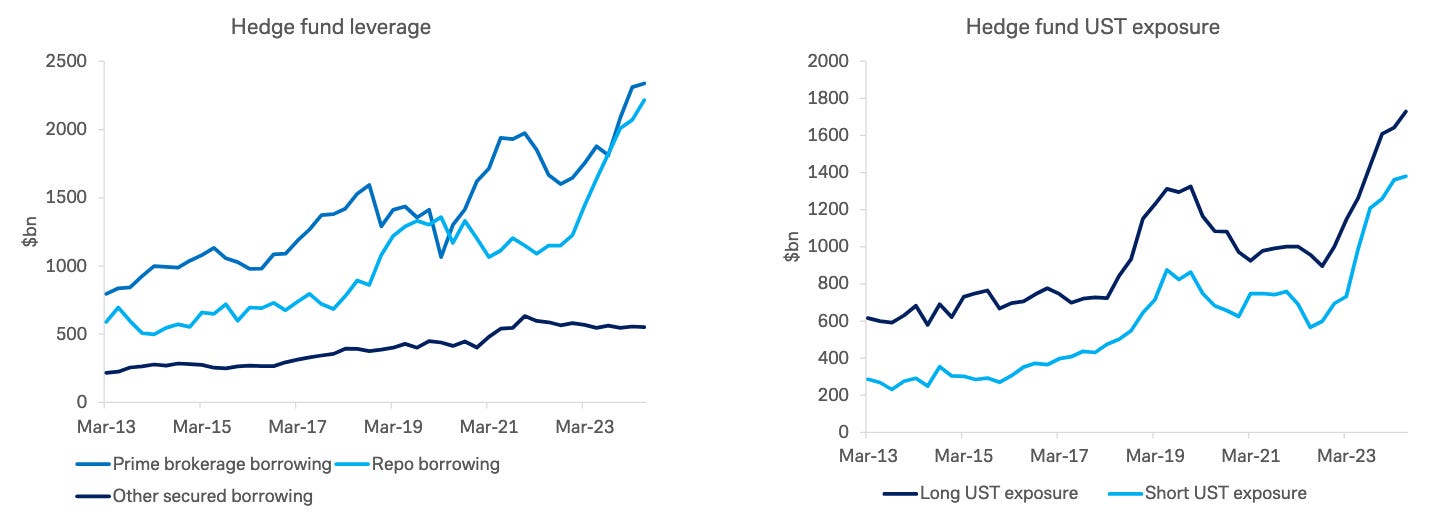

同じプレゼンテーションからの別のグラフを次に示します。グラフからわかるように、ヘッジファンドは銀行が残した穴を埋めています。しかし、ヘッジファンドは本質的にお金の買い手ではありません。彼らは、米国債先物契約を空売りしながら、低価格の現金国債を購入するキャリートレードで利益を得た。取引の現金部分はレポ市場を通じて資金調達された。レポ取引には、財務省短期証券などの資産を、一定の金利で一定期間にわたって現金と交換することが含まれます。レポ市場が翌日物資金調達の担保として米国債を使用する場合、その価格設定は商業銀行のバランスシートの利用可能な能力に基づいて行われます。バランスシートのキャパシティが減少すると、レポ金利が上昇します。米国債への資金調達コストが上昇した場合、ヘッジファンドが追加購入できるのは、米国債が先物価格と比較して割安な場合のみである。これは、国債入札価格を下げて利回りを上昇させる必要があることを意味する。財務省はより低コストでより多くの国債を発行したいと考えているため、これは財務省の目標に反する。

銀行は規制上の制約により十分な米国債を購入できず、ヘッジファンドによる妥当な価格での米国債購入に資金を提供することができない。したがって、FRBは銀行をSLRから再び免除する必要がある。これにより、米国債市場の流動性が向上し、米国経済の生産的な分野で無制限の量的緩和(QE)が可能になるだろう。

財務省とFRBが銀行規制緩和の重要性を認識しているかどうかまだわからない場合は、TBACが同じプレゼンテーションのスライド29でその必要性を明確に述べています。

追跡指標

私の説明どおりにトランプオノミクスが機能するのであれば、私たちは銀行信用の成長の可能性に焦点を当てる必要があります。前の例から、富裕層に対する量的緩和 (QE) は銀行準備金を増やすことによって機能し、貧困層に対する量的緩和 (QE) は銀行預金を増やすことによって機能することがわかります。幸いなことに、連邦準備制度は銀行システム全体に関する両方のデータを毎週提供しています。

私は、準備預金と他の預金および負債を組み合わせたカスタム ブルーミー インデックスを作成しました。これは、米国の銀行信用額を追跡するために使用するカスタム インデックスです。私の意見では、これは最も重要なマネーサプライ指標です。ご覧のとおり、2020 年のようにビットコインを上回る場合もあれば、2024 年のようにビットコインを下回る場合もあります。

しかし、より重要なのは、銀行信用の供給が縮小したときに資産がどのように機能するかということです。ビットコイン (白)、S&P 500 (金)、および金 (緑) はすべて、私の銀行信用指数に合わせて調整されています。値は100に正規化されており、ビットコインが2020年以来400%以上上昇し、最もパフォーマンスが高かったことがわかります。法定通貨の切り下げから身を守るためにできることが 1 つだけあるとしたら、それはビットコインに投資することでしょう。数学的データには議論の余地がありません。

今後の開発の方向性

トランプ大統領と経済チームは、ドル安政策を推進し、米国産業の復活を支援するために必要な資金を提供することを明らかにした。共和党は今後2年間で政府の3部門すべてを掌握するため、トランプ大統領の経済計画全体を支障なく進めることができる。有権者に福祉を与えたいという誘惑に抵抗できる政治家はいないので、民主党もこの「紙幣印刷党」に参加すると思います。

共和党は重要物品や材料のメーカーに国内生産拡大を奨励する一連の法案可決で主導権を握る。これらの法案は、バイデン政権下で可決されたCHIP法、インフラ法、グリーン・ニューディールに類似したものとなる。企業が政府の補助金を受けたり融資を受けたりすることで、銀行信用は急速に拡大するだろう。銘柄選びが得意な方は、政府が必要とする製品を生産する上場企業への投資を検討してみてはいかがでしょうか。

最終的にはFRBが政策を緩和し、少なくとも米国債と中央銀行準備金をSLR(補足的レバレッジ比率)から免除する可能性がある。その頃には、無制限の量的緩和への道は平坦になるだろう。

法律に基づく産業政策と SLR の免除の組み合わせは、銀行信用の急増を引き起こすでしょう。私は、この政策がFRBの伝統的な富裕層向け量的緩和アプローチよりもはるかに速く資金を移動させることを示しました。したがって、ビットコインと暗号通貨は、少なくとも2020年3月から2021年11月までの期間と同等、あるいはそれ以上のパフォーマンスを発揮すると予想できます。本当の問題は、どれだけの信用が生み出されるのかということだ。

新型コロナウイルス感染症景気刺激策により、約4兆ドルの信用が注入された。今回はさらにスケールが大きくなります。防衛費と医療費は名目GDPを上回るペースで増加している。米国が多極化した地政学的環境に対応して国防支出を増加させるにつれて、これらの支出は急速に増加し続けるだろう。 2030 年までに、米国の総人口に占める 65 歳以上の人の割合はピークに達し、現在から 2030 年までの間に医療支出が加速することを意味します。国防費や医療費をあえて削減しようとする政治家はいない。さもなければ、すぐに有権者によって排除されてしまうだろう。これが何を意味するかというと、財務省は明かりを灯し続けるためだけに市場に債務を注入し続けるということだ。私は以前、量的金融緩和と財務省借入を組み合わせるとマネーベロシティが1を超えることを示しました。この赤字支出はアメリカの名目成長潜在力を押し上げるだろう。

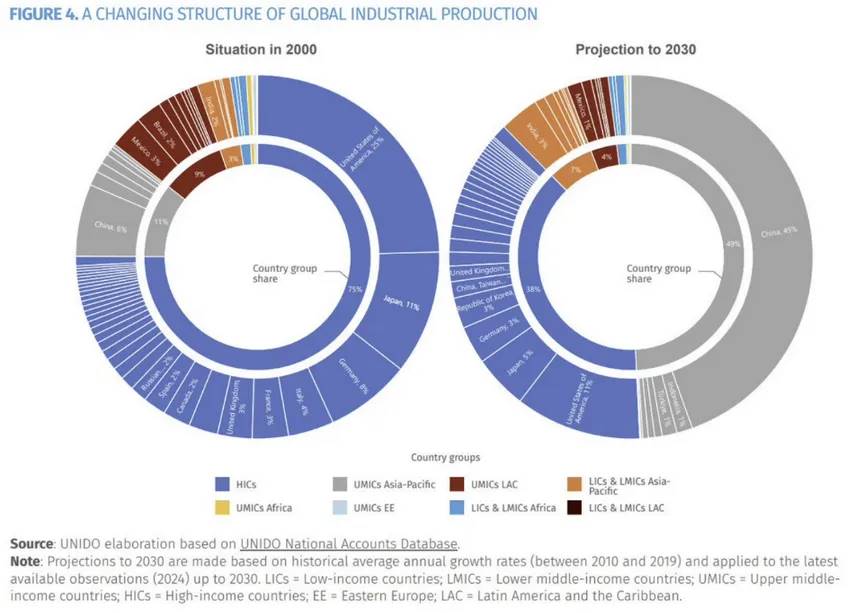

この目標を達成するためのコストは、米国企業の本国への帰国を促すため、数兆ドルに上るだろう。 2001年に米国が中国の世界貿易機関への加盟を認めて以来、米国は率先して製造拠点を中国に移転してきた。 30 年も経たないうちに、中国は低コストで高品質の製品を生産する世界的な製造センターになりました。中国国外のサプライチェーンを低コスト国と称して多角化することを計画している企業でさえ、中国東海岸の多数のサプライヤーの緊密な統合が非常に効果的であることに気づいています。ベトナムのような国では人件費が下がっているにもかかわらず、これらの企業は生産を完了するために依然として中国から中間製品を輸入する必要がある。したがって、サプライチェーンを米国に再移転することは困難な作業であり、政治的に必要な場合には非常に費用がかかることになる。私が話しているのは、生産能力を中国から米国に移転するには、何兆ドルもの安価な銀行融資の必要性についてです。

債務対名目GDP比率を132%から115%に削減するには4兆ドルの費用がかかる。米国が 2008 年 9 月にこの比率をさらに 70% に下げると仮定すると、線形予測によれば、このレバレッジ解消を達成するには 10.5 兆ドルの信用を創出する必要があります。価格はマージンで決定されるため、ビットコインの価格は100万ドルに達する可能性があります。ビットコインの流通供給が減少するにつれ、世界中の多数の法定通貨が安全資産を求めて競争することになる。米国だけでなく、中国、日本、西ヨーロッパの投資家も含まれる。購入して長期保有します。 QEが貧困層に及ぼす影響についての私の分析に懐疑的な人は、過去30年間の中国の経済発展の歴史を振り返ってみれば、なぜ私が新しいパックス・アメリカーナ経済システムを「アメリカの資本と中国の特徴「主義」。