FTX事件堪称加密世界的“雷曼时刻”。事件的发展速度和影响范围已经远远超出了此前的想象。不论是从传统的中心化交易所(CEX),还是各类投资基金,均受到了此次FTX事件的连续暴击,危机已经开始蔓延到了NFT市场。本文深度还原BAYC的暴跌经过,跟踪了市场上知名NFT项目的受影响情况,并对蓝筹NFT暴跌原因给出了分析。那么在如此剧烈的变化中,NFT的参与方们应该怎么看待恐慌环境下的NFT市场呢?投资者应该如何应对?

1. BAYC暴跌现象经过及其原因 — 来自大户 Franklin的疯狂操作

1.1 BAYC暴跌与Franklin套利过程

BAYC是NFT市场中的领头羊,其地位堪称FT市场的BTC。由于总量有限(仅1万枚),加上钻石手占比较高,其价格变化更易受到大户的左右。Franklinisbored是BAYC的第7大持有人, 到目前为止拥有58只无聊猿猴。

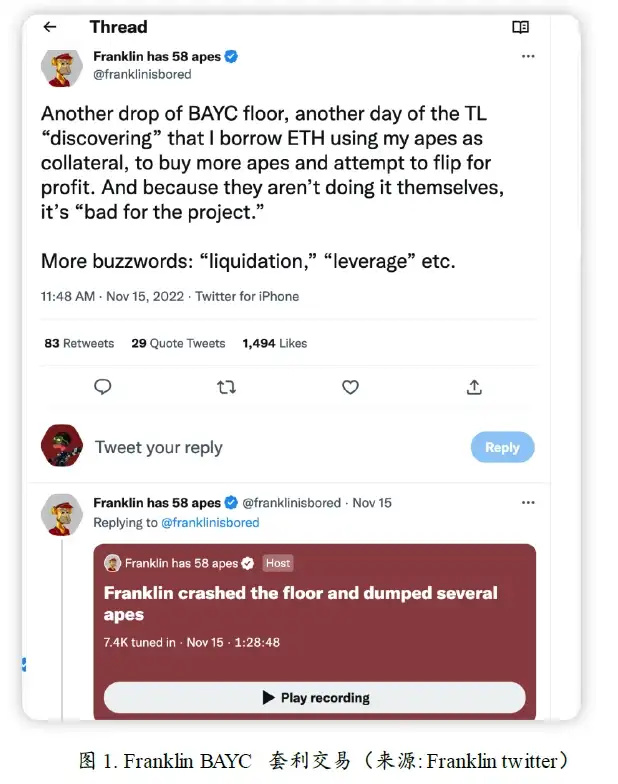

之前很早的时候Franklin就在twitter上表示自己通过抵押BAYC、借出ETH并同时打压地板价的方式来获取利润(见上图中“borrow ETH using apes…, attempt to flip for profit”),而且每执行这个套利操作后,他还会组织Twitter Space来向其好友介绍他是如何进行套利,将其套利的方法公布给其好友并一同探讨是否有提升的空间。在这一套操作下,即使 BAYC 的行情不好处于下跌状态,他也能获得十分可观的收益。我们来看看他是如何执行套利操作的。

第一, 低价诱发挂单,主动接受offer造成大户抛售假象。同FT相比,NFT的流动性有限,而且对于BAYC这样的大蓝筹,动辄一个就几十万美金,地板价极易被操作。Franklin有58个BAYC,数量比较充足为他提供了套利空间。他先以接近地板价的list价格挂单,低价挂单现象诱发了其他的持有者跟随挂单,随后他挑选了1–2个相对较低的offer接受了对手方的交易邀请。那么这个操作就很容易给其他人制造一种假象 — -即是有大户在“清仓出货”,该低价挂单并低价接受offer的行为引发了其他持有者的恐慌,于是出现了比他挂单更低的价格,形成了个恐慌的正反馈。

而我们知道BendDAO 的预言机喂价机制是从各个平台Opensea\X2Y2等)来拿地板价floor这参数,Franklin的这一操作通过预言机喂价引发了连锁反应,并触发了 BendDAO 的清算。

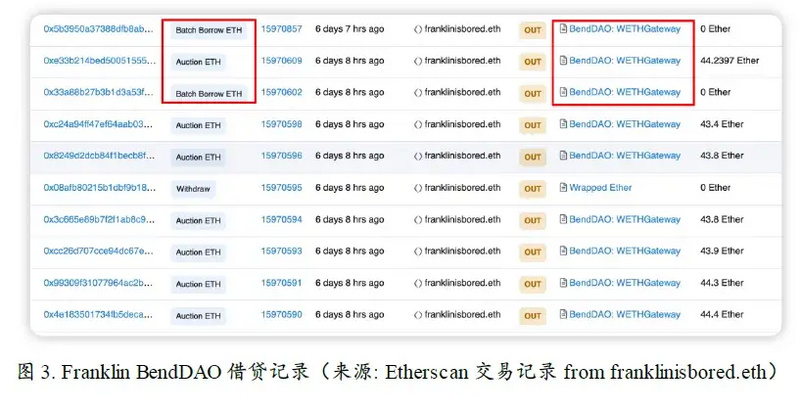

第二,通过抵押BAYC获取ETH,反手低价竞标无聊猿猴。另一方面,Franklin又把自己另外的 14 个 BAYC 放到了 BendDAO 进行抵押,借出ETH。通过借出的ETH和手上的剩余资金(主要是在第一步中接受低价offer得到的ETH)在BendDao上进行竞标,竞价区间在43ETH — 44.3 ETH 之间。(如下图右侧所示价格)

第三,根据24小时内债务清偿情况实施套利。在上述两步操作后,随着地板价的下跌及其在BendDAO上的竞标。通常会出现两种情况

- 如果抵押猴子的人在24小时之内(BendDAO自上次修改规则后调整为24小时)偿清一半以上的债务,那么Franklin则可以获得first bid bonus。金额为债务总额 5% 。如以 45ETH计算的话,first bid bonus为 2.25ETH;

- 若在24小时之内未能偿还债务,Franklin赢得拍卖,以极低的价格中标BAYC,并反手将其在Opensea或者X2Y2上售出。当然此的前提是在此一个极小的time gap内,地板价没有发生急剧的下跌。若以43ETH的竞标价计算,在OS等平台上以49E左右的地板价售出,则可获得6ETH;

当然此时也有一种情况是24小时内借款人未能偿还债务并且恰巧有第三者中标(当然这概率非常小),此时Franklin则会继续挂单砸地板价并持续竞标,即是重复第一步和第二步。

1.2 到底是恐慌砸盘还是套利?

从上述的分析我们看到,他执行此套策略已久且是公开的,在BAYC地板价下跌时他仍去去购买。因此我们得出一个结论:他的策略是短期看空但长期猴本位做多,利用BendDAO的机制进行高抛低吸,并获得平台给予的first bid bonus。而且他本身的推特名(franklinisbored)及推特上的言论来看,他是猴子的坚定信仰者而实非FUD,从他twitter space发言情况及后续的实际操作来看,我们没有理由相信他是在恐慌砸盘。

2. BAYC事件与FTX暴雷的关系 — 是否真有资金在FTX平台?

由上文我们看到,BAYC地板价的大幅下跌虽然由大户Franklin来引发,但其实在Franklin在进行上述套利之前,市场上已经有了大量关于FTX与BAYC事件的传闻。那么无聊猿的恐慌真的与FTX暴雷相关吗?笔者调研了FTX在BAYC系列上的NNT持仓与投资情况,诚然有许多关于FTX事件下yugalab崩塌的争论,总体来看,市场的主要质疑有以下两个方面。

2.1 FTX旗下Alameda Research是否持有大量的BAYC头寸?

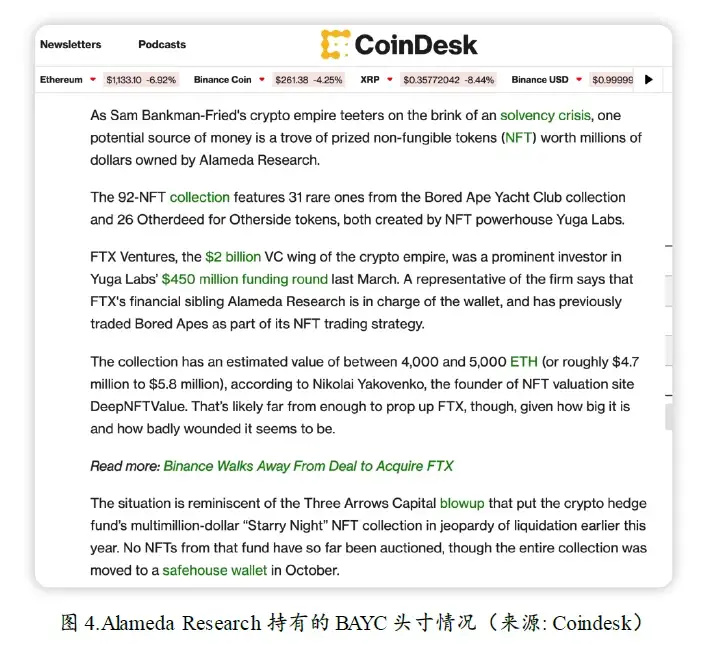

据Coindesk的一则消息证实,Alameda Research 拥有的价值数百万美元的稀有NFT。其持有的NFT系列中包含 31个稀有的BAYC和 26块Otherside土地。 Alameda此前曾将 BAYC交易作为其 NFT 交易策略的一部分,在市场上进行套利获取利润。据NFT估值网站DeepNFTValue 的创始人Nikolai Yakovenko透漏,Alameda持有的BAYC价值估计在4,000到 5,000 ETH之间(约合470万到580万美元)。虽然在FTX整体规模中不大,但这一金额对于NFT市场来讲是个不小的数目,且对BAYC系列本身而言,是致命的。

另外,31只BAYC中,有3只超级稀有的“金猴”(毛发为金色),这种特征的BYAC底价为 1000 ETH。同时还有4只“迷幻毛皮”猴子,该属性的猴子地板价为599ETH。由此可见相对于NFT市场来讲,FTX持有的蓝筹头寸还是不小的,如果其抛售将对NFT市场带来极大的抛压,尤其是其持有的BAYC系列。

2.2 Yuga 公司是否有大量资金存放在FTX上?

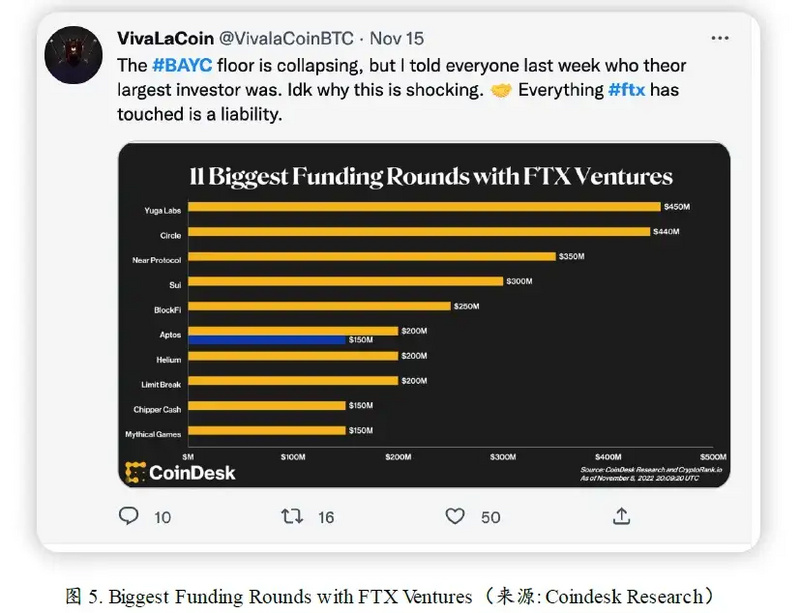

从公开的资料显示,在2022年3月份时FTX曾参与了YugaLabs的种子轮融资。该轮融资YugaLabs的估计是40亿美元,融资总金额是4.5亿,由a16z 领投,FTX、Animoca Brands 等参投。因此我们看到本轮融资是由a16z领投,FTX为参投。

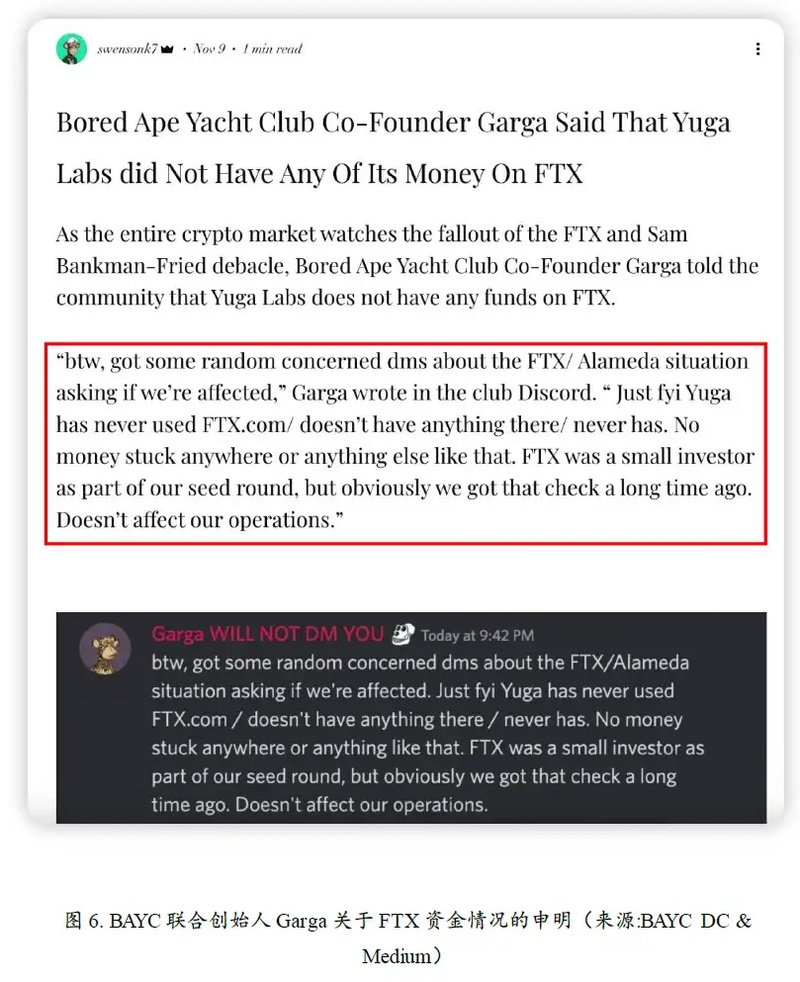

而在后续的事件中报道,Yuga Lab联合创始人 Garga 在推特上表示,Yugalab确实在种子轮融资中引入了FTX,但其投资金额较小且很早之前就已经收到了FTX的款项(支票)。Yuga Labs 从未用过FTX,且在上面也没有任何资金和资产。并在其官方Discord中进行了说明(见下图“btw, got some random concerned… Doesn’t affect our operations部分)

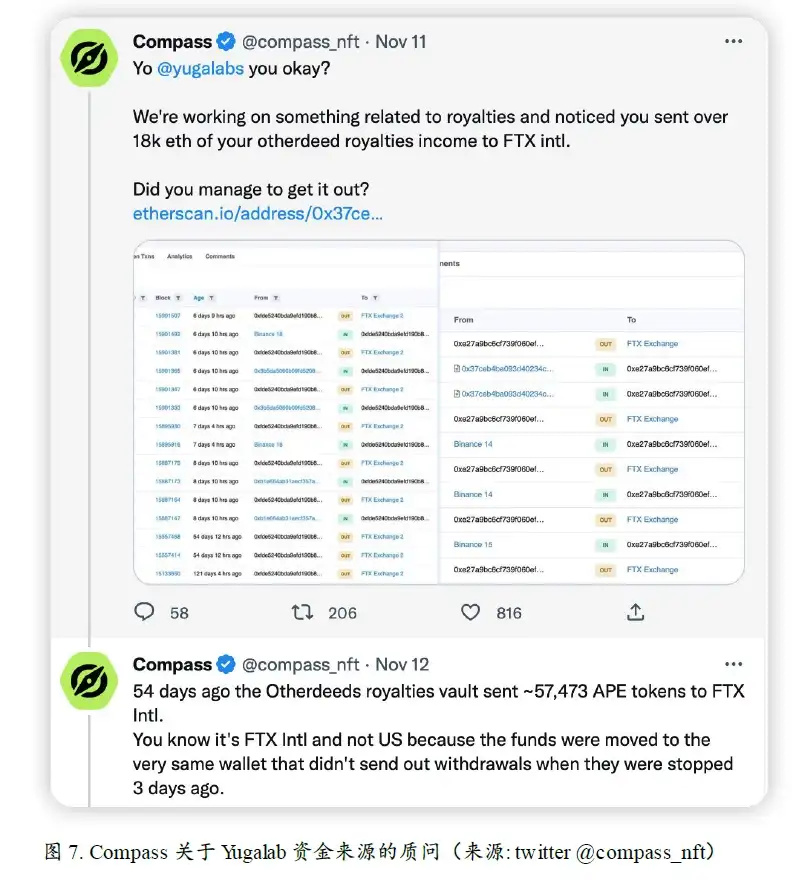

随后不巧的是,NFT 平台 Compass 发推称,YugaLabs有1.8万枚ETH 5.7473万个APE在FTX平台上存放,并公布了其哈希交易记录,对上述yugalabs联合创始人的发言进行了质疑。

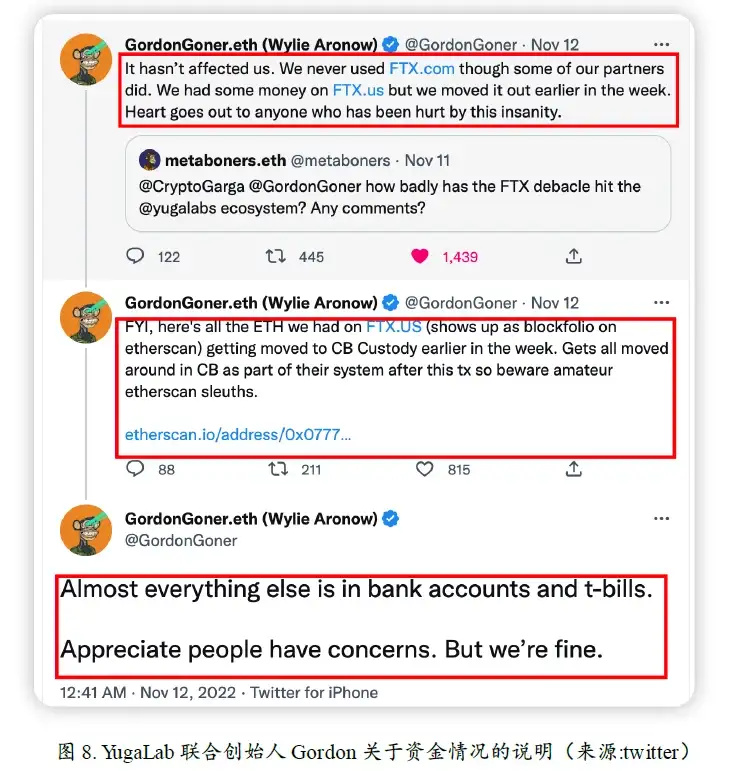

很明显,YugaLab联合创始人Garga的发言无法让人信服。在针对Compass的1.8万枚ETHT 5.7473万枚APE质疑后, YugaLab的另一位联创则发推表明:“FTX事件并没有影响到我们,虽然我们的合作伙伴会用到FTX,但本身我们没有用过FTX.COM。我们在FTX.us上有部分资金但在本周早些时候已经将其转移到了Coinbase 进行托管“,并公布了Etherscan的交易哈希。而其余的部分则在银行账户中和部分国债。

由此可见,结合BAYC两位联合创始人公布的交易记录及后续BAYC价格反弹的表现来看,YugaLab本身似乎受FTX事件的影响不大,极像是虚惊一场。当前这种判断前提是FTX不抛售BAYC的头寸(截至目前为止未看到FTX抛售)

3. 漏船更遭连夜雨,NFT市场是否会受此影响而暴雷?

3.1 恐慌下的NFT市场现状

在FTX暴雷事件的影响下,明显NFT市场受到了极大的影响。自11 月7日以来,NFT的销量、市值及日交易量和交易人数等指标均出现了下降。

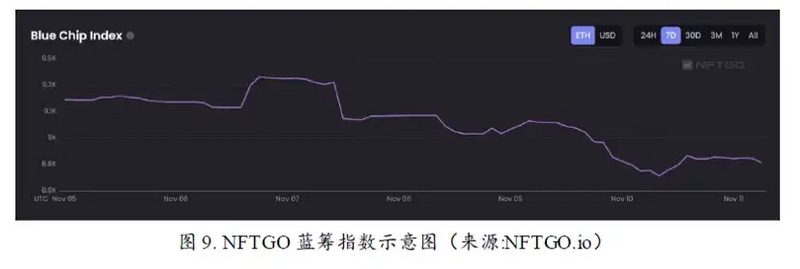

从数据分析平台NFTGO上可以看出,过去几天蓝筹指数大幅下跌。而我们知道,构成Blue Chip NFT类别的NFT系列包括BAYC、Cool Cats、CryptoPunks、Art Blocks 和 CloneX等顶级蓝筹。自 11月7日以来,该指数下降了6%。(如下图所示)

除了蓝筹指数下跌外,NFT市场的总市值和销量均出现了下降。NFTGo数据显示,自11月7日以来,NFTs市场总市值下跌8%,同期总销量下降了32%。

而在Opensea上的日交易量则下降了41%,处于极度萎缩状态。其他平台如NFTX, LooksRare 等均出现了大幅的下跌,LoosRare平台下跌幅度甚至达到了48% 。由此可见整个市场受恐慌情绪及FTX事件的影响极大。

而在Opensea上的日交易量则下降了41%,处于极度萎缩状态。其他平台如NFTX, LooksRare 等均出现了大幅的下跌,LoosRare平台下跌幅度甚至达到了48% 。由此可见整个市场受恐慌情绪及FTX事件的影响极大。

3.2 NFT项目受FTX事件影响跟踪分析

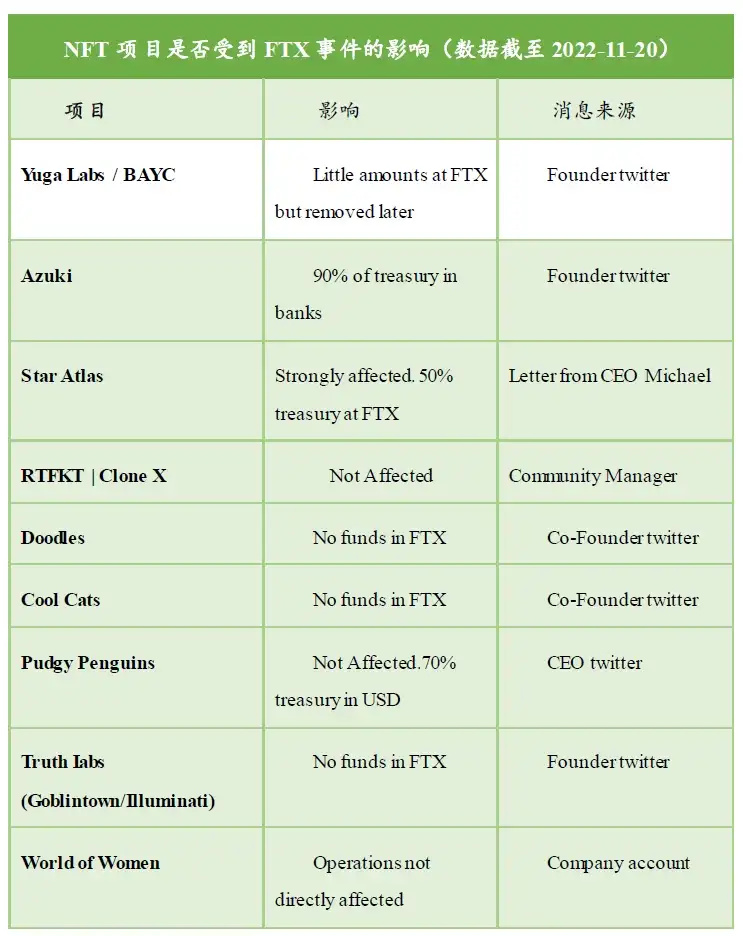

鉴于BAYC系列受到FTX余波的影响,我们跟踪了目前NFT市场上的一些知名项目,目前来看仍有部分NFT项目受到了影响。具体是否受FTX事件影响和影响的程度见下表所示。

其中,CloneX、Doodles、CoolCats、胖企鹅等NFT几乎没有资金存放在FTX。而影响较大的一个NFT项目是Star Atlas。该项目大约 50%的国库资金存储在 FTX 上,而且当前游戏开发尚未完成。而我们知道,NFT游戏项目需要大量的资金来开发和运营,这在当前熊市的状况下,毫无疑问是漏船更遭连夜雨。在Star Atlas的CEO Michael 给社区的一封信中我们可以看到该项目在缺乏后续资金的情况下可能将无法继续运营。

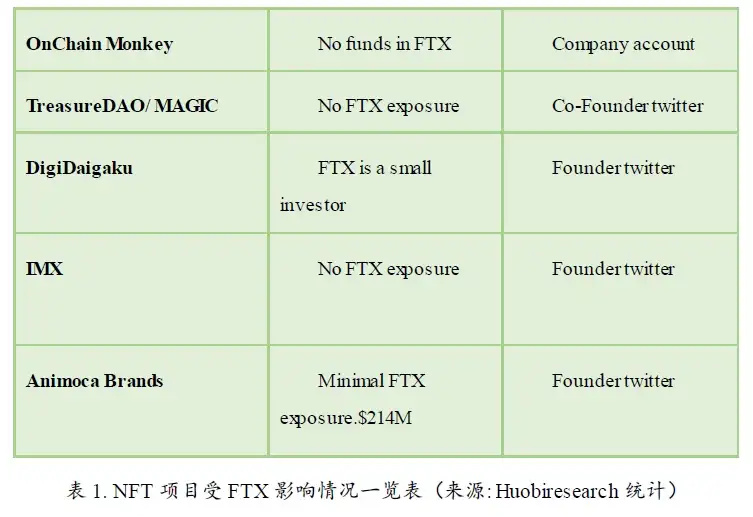

而其他项目则影响相对较小。并且有部分NFT项目已经在陆续发表文件,表明自己在FTX上并没有头寸。其中最为突出的是 Pudgy Penguins,他们甚至提供了有关其资金分配方式的详细信息。即70% 的资金放在银行,20%在多签钱包,剩余10%在gnosis钱包。

3.3 小结

综上所述,NFT市场BAYC的暴雷更像是整体熊市环境下的虚惊一场,其本身在加密市场如此动荡的环境下必然会受一定影响但不至于会崩塌。从其他的NFT项目来看,确实有部分NFT项目方可能受到FTX事件的影响,或是有接受FTX的投资、或是有资金存放于FTX交易所。但从目前统计的结果来分析,约80%以上的NFT未受影响(见上节统计表格)。

因此,笔者认为不应该跟风去FUD目前的NFT项目,其受到FTX事件的影响有限。让我们期待FTX的余震尽快过去,加密市场早日恢复,随着NFT加密各个赛道的整合,期待着下一个NFT的春天早日到来。