注:原文作者是以太坊聯合創始人Vitalik Buterin,在這篇文章中,他回顧了自己參與預測市場的經歷,並總結了當前預測市場所面臨的4大問題。 Vitalik還預計稱,未來幾年,預測市場將成為越來越重要的以太坊應用,而2020年的美國總統選舉僅僅是一個開始,接下來還有條件預測、決策以及其他應用。

特別感謝Jeff Coleman、Karl Floersch和Robin Hanson的批評反饋以及評論。

警告:我表達了一些政治觀點。

預測市場是我多年來一直感興趣的話題,它允許任何人對未來事件下注,並利用這些下注的機率,來作為這些事件的預測概率的可信中立來源,這是一種迷人的應用。與之密切相關的想法(比如futarchy),一直讓我倍感興趣,因為它是可以改善治理和決策的創新工具。正如Augur、Omen以及最近的PolyMarket(注:這三個應用都建立在以太坊上)所顯示的那樣,預測市場也是區塊鏈的一個迷人應用。

而在2020年美國總統大選期間,似乎預測市場終於進入了人們的視線,這些基於區塊鏈的市場,從2016年接近0開始增長到2020年數百萬美元的成交量。作為一個非常有興趣看到以太坊應用跨越鴻溝並被廣泛採用的人,這當然引起了我的興趣。一開始,我傾向於簡單地觀察,而不是親自參與:我不是美國選舉政治方面的專家,那為什麼我要期望我的觀點比其他已在交易的人的觀點更正確呢?但在我的Twitter圈子裡,我看到很多我尊敬的非常聰明的人,他們認為市場事實上是非理性的,如果可以的話,我應該參與進來,並與他們對賭。最終,我被說服了。

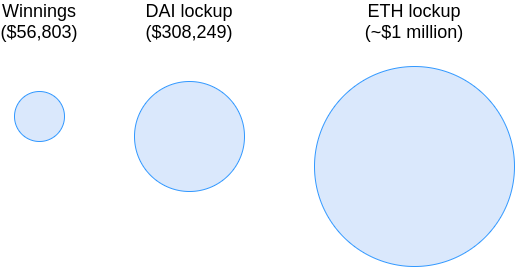

我決定在我幫助創建的區塊鏈應用上做一個實驗:我於8月1日在Augur上購買了價值2000美元的NTRUMP(如果特朗普輸了,持有這種代幣就可以獲得1美元)。當時我並不知道,我的倉位最終會增加到308249美元,並為我贏得超過56803美元的利潤。而在接下來的兩個月裡所發生的事情,被證明是一個關於社會心理學、專業知識、套利和市場效率極限的引人入勝的案例研究,其對任何對經濟制度設計的可能性有著濃厚興趣的人都有著重要的影響。

1 選舉前

我對這次選舉的第一次打賭,實際上根本不是在區塊鏈上。

去年7月份,當Kanye宣布競選總統時,一位我通常相當尊重的政治理論家立即在Twitter上聲稱,他相信這將分裂反對特朗普的選票,並導致特朗普獲勝。我記得當時我在想,他的這一觀點過於自信,甚至可能是過度內化啟發式的結果(即如果一個觀點看起來是聰明和與眾不同的,那麼它很可能是正確的)。所以,我當然提出要賭200美元,我自己賭的是無聊的支持拜登的觀點,他欣然地接受了。

9月份的選舉再次引起了我的注意,這次是預測市場引起了我的注意。市場給了特朗普近50%的獲勝機會,但我看到我的Twitter圈裡有許多非常聰明的人指出,這個數字似乎太高了。這當然導致了大家所熟悉的“有效市場辯論”:如果你以0.52美元的價格購買一種代幣,當特朗普輸掉後,它可以給你1美元,而特朗普實際輸的機率要高得多,為什麼人們不直接進來買代幣,直到價格漲得更高?如果沒有人這麼做,你憑什麼認為自己比別人聰明?

在選舉日之前,Ne0liberal的Twitter帖子做了出色的工作,其總結了當時預測市場準確的情況。簡而言之,大多數人在2020年之前使用的(非區塊鏈)預測市場具有各種限制,使得人們很難以少量現金參與。結果是,如果一個非常聰明的個人或專業組織看到他們認為錯了的可能性,那麼他們將價格推向他們認為正確的方向的能力將非常有限。

文章指出的最重要的限制是:

每個人可下注的低限額(低於1,000美元);高額費用(例如PredictIt收取5%的提款費);

這就是我9月份我反對ne0liberal的地方:儘管乏味的舊世界中心化預測市場可能有低限制和高收費問題,但加密貨幣市場卻沒有!在Augur或Omen上,如果某人認為某個結果代幣的價格太低或太高,則可買賣多少是沒有限制的。然而,基於區塊鏈的預測市場的價格表現卻與PredictIt是同步的。如果市場真的因為高收費和低交易限制,從而阻止了冷靜的交易者超過過分樂觀的交易者而高估了特朗普,那麼為什麼沒有這些問題的區塊鏈市場,會顯示出同樣的價格呢?

我的Twitter朋友對此的主要回應是,基於區塊鏈的市場是非常利基的,參與者很少,特別是很少有人對政治有太多的了解。這似乎有道理,但我對這一論點不太有信心。所以當時我賭2000美元特朗普會輸,但沒有進一步下注。

2 選舉時

然後選舉發生了,在最初的恐慌中,特朗普首先贏得了比我們預期更多的席位,但拜登最終成為了贏家。就我所知,選舉本身是否驗證或駁斥了預測市場的效率,是一個很容易解釋的話題。一方面,通過標準的貝葉斯公式應用,我應該降低我對預測市場的信心,至少相對於Nate Silver而言。預測市場給了拜登60%的勝算,Nate Silver給了拜登90%的勝算。鑑於拜登真的贏了,這就證明我生活在一個Nate給出更正確答案的世界裡。

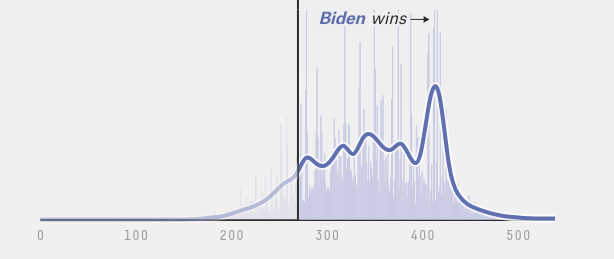

但另一方面,你可以做一個案例,其中預測市場更好地估計了勝利的邊緣情況。 Nate的概率分佈的中位數,大約是538張選票中有370張投給了拜登:

特朗普市場沒有給出概率分佈,但是如果你不得不從統計數據“特朗普獲勝的40%機會”中猜出概率分佈,你可能會給拜登提供大約300 張投票。而實際結果是306,因此,在我看來,預測市場Vs Nate的淨得分是含糊不清的。

3 選舉後

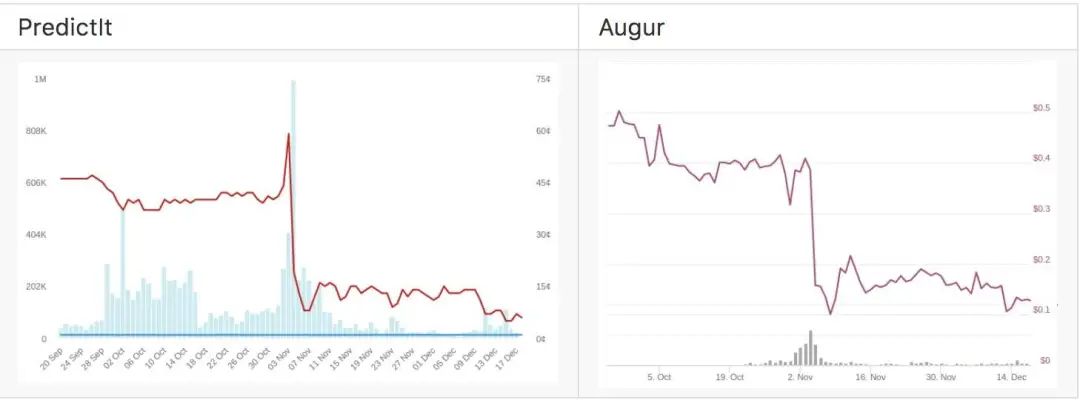

但當時我無法想像的是,選舉本身只是一個開始。大選後幾天,拜登被各大組織甚至少數外國政府宣佈為勝利者。正如所料,特朗普對選舉結果提出了各種法律挑戰,但這些挑戰很快都失敗了。但在那一個多月的時間裡,NTRUMP代幣的價格一直維持在85美分!

一開始,人們似乎有理由猜測,特朗普有15%的機會推翻選舉結果,畢竟,他任命了三名最高法院法官,而此時黨派之爭加劇。然而,在接下來的三個星期裡,越來越明顯的是,挑戰正在失敗,特朗普獲勝的希望在我看來一天比一天渺茫,但NTRUMP代幣的價格卻沒有改變(事實上,它甚至短暫地降到了0.82美元左右)。 12月11日,也就是大選後5個多星期,最高法院果斷一致否決了特朗普推翻投票的企圖,而NTRUMP的價格終於上漲……達到了0.88美元。

就在11月份,我終於確信市場懷疑論者是對的,於是我投入其中,自己下注特朗普會輸。這個決定並不關乎金錢,畢竟,僅僅兩個月後,我僅憑持有狗狗幣就可以賺到很多錢,但我選擇將它們捐贈給了GiveDirectly。更確切地說,我不僅僅是作為一個觀察者,而是作為一個積極的參與者來參與實驗,這有助於提高我個人對為什麼其他人還沒有在我之前購買NTRUMP代幣的理解。

4 操作流程

我在Catnip(這是一個將Augur預測市場與Balancer恆定函數做市商結合在一起的前端用戶界面)上購買了我的NTRUMP代幣。迄今為止,Catnip是進行這些交易的最簡單的界面,我認為這極大地促進了Augur的可用性。

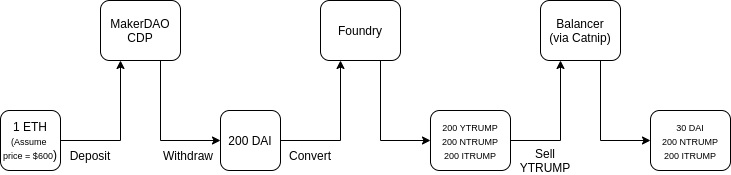

通過Catnip下注特朗普會輸的方法有兩種:

使用DAI直接在Catnip上購買NTRUMP代幣;使用Foundry來訪問Augur功能,其允許你將1個DAI轉換為1 NTRUMP + 1 YTRUMP + 1 ITRUMP(這裡的“I”代表“無效”,稍後會詳細介紹),然後在Catnip上出售YTRUMP;

起初,我只知道第一種選擇。但是後來我發現Balancer為YTRUMP提供了更多的流動性,因此我切換到了第二種選擇。

還有另一個問題:我沒有任何DAI,我只有ETH,我可以選擇賣掉我的ETH以獲得DAI,但我不想因此而動我的ETH持倉。如果我贏得了對特朗普的50,000美元下注,但同時因ETH價格變動而損失了500,000美元,那將是一種恥辱。因此,我決定通過在MakerDAO上開設抵押債務頭寸(CDP,現在也稱為“金庫”)來保持我的ETH敞口不變。

CDP是生成DAI的方式:用戶將其ETH存入智能合約,並被允許提取不超過所投入ETH價值2/3新生成的DAI,當他們返回相同金額的DAI,再加上一筆額外的利息(目前為3.5%)時就可以提回他們抵押的ETH。如果你存入的ETH抵押品的價值跌至借入DAI價值150%以下,那麼任何人都可以進入並“清算”這個金庫,強行出售掉你抵押的ETH以購回DAI,並向你收取高額罰款。因此,在價格突然波動的情況下,具有高抵押率是一個好主意。我每提取1美元,其CDP中就有3美元以上的ETH。

下圖就是我的整個操作流程。

我做了很多次,Catnip的滑點,意味著我通常一次最多只能進行約5,000至10,000美元的交易,這樣價格就不會變得對我不利(當我跳過Foundry並直接用DAI購買NTRUMP時,限額接近1,000美元)。兩個月後,我積累了超過367,000 NTRUMP代幣。

5 為什麼其他人不這麼做呢?

在我進入之前,我有四個主要假設,為什麼很少有人以85美分的價格購買美元:

擔心Augur智能合約會出問題或者特朗普的支持者會操縱預言機(Augur REP代幣的持有人通過其代幣押在一個或多個結果投票),以使其返回錯誤結果;資金成本:要購買這些代幣,你必須將資金鎖定兩個月以上,這將使你在這段時間內無法使用這些資金或進行其他有利可圖的交易;技術上太複雜了,它不適合所有人參與;實際上,真正有足夠動力去抓住一個奇怪的機會的人,要比我想像的要少得多,即使它是很明顯的。

這四點都是有道理的,智能合約被攻擊是最大的風險因素,Augur預言機從未在如此有爭議的環境中進行過測試。資本成本是真實的,儘管在預測市場上押注比在股票市場中押注更容易(因為你知道價格永遠不會超過1美元,但鎖定資本卻與加密市場中其他有利可圖的機會是競爭的)。此外,在dapp中進行交易在技術上是複雜的,因此人們自然會有一定程度的恐懼感。

而我實際進入這一金融領域的經歷,以及觀察市場價格的演變,讓我學到了很多關於這些假設的知識。

6 對智能合約漏洞的恐懼

起初,我認為“對智能合約漏洞的恐懼”一定是人們主要擔心的因素。但隨著時間的推移,我越來越相信這可能不是一個主導因素。一種方法是比較YTRUMP和ITRUMP的價格。

ITRUMP代表“無效特朗普”,這裡的“無效”是指在某些特殊情況下會觸發的事件結果:當對事件的描述不明確時,當市場解決時,當事件的結果尚不清楚時,當市場不道德時(如暗殺市場),以及其他一些類似情況。在這個市場上,ITRUMP的價格一直保持在0.02美元以下。如果有人想通過攻擊市場來賺取利潤,那麼他們不以0.15美元的價格購買YTRUMP,而是以0.02美元的價格購買ITRUMP會更有利可圖。如果他們購買大量的ITRUMP,則可以強迫“無效”結果實際觸發,從而可以獲得50倍的回報。因此,如果你擔心遭受攻擊,那麼購買ITRUMP是迄今為止最合理的選擇。然而,很少有人選擇這樣做。

當然,另一種排除擔心智能合約漏洞的說法的是,在除預測市場(例如Compound,各種收益農耕計劃)之外的每個加密應用中,人們都對智能合約風險表現出令人驚訝的漠視。如果人們願意把他們的錢投入到各種存在風險且未經測試的計劃中(哪怕只承諾5-8%的年收益),那為什麼在這裡他們就突然變得過分謹慎呢?

7 資本成本

資本成本(即鎖定大量資金的不便和機會成本)是一個挑戰,我比以往更清楚地認識到了這一點。僅從Augur方面來看,我需要鎖定兩個月的308,249 DAI,才能獲得56,803美元的利潤,這大概是175%的年化盈利,從目前來看,即使與2020年夏季的各種高收益流動性挖礦活動相比,這種收益也是相當可觀的。但是當你考慮到我需要在MakerDAO上進行操作時,情況將變得更糟一些。因為在我想保持我的ETH倉位的情況下,我需要通過CDP獲得DAI,而且安全地使用CDP需要3倍以上的抵押比率。因此,我實際上需要鎖定的資金總額約為一百萬美元。

那麼現在來看,這個收益率看起來並不是很有利。而且,如果你考慮到可能發生的黑客攻擊或者真正史無前例的政治事件的可能性,那麼參與它的吸引力就會大打折扣。

但是即使如此,假設鎖定資金為3倍,Augur合約被攻擊的可能為3%(我購買了ITRUMP來對沖風險),這樣可以將風險中和率降低到35%左右,而如果你考慮到真實的人對風險的看法,這一比例甚至會更低。這筆交易仍然是非常吸引人的,但另一方面,現在看來非常可以理解的是,這樣的數字,對於那些在加密貨幣市場體驗到100倍上下波動的參與者來說,其吸引力是不夠的。

另一方面,特朗普的支持者沒有面臨這些挑戰:他們只投入了60,000美元就取消了我的308,249美元賭注(因為費用的關係,我贏的錢比這少)。當概率接近0或1時,就像這裡的情況一樣,博弈是非常不平衡的,這有利於那些試圖把概率推離極值的人。這不僅解釋了特朗普的情況,這也是為什麼沒有真正獲勝機會的各種受歡迎的小眾候選人,經常會獲得高達5%的獲勝概率的原因。

8 技術複雜度

一開始我試著在Augur上購買NTRUMP,但是用戶界面上的技術故障使我無法直接在Augur上下訂單(與我交談的其他人沒有這個問題。。。我仍然不確定到底發生了什麼)。

Catnip的UI要簡單得多,而且運行地非常出色。然而,像Balancer(和Uniswap)這樣的自動做市商最適合於較小額的交易,對於較大的交易,滑點是非常高的。這是更廣泛的“AMM vs訂單簿”辯論的一個很好的縮影:AMM更方便,但訂單簿對於大型交易而言確實要更有效。 Uniswap v3正在引入一種AMM設計,其具有更好的資本效率,我們將看到它是否能夠改善情況。

還有其他技術上的複雜性,不過幸運的是,它們似乎都很容易解決。像Catnip這樣的接口沒有理由無法將“DAI->Foundry->sell YTRUMP”路徑集成到一個合約中,這樣你就可以在單筆交易中以這種方式購買NTRUMP代幣。實際上,該界面甚至可以檢查“DAI->NTRUMP”路徑和“DAI->Foundry->sell YTRUMP”路徑的價格和流動性屬性,並自動為你提供更好的交易。甚至從MakerDAO CDP中提取DAI也可以包含在這條路徑中。我在這裡的結論是樂觀的:技術複雜性問題是當前人們不願意採用預測市場的真正障礙,但隨著技術的進步,使用它們會變得容易得多。

9 信心不足

現在,我們有了最後的可能性:很多人(尤其是聰明人)患有過度謙卑的問題,因此很容易得出這樣的結論:如果沒有其他人採取任何行動,那麼一定有充分的理由說明為什麼該行動不值得採取。

Eliezer Yudkowsky在他的優秀著作《不足的均衡》的後半部分闡述了這一點,他認為太多的人過度使用了“謙虛的認識論”,我們更應該根據我們的推理結果採取行動,即使結果表明絕大多數人在某些事情上不理智、懶惰或錯誤。當我第一次讀到這些章節時,我並不信服,似乎Eliezer只是過於傲慢,但在經歷了這段經歷後,我看到了他的一些智慧。

這不是我第一次見證相信自己推理的優點。當我最初開始著手以太坊工作的時候,我一開始就被恐懼所困擾,我擔心這個項目有一些理由注定要失敗。我推斷,一個完全可編程的智能合約區塊鏈顯然比之前有了很大的改進,肯定有很多人在我之前就想到了。所以我完全預料到,一旦我發表了這個想法,許多非常聰明的密碼學家會告訴我以太坊這樣的東西根本是不可能的原因。然而,從來沒有人這樣做過。

當然,不是每個人都有過分謙虛的毛病。許多預測特朗普贏得大選的人,可以說是被自己過度的逆反心理愚弄了。以太坊得益於我年輕時對自己謙虛和恐懼的壓抑,但還有許多其他項目可以從更多的知識型謙卑中受益,並避免失敗。

然而,在我看來,正如著名的Yeats名言所說,“最好的人缺乏自信,而最壞的人充滿激情,” 這一點比以往任何時候都更為真實,在我看來,向全社會傳播這樣一個信息,即解決辦法是簡單地信任社會現有的產出,不管這些產出是以學術機構、媒體、政府還是市場的形式出現的,這似乎不是解決辦法。所有這些機構之所以能夠運作,正是因為有人認為它們不起作用,或者至少有人認為它們在某些時候可能是錯的。

10 futarchy的教訓

親眼目睹了資本成本的重要性及其與風險的相互影響,這也是判斷Futarchy這樣的系統的重要證據。 Futarchy以及“決策市場”通常是預測市場的一個重要的和潛在的非常有用的社會應用。對誰將成為下一任總統的預測稍微準確一點,沒有多少社會價值。但是,有條件的預測是有很多社會價值的:如果我們做a,它會帶來一些好東西X的可能性有多大,如果我們做B,那麼機會會有多大?有條件的預測很重要,因為它們不僅能滿足我們的好奇心,還能幫助我們做出決定。

儘管選舉預測市場遠不如條件預測有用,但它們有助於揭示一個重要問題:它們對操縱、甚至只是偏見和錯誤的觀點有多強的抵抗力?我們可以通過觀察套利有多困難來回答這個問題:假設條件預測市場目前給出的概率(在你看來)是錯誤的(可能是由於信息不充分的交易者或明顯的操縱企圖)。通過正確設置事情,你可以產生多少影響,你可以賺取多少利潤?

讓我們從一個具體的例子開始。假設我們正在嘗試使用預測市場在決策A和決策B之間進行選擇,其中每個決策都有可能實現某些理想結果的可能性。假設你認為決策A有50%的機會實現目標,而決策B有45%的機會。但是,市場(在你看來是錯的)認為決策B的機會為55%,決策A的機會為40%。

假設你是一個小參與者,那麼你的個人下注不會影響結果,只有很多人一起下注時才會產生影響。那你應該下注多少錢?

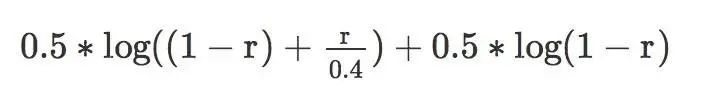

這裡的標準理論依賴於凱利公式。本質上,你應該採取行動以使資產的預期對數最大化。在這種情況下,我們可以求解結果方程。假設你將部分資金投入以0.4美元的價格購買A代幣。從你的角度來看,你期望的新對數財富為:

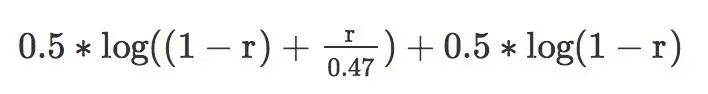

第一項是50%的概率(從你的角度來看)打賭得到回報,你投資的部分標的增長了2.5倍(因為你以40美分的價格購買了美元)。第二項是下注沒有回報的機會為50%,你輸掉了下注的部分資金。我們可以使用演算來找到使這一點最大化的方法,對於懶惰的人,你可以使用WolframAlpha,這裡的答案是:r = 1/6。如果其他人買入,市場上A的價格上升到47%(B下降到48%),我們可以為最後一個交易者重做計算,該交易者會翻轉市場以使其正確地偏向A:

在這裡,期望對數財富最大化r值僅為0.0566。結論很明確:當決策接近並且有很多噪音時,事實證明只將一小部分資金投資於市場才有意義。這是假設理性的,大多數人在不確定的賭博上的投資比凱利公式所說的要少。資本成本甚至更高。但是,如果攻擊者真的因為個人原因而想迫使結果B通過,他們可以把所有的資金都用來購買該代幣。總的來說,比賽很容易會偏袒20:1以上的進攻方。

當然,事實上,攻擊者很少願意把所有資金都押在一個決定上。並且futarchy並不是唯一易受攻擊的機制,股市同樣脆弱,而非市場決策機制也可能被堅定的富裕攻擊者以各種方式操縱。但無論如何,我們應該警惕,不要以為futarchy會把我們推向決策準確性的新高度。

有趣的是,數學似乎表明,當預期的操縱者想要將結果推向一個極值時,futarchy將發揮最好的作用。這樣的一個例子可能是責任保險,因為有人希望不正當地獲得保險,將有效地試圖將不利事件發生的市場估計概率降至零。

11 預測市場能變得更好嗎?

最後要問的問題是:預測市場注定會犯同樣的錯誤嗎?就像它在12月初時判斷特朗普推翻選舉的機率達到15%,甚至在最高法院(包括他任命的三名法官)要求特朗普滾蛋之後,其給出推翻選舉的機率也達到12%那樣嚴重?令人驚訝的是,我認為預測市場不會重蹈覆轍,我看到了一些樂觀的理由。

1、市場是自然選擇的

首先,這些事件給了我一個新的視角來看待市場效率和理性究竟是如何產生的。市場效率理論的支持者經常聲稱,市場效率之所以產生,是因為大多數參與者都是理性的(或者至少理性比任何迷信者群體都重要),這是公理。但是,相反,我們可以從進化的角度來看待正在發生的事情。

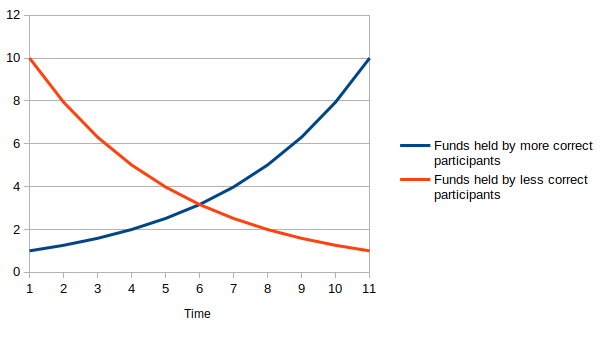

加密市場是一個年輕的生態系統。儘管Elon最近發布了推文,但這個生態系統仍與主流保持脫節,並且在選舉政治細節方面還沒有足夠的專業知識。那些選舉政治學專家很難進入加密貨幣領域,並且加密貨幣存在著很多並非總是正確的逆向形式,特別是在政治領域。但是今年發生的事情是,在加密貨幣領域,正確預期拜登獲勝的預測市場用戶的資本增加了18%,而錯誤地預測的特朗普獲勝的預測市場用戶的資本減少了100%(或者至少是他們下注的部分)。

因此,會存在選擇壓力。經過十輪這樣的預測,好的預測者將有更多的資本可以投注,而糟糕的預測者將有更少的資本可以投注。這不依賴於任何人“變得更明智”或“學習他們的課程”或任何其他有關人類推理和學習能力的假設。僅僅是選擇動態的結果,隨著時間的流逝,擅長做出正確猜測的參與者將主導生態系統。

值得注意的是,預測市場在這方面的表現要好於股票市場:股票市場的“暴發戶”往往是靠一次千倍的收益走運,這給信號增加了很多噪音,但在預測市場中,價格被限制在0和1之間,限制了任何一個單一事件的影響。

2、更好的參與者和更好的技術

第二,預測市場本身將會改善。用戶界面已經有了很大的改進,並將進一步得到改進。 MakerDAO->Foundry->Catnip的複雜性操作將被抽象為一筆事務。區塊鏈擴容技術將得到改善,以降低參與者的費用(帶有內置AMM的ZK rollup Loopring已經在以太坊主網上運行,理論上預測市場可以在上面運行)。

第三,我們所看到的預測市場正確運行的演示,將緩解參與者的擔憂。用戶將看到Augur預言機即使在非常有爭議的情況下也能給出正確的輸出。來自加密行業之外的人們將會看到這個過程是有效的,並且更傾向於參與其中。也許甚至Nate Silver本人也會用一些DAI,並使用Augur、Omen、Polymarket等其它預測市場來補充其2022年及以後的收入。

第四,預測市場技術本身可以改善。以下是我自己提出的一個市場設計建議,它可以提高資本效率,同時押注於許多不太可能發生的事件,有助於防止不太可能的結果獲得不合理的高概率。其他的想法肯定會湧現出來,我期待在這個方向上看到更多的實驗。

結論

通過對預測市場以及它們如何與個人和社會心理的複雜性相衝突的第一次令人難以置信的直接試驗,它展示了很多關於市場效率在實踐中是如何運作的,它的局限性是什麼,以及可以做些什麼來改善它。

它也很好地展示了區塊鏈的能力,事實上,這是我認為最具價值的以太坊應用之一。區塊鏈經常被批評為投機性玩具,除了自我參照型遊戲(流動性挖礦,其收益通常是用其它發行的代幣),沒有做任何有意義的事情。當然,批評家們沒有意識到例外,我個人從ENS中受益,甚至在所有信用卡選擇都失敗的情況下,使用ETH進行付款也可以從中受益。但在過去的幾個月裡,我們似乎看到了以太坊應用的迅速發展,它對人們有著具體的幫助,並與現實世界進行互動,而預測市場就是一個關鍵的例子。

我預計未來幾年,預測市場將成為越來越重要的以太坊應用,2020年的選舉僅僅是一個開始,未來的預測市場將受到更多關注,這不僅僅是選舉,還有條件預測、決策和其他應用。如果預測市場在數學上以最佳方式運作,它將帶來什麼樣的驚人承諾,當然,這將繼續與人類現實的極限相衝突,希望隨著時間的推移,我們能夠更清楚地了解這種新的社會技術究竟能在何處提供最大的價值。